作者:Frank,PANews

随着多个币安Alpha代币的暴涨,关于币安Alpha引领的山寨季讨论再次甚嚣尘上。

有不少用户在社交媒体上讨论,什么样的逻辑是潜在的财富密码。然而,这种所谓的山寨季实际上只是个别“暴走”项目引发的认知偏差,但如果要为这些财富密码找共性,在一众币安Alpha代币当中,什么样的代币条件能够引领市场?

PANews通过对币安Alpha上线的335个代币进行全面的数据分析,从市值、链分布、交易对类型以及是否空投等多个维度,深入挖掘其背后真正的财富密码,并探究一个终极问题:所谓的币安Alpha“山寨季”真的来了吗?

山寨季或是幻觉, 近一周涨幅超一倍代币仅有5个

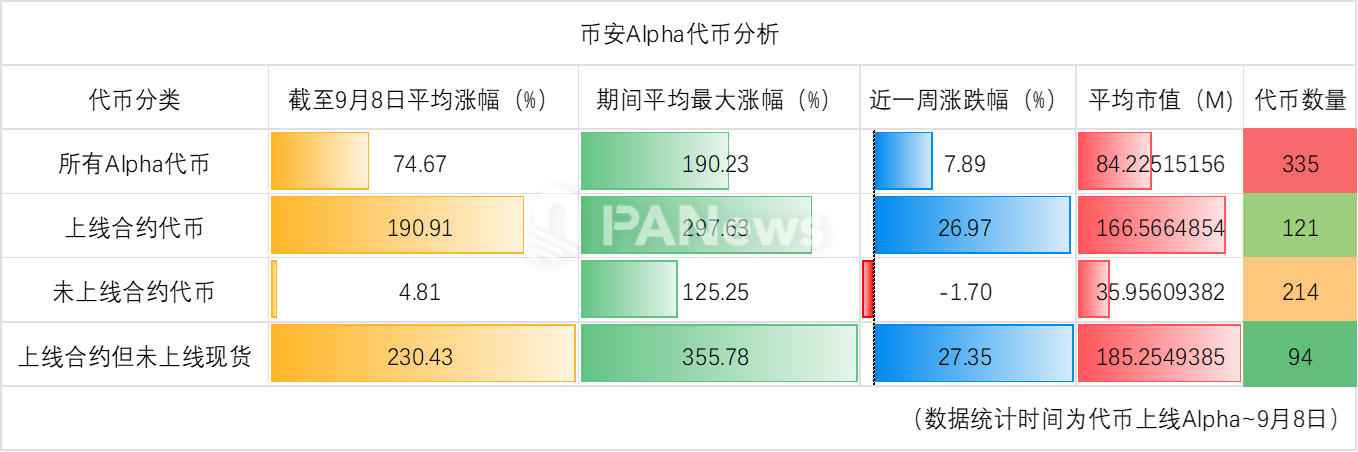

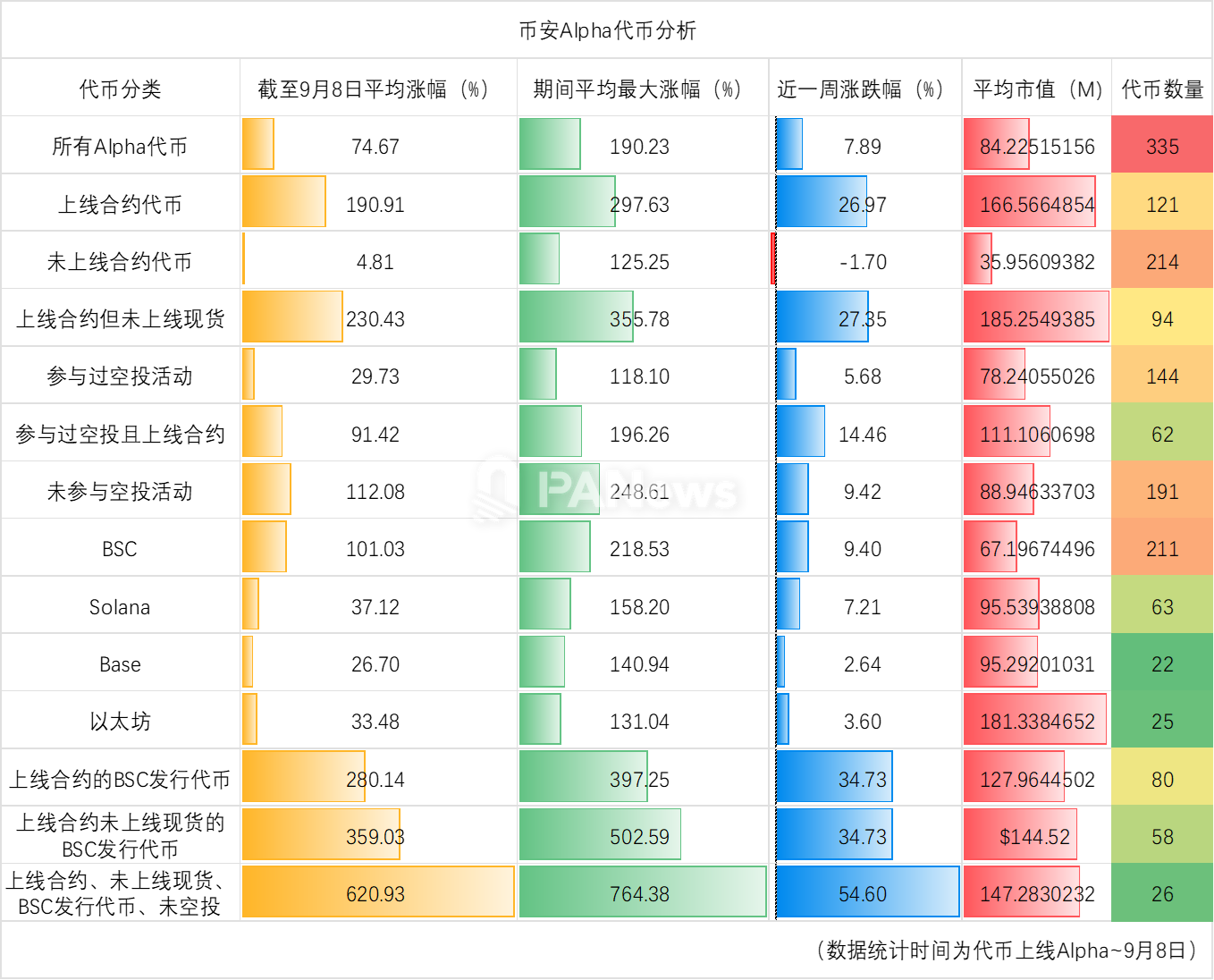

根据PANews对币安Alpha上线的335个代币的分析,其市场表现呈现出两个核心特征:普遍的“上线拉升效应”与悬殊的“业绩两极分化”。

普遍的拉升效应: 从整体数据看,这批代币自上线以来的平均涨幅为74.6%,而历史平均最大涨幅更是高达190%。这意味着绝大多数代币在登陆Alpha平台后都经历过一轮强劲的拉升。具体来看,有120个代币(占比35%)在上线后的最高价曾一度翻倍,仅有19个代币从未突破其发行价。

业绩的两极分化: 然而,拉升后的长期表现差异巨大。截至目前,虽然有146个代币(占比43.5%)实现上涨,其中44个涨幅翻倍,明星项目MYX更是创下123倍的惊人回报。但与此同时,也有81个代币(占比24%)价格腰斩,最大跌幅超过97%。

市值分布特征: 从项目体量来看,这批代币的平均市值为8422万美元,中位数为1858万美元。其中,市值超过1亿美元的项目数量最多(48个),其次是市值在1000万美元至2000万美元区间的项目。这也表明,尽管市场中存在总市值低于100万美元的小项目,但Alpha平台上的主流项目仍具备一定规模。

近一周的数据:有141个代币在近一周内实现了上涨,其中涨幅最大的仍是MYX,7日的涨幅达到了1064%。不过,最近一周涨幅超过1倍的代币实际上并不多,只有5个。从统计数据上来看,币安Alpha代币在最近一周的平均涨跌幅仅为7.8%,远不及全周期的涨跌幅高。因此,币安Alpha上的山寨季在近期爆发可能只是一种认知偏差,并不存在普遍性。

上合约不上现货涨的更多?

除此之外,社交媒体上讨论甚多的话题之一是,上线币安合约但未上线现货的代币可能涨幅更大。

首先,在整体上来看,目前只有28个代币上线了币安的现货交易对,占比仅为8.3%,其中绝大多数也上线了合约交易对。而上线了合约的交易对则相对较多,达到了121个,占比达到36%。只上线了合约但未上线现货交易对的代币有94个,这些代币在7天内的涨幅平均值达到了27%,的确高于所有代币的平均值。相比而言,没有上线合约交易对的代币平均涨幅为-1.7%,近一周内整体处于下跌状态。

市值上,未上线合约的代币市值平均在3596万美元左右,而已经上线合约的代币平均市值约为1.6亿美元。显然,那些市值更高的代币更有可能优先上线合约交易。整个周期来看,已上线合约的代币到目前的平均涨幅达到190%,历史最大涨幅平均达到297%,数据表现的确要好一些,而上线了现货的代币至今的平均涨幅仅为为45.77%(此处指的是上线Alpha之后的表现)。

相比来看,上线合约但不上线现货,平均涨幅达到230%,平均最大涨幅达到355%,符合这一条件的代币的确表现更好一些。

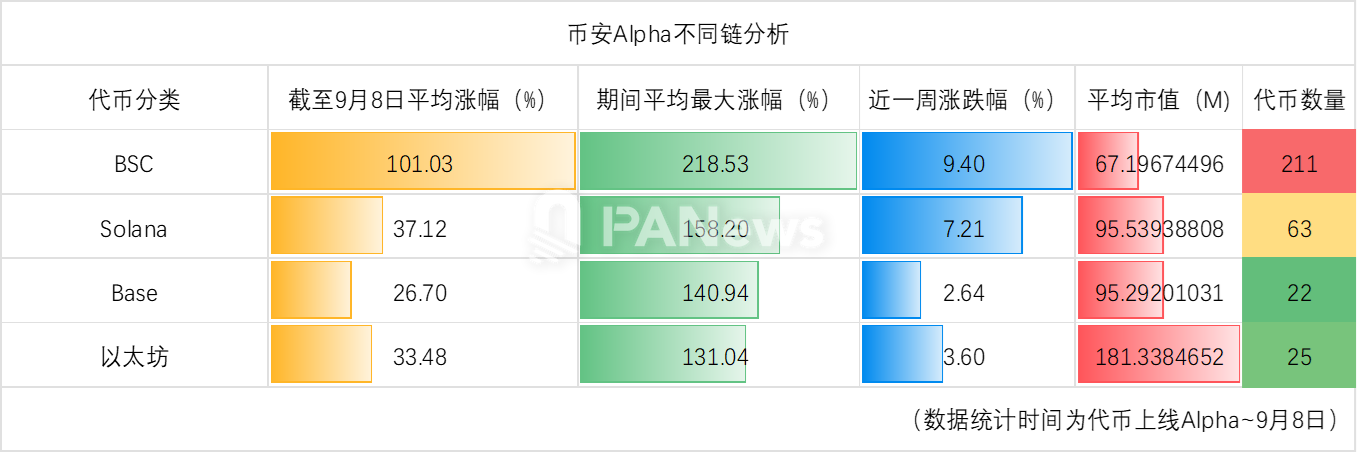

BSC链本土优势明显,平均涨幅超一倍

在链的方面,是否也存在不同的效果呢?

从链的分布来看,目前上线的代币当中,Base链有22个,平均涨幅达到26%;BSC链的代币数量有211个,平均涨幅达到101%;以太坊链上的代币有28个,平均涨幅约为33.4%;Solana链上的代币有64个,平均涨幅约为37%。

从链的分布来看,BSC作为原生的公链,的确更受市场的青睐,市场表现优于其他公链的代币。

买旧不买新,热门代币普遍上线较早

近期涨幅最大的几个代币都有什么特点?

1、BSC链上的代币占据主导,近一周涨幅超过100%的5个代币当中,有4个来自BSC链上,1个是Solana链上发行。

2、上线时间并非近期新上代币,这些代币普遍在5月和7月上线,只有一个是8月24日上线。

3、上线合约交易对的代币有3个,但这似乎并不能说明涨幅大于上线合约交易有直接关系。

4、市值分布方面,并无太大的统计意义。这5个代币的市值范围从数十万美元到数十亿美元都存在。不过4个代币的市值都是超过1000万美元。

如果将视线放的长远一些,分析一下上线至今涨幅超过100%的代币来看,则可能有更多的参考性。

1、市值方面,这些代币普遍的市值都超过了1000万美元,且市值超过1亿美元的代币涨幅排名普遍也更高。

2、上线合约的数量占到54.5%,从这一点来看,但这似乎并不能直接证明高涨幅与上线合约交易有必然联系。

3、在BSC链发行的数量占到了56%,在Solana上发行的代币数量占到了22.7%。这两条链的总体占比就达到了近8成。

4、上线币安Alpha的时间上,有着明显的区别。上线时间的分布分别为:4月(12个)、5月(4个)、6月(3个)、7月(16个)、8月(6个)、9月(3个)。从这一数据来看,明显4月、7月、8月上线的代币在市场表现上更好一些。

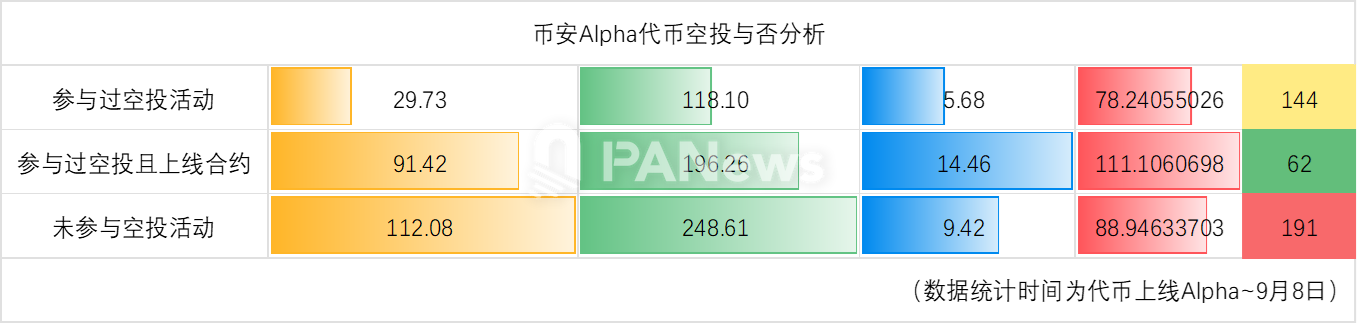

发空投反而不利于代币价格拉升?

还有一个市场比较关心的角度,就是这些参与过币安Alpha空投活动的代币表现究竟如何?经过PANews调查,目前Alpha空投过的代币数量为144个。这些代币至今的平均涨幅约为29%,实际上并不如所有Alpha代币的表现。其中有91个代币在上线Alpha后到目前的价格处于下跌状态,最大的跌幅达到了97%。但是,从最大涨幅的角度来看,这些代币在上线Alpha后都曾迎来了一阵价格拉升,平均的最大涨幅约为1235%,不过这里观察数据可以看到,REX在上线后的最大涨幅达到了1457倍,这是由一个短时异常的K线导致。剔除此类异常的数据之后的平均最大涨幅约为118%。

然而,当数据筛选条件为参与过空投活动、并且已经上线币安合约交易之后,这些代币的平均涨幅就达到了91%,平均最大涨幅则达到了196%。这一数据表现好于空投代币的平均水平,但又低于合约代币的平均水平。

从这个角度来看,上线合约交易与否成为了币安Alpha代币最关键的利好要素之一。相反,参与空投对项目本身的市场价格来说,并没有什么推动作用,甚至可能起到副作用。

最优组合:上合约、不上现货、BSC链、不空投

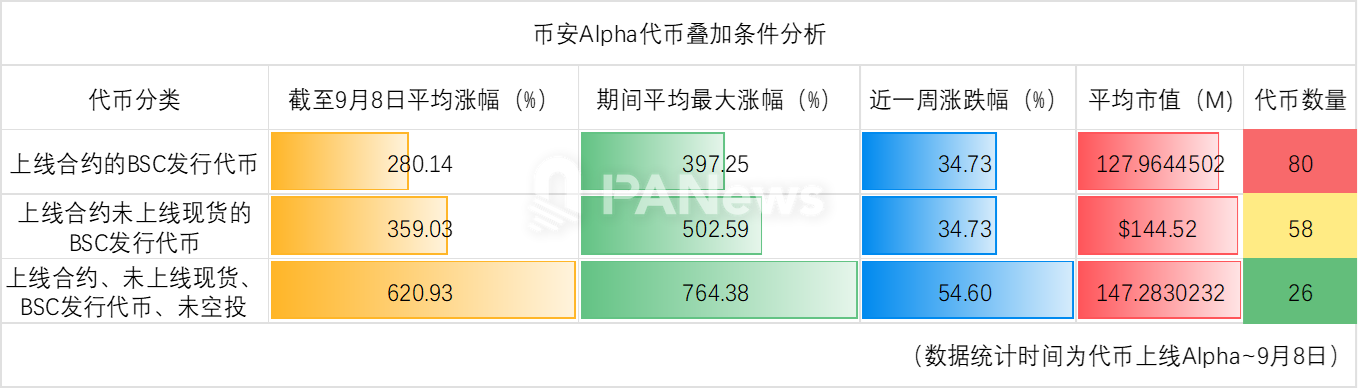

那么,回到我们的终极问题,什么样的代币可能是币安Alpha当中表现最好的类别?结合此前的分析,我们能够从多个维度当中,看到几个潜在的利好条件,分别是上线合约交易、发行于BSC链、未进行空投、未上线现货交易。

叠加几个条件后,如果是发行在BSC链上且已上线合约交易的代币的平均涨幅就已经达到280%,高于只是上线合约的代币。而如果再增加未上线现货的筛选,则平均涨幅将达到359%。而最强的筛选条件则是上线合约、未上线现货、未发行空投、BSC链上发行的代币,这种情况的代币平均的涨幅达到了620%,平均最大涨幅则是达到了764%,近一周的涨幅则为54%,各个角度的数据几乎都达到了最优情况。

至此,我们似乎找到了币安Alpha上潜力股的密码,且这样的条件筛选之下的代币数量仅有26个。仔细分析这样结果的原因,我们能够发现实际上在这个过程中,上线合约交易和发行于BSC链与否成为最关键的要素,其他几项则更像是辅助要素。不过,戏剧化的是,这些辅助要素并不是因为这些项目或者代币多做了什么,反而是并未上线现货和空投这种减法。

从根本上来说,这背后的潜在逻辑或许在于,空投代币会给市场大量带来低价筹码,形成砸盘效果。而未上线现货交易,只上线合约交易,则意味着这些代币的价格难度相对更低。当然,对于持有现货的投资者来说,上涨总是好事,但对于喜欢合约交易的投资者来说,这类代币的波动也更大,很容易形成轧空效果。

不过,值得注意的是,以上研究所建立的条件是历史数据,且存在过度拟合的可能性。并且在研究过程中,一大遗憾是未能将这些代币的分类和更具体的项目信息进行分类,这些可能是更加重要的要素。因此,这些研究结论并不能作为实际的投资判断依据。希望这样的研究只是在方法引导上抛砖引玉,给读者提供一个新的角度。

当前的机遇并非无脑买入即可获利的牛市初期,而是一个需要精挑细选、深度分析的结构性市场。对于投资者而言,理解这种现象背后的逻辑,远比单纯追逐热点更为重要。因为在这场由合约交易主导、波动性极大的博弈中,机遇的另一面,永远是需要警惕的风险。