作者:Lucas Campbell

现如今,DeFi 代币在很大程度上可以分为两类:「 生产性代币 」和「 非生产性代币 」。

非生产性 DeFi 代币是指那些典型的、“无价值的治理代币”,诸如 UNI 和 COMP 都是典型的例子。尽管这类代币自推出以来这些 DeFi 协议已经产生了数亿美元的收益,但这类代币 仅代表了参与协议治理的权力,而没有捕获协议收益的权力。

另一方面,我们也看到了像 SUSHI 和 AAVE 这样的生产性 DeFi 代币的出现。这类代币是加密资本资产的圣杯,它们 不仅代表了协议治理权,同时还代表了捕获协议收益的权力 。与非生产性 DeFi 代币不同的是,生产性 DeFi 代币允许持币者 通过质押 (stake) 来 捕获协议交易费 (以及某些情况下还包括 代币增发奖励 ) 的被动收入。

比如 Aave,持币者可以将 AAVE 质押进该协议的「Safety Module」(安全模块,这是一个基于智能合约的安全组件) 之中,这些被质押进来的资金将充当 Aave 协议中 最后的抵押品 。作为回报,质押者将获取新发行的 AAVE 代币奖励 和 协议交易费奖励 。

编者注:用户将自己的 AAVE 代币质押进「Safety Module」模块之后,将以1:1的比例收到 stkAAVE 代币作为用户参与质押的凭证,持有 stkAAVE 意味着用户将获得该协议增发的 AAVE 代币奖励和交易费奖励,且这些奖励是随时可以提取的,但用户质押的 AAVE 需要等待一个「冷却期」(当前为7天时间,后期可能因为治理而改变) 才能取出 (赎回)。冷却期之后,用户将可以赎回自己质押的 AAVE 并销毁 stkAAVE。值得注意的是,用户除了可以质押 AAVE 代币,还可以质押 BPT 代币。BPT 代币是用户 (流动性提供者) 向去中心化交易所 Balancer 上的 AAVE/ETH 池中存入流动性之后获取的凭证。不管是在 Aave 上质押 AAVE 代币还是 BPT 代币,质押者都将获得奖励。

Aave 平台设置「Safety Module」模块的目的是为了 保护该协议应对可能发生的所谓的「Shortfall Event」(资不抵债事件) ,即当协议由于合约漏洞/攻击、清算风险 (比如清算不及时) 或者预言机故障等导致 Aave 借贷市场中的流动性提供者 (LPs) 资不抵债时,协议将卖出「Safety Module」模块中被抵押资产的 一部分 (最高达30%) 来填补坏账;如果还不够,那协议还将触发一个特别的 AAVE 增发事件,从而来填补所有坏账。为了激励用户进行质押,以保护 Aave 协议应对可能的资不抵债事件,Aave 协议向质押者提供 AAVE 增发奖励和协议交易费奖励。

类似地,SUSHI 持有者也可以选择将他们的币进行质押,质押之后用户将收到 xSUSHI ,这能够为用户捕获约 16.6% 的 Sushiswap 平台上产生的交易费。

从直觉上来看,我们会认为生产性 DeFi 资产具有优势,认为它们永远是投资者更好的选择。 但事实可能并没有这么简单 ,归根结底,投资中最重要的是 代币的市场表现 。

与传统金融一样,最重要的可能不是 DeFi 代币是否拥有产生现金流的权力。相反, 推动 DeFi 代币估值的是潜在基本面的增长,如协议的交易量、收入、用户量等等 。

本文使用一些定量 (和定性) 证据来探讨生产性 DeFi 代币的设计是否优于非生产性 DeFi 代币。为此,我们将使用 两组类似的 DeFi 协议。每组协议中,有一个协议有着生产性 DeFi 资产,另一个协议有着非生产性 DeFi 资产。

这两组 DeFi 协议分别是:1) Uniswap 和 Sushiswap;2) Compound 和 Aave。

01. Uniswap 和 Sushiswap

显然,理解像 SUSHI 和 UNI 这样的 DEX (去中心化交易所) 代币的一个关键指标是 协议的交易量 ,这是一个 DEX 的用户采用度和是否成功的基本指标。 更高的交易量意味着协议产生了更多的收入,这能够推动这些 DeFi 代币的价值 。

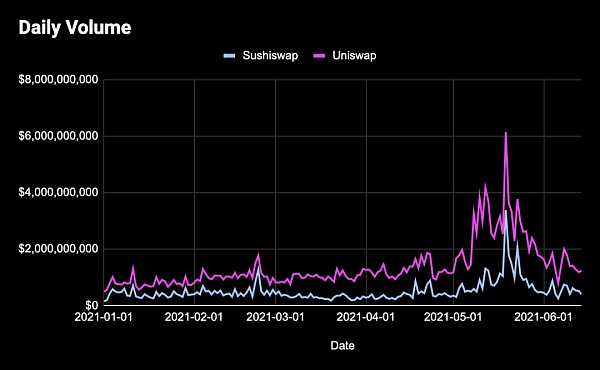

比较而言, 交易量的增长更偏向于 Uniswap 。根据 Token Terminal 的数据,Uniswap 在 2021 年初的日均交易量为 7.33 亿美元;而随着今年 5 月份 Uniswap V3 的上线,该平台的日均交易量已经增长至 14 亿美元,今年迄今翻了一番。相比之下,Sushiswap 在今年年初的日均交易量为 4 亿美元,到最近增长到了 5.6 亿美元,在过去 6 个月里小幅增长了 42%,见下图。

上图:Uniswap ( 红线 ) 和 Sushiswap ( 蓝线 ) 今年以来的每日交易量变化趋势。图源:Token Terminal

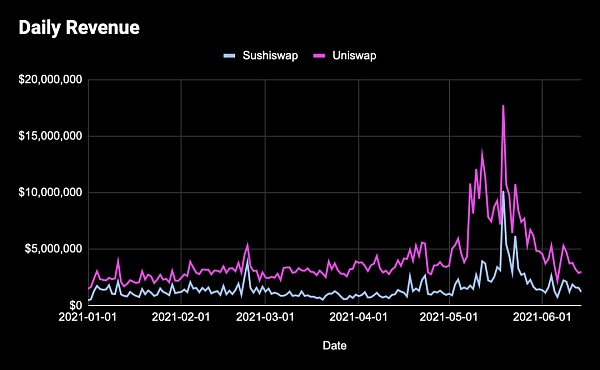

交易量与 DeFi 协议产生的交易费收入直接相关 ,因此 Uniswap 和 Sushiswap 这两个协议的日收益图 (见下图) 与上图极为相似也就不足为奇了。但是,就这些交易费收益对于协议本身的意义而言, Uniswap 和 Sushiswap 存在一个关键的区别 :如前所述,SUSHI 代币持有者可以质押他们的代币来获取 xSUSHI 代币,这能够为质押者有效地捕获 Sushiswap 协议产生的约 16% 的交易费收入;而另一方面,UNI 持币者并没有这种权力,Uniswap 协议产生的所有收益都流向了该平台的流动性提供者 (LPs)。

基于交易量增长,Uniswap 今年迄今的 日交易费收入 增长了 72%, 每日为 LPs 提供了 330 万美元的交易费收益 。相比之下,Sushiswap 今年迄今的每日交易费收入只增长了 42%, 每日产生 160 万美元,其中每日有大约 25 万美元流入 xSUSHI 持有者手中 ,见下图。

上图:Uniswap ( 红线 ) 和 Sushiswap ( 蓝线 ) 今年以来的每日交易费收入变化趋势。图源:Token Terminal

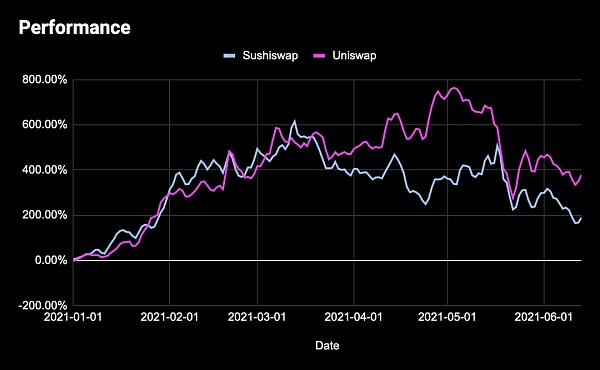

最终, 只有一个指标对投资者来说是重要的 : DeFi 代币的价格表现 。每个投资者都想骑上最快的马。市场是这方面的终极裁判。尽管 UNI 并不代表捕获协议收入权力,且 Uniswap 协议甚至有着一个相对静态的治理生态,但 UNI 的表现仍然优于 SUSHI 。

这是有道理的。在推动 DEXs 估值的关键领域 (交易量和收入),Uniswap 的发展要优于 Sushiswap。然而,还有一个重要的定性方面我们应该强调,这个方面可以直接影响了 UNI 和 SUSHI 的表现: 代币供应计划 。

Sushiswap 在 3 月底为既定的 LPs 解锁了大量的 SUSHI 代币,同时继续每周发放流动性挖矿奖励。这可能是 SUSHI 在 3 月和 4 月开始下跌的主要原因。相比之下, Uniswap 冲击市场的 UNI 代币数量要少得多 ,因为当前没有流动性挖矿计划,且所有既定 UNI 代币都会积累到 Uniswap 核心团队、投资者和社区成员手中。

话虽如此,这两个 DeFi 协议都经历了不错的表现。今年迄今 SUSHI 的美元价格上涨了 189% 以上,而 UNI 仅在今年就上涨了 378% ,见下图。

上图:今年迄今 UNI (红线) 和 SUSHI (蓝线) 的价格涨跌幅度情况。图源:Token Terminal

因此,这一轮比较中的赢家是:非生产性 DeFi 代币

02. Compound 和 Aave

Compound 和 Aave 构成了与 Uniswap 和 Sushiswap 类似的二元结构。Compound 代表的是总部位于美国、由风投支持、行动缓慢的借贷协议。而 Aave 则相反,该团队及其社区采取了“快速行动”的路线,通过持续上架代币,同时通过引 AAVE 经济学来赋予 AAVE 代币捕获现金流收益的权力。

但是这两者如何比较呢?与上文提及的 DEXs 交易量类似,借贷协议的关键因素之一是 借款量的增长 (即用户从协议中 借出 的资金量的增长)。

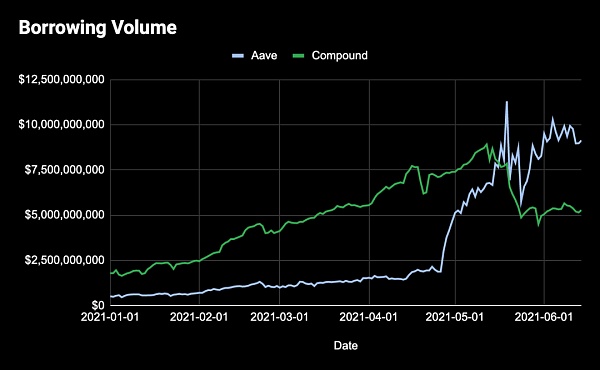

对于 Compound 和 Aave 这样的 DeFi 借贷协议来说, 更多的借款量会为 LPs 带来更高的收益率,从而吸引更多的资本,进而提高协议的借款能力 (borrowing capacity)。尽管 Compound 在借款量方面曾经一直长期领先于 Aave,但随着 Aave 于 2021 年 5 月启动了一项期待已久的 流动性挖矿计划 之后,Compound 最近失去了其领先地位。

Aave 流动性挖矿计划的引入使得 Aave 协议上的借款需求大幅飙升 。要知道,2021 年开始时 Aave 协议中只有 5 亿美元的未偿还债务,与当时的 Compound 平台的未偿还债务相比要小得多,当时 Compound 提供了超过 17 亿美元的贷款。

而快进到今天, 年初至今 Aave 的借款量飙升了 1700% ,目前该协议正在处理超过 100 亿美元的贷款。而年初至今 Compound 的债务量 (也即借款量) 仅增长超过 200%,达到撰文时的 53 亿美元,见下图。

上图:今年迄今 Aave (蓝线) 和 Compound (绿线) 平台上的借款量变化情况。数据来源:Token Terminal

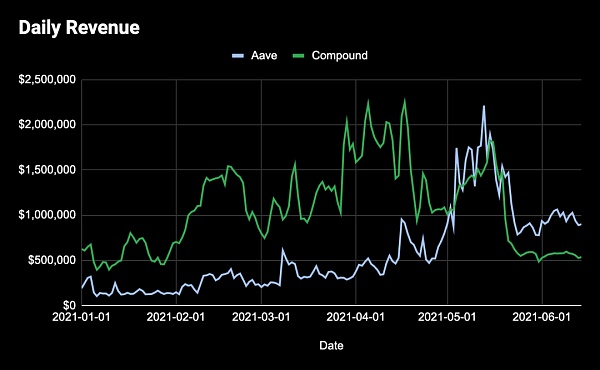

自然地, 由于借款量的激增,Aave 在每日收入方面也处于领先地位,这对于 AAVE 持有者来说是个好兆头 。

目前,Aave 每天的收入接近 100 万美元,其中大部分都流向了 放款人 (lenders),同时一部分收入也由 AAVE 质押者捕获。与此同时,Compound 最近的每日收入出现了下跌,可能是因为 Compound 的借款人 (borrowers) 转向了 Aave 参与其流动性挖矿计划 ,当前 Compound 协议每天为 LPs 产生的利息收入仅为 55 万美元。

有趣的是,今年迄今 Aave 的每日收入增长了超过 360%,而 Compound 的每日收入增长在最近下降后,撰文时今年迄今的每日收入涨幅仅为 2%,见下图。

上图:今年迄今 Aave (蓝线) 和 Compound (绿线) 的每日收入变化情况。数据来源:Token Terminal

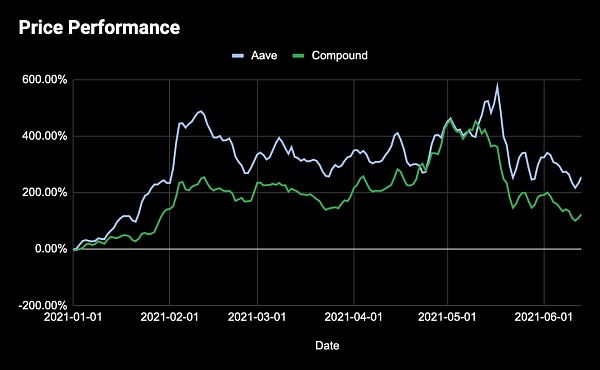

再重复一遍:对于投资者来说,最终最重要的是 代币价格表现 。投资者希望代币价格上升。

随着今年 Aave 的爆炸性增长,该协议的表现超过了 Compound 也就不足为奇了。这两种资产今年都表现不错, COMP 今年迄今增长超过 123%,而 AAVE 上涨了 255% ,见下图。

上图:今年迄今 AAVE (蓝线) 和 COMP (绿线) 代币价格的涨幅变化情况。数据来源:Token Terminal

因此,与上一轮比较不同,这一轮比较中的赢家则是:生产性 DeFi 代币

03. 总结

UNI 虽然是非生产性资产,但其表现优于生产性资产 SUSHI。然而,AAVE 作为一种生产性资产,其表现超过了非生产性竞争对手 COMP。这意味着什么呢?这意味着, 某项 DeFi 代币是否是生产性资产可能并不重要,最重要的是底层的 DeFi 协议产品及其发展 。

如果基本面存在,而且这些基本面在增长,那么市场将对它们做出反应,而不管代币是否具有价值累积机制 。

我无意冒犯 UNI 持币者 (我也是其中之一),但这种代币没有捕获现金流的权力,而且起初几乎没有出现什么治理(我承认,最近出现了更多的 Uniswap 治理活动)。

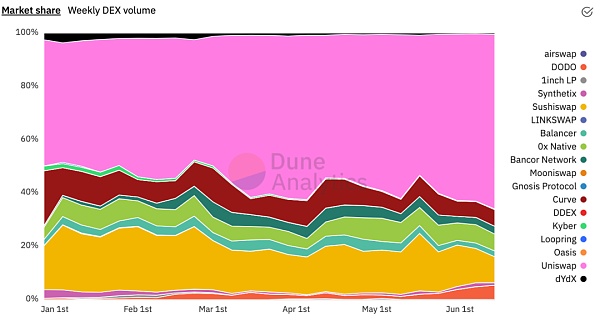

但你猜怎么着?Uniswap仍然是 DEX 领域的主导力量。从其 60% 的 DEX 市场份额主导地位和截至目前三位数的增长来看, 没有其他 DEX 协议能接近它的交易量和交易费收入 ,见下图。

上图:今年迄今,各大 DEX 的每周交易量的市场占比变化情况。图源:Dune Analytics

这同样适用于 Aave, 其借款量和协议收入都高于其同行 ,而且由于 流动性挖矿计划的良好时机 ,今年的增长速度明显超过了 Compound。我打赌,即便 AAVE 是一种像 COMP 这样的非生产性治理代币,这种情况也会发生。AAVE 的生产性特性只是锦上添花。

我在这里的论点是,无论一种 DeFi 代币是生产性的还是非生产性的,这实际上并不重要。 重要的是 DeFi 产品的市场匹配和产品增长 。所以,是的,虽然拥有一个代币持有者可以依赖的价值累积机制 (比如像 Sushiswap 这样为 SUSHI 质押者提供交易费奖励) 是一个很好的补充,但最终这并不能保证代币价格会上升,也不能确保其表现将优于某个使用非生产性本地代币的类似协议。

我们发现,这在传统金融领域同样适用。亚马逊和其他高科技成长型股票从未支付过股息。我从未遇到过任何真正参与股东治理的人。

但是这个月你又从亚马逊订购了多少东西呢?

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/241900/