撰文: Dmitriy Berenzon ,1kxnetwork 研究合伙人

编辑:南风

经过多年的研究和发展,我们终于形成了一个多链的市场结构。目前有超过 100 条活跃的公共区块链,其中许多都有自己独特的应用程序、用户、地理分布、安全模型和设计权衡。不管某个特定区块链社区相信什么,现实是区块链宇宙趋向于熵增,这些网络的数量很可能在未来继续增加。

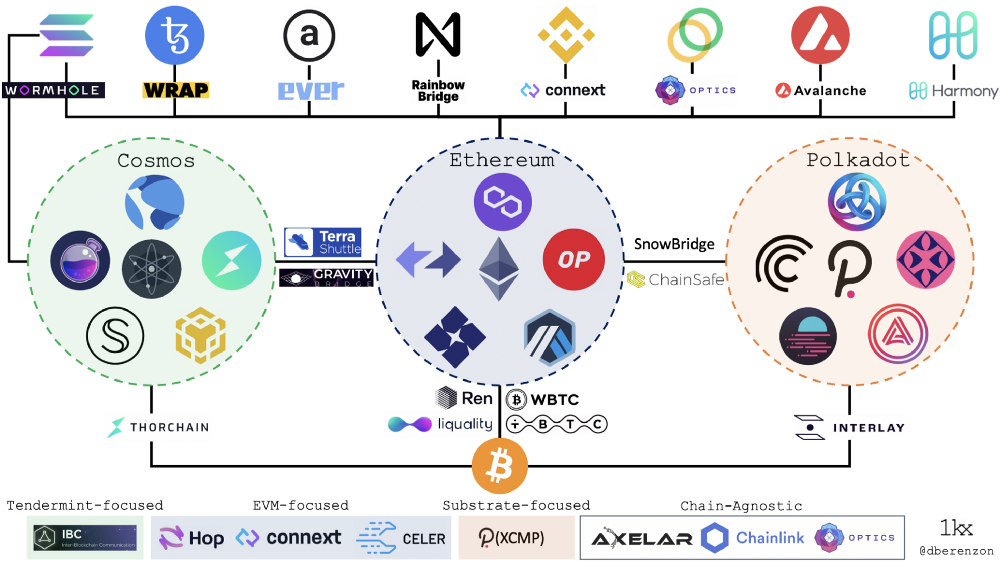

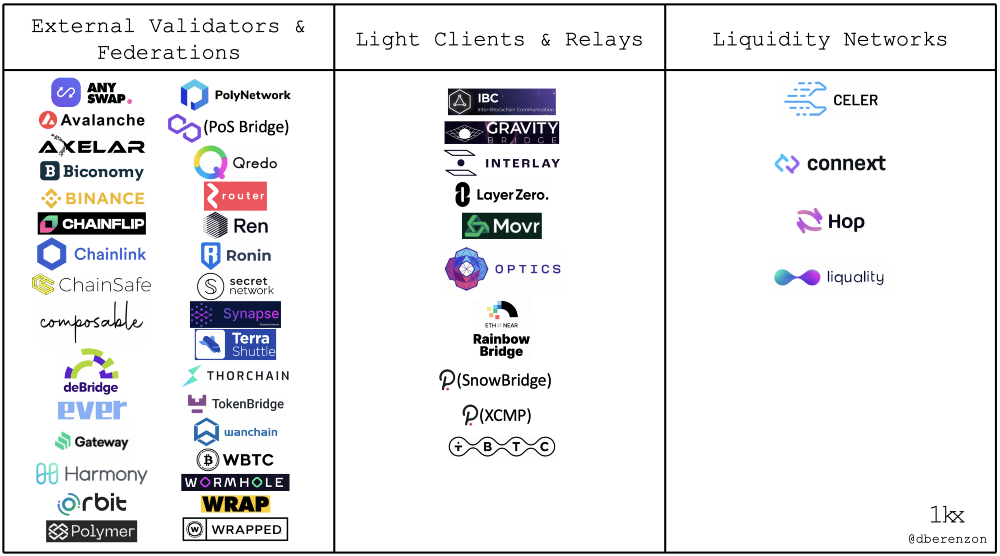

这种类型的市场结构意味着,这些不同的网络之间需要互操作性。许多开发者已经意识到这一点,去年区块链「桥」的数量激增,试图将日渐碎片化的公链格局统一起来。截至撰写本文时,已有 40 多个不同的「桥」项目,如下图所示:

截至截至2021年9月8日;区块链「桥」项目图解(不全面)

在文本中,我将:

解释为何「桥」很重要;

概述不同的「桥」的设计及其优劣势;

概述当前的「桥」格局;

描绘「桥」的未来可能会是什么样子。

互操作性解锁创新

随着各个公链生态系统的发展,它们会发展自己独特的优势,比如更高的安全性、更快的吞吐量、更便宜的交易成本、更好的隐私性、特定的资源供应 (如存储、计算、带宽) 以及区域性开发人员和用户社区。「桥」是很重要的,因为「桥」能够使某个公链生态系统的用户访问新的平台,使协议能够相互操作,使开发者能够相互协作构建新的产品。更具体地说,「桥」能够:

(1) 提高现有加密资产的生产率和效用性

「桥」能够使现有的加密资产能够转移到新的地方,做新的事情。例如:

将以太坊上的 DAI 发送至 Terra 链上,用于在 Mirror 上购买合成资产或者在 Anchor 上赚取收益 (注:Mirror 是基于 Terra 链的合成资产协议;Anchor 是基于 Terra 链的借贷协议);

将 NBA TopShot ( NFTs ) 从 Flow 链上发送至以太坊链上,用于作为 NFTfi 上的抵押品 (注:NFTfi 是基于以太坊的一个点对点 NFT 抵押贷款市场,允许用户其 NFT 作为抵押品来借入资产或贷款给他人);

使用 DOT 和 ATOM 作为抵押品来从 Maker 系统中借出 DAI 贷款。

(2) 为现有协议提供更强大的产品功能

「桥」扩大了协议能够实现的设计空间。例如:

通过 Solana 和 Avalanche 等公链加入以太坊上的 Yearn 机枪池以进行收益耕作;

以太坊和 Flow 公链上的 NFTs 可以在 Rarible Protocol 上共享订单簿;

Index Coop 推出 Proof-of-Stake 指数。

(3) 为用户和开发者解锁新的功能和用例

「桥」为用户和开发者提供了更多的选择。例如:

在 Optimism、Arbtrum 和 Polygon 等 L2 网络上的不同 DEXs (去中心化交易所) 之间进行 SUSHI 的价格套利;

使用 BTC 来支付 Arweave 链上的存储费用;

在 Tezos 链上加入某个 NFT 的 PartyBid 竞价。

「桥」101

在抽象层面上,可以将「桥」定义为在两个或多个区块链之间传输信息的系统。在这个定义中,“信息”可以指资产、合约调用、证明或状态。大多数「桥」的设计都有以下几个组成部分:

监控:通常会有一个参与者,要么是“预言机”,要么是“验证者”或者“中继者”,负责监控源链上的状态。

信息传递/中继:参与者在接收到某个事件之后,需要将信息从源链传输至目标链上。

共识:在某些模型中,监控源链的参与者之间需要达成共识,以便将信息中继到目标链。

签名:参与者需要对发送到目标链的信息进行加密签名,可以单独签名,也可以作为门限签名方案的一分子进行签名。

「桥」的类型大致有四种,每一种都有其优缺点:

资产专用型:这类「桥」的唯一的目的是从外部链访问某种特定的资产。这些资产通常是经“包装” (wrapped) 的资产 (比如 wBTC),且由标的资产以托管或者非托管的方式进行抵押。比特币是最常见的桥接至其他链上的资产,目前仅以太坊上就有 7 个不同的「桥」提供将 BTC 桥接至以太坊上。这些「桥」是最容易实现的,且有着良好的流动性,但其功能有限,并且在每个不同的目标链上都需要重新部署。例子包括 wBTC 和 Wrapped Arweave 等。

链专用型:这类「桥」连接两个不同的区块链网络,通常支持在源链上锁定 & 解锁 Tokens 并在目标链上铸造任何“包装的”资产的简单操作。因为这些「桥」的复杂性较低,因此通常可以更快地上市,但也不容易扩展到更广泛的生态系统中。其中一个例子就是 Polygon 的 PoS 桥,允许用户将资产从以太坊转移至 Polygon 上,反之亦然,但该「桥」仅限在这两条链之间使用。

应用专用型:一个应用提供对两个或多个区块链网络的访问,但仅限在该应用内使用。这类应用本身的代码库较小,这是一个优势;不需要在每个不同的区块链上部署单独的整个应用实例,而是通常在每条链上有都有更轻的、模块化的“适配器” (adapters)。实现了适配器的某个区块链可以访问该适配器连接的其他区块链。缺点是很难将该功能扩展到其他应用 (比如,从借贷扩展到交易)。例如 Compound Chain 和 Thorchain,它们分别为跨链借贷和跨链交易而构建单独的区块链。

通用型:一个专门为跨多条链传输信息而设计的协议。由于其复杂度低,这种设计具有很强的网络效应——项目仅需简单地集成这类跨链协议即可访问该「桥」内的整个生态系统。其缺点是,一些设计通常会在安全性和去中心化方面做出权衡,从而获得可扩展性效应,这可能对整个生态系统产生复杂的意外后果。Cosmos 中的 IBC (跨链通信协议) 就是一个例子,该协议用于在两条 (具有最终性保证的) 异构链之间发送消息。

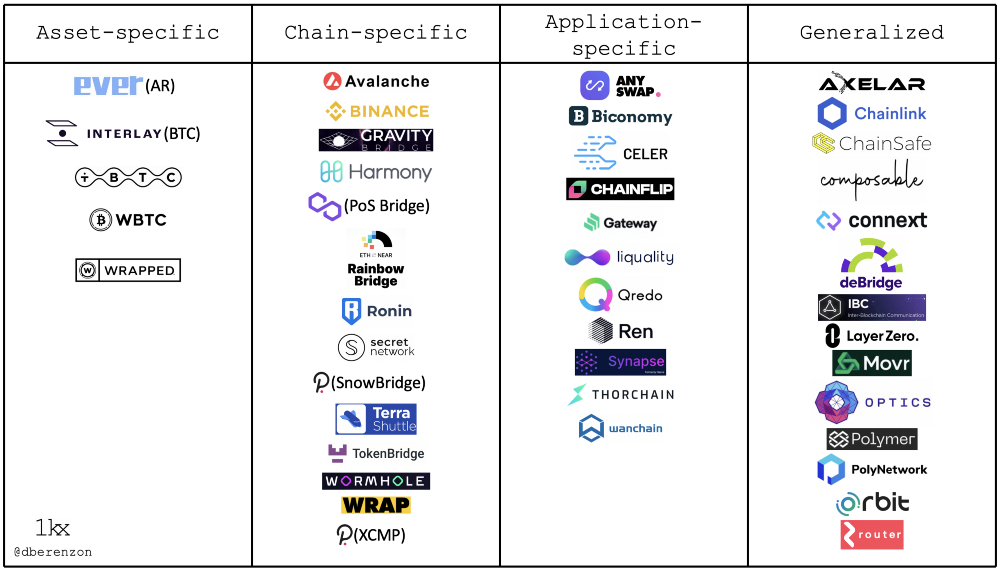

下图展示了上述 4 种类型的「桥」分别包括的例子:

上图:各类「桥」的例子,截至 2021 年 9 月 14 日

此外,根据其验证跨链交易的机制,「桥」的设计大致有三种类型:

(1) 外部验证者 & 联邦制

通常有一组验证者监视源链上的“邮箱”地址,并在它们达成共识后在目标链上执行操作。资产的转移通常是通过在邮箱中锁定资产并在目标链上铸造等量的资产来完成的。这些验证者通常需要质押一种单独的 Token,以保证安全性。

上图:使用外部验证者或联邦系统的「桥」设计简化示意图。

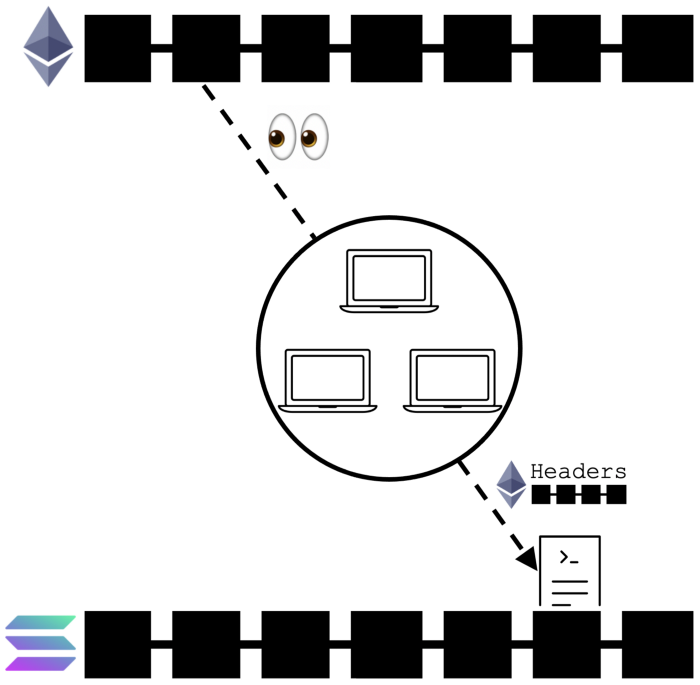

(2) 轻客户端 & 中继

参与者监视源链上的事件,并生成关于该链上记录的过去事件的加密证明。然后,这些证明和区块头一起被转发到目标链上的合约 (即“轻客户端”),然后目标链将验证某个事件是否被记录,并在验证之后执行操作。这种设计需要一些参与者来“中继”区块头和证明。虽然用户可能可以“自我中继”交易,但确实存在一个活跃性假设,即中继者将会持续转发数据。这是一个相对安全的「桥」设计,因为它在不用信任中间实体的情况下保证了无须信任的有效交付,但这种设计也是资源密集型的,因为开发者必须在每个新的目标链上建立一个新的智能合约,解析来自源链的状态证明,而且验证本身是需要消耗大量 Gas 的。

上图:使用轻客户端和/或中继系统的「桥」设计简化示意图。

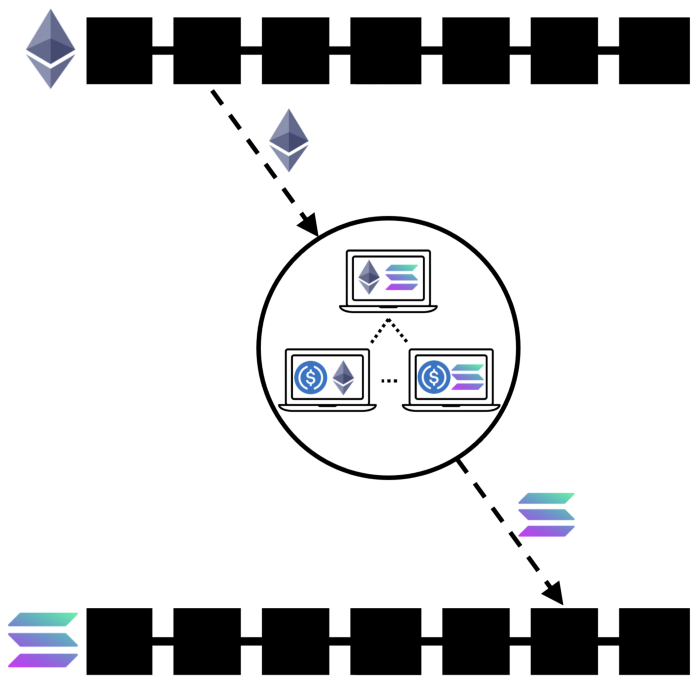

(3) 流动性网络

这种设计类似于点对点网络,其中每个节点都充当一个“路由器”,持有源链和目标链资产的“库存”。这种网络通常利用底层区块链的安全性;通过使用资产锁定和争议机制,可以保证路由器不会卷走用户的资金。正因为如此,像 Connext 这样的流动性网络对于那些转移大量价值的用户来说可能是一个更安全的选择。此外,这种类型的「桥」可能最适合跨链资产转移,因为路由器提供的资产是目标链的本地资产,而不是衍生品资产,二者之间是不能完全相互替代的。

上图:流动性网络的简单示意图。

我们也可以从这个角度来看待当前的「桥」格局:

上图:根据「桥」验证跨链交易的机制,这三种类型的「桥」各自包括的例子。数据截止2021年9月14日。

需要注意的是,任何特定的「桥」都是双向通信通道,在每个通道中可能有单独的模型,因此上面这种分类不能准确地表示出混合模型,如 Gravity、Interlay 和 tBTC 都是采用混合模型,因为它们都在一个方向上采用轻客户端,在另一个方向上采用验证者。

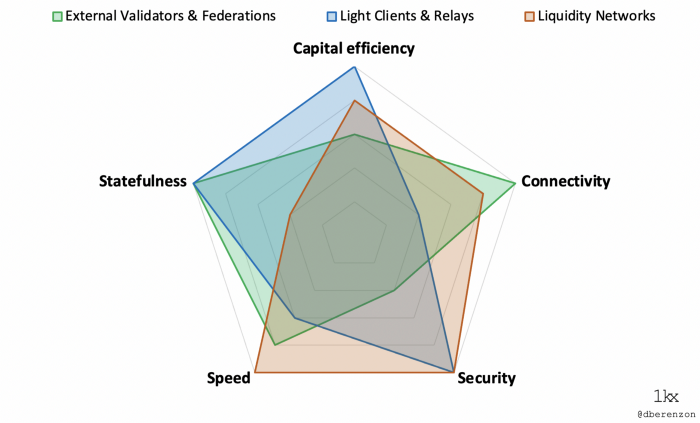

另外,我们可以根据以下几个因素来对「桥」的设计进行大致评估:

安全性 (Security):信任 & 活跃性假设、对恶意参与者的容忍度、用户资金的安全性 以及反身性。

速度 (Speed):完成交易的等待时间 & 交易的最终性保证。通常需要在速度和安全性之间进行权衡。

可连接性 (Connectivity):为用户和开发者选择的目标链,以及集成一条额外的目标链的不同难易度;

资本效率 (Capital efficiency):经济机制,包括确保系统安全的资本要求和转移资产的交易成本。

状态性 (Statefulness):在转移特定的资产、更复杂的状态,和/或执行跨链合约调用方面的能力。

综合起来,我们可以从下方效果图来审视这三种「桥」设计的优劣势:

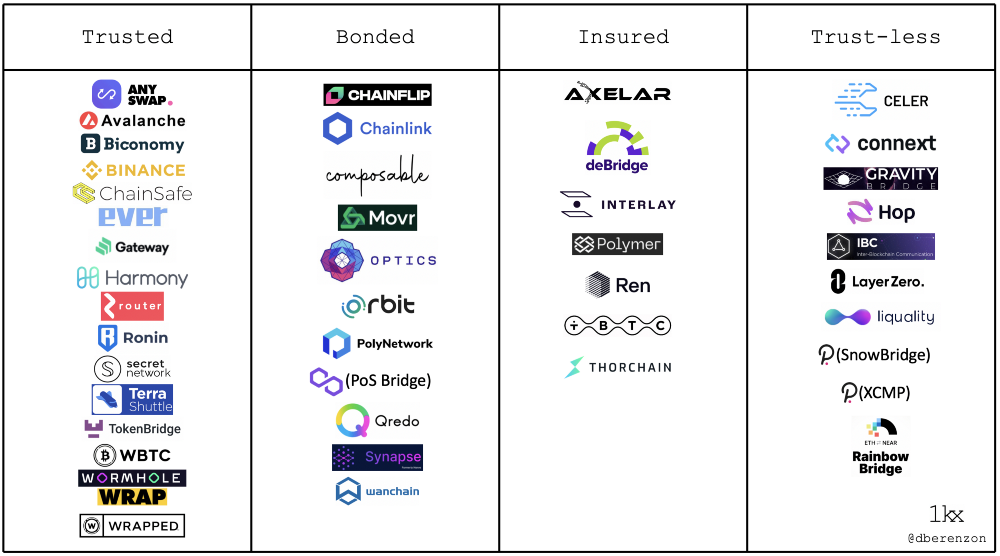

此外,安全性是一个频谱,我们可以大致将其归类为:

无须信任 (Trust-less):这种「桥」的安全性等于它所桥接的底层区块链的安全性。除非底层区块链遭遇共识级攻击之外,否则用户的资金不会丢失或被盗。但话虽如此,实际上没有什么是无须信任的,因为所有这些系统在其经济、工程和密码组件 (例如没有代码 bugs) 中都存在信任假设。

投保 (Insured):恶意参与者能够盗取用户的资金,但他们这么做可能无利可图,因为他们已经被要求投入抵押品,如果他们行为不端或出错,其抵押品将被罚没。如果用户的资金遗失了,则被罚没的抵押品将用于补偿用户。

抵押 (Bonded):类似于上述投保模型 (即参与者在游戏中有经济利益关系),只是在由于参与者出错或行为不端而导致用户资金损失时,用户的资金将无法收回,因为被罚没的抵押品可能会被销毁。抵押品的类型对抵押和投保模式都很重要;内生抵押品 (即抵押品是协议的本地代币) 的风险更大,因为如果「桥」发生故障,那么这种原生代币的价值可能会暴跌,这将进一步降低该「桥」的安全性保障。

基于信任 (Trusted):参与者不投入抵押品,且在「桥」发生故障或遭遇恶意攻击的情况下,用户的资金将无法收回,因此用户主要依赖于这类「桥」的运营商的声誉。

下图展示了基于安全性频谱的不同「桥」的例子:

上图:截至2021年9月14日。在未来的升级中,有几个「桥」项目将脱离“基于信任”的类别。

总结「桥」设计的权衡

采用外部验证者和联邦制的「桥」设计通常在状态性和可连接性方面表现突出,因为它们可以触发交易、存储数据,并允许在任意数量的目标链上与该数据进行交互。然而,这是以安全性为代价的,因为用户依赖于「桥」的安全性,而不是源链或目标链的安全性。虽然目前大多数外部验证者都是基于信任的模型,但有些使用了抵押模式,为最终用户提资金保障。

不幸的是,它们的保险机制往往是反身性的;如果协议代币被用作抵押品,就会假设该代币的美元价值将高到足以让用户得到完整赔付。此外,如果抵押品资产与被保险资产不同,也依赖于预言机的喂价,因此「桥」的安全性可能会降级为预言机的安全性。如果是无须信任的,这些「桥」也是资本效率最低的,因为它们需要按所实现的经济吞吐量的比例来扩大抵押品的规模。

采用轻客户端 & 中继机制的「桥」在状态性方面也很强大,因为区块头中继系统可以传递任何类型的数据。它们的安全性也很强,因为不需要额外的信任假设,尽管存在活跃性假设,因为仍然需要中继者来传输信息。这些也是资本效率最高的「桥」,因为不需要任何资本锁定。这些优势是以可连接性为代价的。对于所连接的每对区块链,开发者必须在源链和目标链上部署一个新的轻客户端智能合约,其复杂度介于 O(LogN) 和 O(N) 之间 (介于这个范围之间,因为添加对共识算法相同的链的支持相对容易(。依赖欺诈证明的 Optimistic 模型也存在明显的速度缺陷,其交易延迟性可能增加高达 4 个小时。

流动性网络具有速度和安全性优势,因为这类「桥」使用本地验证系统 (无须全球共识)。它们也比抵押 / 投保的外部验证者更具资本效率,因为资本效率与交易流/交易量而非安全性相关。例如,假设两条链之间的交易流相等,且有一个内置的再平衡机制,流动性网络可以促成任意大数量的经济吞吐量。这类「桥」的权衡之处与状态相关的,因为它们虽然可以传递调用数据,但其功能有限。例如,它们可以跨链与数据交互,其中接收方有权根据所提供的数据进行交互 (例如,使用来自发送方的签名消息调用一个智能合约),但对于传递没有“所有者”的数据或者广义状态一部分的数据 (比如铸造表征代币) 并没有帮助。

未决问题

在分布式系统中,搭建坚固的跨链「桥」是一个非常困难的问题。虽然这个领域有很多活动,但仍有几个未解之谜:

最终性 & 回滚:在具有概率终结性的区块链中,「桥」如何解释区块重组和计时攻击 (time bandit attacks)?例如,如果任何一条链都经历了状态回滚,那么从 Polkadot 向以太坊发送资金的用户会发生什么?

NFT 转移 & 溯源:「桥」如何为跨多条链的 NFT 保留溯源?例如,如果有 NFT 在以太坊、Flow 和 Solana 的市场上买卖,所有这些交易和所有者的所有权记录是如何记录的?

压力测试:在面临链拥堵或协议 & 网络级攻击时,不同的「桥」设计将表现如何?

区块链「桥」的未来

虽然「桥」为区块链生态系统开启了创新,但如果团队在「桥」的研发上偷工减料,这些「桥」也会带来严重的风险。Poly Network 的黑客事件证明了漏洞和攻击的潜在经济规模,我预计情况在好转之前会变得更糟。虽然对于「桥」的构建者来说,这是一个高度碎片化和竞争的领域,但团队应该保持训练有素,应优先考虑安全问题,而不是上市时间。

虽然理想的状态应该是有一座适用于一切的「桥」,但很可能不存在单一的“最佳”桥设计,不同类型的「桥」将最适合特定的应用 (例如资产转移、合约调用、铸币代币等)。

此外,最好的「桥」将是最具安全、互联、快速、资本效率、成本效益和经得起审查的。如果我们想要实现“区块链互联网”的愿景,这些属性就需要最大化。

现在还处于早期阶段,最佳的「桥」设计可能还没有被发现。在所有「桥」类型中,有几个有趣的研发方向:

降低区块头的验证成本:轻客户端的区块头验证是昂贵的,找到降低这些成本的方法可以让我们更接近完全通用和无须信任的互操作性。一个有趣的设计可能是桥接到 L2 以降低这些成本。例如,在 zkSync 上实现 Tendermint 轻客户端。

从基于信任的模式转向抵押模式:尽管抵押了资产的验证者的资本效率要低得多,但“社会契约”是确保数十亿美元用户资金的一种危险机制。此外,花哨的门限签名方案并不会显著降低系统的信任;仅仅因为它是一组签名者并不能排除它仍然是受信任的第三方这一事实。在没有抵押的情况下,用户实际上是在将其资产移交给外部托管人。

从抵押模式转向担保模式:损失资金是一种糟糕的用户体验。虽然抵押了资产的验证者和中继者可以抑制恶意行为,但协议应该更进一步,直接用被罚没的资金补偿用户。

为流动性网络扩展流动性:这种「桥」可以说是资产转移最快的桥梁,在信任和流动性之间存在有趣的设计权衡。例如,流动性网络可以通过验证者抵押类型的模式来外包资本供应,其中的路由器也可以是采用抵押流动性的门限多签。

「桥」聚合:对于特定的资产和区块链,「桥」的使用可能遵循幂律,但像 Li Finance 这样的聚合器可以改善开发者和最终用户的用户体验。

非常感谢 Aidan Musnitzsky、Arjun Bhuptani、James Prestwich 以及 Pranay Mohan 对这篇文章的反馈。

**本文仅代表原作者观点,不构成任何投资意见或建议。