Curve的迭代:由线到面

之前Uniswap V3推出的时候,不少小伙伴们在想:Curve会不会被Uniswap V3干掉。如今Curve V2出来了。Curve 非但没有被干掉,且其前进的步伐更进一步。

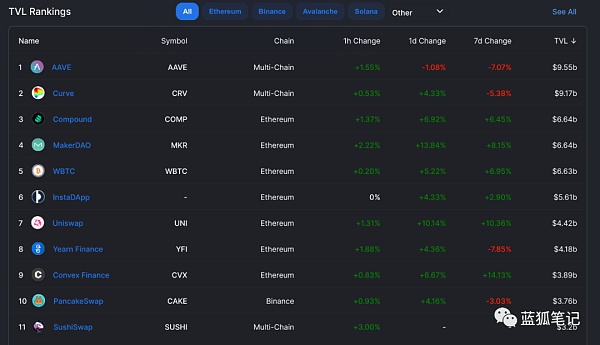

从目前看,Curve的TVL(锁定资产总价值)达到91.7亿美元,接近于第一位的AAVE,按照当前趋势,Curve的TVL在未来一段时间有一定的概率超过AAVE位居首位。

(DeFi的TVL排行,DeFillama数据)

目前Uniswap V3的TVL是16.1亿美元,Uniswap V2为44.2亿美元,仅从锁定资产总量看,距Curve有较大距离。虽然TVL不能代表全部,但从一个侧面说明了Curve发展的迅速,它对于资金的吸引力在增强,之前不少人担心Curve会被Uniswap V3干掉的局面并没有发生。

Uniswap的V3更适合专业的做市商

要想理解 Curve V2的迭代,理解Uniswap的迭代也有帮助。在Uniswap V2的设计中,其所有LP的做市模式是无差别的,唯一差异是每个LP因为其提供的做市资金不同而产生份额比例的不同。

在这种设计机制下,计算贡献的主要方式是资金和时间,资金份额越大,提供时间越长,收益越大(当然如果产生无常损失,损失也会越大)。因此,LP增加其收益方法是,增加其份额比例和提供时间。

Uniswap V3则打破了这种设计,引入了竞争性的模式。对于LP来说,要想获得更大的收益,不仅关乎投入的资金量,也关乎LP的策略设置。在这种情况下,对于专业的LP提供商有利,对于非专业的普通用户或大资金提供者不一定有利。

在Uniswap V3的流动性提供机制设计下,LP可以将其提供流动性的资金进行个性化设置,将其资金自定义地置于某个区间,以增大其资本的利用率,同时获得了更高的杠杠,有利于获得更大的收益,不过,同样不可避免的是,也增加了相应的无常损失的风险。

总结来说,当LP将其资金聚集在当前市场汇率的周围时,本质上是对市场趋势的一种判断。流动性聚集区间越窄,可获得的杠杠越高,收益也可能越高,但如果波动过大,则无常损失也会相应增大。因此,会有大量的LP不断进行各种策略的探索,从目前看,大量的资金都汇集在50%的波动性范围之内。

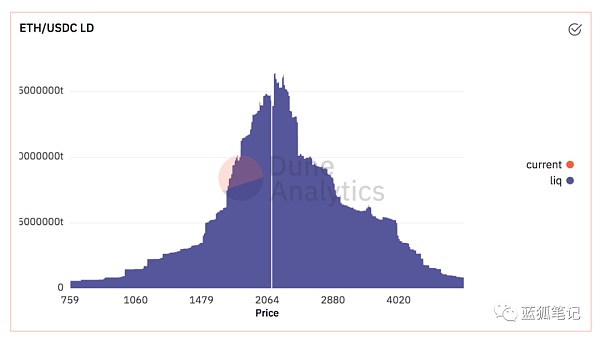

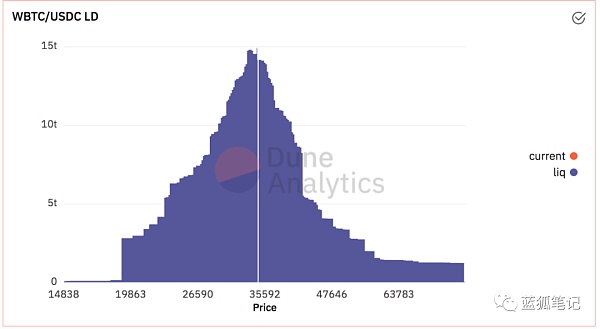

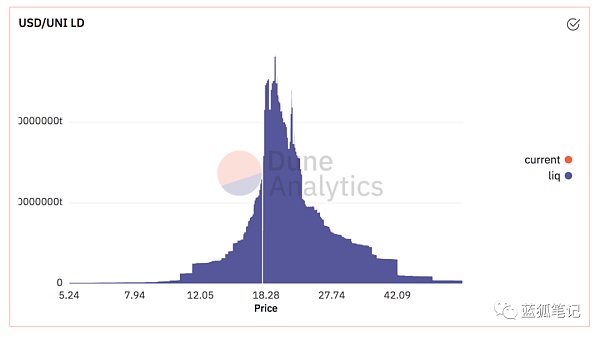

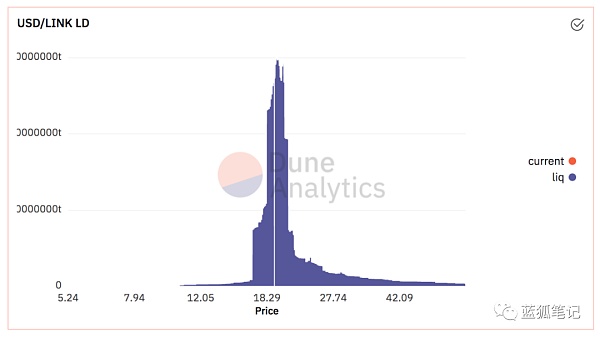

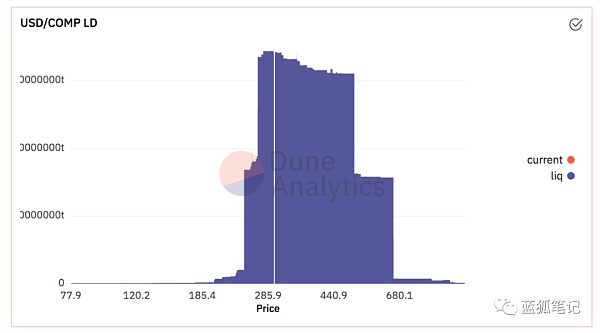

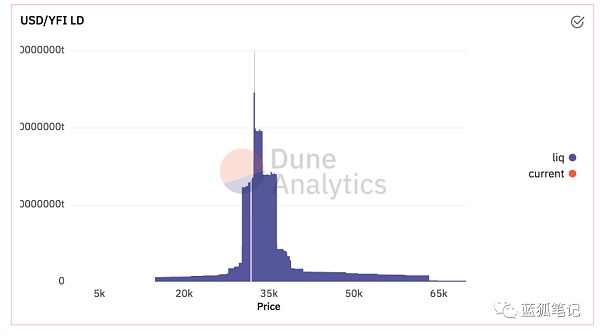

(Uniswap V3部分代币对流动性分布,DuneAnaylytics数据)

从上面的图中,我们可以看出,绝大多数的流动性都往当前汇率价格附近聚集,且有些流动性的聚集度非常高。

通过流动性聚合,Uniswap V3本质上是引入了LP做市的竞争。会玩的LP可以根据市场的波动将其流动性进行合理调整,以获取更大的收益;而有些LP调整如果没那么及时,其收益就会降低,甚至如果市场价格波动到其价格范围之外,其流动性资金也无法赚取费用。当然,如果LP设置的价格区间过窄,无常损失也会更大。收益越高风险越大,这一点并没有变化。但如果设置不到位,收益变小,甚至没有收益。因此,根据市场的变化,需要讲究策略。

在这种情况下,作为普通LP可能越来越无法跟专业的LP竞争,在交易市场总量相对的情况下,专业LP会赚取更多的收益。因此,可能会催生更多的做市策略商,它们的资金不一定多,但如果其策略足够好,它可以帮助其他非专业的LP进行做市管理。普通LP可以将其资金存入到专业做市管理商的合约中,由这些专业的策略商聚合后进行统一管理,包括如何选择价格范围、重置的频率等。在Uniswap V3的设计下,大资金不一定收益就更高,策略的权重在上升。

Curve V2也适合普通LP的参与

Curve V2跟Uniswap V3在聚集流动性和提升资本效率方面目标相同,但具体方法不同,最终对于不同主体的影响也不同。

-

Curve V2价格曲线的兼容性

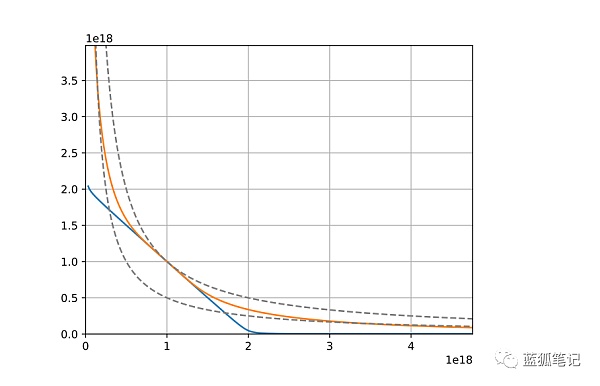

Curve V2在兼容性上表现不错。下面是Curve V2白皮书上的图:

(各种AMM曲线对比,Curve白皮书)

蓝线是其稳定币兑换曲线,是Curve V1的兑换曲线,而黄线是更通用的代币兑换曲线,是Curve V2的兑换曲线。从这条曲线,我们可以看到它的兼容性:一方面,兼顾了V1的稳定币兑换,同时还兼顾流动性的尾部,由此应对汇率的快速变化。相对而言,在Uniswap V3,绝大部分的流动性会集中在于盘口附近,尾部的流动性可能极小,我们在上面的实例中可以看到,这在事实上已经发生。

-

Curve V2的自动化做市

上面我们提到,Uniswap V3也可以改变其流动性聚集点,不过,它主要是通过LP们对市场的判断进行主动化的管理来达成。而Curve V2则是根据预言机进行自动化的调整。这使得普通的LP参与Curve V2更方便,而Uniswap V3正如上面提到的,逐渐变成了比拼LP策略的阵地,更适合专业的LP做市商。

比较来说,Uniswap V3是个性化的管理,而Curve V2是自动化的管理,这有点像互联网时代的个性化设置和自动化推荐之间的关系。互联网web1.0时代,用户是受众,无法上传内容或个性化管理自己的偏好;而2.0时代用户可以上传内容,可以进行个性化设置;而如今则进入智能推荐时代,以算法自动化推送为主,这更符合大多数用户“懒”的需求。从Uniswap V3到Curve V2也一种类似的感觉。

那么,Curve V2如何实现其自动化做市?

-

不断变化的新曲线

Curve V2为什么可以实现自动化的做市管理?可以让LP无须主动设置即可实现其流动性的再平衡?

Curve V2的价格曲线并不是固定不变的。它会不断通过内部预言机的方式来改变其流动性聚集点,一方面可以实现更好的流动性和提升资产效率,也有利于减少LP的无常损失。

也就是说,Curve V2的“内部价格预言机”在其流动性聚集点迁移方面起到重要作用。Curve的内部价格预言机机制为EMA(Exponentially Moving Average),意为指数移动平均线,它会根据Curve中的历史价格和最新交易价格等综合得出参考价格。

有了EMA,Curve V2可以构建新的价格曲线,使得流动性重新聚集在盘口价格附近。当然,什么时候进行流动性聚集的再平衡,也需要阀值。它会根据EMA(内部预言机机制)来不断获取内部汇率的移动,并更新Xcp的变量,以此来衡量波动率。如果汇率波动超过一定的阀值(损益比),则会更新曲线,产生新的流动性聚集点,由此保护LP的利益。

这对Curve 2的所有LP都是一样的,不用主动设置其流动性的价格范围,由系统根据其预言机价格自动将LP的流动性聚集到盘口价格附近。由于是通过自动再平衡来调整流动性的聚集,不同LP之间的流动性只有数量和提供时间差异,没有其他方面的差异,这跟之前的流动性提供没有区别,因此其LP份额代币依然可以是同质化的代币,这有利于其可组合性。而Uniswap V3由于不同LP做市价格范围不同,只能用非同质化的代币NFT来表达。

在Uniswap V3,LP除了自行设置价格范围,还可以自定义手续费用。而在Curve V2,这也是以自动化方式来解决。如果市场价格接近于流动性聚合的中点位置,其手续费最便宜,如果偏移越大,其费用会越高。

总结来说,从LP做市的角度,Uniswap V3越来越适合专业的LP来玩,相对而言,普通的LP较难跟上其调整的节奏,如果没有及时调整,很难争取到其做市的收益。这也催生了专业的LP,可以为普通的LP提供做市管理的服务。Curve V2则不用考虑这一点,只需要将资金注入到其流动性池,剩余的事情交由协议来完成,协议会根据价格的波动,不管构建新的价格曲线,将流动性聚集在交易价格附近。

跟Curve V1相比,Curve V2的价格均衡点会不断移动,会产生不断变化的曲线,就像是形成了一个虚拟的面。这种不断变化的曲线,使得流动性永远朝汇率附近聚集,提升资本效率,并减少了无常损失,同时对于用户来说,也可以降低滑点。

假设Sushiswap采用Curve 2的模式

在目前的竞争态势下,Sushiswap采用Uniswap V3的做市模式,不如采用Curve V2的做市模式,从某种意义上,Curve V3更贴近DEX内在的发展趋势。当然Uniswap V3也有其灵活性的特点,也有不少优势。

假设SushiSwap采用了Curve V2的做市模式,鉴于其目前的用户数和多链平台的策略,也许通过它可以更接近于Uniswap。

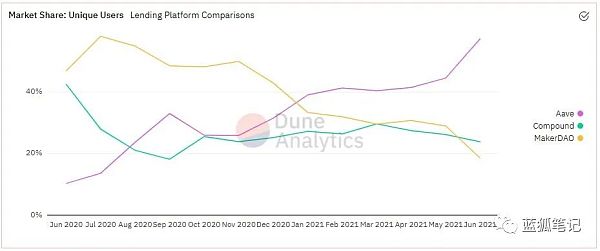

从Uniswap V3的迭代,再到Curve V2的迭代看,未来的DEX格局还存在很大的变数。还要考虑到一点,就是DeFi目前还处于非常早期的阶段,如逆水行舟,不进则退。我们可以来看看,DeFi上最重要的领域之一借贷市场的情况:去年六月,MakerDAO和Compound的用户数占据整个DeFi借贷市场的绝大部分(快接近90%),而AAVE仅有10%左右,如今,AAVE用户数占据市场的57%以上,而MakerDAO和Compound分别下降到19%和24%左右。

(借贷领域独立用户数的比较,DuneAnalytics数据)

DeFi的未来版图不会是固定的,而是充满无限可能性。

Only XRP? Expert Claims That’s All You Need To Succeed

Renowned crypto influencer “DustyBC” has caused controversy after stating that owning only XRP might...

Pi Network Rally Soon? BitMart Resumes Pi Coin Trading, Banxa Creates Thousands of New Accounts

The post Pi Network Rally Soon? BitMart Resumes Pi Coin Trading, Banxa Creates Thousands of New Acco...

AI-Powered Crypto Risk Assessor Particula Raises $5.5M, Moves Headquarters to US

The funding underscores the increasing demand from institutional players for automated, real-time ri...