研报 | DeFi暴雷过后,潜伏危机仍未暴露

来源:哈希派

作者:LucyCheng

一、总览

2020年上半年比特币减半,小幅重燃市场热情;下半年去中心化金融市场意外大火,一举引爆整个加密社区。从六月份开始,Compound、yearn.finance、Sushiswap等等DeFI项目轮番上阵,相关代币皆表现出价格翻几倍甚至是数十倍的增长趋势。

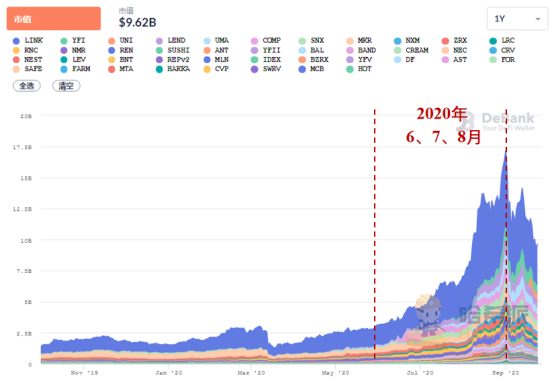

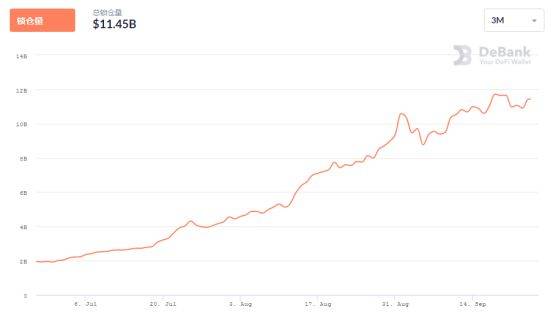

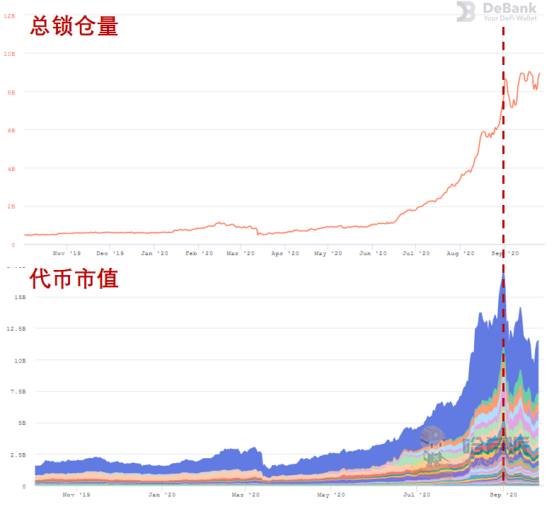

DeFi项目近一年来的市场总值涨跌情况(数据源自:DeBank)

市场疯狂增长、聚合式DeFi项目层出不穷、资金用户蜂拥而至;但大部分入场狂欢的参与者还没有意识到,这些功能叠加的高收益金融项目无形中整合了多种风险。随着近期YAM项目方宣告失败、Sushiswap创始人被爆套现,DeFi代币接连雪崩,领域热度减退,市场迎来新拐点。本文哈希派将对去中心化金融项目进行分析,观察DeFi市场造富效应背后蕴藏的巨大风险。

二、从六月暴涨到九月暴跌,DeFi热度快速衰退

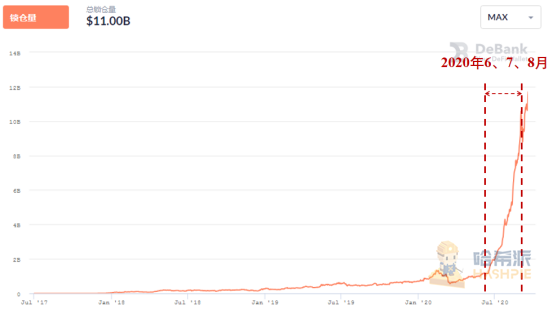

从2018年到2020年初,DeFi项目市场总值仅有约92%的增长;截止2020年1月1日,该数据达15.3亿美元,不及比特币当前市值的百分之一。今年上半年市场走势未变,DeFi总值依旧徘徊在15亿美元左右的水平,直至六月初才出现拐点,转而进入指数级增长模式。据DeBank的数据显示,短短三个月时间里DeFi市场总值从33亿美元大幅跃升至171亿美元,累计涨幅超446%。同期,DeFi总锁仓量亦呈现出直线飙涨的趋势,猛翻十倍至105亿美元左右的水平。

DeFi项目从2017年7月至今的总锁仓量变化情况(数据源自:DeBank)

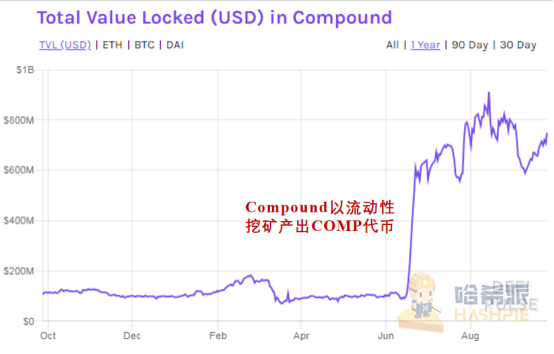

市场六月份的暴涨离不开借贷协议Compound的功劳。该项目自6月16日宣布以流动性挖矿产出治理代币COMP后,提供该币种交易的二级市场迅速从去中心化交易所蔓延至中心化交易所,包括Poloniex、Coinbase、币安在内的70多家交易平台相继添加对COMP的支持,代币产出不到一周时间就实现逾3.29倍增长。随后近一个月时间里,Compound更是引来超10亿美元的锁仓量,相关数据的增长数值比2020年年初整个DeFi市场的总锁仓量还要高出48个百分点。

Compound近一年来链上锁仓情况(数据源自:DeBank)

同样的,跟随Compound脚步的Balancer亦表现出强劲的增长趋势,在六月份DeFi项目总锁仓量翻倍之时,贡献了138万美元的锁仓金额。虽然两个项目步入七月份之后价格一直处于横盘状态,但率先在DeFi领域开启借贷挖矿的Compound掀起了该市场的收益挖矿热潮,紧跟其后,红薯、三文鱼、玉米、珍珠、泡菜等等主打流动性挖矿的DeFi“食物”在以太坊和波场等公链上相继问世,YFI、YAM、SUSHI等明星项目接连引爆市场。

7月18日启动流动性挖矿同时推出治理代币的yearn.finance,代币上线一个月价格便赶超比特币,并于9月13日达到最高点39894美元。YFI市场空前热炒,引媒体争相报道,增发争议更是掀起市场的DeFi项目分叉潮。

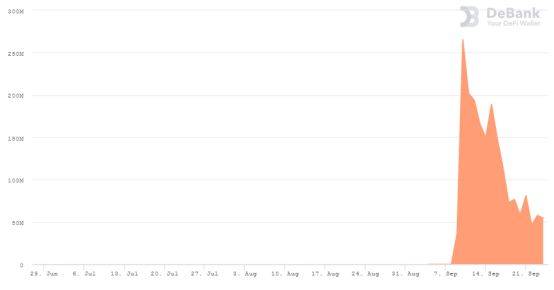

采用YFI挖矿分配模式的YAM对AMPL进行分叉,上线24小时即暴涨260%。而同样采用类似YFI挖矿机制的Sushiswap由没有发币的Uniswap分叉而来,启动不到四天就吸收了Uniswap 75%以上的流量,锁仓资产总值超7亿美元;项目代币9月1日刚上线交易所,就从6美元一下拉升至16美元,增长超166个百分点。

Sushiswap锁仓情况(数据源自:DeBank)

Sushiswap强大的吸睛以及吸金能力,将市场情绪推至高潮。9月1日当天去中心化金融市场总值达到峰值170亿美元,包括SUSHI、DF、KIMCHI等等在内的DeFi代币在接下来的几天里创下新高。然而四天后,随着Sushiswap创始人被爆套现,项目方跑路暴雷等问题相继涌现,多个曾红极一时的DeFi代币开始雪崩大跌,首当其冲的SUSHI更是直接腰斩。

主打流动性挖矿的DeFI项目九月份的代币涨跌情况(数据源自:Coinmarketcap;截止时间:2020年9月25日)

虽然后续出现交易所入局DeFi、新币开挖、SUSHI以1400美元回购代币等等利好消息,但市场热度大不如前。月初至今,除了YFI、YFII以及COMP之外,各主打流动性挖矿的DeFi项目都未能逃脱价格腰斩的命运,相关代币单日最高跌幅达82%。

近三月来DeFi项目的总锁仓情况(数据源自:DeBank)

从二级市场来看,DeFi市场规模大幅缩减,交易量逐步萎靡;但回到一级市场,DeFi项目的入场资金似乎未有明显的退场迹象。根据DeBank的数据显示,DeFi总锁仓量经历过月初几天的大跌之后,很快便转跌为涨;虽然增速有所减弱,但当前资产总量已回归至百亿美元的水平。其中领域最大的去中心化交易所Uniswap在宣布发币之后,总锁仓量更是持续回升并于9月19日突破20亿美元关口,创下历史新高。

三、DeFi燃爆今夏,归根结底是金钱诱惑

在Compound还未推出流动性挖矿的时候,项目锁仓量仅为9000万美元;而Balancer启动流动性挖矿之前,用户只有不到1000人。到了现如今,这两个项目的用户量已飙升数十倍,锁仓量亦增长至数亿美元的水平。根据DEFIPLUS的数据统计显示,当前已启动流动性挖矿的项目的锁仓量占据着DeFi协议总锁仓量超半数的份额。

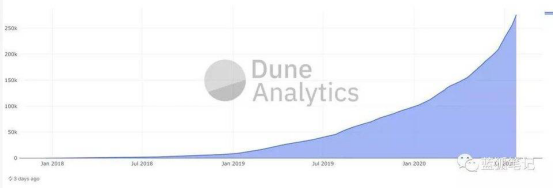

DeFi用户的增长情况(数据源自:DUNEANALYTICS)

DeFi项目开启流动性挖矿形成的虹吸效应,与其分发治理代币的激励机制有关。理论上来讲,用户参与项目交易、抵押、报价等等操作的过程中可以被动获取治理代币,用以投票决策协议未来的变更及发展。但从各个DeFi项目代币疯狂暴涨的情况来看,相较于持币参与社区治理,用户更看重的是,在二级市场出售变现能够赚得的即时收益。

在流动性挖矿项目里面,代币的价格通常会跟随平台参与者人数以及注入资金的增多而不断上涨;反过来,代币价格的上涨又会继续刺激更多的资金入场。大批投资者为了追逐项目代币的奖励,主动向DeFi协议提供流动性,从而进一步推高代币价格,形成正向循环。

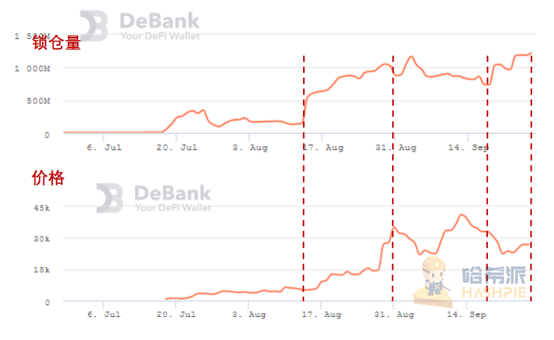

近三个月来yearn.finance的锁仓量及价格变化情况(数据源自:DeBank)

以yearn.finance为例,2020年8月13日yearn在Curve上的锁仓量为1.4亿美元;两周后,截止2020年8月31日,相关数据提高至$ 8.7亿。该项目锁仓量规模的扩大带动其治理代币的价格增长,YFI在此期间从5354美元一路飙涨至35060美元。

对于DeFi项目的流动性提供者而言,通过二级市场将项目代币抛售变现是最快的获利方式,不仅能趁着代币价格高涨赚取高收益,还能将持币风险转嫁给购买治理代币的投资者。只要二级市场有人肯接手,代币价格居高不下,DeFi市场规模就会在正向反馈循环的作用下不断膨胀,甚至催生出一种虚假繁荣的假象。

四、DeFi超速翻车,乐高构架迎多米诺式崩塌

流动性挖矿为DeFi市场带来大批新入场者,但在以太坊等公链的扩展性问题还未解决、项目准入门槛依旧很高的大背景下,对于去中心化金融项目本身的借贷以及交易等等功能有真实需求的用户少之又少;涌入DeFi系统的参与者里面,投机用户的占比远高于有真正使用需求者的占比。

比如Compound,按照其流动性挖矿的最初设计,借贷与放贷都可以拿到COMP奖励,导致平台早期出现大量的纯套利者,他们通过不断放贷、还贷的操作,疯狂赚取大量项目代币。为此有一段时间里近八成COMP的产出都被几个BAT大户套走。

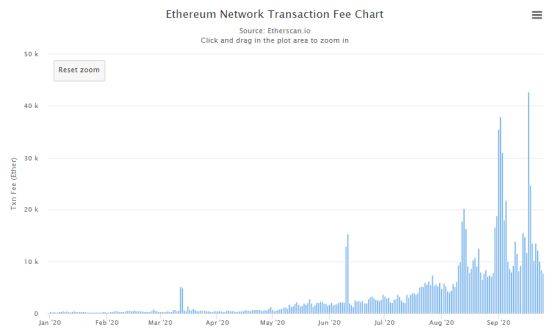

以太坊网络交易手续费用的变化情况(数据源自:Etherscan)

借着市场的FOMO情绪,DeFi项目的流动性不断增强,但一级市场维系繁荣需要代币价格的支撑。而要引起警惕的是,二级市场在正向反馈的循环中早已沦为击鼓传花的博傻游戏。理论上,如果不参与社区治理,没有长期参与项目的打算,这些成倍增长的代币在入场者手上没有任何实际作用和真实价值。投资者愿意在二级市场高价购买,是因为他们预设有更盲目的投机者会花更高的价格从他们手上接盘。一旦代币价格下跌,二级市场投机者退场,这种博傻游戏顷刻崩盘,收益耕作者“挖-提-卖”的造富模式也将逐渐失效。

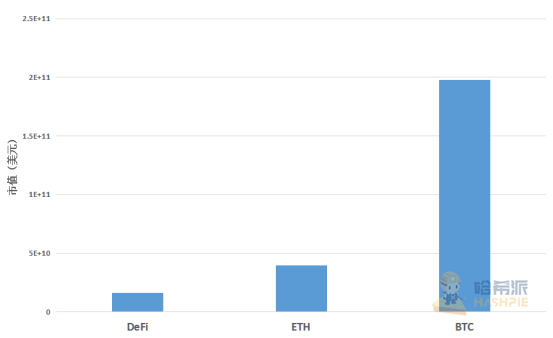

然而在总市值水平还不到比特币市场总值十分之一的DeFi领域,任何突发事件都有可能引起代币价格的雪崩。何况该领域才刚刚起步,各个项目无论是系统安全还是团队人员方面都存在着很多未知的风险。好比说,启动流动性挖矿当日锁仓量破4亿美元的YAM,上线不足48小时团队就自爆智能合约内有严重漏洞,直接宣告失败;挖矿年化收益一度高达9500%的Sushiswap,刚启动五天就出现创始人抛售套现的新闻,项目代币一夜暴跌80%。

DeFi项目、比特币以及以太坊的总市值比较(数据源自:DeBank,Coinmarketcap)

更甚的是,当前很多DeFi项目由不同的去中心化金融协议自由组合而成,提高用户获利机会的同时也相应的放大了风险。就拿YFI来说,其收益受AAVE的影响,AAVE的收益受COMP的影响,COMP的收益受MKR的影响,而MKR的收益则受ETH的影响。这种堆乐高式的去中心化金融项目,只要其中有一个环节出现暴雷事件,风险就很有可能扩散至整个积木,从而引起市场的多米诺式崩塌。

当代币价格雪崩,二级市场的投资者将迎来正面暴击,相关资产直接大幅缩水;而一级市场的流动性提供者(LP)除了套现收益减少之外,仍需承受无常损失的风险。不同于Compound这类单纯以补贴挖矿来发币的机制,现如今很大一部分流动性挖矿项目,还整合了DEX挖矿机制。简单来说,LP按照比例存入两种代币为平台资金池提供流动性,并赚取交易费用;当交易对单边价格出现大幅波动的时候,LP的存入本金缩水,从而产生无常损失。

目前流动性资金池支持的币种不仅仅局限在ETH、USDT等主流货币之内,为了提高收益率,大部分项目已添加非主流交易对甚至是DeFi代币的流动性资金池。这意味着,当DeFi市场大挫的时候,为相关币种提供流动性的LP将会损失大量本金。

五、流动性 逐步枯竭,市场将以死亡螺旋收尾

没有了价格的支撑,没有了二级市场的博傻投资者,随之而来的是大量流动性提供者的离场。而从DeBank的数据来看,当前去中心化金融市场热度大不如前。虽然锁仓量已收回早前的跌幅,但经历过九月初的市场雪崩过后,DeFi质押增速大幅减缓,甚至可以说是停滞。以DeFi市场规模最大的Uniswap为例,该项目9月17日宣布发币之后,锁仓量逐渐回涨,上升至当前19.7亿美元的水平;但与9月5日锁仓量由涨转跌的拐点相比,仅增长了八个百分点。

DeFi项目市场总值及总锁仓量近一年来的变化情况(数据源自:DeBank)

锁仓量滞涨意味着市场流动性下降,DeFi代币价格阴跌横盘意味着进场的资本热钱减少。如果长时间没有刺激市场的新推动力出现,由正向反馈循环吸引进场的二级市场投机者就会陆续离场;缺少了买盘投机者的存在,这些几乎是零成本发行的DeFi代币将会持续阴跌甚至是直接砸盘。

二级市场行情走弱,LP “充-提-卖”的高收益模式崩塌,大量投机用户退出,项目流动性逐步衰竭,进一步加速代币价格下跌,市场逐步陷入死亡螺旋困局。当流动性挖矿微薄的收益无法支撑操作过程中所需支付的高额手续费时,投机者将尽数散去,最终只留下少量真正有使用欲望的DeFi爱好者。

虽然当前DeFi二级市场尚未崩盘,以YFI为首的头部项目代币价格稍有回暖;但领域“柠檬市场”已然形成,市场崩盘风险正逐步加大。由于众多去中心化金融项目都是代码开源的,抄袭成本极低,在暴富效应的驱使下,市场催生出一堆“柠檬”项目;比如目前已接近归零的Sushiswap仿盘项目KIMCHI.finance和YUNo.finance,创始人早早跑路的翡翠EDM。这些涌现的劣质项目无形中掠夺了优质项目的流动性,随着他们的陆续暴雷崩盘,DeFi市场步入死亡螺旋的进程也将大大加快。

六、总结

哈希派认为,六月份到八月份期间去中心化金融市场的迅速暴涨归功于流动性挖矿带来的造富效应。功能组合叠加的DeFi项目联动了整个去中心化金融领域,吸引用户蜂拥而至;但快速膨胀的市场是脆弱的,只靠价格支撑的繁荣很容易就会崩塌。近期随着项目的频繁暴雷,二级市场陆续回归理性,流动性挖矿引发的热潮逐步褪去,最终将导致DeFi项目的流动性走向枯竭。

当然流动性挖矿的颓败并不意味着DeFi发展的结束,从另一个角度来看,泡沫破裂对整个去中心化金融行业来说其实也是一次健康的清洗。但对于当前依然沉浸在DeFi赚钱效应之中的投机者来说,如果不趁早认清风险,很有可能会成为这场狂欢里面损失最为惨重的参与者。

Holo Price Prediction for 2025-2030: When Will $HOT Reach $1?

The post Holo Price Prediction for 2025-2030: When Will $HOT Reach $1? appeared first on Coinpedia F...

Best Cryptos to Buy Now: Qubetics, Internet Computer Protocol, and Toncoin – Unlocking the Future of Blockchain

Explore Qubetics, Internet Computer Protocol, and Toncoin as the best cryptos to buy now. Discover t...

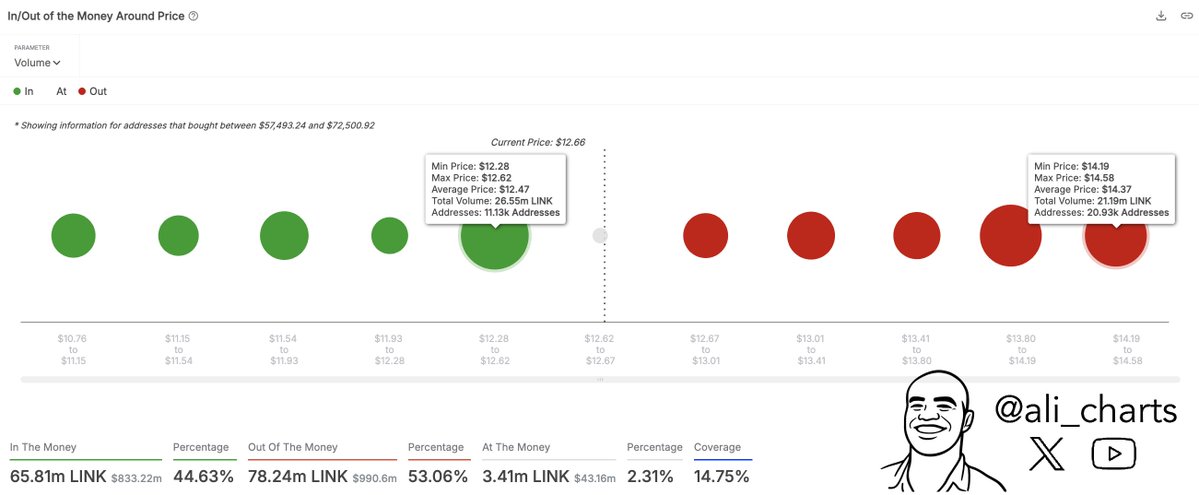

Chainlink Price Continues To Hover Around $12.5 — Levels To Watch

The Chainlink price has not seen a lot of action in recent weeks, oscillating between the $12 and $1...