作者:0xCousin

一、Ethena 的背后是谁?

Ethena 的团队成员

Ethena 团队成员背景丰富,在Crypto、金融和科技等领域拥有深厚的专业知识和实践经验。

创始人G( Guy Young)曾在一家市值 600 亿美元的对冲基金工作,Luna 倒闭后,创立了 Ethena;COO Elliot Parker 之前是 Paradigm 的产品经理,也曾在 Deribit 工作过;亚太区机构增长主管Jane Liu,历任 Fundamental Labs 投资研究主管、Lido Finance 机构合作伙伴关系和基金关系主管。

Ethena 的融资情况

据 Rootdata 信息,Ethena 先后进行了三轮融资,累计融资额 1.195 亿美元。领投机构主要包括 Dragonfly、Maelstrom Capital、Brevan Howard Digital。

Ethena吸引了众多知名投资机构的关注和投资,不仅为 Ethena 的发展带来了可观的资金,也为 Ethena 的业务发展提供了宝贵的行业资源。Ethena 的投资机构涵盖了交易所(YZi Labs、OKX Ventures、HTX Ventures、Kraken Ventures、Gemini Frontier Fund、Deribit等)、做市商(GSR、Wintermute、Galaxy Digital、Amber Group 等)、传统金融背景的投资机构(Paypal Ventures、Franklin Templeton、F-Prime Capital等)。

二、Ethena是什么?

一句话概括,Ethena 是一种合成美元(Synthetic Dollar)协议,它推出了美元稳定币USDe 和美元储蓄资产 sUSDe。USDe 的稳定性由加密资产和相应的 Delta 中性对冲(空头期货)头寸支持。

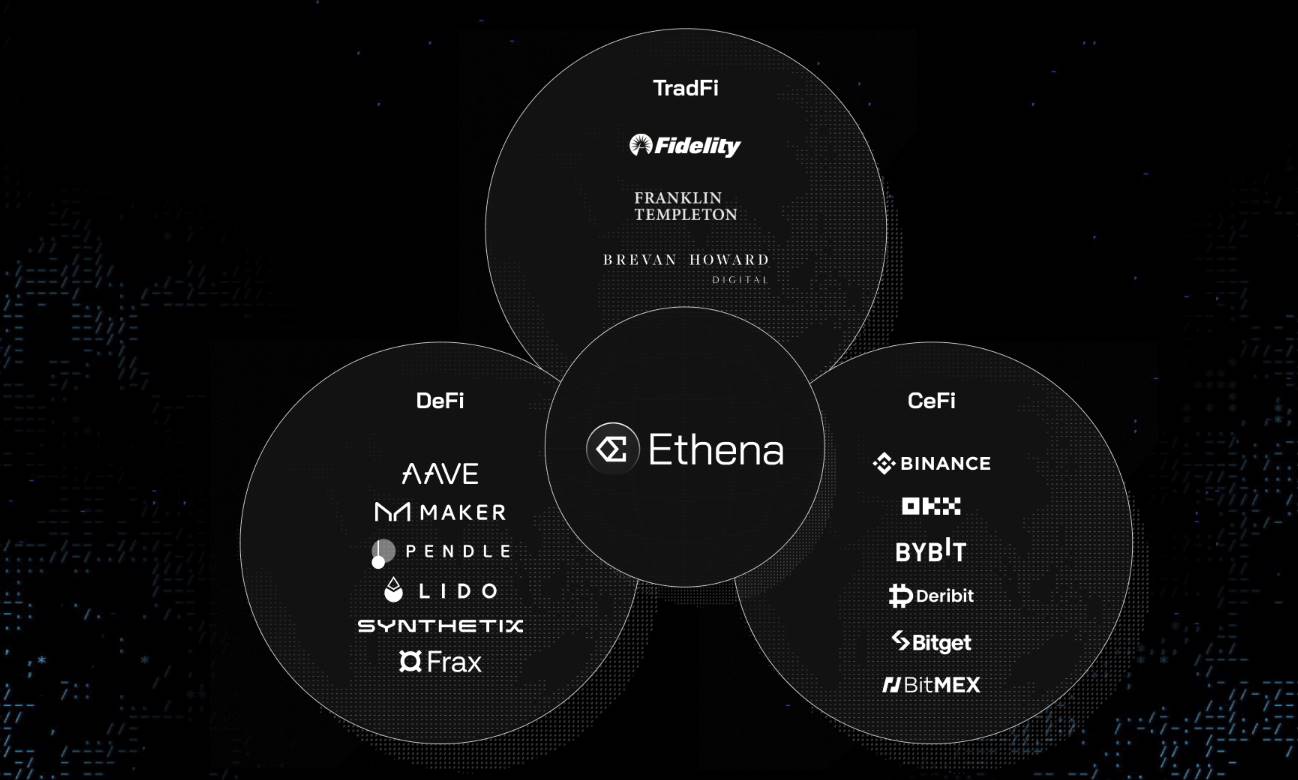

从项目使命来看,Ethena旨在通过稳定币 USDe让 CeFi、DeFi、TradFi 三个领域的资金联系在一起,同时Ethena 捕获这三个领域(交易所、链上、传统金融)的资金利率差,从而给客户提供更多收益,如果USDe 规模发展到足够大也可能会推动 DeFi、CeFi、TradFi 之间的资本和利率趋同。

稳定币USDe的机制

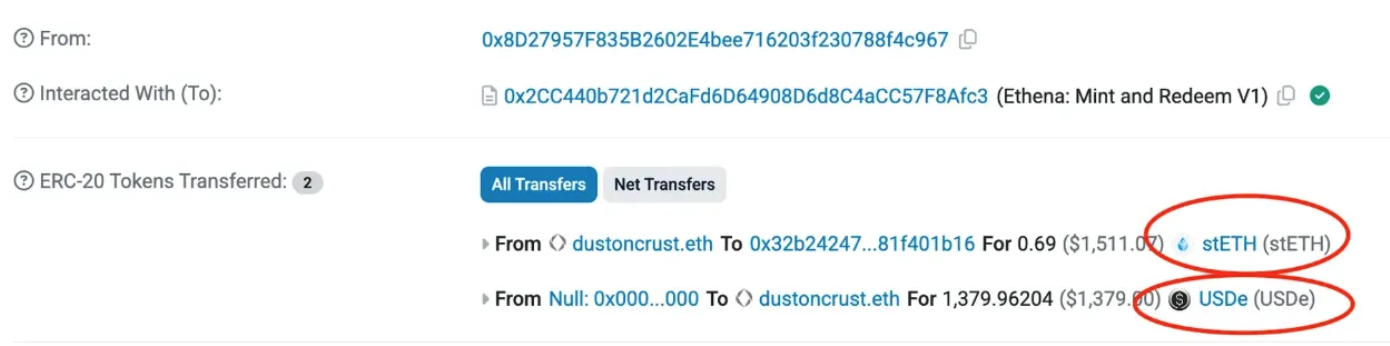

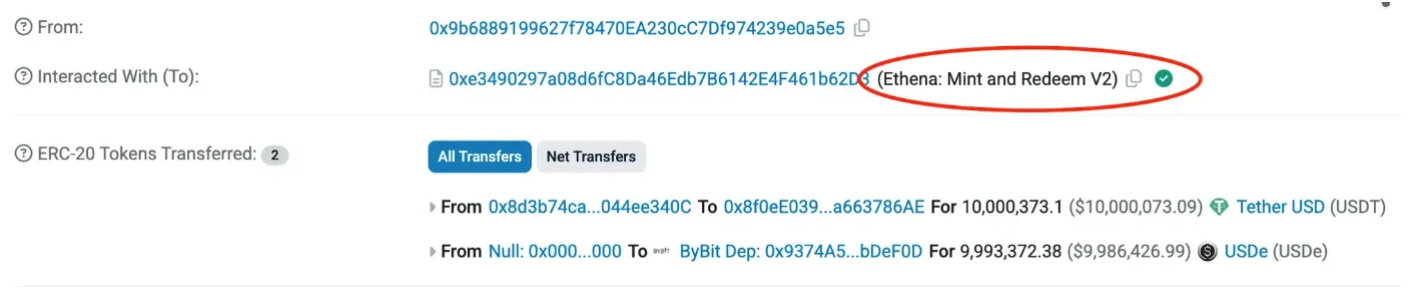

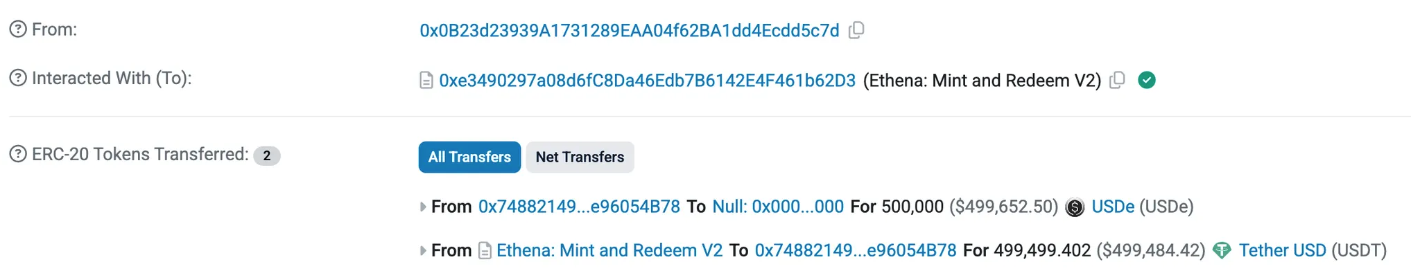

铸造/赎回机制:USDe 的铸造/赎回只有列入白名单的两个独立法人铸币者(Ethena GmbH、Ethena BVI Limited)才有资格进行铸造和赎回。铸币者需要以BTC/ETH/ETH LSTs/ USDT/USDC 作为抵押品,与 USDe Mint and Redeem Contract交互。如下图:

Ethena 协议USDe Mint and Redeem Contract V1的第一笔 USDe 铸造

近期基于 Ethena 协议USDe Mint and Redeem Contract V2的一笔USDe 铸造

这是一笔 USDe赎回 USDT 的记录

在铸造/赎回时,Backing Assets 的定价是由多个不同来源获取并持续验证,包括 CeFi Exchange、DeFi Exchange、OTC Markets 以及 Pyth 和 RedStone 等 Oracle,以确保定价的正确合理。

USDe稳定性保持机制:为确保 USDe 的稳定性,关键在于对冲掉Backing Assets的价格波动。Ethena 采取的是执行自动化、程序化的 Delta 中性策略。

sUSDe 的收益来源

sUSDe 的收益,来源于 Ethena 对抵押品的处置。

Ethena接收到抵押品时,可以将其作为稳定币持有,赚取固定的存款利率;

也可以通过托管人委托给选定的 CEX,在 CEX 中设立空投期货头寸对冲 Backing Assets 的价格波动,同时赚取资金费率;

Backing Assets 现货如果是 ETH,还可以进行 Staking,赚取 ETH Staking APR。

这些收益会在用户取消质押sUSDe 赎回 USDe时,以返还用户更多 USDe 的形式分配给用户。

稳定币(USDe/sUSDe/iUSDe)的用途

在 DeFi 领域:

- USDe/sUSDe作为 AAVE、Spark 等借贷协议平台的抵押品;

- USDe/sUSDe作为 Perps DEX等平台的保证金抵押品;

- USDe/sUSDe作为 Stablecoin 协议的抵押品;

- USDe/sUSDe作为 利率互换协议的基础资产;

- USDe 作为Spot DEX 中的计价货币(组成交易对);

在 CeFi 领域:

- USDe 作为 CEXs 中的计价货币(组成交易对);

在 TradFi 领域:

- iUSDe 是 Ethena 针对 TradFi 市场推出的稳定币,允许受监管的传统公司认购,从而让这些传统投资机构在没有接触 Crypto 的状况下,将 Crypto 市场的高收益率提供给传统客户。

三、Ethena的创新点

Delta 中性策略对冲 Backing Assets 的价格波动

很多以Crypto Assets 为 Backing Assets 的稳定币项目最终资不抵债导致汇率脱钩,关键在于没有对冲掉 Backing Assets 的价格波动。Ethena 是首个以 Delta-Hedging 算法和执行模型,对 Backing Assets 执行自动化、程序化 Delta 中性对冲的项目,使投资组合的 Delta 值接近 0。虽然早期 Ethena 的 Delta-Hedging 算法和执行模型是个黑盒,能否长期持续实现 Delta 中性结果是个潜在风险点,这个稳定性保持机制是个创新。后期可能会转向开放式 RFQ 模型,届时各路做市商都可以介入竞争执行对冲的任务。

正常情况下,USDe 赎回时,按照1 USDe = 1 USDC 的基准赎回;假如对冲机制没有发挥作用,或者对冲期货头寸的资金费率有亏损,导致资产储备价值降低。则 USDe 持有者赎回时的报价将包括相应减少以反映赎回价格的按比例减少,并且向用户显示的报价包括 10 个基点的补偿费用。

远高于多数稳定币项目的资本效率

中心化稳定币,像 USDT、USDC 这类法币抵押型稳定币,受传统金融监管影响很大,而且抵押资产主要是法币,基本以买美国国债和储蓄为主,也有中心化单点风险,资本效率不高。

去中心化稳定币,像 MakerDAO 的 DAI等,一般需要 120%-150% 的超额抵押,如果考虑规避被清算的安全边际,实际抵押率可能要超过 200%,资本效率较低,且在市场极端波动时,客户的抵押资产若被清算会造成额外的清算损失。

Ethena 的 USDe,在资产抵押率上,已经趋近于1USD:1 USDe,同时辅以 Delta 中性策略对冲价格波动,资本效率很高,且稳定性也有保障。

更为关键的是,Ethena 的定位让稳定币赛道内的其他项目,也可以成为 Ethena 的合作伙伴。比如 Sky、Frax、Usual 都已经在他们自己的产品中组合/融合了 Ethena 的产品。

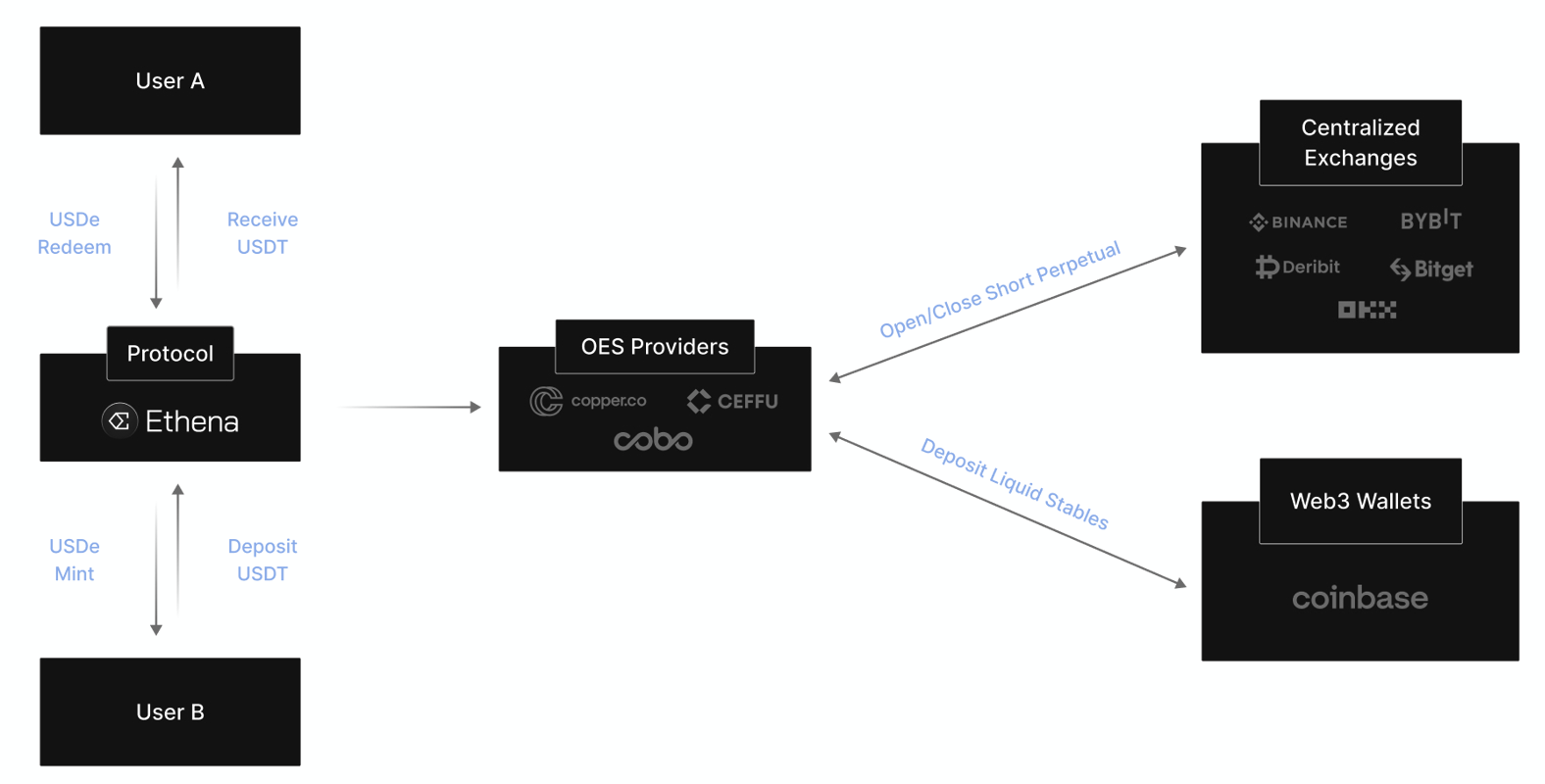

OES托管模式确保资产安全

Ethena目前与多个托管人合作,包括 Copper、Ceffu、Cobo。合作采取OES(Off-Exchange Settlement)模式,这种模式下backing assets 不需要离开链上钱包,所以不需要担心 CEX 的风险;也不需要担心托管人的风险,因为托管人也没法单独控制这些托管资产。 以托管人为Cooper时为例,这些backing assests是保存在一个场外保险库中,Ethena、Cooper、场外保险库分别持有一个密钥,需要两方签名才可以执行交易;或者是保存在破产远程信托(bankruptcy-remote trust)中。

融合传统金融做大做强USDe

Ethena通过稳定币 USDe让 CeFi、DeFi、TradFi 三个领域的资金联系在一起,通过捕获这三个领域(交易所、链上、传统金融)的资金利率差,可以给客户带来更高收益率。

TradFi 中一般没有太多高收益率的产品,但是低收益率的固定收益市场规模非常庞大。Crypto 领域,由于用户的杠杆交易需求,带来了更多对货币(美元稳定币)的需求,从而让 Crypto 行业时常存在”无风险“的高收益率机会。

Ethena 充当了一个桥梁的作用,融合传统金融做大做强 USDe。当美联储利率很低时(或者说降息周期),Crypto 的交易会更加活跃, Crypto 市场的永续合约资金费率也会比较高,Ethena用于Delta 对冲的空头期货头寸可以赚取更多的资金费率。从而出现一个现象——传统金融的收益率很低的时候, 客户通过 Ethena反而可以获得更高的收益率。

因此,iUSDe可以满足传统金融客户在低利率时期的资产配置需求。这可能也是 Franklin Templeton 和 Fidelity Investments 旗下风投机构 F-Prime Capital 去年 12 月投资 Ethena战略轮 1 亿美元的一部分原因。此外,Ethena 与 BlackRock BUIDL 合作推出的 USDtb,也可能会推动大量资金从 TradFi 流入 Ethena 进而流入 Crypto市场。

四、项目发展现状

Ethena 的 USDe已经成为第三大美元稳定币。截至 2025 年 3 月 7 日,USDe 的发行量已经达到 55亿+美元,仅次于 USDT 和 USDC。Transfer Volume 排名第四,仅次于 USDT、USDC、DAI。但 Active Addresses 数量较少,仅有 1612 个,C 端应用场景有待扩展。Ethena的营收也发展迅速,是仅次于 Pump.fun 的第二快达到 1 亿美元收入的加密货币初创公司。

Ethena已成为许多 DeFi 协议的关键基石。Pendle 的 TVL 中超过 50% 归因于 Ethena;Sky 约25% 收入归因于 Ethena;Morpho 的 TVL 中约 30% 的收益来自利用 Ethena 资产;Ethena 是Aave上增长最快的新资产;大多数 基于 EVM 的 Perps 都集成了 USDe 抵押品;

Ethena正围绕 USDe 打造生态。根据Ethena官网公开信息,2025 年 Q1 将推出两个项目——去中心化交易平台 Ethereal 和 链上交易协议 Derive(支持期权、永续和现货交易)。在外部合作方面Ethena 走得也很稳,与贝莱德合作推出了 USDtb,又与特朗普家族 DeFi 项目 World Liberty Financial 达成合作。

Ethena 也存在一些风险点:

USDe 的核心收益不稳定——前面讲了USDe有三大收益来源,一是 Backing Stablecoin 的存款利率收益,二是空头期货头寸的资金费率收益,三是Backing Assets 中 ETH 的质押收益。其中期货头寸的资金费在熊市中可能会出现持续的负资金费率,导致USDe 收益亏空。

CEX的ADL机制可能导致 Delta 中性策略失效——因为 CEX 有自动去杠杆(ADL)机制,可能在特定时期影响 Ethena 的 Delta 中性策略。

合作伙伴可能带来流动性风险——Bybit 是 USDe 采用率最高的交易所,高峰时期持有近 7 亿 USDe。同时, 与 Bybit 关系密切的Layer2 Mantle(Bybit联合创始人创立的 BitDAO 与 Mantle 生态系统合并)是 USDe供应量第二大的链。此次 Bybit 被黑客盗币事件,引发了超过 1.2 亿美元的 USDe 赎回需求,Ethena 目前有 19 亿美元的 Backing Assets 是Liquid Stables,因此足以覆盖这些突然巨增的赎回需求。但没法排除未来可能出现超过其 Liquid Stables 储备的巨量集中赎回,从而带来短期的流动性风险。

五、Ethena(ENA)投资价值

ENA 目前 FDV 5.6B,流通市值 2B。Ethena 共进行了三轮融资,融资金额分别为6M、14M、100M,其中第二轮估值为 3 亿美元,目前的币价仍有18倍+收益。

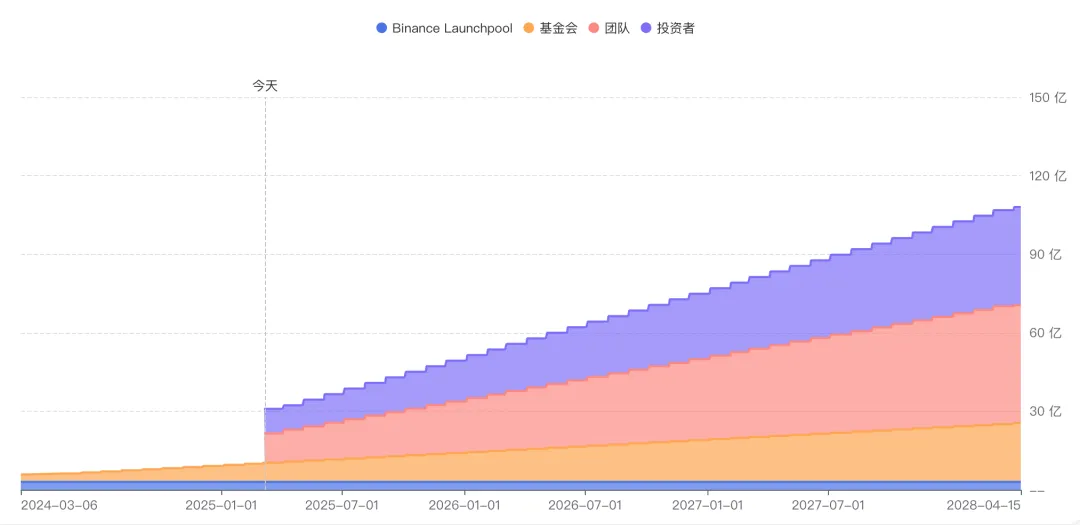

2025 年 5 月 5 日之前,流通的 Token 主要是2% 的Binance Launchpool,此外还有基金会和团队份额处于线性解锁中。4 月份,将有部分 OTC 购买的份额开始解锁,成本价约为 0.25U;5 月 5 日开始,每个月将增加投资机构的份额线性解锁 7800w+ENA/月。

近期 Crypto 市场整体回调,ENA表现很弱。BTC自高点回调了25%,ETH自高点回调了50%,ENA自高点回调了约 70%。上述ENA Token 即将解锁的利空,可能已经比较充分地体现在当前币价中了。

综合而言,Ethena短中期币价承压,项目核心业务有长期价值。