比特币ETF,我们明年再见

我们在跟踪比特币区块链转账数据工作的时候发现,而进入18年7月后,我们突然发现大额的异常转账突然多了起来,比如下面这几个:

7月29日下午五点到六点,比特币网络连续出现四笔10000个BTC的巨额转账

7月18日早间七点半,比特币网络出现一笔6338个BTC的大额转账;

7月11日凌晨一点二十分,7019个BTC在一个半小时内被拆分68次;

7月8日下午四点左右,链上完成一笔33267 BTC的大额转账;

………………

由于比特币大额转账的特殊性(往往代表着币市的主力动向),我们对这些频繁的大额转账突然感兴趣了起来,如果沿着这些线索查下去,能挖到什么有趣的信息?

看似寻常的大额转账,内里却暗藏玄机

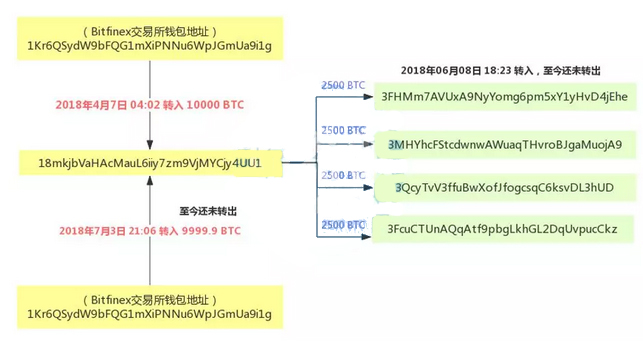

我们在区块链浏览器Blockchain上继续追踪7月份的可疑大额转账后,发现 除了火币区块链大数据《比特币巨额转账研究》报告中提到的新旧地址间超大额比特币互转及拆分行为之外,七月份网络内还出现不少涉及交易所提现的大额转账 。比如七月初接收约9999.9枚比特币的钱包地址18mkjbVaHAcMauL6iiy7zm9VjMYCjy4UU1。

查看这个钱包的地址的历史交易,我们发现其7月3日晚间九点左右从Bitfinex交易所钱包地址中接收了近一万枚BTC的转账。另外,该地址在四月初接收到的10000 BTC转账则于六月初以2500 BTC拆分到四个新地址中,而且至今仍未转出。

无独有偶,钱包地址1ACvw9bgr7iceLgqS1TSq1q1dfE3qSgvwv自7月3日起先后从币安交易所钱包中提现共7019枚比特币,并于7月11日凌晨一次性转出。而7月29日下午五点到六点左右连续出现的四笔10000枚比特币巨额交易,不仅转出地址间存在联系;追溯来源还可发现,这些个地址(见下表)的比特币绝大部分来自于提供比特币一键买卖服务的平台HaoBTC.com。

频繁的超大额提现转账,相似的直线型一对一转账操作,我们嗅到了一丝大佬囤币的气息。

见比特币ETF即将获批,囤币来迎接

再继续往下挖,我们从大型交易平台尤其是Bitfinex的大额提现总额中也能稍看出端倪——经统计,Bifinex七月期间提现额度超1000 BTC的单地址数量约有20个,总额达42362 BTC(约3.5亿美元);较六月份同比增长近35%。而据研究咨询公司Tabb Group最新发布的研究报告则显示,近几周时间比特币场外交易量激增,规模扩大至交易所市场的两到三倍;也就是说场外市场(OTC)每天的平均交易量有约150万BTC。

然而在比特币跌跌不休且横盘已久的Broing行情之下,这些忽而增多的大额提现疑似囤币行为总给人一种格格不入的感觉。抱着疑问我们回顾了近几个月的新闻,找到了其中最有可能的诱因—— 正等待获批的比特币ETF(Exchange Traded Funds,交易所交易基金) 。

步入七月以来,比特币ETF三天两头就见报。包括Morgan Creek Blockchain Capital合伙人Anthony Pompliano、Fundstrat研究主管Thomas Lee、BlockTower联合创始人Ari Paul等等在内认为比特币今年年底会破万美元的投资者,在给出原因的时候都不约而同地提及比特币ETF。

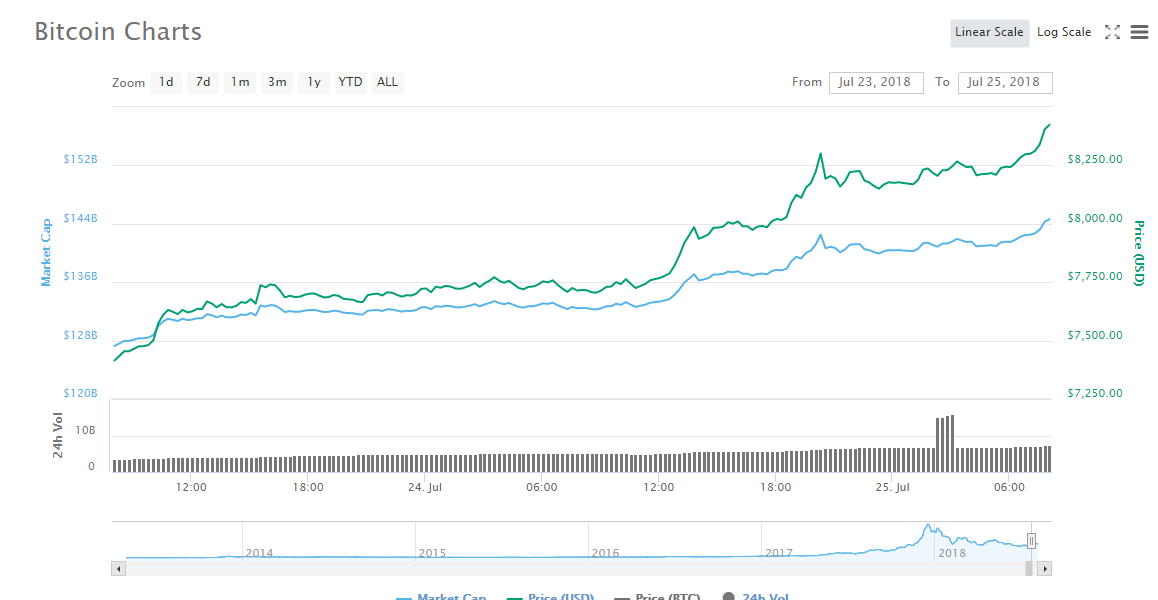

与此同时,领域内关于美国证券交易委员会(SEC)将批准比特币ETF的声音以及相关呼吁也随之增多。伴随着一波波积极言论的叠加影响,比特币价格还在美国监管人士关于比特币ETF“近乎确定”爆料的推动之下,于7月24日突破8000美元阻力位,日内高涨近5%。

2018年7月24日比特币价格走势

不过自去年12月以来,SEC曾明里暗里多次驳回与比特币ETF有关的申请;比如上月末再次遭拒的关于在BATS BZX交易平台发布ETF的提议(由Winklevoss兄弟提出),以及年初被约谈后主动撤回的来自资管公司Direxion的申请。另外SEC早前声明通过加密货币ETF,市场所需圆满解决的五个问题中,光是波动性过大这一点,一言不合便暴涨暴跌的数字货币市场就难以满足。

既然如此,为什么还有这么多人认为这次比特币ETF很有可能会通 过?

看似平静的市场,内里早已暗暗布局

2018年已过去大半,比特币的交易处理速度、市值规模、日均交易量、监管指导方针等等方面都没有太大的长进,受关注程度还在EOS等走红币种的挤兑下大幅下降。所以说,你现在告诉我比特币行业已准备好迎接ETF;听着确实不太靠谱。

但细心回味,近段时间金融界大佬、监管部门对比特币态度的变化,以及市场加密货币相关机构的布局;却能嗅到 行业内悄然而至的转变,SEC为比特币ETF亮起绿灯的普遍愿望并非盲目乐观 。

①金融大鳄画风突变,考虑进军比特币市场

谈及传统金融机构对比特币的态度,最先让我们想起的当然是摩根大通首席执行官Jamie Dimon去年九月对比特币的连续抨击。不过到了今年年初Jamie的立场就有所软化,对其早前称比特币是骗局的观点表示后悔。而摩根大通年内也开始触及加密货币市场,不仅要求其新任主管制定数字货币战略;还向用户发送通知,告知他们比特币ETF获批将会带来的几点好处。

※摩根大通指出,推出比特币ETF将能带来的好处如下,①更便捷的购买途径。投资者将不必通过钱包来交易比特币,使用ETF的经纪账号即可;②ETF的交易更为活跃,而且高度透明;③诚信度高。ETF经由SIPC提供保险的经纪账号进行交易,而这时一般数字货币交易所没有的保障。

有趣的是,态度前后180度大转变的不只是摩根大通,早前同样对比特币避而远之的高盛、摩根士丹利以及贝莱德也在2018年先后宣布进军加密货币市场的计划,为其用户提供比特币衍生品交易。

虽然 表面来看,这些传统的主流金融机构在加密货币市场的布局并不明显;但是从相关发言人的说辞中可以看出,大规模入局加密货币市场将来“必然”会成为他们的选择 ,因为客户们日渐强烈的加密货币投资需求不可忽略。而他们目前保守的做法,只是在等待一个更为安全、规范且熟悉的入场节点。

②传统机构积极布局,以推动ETF的诞生

相较于摩根大通们雷声大雨点小的做法,最先进入市场的芝加哥期权交易所(Cboe)显得尤为积极。去年12月推出首只比特币期货后,Cboe就开始积极搜集相关数据,为其下一步上线比特币ETF交易做足准备。虽然今年三月SEC再次拒绝区块链和金融科技公司SolidX提交的比特币ETF申请;但Cboe对于比特币ETF的推出依旧抱有希望,并于6月下旬向SEC提交申请,要求上线和交易VanEck与SolidX联手推出的比特币ETF。

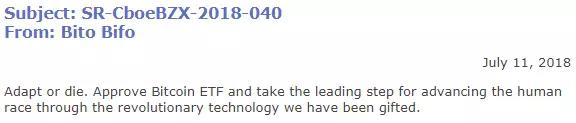

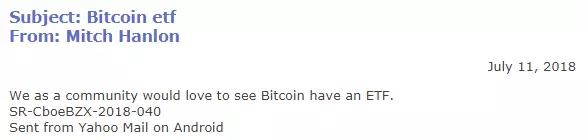

Cboe与VanEck这种正规军与老牌公司的组合,让外界对其获批的乐观态度显著大增 。SEC上月公开征求意见期间,该ETF页面获得上百条评论,为几个月前收到的十倍,而且其中90%以上的留言表示赞成甚至是恳求SEC批准VanEck / SolidX比特币ETF的推出。

※社会意见节选1:要么适应变化,要么死路。批准比特币ETF吧,迈出引领潮流的一步,带领人类拥抱这一革命性科技成果,这是上天赐予我们的礼物。

※社会意见节选2:作为社区的一份子,我们希望看到比特币能有ETF。

※社会意见节选3:我是一位个人投资者,我支持比特币ETF。在我看来,SEC的批准决定和监管行为,长期来看,都将站在保护像我这样的个人投资者的角度。我相信分布式账本和比特币这样的区块链资产背后的科技。但是,我希望政府介入,保护我们不收市场操纵行为所害。

有别于以往坐等结果的做法,VanEck还亲自向SEC投资管理部门主管Dalia Blass致信,为后者年初对比特币ETF提出的五点担忧和质疑解惑。在VanEck看来,比特币市场的波动性并不比黄金矿业股票或类似股票的波动性大很多,Cboe与CME给出的价格也足以充分判定ETF的资产净值(NAV),再加上他们推出的ETF不打算投资于现货结算的比特币期货合约;所以说,如果配合上SEC的监管,比特币市场对于ETF在估值、流动性、托管、套利及潜在操纵等等方面的问题都能得以解决和排除。

另外在推动ETF上线方面同样积极的还有,年初申请在纽交所上线五种比特币ETF的“三倍”ETF基金市场领跑者Direxion以及同时期加入ETF申请大流的大宗商品交易所交易基金发行商GraniteShares……

③SEC一反常态,仔细考虑比特币ETF申请

虽然上面提到的几个申请的受关注程度远和市场影响力远不及VanEck / SolidX比特币ETF高,而且判定结果日期还相继遭到SEC的延迟;但对于Cboe提交的申请来说,这或许是积极信号。

回想此前,SEC对2014年Winklevoss兄弟首次提交比特币ETF申请爱理不理的态度;以及年初致电Direxion Asset Management、Rafferty等上交比特币期货ETF上市提案机构,并劝其主动撤回申请的做法。这次拉长考虑时间,延期给出判定结果的操作可以说是态度上的大转变了。而同样态度转变的还有SEC委员Hester M. Piece,她在Winklevoss兄弟ETF申请被驳回之后,曾提出异议反对SEC的决定;并因此获得不少加密货币社区成员的支持。

另一方面,SEC主席Jay Clayton六月关于“比特币并不是证券,因为其属于主权货币替代物”的表态,也为比特币被纳入可交易的交易所交易基金增添了又一通过理由。

虽说只是推测,但把上面这些蛛丝马迹联系在一起, 我们有理由相信比特币ETF获批的可能性相比之前几次正在无限增大 。

今年能不能盼到ETF上线?那得看Jay Clayton肯不肯背这口锅

上面提到的情况,对比特币ETF获批来说是积极信号无疑。但不足以说明我们会如愿以偿在8月10日前后盼来申请的获批;关于比特币ETF何时正式通过这一问题,还得从SEC和其主席Jay Clayton身上找线索。

对SEC来说,比特币市场流动性问题不能缓解,其通过ETF所带来的风险始终无法忽略。如果市场足够大,到达数十万亿以上的规模,被操纵的风险就会变小甚至可以忽略不计。但当前比特币的流通市值仅有1300多亿美元,而且网络内持仓情况呈严重头部集中化分布;这种情况下,即使拥有完善的风险控制系统及监管机制,经验丰富的对冲基金入场后,也有可能在庄家的操纵下损失惨重。而这也是以保护投资者权益及资产安全为首要目的的SEC,最不希望看到的局面。

当然更直白的说就是,SEC不想背这口大锅,Jay Clayton也不想承担被国会质问的风险 。从长远来讲,通过ETF的确会为比特币投资市场的发展带来深远的利好环境,ETF的推出将给加密货币市场带来革命性变化,那么推动其诞生的人也会一同记入历史。不过从Jay Clayton一直不愿意把加密货币具体定义说死,以及坚决不放松ICO监管规则的态度来看;让这位作风偏保守的主席为创造历史而冒险的可能性不大。

作为律师出身的Jay Clayton对监管合规化的重视程度颇高,他曾在听证会上要求财政部及联邦储备银行更改金融法以更好地监管数字货币市场;而在比特币目前依然处于监管灰色地带的当下,Clayton依旧对比特币持“谨慎态度”。再加上,他多次在公开场合的强调——“大量资金进入比特币市场将带来很高风险,我们不宜操之过急”——可以推测出, SEC在本月通过比特币ETF的几率,渺茫 。

不过在市场呼声和关注程度高涨的大背景之下,相较于直接驳回Cboe的申请,SEC故技重施,延期给出决定的可能性更高。根据规定,SEC不一定要在申请提交的45天内立即做出决定;如果有更长考虑时间的必要,他们可以将截止日期延后三次,相关延迟时间分别为45天、90天以及60天。也就是说,SEC可以将最最最终决定时间拖至2019年3月。

而在今年8月、9月、12月以及明年3月这几个节点里面,我认为最有可能出现答案的时间是明年三月份。为什么?留给SEC更多的考虑时间,或许是;观察市场及投资者的反映,有可能;等待法律法规的初步成形,也不可厚非……

当然更直接地找原因的话,还是要回到Jay Clayton身上去找,截至目前为止Jay Clayton已经宣誓上任约一年多,按照SEC历任主席平均两年左右的任期时间来计算,他有可能会在明年三月前宣布离职。而届时Jay Clayton便能顺理成章地将这口锅甩到临时主席或者下一任主席手中;把比特币ETF通不通过带来的影响,以及SEC决定时间拖得太长而引发的市场抱怨,通通抛之脑后。就像六月初他将加密货币与证券划清界限,把加密货币这口锅抛出他们监管范围之外一样。

所以很有可能,比特币ETF我们要明年再见了 。

제니시스 CEO "공매도, BTC 하락 원인 아니다"

제니시스 CEO "공매도, BTC 하락 원인 아니다"암호화폐 전문 미디어 AMB크립토(AMBCrypto)에 따르면, 글로벌 최대 암호화폐 장외거래(OTC) 시장 중 하나인 제네시스...

블록체인 미디어 블록인프레스, BTC Media와 지분스왑 글로벌 미디어 기업과 파트너십 체결 - 신생 미디어 스타트업과 글로벌 미디어 기업간 이례적 파트너십 - 블록인프레스, 한국 시장 넘어 글로벌 진출 계기 마련

국내 블록체인 전문 미디어 블록인프레스와 세계적인 블록체인 미디어 BTC Media가 손을 잡는다. 양사는 14일 지분 교환(스와프)을 통해 파트너십을 맺고 국내외 독자들에게 블록...

중국 암호화지수에서 비트코인(BTC)이 17위로 추락한 이유는?

암호화폐 매체인 크립토베스트(Cryptovest)는 중국의 블록체인 평가단 리더와 만나 비트코인(BTC)의 순위가 왜 그렇게 낮은 순위에 있으며, 이오스(EOS)가 갑자기 30개의...