试论比特币如何成为一种真正的货币

直到今天,比特币虽然具有一些良好的货币属性,比如去中心化、分布式账本、交易成本低、隐私保护、供给有限等,并且拥有了全球上百万的投资者和超过1000亿美元的市值,但是,大多数官方机构和经济学家并不认为它是一种真正的货币。

2018年2月欧洲央行一份报告认为“1.比特币没有中央发行机构支持,2.比特币未得到广泛的支付认可,3.用户不被保护,4.比特币币值波动过大。”他们认为“货币的基本特性是要价值稳定,拥有保值功能,如此才能确保同样商品的价格至少在短期内不会发生过于激烈的变动,比如说,以欧元计价,今年去商店购买某样商品,和明天去买或者明年今日去买,价格都不会相差太大,但是比特币则不然,其价格往往暴涨暴跌,一日之内就可以出现两位数百分比的涨跌幅度,在此状况下,市场商品无法以其为锚获得稳定定价。”

美国佐治亚大学经济学教授杰弗里•多尔夫曼(Jeffrey Dorfman)认为“上个月,比特币价格日均波动率为2%。相比之下,美元和欧元之间的汇率日均变化值小于1%,一个月的汇率变化也只有3%。而上个月有7天的时间比特币价值波动超过3%,高于美元一整个月的价格变化。人们绝不希望把自己的债务或投资押在这样一种月均价格波动近50%的货币中。”

即使支持比特币的人也意识到一些问题。纽约大学斯特恩商学院的教授Aswath Damodaran是一位企业金融及估值专家,他对比特币持开放态度,不过他说:“目前它不算是称职的货币。因为在现实生活中的很多交易都不能用上比特币。它不是一种好的货币选择,因为它的交换媒介和保值功能不够完善,而价格波动性则是造成这一切的‘罪魁祸首’。”

欧洲央行的报告也许代表了一种普遍的官方意见。不过对于比特币没有中央发行机构支持这一点,比特币的拥护者可能是不会认同的。他们会认为去中心化的发行方式恰恰是比特币的一个优势,这对抵制任何形式的货币发行操纵和铸币税是有利的。另外,对于比特币用户不被保护这一点,目前这的确是一个问题,黑客偷窃是对该新兴货币技术的一大威胁。不过有理由相信,随着比特币安全技术的不断完善和成熟,在将来也不是很大的问题。就如同黑客也曾不断光顾过银行账户,造成了数十亿美元的损失,但是现在没有多少人会认为银行的支付系统是危险的。

那么,看来关键问题就是支付可接受性和币值波动性的问题了。而这两个问题实际上互为因果的:人们因为币值波动大而难以将比特币作为日常支付手段,而币值波动大的原因也恰是人们没有把它作为一种普遍的支付手段。关于这两点,我们下面来详细论述一下。

在牛顿担任英国铸币局总监时,通过他的积极活动,英国确立了历史上第一个金本位制度。1717年,议会通过决议,将英国的黄金价格定为每盎司(纯度0.9)3英镑17先令10便士。1923年德国在恶性通货膨胀后,用地租马克1:1万亿兑换旧马克。二战后的布雷顿森林体系恢复金本位时,规定美元官方价格为1/35盎司黄金。第二套人民币于1955年3月1日开始发行,同时收回第一套人民币。第二套人民币和第一套人民币折合比率为1:10000。

欧元在正式流通之前进行了相当长时间的测试阶段。1979年成立的欧洲货币体系(EMS)开启了欧洲货币一体化的进程,通过建立稳定汇率机制(ERM),欧共体成员国之间的货币汇率被限定在一个可接受的波动范围,每一成员国的货币都与欧元前身的欧洲货币单位(ECU)定出一个中心汇率,这个汇率在市场上的上下波动幅度为正负2.25%,对英镑来说是6%。随着新成员国的加入,该体系不断扩大。在经历一些波折,经过长达19年的运行之后,最终在1998年12月31日,欧元与各成员国货币的汇率固定下来。

表一 欧元对欧元区各创始国汇率

| 主权货币 |

1欧元= |

主权货币 |

1欧元= |

| 奥地利先令ATS |

13.7603 |

比利时法郎BEF |

40.3399 |

| 德国马克DEM |

1.95583 |

法国法郎FRF |

6.55957 |

| 芬兰马克 FIM |

5.94573 |

义大利里拉ITL |

1936.27 |

| 荷兰盾NLG |

2.20371 |

葡萄牙埃斯库多 PTE |

200.482 |

| 西班牙比索ESP |

166.386 |

爱尔兰镑 IEP |

0.787564 |

| 希腊德拉克马 GRD |

340.750 |

卢森堡法郎 LUF |

40.3399 |

数据来源:《欧元的诞生》

从货币的历史可以看出,新货币总是建立在旧货币的基础上。当新货币替换旧货币时,总是以一种成比例的兑换关系,使得人们以最方便的方式维持了对各种商品相互交换价值估价的稳定性,这实际上保证了货币客观交换价值的连续性。从贝壳、铜钱、黄金到纸币,货币的连续性起到了价值的锚定作用。

正如在《货币与信用理论》中,米塞斯说:“货币的客观交换价值中包含从历史上来看连续的因素。货币的过去的价值被现在吸收,并转化成现在的价值;货币的现在价值进入未来,并随之发生变化……除非某物作为货币的通途开始的时候,它已经具有以某种其他用途为基础的客观交换价值,否则他就不能作为货币使用。……与之前存在的交换价值的这个关系不但对于商品货币,而且同样对于信用货币和不兑现纸币都是必要的。”

他在另一段又讲道“市场对于货币的估价只能从货币过去的价值开始,而且这个关系影响货币的客观交换价值。”

货币的任何估价需要一个预先假设的价值,即昨天的交换价值,而昨天的交换价值是与前天的交换价值相联系的。因此可以说货币是一种历史沉淀物,它面向过去。正是它的这种连续性保证了它在大多数时候的稳定性(除了大幅通货膨胀和通货紧缩时期)。

与任何一种较稳定货币相比,比特币客观交换价值的高波动性是内在的,因为它从一开始采取自由浮动定价,没有与任何历史货币挂钩,从而缺乏通常货币应有的历史连续性。对于任何消费者和生产者而言,他们无法通过历史经验以比特币建立商品交换价值的评估,因为他们不知道某种商品昨天的以比特币计价的参考价格,也就无从估计今天的价格。

从而比特币的价值成为完全与历史脱钩而只受未来预期的影响,成为仅仅具有一定交换价值的纯粹虚拟商品。即使对于持乐观观点的人们,也至多把它视为一种潜在货币的长期看涨期权。因此,它具有过大的波动性就不难理解了。

但正如米塞斯说的,“如果市场上的价格经常剧烈和没有规律的变动,那么客观交换价值的概念就不会取得和消费者以及生产者实际上一致认可的重要性。” 因此,比特币由于价值缺乏历史连续性的商品导致了其交换价值较大的波动性而很难被人们接受为货币。

不过,反过来说,如果一种商品被普遍接受成为交换媒介,那么它一定在那一时期具有较好的稳定性,比如在金本位时代,物价水平保持在较好的稳定水平。

另外,就比特币而言,我们在这里还要强调另一个导致其波动性较大的原因。就目前来讲,影响比特币交换价值的原因固然很多,如政府的态度与监管政策、技术的成熟度、交易安全性、投机行为等,但根本上说取决于供需关系。由于比特币你供给量是有限的(上限2100万个,目前可流通的超过1700万个),所以它具有典型的通缩特性。在今天,“没有人愿意用比特币来支付一顿饭钱”,“我并不想花掉它们,我想保留它们,因为比特币创立以来,其价格每年会增长约150%,另一方面,我钱包里的比索则以3%的速度在不断贬值。”(Ramon Tayag 加密货币的起点:通缩VS通胀 巴比特)

这大概代表了大多数比特币持有者的想法。因为所有商品(当然包括法币)对比特币的贬值预期,即通缩预期,人们不愿消费比特币而更愿意持有。但很明显的是,如果不花费,不进入商品交换领域,它如何能承担货币的健全功能呢?如果人们仅仅把它当做未来可能成为某种货币的一种长期看涨期权的衍生商品来交易的话,这也不可避免地增大它的价值波动。

综上所述,我们认为,只有不断扩大商品交换关系、商品交换多样性才能使比特币的交换价值被逐渐发现从而最终变得稳定下来。我们可以从改进的费雪方程式来证明这一点。

费雪方程式 MV = PT

M——货币数量

V——货币流通速度

P——价格水平

T——商品交易量

现在假设比特币市场存在两种货币需求:投机性需求和交易性需求(指商品交换的需求),这两种需求的货币数量分别为M 1 M 2 ,流通速度分别为V 1 V 2 ,价格水平分别为P 1 P 2 ,交易量分别为T 1 T 2 。

则满足M 1 V 1 +M 2 V 2 =P 1 T 1 +P 2 T 2 (1)

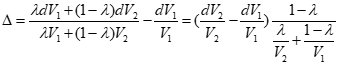

我们设市场的加权平均价格为

并且,为便于研究需求替代效应起见,我们假设总的交易量变化不大,即T=T

1

+T

2

保持恒定。

由于比特币总量在一定时期基本保持恒定T 1 +T 2 =T可视为一个常数,并且我们假设在一定时间内这两种货币需求保持一定的稳定比例关系,设M 1 =λM,M 2 =(1-λ)M,其中λ,0≤λ≤1,以表示两种货币需求的比重,假设在一定时期内与价格水平P无关。

则(1)可以变换为

(2)

两边对取导数可以得到

整理得到

代入(2)可以得到

(3)

当市场只有一种投资性需求的时候,交易性需求为零,则λ=1,V 2 =0,这时,

(4)

(3)-(4)得到

并且由于投机性需求的流通速度较快,其相对价格的弹性高于交易性需求的流通速度相对价格的弹性, 即

,

由此得出:

(6)

从而由(5)可以得到Δ<0。说明增加商品交易之后价格波动率下降了。

另外,从(

3

)两边对λ求导,

(7)

从(

6

)和(

7

)可以得出,

(8)

那么dP/P是关于λ的单调递增函数,意味着着如果λ减小,即投机性需求的比重下降交易性需求比重上升,则价格波动率也将减小。

因此,我们可以得出结论:如果引入更多的交易性需求,引入商品 G 2 ,G3,G 4 ……进入比特币交换,而且这些商品流通速率的价格弹性远远低于投机性需求的流通速率的价格弹性的话,则价格波动率很大程度上将下降,直到最后降低到作为一种稳定的货币可接受的波动幅度。

就比特币的情况而言,通缩预期、高投机性需求、低交易需求等问题相互交织、相互影响,就象打了一个死结,形成了极不明朗的前景。

不过,以上论证也恰好为我们打开了一种新的思路,以解决比特币的高波动性及可接受性问题。

我们有理由相信,一种新的货币建立对所有商品的稳定的交换比率是一个循序渐进的过程,它应该首先在部分商品中建立这种关系,然后逐步扩大它的交换领域。

这一点可以从卡尔·门格尔关于货币的论述中窥见。“对于货币的发生,习惯实具极大的意义,我们只要看一下上述一定财货变成货币的过程就可以明白。以销售力较小的商品与销售力较大的商品相交换,对各个经济人自然是有益的,但为使这个交换能够盛行,必须各经济主体都要认识这种利益。而这种利益则不是一国全体人民同时能够认识的。通常在最初,只有少数的经济主体认识这种利益。这种利益通常都在这些人不能直接以其商品与使用财货相交换的时候,或虽能交换而毫无把握的时候,才以其商品与销售力较大的其他商品相交换而产生的。这种利益与某一商品是否被一般人承认其为货币无丝毫关系。”后面他又说“货币的发生,在最初也是由于少数聪明能干的经济主体为着自己的经济利益,长期接受销售力较大的商品,以与其他一切商品相交换。他们这样做而得到经济上的成功。其他的人看见他们的成功,才逐渐认识这种利益而也来效法他们。这样,最有销售力的商品,才不只为多数起了最大的作用。”(卡尔·门格尔 《国民经济学原理》 )

对于门格尔的观点,我们可以这样理解,要成为货币的商品它不是突然就具有一切交换力,或则在一切范围内可以交换,而总是从一部分经济人和一部分商品交换开始,然后逐渐被更多的经济人接受并扩大到更广范围的商品交换,正如习惯是从一点一点的养成那样。当然,这只能是一些有远见的经济人,客观地说,他们将承受相当大的风险。

当然,这首先要求比特币持有者对通缩预期进行管理,换句话说需要在局部建立一种通胀预期来对冲通缩预期,否则无法在任何一种商品上建立长期的成规模的交换关系。假设比特币在一系列商品G 1 ,G 2 ,……G n 建立稳定流通市场,这些商品的流通速度的价格弹性是逐渐降低的。这满足费雪方程

MV = PT(9)

其中 M 比特币供应量基本保持恒定, V 为平均流通速度, P 为平均价格, T 为商品总交易量。

假设比特币扩大了一种商品G

n+1

的流通,则相应各值发生了变化,并且满足

(10)

结合(

9

)(

10

)可得到

(11)

由此可知,如果该种商品货币流通速度的价格弹性大于交易量的价格弹性,换言之货币流通速度的变化比交易量变化对价格更敏感的话,则价格呈上升趋势,反之则相反。

在新货币开始进入一种商品交换领域之时,货币供应速度应该快于交易量变化速度,这时该商品价格上升,产生通胀预期;而随着交易的活跃,交易量变化加大,直到达到一个均衡,

,

这时价格变化呈现平稳。之后,如果货币供应没有跟上,交易量的变化将超过货币流通速度的变化,价格开始下降,又进入通缩预期。

随着流通领域的无限扩大,直到涵盖所有可交换商品,并且在所有商品领域达到均衡,这时对于新货币而言,社会总需求将趋于稳定,

,从而

,价格波动将趋于稳定。

结论:

1、如果不仅仅限于投机市场,而是在部分商品上建立货币交换,扩大交易需求,将有效降低比特币的价格相对波动率。波动率降低的程度取决于商品流通速度的价格弹性相对于投机交易货币流通速度价格弹性的下降程度,同时也取决于商品交易规模占总交易规模的比重。

2、为建立这种交换,必须对通缩预期进行管理,在局部造成短期通胀预期,卖出比特币以增加商品需求,从而建立商品交易规模。

3、这种局部的通胀达到平衡之后将又进入通缩阶段,但在比特币不断扩大商品交换范围之后,其通缩速度将不断下降。

4、直到达到全部可交换商品形成规模交换时,比特币对所有商品的交换价值将趋于稳定,成为一种真正意义上的货币。

Terminal of Truth(ToT)と仮想通貨GOATの関係性は?AIエージェントの可能性も解説

AIチャットボット「Terminal of Truth」が生み出した仮想通貨GOATの成長と、AIエージェントが暗号資産市場に与える影響を解説。未来のテクノロジーの最前線を紹介。...

CIA副長官「ビットコインは捜査・諜報活動にも有効」

マイケル・エリスCIA副長官がビットコインの戦略的役割について、法執行機関による犯罪追跡ツールとしての可能性や国際的な技術競争における重要性を語った。...

イーサリアムでDeFi機能向上へ 新たなクロスチェーン標準を導入提案

仮想通貨イーサリアムの開発者らが、新トークン標準ERC7930とERC7828を導入しようとしている。相互運用性向上によりクロスチェーン環境の安全性とUX改善を目指すものだ。...