在多链和跨链 DeFi 的大趋势下,跨链 DeFi 借贷平台 MyBank 可能会成为最具有用户友好性、低成本和高收益的 Web3.0 DeFi 代表。

原文标题:《Kusama 公投 114 通过,跨链 DeFi 有哪些点可以提前埋伏?》

撰文:WebX 实验室

北京时间 6 月 3 日,波卡先行网 Kusama 的公投 114 通过,这意味 Kusama 上原本只有区块添加和最终确认验证的 Shell 平行链成为了可以进行通证发行和资产托管的 Statemine 平行链,作为波卡跨链网络最重要的经济层面基础设施正式达成,在 Statemine 平稳运行后,Kusama 就会正式开启卡槽拍卖,而待官方收集完这次卡槽拍卖的所有参数后,相信很快我们就将迎来波卡主网的卡槽拍卖。

事实上,这里存在一个问题,市场的注意力过度聚焦在拍卖单个点上,拍卖并不是波卡的所有,也无法代表跨链生态蕴含的巨大潜力。也就是说眼下拍卖即将到来,我们需要更向前一步,思考拍卖完成后,基于跨链网络的生态中会率先长出什么样的「新兴事物」。

下一代 DeFi 看什么?跨链+DeFi+衍生品

加密通证市场和区块链相关应用的每一次爆发性增长都是底层技术和基础设施积累到一定程度的结果,无论是 17 年的通证发行热还是去年的 DeFi 流动性挖矿浪潮以及今年年初的 IDO 流行。以太坊在 DeFi 生态上的成功以及自身在这个过程中暴露出的问题,让很多公链团队看到了机会,每个人都在沿着各自的方向发展独立的公链基础设施和生态,不断拓宽着 DeFi 应用生态的边界。但问题在于这一过程的走向是割裂的。

不同需求和特点的公链彼此独立,那么就会存在彼此独立的账本、钱包、应用以及资产,独立场景下这些公链可以很好地满足需要,但是一旦产生场景交叉或需求交叉,用户就需要付出高昂的时间和资金成本,甚至要在一个具有一定风险的环境中完成 DeFi 操作。这种跨链操作和跨链流动的需求是一种必然趋势,随着各个公链生态以及资产规模的不断膨胀,资金溢出或者需求更开阔流通空间就会成为刚需,跨链比特币就是这样一种很自然的产物,那么资金跨界流通的需求伴随的问题就是解决跨链操作的高门槛、高成本、高风险等问题。

现如今以波卡、Kusama 为首的跨链网络就为这种跨链资产流通和跨链 DeFi 操作提供了必要的前提条件。这意味着用户可以基于去中心化的方式,在一个平台内完成跨链借贷、交易、流动性挖矿以及各类收益性操作。用户的加密资产得以通过跨链网络,在更大的市场中流动,获得更高的资金使用效率。

可以说这个方向上的 DeFi 平台就是下一代 DeFi 的雏形。

那么回归 DeFi 本身的发展,虽然 DeFi 扛住了多次大的考验后已经实现了多层次的突破,但目前最核心的几个点还属于基础性的现货应用,下一个增长点到底在哪儿被讨论了很久。这点我们参考传统金融发展的经验,衍生品的体量是现货的 40 到 60 倍,而在加密市场中,衍生品的交易市值还占不到整个数字资产市场体量的一半。对比之下,衍生品的发展仍有巨大的想象空间。加密资产和 DeFi 热火烧的越旺,那么对衍生品的需求将会越强烈,其市场渗透和传递的速度也会不断加速,进而刺激市场新物种不断涌现,以弥补现有市场的缺口和需求。

但实现这点的难度很高,即使是在同一条链上,很多 DeFi 功能也是分散独立的。比如用户一个用户想加杠杠做多或者某一类资产,它首先需要在 DeFi 借贷协议里借出一定数额的资产,然后手动再切换到去中心化交易所去进行开仓。用户产品进行交互,通过多个协议来控制抵押率,除了操作上的繁琐仓位也非常难管理,同时在这种超额抵押借贷模式下,不管是做多还是做空,杠杆倍数都不能超过一倍。

我们可以串联以上提到的各种表象,梳理出来一个更加清晰的下一代 DeFi 应用的路线。

MyBank:波卡生态中首个实现高杠杆的跨链 DeFi 借贷平台

那么在跨链网络基础设施逐步完善,DeFi 又是每个公链生态启动的重要扳机,生态就需要一种集合跨链、DeFi、衍生品功能的应用。因此 2021 年,一个来自英国名为 MyBank 的跨链 DeFi 新物种被列入到 Web3 Grants 的计划中,成为官方扶持的项目。

简单来说,MyBank 是一个基于 Polkadot 部署的跨链 DeFi 平台,利用 Substrate 的 Runtime 和 Bridge 通过 XCMP 协议来实现不同公链之间的互操作性。一方面基于跨链网络的优势,MyBank 汇集了多样化的加密资产,支持用户以更安全的去中心化方式将资产多个链上的资产自由流转,而无需复杂、高成本的操作过程。另外一方面 MyBank 填补了跨链 DeFi 业务上的诸多空白。例如跨链基础上的高杠杆借贷、高杠杆交易兑换、无抵押借贷、信用贷等。

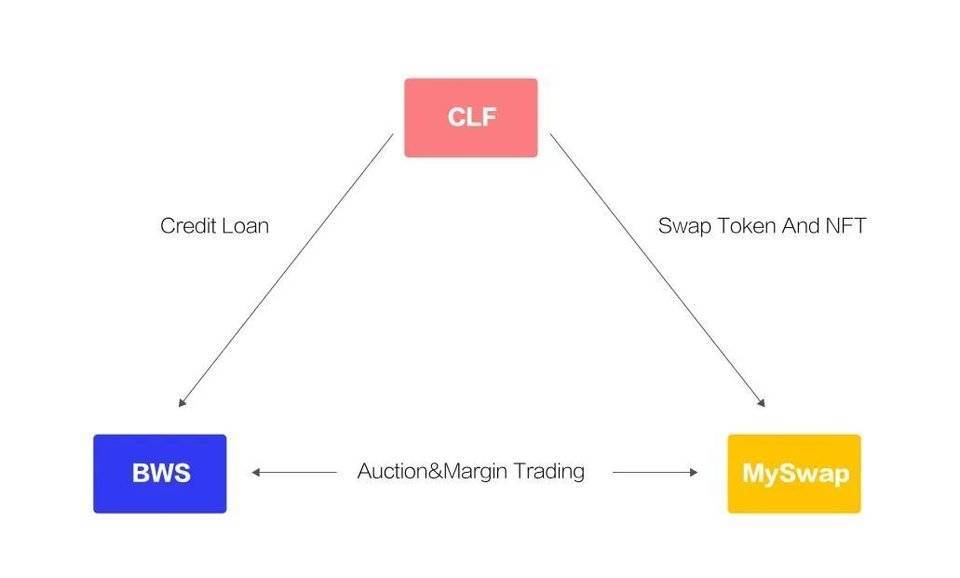

MyBank 核心业务主要分为三大块,即借贷 BWS、交易 MySwap 以及价值证券化协议 CLF,三大块基本涵盖了当前 DeFi 最根本的几个刚需。MyBank 为加密资产和用户提供了一个场所,即资产和用户操作无缝对接流通的平台,所有的行为可以在 MyBank 上通过智能合约的方式一站式完成,即使是横跨流动性挖矿、借贷、交易等多个场景,这也是跨链 DeFi 内前所未有的创新。

高杠杆操作,DeFi 闭环系统

那么在跨链网络基础性环境成熟的情况下,需要一个新的金融系统来进行更加高效率资金配置。过去我们对于 DeFi 的目光可能是在单一产品上,但当前的趋势是 DeFi 产品和业务的交叉越来越频繁,体系化趋势也逐步明晰。

那么这种闭环体系就可以在 MyBank 上看到。首先,MyBank 最底层优势是跨链网络所带来的丰富的多样化的加密资产,然后三个核心业务都是重要的用户入口,并且形成资产流动性循环。BWS 在抵押借贷的基础之上将释放存款人的资产流动性发挥其社交担保价值,支持社交网络的好友进行零抵押贷款,当社区的治理组织完善后将支持用户进行信用贷。MySwap 将支持用户进行 1 倍以上的高杠杆交易,支持用户便捷且快速的做空以及做多,这样不仅资产在金融市场中的利用效率得到了指数级的提升,同时进一步提高 BWS 资金池的资金利用率。创作者能够在 CLF 中发行个人的专属 Token/NFT,以增强同粉丝的联系并获得启动资金。粉丝可以认购创作者发行的 Token/NFT,Token/NFT 可在 MySwap 中交易以及拍卖。那么 MyBank 的闭环内各产品业务的基本逻辑和定位又是什么呢?

借贷 BWS:以高杠杆为核心的一揽子借贷业务

杠杆借贷

MyBank 是波卡生态中首先支持高杠杆借贷操作的跨链 DeFi 平台。用户通过交易资金池发起的杠杆借贷,此时贷出资金将被锁定,自动通过智能合约去完成流动性提供乃至杠杆交易的操作。因此质押率和清算比可以大于 1,交易者可贷出的资金允许超过担保品的价值,保证金交易作为入口使交易将获得更好的用户体验,同时借贷资金池的资金使用效率也将得到提高,流动性提供者可获得更好的收益。

社交担保贷

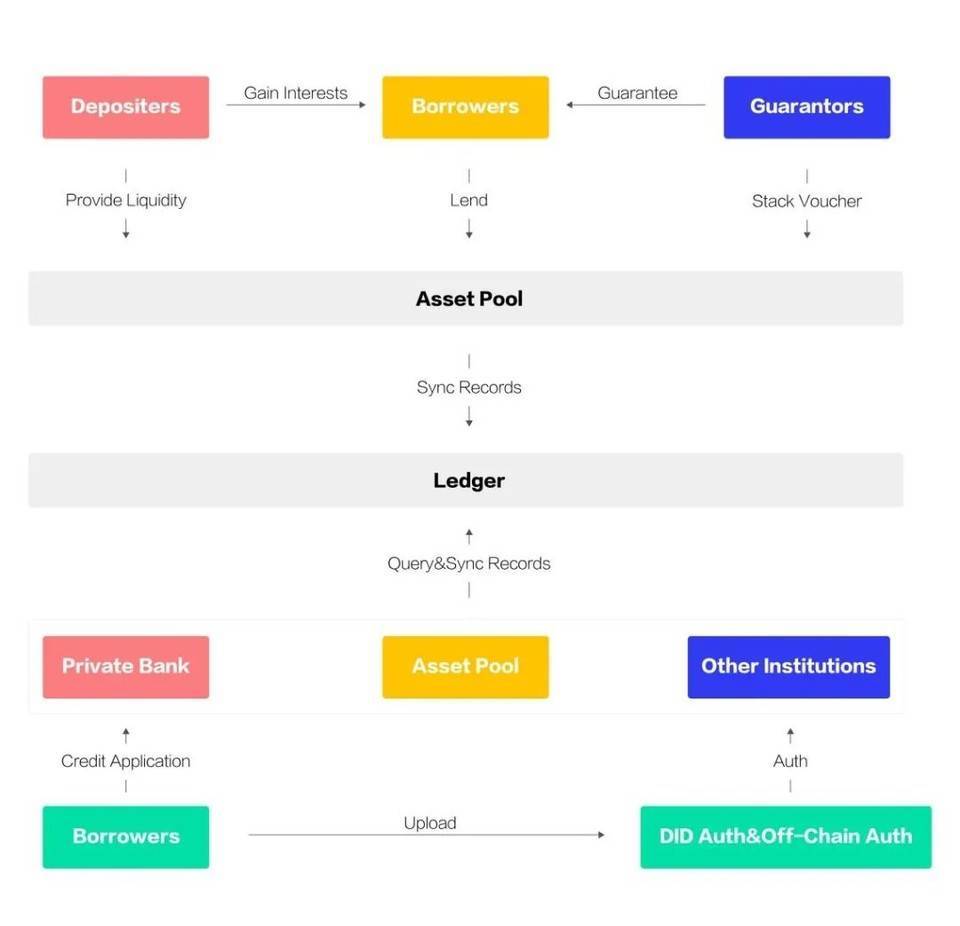

在抵押借贷的基础上,MyBank 将释放存款人资产的流动性发挥其社交价值,提供零抵押担保借贷服务。存款人可以利用其存款凭证为社交网络中的好友进行贷款担保,好友可基于该担保凭证在平台进行零抵押贷款。每一个用户都可以选择维护一个属于自己的社交网络圈,好友关系需要得到双方的确认。当用户有贷款需求想选择零抵押担保贷时,可以通过将贷款事件发送到其好友的收件箱,好友可以选择响应事件为成为该用户的担保人,担保成功后系统将会给其好友发放贷款,存款凭证将会被系统锁住但不会影响到担保人作为流动性提供者的收益。引入担保机制将闲置的存款用于提高质押率,同时可以缓解高波动市场行情下系统的清算问题。担保机制在建立在社交网络的基础之上,通过社交网络来实现无风险约束,贷款人和担保人在链下具有真实的社交联系。

无抵押信用贷

用户的存款记录、贷款记录、担保记录、交易记录、社交网络都将存储在链上,用户累计的匿名信用数据结合链下治理,给发展信用贷业务带来了可能。信用贷依赖一个强大的治理组织,需要整合相关不同领域的相关机构,MyBank 预留了 5% 的 token 来鼓励用户参与社区的集体治理以及链下资源对接。当生态发展到一定规模治理组织完善后将开始逐步开放,在第一阶段将对社区审议通过的机构和企业进行开放。

超额抵押借贷

存款人可以往对应的 MyBank 资金池中注入流动性来获得确定性的利息收益,MyBank 的双边资产流动池将极大的促进资产利用率的提高。对于超额抵押借贷,借款人需超额抵押一定数额的资产作为担保品,选择合适的质押率来借出所需的资产,当质押率小于一定阈值时,系统将会触发清算对担保品进行拍卖。用户之间不需要点对点的交互,每一笔借贷都将跟资金池进行交互。相对于单链的借贷市场,借款人可以提供多种加密资产作为抵押,系统将会自动进行跨链转换。

MyBank 围绕高杠杆和无抵押借贷业务为用户提供不同梯次的解决方案,满足了多样化的 DeFi 借贷需求。

交易 MySwap:去中心化的高杠杆跨链交易中心

高杠杠交易

去中心化的高杠杆交易是当前 DeFi 最具有潜力的方向。问题在于目前大部分借贷协议与 DeX 是独立的,如果需要进行杠杆交易,用户必须首先要从借贷平台中质押一部分资金,然后才能获得贷款在 DeX 中进行交易。而用户在借贷平台获得的存款凭证本身是具有实际价值的,但这部分流动性并没有得到释放,造成借贷项目的资产使用率也较低,最终导致了借贷平台中存款利率也比较低。手动在借贷平台进行质押贷款后,再回到 DeX 执行交易,整个体验非常繁琐,用户无法方便的控制交易仓位,间接的增加了交易风险和操作成本。并且目前的借贷协议受限于超额抵押机制,用户的资金利用率无法达到一倍以上。

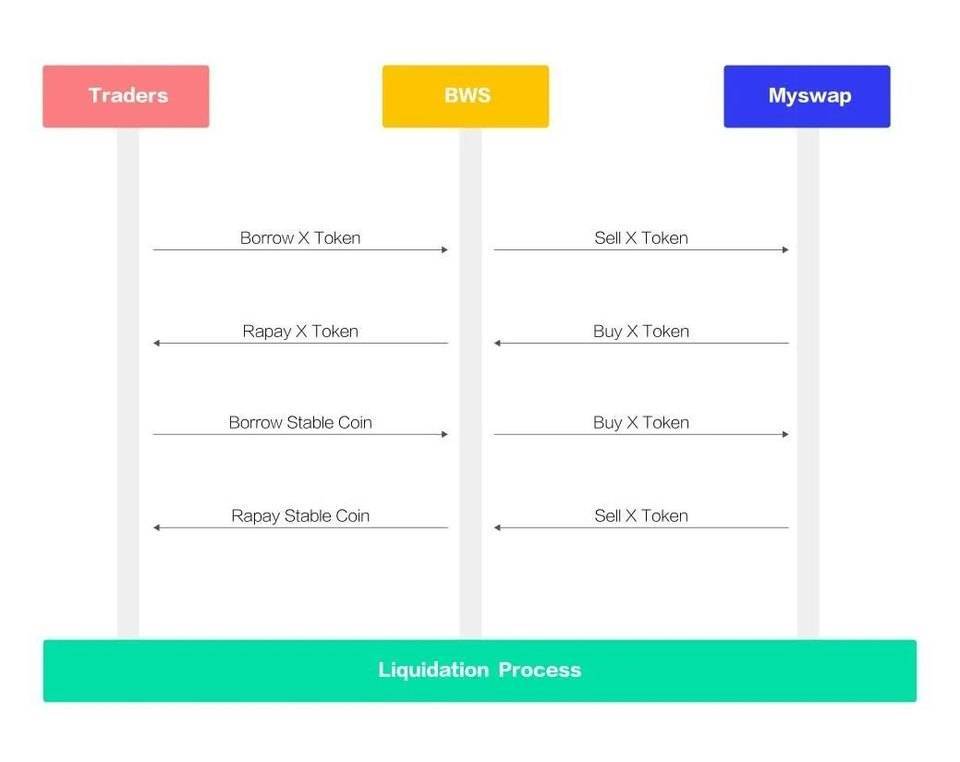

MyBank 将借贷资金池与交易资金池进行整合,杠杆交易兑换的资产将锁定在网络中,因此从借贷资金池中可借出资产允许超过抵押资产的价值,杠杆倍数可以超过一倍,杠杆交易的清算将独立于超额抵押借贷的清算,因此理论上杠杆倍数可以是无限的,但考虑到清算具有一定的延迟性,因此不同资金根据其风险系统不同最大杠杆倍数也将不同。如需进行杠杆交易,用户只需要在前端操作一次,上面的多个步骤将在一 Bloc 中自动完成,作为 Polkadot 的 Parachain,MySwap 不会有以太坊上现有 DEX 面临的 Gas 费抢跑问题,同时用户无需支付昂贵的手续费但交易将以更快的速度被执行。

如果一个用户不看好 XToken 未来将继续上涨,可以选择在 BWS 借出 XToken,然后在 MySwap 中卖出 XToken 获取稳定币,等价格下跌时再利用稳定币赎回 XToken 归还贷款。如果一个用户看好 XToken 在未来将继续上涨,希望加杠杆做多 XToken,可以在 BWS 中借出稳定币,然后在 MySwap 中利用稳定币获得 XToken,等价格上涨时卖出 XToken 赎回稳定币归还贷款。

价值证券化协议 CLF:个体社交价值通证化及 NFT 发行

证券化

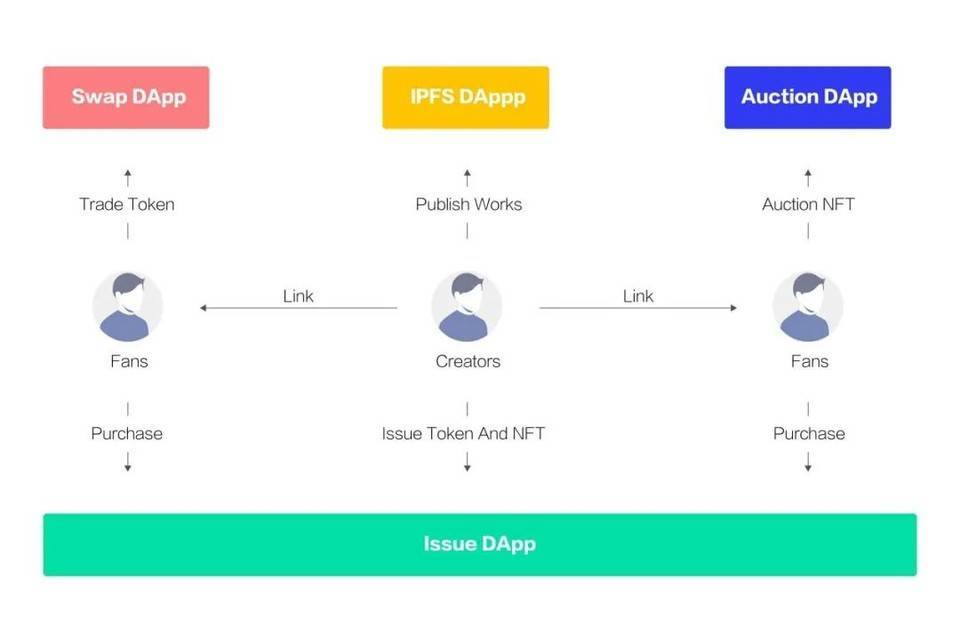

MyBank 的 CLF 是一个价值证券化协议,类似资产证券化,创作者可将自身潜力和未来营收作为价值支撑发行社交代币和 NFT,粉丝可购买来投资创作者,以共享创作者未来的收益。Token 可基于 MySwap 进行交易,NFT 可以通过 MySwap 拍卖。除了提供资产发行功能外,MyBank 还将为创作者提供 IPFS、Vote 等 dApp,帮助创作者搭建与粉丝之间的桥梁。

当 MyBank 发展到一定的规模,集体治理组织逐步完善打通链下资源和链上治理后,经社区审议后优秀的创作者,可以从借贷资金池中发起一定额度的信用贷,同时满足一定条件的优质社交代币和 NFT 也将被允许作为抵押品以进行借贷。

清算

MyBank 提出了一个更加超前的清算方案,来规避此前大震荡行情中暴露出来的清算机制设计上的漏洞。首先超额抵押借贷、担保借贷、杠杠借贷等都需要系统实时监控 Position 的质押率,不同于以太坊上目前的 DeFi 协议需要完全依赖第三方清算人,MyBank 的清算监控主要依托 ParaChain 上的收集人矿工,其 Rumtime 内置了一套分布式调度系统和一个优先队列,不同矿工负责处理不同的 position 以实现并行监控,清算的 Task 将以更高的速度被提交。

在具体清算时,MyBank 有三级兜底,首先会将保证金 / 抵押资产以一个默认的滑点通过内置交易池进行拍卖,如果在内置交易池中执行失败,将尝试到生态的其他 DeX 拍卖。在这两个的基础之上,MyBank 会暴露第三方 API 以及提供前端页面,允许第三方清算人来参与资产拍卖,拍卖成功的同时清算人将获得一定比例的清算罚金激励。

DeFi 顽强的生命力超出了所有的想象,同时 DeFi 它还在不断地向前突变和生长。眼下波卡等跨链技术所构建的环境更是为这种创新、突变提供了新的催化剂。那么 MyBank 就是一种尝试将那些在价值层面不被用户感知到的底层技术整合成为能够给用户带来实际价值的应用平台,在多链和跨链 DeFi 的大趋势下,MyBank 可能会成为最具有用户友好性、低成本和高收益的 Web3.0 DeFi 代表。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/237954/