伴随着2020年在区块链行业疯狂发展起来的DeFi(去中心化金融,全称为Decentralized Finance)热潮,去中心化交易所也趁势迅速崛起,开始进入到越来越多人的视野中。去中心化交易所,全称 Decentralized Exchange(DEX),指的是运行在区块链网络上的交易所。大多数去中心化交易所都是建立在以太坊区块链上的,也有一小部分是基于币安智能链等。

那么,相较于币安和火币这样的中心化加密货币交易所(CEX),DEX目前发展到了一个什么样的水平呢?它面临着哪些问题?这些都会在本文进行探讨。

DEX与CEX的区别

那么,与传统的CEX相比,两者的区别有哪些呢?本部分将从三个角度来解答这个问题。

从数字资产的角度来说,在传统的CEX里交易,用户需要将资产保管在交易所的钱包里;而如果用户选择使用DEX,那么交易资产就可以保管在用户自己的钱包里。从技术角度来看,CEX是在链下处理交易;而DEX则是通过链上的智能合约来实现交易。最后,从治理模式的角度来看,CEX与传统的企业采用相同的治理模式;而DEX的治理则是带有开放和社区驱动的属性。

DEX 有哪些优势?

除了上文提到的用户资产自持的特点,相较于中心化交易所,DEX使用起来也更加便捷。因为用户无需进行注册、实名等一系列操作,仅需连接用户个人的区块链钱包即可。用户还可以实现代币交易无许可。任何人都可以在DEX中上线自己的代币,而不需要任何许可和规定,也不收取上币费。

锁仓量(TVL)

DeFi领域中,我们常常会用到一个词:TVL(Total Value Locked,即总锁仓价值),它泛指一个DeFi项目中用户所抵押的数字资产的总价值。同时,我们也经常用TVL来衡量一个DeFi项目的发展状况。

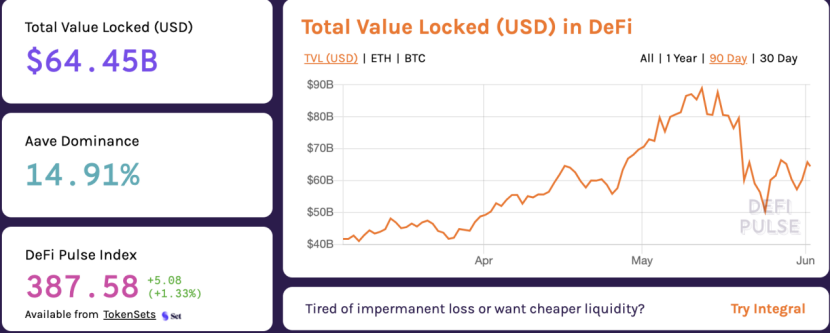

据DeFi Pulse数据,截止2021年6月1日,DeFi的TVL为644.5亿美元。而在2020年6月初,DeFi生态的TVL为10亿美元左右,意味着该数值于一年之内飙升60多倍,而这一势头还将继续得到延续。

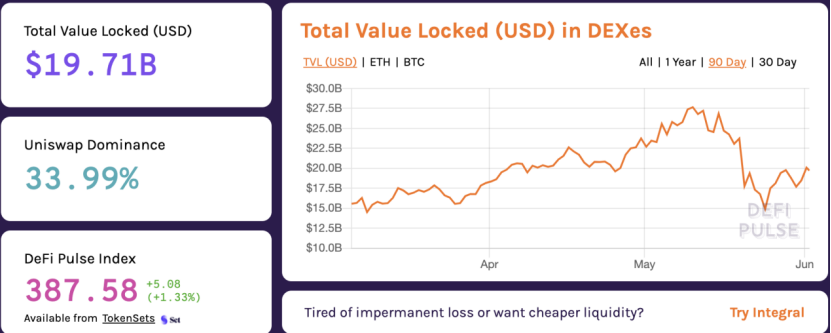

在DeFi生态中,使用频次最高、参与用户数最多的就是DEX了。截至6月1日,DEX的总锁仓量达到197.1亿美元,占比超过整个DeFi领域的30%,较2020年6月初的1.03亿美元的TVL,增长了将近20倍。

其中,在去中心化交易所的总锁仓量中,Uniswap达到67亿美元,占比达到33.99%,在同类中居于首位。紧随其后的便是Curve Finance(锁仓量为61.5亿美元)、SushiSwap(锁仓量为33.7亿美元)、Bancor(14.6亿美元)和Balancer(14.4亿美元)。而其他去中心化交易所的总锁仓量则均未超过2亿美元。

截至6月1日,以太坊的市值已经接近2,950亿美元,而比特币的市值约为6,700亿美元。而锁仓量排名前五的去中心化交易所的TVL总和约为191亿美元,还不到以太坊市值的7%、比特币市值的3%。

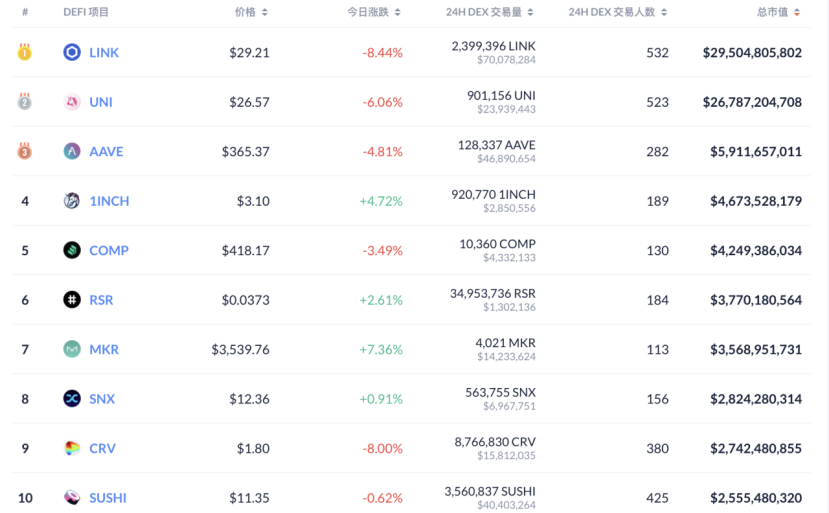

再者,根据DeBank数据显示,截至6月1日,DeFi生态中总市值排名在前十位的项目分别是LINK(市值约295亿美元)、UNI(267亿美元)、AAVE(59亿美元)、1INCH(46亿美元)、COMP(42亿美元)、RSR(37亿美元)、MKR(35亿美元)、SNX(28亿美元)、CRV(27亿美元)、SUSHI(25亿美元)(如下图所示)。它们的市值总和约为861亿美元。

通过以上的数据对比,我们可以发现,相较为主流的加密货币,无论是DEX的锁仓量,还是DeFi知名项目的代币市值,目前都还处于一个相对较小的体量。因此,尽管DeFi(包括DEX)自2020年以来得到蓬勃发展,但是,与主流的加密货币(比特币和以太坊等)的市值相比,DEX甚至是DeFi的总体规模,仍然比较小。

通过以上的数据对比,我们可以发现,相较为主流的加密货币,无论是DEX的锁仓量,还是DeFi知名项目的代币市值,目前都还处于一个相对较小的体量。因此,尽管DeFi(包括DEX)自2020年以来得到蓬勃发展,但是,与主流的加密货币(比特币和以太坊等)的市值相比,DEX甚至是DeFi的总体规模,仍然比较小。

总体而言,无论是整个DeFi生态的总锁仓量,还是DEX的总锁仓量,都是从2020年的年中开始进入高速发展阶段,并且于2021年以后呈现出直线上升、爆发性增长的发展趋势。尽管该趋势于最近的519市场崩盘后大幅回落,但是就整体而言,这两个数值依旧处于历史高位。相信随着DeFi生态的进一步完善,以及去中心化交易所性能的提升,该领域在未来能够迎来更进一步的发展和繁荣。

交易量

在DeFi生态中,去中心化交易所的最近24小时交易量往往被业内人士视为观察DeFi发展的重要指标。

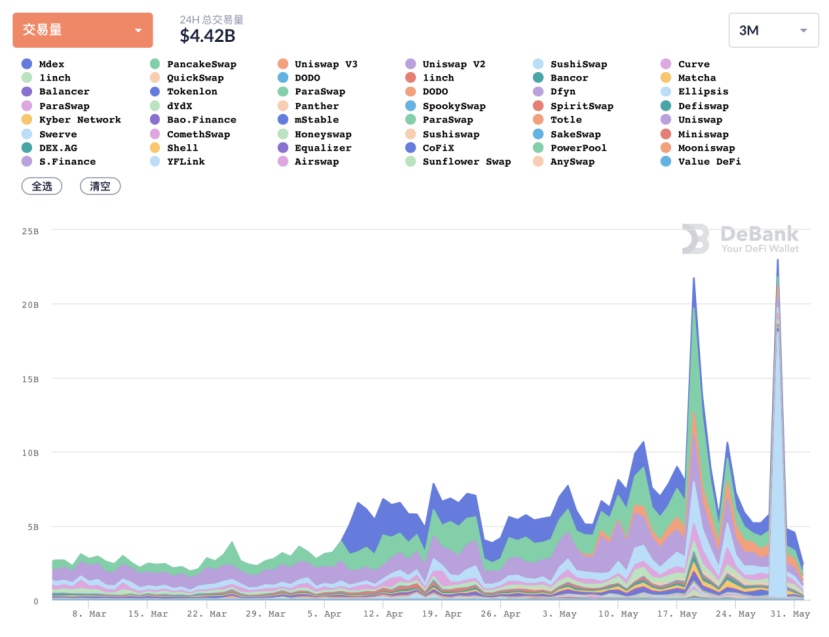

据DeBank的数据显示,去中心化交易所的交易量在2020年6月初的交易量约为2000万美元,并于去年年底和今年年年初进入一个爆发阶段。在2020年5月19日,交易量达到峰值,最高日交易量高达210.73亿美元。而在经历过519的瀑布行情之后,目前(截至6月1日),去中心化交易所的最近24小时交易量为44.2亿美元,约占峰值时的1/5。虽然交易量回落,但相较于今年4月份之前,该数值依然处于一个较高水平。

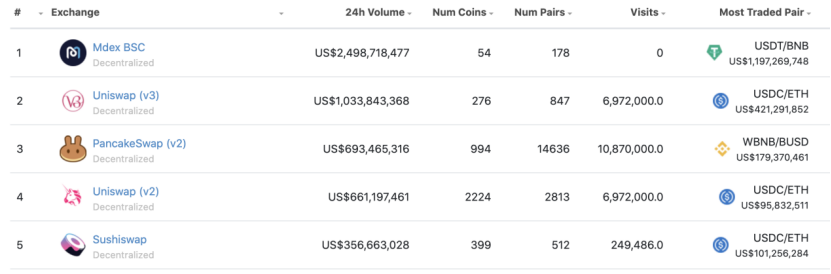

此外,据CoinGecko数据,截至2021年6月1日22时(如下图所示),Mdex的最近24小时交易量近25亿美元,约为24.98亿美元,居首位。而第二到第五名分别是Uniswap V3(约10亿美元)、PancakeSwap V2(约6.93亿美元)、Uniswap V2(约6.61亿美元)和SushiSwap(约3.56亿美元)。

此外,据CoinGecko数据,截至2021年6月1日22时(如下图所示),Mdex的最近24小时交易量近25亿美元,约为24.98亿美元,居首位。而第二到第五名分别是Uniswap V3(约10亿美元)、PancakeSwap V2(约6.93亿美元)、Uniswap V2(约6.61亿美元)和SushiSwap(约3.56亿美元)。

值得注意地是,Uniswap的最近24小时交易量曾在2020年8月30日达到4.26亿美元,这是其首次超过中心化交易所Coinbase的3.46亿美元。

而在同一时段,几大主流中心化交易所的24小时交易量如下:币安(约278亿美元)、火币(约81亿美元)、Coinbase(约39亿美元)、Kraken(约17亿美元)、Bitfinex(约8.6亿美元)、bitFlyer(3.47亿美元)、Gemini(约2亿美元)。

而在同一时段,几大主流中心化交易所的24小时交易量如下:币安(约278亿美元)、火币(约81亿美元)、Coinbase(约39亿美元)、Kraken(约17亿美元)、Bitfinex(约8.6亿美元)、bitFlyer(3.47亿美元)、Gemini(约2亿美元)。

由此看来,虽然DEX的交易量与币安等龙头交易所相比,现货交易量占比较小,在近期内仍旧无法望其项背。但是DEX的发展轨迹是积极的,而且与其他一些主流中心化交易所的交易量相比,整体也开始形成与其相匹敌的态势。因此,我们可预见,这一态势将随着DeFi的进一步发展,继续在未来得到巩固和强化。

此外,据Glassnode相关数据显示,以太坊的地址数量已经突破1.12亿,而活跃地址数也已突破70万,越来越多地用户将会涌入去中心化交易所。我们相信,虽然要做到和中心化交易所并驾齐驱,DEX还有很长的一段路要走,但是这一天也并不遥远。

DEX目前存在的问题

本部分主要从用户实操的角度来看待问题。首先,交易速度较慢。目前的大多数DEX都是基于以太坊区块链的。而以太坊区块链打包一个区块的时间需要12秒,这就意味着一笔交易需要至少12秒才能确认完成。而当交易量增大时,则可能会造成网络拥堵,那么所需时间也就越长。

其次,跨链兑换不成熟。目前绝大部分DEX都无法进行跨链交易(比如直接把 ETH 换成 BTC),但开发者们想办法先把 BTC 跨链锚定到以太坊区块链上(比如:WBTC、imBTC 等),这样用户就可以在去中心化交易所用 ETH 兑换 BTC 了。

再者,交易过程相对繁琐。与CEX相比,DEX的交易过程所涉及的步骤更加繁琐。对于已经习惯各种操作便捷的互联网应用的用户来说,DEX的使用门槛似乎更高。

此外,使用DEX还需要较高的安全意识。当用户自持私钥时,虽然无需信任第三方,但这也意味着用户需要妥善保管好自己的私钥或助记词等备份,自主承担私钥丢失或泄露所带来的损失。

最后,流动性相对较差。去中心化交易所的用户数量较少,资产流动性差,导致平台无法提供用户所需要的交易深度。

想要解决这些问题,用户是基础,只有足够大的用户量才能产生足够的交易量,资产流动差的问题才能得到改善。此外,性能的完善则是另一个关键因素。更好的性能,比如交易速度更快、吞吐量更大的去中心化交易所很可能会在同类项目中脱颖而出。

总结

DEX为新项目提供了一种新的方式来上线其代币,而无需经过中心化交易所严格、限制性的上币过程。这也使CEX有机会在为更多主流用户上币之前,审查项目的运行情况。虽然真正的DEX产品仍处于起步阶段,交易量低,而且缺乏流动性使得使用它们变得更加不便,但是它们的数据更加透明,规则也更加公平。

随着DeFi的进一步发展和成功,资产的去中心化交易必将是其中的一步。毕竟,在数字经济中资产交换是刚需,而DEX则将协助实现资产的价值转移。所以,DEX对于区块链行业的发展至关重要,代表着即将到来的新一波创新与发展浪潮。

相较于更加传统的CEX而言,DEX更像是一个处于孩提时代的小学生,其发展才刚刚开始,但前途光明。当上文提到的一些限制因素得到解决之后,相信DEX的发展会迎来更为全面的爆发。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/236610/