近几个月以来,全球第二大数字货币以太坊(ETH)一直处于牛市之中。本周,事情进入了一个关键阶段,以太坊的价值点刚刚超过4000美元。

正如加密货币价值追踪器Coinmarketcap所指出的那样,以太坊在5月13日的市值约为4350亿美元。目前,以太坊的价值刚刚约为13%,而交易量却上升了52%。虽然以太坊的涨势始于接近一年前最远的比特币交易惯例,但其个人牛市始于今年1月左右。

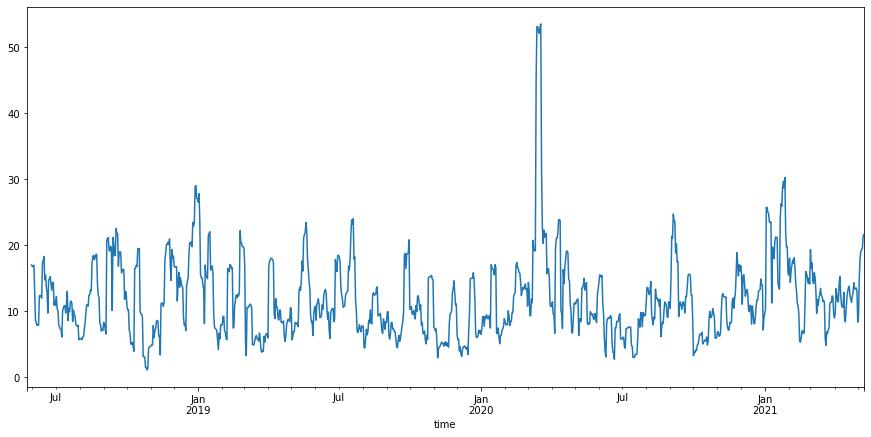

图1:以太坊令人难以置信的上升充满了坎坷

图1:以太坊令人难以置信的上升充满了坎坷

这张图表的惊人之处在于,以太坊的价格在短短2年多的时间里出现了令人难以置信的上涨,从2019年1月17日的110美元,到2021年4月的4000美元,在最近的一次小挫折之前,涨幅超过36倍。没有一家传统的投资公司能与之媲美。我们当然看到了一个上升的趋势,但它远非直线。例如,以太坊的价格从2018年1月的约1066美元下降到大约一年后的107美元,降幅超过90%。在如此令人难以置信的上升趋势中,这是一个惊人的下降。

图2:ETH与股票和BTC的比较

图2:ETH与股票和BTC的比较

这张图表中令人惊讶的是,2019年1月对以太坊的1000美元投资增长到了2021年4月的近10万美元,之后才撤出。这使我想起了上世纪的加州淘金热。相比之下,在金字塔的顶端,只有亚马逊能突破1万美元的门槛。标准普尔500指数大约翻了一番。

关于这张图表的另一个惊人之处是,所有资产在这段时间内都有所增加,尽管其中许多资产大幅下降,特别是在2020年3月新冠肺炎大流行开始前。我们不应该期望所有资产在任何特定时期都上涨,尤其是相对较短的时期。

图3:以太坊的波动性

图3:以太坊的波动性

以太坊在一段时间内没有稳定下来。从历史上看,通过收益的标准偏差来衡量的风险往往比收益要稳定得多。与以太坊相比,股市相对稳定。随着以太坊越来越成熟,我们可能会看到其波动性下降。股票市场有它的上升通道和下降通道,但这里我们有一个过山车般的回报。所以,消耗您的现金以赚取现金。

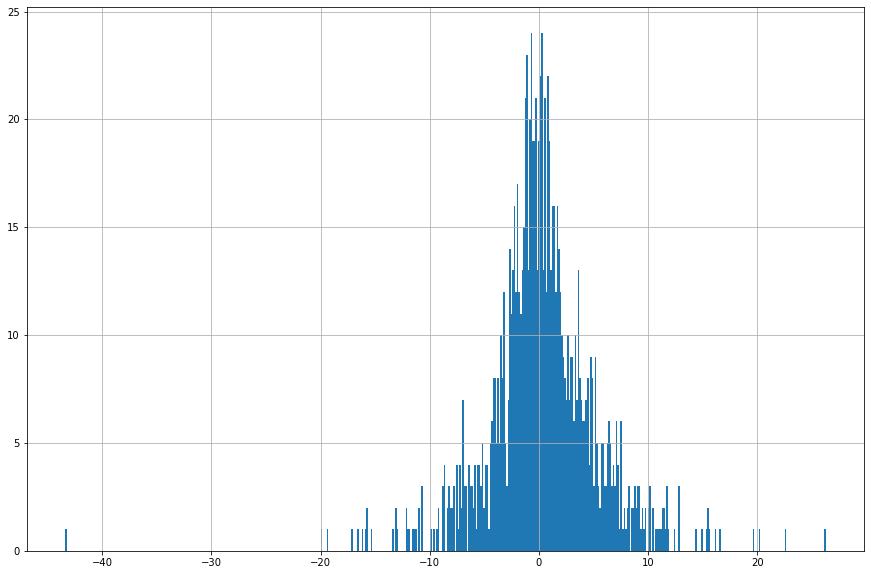

图4:以太坊的百分比回报率直方图(500bins)

图4:以太坊的百分比回报率直方图(500bins)

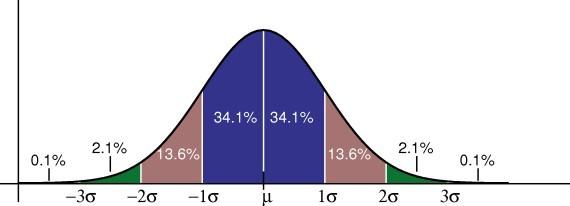

正态分布,有时也被称为钟形曲线,是一种在许多情况下自然出现的分布。例如,钟形曲线可以在SAT和GRE之类的测试中看到。大部分学生将获得平均分为C,而少数学生将获得B或D,而获得F或A的学生比例更小。这就形成了一个类似钟形的分布(因此得名)。钟形曲线是对称的。一半的数据会落在平均值的左边;一半会落在右边。

许多小组都遵循这种模式。这就是为什么它被广泛应用于商业、统计数据以及FDA等政府机构中的原因,如:

-

人的身高

-

测量误差

-

血压

-

考试分数

-

智商得分

-

工资

经验法则告诉您,您的数据落在离均值一定标准差范围内的百分比是多少:

-

68%的数据落在均值的一个标准差之内。

-

95%的数据落在均值的两个标准差范围内。

-

99.7%的数据落在均值的三个标准差范围内。

以太坊的价格变化也是如此。这个图表的惊人之处在于,与正态分布相比,以太坊的价格变化不仅更加地集中在平均值附近,而且尾部要肥得多。正态分布,大约三分之二的观测值趋向于偏离平均值+ / – 1个标准差,而95%的观测值往往趋向于偏离平均值+ / – 2个标准差,只有0.3%如上图所示,与平均值相差三个标准差。

以太坊的价格变化也是如此。这个图表的惊人之处在于,与正态分布相比,以太坊的价格变化不仅更加地集中在平均值附近,而且尾部要肥得多。正态分布,大约三分之二的观测值趋向于偏离平均值+ / – 1个标准差,而95%的观测值往往趋向于偏离平均值+ / – 2个标准差,只有0.3%如上图所示,与平均值相差三个标准差。

我们在这张图中看到的是尾部事件比正态分布更普遍。例如,以太坊最大单日跌幅发生在2020年3月12日,在Covid-19大流行早期,初期跌幅达到了45%。在此期间,股票也大幅下跌,低于平均价格变动的8个标准差。

与正态分布相比,巨大的价格上涨更为普遍。例如,最大单日涨幅25.3%发生在2017年12月7日,紧随前一天19.9%的巨大涨幅之后。

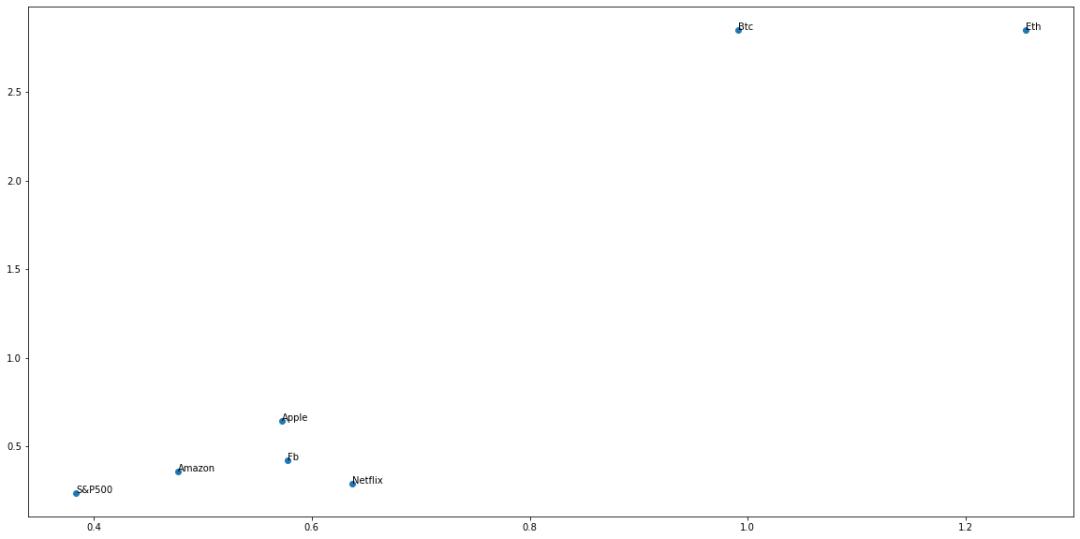

图5:以太坊的收益与风险(与FANG和比特币相比)

图5:以太坊的收益与风险(与FANG和比特币相比)

这张图表同时反映了收益和风险。我在这里以复合年均增长率或CAGR(统计学家也称其为几何平均值)或起始值与终止值之间的增长率(替代度量为简单的平均值,均值或算术)衡量回报平均数,即每年的平均回报率(以年为单位)。我用收益的标准差来衡量风险。我使用每日价格变化,并将其转换为年化收益率和风险指标。

这个图表的惊人之处在于,它展示了以太坊是如何在一个完全不同的风险收益世界中。我们想到的是左下角红框中的传统资产。像标准普尔500这样的大盘指数长期平均年回报率(包括股息)约为10%,年标准差略低于20%。2014-2021年期间与这些长期平均值保持一致。个别股票的风险要高于整体市场,每只FANG股票的平均收益率也高于同期标准普尔500指数(当然,不是所有股票都能跑赢市场平均水平)。苹果有超过50%的收益率和40%的偏差,Facebook有同样的收益率和更低的偏差。虽然以太坊的平均年收益率高达令人难以置信的三位数,但它也显示出巨大的风险,年化标准差超过100%。

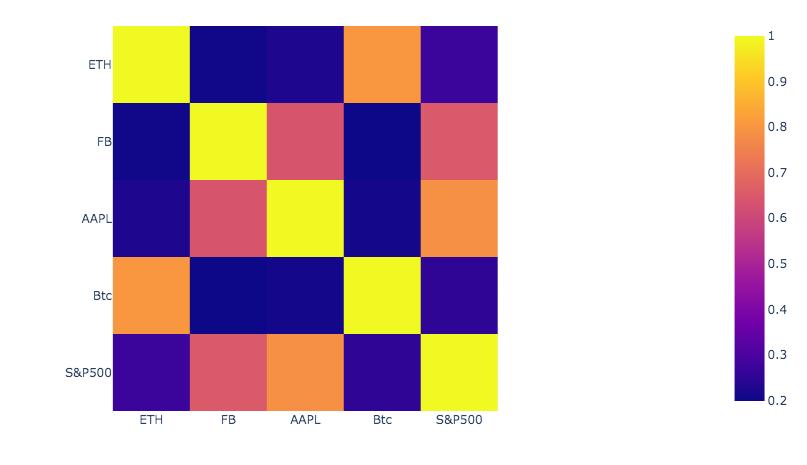

图6:ETH相关性

图6:ETH相关性

相关性是对两种资产价格在类似或不同情况下变化程度的统计度量。相关性从-1或完全负相关到+1或完全正相关。在完全负相关关系中,当资产A的价格上升时,资产B的价格同样下降;与完全正相关时,资产A的价格和资产B的价格步调一致。从投资组合多样化的角度来看,资产之间较低甚至是负相关是一件好事,因为单个资产的起伏在某种程度上是平滑的。如果您随机选择任何两只股票,它们很可能具有低正相关。

这个图表令人惊讶的是,以太坊与其他资产类别的相关性是如此之低。与标准普尔500指数的相关性为0.20,这表明在一个人的投资组合中拥有以太坊是一件积极的事情,有助于缓解股市的起伏。最让我惊讶的是以太坊和比特币之间的强正相关。由于以太坊是一种山寨币,我认为会与比特币有正相关关系,但没有这么强的相关性。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/231007/