深入理解“链上数据周期”,把握比特币市场阶段

本文来自 Bitcoin Magazine ,原文作者: Bitcoin Magazine & Glassnode,由 Odaily星球日报译者 Katie 辜编译。

本文是由 Bitcoin Magazine 和 Glassnode 联合撰写,为比特币玩家展现关于比特币的链上数据世界。

比特币被证明是一种周期性的资产,有着价格急剧上涨,幅度较长且大幅缩水的特点。在这些周期的各个阶段,比特币网络中都有一群购买、出售、持有、交易和挖矿的参与者。为了充分了解这些市场周期的心理和特征,没有比比特币分布账本本身更适合用来做研究的数据集。

我们将探索一些链上指标,这些指标提供了对比特币持有人、 投资 者和矿工的情绪和宏观消费模式的洞察。一起共赏当前的牛市相关的进展和数据模式。

链上特征

在熊市中,人们对比特币的兴趣通常会减弱,到最后,只有比特币持有者、投资老手和矿工仍然屹立不倒。这些人都是最后的买家,他们都有一个共同的目标,就是在其他人在熊市中突围而出前尽可能地囤积比特币。

对于链上数据,我们在熊市期间观察到的模式和变化很大程度上是由这些低时间偏好累加器( low time preference accumulators )驱动的。下面的图表显示了比特币长期持有者的供应积累,以及它是如何在最黑暗的时期持续达到峰值的。

另一方面,牛市是一种 “非同寻常”的野兽。链上供需之间的动态不断变化,新投机者和老持有者争夺区块空间、盈利机会,并通过前无仅有的价格上升挑战他们持有区块的决心。通常情况下,老手们会把手中昂贵的代币分到看涨者手中,然后把它们转移到新的投机者手里。

当投资者进入和退出这个市场时,他们留下的链上组就反映了总体持有信念和消费模式。通过对比特币周期的研究,我们可以建立一系列的假设和图表和分析供需平衡。通过对市场周期的了解,已经不同的参与者的投资行为,我们可以使用这些模式来更好地衡量牛市和熊市的进展。

比特币玩家和投资老手

比特币持有者和投资老手往往有类似的操作方式。他们的动机是尽可能低价购入比特币,并在牛市周期的后期大赚一笔。因此,在熊市期间,他们的比特币持有量会增加,因为他们积累了大量的比特币。

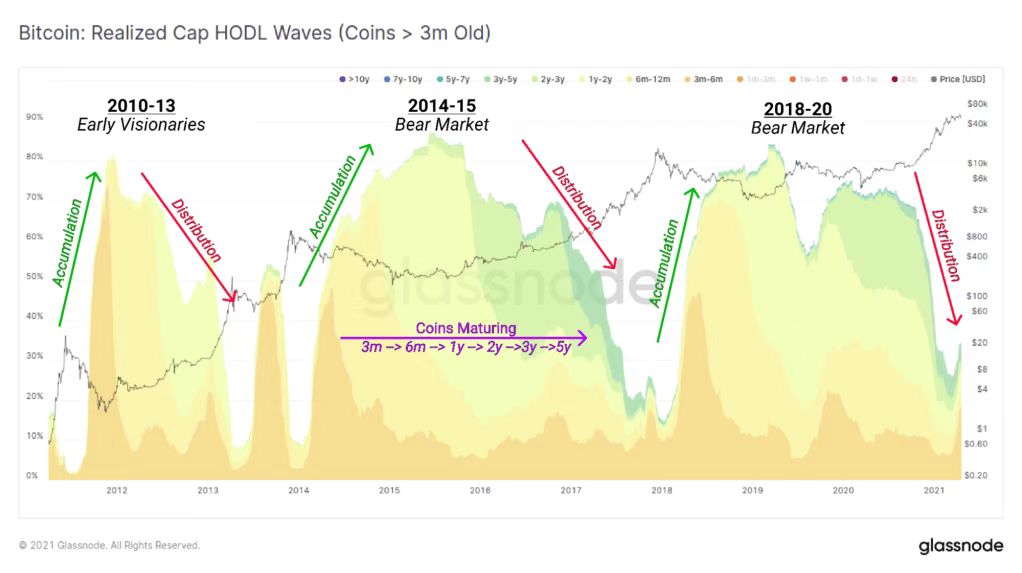

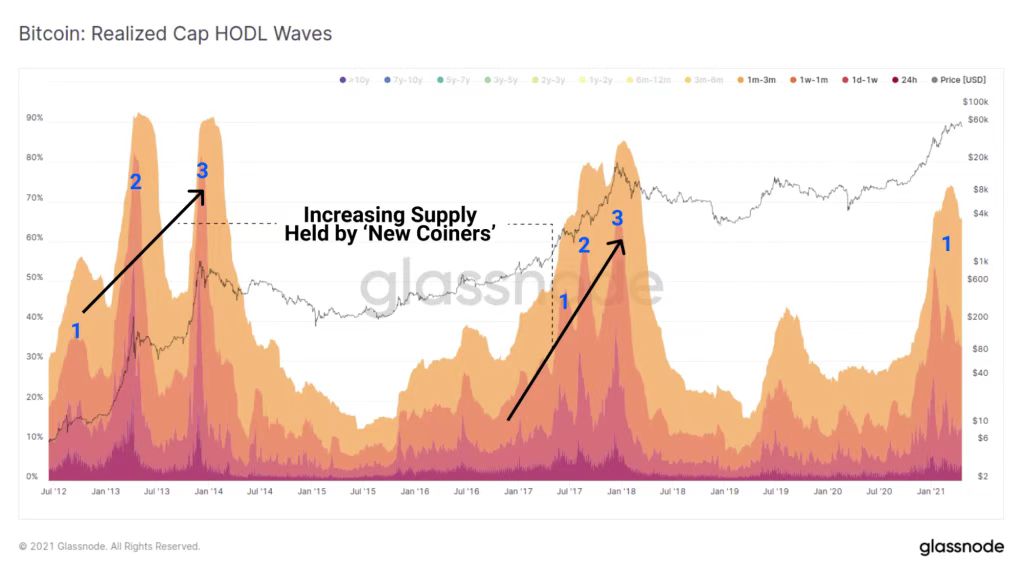

我们可从 HODL 波动曲线中观察到这一点,随着旧波段(冷色)厚度增加,这表明代币正在进入成熟期,并被背后的人牢牢握住。这些波段越厚,代币长期持有者拥有的供应就越多。

相反,当旧代币被使用后,将被重新归为新代币(暖色),并相应增加新 HODL 波动曲线的厚度。通常,这些代币只能在牛市后期使用,当新的波段的规模开始膨胀时,这可能表明宏观情绪正在发生变化。

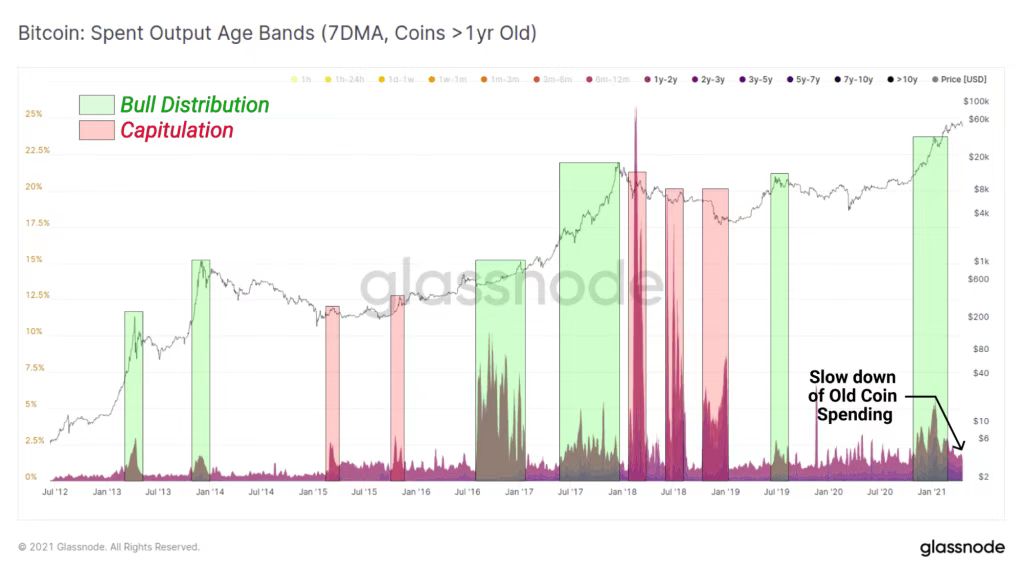

“ 代币使用度波段”提供了当天使用的所有代币的时间分布图。下面的图经过筛选,只显示了一年以上的代币,也代表着持有者。我们可以看到,这些就代币往往是在高波动时期被使用,特别是:

-

在牛市中,将老韭菜持有的代币分配给新韭菜;

-

在熊市 持续 加深或熊市迅猛反弹时。

还要注意的是,在当前的牛市中,旧代币的使用率在近期是如何下降的。这表明流通中的旧代币减少了,而且大家持有代币的信念仍然很强。

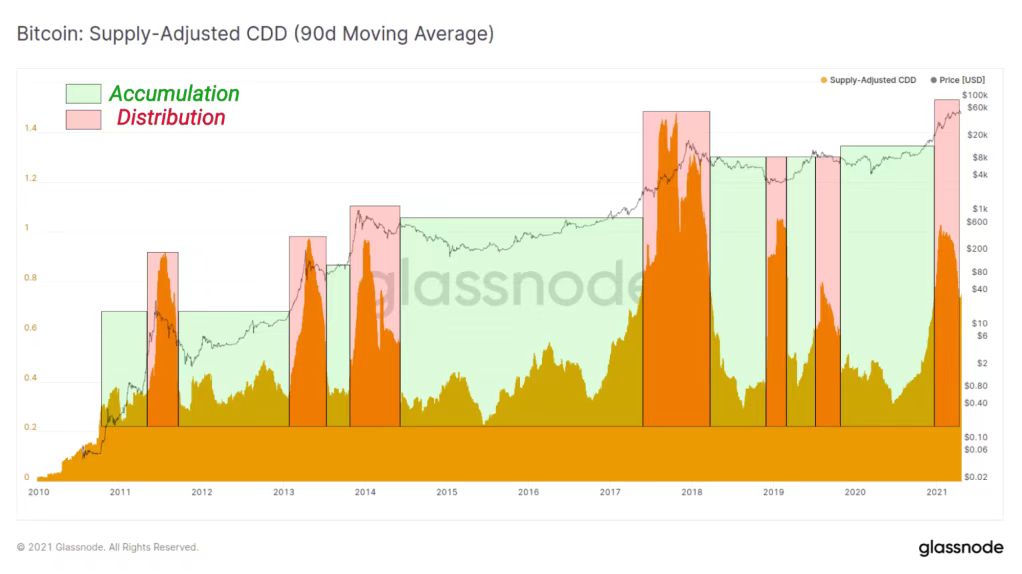

代币存在时间越长,其积累代币的时间就越长。一旦这些代币被转移,原先积累的持有天数就归零。被归零的持有代币时间( Coin Days Destroyed )会记录每天被使用的代币时间的总和。我们可以使用此指标来观察长期代币持有者的宏观支出模式和行为变化。

当比特币持有者开始增加,代币使用情况就下降,被归零的持有代币时间就会降低。在牛市后期,越来越多的旧代币被用于实现利润回报,导致被归零的代币持有时间( CDD )飙升。应用长期移动均线(如 90DMA )可以帮助在嘈杂的市场里识别这些宏观变化,甚至可以估算出市场的最高点和最低点。

短期投机者

众所周知,比特币的波动性是用于淘汰处于弱势的玩家。市场通常会奖励长期保持耐心的持有人,并惩罚经验不足的市场参与者和较晚入场的牛市参与者。长期持有者认识到了这一点,并倾向于等待市场峰值出现,然后抛售获利。

这导致了比特币财富的周期性转移。

随时持有者将代币分发给新人,新代币的供应量将会增加。 Realized Cap HODL 曲线是通过扩展新代币供应量来追踪该财富转移的理想工具。我们可以在下图看到,在 2013 年和 2017年 牛市的后期,新代币带(暖色)的高度在三个不同的情况下飙升。这些峰值通常与主要的上涨和修正相对应。

在当前的牛市中,我们看到新代币供应量出现了首次重大增长。有趣的是,在此周期中,最新的代币(最暖色)没有出现那么高的峰值。这可能反映了两种现象:

-

随着在宏观阶段测试和证明了比特币,增加了代币持有人,包括新的机构买家的信念。

-

通过链下衍生品投机的机会更大,导致新代币的链上数据减少。

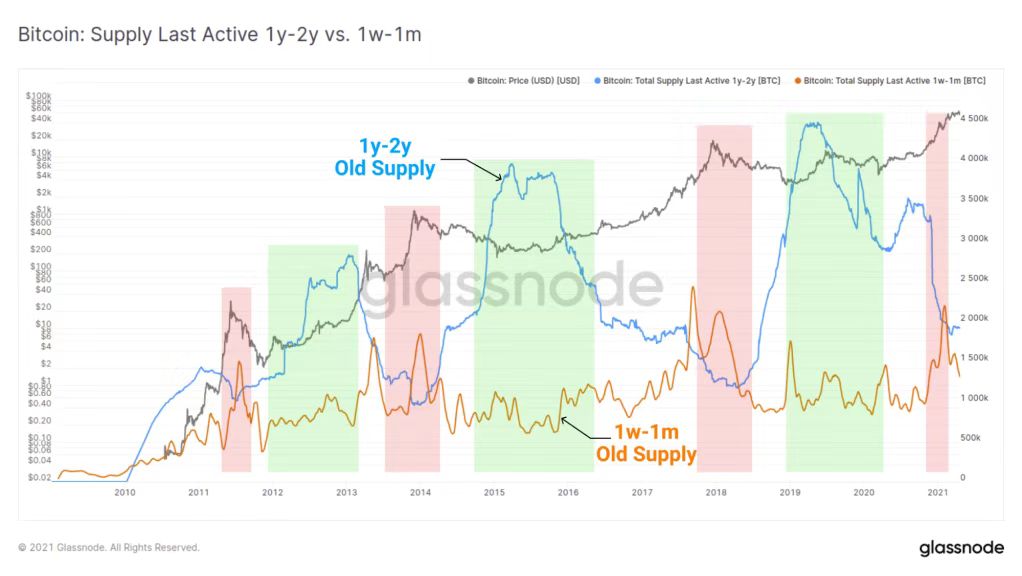

考虑到这种财富转移的情况,我们可以观察到旧代币供应量( 1y-2y ,蓝色)的比例,并将其与新代币供应量( 1w-1m ,橙色)进行比较。

在熊市结束时(绿色区域): 1y-2y 的代币供应量最大, 1w-1m 的供应量最小。这将就是我们前面讨论过的持有者增加。

牛市结束时(红色区域): 1w-1m 代币的供应量相对较高(随着更多新的投机者入场),而 1y-2y 的供应量则由于旧代币被卖出市场而大幅下降。

利用这一观察结果,我们可以构建一个已持有( Realized HODL ratio metric )的曲线,并采用 1y-2y 和 1w 的已持有( R.HODL )波动曲线,创建一个紧密跟踪宏观市场的周期性振荡器。

这个指标描述了财富转移事件的周期性。

-

牛市达到顶峰的地方是投资老手们将大部分财富转移到新手手中,从而增加了流动性供应,新持有人数量最多代表已持有波动曲线( R.HODL )最高。

-

熊市触底,代表老玩家从新手手中积累到大量代币,从而减少了流动性供应。

矿工

最后我们来看看工作量证明( PoW )矿工。矿工是该领域最赚钱的代表之一。他们在 ASIC 硬件、后勤设施和电力消耗方面投入了大笔资金。他们强制出售代币,以弥补成本,这些成本通常以法币计价。

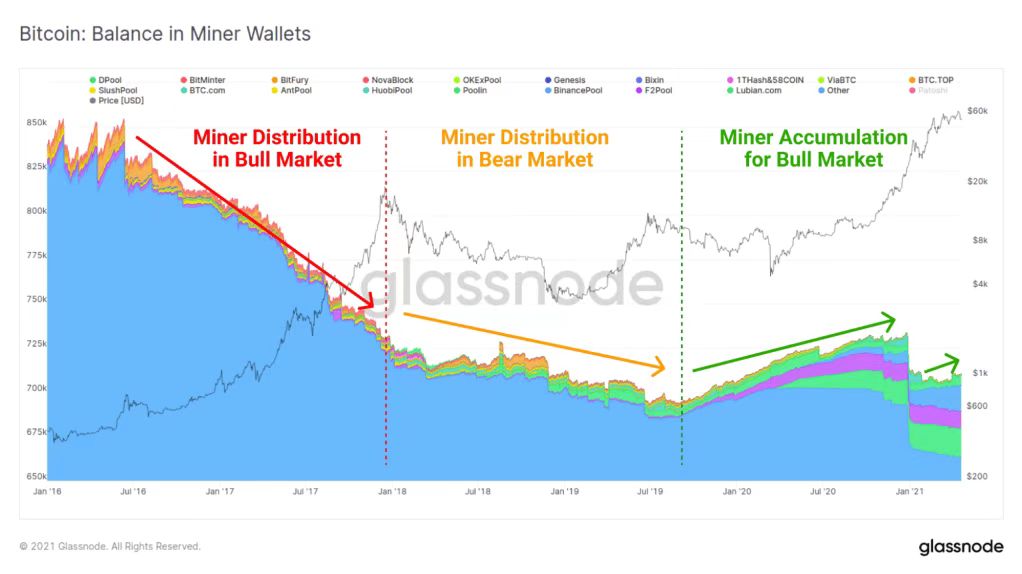

因此,观察矿工的收入和持有量往往有助于建立一个衡量他们情绪和信念的标准。下图显示了 2016 年以来的矿工代币数量,我们可以看到三个典型的阶段:

-

在牛市后期,由于矿工利用市场获利,代币分发和剩余代币数量减少。

-

由于矿工削减成本,关闭专用集成电路或放弃,熊市中的发行量减少,从而为实力更强的矿工获得更大份额的哈希算力争取到空间。

-

当矿工恢复盈利,价格趋于走高,市场减半引起的市场兴奋出现,牛市初期的代币持有量不断增加。

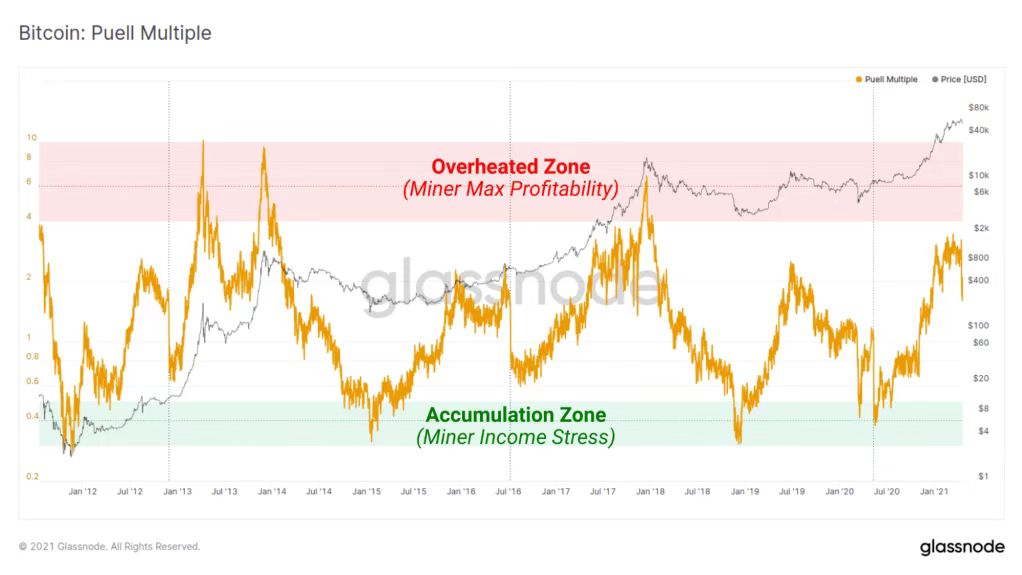

最后,我们可以分析矿工的收入等式,寻找获利期和收入压力期。矿工通常具有长期的经营前景。鉴于代币价格的波动性,矿工将使用长期平均数评估收入,以做出经济决策。

Puell Multiple 是基于此观察结果的指标,采用当前矿工收入与其 365 天平均值之间的比率。这会基于矿工的中盈利能力而构建一个数据振荡器。

-

当当前收入显著高于年平均水平(高 Puell Multiple )时,就会出现高盈利能力。这种情况下,矿工以远低于市场价的价格累计代币,并有目的地以更高的利润率出售,从而向市场释放了额外的供应。

-

低盈利能力发生在当前收入显著低于年平均水平(低 Puell Multiple )时。这时,矿工在相对收入压力下运营,最终必须关闭 ASIC 设备。这通常会导致矿工放弃希望和熊市达到最底端。

总结

尽管比特币市场本质上是周期的,但其供需平衡是一个非常动态的系统。尽管程序化的减半周期很容易观察到,但我们处于牛市的哪个阶段却是未知的。链上指标可以为我们通过工具洞察代币使用模式的宏观变化、以及代币持有人、投机者和矿工的信念。

当谈到牛市时,有一系列的指标,但有几个模式是需要注意的:

-

代币持有人(持有旧代币的)分配它们的财富;

-

新投机者(持有新的代币)增加他们的头寸;

-

矿工盈利能力达到顶峰。

所有的市场都是独一无二的,但是人们对利润、损失和激励措施的反应是可以预测的,秘诀在于作为加密 货币 玩家,我们要知道在链上数据中有针对性地找答案。