作为一个狂热的 DeFi 流动性提供者和「农民」,「0x_b1」持有超 3 亿美元的加密资产,迄今为止,它交易产生的手续费已经超过 11.1 万美元的 ETH。

近日,高调的「0x_b1」发布了其对 2021 年的预测,包括 ETH 和比特币将达到历史新高、比特币将突破 5.5 万美元,更多主流艺术家将进入 NFT 领域等等。虽然链上数据向我们描绘了这个加密巨鲸的一些数据(更多阅读可点击查看),但关于它的很多问题仍然成谜。

近日,The Block 和 TheDefiant 分别采访了「0x_b1」,向外界提供了更多信息,比如它为什么要进入 DeFi,哪个项目是它参与最成功/失败的项目等等。律动 BlockBeats 摘选了部分采访内容并进行了编译,原文放于文末,感兴趣的读者可点击前往阅读。

1、0x_b1 开始的动机是什么?

当 DeFi 项目流动性挖矿活动增加后,我们发现一些有价值的项目是具有长期价值的,如果我们支持它们,这种价值只会更快地实现。

我们支持去中心化金融的愿景。老实说,我们的成功很大程度上归功于过去 8 个月里以太坊区块链使用率的大幅增长,才让我们这样的玩家在去中心化平台支持活动中获得了高额的收益。

2、推特昵称(0xB1AdcXXXXXX84)是什么意思?是一个地址吗?

就是一个地址,没什么刻意的含义。

3、一直有传言说这个地址属于 Celsius,你 (们) 背后是个体还是一个团队?自从参与 DeFi 投资以来,你们的收益数据如何?

因为我们的大量资金来自一个标有为 Celsius 地址,人们对此喋喋不休,但这并不意味着我们的地址由其拥有。我们有很多资金来源,产生的很多税收会支付给相应的税务机构。

也许我们是 @mcuban、@SBF_Alameda、@AndreCronjeTech、@rewkang、@rleshner、 @tyler、@jack 或者 @DonaldJTrumpJr,又或者来自未知新实体团队。我们就是来享受区块链行业当下结出的「成熟果实」,就像其他行业一样。

至于收益,我们管理的资产规模涨跌取决于已经实现的利润,以及进行中心化借贷操作带来的收益,因为 Zerion、Debank 和 Zapper 并不支持我们参与的所有协议,所以直到目前,单个分析工具/平台很难全面说明我们的收益数据。

而且,为什么会有人认为我们的策略被限制在一个地址内呢?其实我们战略的关键部分没有被披露,比如进行的多种套期保值操作等。

4、什么原因让你们决定开始发推特?

当看到人们开始谈论我们后,我们决定不如也加入讨论,向整个生态表达我们的想法和见解。

我们认为(去中心化金融)是一种潜在的社会实验,并且是有效的。有很多 DeFi 追踪器为我们所用,很多 DeFi twitter 发现我们失去了利润,我们也会改进战略和重点。

5、如何决定将资金投向哪些项目?会考虑哪些指标?

我们会寻找风险调整后能带来最好收益的项目,一般更喜欢那些当前价格被低估的治理型代币。我们有自己的审计人员,会对知名项目进行审查,而且当我们无法获得关键数据的时候,会谨慎行事。

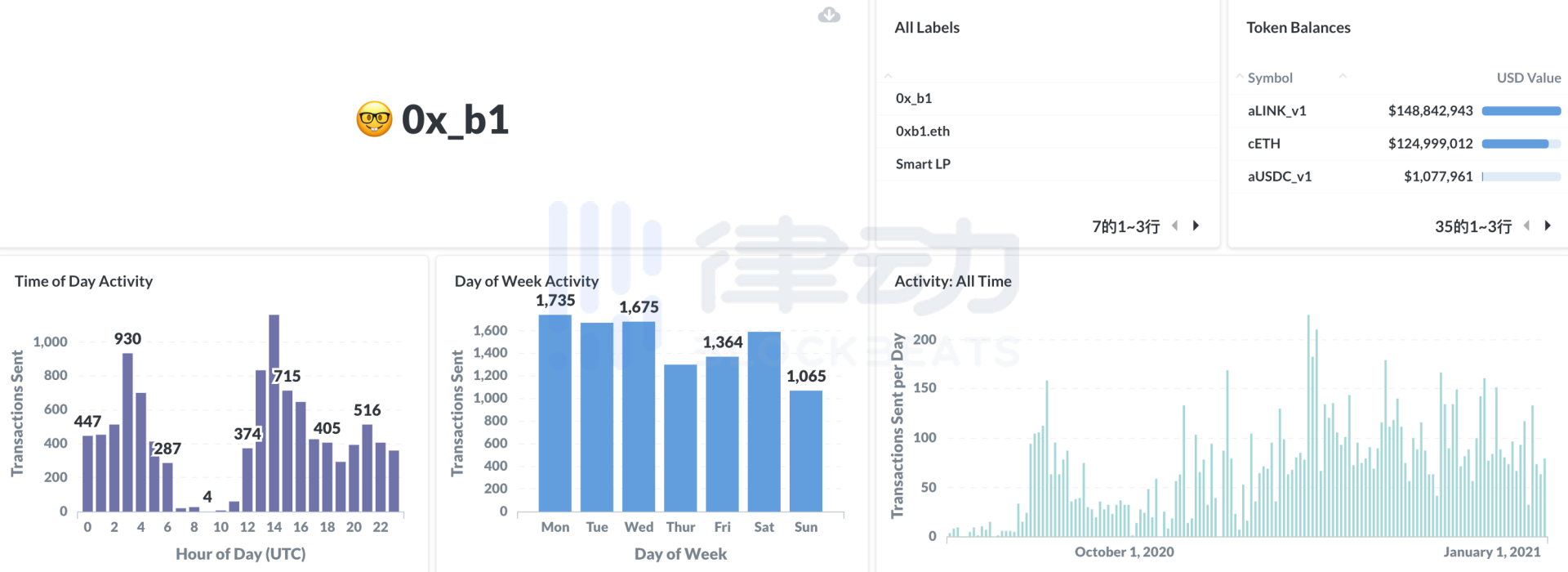

截图来自文章《 Nansen:无处遁形的巨鲸与 Smart Money 》

项目的审计、收益,愿景和技术参数都是我们考虑的指标。当然 95% 流动性挖矿活动是不可持续的,这些项目对普通投资者来说风险极高,要成为另外 5% 的一部分。

6、迄今为止,你们参与的最赚钱和最不赚钱的项目分别是什么?

我们最赚钱的项目是 CREAM,Creamswap 上线早期,我们在最初 48 小时内就获得了 20-30% 的 CREAM 奖励,前 2-3 天我们每小时收益在 7.5-15 万美元之间。

当然,这也是根据这段时间的挖矿收益来算,当时我们采用多种策略就卖掉了一半的代币,后续的价格更好。所以,关于「最大利润」和市盈率的问题都与我们当下的资金规模采取的行为有关。

最差的项目应该是 Harvest Finance。这本来也是可以纠正的,因为团队在闪电贷攻击后也进行了赔付,话虽如此,在最初 GRAIN 下降后,很明显地团队并没有致力于偿还计划,因为之前每周要给 LP 的奖励被发给了「金库」「酌情处理」。也因此,他们失去了我们的信任和那个时候一半的收益。他们是伟大的创新者,但能力越大责任越大,祝他们好运。

7、有哪些项目在治理的实践可以推荐给其他项目采用?

很少。从我们看到的情况来说,YAM 和 YFI 社区可能在处理自己的问题上做得最好,很多平台的治理投票会对项目产生最大的影响,但投票权由一小群巨鲸把持。

8、ETH 是货币吗?

不是,它更好。

9、传统金融会进场 DeFi 吗?

对于传统金融领域的银行和运营商来说,可能很难很快进入 DeFi,因为它们面临如此严格且非常不明确的监管。不过,随着交易量的增加,加上整个流动性市场借贷成本的下降,它们可能会游说立法者允许它们从事此类活动,或者使用中心化的 KYC/AML 工具构建自己的系统。

10、DeFi 在世界的未来会扮演什么角色? 未来 1-2 年 DeFi 将走向何方?5-10 年呢?

DeFi 已经改变了世界,尽管大多数人还没有意识到,当然我说的是大多数做市商和借贷公司的内部运作。

很快,这种做法将渗入摩根大通或花旗银行等传统金融机构,因为 CBDB 的崛起,这些银行将开始争夺类似于 Compound 和 Aave 等角色。

接下来的 1 到 2 年,我们认为除了 a) 更多的人参与,b) 增加流动性,c) 更好的用户界面,d) 更高级的工具外不会有太多的变化。接下来的 5 到 10 个可能是疯狂的,大家可以想象一下,主权国家通过去中心化协议获得贷款是怎样的场景。

原文链接:

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/208988/