一年前,加密行业几乎不了解如何对加密资产进行估值。而在众多开发者和加密爱好者的推动下,已有团队(包括 Token Terminal)研究诸如市盈率(P / E)和市销率(P / S)等概念。我们在投资的时候,总会有这样的疑问:这个项目或者这个代币,是否有长期价值?短期内是否有投资机会?而我们需要凭借数据和指标来佐证或帮助自己进行判断。因此,当主流金融在这个加密牛市周期中引起注意时,他们也不出意外的将看到一些熟悉的估值模型。

本文通过借用 Token Terminal 的数据来给用户提供相关指标选择,希望用户可以通过这些指标来更好的了解项目并对加密资产进行估值。 Token Termina 是一个数据分析平台,提供加密资产的传统金融指标。本文将深入研究 Token Terminal 上可用的一些指标,以及在探索 DeFi 资产类别时该如何利用它们。

无论是区块链还是基于区块链的应用,在概念上都与传统市场公司相似。它们是互联网原生市场,这些市场 (通常是完全数字化的) 服务产生的收入将在项目的用户 (供应方参与者) 和所有者 (代币持有者) 之间分配。

在某些情况下,收益只能流向一方,就像目前 Uniswap 和以太坊等项目的情况一样,供应方参与者 (分别是流动性提供者和矿工) 赚取所有产生的收益。值得注意的是,目前大多数加密货币项目都是由风险投资支持的,并且在链外仍然记录它们的成本和支出 (虽然也存在一些例外,如众筹),这就是为什么主要应关注收入而不是收益的原因。

一旦项目开始记录他们的成本和支出,我们也将能够提供准确的市盈率 (P/E)。

下面是当前在 Terminal 中可用的所有不同指标的概览,用户通过这些指标,可以对加密资产进行分析并作出判断。

指标概览

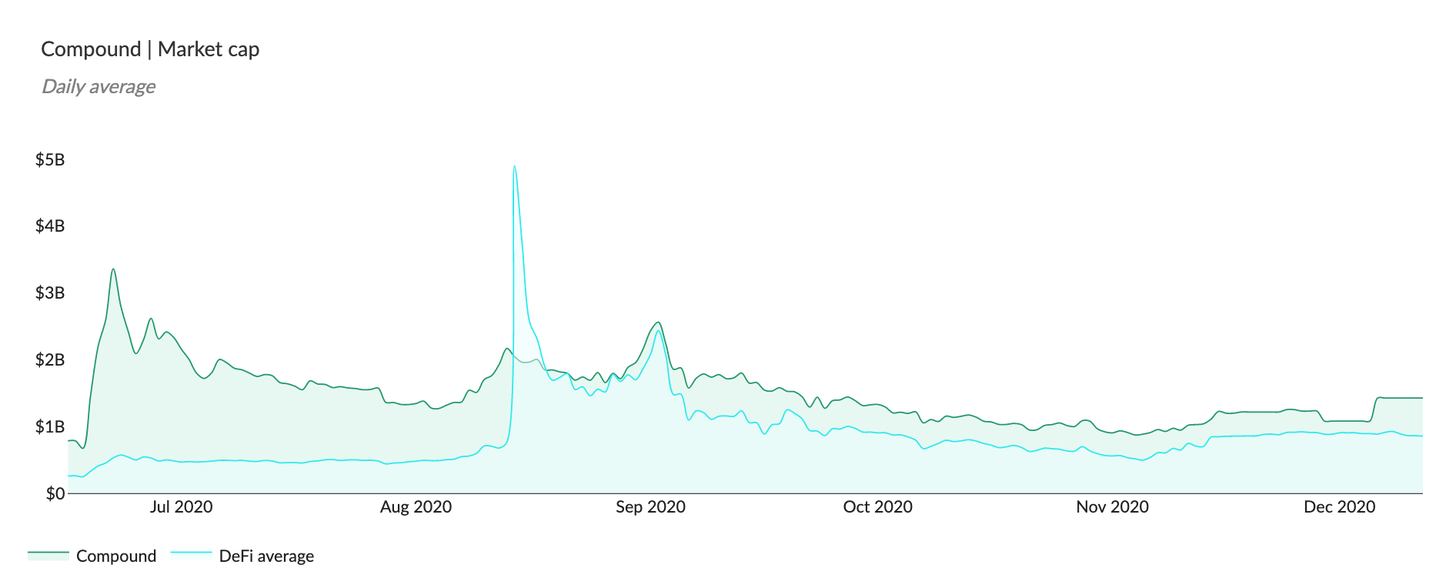

1. 市场价值:项目的价值是多少?

基于项目的完全稀释的代币供应量计算。

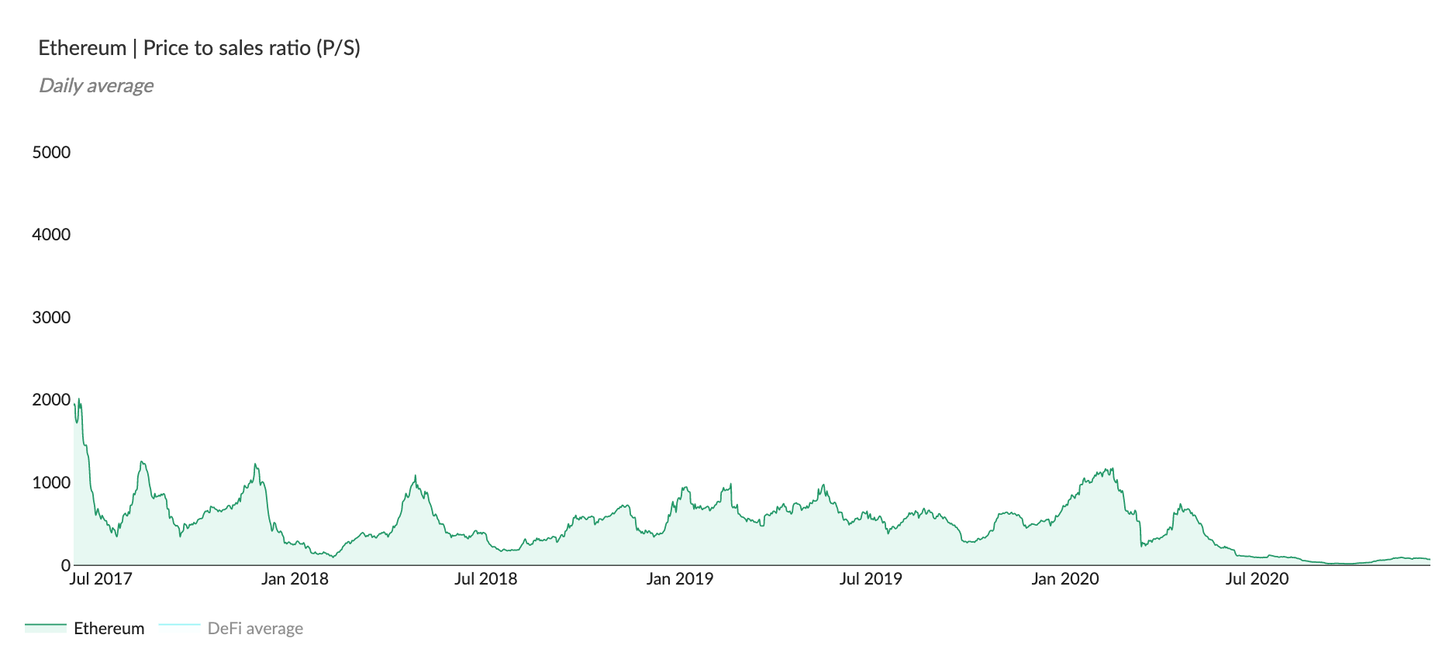

2. 销售价格比率 (P/S) :项目的价值与其收入的关系如何?

2. 销售价格比率 (P/S) :项目的价值与其收入的关系如何?

计算方法为项目的市值除以年化收益。年化收入是基于简单的 30 天移动平均数计算的前瞻性收入估计值。

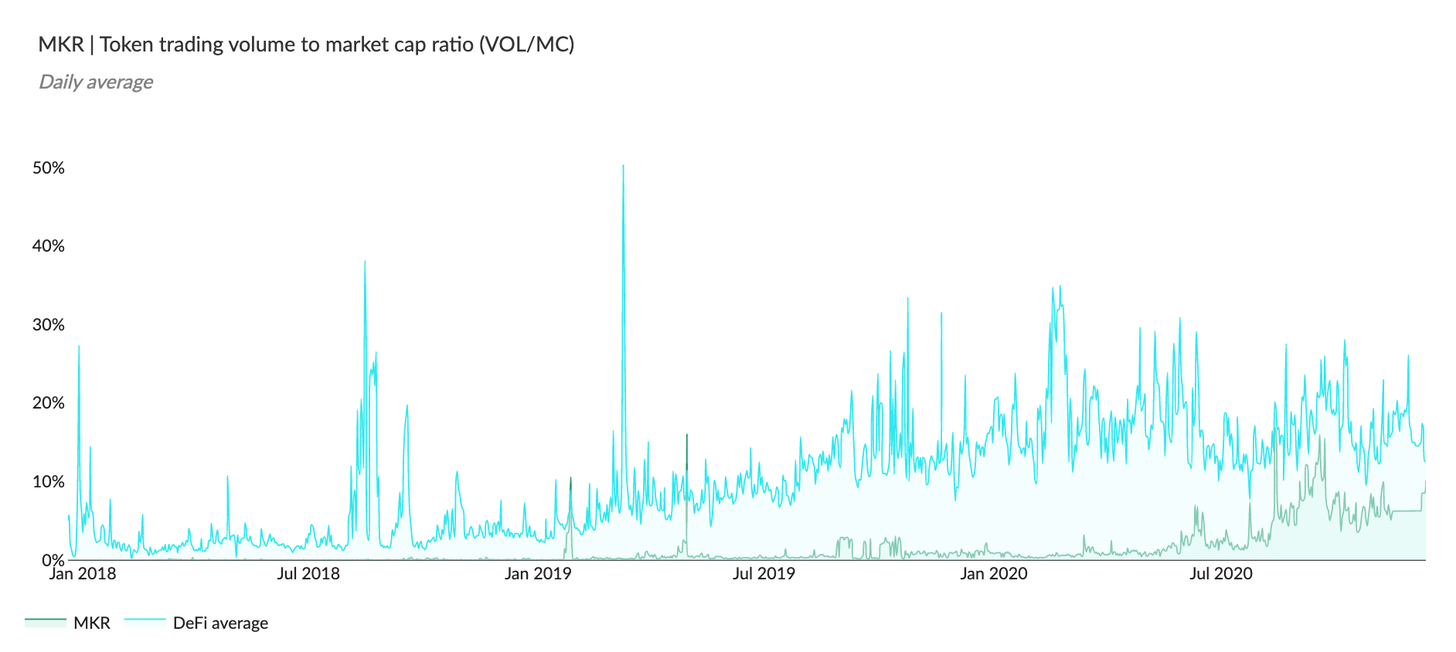

3. 代币交易量与市值比率 (VOL/MC) : 项目原生代币的价格发现效率如何?

3. 代币交易量与市值比率 (VOL/MC) : 项目原生代币的价格发现效率如何?

计算方式为项目原生代币的每日交易量除以其市值。

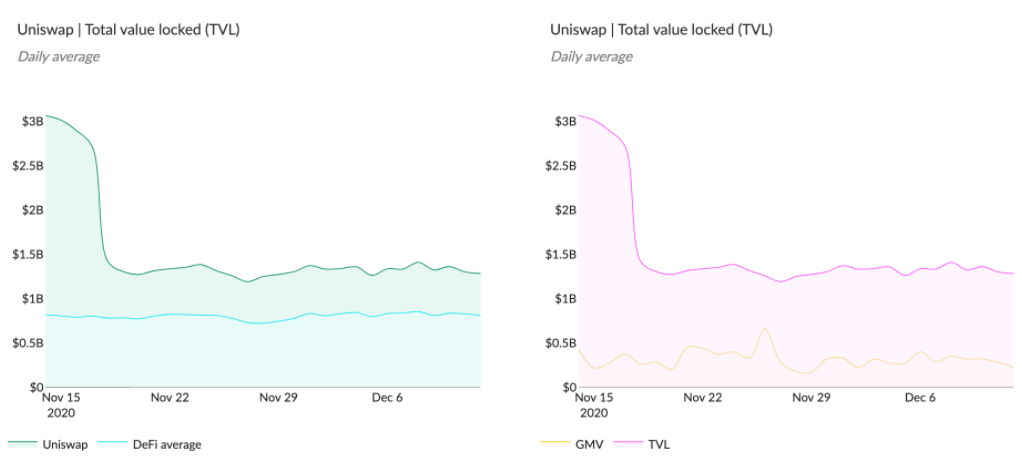

4. 锁定总价值 (TVL) :有多少钱已经存入一个项目的智能合约?

4. 锁定总价值 (TVL) :有多少钱已经存入一个项目的智能合约?

计算为存入项目智能合约的流动性 (交易) 或存入的资产和借入的资产 (借贷) 之间的差额。

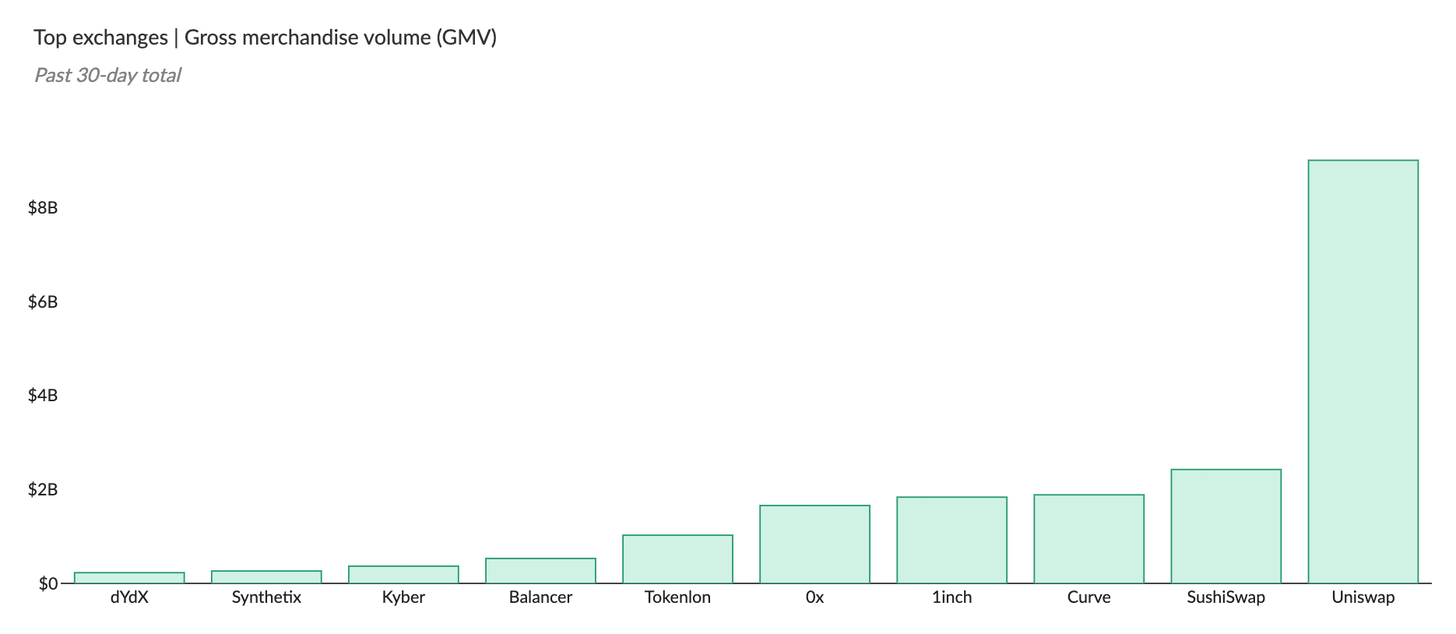

5. 商品总交易量 (GMV) :项目服务的需求是什么?

5. 商品总交易量 (GMV) :项目服务的需求是什么?

计算项目的交易或借款借贷量。

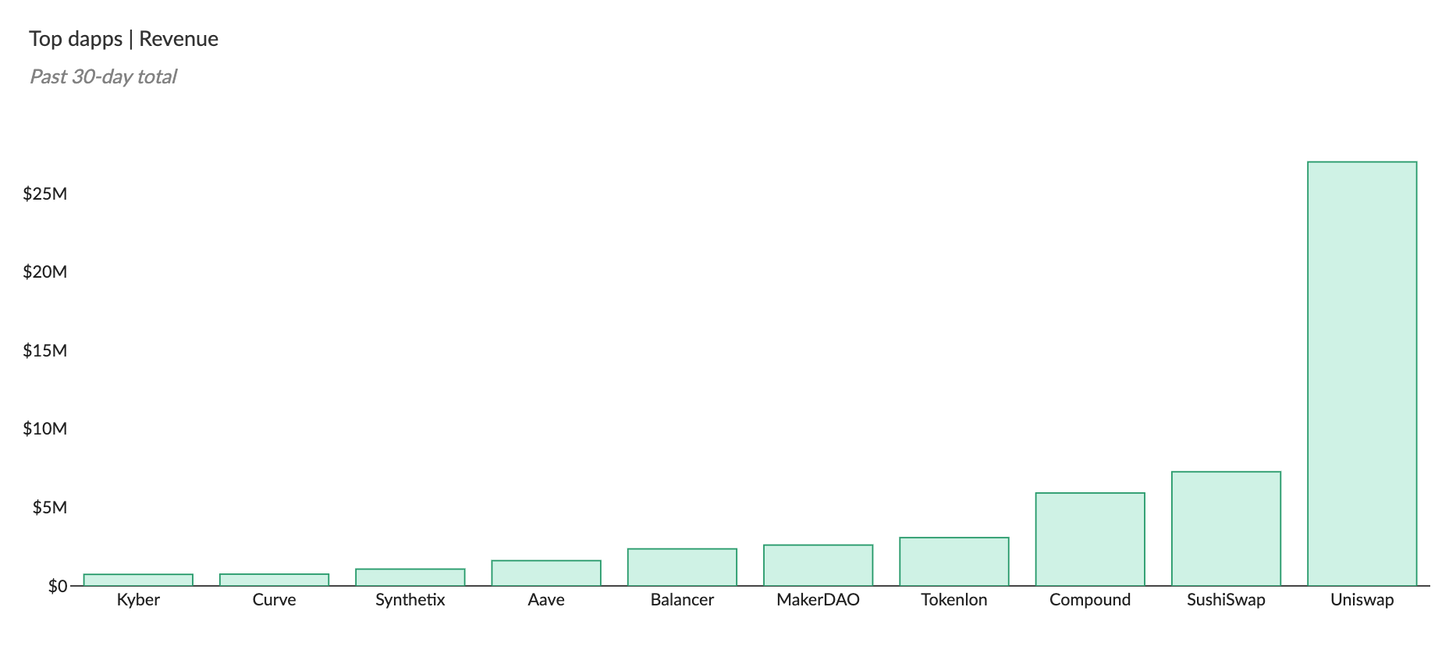

6. 收入:用户为使用项目的服务支付多少钱?

6. 收入:用户为使用项目的服务支付多少钱?

计算为 GMV *采取率。目前,收入指的是项目用户支付的全部费用。在可能的情况下,还包含了协议的用户 (供应方参与者) 和所有者 (代币持有者) 之间如何分配总收入的数据。

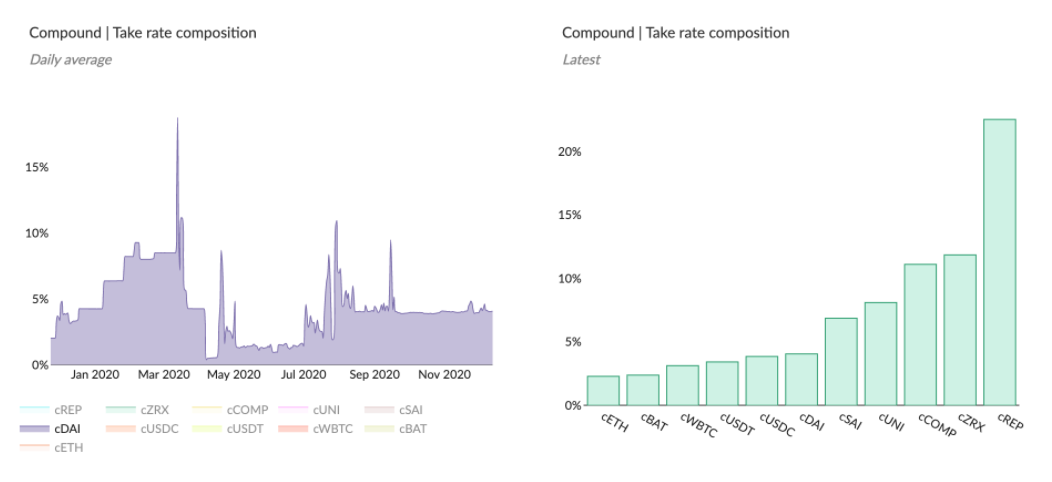

7. 转换率:使用项目服务的成本是多少?

7. 转换率:使用项目服务的成本是多少?

指 GMV 收取的费用,以交易费或利率 (贷款) 的形式收取。

如何从图标中获取最大价值

当浏览单个项目的仪表板时,记录以下内容通常是有用的:

1. 项目原生代币的启动日期;

2. 潜在代币激励分发的日期;

3. 在项目平台中加入新资产 (交易池或贷款市场) 的日期。

这些事件通常可以在 GMV 和收益构成图中清楚地看到。例如,代币激励的推出可以暂时增加项目的服务需求 (增加其 GMV)。

计数器的图表

计数器图表关注当前值,以项目的对等组 (当前 Token Terminal 上列出的其他 DeFi 项目) 为基准。 此外,它们还包括较长时期的月变化和复合月增长率 (CMGR)。当看反向图表时, 这种图表可以有效的帮助我们找出导致了月复一月的上升或下降的原因;以及有助于我们思考这个情况是内联的还是与项目的同行组相对立的,为什么会如此。

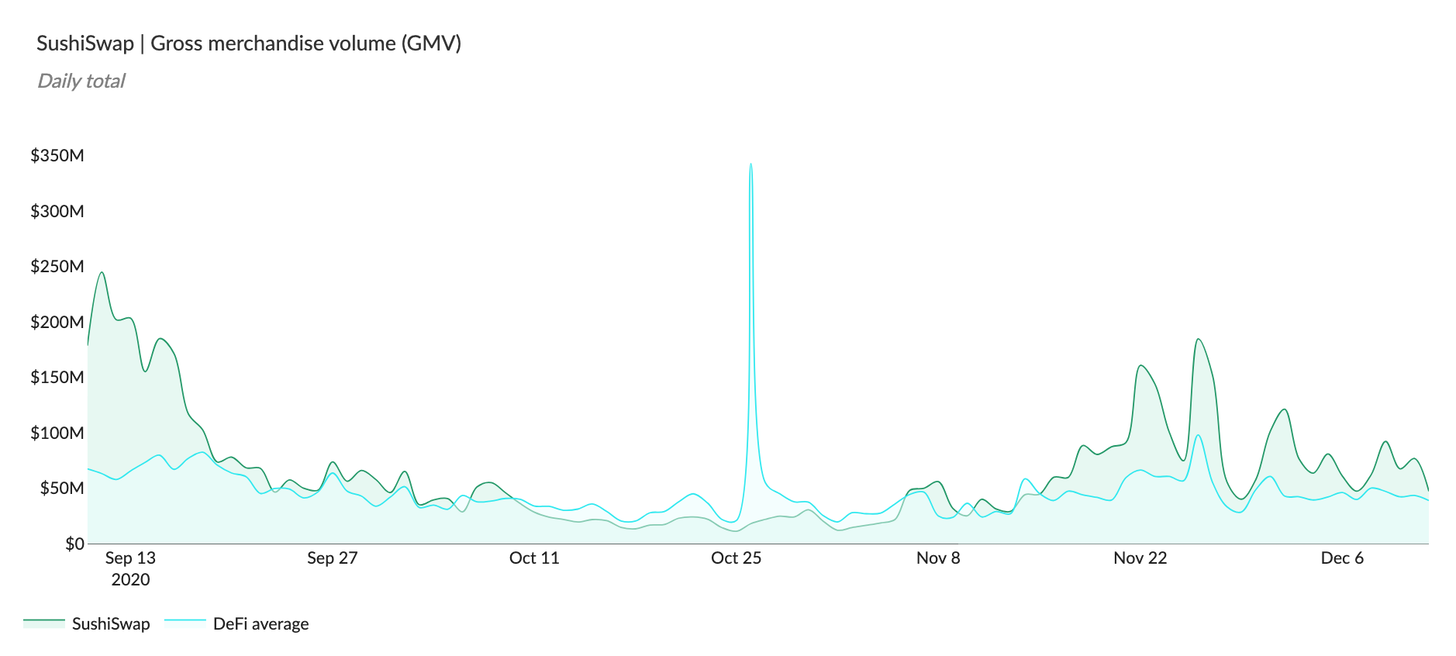

历史图表

历史图表

历史图表为项目的开发提供了更深入的见解。在历史图表中,我们可以使用追寻模式 (稳定、波动、一次性的高峰或下跌、与同行群体的相关性等) 和解释它们可能的潜在事件,比如代币激励发行。切换功能允许用户将视图集中在项目或对等组上 (DeFi 平均值)。

构成和规格化图表

构成和规格化图表

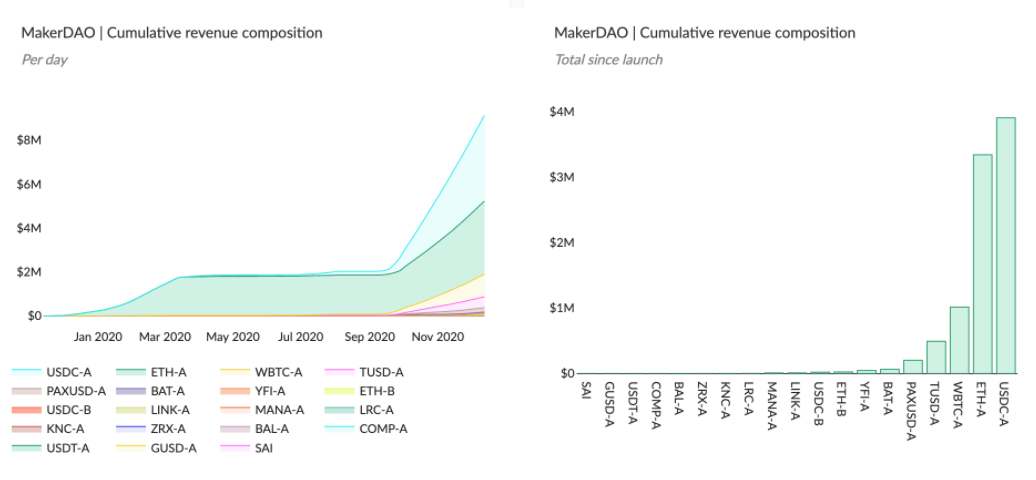

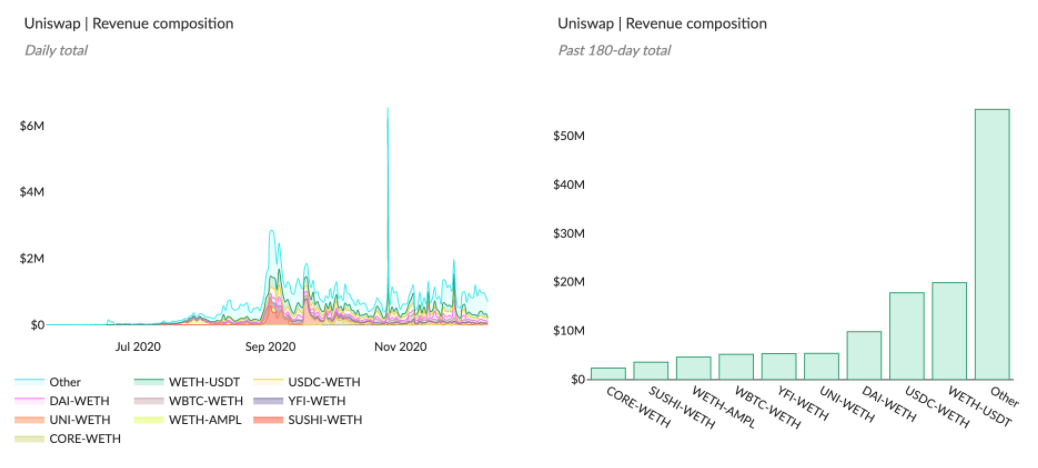

组合图揭示了项目业务的底层动态。

对于 GMV,哪个交易池或贷款市场使用最多? 对于利率,哪个交易池或借贷市场收取最高或最低的费用? 至于收入,哪个交易池或贷款市场产生的费用最多?

具有多个交易池或贷款市场的图表

具有多个交易池或贷款市场的图表

对于拥有多个不同 GMV 和收益组成部分的项目, Token Terminal 列出了在相关时间段 (即 30 天、180 天或发行后) 中拥有最多 GMV 和收益的 9 个组成部分,并添加了一个「其他」类别。一个较大的「其他」类别将表明,交易池或贷款市场的长尾将产生巨大的 GMV 或收入,反之亦然。

结论

虽然 DeFi 是新产品,但加密用户们正开始加深对这一新兴资产类别的理解。

随着项目的不断成熟,并在链上报告它们的成本和支出 ,加密数据提供商们就可以改进用来比较这些协议的度量和方法。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/200356/