根据Paradigm最近发表的一项研究,流动性提供者在向类似于Uniswap的AMM提供流动性时,比在池外持有这些代币要好得多。换言之,被动做市所产生的利润远远超过流动性提供者所面临的无常损失。

Paradigm声称,即使所有进入的交易都是套利,LPs(流动性提供者)的表现也往往优于HODLers(持币者)。这是由于所谓的波动性获利,或再平衡溢价。

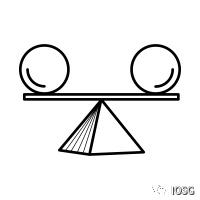

“波动性获利”:在某些条件下,通过周期性地对两种资产进行再平衡,它们的表现有可能超过任何静态投资组合。在这种情况下,“再平衡”是指进行交易,使每项资产中持有的总资产组合价值的比例返回到固定的配置,例如50/50。

也就是说,系统的投资组合再平衡往往会产生额外的回报,因为它有助于管理波动性,避免投资组合集中在一项资产上。

- 从做市到投资组合管理

被动投资组合管理与做市相结合,主要是由Balancer团队推动的,在Balancer,流动性提供者(投资组合经理)可以在池中存放多达8种带有预定义权重的代币,进行做市并享受免费的自动再平衡,从中赚取利润。

尽管如此,Paradigm专注于Uniswap LPs(流动性提供者),并认为Uniswap是非托管投资组合经理,随着时间的推移,该公司对资产池中的资产保持50:50的敞口。尽管对Uniswap的作用提供了一个新的视角,但该研究还只是理论上的。实际的市场条件最终将主导流动性提供者的盈亏,因此,下一步的实证实验(与实际市场条件相结合)是有必要的。

总之,做市不是一种毫无风险的行为,在不利情况下,流动性提供者最终会遭受损失。关于流动性提供者不利的市场条件和后果的更多细节,可在我们最近的研究中找到。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/200189/