Bakkt的野心与困境

几经波折,由纽交所母公司ICE洲际交易所推出的比特币期货交易所Bakkt终于开始测试并敲定上线时间,预计会在2-3个月内上线。

作为全球顶级金融机构试水加密货币的尝试,Bakkt承载着ICE对其巨大的期望,即抢占、卡位加密货币交易这一新兴金融市场,乃至涉足加密货币支付等业务打造闭环生态,巩固ICE作为全球顶级交易所与清结算网络的地位。

今年7月底,比特币期货交易平台Bakkt正式开始测试,再度引起整个加密货币行业的高度关注。

Bakkt最引人注目的地方就在于其主要发起者系纽交所母公司ICE洲际交易所。作为全球第二大受监管交易所和清算所运营网络,ICE 旗下还拥有加拿大期货交易所、巴黎证券交易所、伦敦国际金融期货交易所在内的 14 家证券及期货交易所,以及 5 家结算所,堪称是传统金融交易行业中的巨擘。

同时,Bakkt还在19年初获得1.825亿美元首轮融资,投资机构包括包括李嘉诚旗下维港投资、微软(MSFT.US)旗下风投部门M12、波士顿咨询集团、CMT Digital、Eagle Seven以及腾讯南非大股东Naspers等。

如此强悍的背景,使得Bakkt的推出具有了不同凡响的意义, 这意味着国际主流金融界在涉足加密货币业务上迈出重要一步,并被认为极有可能吸引更多投资者与资金进入加密货币行业,推动比特币等主流加密货币的价格上涨。

Bibox副总裁向丹认为Bakkt对行业会具有四方面积极影响,分别是极大延伸了加密货币市场的边界;专业投资机构与人员的入场会使整个行业趋于规范和成熟;大规模的资金和专业的人可以让优质的区块链项目效能得到合理的经济价值实现;促进监管措施和策略的进一步完善与落地,让整个行业发展更有秩序。

但在Bakkt真正推出之前,这些推断都只能停留在假设阶段,存在很多不确定性因素。事实上,传统金融交易所开拓比特币期货业务并不稀奇,早在17年底芝加哥商品交易所(CME)与芝加哥期权交易所(CBOE)就相继推出比特币期货合约业务,它们事实上也都是ICE的竞争对手。

之所以传统金融机构都钟情于比特币期货交易而非现货交易,主要是因为出于合规与市场空间的考虑。 现货交易往往会涉及资产被盗、洗钱、恐怖主义融资等多重风险,带来许多不必要的麻烦,并且美国监管部门尚未制定完全适用的准入与执行法规,因而主流金融机构在条件不成熟的情形下不会轻易涉足。

相比之下,现有的比特币期货交易一般不涉及现货,安全性与可控性更高,因而比特币期货交易处于美国商品期货交易委员会(CFTC)允许的范围内。「而且,期货业务的市场空间是现货的10倍以上,而且不受牛熊影响,这也是为什么在目前数字货币交易领域期货市场竞争越来越剧烈的原因。」向丹说道。

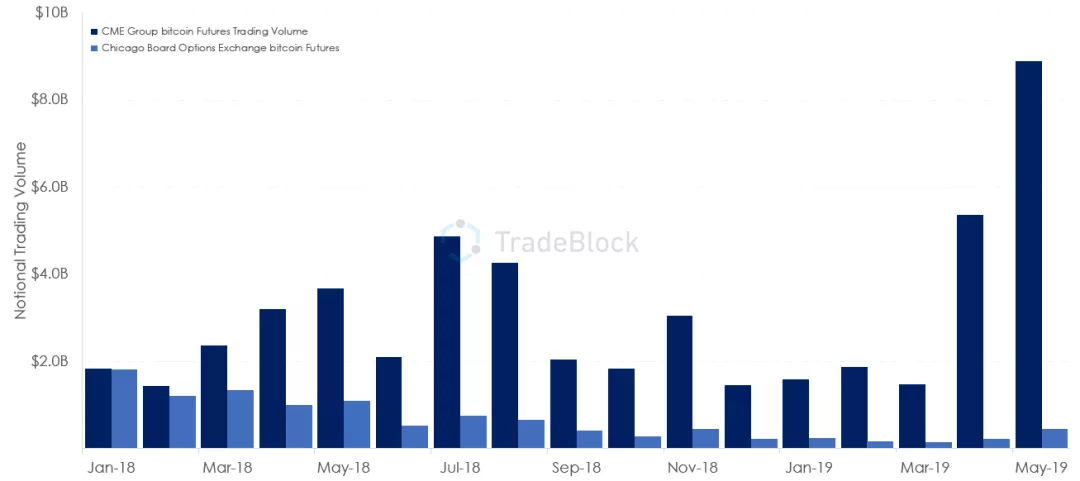

经过近两年的实践,前述两家交易所的业务有喜有悲。据相关报道,由于交易量过低,CBOE的比特币期货交易平台已经在今年年初宣布暂停新开设合约,以重新审视如何进入这一领域。但CME平台推出的比特币期货交易平台数据非常亮眼,成立至今年7月已经交易了超过200万份合约,相当于1000多万个比特币,且交易量涨势仍在持续上涨,今年5月平均每日交易量超过13,600份合约,如此交易量也为CME带来非常可观的收入。

CME与CBOE两家交易所今年以来的比特币期货合约交易量 数据来源: tradeblock

ICE洲际交易所的入局,或许在一定程度上是受到CME比特币期货交易平台表现的刺激与诱惑,同时也是为了避免在新兴金融领域严重失位的现象。

但相比前两者只提供现金结算的比特币期货,即交易双方只需要根据各自的价格预测在约定时间内进行期货交易,不必购买BTC实物资产,交易所最终只需在合约到期后,根据实时市场价与此前买方建立头寸的差价,在双方账户上进行现金交割即可,但Bakkt则在期货结算形式上迈出一大步,即比特币合约结算可以支持实物结算。

这意味着Bakkt在合约交割时需要向客户交付真实的比特币,也就是说交易所方面需要提前购买并储存有相当数量的比特币。 考虑到目前已有比特币期货交易所的交易量,Bakkt的实物交割机制将为二级市场带去相当可观的购买需求量,继而改善市场供需关系、带动市场行情的上涨。

但实现这个机制并不容易,Bakkt原本早在18年12月就上线,但由于迟迟无法获得CFTC的监管批准,已经推迟了多次上线计划,这主要是由于实物交割机制复杂、合规要求严格。

据了解,以实物进行交割的期货交易一般涉及到三部分,分别是托管、交易、清算,根据美国相关监管要求,拥有 DCO 牌照的企业可以进行托管业务,拥有 DCM 牌照的企业可以进行清算业务,但Bakkt 本身既没有 DCO 牌照也没有 DCM 牌照,虽然18年通过收购拥有 DCO 牌照的数字资产托管公司DACC获取其牌照,但最重要的DCM 牌照仍没有获取。

同时,期货交易平台LedgerX和ErisX都宣布已经获得美国商品和期货交易委员会(CFTC)的准入许可,且都以比特币实物交割结算,另一个平台Seed CX则拿到了纽约金融服务部许可牌照BitLicense,其中LedgerX很可能成为真正意义上的首个以实物交割的比特币期货合约平台。Bakkt作为实物结算的比特币期货最初的高调发起人,现在已经完全失去先发优势并面临越来越大的竞争压力。

Bakkt 也曾试图像Seed CX 一般,通过向纽约金融服务部申请许可牌照,以成为合法的数字资产托管方。为此Bakkt推出了自己的交割仓库, 但截至目前,它尚未拿到这块牌照。不过从Bakkt表态即将在9月底上线的信息来看,Bakkt 有望在两个月内的时间里解决牌照问题。

另外还值得注意的是,此前CME(芝商所)比特币期货合约每月结算日多数情况下都会伴随着比特币价格的下跌,并被称为比特币期货「交割日效应」。据了解,这主要是由于期货合约价格是以比特币现货价格作为参照的,空头希望以更低的价格交割获得BTC,而多头却希望以更高的价格交割卖出BTC,从而双方的博弈会导致交割当天价格波动剧烈,一旦平衡打破就会出现单边行情。

待Bakkt正式上线后,吸引到更多资金体量庞大的投资者加入结算日博弈,或许会带来更加剧烈的行情波动,但考虑到Bakkt需要投资者使用比特币现货进行实物交割,这也能在一定程度上遏制投机行为。 直至比特币的价值真正被多数投资者认可,而不是像如今其投机属性更加引人注目,这样的现象才会可能得到根本性的缓解。

不过考虑到Bakkt等合规期货交易所可能会存在种种限制,它们对BitMEX、OKex等原生比特币期货交易平台的影响会比较有限,前者目标客户更多的是主流金融体系投资者,这也是一个更加庞大的新兴市场;后者由于玩法更加丰富、投机属性更加明显,目标客户仍然以加密货币行业既有投资者为主。

同时,Bakkt作为个体对整个行业的影响可能也不能过于高估,毕竟此前已有芝加哥多家期货交易所入局,同时还有LedgerX等各具背景的期货交易所参与竞争,Bakkt的象征性意义可能比实质性意义更大,但这一批交易所产生的影响或许会超出多数人的预料。

当然,Bakkt的目标并不止于期货交易,它甚至还试图在现货交易、加密货币支付方面有所行动,打通从交易到支付的闭环。 公开资料显示,Bakkt 将会使用微软的云解决方案为数字资产创建一个开放且受监管的全球生态系统,消费者和机构能够无缝购买、销售、存储和使用数字资产,其首批合作伙伴中包含了微软、星巴克、波士顿咨询等知名企业。

目前加密货币支付领域已经有Bitpay、Coinbase等玩家,并主要在一些涉及跨境支付场景的中小型网站推广应用, Bakkt显示是希望借助背后巨头的背书,从主流零售商和线下支付领域突破,提升加密货币以及自身在公众日常生活的使用率, 可谓野心勃勃。

假如Bakkt不再次「放鸽子」,如今距离Bakkt正式上线大约还有1-2个月,届时大概率会对加密货币二级市场的短期表现产生积极影响,但真正吸引「Old Money」们大规模进入该市场仍是个未知数。而踏入全新的加密货币市场,ICE洲际交易所过往的成绩与经验能在多大程度得到复制,我们拭目以待。

来源:链捕手

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum