币市熊到没朋友,稳定币“正规军”已到达战场!

据火星财经(ID:hxcj24h)了解,2018年9月10日,美国交易所 Gemini 和另外一个区块链创业公司 Paxos 同时获得了美国纽约金融服务局(NYDFS)的批准,可以在受政府监管的情况下发行锚定美元的数字加密货币 GUSD 和 PAX。

消息一经放出就在币圈内引起了巨大的反响。多个观点认为,较之USDT等“老牌稳定币”,Gemini 新发行的 GUSD 在透明性和风险控制上具有更大的优势,且得到保险公司保障并定期披露审计报告,购买力稳定,不会有崩盘的风险。

ShapeShift首席执行官Erik Voorhees对此评论称,人们可能轻视此事,但这是一件大事,也是加密数字货币行业重要的一步。云象区块链联合创始人邓旭在朋友圈透露,GUSD或将颠覆现有的金融体系。

GUSD或将重构基于稳定币的金融体系

据火星财经(ID:hxcj24h)了解,美国时间9月10日,纽约金融服务部(NYDFS)发布公告称,授权Winklevos兄弟创办的Gemini双子星交易所,和区块链初创企业Paxos Trust发行了各自的美元锚定币,锚定比例为1:1。

其中Gemini双子星交易所推出的是基于以太坊ERC20标准的Gemini Dollar(GUSD),目前GUSD的发行量为10万多枚,而交易所Gemini Trust Company受纽约金融服务部监管,并持有相关牌照,其发行的GUSD可谓全球首个受监管的稳定数字货币。据报道,Morgan Creek Digital Assets创始人AnthonyPompliano发布推文表示,Gemini推出稳定币意味着数字货币市场正在不断成熟。

火星财经(ID:hxcj24h)注意到,相比于 USDT 等项目,GUSD 和Paxos 的财务状况都会公开,每一笔 GUSD 的增发都会有相应的资金入账,在美国金融监管部门的监视下,GUSD和 Paxos似乎较之USDT等传统稳定币更加的透明,也更加的“稳定”。

消息一经放出,币圈就引起了巨大的反响,云象区块链联合创始人邓旭在朋友圈透露,GUSD或将颠覆现有的金融体系。

持有该观点的并不是只有邓旭一人。道斯资本合伙人卢坚、知道创宇潘少华等人均对此观点表示了赞同。

微信公众号“通证研究”于昨日发表了名为《纽约金融局批准GUSD发行,或是世界级金融灾难的开始》的文章,目前该文章阅读量已突破10万。

该篇文章认为,GUSD的推出意味着数字美元朝着合规化的方向迈出了一大步,并进一步分析美元数字化将会使得国家壁垒消失。

加密经济获得主流商业社会的认可之路走得艰难,而横亘在其中的就是加密货币的稳定性问题。不论是比特币ETF合法化还是寻求华尔街资本的认可,加密市场巨大的价格波动性都像是一个无解的死穴。

稳定币的出现则被视为加密经济的圣杯,稳定币在加密经济和主流商业社会之间建构起了一座桥梁,为加密经济走向主流商业市场提供了一个缓冲区域。

据“通证研究”分析,稳定币的出现则会推动委内瑞拉的居民放弃对对本币的借贷行为,转向对稳定币的借贷,从而摧毁整个国家的现有金融体系,重新构建一个基于稳定币的金融体系。

而基于GUSD的“政府背景”,它似乎比USDT等更为可信,毕竟USDT一直饱受着内幕交易和财务状况不透明的的质疑。

据火星财经(ID:hxcj24h)了解,对GUSD的信任主要还是来源于对美元的价值认同。

通证研究认为,美元数字化虽然对政府是灭顶之灾,但对于其人民却更倾向于是利大于弊。

GUSD较其他稳定币的创新之处

理想化的稳定币应该具备可供大型套期保值者信赖,避险存储,在市场动荡时期波动极小,易于与企业/消费者进行交易和防止通货膨胀的功能,据火星财经(ID:hxcj24h)了解,目前市场上有三种稳定币:

1. 法定货币担保的稳定币

这种类型的稳定币使用了一种特殊的法定货币,比如美元,作为发行加密货币的抵押品。除了金融资产,其他形式的抵押品可以包括黄金、白银等贵金属,以及石油等大宗商品。

比如Tether (USDT) 或者TrustToken推出的 TrueCoin (比如 TrueUSD),通过保证1:1的兑换比例来保证价值。USDT 是 Tether 发行的虚拟货币,按照 Tether 的承诺,他们宣称发行每个USDT都保证 1 美元存在银行。

而Gemini创始人Winklevoss兄弟发推文称,建立一个稳定币面临着信任问题和计算科学问题,而Gemini Dollar是世界上第一个同时解决了这两个问题的稳定币,这是Gemini Dollar的创新之处。所以,GUSD的优势一是解决信任问题,另一个是解决技术问题。

相比于USDT而言,GUSD不仅受到政府监管,其发行方还具有较强的品牌效应。

解决技术问题主要是依靠以太坊的ERC20标准,GUSD的生成和转出情况对投资者完全公开透明。而USDT使用的是自己的发币机制,数据真实性一直被人诟病。一些批评者指出,Tether 的中心化将带来和传统中心化金融机构一样的问题。发币机构如果缺乏监管,那么超发、滥发、暗箱操作都很难避免,也会在巨额利益的驱动下逐步走向不透明。如同这些批判者预言的那样,Tether 也有走向不透明的趋势。

也就是说,尽管基于区块链技术的可追溯性,我们可以查到市面上一共发行了多少USDT,但却无法追查到Tether公司美元储备的真实性。

USDT一直被怀疑并没有在银行里存入与发行量相称的美元储备金,同时Tether公司不接受第三方审计,存在哪家银行,账上有多少钱一直是个谜。而Gemini承诺将在每月接受会计事务所对美元存款的审计,并定期发布审计报告。

2.加密货币担保的稳定币

类似于以法定货币做担保的稳定币,它的抵押品只不过换成了另一种加密货币,而不是现实世界中的有形商品或者法定货币。这种模式的关键优势在于,它可以在相互不信任的情况下建立价值关联,也就是,在智能合约中运行标的资产。好处是,智能合约里的资产数额是透明的,可以独立核实。

这种实现方式虽然解决了信任风险,但带来了浮动性风险:因为抵押物的价值会有波动,我们要确保单位的稳定货币有足够的抵押。如果抵押物升值并没有太大影响,但是如果抵押物减值,系统需要对此做出反应,我们需要保证单位货币的抵押物的价值(collateral value)始终大于1。

浮动性风险在于,如果市场发生巨大波动或者黑天鹅事件,抵押物价值(collateral value)严重低于了相应的代币票面价值,那么就会爆仓。就和抵押房产一样的,如果抵押物迅速贬值,整个系统崩溃的风险就加大,08年的次信贷危机就是这么产生的。

3.由算法控制的稳定币

这种稳定币背后没有任何抵押物的支持,而是以一种预期的方式保持价值的稳定。比如,无担保的稳定币可以设置一个发行规则,根据稳定币价值的变化调整该币的供应数量。这类似于中央银行的做法。在现实世界里,中央银行通过调节利率和流动性等方式来保持购买力的相对稳定性,此外央行还有包括大量的外汇储备作为武器。但需提醒是,算法银行没有信任风险,但依然有浮动性风险。

稳定币的本质:锚定法币

MakerDAO经济研究员、中国社区负责人潘超曾说过,稳定币的出现是解决中本聪设计点对点现金中的缺陷。比特币的设计中,中本聪模仿黄金的固定供给数量与通缩的性质。模仿金本位的设计使得比特币无法适应需求的变化,成了投机者的目标。比特币的通缩性质惩罚了“贷方”(设想你几年前借了一笔比特币计价的贷款)。

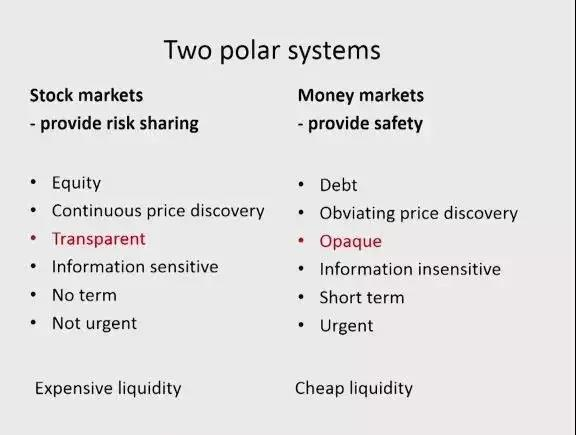

潘超表示稳定币市场与其他加密货币市场(如以太坊、EOS等)有着根本的不同。稳定币市场是货币市场(Money market),而其他加密货币更接近股票市场(Stock market)。

诺贝尔经济学奖获得者、瑞典经济学家Bengt Holmstrom对两者做过清楚的比较,具体可见其论文《Understanding the role of debt in the financial system(理解债务在金融系统的作用)》(智堡研究所 (id: investlism) 对此论文也做过分析)以及 2017 年的演讲《Debt and Money Markets(债务和货币市场)》。

在 Bengt 看来,货币市场与股票市场有着根本的不同。股票市场是为了提供风险分担,而货币是市场是为了提供流动性。重要的一点,货币市场天生是不透明的,不透明性在很多情况下反而可以提供更好的流动性。

Bengt 举了几个例子,钻石集团 DeBeers 在批售钻石的时候,只允许购买者查看正确钻石是否发货正确,而不允许其检查每颗钻石的细节成色,因为购买者会吹毛求疵,极力选择最好的钻石包裹,大大增加交易成本和成交量。

相反,DeBeers 凭借其良好的信誉和保证金 (collateral) 保证了钻石的质量。同样的例子,美联储不会向公布向其贴现窗口贷款的具体银行,因为这会造成流动性溢价。

稳定币的目标是,成为全球性的、无需法定的数字现金,也可以理解为数字美元。因此,它的总市场规模就是世界上所有资金的全部:约90万亿美元。从本质上看,稳定币的机会可能是整个市场。业内专家分析认为,美元近几十年所积累的信用与信誉远大于其他国家,人们根据过往几十年的信息形成预期,并非一朝一夕能改变,数字美元统治全球或许只是时间问题,除非基础理论发生根本性革新。

“受政府”监管并不具备足够的说服力

市场上除却一片欢呼声之外,对GUSD的推出持保守态度的人也不在少数。MakerDAO中国区负责人潘超和独立经济学家金岩石均对火星财经(ID:hxcj24h)透露:“目前市场夸大了GUSD的重要性。”

独立经济学家金岩石在接受火星财经(ID:hxcj24h)时表示,GUSD可能部分取代的USDT,但是未必有“颠覆性”的影响力。据了解,目前 USDT 已成为主流交易所的基础锚定货币,拥有20亿美金的流通量,并且价格基本保持1美元稳定。

区块链律动的分析佐证了金岩石这一言论,区块链律动发文表示“相对于 USDT 等未经过审计的稳定币来说,GUSD 受到纽约金融服务部的监管,具有合规性,在在透明性和风险控制上具有明显优势,一旦普遍采用,将会压缩 USDT 等其他稳定币的市场份额,对市场上其他的稳定币造成冲击。但是对于一些灰色经济地带,USDT等稳定币仍有很大的操作空间。”

MakerDAO中国区负责人潘超认为,GUSD的透明性会高于USDT,但是这并不代表这GUSD将会取代USDT,“毕竟透明性不是USDT的主要问题。”

金岩石向火星财经(ID:hxcj24h)透露,GUSD是法币数字化的一种,但是由于其监管方为美国纽约金融服务局(NYDFS),因此GUSD仍属于一种局部货币。这一点也是保守态度方的主要论点。

Moneyness研究院认为,GUSD的“受政府”监管并不具备足够的说服力,NYDFS只是一个地方监管部门,在美国州级金融部门的监管并不意味着可以在全美有效,纽约金融服务局上面还有 SEC 和美联储,货币的监管问题主要还是得看美联储的态度。

原中国银行副行长王永利表示,美元数字化摧毁国家壁垒是夸大其词。他表示,美元是美国的主权货币,即使在美国,能否在美元之外再流通以美元储备支撑的其他货币,至少必须得到美联储的批准,而不是所谓的“纽约金融服务部”就能批准,“纽约金融服务部”最多只能作为这种货币的美元储备托管机构。

这种“稳定币”能否得到美联储批准,能否在美国广泛流通,还是只能在一定的商圈范围内使用并得到严格控制,还存在极大的不确定性。

也就是说,NYDFS的重量级还不足以为GUSD的“颠覆性”进行背书。

任何货币的发行都必须要有基础信用,市政府的局部货币依托的是地方的政府信用,基于以上原因金岩石认为,GUSD也可以被认为是地方债的一种替代。

此外,Moneyness研究院还指出GUSD发行的美元是存放在美国的在岸银行账户上的,这个账户适用FDIC “pass-through”存款保险。

存款保险确实增强了Gemini USD的信用,不过FDIC的保额是有25万美元的上限的,并且就目前透露出的消息来看,我们尚且无法确定GUSD是否会提供狭义上的100%存款准备或者100%足额保险。

本文为火星财经原创稿件,版权归作者所有,未经授权不得转载,转载须在文章标题后注明“文章来源:火星财经(微信:hxcj24h)”,若违规转载,火星财经有权追究法律责任。