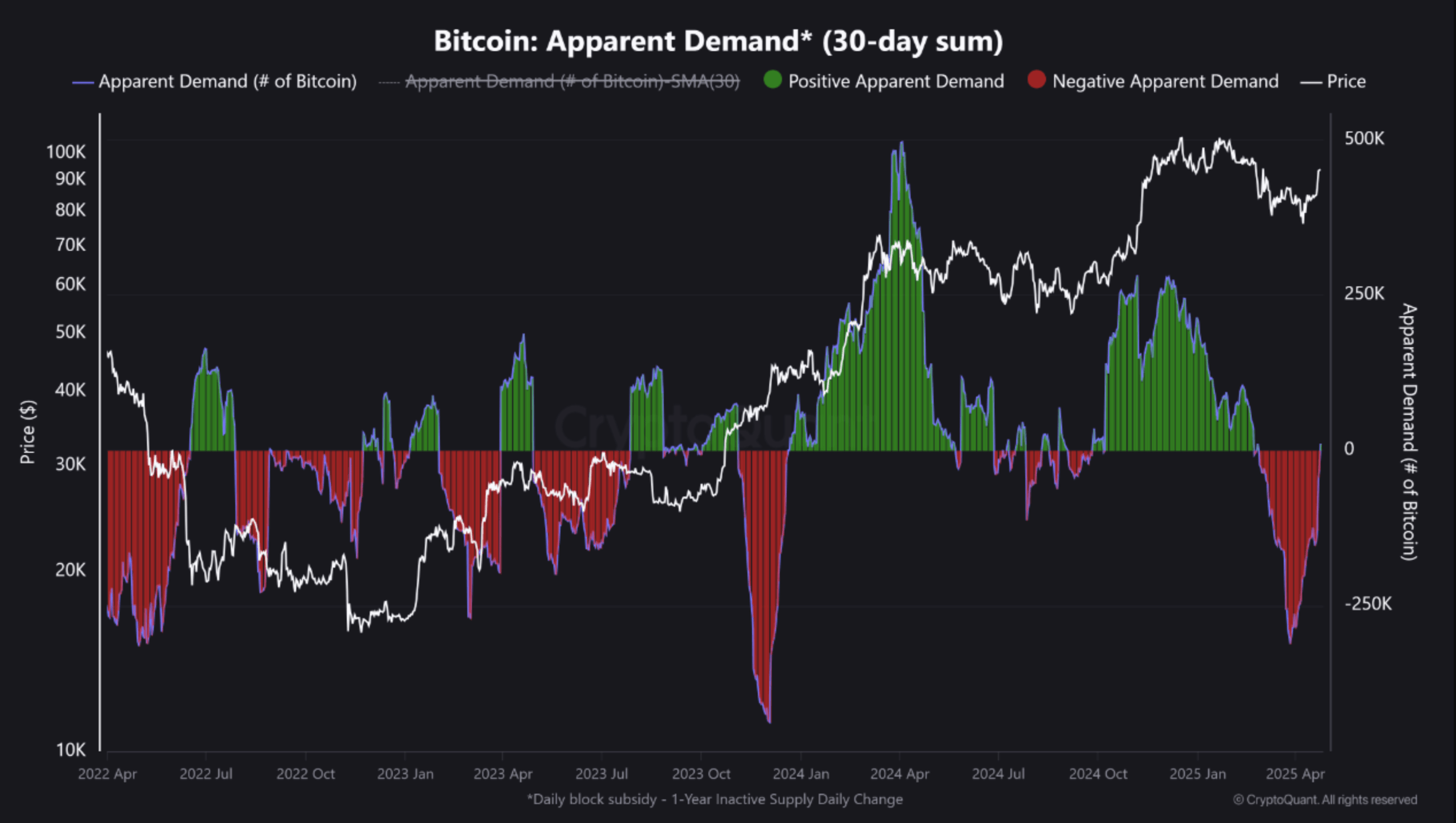

6000美元是底吗?比特币估值模型告诉你

前 言

对于币圈投资者来说,难熬的2018年与高歌猛进的2017年反差太大,比特币价格已经比去年高点缩水大概70%,而且还在底部不断震荡。在这个风雨飘摇的市场中,很多投资者都被搞得心力憔悴, 不知道底部在哪里。

在真实的市场里,底部的形成需要各种力量不断博弈,最终才能逐步形成共识。 成熟投资者对价格的判断,不是凭空猜想,而是要靠:形成估值模型 =》市场检验 =》模型修正,通过这样一个反馈回路,逐步判断共识的存在。 从现实走势中形成估值模型,而估值模型又会反过来指导现实走势,这是一个正反馈循环。

因此,估值模型是共识形成的重要一环,在各个成熟市场中,都有相应被广泛公认的估值模型, 数字货币市场尚在早期,它的估值模型还在形成当中。选择比特币的估值模型,在于你怎么定义比特币:

在接下来的这系列文章中,我们会套用几个不同的估值模型,给我们寻找BTC价格的底部提供一些参考。

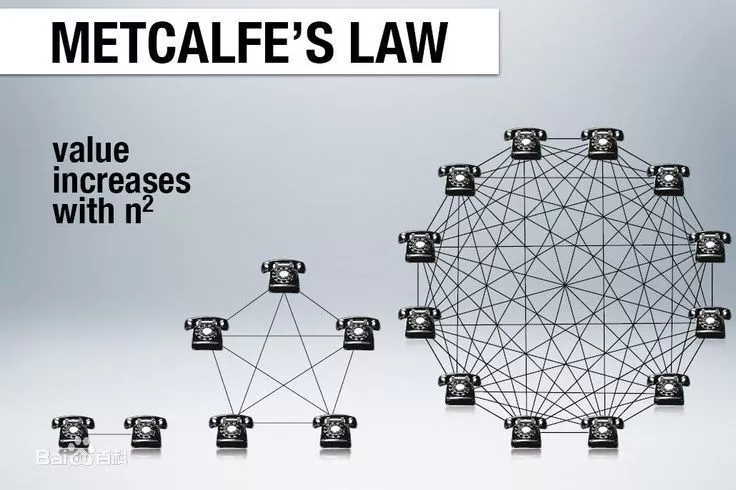

一、梅特卡夫定律

在现代互联网科技公司的估值模型中,最常用的是梅特卡夫模型。由于互联网公司在早期都具有不盈利甚至亏损经营的特点,很难使用传统公司的DCF(现金流贴现)、P/E(市盈率)等模型为互联网类型的公司估值,因此, 运用梅特卡夫“Metcalfe”定律(以下称为M定律)的估值模型应运而生。

1

梅特卡夫模型的定义

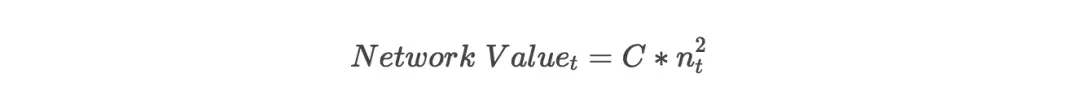

M定律是一种网络技术的发展规律 ,由3Com公司的创始人、计算机网络先驱罗伯特·梅特卡夫于1993年提出。 M定律可以表示为: 网络的价值以用户数量的平方的速度增长。 M定律的内在逻辑是: 在一个网络型的产品中,每一个新增用户都会给原有用户带来价值的增量,因为网络的价值是与网络中的连接数量成正比的,所以假设有第n+1个用户加入网络,他将给网络带来n个新的连接。公式如下:

【其中】: Network Value是网络的价值,C是一个系数,n是网络节点数,t是具体时间点。

2

梅特卡夫定律的几个变种

除了经典的NV~n^2, M定律还有很多个变种 ,比如NV~n^1.5,以及NV~n*ln(n)。【 其中】,n^2 > n^1.5 > n*ln(n) , 如图所示,收口越小的,值越大。

这些变种的主要逻辑是: 网络的一个新节点通常不会跟所有其它节点都产生连接,而只会跟一部分原有节点产生有效连接,因此,连接数的增长达不到节点数的平方,而是介于n^2和n之间。由此产生了上面两个公式,分别是n的1.5次方,以及n和其自然对数的乘积。这几个不同的公式,我们会在下面的讨论中用到。

二、比特币的(P/B)市净率 - PMR

在现代金融分析中,常用的方法是比率分析 ,比如市净率(P/B)、市盈率(P/E)、EV/EBITDA等,我们也可以用M定律做出比特币的相关比率,比特币的“市净率”—— Price to Metcalfe Ratio (PMR)。

PMR反应的是BTC价格有没有脱离其实际使用人数,而实际使用人数反应的是账面价值, 因此PMR有点类似“市净率” 。一个网络的市值会不停波动,但它的PMR值应该是相对稳定的。不同属性的网络,它们的PMR值也不尽相同,但是 根据PMR相较历史水平的高或低,可以判断其价格有没有被高估或低估 。

1

激进的经典版PMR

用比特币的价格除以活跃地址数的平方,然后再用ln函数把曲线做平滑,就得出了PMR的经典版,经典版PMR是一种比较激进的估算,计算公式如下:

【其中】: Network Value是网络价值( 即比特币市值 ),ln是缩放曲线的方程,30dayMA是30天均值,n是比特币 活跃地址数 。

2

最保守的PMR版本

如果我们用最小值NV ~ n*ln(n)来测算,就得到最保守的PMR版本,公式如下:

如果PMR明显高于平均水平,表明价格被高估了;PMR明显低于平均水平,表明价格被低估了。 通过计算我们发现,经典PMR比率通常在1 ~ —2之间浮动,而保守PMR在5 ~ 3之间浮动。(想查看经典和保守PMR对比ln(BTC)的曲线图,请 点击这里 )

三、中和最激进与最保守的估算

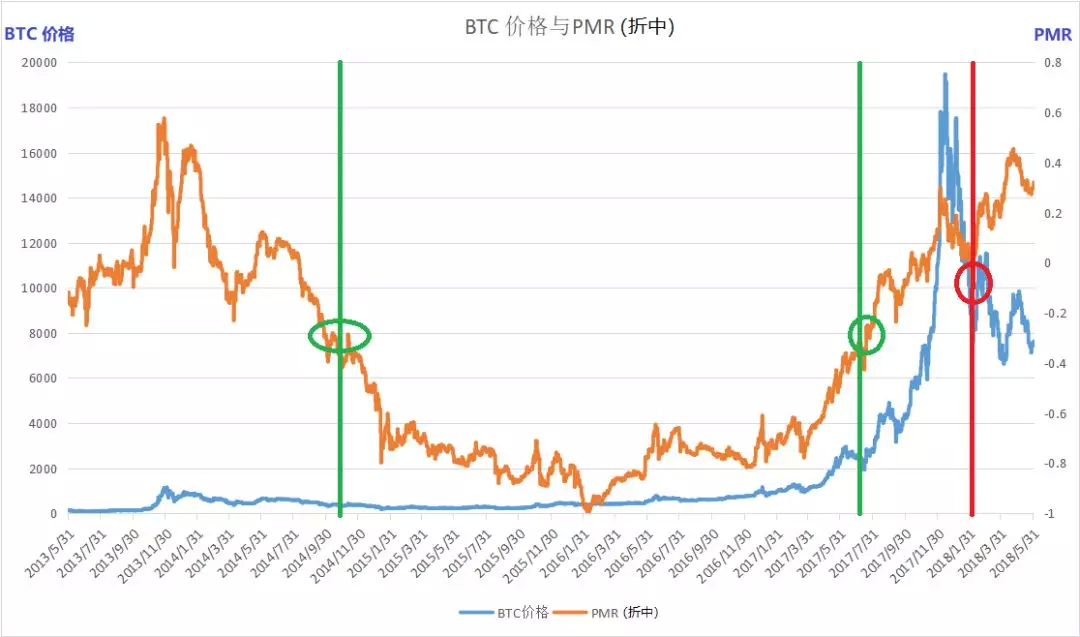

如果我们把最激进和最保守的估值中和一下,就会得到这样一条折中PMR的曲线(想看公式和曲线的详细推导过程请 点击这里 )。

把折中的PMR和BTC价格放在一起,可以看到每个历史时段的BTC价格高估或低估程度。从图中可以看到, 2014年11月到2017年7月之间,都是非常好的买入时间 。目前虽然PMR还没有到达1,但是离历史最高值仍然很近,而且比17年牛市顶点时候的PMR还要高。

四、6000美元是底吗?

BTC价格已经许多次砸击到 $6000左右的位置了,很多人都在猜测6000美元是否本轮熊市的底部。 我们可以通过PMR,找到两条非同寻常的迹象:

1

PMR逆势创新高

如果我们拉近了截取每一个时段的数据,PMR的趋势都是紧贴BTC价格趋势的,包括在2013年牛市冲顶和崩盘期间, PMR也是紧贴BTC:

但是2017年的这轮牛市之后,发生了一件不可思议的事情: 2018年初牛市顶点之后,PMR开始脱离BTC价格的趋势,而且脱离得越来越大,BTC价格崩盘并没有阻止PMR继续攀升:

BTC价格持续探底,然而PMR不降反升。

2

活跃地址数无法回弹

如果对比两轮牛市的BTC活跃地址数, 会发现最近很异常:

无论是2013年牛市前还是牛市后,DAA活跃地址数是一个持续上涨的过程,在价格触底过后,随着币价回调,DAA会回归正常;令人费解的是,在2017年的牛市过后,DAA暴跌而且并没有跟随币价回调而反弹。

结 论

根据这两个奇怪迹象,我们未来的币价,做出两个可能性猜测:

按照之前的折中PMR估值模型,在活跃地址数没有巨幅提升的情况下, BTC跌倒3000美元,PMR才能回归到0左右 ,如果PMR要回归到负值,则还要跌到更低。

如果BTC的价格支撑没发生范式转移,币价可能跌倒3000美元。

比如:在大资金关注下, 由个人持币向机构持币转变 ;在经济危机阴影下,从交易需求向避险保值需求过渡, BTC向储值货币转变 。我们要从更多的角度观察这种猜测的可能性,如果猜测成立,PMR的阈值将会上移,BTC价格会在6000美元上下横盘等待利好消息的到来。

在本轮牛市前后,支撑BTC价格的底层逻辑发生了变化,俗称Paradigm Shift ( 范式转移)。

定义为大宗商品或贵金属,可以用生产成本 (挖矿成本) 来衡量。

定义为一种货币,可以用 M2/GDP(广义货币对GDP的比率) 来衡量;

定义为一种股票,那么就适用于 现金流贴现、市盈率模型 ;

定义为一个互联网应用,那么就适用于 梅特卡夫网络模型 ;