可盈可乐研究院专题:USDT是创新还是潜藏的危机?

前言:提到USDT,但凡对数字货币有一定了解的人,都会觉得很耳熟;可要是追究到其深层次的运作模式,大多数属于模棱两可状态。光鲜背后存在着诸多争议,需要拆解剖析。此次可盈可乐研究院将USDT作为一个专题,从三个方面出发对其进行分析,展现币种情况。本文主要分为以下几个部分:第一部分是USDT的概述,有关起源、原理、用途、价格等信息;第二部分是USDT的动态,关于市场操作、资金储备与增发等信息;第三部分是总结。

一、USDT概述

市场上有诸多种类的数字货币,比较常见的是比特币、以太坊等主流货币,但在这其中还有一种很特殊的币——USDT,正如它的后缀USD一样,这是一种与美元挂钩的数字货币。USDT就像是数字货币交易的“通行证”,由于其不是法币,所以拥有更高的自由度。目前主要有两种购买途径:场外和币币交易。

1、 USDT起源

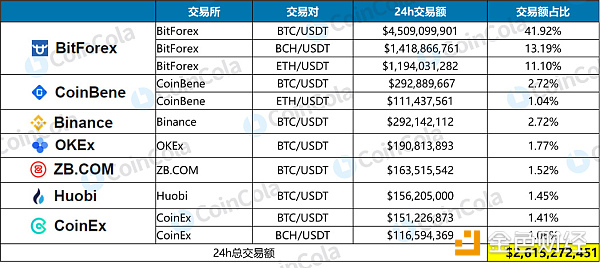

USDT(全称Tether USD),中文名称为泰达币。其是一种稳定币(stablecoin),由Tether公司发行,这家公司原名为Realcoin,注册地为马恩岛和香港。USDT在2015年2月发布,并先后在Bitfinex 和Poloniex 上线。据8月14日数据,USDT的24h交易量中有超66%的交易量来自BitForex交易所。

表:USDT在交易所的24h交易量

数据来源:可盈可乐根据公开数据整理

2 、USDT原理

根据USDT的发行说明,USDT的原理是1:1与美元挂钩,其对应价值的美元储藏在香港 Tether 有限公司,协议在Omni上运行。在实际操作中,用户可以通过SWIFT 电汇美元至 Tether 公司提供的银行帐户,或通过交易所换取 USDT,同时用户可以将手中的USDT等值赎回美元。

3 、USDT用途

目前在整个市面上USDT主要有两个用途:一是作为代币去交易数字货币;二是在数字货币价格下跌的时候购买进行避险保值,避免数字资产暴跌造成损失。

(1) 作为代币去交易数字货币

目前在大部分交易平台都可以购买USDT,用户可以持有USDT进行币币交易,购买比特币、以太坊等币种。另一方面,用户也可以通过币币交易将手中的数字货币兑换成USDT,然后在场外兑现成法币套现。

(2) 在暴跌时避险保值

在这里用BTC/ETH交易举例,当市面上两种货币价值都下跌,不管是用ETH买进BTC,还是说选择保留ETH,都需要承受价格下跌的损失。而使用稳定币,当在数字货币下跌时,用户可以将手中的ETH换成USDT,保证资产至少不缩水,等币价稳定或有所上涨趋势时再兑换成ETH或其他货币,从而实现避险与保值。

4 、价格走势及影响因素

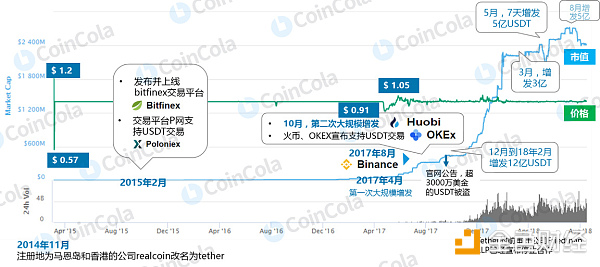

USDT在市场中还是以数字货币的形式存在,价格受到市场供需关系的影响,在几次增发的节点都出现了价格波动的情况。另一方面,当USDT受到舆论影响时,投资者的情绪也影响到进场资金的数量,导致币价下跌。其次,USDT在国际各个市场的价格还收到各地兑美元汇率的影响。

二、USDT动态

初看USDT并没有太大的问题,但自2017年以来整个市场对USDT的质疑声便此起彼伏,而主要的几个质疑点来自于两个方面:Tether 公司与Bitfinex的关系及市场操纵问题、Tether公司的资金储备及超发问题。

1、 Tether 与 Bitfinex存在共同股东关系,被疑操纵市场

据资料显示,Tether和Bitfinex(iFinex Inc.运营)的管理团队一致,这不得不让公众怀疑他们就是同一资本控制的公司,在2017年双方也承认了存在彼此一致股东关系。Bitfinex交易所成立于2012年,2016年被盗119,756个比特币,后来该交易所通过发行新的代币避免了破产,目前仍处于运营之中,但仍有很多问题。

而这里的问题不仅仅是两家拥有同一的运营团队,而是一家交易所拥有“发币权”的可怕性,举个例子,当市面上的比特币价格较低时,如果有某一家可以自由发行某种货币(可能并未对外披露),然后去市场大量买进比特币,是可以做高价格的,这就存在市场操纵的风险。在德克萨斯大学金融学教授John Griffin今年6月发布的一篇论文(Is Bitcoin Really Un-Tethered?)中,研究人员依靠对公共分类账上的数百万笔交易记录进行分析,2017年比特币价格上涨的一半可以追溯到Tether流入少数其他交易所之后的几个小时,并且价格在支持Tether的交易所里上涨的速度要快于不支持Tether的交易所。

2 、Tether 公司的资金储备及超发问题

Tether Limited掌控着货币发行,审计,赎回,提现等程序,其并非去中心化的,并且不被监管。据可盈可乐研究院统计,截止8月,USDT经历了6次的大规模增发,最近的一次在8月增发5个亿,目前USDT在市面上拥有28亿左右的流通供应量,市值排名第八(8月29日数据)。

图:USDT增发路径图

数据来源:可盈可乐根据公开数据整理

目前暂时无法判断现在市面上流通的USDT与Tether储备美元是否还有1:1的储备关系,2016年跟其有过合作关系的审计机构现在已经拒绝继续为其审计,官网也暂无近期相关财务信息披露。2017年4月,因为财务虚假问题,Tether 公司设立在台湾地区的 3 个银行账号都被封禁,随后富国银行也终止了与其的合作。如无等值美元,USDT将出现兑付风险。同时在Tether的用户协议中可以看到有一条“免除在任何条件下(包括公司倒闭清算时)兑付法币的责任。”的条款,这代表官方将不对用户的财产承担最后的责任。

三、总结:问题与机会并存

可盈可乐研究院认为,虽然目前对于USDT的质疑暂时未得到证实,但是必须意识到在USDT的生产和运营上确实存在诸多风险,虽然目前部分问题影响不了USDT的使用,但是一旦风险预测发生,对整个市场及投资者的影响是极大的。截止29日,数字货币24h小时总市值为2305亿,而USDT就拥有28亿的市值,且部分交易所提供了杠杆和借贷交易,其影响或被扩大。

USDT的快速扩张很大程度上依赖于市场的快速发展,2018年是稳定币爆发的一年,世界各地监管政策限制法币购买,刺激了用户使用代币的需要。回归到稳定币的初衷,稳定币不仅需要稳定也需要安全、并且是可信任的。另一方面,如若稳定币仅仅是数字代币且是中心化的,未来如果政府放开法币购买限制,稳定币的生存空间将受到挤压。

除了USDT,目前市面上还有其他几种稳定币在被使用,大致可以分为中心化资产抵押模式、数字资产抵押模式、算法银行模式三类,其中中心化资产抵押模式现在占有的市场份额最大,除USDT外,TrueUSD专门在资金储备上进行了改进,团队不接触资金,从而去保证资金安全。但是中心化资产抵押模式过于中心化,运营团队存在信息不透明,跑路、倒闭等风险,其他两种模式都是去中心化的,例如Dai采取智能合约超额抵押ETH发放稳定币,但是价格稳定性方面目前还不是很乐观,交易量也较小,整个行业还存在创新机会,在后续的文章中可盈可乐研究院将会专门去分析一些稳定币的市场,保持持续的关注。