MVC研报:沉寂已久的链游赛道,游戏平台会带来下一个Alpha吗?

加密市场二级基金 Metrics Ventures 链游行研报告导读:

1. 尽管市场目前对Web2.5 游戏的态度并不积极, 我们认为Web2.5 游戏依然会凭借在游戏发行和获客的独特优势吸引游戏生产者的引入,供应端和技术端的增长将带来需求端的爆发。

2. 在Web2.5 游戏赛道中,我们尤其关注游戏平台赛道, 游戏平台将具有更强的叙事空间和生命周期,并在链游的供应端和需求端占据重要位置。

3. 根据业务模式和代币赋能方式, 我们将游戏平台分为四种类型:强绑定型、中绑定型(公链型)、中绑定型(投资型)和弱绑定型 ,并认为中绑定型是更为健康和具有横向拓展性的方式,与游戏具有良性的利益绑定。

4. 我们从战略叙事、业务能力和代币经济学三个维度对行业内优质的游戏平台项目进行分析。经过对比, 我们认为 Merit Circle 是这一赛道较为亮眼,也是具有较高投资性价比的项目。 Merit Circle 从游戏公会转型为游戏平台再到发展游戏公链,具有较强的战略叙事能力、产品开发能力和游戏资源,但估值目前仍处在赛道内低位,依然具备很强的发展空间。

加密市场二级基金 Metrics Ventures 链游行研报告正文:

1 故事的开始:为什么我们看好游戏平台赛道?

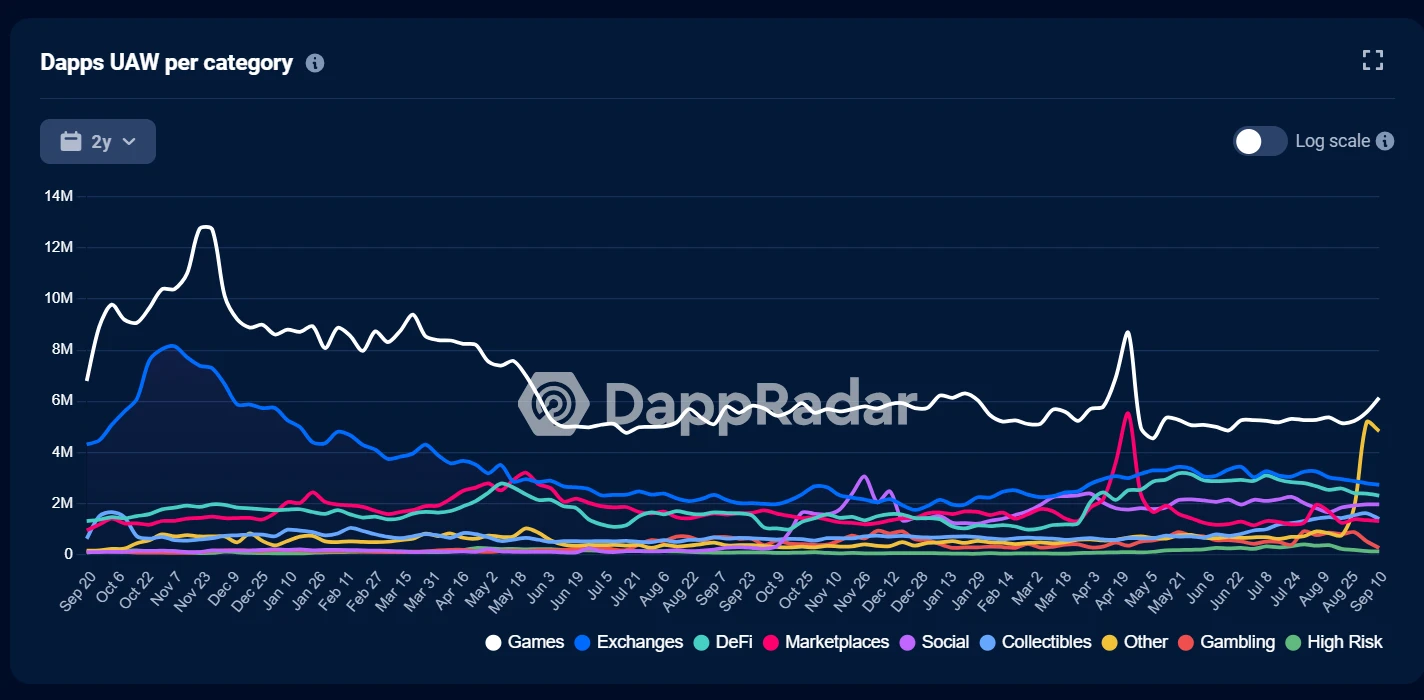

尽管 Gamefi 浪潮退去后,区块链游戏用户的主导地位不断降低,但我们看到,游戏仍然是整个行业最活跃的部分。根据 DappRadar 数据,截至 2023 年第二季度,游戏行业每日独立活跃钱包的数量为 699, 956 ,占行业总参与度的 36% ,虽然是 2021 年第三季度以来的最低水平,但仍然领先于其他类型的应用。

根据游戏的上链程度,Crypto Game 可以分为多个类别。

从Web2游戏到完全的Web3游戏(全链游戏),中间需要跨越多个环节,包括资产上链、交易上链、成就上链、经济模型上链、核心逻辑上链等,现在许多区块链游戏完成了除核心逻辑之外的上链,被称为Web2.5 Game。

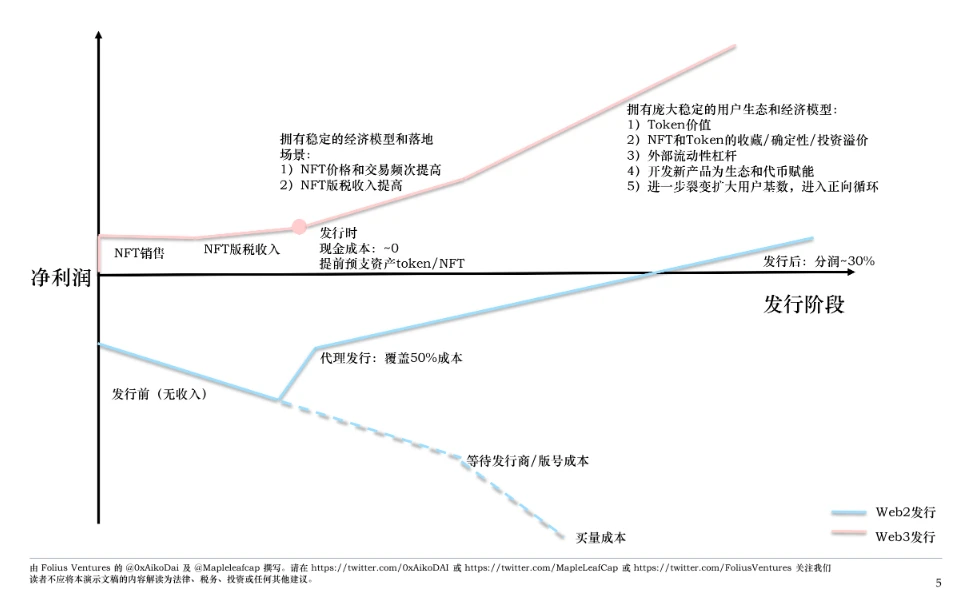

在最近的市场中,全链游戏的发展和前景得到了广泛的讨论,成为区块链游戏中最火热的叙事之一。但在广泛对全链游戏的追捧下,我们看到Web2.5 Game 的 business model 对于整个游戏行业依然具有重要意义,即使Web2.5 游戏跌至冰点—— Web2.5 游戏通过 NFT 和代币激励降低游戏的发行和获客成本,同时打破地区限制,让游戏在第一天就有全球流量和全球资本流动性,在提高游戏发行效率方面有很强的优势。

(Web2和Web3发行的全生命周期可以参考下图 Folius Ventures 的研究,原文https://docsend.com/view/4rm9mp56ypr5ae6p)

以 NFT 进行游戏发行的获客成本趋近于 0 ,而相比之下,Web2游戏的获客成本则比较昂贵:其中 RPG 和 SLG 游戏的获客成本在 60-150 U/人,策略类、休闲类、Midcore 类游戏则在 6-20 U 不等(数据来源于从业人员访谈,与实际统计数据可能具有一定偏差)。

但我们仍要注意到Web2.5 game 存在的问题和在上一轮P2E浪潮后面临的困境。这些 game 的生命周期普遍比较短,尤其是P2E的游戏,主要原因在于其资产的生命周期比较短,游戏内的经济系统设计的过于简单粗暴、缺乏平衡性机制,整个游戏的资本化进程太明显、太快速,变现太早,参与游戏的玩家投机属性太强。

我们认为,Web2.5 游戏应该主打的两个核心逻辑:

-

一是可玩性和游戏性

-

二是在游戏发行和获客上的相比Web2游戏的优势

上一轮P2E太过于注重第二个逻辑而忽视了可玩性,更健康、可持续性更强的Web2.5 游戏应该是二者兼得的,内容更丰富、游戏性更强,有科学和一定复杂度的经济系统的设计,避免游戏早期的资产结构过于单一、资本化太快。而在这样的游戏设计下,我们认为是可以实现上面所说的内容供应端和基础设施端的发展带来需求端的增长,从而推动Web2.5 game 行业的发展,而现在链游也正在向这个方向发展。

综上,我们认为Web2.5 游戏仍将具有比较高的增长空间和发展潜力,如前所述,这和目前市场对Web2.5 游戏的认知是存在一定差距的,市场对Web2.5 游戏项目估值普遍低估,同时消极悲观的情绪占据主导,认为P2E已死,尤其是在 Fully on-chain game 叙事被普遍追捧的市场环境下,Web2.5 游戏似乎成为市场的弃儿。

于无声处听惊雷,我们对Web2.5 游戏的认知与市场普遍认知存在一定的 gap,这正是目前我们认为这一赛道具有投资潜力和埋伏价值的重要原因。

在Web2.5 game 的发展中,我们尤其看好 游戏平台/游戏生态 的赛道,原因在于:

-

每一款Web2.5 game 都具有自己的生命周期。一方面游戏本身(无论是Web2还是Web3游戏)都具有生命周期,另一方面 Crypto 项目的代币经济学也具有其自身的生命周期。而相比于单一的游戏项目,游戏平台和游戏生态具有更长的生命周期,受到单一游戏生命周期的影响也会比较小,具有更强的复原力和风险抵抗力,也有更多的试错空间与时间去找到真正健康、好玩的游戏项目。近期火热的游戏项目 Parallel TGC 在 2022 年 1 月,发布提案,宣布将融入 Echelon Prime Foundation 生态系统,从单一游戏转型为游戏平台,也是对这一趋势的例证。

-

从游戏制作商的角度(供给端)来看:游戏平台和游戏生态同时拥有资金、Web3玩家社区、孵化能力等多个游戏资源,覆盖游戏产业链的多个环节,将成为新游戏重要的进入窗口。在 NFT 市场整体低迷的熊市中,仅靠单一游戏售卖 NFT 实现冷启动,获得前期融资和降低获客成本更加困难,游戏平台的资源能够进一步降低新游戏的获客成本,而游戏平台也将通过代币经济体系的设计捕获Web2.5 game 赛道内众多单一游戏项目的部分价值。

-

从游戏玩家的角度(需求端)来看:无论是Web2用户还是Web3用户,链游导航页的引导都是有需求和有价值的,能够使用户找到更符合自己需求的游戏。更重要的是,游戏平台所提供的区块链无痛化基础设施可以减少用户在Web2向Web3转化过程中的损耗,降低游戏门槛,优化游戏体验。

-

为了跳出P2E的怪圈,需要把 content creation 和 user acquisition 分开,降低游戏内容生产的金融属性,把获客这一具有金融属性的功能尽可能提取出来,也就是将Web3游戏平台专业化,通过和游戏内容没有直接关系的一套代币经济循环体系,降低游戏的获客成本。虽然目前游戏平台并未完全做到二者的分离,但是链游领域最有可能向这一方向发展的赛道。

目前,我们认为的这一赛道主要包括的类别有:

-

游戏制作

-

发行平台与生态系统

-

后P2E游戏公会

-

游戏公链

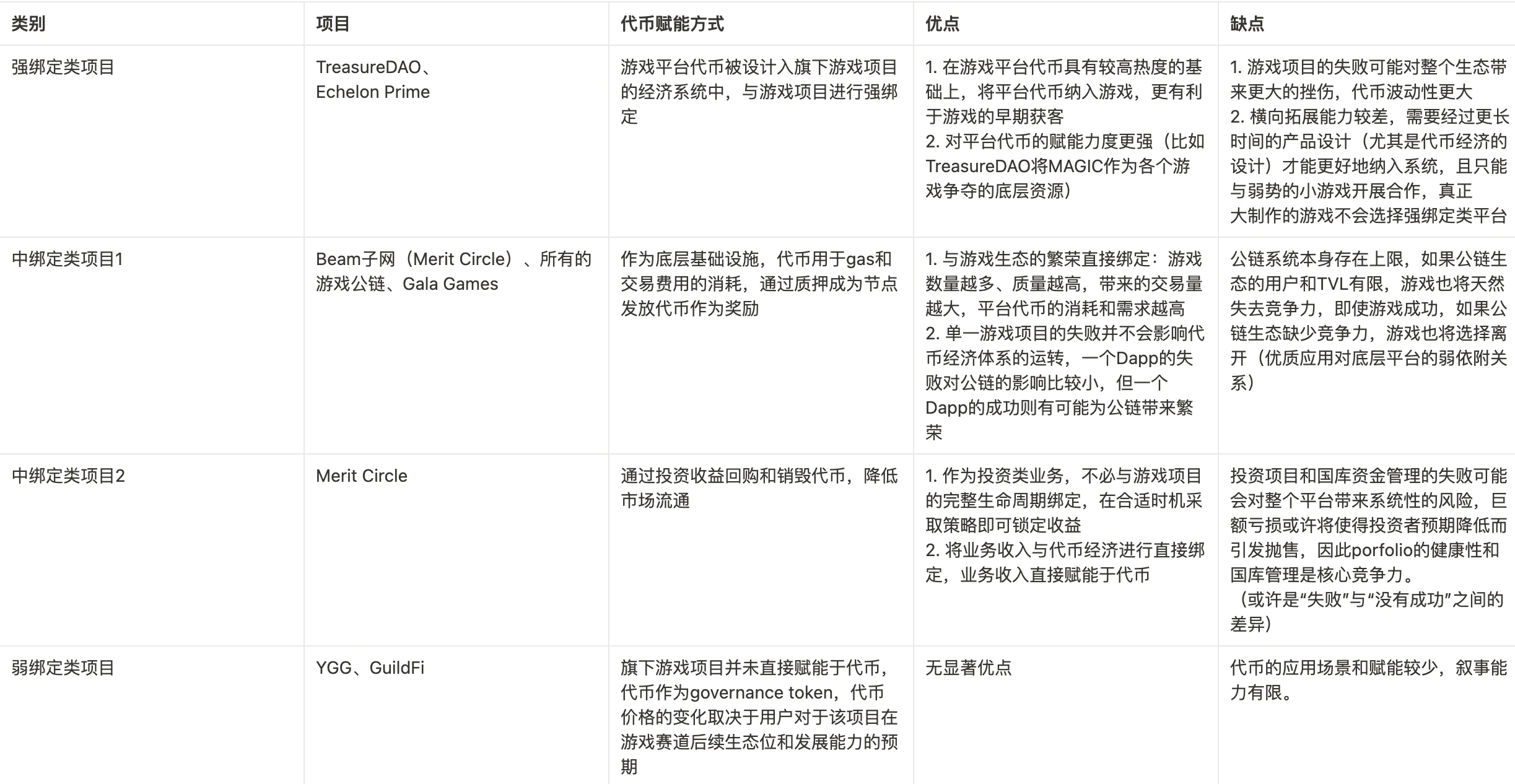

其中,根据游戏平台与单个游戏项目绑定关系的强弱,尤其是业务模式与代币经济模型方面与游戏绑定关系的强弱,我们将这些项目分成四类。其中 Xterio 尚未发行代币和代币经济学,我们在此不对其进行归类,仅进行项目基本面的介绍。

从产业链和商业模式的角度来说,游戏平台应作为帮助游戏进行前期开发、设计、测试和获客的角色,成为链游行业的基础设施,并为这部分服务获取相应的价值,而非与游戏进行深度的绑定,成为游戏经济系统的一部分。

此外,早期游戏的经济系统过早的与游戏平台代币相绑定,更可能使游戏的投机属性和金融属性加强,加速游戏的生命周期。在现有的强绑定型游戏平台的各个游戏中,除了共享底层代币,我们能看到的游戏之间互操作性的场景还比较有限,所以称其为一个一体的生态系统也为时过早。当然,如果游戏对平台代币赋能基本缺失,业务和代币模型分离,也将缺少吸引投资者的叙事能力。

综上,从业务类型和代币赋能方式来看,我们认为中绑定型的游戏平台是最健康的一种类型,具有一套独立的经济和业务循环逻辑,是真正独立于游戏之上的Web2.5 Game 的基础设施和服务商,生态的横向扩张能力较强,同时其经济模型也保证其能够直接受益于游戏生态的成功,是一种良性的利益绑定关系。

进一步地,我们将从战略叙事、业务能力和代币经济学等几个层面对上述游戏平台进行对比分析,并综合项目估值在文末给出我们的一些思考和判断。

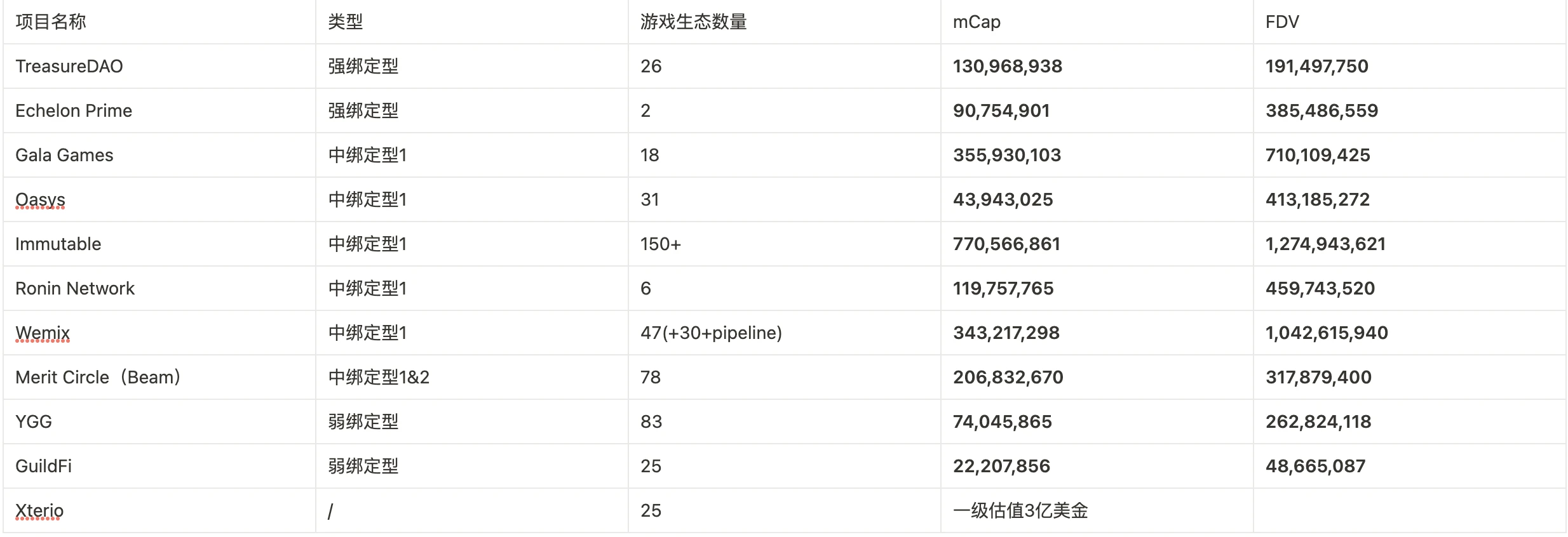

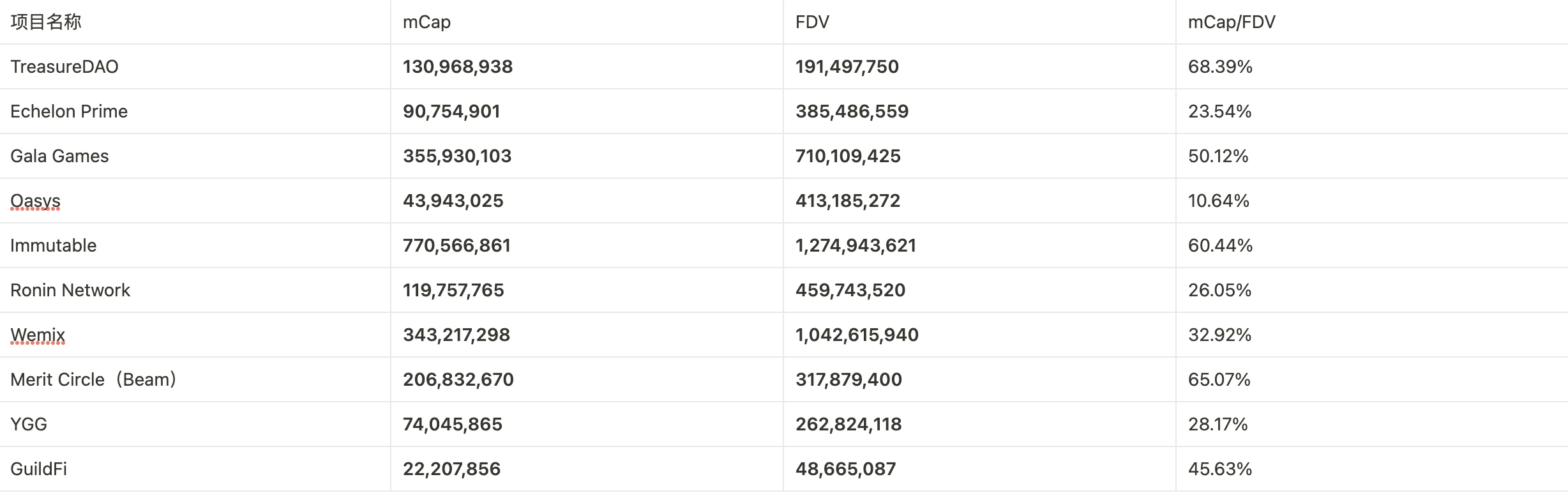

(代币 mCap 和 FDV 数据时间: 2023/10/24 ,

2 战略叙事与业务能力:持续发展还是停滞不前?

2.1 战略叙事与基本面分析

-

TreasureDAO 和 Echelon Prime 希望讲一个一体化游戏生态系统的叙事,系统内有着统一的基础代币,各游戏间能够打通互操作性,TreasureDAO 更是在多篇研报中被称为加密世界的“任天堂”。

具体来看,TreasureDAO 诞生于 Loot 生态,后独立发展为一个建立在 Arbitrum 上的去中心化游戏生态系统,围绕 MAGIC 构建,TreasureDAO 生态中每个项目都围绕 MAGIC 代币进行构建,在此基础上每个项目可以推出自己的代币。TreasureDAO 作为脱胎于 Loot 生态的项目,早期拥有坚定的社区共识,后期的发展过程中通过开发对游戏开发者友好的开发套件,催生了一系列的优质游戏,其生态热度也随着 The Beacon 的爆款游戏的诞生在短期达到了高峰。

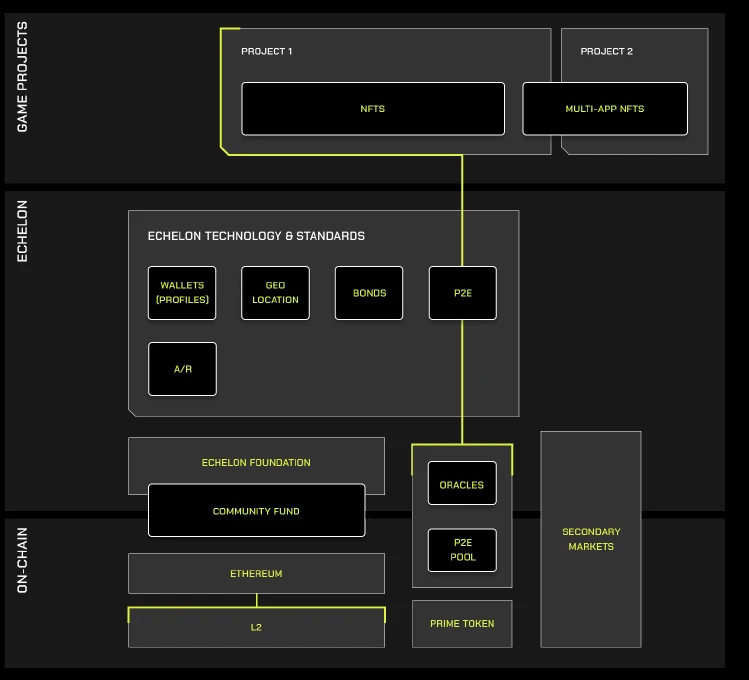

Echelon Prime 基金会由 Parallel 转型升级而来,是一个致力于发展游戏和P2E事业的生态系统,将为生态内的游戏提供基础设施以及共同的基础代币 PRIME,其旨在提供基础设施(包括用于钱包端安全通讯、端到端加密的 Inb 0x,跨多游戏用户创立群组的 bond,专用的 NFT 分发机制,预言机等)以支持更大的游戏生态系统。Echelon 生态系统的结构如下图所示。

Echelon Prime 脱胎于 Parallel TCG,该游戏拥有着 Paradigm 的投资和一众游戏大厂的开发设计人员背书,也是最近链游领域备受关注和期待的热点,其正在开发的 Parallel Colony 也拥有 AI 游戏的叙事,但其依然主打着P2E的叙事逻辑,或许会对其后续叙事空间的拓展有一定限制,而目前生态内只有 Parallel TCG 和 Parallel Colony 两款游戏,在业务上依然具有较大的不确定性,甚至可以说,当前炒 PRIME 依然还是在炒游戏的叙事而非游戏平台的叙事。

-

Gala Games 是以太坊上的游戏聚合和发行平台,也是上一轮链游牛市的龙头平台。

生态系统主要包括五个部分,游戏平台、游戏、数据库、随机算法和节点网络。其中,去中心化节点网络是 Gala Games 的基础,通过持有 Gala Games 的创世节点,用户可以投票决定 Gala Games 将上线哪些游戏,并获得 Gala Games 和游戏的运行收入。根据官网数据,目前在线的创世节点共计 44, 433 个,此外,通过随机分配算法,将平台内游戏的 NFT 空投给创世节点作为奖励。Gala Games 通过创世节点销售获得发展资金,没有融资就获得了项目的启动资金。今年 9 月 4 日,宣布年底前将 Gala 平台全面迁移到 GalaChain,后续进展仍需观察,其平台上的生态进展也较为缓慢,后续业务能力仍待观察。

-

Xterio 是游戏的制作与发行平台,同时为开发者和玩家提供了无痛化工具和基础设施来促进链游的制作与发行,致力于打造 GaaS 平台 。 Xterio 的技术包括 CPDM(使用 ZKP 技术实现 NFT 在不同游戏之间的互操作性以及隐私保护)、AI(与 Palio 合作将 AI 整合入游戏,并为开发者提供 AI 工具包)等。Xterio 既拥有自己的游戏开发团队,也发行并支持第三方的游戏,包括向Web3游戏工作室 Overworld 、GamePhilos 的投资,并拥有 FunPlus 、Com 2 us、 XPLA 的游戏资源支持。

游戏公链是游戏平台内的重要类别,公链级别的叙事也让这些项目拥有更高的估值,以高 TPS、低 Gas 费为游戏提供土壤。 从技术上来说包括L1、以太坊L2、 Avalanche 子网以及正在发展的L3,但能够掌握和吸引的游戏资源才是其发展的护城河。我们对目前发展较好的游戏公链进行盘点。

-

Wemix 和 Oasys 是分别来自韩国和日本的游戏公链。

Wemix 由发布了旗舰游戏《MIR 4 》的 Wemade 打造,而 Oasys 的创世成员包括 YGG 联合创始人、区块链游戏公司 double jump.tokyo 的 CEO、万代南梦宫研究院总裁兼 CEO、世嘉联席首席运营官等,并有 21 个机构节点来维护网络的运行,多为业界知名的游戏公司和加密投资机构。

-

Ronin Network 由 Axie Infinity 的出品方 Sky Mavis 推出 ,是专为游戏打造的 EVM 区块链。

-

链游 Gods Unchained 的开发公司 Immutable,开发了两条用于 NFT 和 Gamefi 项目的以太坊 Layer 2 , 分别为 Immutable X 和 Immutable zkEVM ,其中 Immutable X 是采用 StarkWare 的解决方案,使用 ZK-STARKS 的以太坊 Layer 2 ,而 Immutable zkEVM 是一条提供 EVM 兼容性、低成本、高扩展性的游戏专用链,于 2023 年 8 月中旬推出测试网,是采用 Polygon Edge 构建的以太坊 ZK-Rollup Layer 2 。

-

Merit Circle 的战略方向自上一轮 Gamefi 牛市后发生了巨大的转变,从一个商业模式不成立的公会,变成了集投资业务和游戏公链的游戏平台,其叙事转型走的坚决果断,具有清晰的战略发展规划和高度执行力。

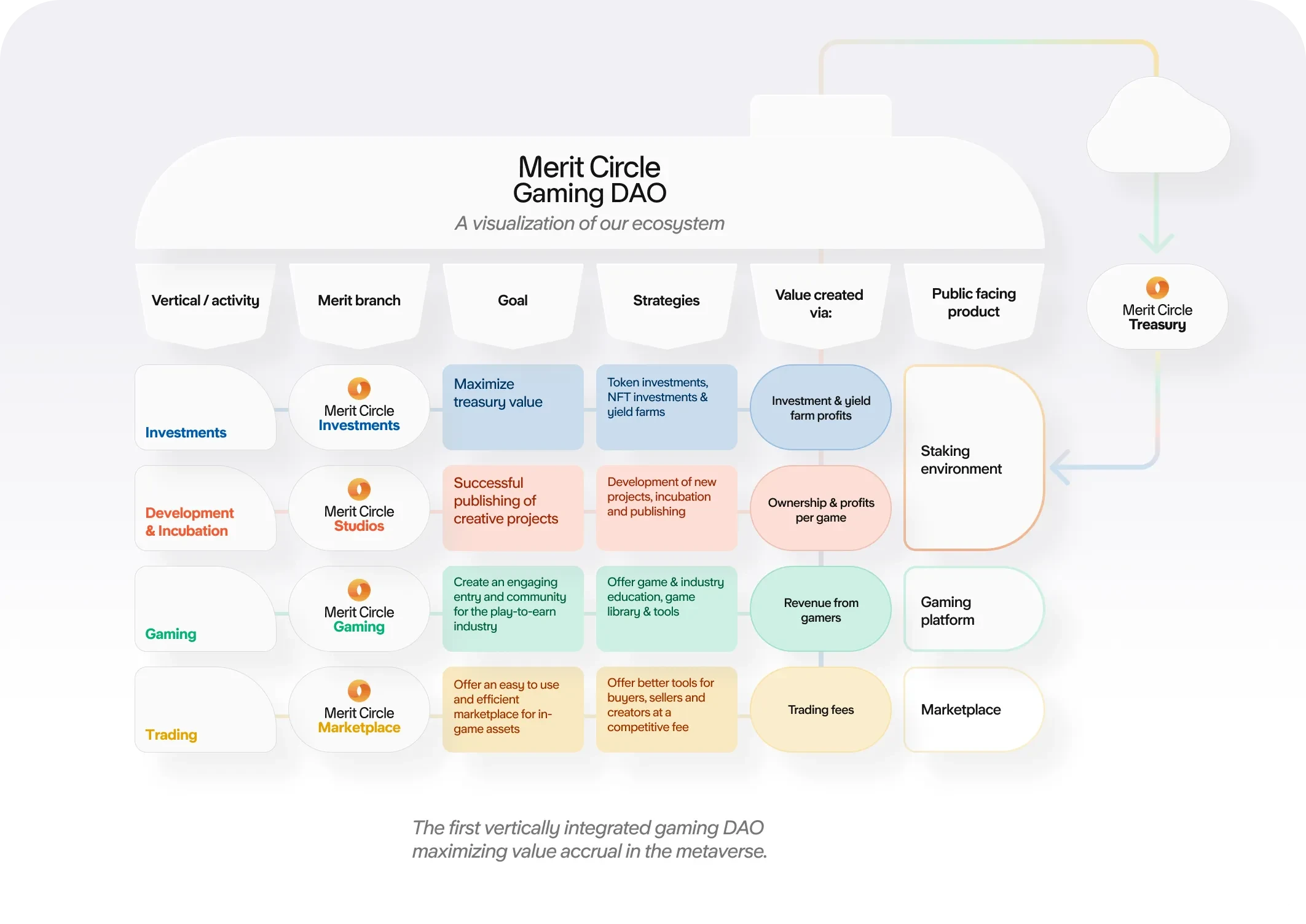

Merit Circle 目前的业务主线主要包括四个部分: Investments/Gaming/Studios/Infrastructure ,从孵化、投资到基础设施涵盖游戏产业链的多个环节,且宣布已经完全关闭了奖学金项目,表现其从游戏公会向游戏平台转变的战略决心。

其中,投资是 Merit Circle 最重要的业务,其投资标的包括代币、NFT、股权,同时包含质押操作;Studios 致力于孵化推动具有突破性概念的创新项目;Gaming 作为游戏的聚合平台,同时提供具有激励性的社区活动、成员教育和实用工具;Infrastructure 最核心的部分为近期上线的 Beam 子网,Merit Circle 也通过了将 MC 代币兑换为 BEAM 代币的提案,游戏链的叙事将成为其后续的主要战略方向。

-

YGG 和 GuildFi 跨越了最初打金工会的限制,目前依然保持着游戏公会的叙事,注重于游戏项目的投资、合作和孵化,以及玩家教育、公会成员及社区网络的扩展。

YGG 除奖学金计划与合作孵化游戏项目外,还与创作者教育平台 Nas Academy 合作建立的Web3 Metaversity,使 YGG 公会徽章持有者能够学习新技能并发现收入和职业机会。GAP(Guild Advancement Program 公会进步计划)的发起也致力于激励和凝聚公会成员,同时通过 SubDAO 的扩展来发展游戏社区,此外发展了电子竞技事业。GuildFi 从泰国最大的游戏社区和公会发展而来,目前除投资业务外,还开发了成就系统和 Metadrop Launchpad 以激励玩家参与。两大游戏公会在链游领域的资源和产业链地位仍然十分重要,尤其是 YGG 在链游的龙头地位不可小觑,但正如前文分析,两个项目的叙事与业务与代币赋能并无直接关联,其业务增长能否带动币价是一个重要的考虑因素。

2.2 业务能力分析

本文以游戏生态数量和发展来对比游戏平台的业务能力。对于 Merit Circle、YGG、GuildFi 三个投资类平台,其收益和风险受到国库资金稳定性的极大影响,因此我们需要进一步对其投资收益、国库管理能力进行对比。

-

2.2.1 游戏生态发展

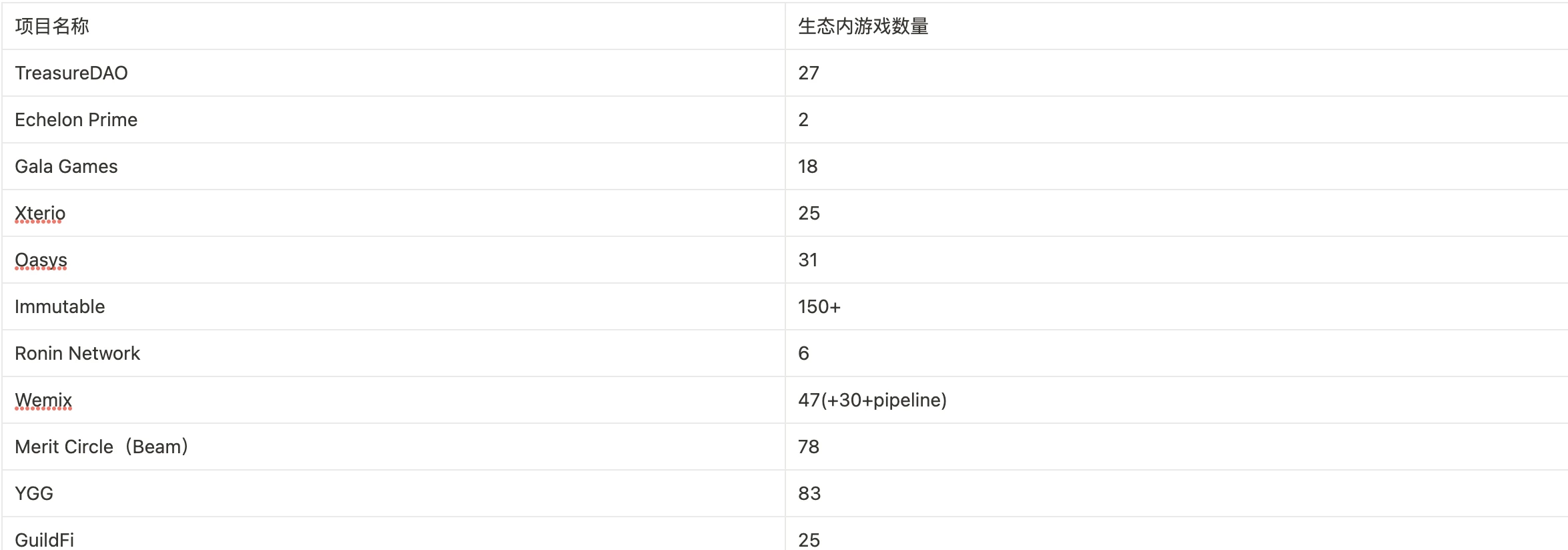

目前,各项目生态内游戏的数量如上表所示,具体分析如下。

TreasureDAO 官方游戏平台中共展出 27 款游戏,其中热度较高的游戏包括 The Beacon、 Realm 、BattleFly 等,目前生态内的基础设施包括生态中枢 Bridgeworld、Trove、MagicSwap、TreasureTag 及成就系统。TreasureDAO 强调生态内的跨游戏连通性,最直接的是将 MAGIC 作为共同的底层代币,更进步的方式是打通多个游戏之间的联系,比如在 Bridgeworld Harvester 所进行的尝试,将 The Beacon、Knights of the Ether 纳入 Bridgeworld 之中,但目前这类的玩法比较少。

TreasureDAO 的日活用户在 The Beacon 的热潮褪去后大幅降低, 7 月份的 MAU 仅有 10, 000 左右,相比之下 2022 年底有 9-10 w 左右。Marketplace Volumn 的月度数据在 7 月份为$ 1 M 左右,可见爆款游戏确实为其带来了用户的大量增长,但游戏本身的生命周期极短,而游戏拓展能力有限,用户也会迅速流失。

Echelon 生态内仅有 Parallel TCG 和 Parallel Colony 两款游戏,目前 TCG 在 Beta 测试阶段,Colony 依然在研发阶段。Parallel TCG 是一款基于 ETH 链的集换式科幻性 NFT 集换式卡牌游戏,玩家可以通过购买和收集卡牌,灵活使用不同的卡牌去组合符合规则的套牌进行游戏获得奖励。Parallel Colony 是一个融合人工智能、ERC-6551 以及类似模拟人生的叙事性游戏。

Gala Games 上拥有游戏数量共有 18 个,但目前 Live 的游戏只有 6 款,其余 12 款均处于开发中阶段。相对来说 Gala Games 的游戏生态扩展缓慢,既没有持续推出新游戏,也没有太出名的爆款游戏。Gala Games 在 2022 年 2 月宣布开发自己的游戏 Layer 1 Project GYRI,即 Gala Chain ,但目前关于项目进展的信息很少。

Xterio 目前公布的项目 25 个,包括 4 个自主开发和 21 个合作项目,目前多数游戏还处于预注册和开发中的阶段,尤其是 4 个自主开发项目均未全部开放,需要进一步对其自主开发游戏进行市场的检验。

Oasys 生态上共有 6 个 Verse ,即部署 Dapp 的 Layer 2 ,共拥有 31 个游戏, 17 款游戏现在可以处于可玩状态。

Immutable 的游戏生态发展迅速,Immutable 与 GameStop 、 Warner Games 、 iLogos 、 Mineloader 和 Secret 6 等建立合作关系,生态内 NFT 和游戏项目共有 150+个,官网列出 74 个,其中部分是在 Immutable zkEVM 推出之后达成合作的新项目,目前还未对公众开放。此外生态上拥有的出圈游戏包括 Illuvium 、Gods Unchained 等。根据 Footprint 数据,ImmutableX 上游戏的交易量在近三个月中保持比较稳定的领先地位,在引入 Immutable zkEVM 后,Immutable 生态也将进一步扩展。

Ronin 目前依然更像是针对 Axie Infinity 的 Application-specific chain,官网的展示中只有包括 Axie Infinity 在内的 6 款游戏,但根据 DappRadar 数据,只有 Axie 有比较高的 UAW。凭借但凭借 Axie 的巨大流量,Ronin 的交易量依然在游戏公链中保持不错的位置,但新的游戏公链已经在挤占 Ronin 的空间,如果没有新项目的引进也将面临后续发展乏力。

Wemix 生态内目前包括 47 个项目,其中包括 32 个游戏项目, 5 个 DeFi 项目和 9 个 NFT 项目。此外, WEMIX PLAY 平台还有 30 余个游戏 pipeline。

Merit Circle 目前对游戏项目的代币和股权投资覆盖 78 个项目,其项目类型包括单一游戏、游戏基础设施和游戏平台,其中不乏 OhBabyGames、Gameplay Galaxy 、 Delabs Games 、 Roboto Games 等大机构投资背书的项目。值得一提的是,Merit Circle 于近日公开了其 Avalanche 游戏子网 Beam 的产品细节,Beam 与 Openfort 合作进行账户抽象的开发,推出 Beam Companion 移动 app 帮助用户管理游戏内资产,以及 Sphere NFT 市场进行生态内的 NFT 交易,同时提供 Beam SDK 帮助开发者在生态上快速构建,一系列无痛化基础设施对于引入游戏开发者、改善游戏玩家体验和实现用户留存具有重要帮助,为 Beam 子网的生态发展提供了基础。

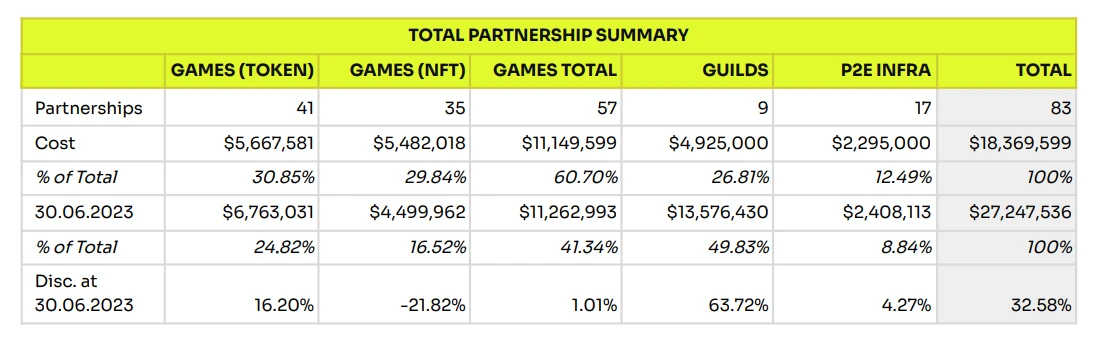

YGG 目前与 83 个项目建立了合作关系,包括 57 个游戏、 17 个P2E基础设施和 9 个游戏公会。其中值得注意的是,截至 2023 年 6 月 30 日,游戏公会的份额最高,也为 YGG 带来了最高的回报比例。

GuildFi 未公布其具体的早期投资和战略合作游戏数量和明细,但其 Games Portal 上只列出 25 款游戏,且多为较早的项目,相比于其他项目来说,其对外合作以及生态扩展的能力略显逊色。

-

2.2.2 Merit Circle、YGG、GuildFi 投资业务能力对比

针对 Merit Circle、YGG、GuildFi 三个投资类平台,我们对其投资能力进行横向对比。

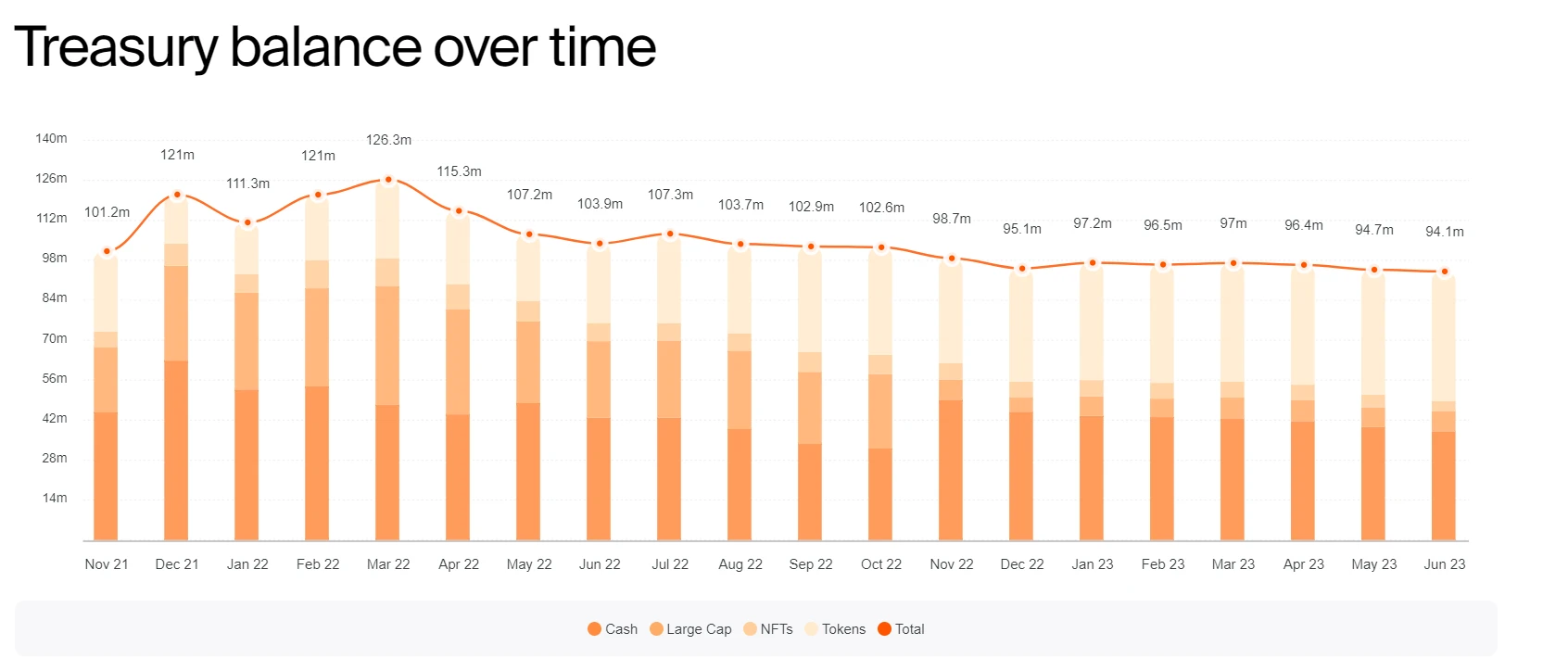

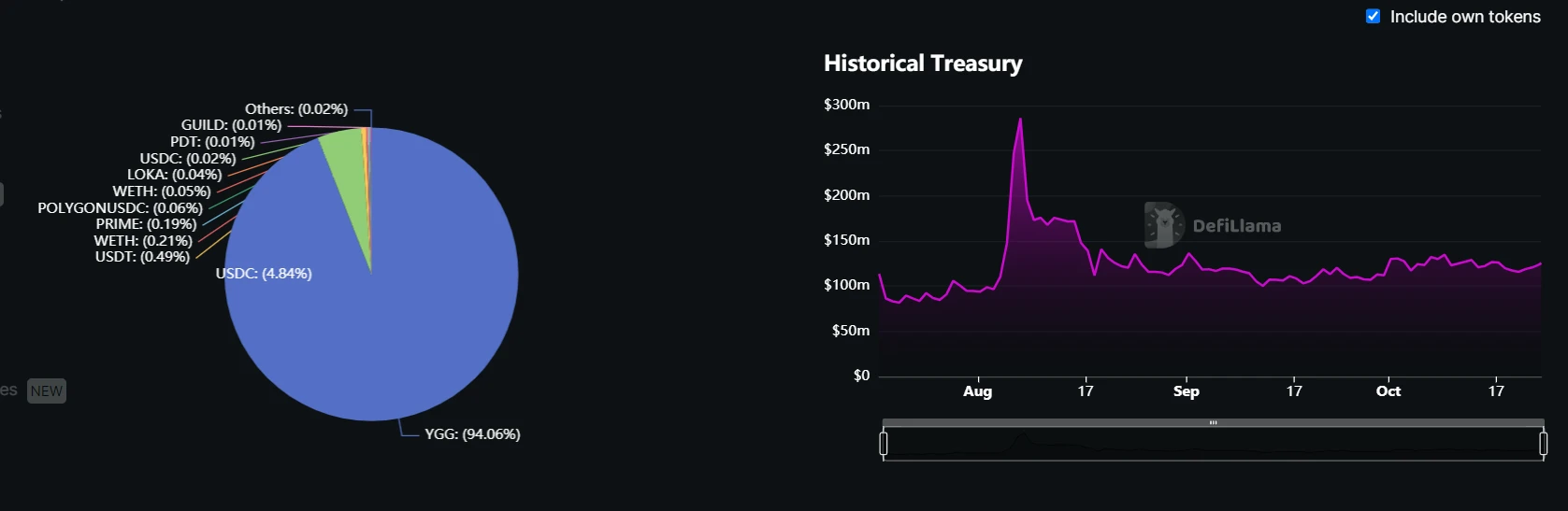

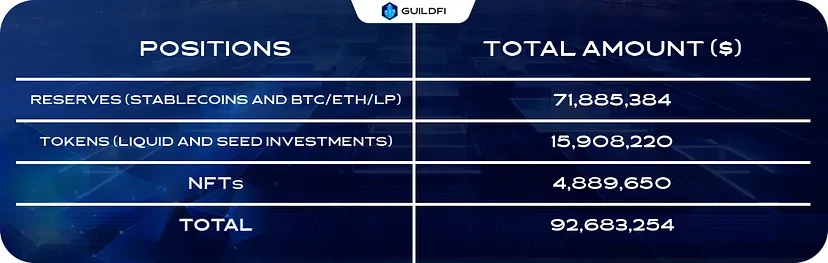

从国库资金分布和国库管理能力上看 ,Merit Circle 拥有大金额国库($ 94.1 m),并在 Dashboard 中详细公开了其国库资金分布,截至 2023 年 6 月 23 日,AUM 距离 ATH 时降低了 25.49% ,这在众多游戏公会中是相对极低的跌幅。目前国库资金中,稳定币总量$ 38.1 m,占比 40.49% ,其余主要为一级投资股权。根据 Defillama 数据,YGG 国库($ 123.77)中高达 94.05% 的代币为 YGG,抵抗风险的能力非常差,也因为 YGG 币价的大量下跌使得 YGG 国库 AUM 较 ATH 下降了 90% 多。GuildFi 国库资金 AUM 为$ 92.68 M,稳定币以及 BTC/ETH/LP 头寸总量高达$ 71.89 M,占比 77.57% ,是三个公会中持有稳定币和蓝筹加密资产中比例最高的。根据其公布的钱包地址和 Debank 数据,国库中 GF 代币占其 Tokens 总量相当高的比例。因此, Merit Circle 的国库管理能力在三者中略胜一筹,在稳定币储备和投资上进行了较合理的配置,YGG 国库 94% 以上的 YGG 代币的储备显然有失合理性,GuildFi 大比例的稳定币配置虽然风险极低,但令人对其游戏投资和对外合作能力有所担忧 (以下依次为 Merit Circle、YGG 和 GuildFi 的国库储备情况)。

从投资机制和风险管控上看 ,Merit Circle 在此有比较清晰的努力,MIP-6 建立了一套 de-risk 的评估机制,以便 DAO 可以在符合一定条件时实现投资标的的退出,比如当标的达到 10 倍时,将直接出售本金份额的资产来控制风险,YGG 和 GuildFi 暂无相关机制。

从投资收益上看 ,Merit Circle 公布的最新财务报告显示,其 Tokens&equity 投资总额(sum of purchase value)为$ 28, 045, 486 ,目前价值$ 45, 471, 587 ,浮盈 62% ,NFT 投资总额(sum of purchase value)为$ 4, 834, 000 ,目前价值$ 3, 404, 852 ,处于亏损状态,从二者总和来看浮盈 48.65% 。YGG 目前投资总额(sum of purchase value)为$ 18, 369, 599 ,目前价值$ 27, 247, 536 ,浮盈 32.58% ,公会的投资和游戏 Token 带来了不错的收益。GuildFi 则并未公开具体的收益数据和投资标的。 因此,Merit Circle 的收益率略胜一筹,但在链游赛道整体的大环境下,各项目投资收益的整体情况相差不是太多,都在 NFT 的投资上遭受损失,所以我们还是更看重其投资能力和潜力,比如国库管理能力、风险控制能力和游戏生态积累。

3 代币经济学:如何从游戏的成功中分一杯羹?

(数据时间: 2023/10/24

从代币流通和未来解锁上,目前流通量较高的只有 TreasureDAO 和 Merit Circle,其余多数项目的流通量低于 50% ,从未来解锁带来的潜在抛压角度考虑,Merit Circle 和 TreasureDAO 面临的下行风险更低。

在代币的供应方式和赋能场景上,对游戏生态和游戏公链,其代币的供应和赋能方式是基本相同的:用户通过挖矿(公链质押或游戏挖矿)获得代币,代币进一步作为生态内的支付媒介(NFT 交易基础货币或链上 gas 费)和游戏消耗代币而被花费,有些代币被消耗后再次进入流转系统(比如 PRIME,消耗后重新进入奖励再分配的合约中发放),有些则被燃烧(比如 GALA、WEMIX 等)。其中 TreasureDAO 的游戏生态与代币的绑定更强,MAGIC 代币将作为部分游戏直接发放的奖励,也是多个游戏参与的基础条件,MAGIC 也被作为各个游戏项目需要争夺的核心资源。

游戏公会类平台的代币经济学则略有差异,其中 Merit Circle 作为发生重大战略转型的游戏公会,具有更丰富的代币赋能方式,其主要消耗场景有以下四个:

-

治理:任何持有 MC 代币的用户均可对 MIP 进行提案和投票。值得一提的是,Merit Circle 具有非常高的 DAO 治理水平,目前共进行 29 次 MIP 投票,主要用来决定 Merit Circle 的战略发展方向,在这些 MIP 中可以看到 Merit Circle 多个重点业务的关键节点。MIP-2 组建了投资委员会和投资授权来管理投资业务,MIP-6 创建了在早期代币和 NFT 投资变得具有流动性时减低风险的结构性方法,MIP-4 决定了游戏平台和 NFT 市场的开发,MIP-17 进行了 DAO 的结构重组。最近完成的 MIP-28 和 29 通过了将 MC 代币转换为 BEAM 代币的提案。

-

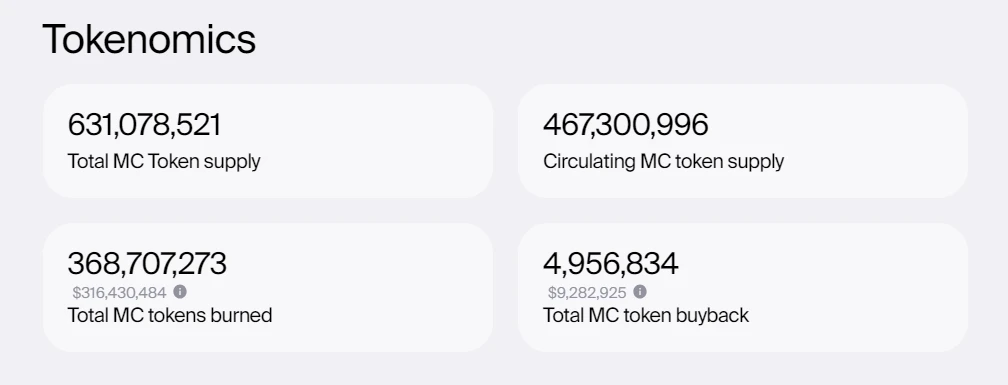

投资回购与燃烧:Merit Circle 将投资利润所得部分回购 MC 代币并进行销毁,减少 MC 的市场流通。目前共计 368, 707, 273 的代币退出流通。

-

Beam 子网的 gas 费消耗:Beam 为 Merit Circle 在 Avalanche 上开发的专注于游戏生态的子网,将采用 MC(BEAM)作为 gas 费的消耗代币,这极大地增加了 Merit Circle 的赋能方式,在其投资业务进展出色的同时,使其具备了游戏公链的叙事能力。目前,MIP-28 和 29 决定将 MC 以 1 : 100 的比例转换为 BEAM 代币,增大公链叙事对 MC 生态系统的赋能力度。

相比之下,同样出身于游戏公会的 YGG 和 GuildFi 的代币经济学则较为薄弱,主要的应用场景为质押获取代币收益,其中 YGG Reward Vault 是对 YGG 代币的核心赋能,拥有 Guild Badge 的 YGG 成员可以将 YGG 代币质押,并获取游戏代币奖励,包括 LOKA、THG、GHST、RBW,而 GuildFi 则是对 LP 质押进行奖励。

4 结语:游戏平台赛道的下一个 Alpha

我们在此对上述项目进行小结和综合性评述。 从代币赋能和业务方式上看,我们更认可中绑定型游戏平台的可持续性和健康性 ,在这一范围内,Gala 的游戏生态拓展较为缓慢,Galachain 的迁移还需进一步观察,而团队的争议事件也对投资者信心造成不小的打击,类似的情况还有曾经的 Wemix。Oasys 具有不错的游戏资源背景,尤其是传统游戏大厂,但目前还没有做出一款爆款游戏,其游戏生态还需要进一步观察,其代币流通量只有 10% 左右,具有一定的潜在下行风险。Immutable 基于以太坊建立了两条 Layer 2 ,游戏生态拥有 150+的游戏合作,其日交易量在游戏公链中具有领先地位,是目前游戏生态发展比较快速的项目,也具有一定的明星项目,但毫无疑问也具有最高的估值,甚至比同类型项目高出一倍左右。Ronin 的游戏生态拓展缓慢,目前依然偏向 Axie Infinity 的专用链,还没有跳出 Axie Infinity 的单一游戏叙事逻辑。

综合上述分析, Merit Circle 是这一赛道较为亮眼,也具有更高投资性价比的项目。

从基本面上来看,Merit Circle 从游戏公会转型到游戏平台和游戏公链,具有清晰的战略发展规划和高度执行力,同时具备投资型和公链型项目的叙事空间,业务可扩展性极高。其在游戏生态、国库资金管理、团队战略方向和 DAO 的运营能力上都可圈可点,领先于同类型的项目。目前,Beam 子网的建设成为 Merit Circle 下一轮的主要叙事,这从 MC 代币向 BEAM 代币的迁移中即可看出,Beam 是 Avalanche 生态目前重点关注的对象,凭借 Merit Circle 的游戏资源,Beam 相比于其他游戏应用链来说更易吸引项目方入驻,完成最初启动。

其次,从项目估值来看,MC 目前的 FDV 为 $ 317, 879, 400 ,目前在游戏平台类项目的估值还比较低,相比于其基本面叙事和业务能力来说是相对低估的,具有不错的投资性价比。

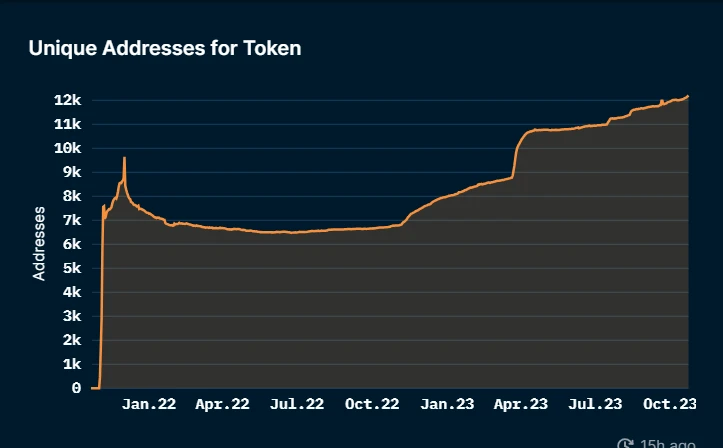

第三,在代币的筹码结构上,目前 MC 的流通量相对较高,后续解锁抛压比较小,从链上数据来看,其 Holders 数量从 2022 年底以来快速上升,目前 Holders 数量在 12000 左右,是 2022 年底的两倍,目前 Holders 数量依然在小幅平稳增长,基本所有筹码的持仓时间超过 1 个月,长期持仓用户占比很高,前 100 入场的地址仍有 85 个地址保持持仓。在筹码结构上,top 5 占比较为稳定,约为 25% 。

综上,我们认为 Merit Circle 是Web2.5 游戏平台乃至整个Web2.5 游戏赛道中值得布局和关注的项目。

此外,在其他类型的项目中,TreasureDAO 为代表的游戏生态具有很强的 crypto native 属性,借助 The Beacon 的爆火成功成为 Arbitrum 上最大的游戏生态,我们将对其后续的生态扩展保持关注。Echelon Prime 作为游戏平台来说还处于初期的地位,以一个卡牌游戏的叙事撑起了与其他平台可比的 FDV。Xterio 具有一定的技术优势和游戏资源背景,目前一级估值比较高,我们需要持续跟踪 XTER 发布后的经济模型、二级市场表现和游戏开发情况。YGG 和 GuildFi 作为老牌的游戏公会,一直探索游戏社区的构建,在产业链内依然具有较深厚的积累,值得继续关注,其在代币赋能上的扩展或将带来代币价格的提升。

关于我们

Metrics Ventures,也称为 MVC,是一家数据和研究驱动的二级市场流动性基金,由经验丰富的加密专业人士团队领导。 该团队拥有一级市场孵化和二级市场交易方面的专业知识,并通过深入的链上/链下数据分析在行业发展中发挥积极作用。 MVC 与加密资深社区影响力人物合作,可以为项目提供长期赋能能力支持,如媒体和 KOL 资源、生态协作资源、项目策略、经济模型咨询能力等。

欢迎大家 DM,一起分享和探讨关于加密资产的市场与投资的见解和想法。

Bitcoin (BTC) Price Prediction for January 16

Bitcoin rose above $100K following CPI release. However, it continues to face rejections, creating a...

7 Top New Meme Coins to Invest in Today as This Record-Breaking Presale Attracts Over 8,400 Bulls

Discover the top new meme coins to invest in today, including BTFD Coin’s record-breaking presale an...

COTI Partners with Plume to Enhance Privacy in Tokenized Real-World Assets

COTI joins forces with Plume to enhance privacy in blockchain-based RWA tokenization, targeting the ...