福布斯:屡败屡战,资产代币化的8年求索

原文作者:Steven Ehrlich,福布斯

原文编译:Luffy,Foresight News

尽管区块链具有颠覆性的前景,但纽约证券交易所仍一切如常

2023 年 7 月 17 日,麦肯锡咨询公司的两位合伙人在纽约证券交易所登台,向数十名政府监管机构和财务高管讲述区块链的魅力,坚称其效用远远超出了丑闻缠身的加密货币市场。

比特币、以太坊、 Solana 和其他上万种加密货币较 2021 年 11 月峰值下跌了 60% ,市值损失了 2 万亿美元。加密货币平台经常遭受黑客攻击,最重要的加密公司也受到监管机构的打压。即便如此,布道者们仍然坚称,加密货币背后的技术仍然可行,并且有着光明的未来。

麦肯锡合伙人 Julian Sevillano 称:「这是区块链,而不是加密货币,它具有真正的实用性。」

布道者们介绍了基础知识,定义了「智能合约」(满足特定条件时自动执行的交易)等加密术语,并解释了传统金融资产(如股票、债券和房地产)如何实现「代币化」。区块链代码可以让它们在几秒钟内,而不是像现在这样的需要几小时或几天时间才能在全球范围内转移。

但尽管他们大谈「提高资本效率」、「节省运营成本」和「增强合规性和透明度」,但他们的演讲还是有些空洞。如果不提及去年加密货币价格灾难性暴跌,这个演讲可能发表在 2015 年,当时 R 3 CEV 等第一个代币化平台宣布了。但之后很少有企业采用它,许多项目仍然面临着与此前相同的挑战和争论。代币化可能是金融服务的未来,但它似乎还很遥远。

为了证明这一点,只需看看随后向商品期货交易委员会全球市场咨询委员会提交的一份报告即可。纽约联储创新中心的 Per von Zelowitz 告诉大家,与富国银行和花旗集团等银行联合在私人网络上运行的批量存款试点项目仍然是「理论金融市场基础设施」的「科学实验」 」。

在问答环节时中,另一位发言者、 1.5 万亿美元规模资产管理公司富兰克林邓普顿的 Sandy Kaul 询问美联储是否考虑过在开放系统上进行测试,以利用类似区块链技术提供的各种优势。

「比如什么?」 Zelowitz 回答道。

自从 2008 年万圣节之夜,随着中本聪发布的比特币白皮书广为流传,加密技术已经拥有了一系列循环讲述的杀手级应用。它们包括在世界任何地方进行即时支付、保护身份和个人信息免遭监管机构和企业窥探的工具,以及对冲通货膨胀的政府政策。

在这个旋转木马上还存在着现实世界资产的代币化、数字收据,例如房地产、艺术品、债券甚至知识产权。早期的代币化工作主要集中在私人分类账上,这是由实体或企业联盟控制的区块链,没有公共验证的基因。这种替代方案表面上提供了区块链的效率和透明度,而且不存在犯罪分子将该平台用于非法用途的风险。

事情真正开始于 2015 年,当时一系列备受瞩目的许可账本带着远大的雄心横空出世。它们往往得到大银行的支持,利用区块链技术来简化从支付到后台结算的一切过程。 IBM 公司也大力依赖区块链,并推出了华丽的营销计划(此后该公司已转向宣传其人工智能业务)。

与此同时,纳斯达克 启动 了一个项目,利用许可区块链来促进私人发行的「代币化」证券的销售。桑坦德银行风险投资部门 2015 年的一份报告称,「到 2022 年,分布式账本技术可以使银行在跨境支付、证券交易和监管合规方面的成本减少 150 至 200 亿美元。」 这一年来了又去,却没有任何明显的影响。

最引人注目的早期代币化实践发生在 2015 年 3 月,当时一家名为 Digital Asset Holdings (DAH) 的纽约初创公司聘请 Blythe Masters 担任其首席执行官。2000 年代初期, 28 岁的 Masters 是摩根大通的一名高管,他构想了信用违约掉期,这是债券投资者对冲借款人不还款风险的巧妙工具,这种工具在 2008 年金融危机期间声名狼藉。Masters 想要激发区块链技术的广泛采用,以彻底改变金融市场。他在 2015 年接受彭博社采访时表示,「你应该认真对待这项技术,就像你应该认真对待 20 世纪 90 年代初互联网的发展一样。」

Masters 和 DAH 在 2017 年取得了初步成功,当时该公司赢得了一份替换澳大利亚证券交易所过时的清算和结算系统的合同。但由于稳定性、可扩展性、治理和整体项目管理方面的延误,这项交易陷入困境,直到 2022 年底才被取消。该交易所注销了 1.65 亿美元的投资,董事长 Damian Roche 表示,「我们利用当时可用的最新信息启动了这个项目,决心为澳大利亚市场提供一个安全可靠的平衡创新和先进技术的交易后解决方案。」然而,经过进一步审查,我们得出的结论是,我们所走的道路将无法满足澳大利亚证券交易所和市场的高标准。」

对于过去十年中所有行业代币化的喧嚣,最令人难忘的项目是以 1800 万美元出售科罗拉多州阿斯彭瑞吉酒店的股份,这在业内被视为一个笑话。 WisdomTree Investments 的 Will Peck 表示,「没有人真正希望以代币化形式持有酒店的一层楼或一幅画的千分之一。」

直到今天,代币化的支持者仍在努力让这个概念落地。项目涉及范围广泛,从欧洲发行数亿美元的债券到 Robinhood 式的投资应用程序。这些应用程序让沙发迷可以轻松购买美国国债的代币化股票,而无需付出比更换电视频道更多的努力。目前最好的说法是,它们在小剂量和受控环境下发挥作用,但还没有破解产生广泛需求的密码。

以机构市场为例。2022 年 11 月,高盛推出了一个代币化平台,该平台与桑坦德银行和法国兴业银行合作处理了欧洲投资银行发行的 1 亿美元欧洲债券。董事总经理 Matthew McDermott 表示,该平台「在许多方面都是开创性的」。结算周期为 60 秒,而不是 EIB 传统的 5 天,减少了文书错误的风险,并使资产更具流动性。

该系统甚至可以处理债券的利息支付。「我们实际上代表了链上的衍生品现金流,并证明你可以与法国银行和卢森堡银行的支付渠道进行互操作,这两家银行都为该项目铸造了批量的数字货币,」McDermott 说。但迄今为止只完成了两笔小额交易。

McDermott 告诉《福布斯》,该银行正在寻求将欧洲投资银行的发行与其他公司一起打包,以创建一个流动性二级市场。说起来容易做起来难,因为这样的举措将需要更多的基础设施以及将行业参与者聚集在一套技术周围,而这一直是一个主要的障碍,因为它需要竞争对手共同合作。

「从贝莱德到高盛、花旗和摩根大通,每个人都在说代币化是未来,」代币化公司 Securrency 的时任首席执行官 Nadine Chakar 表示,她曾负责纽约梅隆银行的数字资产部门。她的公司最近被美国存托信托和清算公司 (DTCC) 以 5000 万美元的价格收购,收购价格仅为该公司 2021 年 3 月最后一轮风险融资时估值的 50% 。「问题在于互操作性和流动性,」Chakar 在 7 月表示,「银行与 XYZ 公司合作进行发行,然后发布新闻稿。接下来发生什么?什么都没发生。它们成为宠物岩石,因为它们哪儿也去不了。」

Securrency 被收购之前,它采取了不同的方法。它与 WisdomTree 合作,在以太坊等公共区块链上推出了一系列代币化基金和一款名为 WisdomTree Prime 的应用程序,为股票指数跟踪基金和国债提供了一种低成本的投资方法,且具有广泛的可访问性。这些基金的最低投资额为 25 美元,费用率为 0.05% 。虽然这仍然比通过 Robinhood 等平台提供的零费用交易更昂贵(Robinhood 受益于有争议的按订单流付费模型),但 WisdomTree 认为客户正在寻找 Robinhood 的替代方案。截至目前,这些基金仍在运营,但这 9 个基金的总资产规模仅为 1200 万美元,而 WisdomTree 的 Chakar 和 Peck 都没有回应有关其未来的问题。

富兰克林邓普顿通过名为 Benji 的零售投资应用程序提供类似的服务,该应用程序除了数字资产外,还提供由美国政府证券支持的货币市场基金的投资。富兰克林邓普顿的这个产品管理着 2.95 亿美元的资产。

私人信贷和股权等另类资产可能是代币化的最大希望。CFTC 专员 Caroline Pham 表示,私人信贷预计将在未来 10 年内成为一个 10 万亿美元的市场。

一些初步测试已证明代币化在加快发行速度和降低投资门槛方面取得了成功,例如 KKR 与一家名为 Securitize 的代币化公司合作,在 Avalanche 区块链上发行了其 40 亿美元医疗保健战略增长基金 II (HCSG II) 的一部分,但公司不会透露具体投资规模。

Avalanche 似乎正在努力进军代币化领域,与资产管理公司 T. Rowe Price 、WisdomTree、 Wellington Management 和 Cumberland DRW 联合推出了一个测试网,让传统金融公司在沙盒进行交易清算和结算的公共区块链。

但在那些认为没有必要走代币化路线的行业老牌企业取得重大进展之前,这项计划还有很长的路要走。例如,iCapital 创建了一系列最低金额为 25, 000 美元的共同基金,为另类投资提供资金,但认为在此过程中没有必要使用区块链。「业务已经达到规模,但我们还没有对任何东西进行代币化,」首席执行官 Lawrence Calcano 说,「认为公司需要代币化才能成长的想法是不正确的,但它们并不相互排斥。」

迄今为止,稳定币是唯一在代币化方面取得一定成功的应用。全球稳定币市场在短短几年内已膨胀至 1270 亿美元,但代币的主要用途(通常有 100% 的抵押品支持,旨在维持 1 美元的价值)一直是促进全球各地不受监管的加密货币交易所的投机交易。世界上许多国家不接受传统货币付款。此外,该市场由 Tether 主导,这是一家长期在监管审查之外运营的影子公司。Tether 拥有 840 亿美元的稳定币资产,从未接受过审计,并且拒绝透露其用于存储资金的银行名称。

尽管如此,代币化试点和新闻仍在继续。就在过去几周,支付消息服务 Swift 发布了与法国巴黎银行、DTCC、纽约梅隆银行和劳埃德银行集团的 实验结果 ,以确定他们的后端系统是否可以与支持代币化资产的公共和私有区块链连接;花旗宣布了一项计划,开始对银行的客户存款进行代币化,以便客户可以在世界任何地方即时发送资金。最初的试点是与该银行的客户航运巨头马士基联合进行的。

伦敦证券交易所还希望推出一项代币化交易业务,该业务可能首先关注不透明的私募股权。就像打破纪录一样,伦敦证券交易所集团资本市场主管 Murray Roos 呼应了澳大利亚证券交易所多年前的评论,称该技术已经达到了「拐点」,「我们的想法是利用数字技术来打造一个更顺畅、更便宜、更透明的流程,并对其进行监管。」

「在接下来的 18 到 24 个月里,我们必须做出一些改变,」Securrency 首席执行官 Chakar 说道。

这不可谓不疯狂,一遍又一遍地做同样的事情并期待不同的结果。从技术角度来看,现实世界中数万亿资产的区块链代币化的未来指日可待,但只要对加密市场的信任不存在,这种情况就永远不会发生。

Bitwise Just Sounded The Alarm—Bitcoin Could Explode Soon

The latest Crypto Market Compass from Bitwise Europe lands like a klaxon: every major gauge of risk ...

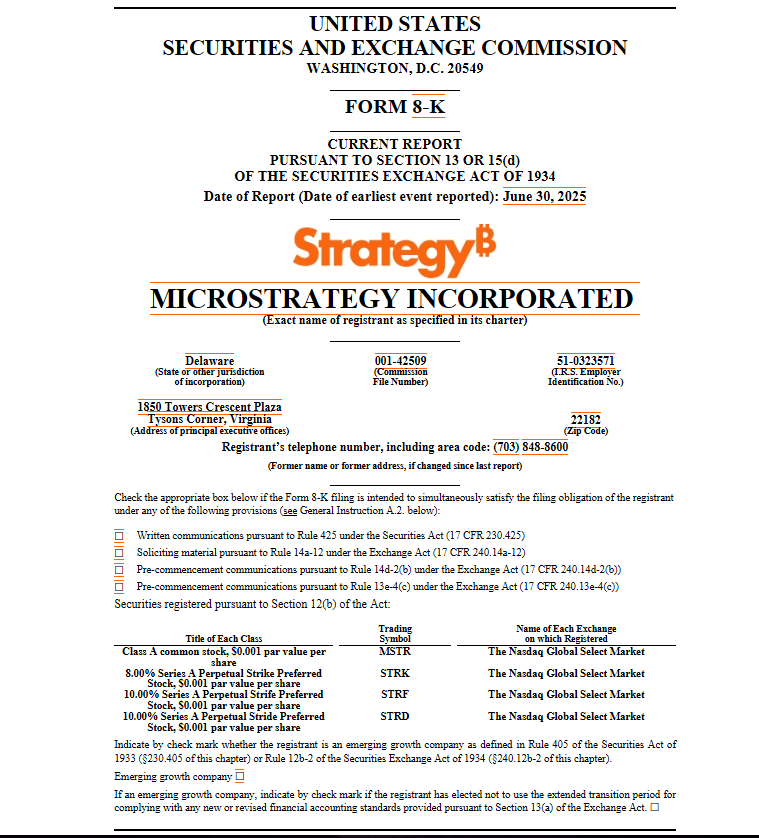

Michael Saylor Drops $500 Million On Bitcoin—What’s His Next Move?

MicroStrategy has just added another 4,980 Bitcoin to its stash, spending about $531 million at an a...

DeFi Development Announces Plans to Raise $100M to Buy More Solana: What Next for SOL Price?

The post DeFi Development Announces Plans to Raise $100M to Buy More Solana: What Next for SOL Price...