从29000美元附近一路飙涨至35280美元,比特币在10月24日创造了单日21%的涨幅,达到自去年6月以来的最高水平,市场开始蔓延乐观情绪。

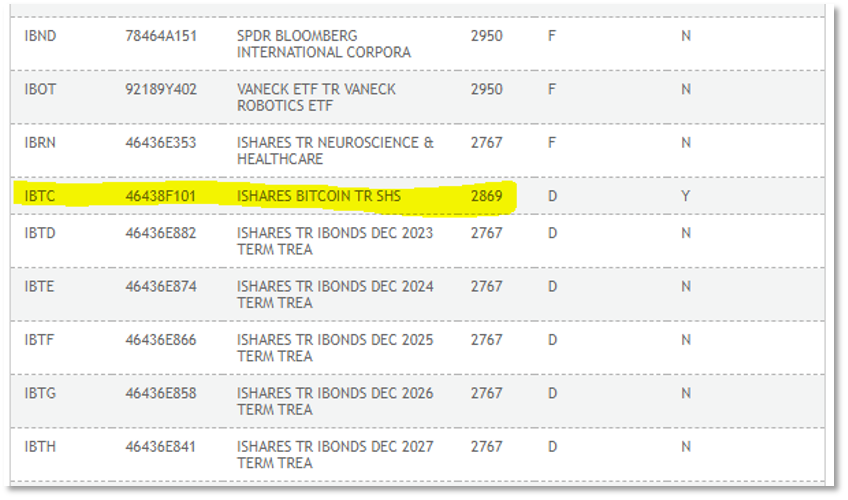

引发市场剧烈波动的消息是贝莱德(BlackRock)子公司iShares比特币信托已在DTCC备案。

DTCC是美国证券集中保管结算公司,负责结算纳斯达克交易。彭博社ETF分析师Eric Balchunas发推称,iShares比特币信托的股票代码将是$IBTC,而这个流程是将比特币现货ETF引入市场的关键一步。

自2020年以来,以Grayscale(灰度)、ProShares、Bitwise为代表的大批美国金融机构纷纷入场,开始申请比特币现货ETF,但美国证券交易委员会(SEC)对这个“交易型开放式指数基金”的态度扑朔迷离,过去十年中,没有任何一家机构通过申请。

iShares比特币信托在DTCC的备案重燃希望,加密资产的投资者也在期待比特币现货ETF的通过能让市场由熊转牛。

10月25日,DTCC似乎浇了一盆冷水,其发言人表示,出现在名单上只是表明代理银行已要求ETF基金提供DTCC标识符,而拟议基金被列入名单并不表明特定ETF基金获得了监管批准。

备受期待的比特币现货ETF又回到“看SEC脸色”的等待期里。

DTCC阐明:备案不代表获批

贝莱德(BlackRock)子公司iShares比特币信托出现在DTCC备案后,彭博社的发言人对媒体表示,将证券添加到其“资格文件”中、为新的潜在ETF发行做准备是DTCC的“标准做法”。文件中的名称由DTCC子公司国家证券清算公司(NSCC)保存,包括活跃和潜在的ETF证券。

iShares比特币信托已在DTCC备案

当市场将“信托备案”视作“比特币现货ETF将推出”的征兆时,DTCC发言人在一封电子邮件中表示,“出现在名单上只是表明代理银行已要求ETF基金提供DTCC标识符”,而DTCC要在SEC批准后才能处理该交易,且时间不确定。DTCC还补充说,拟议基金被列入名单“并不表明特定ETF基金完成了监管审批程序的结果”。

尽管DTCC泼了冷水,但投资者似乎并不为所动,截至10月26日上午,比特币仍然处于34000美元上方,足见市场对比特币现货ETF的乐观情绪。

急不可耐的期待早在本月一则乌龙的假新闻中出现。

10月16日晚,加密货币领域知名媒体Cointelegraph发布消息称,SEC已经批准了贝莱德比特币现货ETF的上市申请。这一消息的影响使得比特币的价格在当日从28000美元不到上涨至30000美元,日内涨幅最高超过10%。

随后比特币价格又迅速回落至28000美元左右,因为Cointelegraph道歉了,承认他们发布的消息中包含了关于贝莱德比特币ETF的不准确信息,并将在内部展开调查。

不过,在事件过后,贝莱德CEO拉里·芬克(Larry Fink)对这起争议事件带来的币价上涨发表了看法。他在参加《福克斯商业》节目时说:“这是加密货币市场积压需求的一个例子。我们从世界各地的客户那里听到了对加密货币的需求。”

就在本月,美国华盛顿特区巡回上诉法院批评了SEC拒绝了灰度(Grayscale)申请现货ETF的决定。有意思的是,SEC并没有对此没有上诉,这又被市场解读为“增加了Grayscale获得ETF批准的可能性”。

多支比特币现货ETF的审批截止日在2024年3月

根据美国SEC的指导规则文件,SEC有权推迟ETF申请最多240天,目前许多申请的审批截止日期在2024年3月。

即便如此,SEC到现在也从未批准过任何美国公司提出的比特币现货ETF提案,只是在2021年10月接受了与比特币期货相关的投资工具ProShares比特币期货ETF的申请。

比特币现货ETF为何受期待?

ETF的英文全称是Exchange Traded Fund,中文译为“交易型开放式指数基金”。比特币现货ETF则是以某一市场中的比特币价格指数为目标指数而设立的此类基金。

加拿大、巴西等国相继已经批准比特币现货ETF上线。而美国作为全球金融市场的重要组成部分,已经收到了众多机构提交的比特币ETF申请,这些机构管理的资产总计达17.7万亿美元。

比特币ETF的获批并不是没有先例,只不过是比特币期货ETF。2021年10月19日上午,ProShares比特币期货ETF正式于纽交所高增长板市场(NYSE Arca)上市,代码BITO。而这距离它递交申请已经过去了8年。

在监管机构看来,受监管的比特币期货ETF安全性明显高于现货ETF。由于期货合同的存在,比特币期货ETF让用户同意在特定日期以特定价格买卖比特币,且比特币期货ETF并不需要直接投资比特币市场。

而在支持者眼中,比特币现货ETF获批会带来很多好处。

首先,SEC会增加比特币及相关资产的主流可信度,增加它们作为可投资资产的监管合法性。其次,允许投资者通过购买股票来获得加密货币敞口,而无需数字钱包或交易账户,也可以让进入市场更加容易,吸引大批传统的投资者。其他原因还包括交易ETF的大型机构可能有助于缓解加密货币市场的过度波动和操纵行为,帮助加密货币市场走向成熟等等。

但这一切都没有让SEC对比特币现货ETF另眼相看,各家金融机构的现货ETF申请之路也可谓艰辛。

2013年7月,Gemini的联合创始人Winklevoss兄弟是首个冒险家,他们申请了Winklevoss比特币信托,最终遭SEC拒绝。那时,比特币还数小众,更入不了监管法眼。

随着加密货币市场逐步发展到万亿级别的规模,美国大量公司开始尝试申请比特币现货ETF。

2020年10月起,灰度计划申请将其旗下BTC信托转换为现货ETF,不断申请的三年期间,遭到SEC各种拒绝。一年前,灰度决定正式对SEC提起诉讼,也开启了双方超过一年的诉讼拉锯战。

2023年以来,“比特币现货ETF”的消息已经促成了比特币的数次反弹,其中就包括今年6月贝莱德、富达投资(Fidelity)重新递交现货比特币ETF申请的举动,当时,比特币交易价格短暂突破了3万美元。

自2022年以来,加密资产市场在经历了LUNA归零、三箭资本破产、FTX暴雷等一系列事件后一蹶不振,市值最高的比特币的价格一度跌至1.6万美元以下。

在这样的大背景下,加密资产的投资者都期待比特币现货ETF能带来大规模的增量资金,吸引传统投资者的广泛参与。

据数据分析公司CryptoQuant的预测,一旦美国批准现货比特币ETF,整个加密货币市场将增长1万亿美元,发行商将约1550亿美元投入比特币市场,这几乎占据当前比特币市值的三分之一。

此次,比特币突破34000-35000美元的关口之后,市场的情绪再次乐观起来。彭博ETF分析师Eric Balchunas表示:“贝莱德或是已获得绿灯信号,要么只是预测并做好了一切准备。我们仍然认为多支ETF会一同推出,而不是贝莱德独自先行获批。”

但无论一支还是多支,一锤定音的权力仍在SEC。态度谨慎的分析人士提醒,在比特币现货ETF的进展消息中,市场仍会出现反复波动,投资者需要警惕风险。

( 声 明 : 请 读 者 严 格 遵 守 所 在 地 法 律 法 规 , 本 文 不 代 表 任 何 投 资 建 议 )