收益率狂飙 盘点美债「代币化」固收产品、运作模式与隐忧

「加密市场基准利率」?2022 年的 UST/Anchor,以左脚踩右脚的「梯云纵」形式实现 20% 固定年化收益后,亲手毁了这个宏大的愿景,也开启了 DeFi 市场利率不断下滑的阵痛阶段。

时移事易,被称为「全球资产定价之锚」的 10 年期美债收益率却在过去两个季度节节攀升,昨夜更是一度升破 5% 的整数关口,创下 2007 年 7 月以来的 16 年新高,不过随着「疫情战神」Bill Ackman、「老债王」比尔·格罗斯等美债大空头们突然集体倒戈,美债收益率盘中迅速下行,收盘跌回 5% 以下。

此消彼长之下,不断飙升的美国国债收益率,也刺激一众机构通过 RWA 这条管道,推出大批由美国国债支撑的「代币化」项目,加密市场的固定收益类赛道也开始迎来新的黄金时期。

本文概览当前加密市场套皮美国国债的 DeFi 固定收益类项目,并探究背后 4%、5% 甚至更高收益的来源,以及在美债利率不断上行的背景下,这些项目可能的未来隐忧。

国债「代币化」固定收益类产品一览

涉及美国国债「代币化」的固定收益类项目,主要是指将加密货币和美国国债资产挂钩,也即 用户持有链上代币,就等同于拥有传统市场对应的底层金融资产——美国国债 。

且美债这种底层金融资产往往由机构进行托管以确保赎回,而链上代币化则可以赋予底层金融资产更好的流动性,以及借助其他 DeFi 组件进一步金融化(杠杆、借贷等)的机会。

当下加密市场中,除了 MakerDAO、Frax Finance 等老牌项目拓展赛道之外,Mountain Protocol、Ondo Finance 等项目也相继入局。

MakerDAO 的 EDSR

MakerDAO 目前作为 RWA 赛道的龙头项目已毋庸多言,不过 MakerDAO 底层能用于购买国债的资产比例是有限的,此前 MakerDAO 一直使用 PSM 模块内的 USDC 去提现购买国债,但如果存 DAI 领利息的用户太多,其利息甚至可能掉到国债利率以下。

而目前 增强型 DAI 储蓄利率(EDSR)为 5%,共计有 17.3 亿枚 DAI 在 DSR ,使得 DSR 合约的整体利用率(存在 DSR 合约内的 DAI 数量 / DAI 总供应量)已远远超过 20% 的阈值,高达 31%。

如果后续 DSR 利用率突破 35% 的阈值,EDSR 收益还会继续往下掉:

-

35% - 50% 区间内时,EDSR 的增幅倍率为基础 DAI 储蓄利率的 1.35 倍,即 EDSR 数值将约为 4.15%;

-

超过 50% 时,EDSR 将不再生效,合约将仅采用基础 DSR 数值,即 3.19%;

Mountain Protocol 的 USDM

作为 Coinbase Ventures 参投的收益稳定币协议,Mountain Protocol 推出的收益稳定币 USDM 主要由短期美国国债支持,在完成 KYB 认证后,全球的投资者都能够获取分享美国国债收益率的机会。

此外 USDM 以 Rebase 形式为用户提供每日奖励,与 stETH 的机制类似 ,目前年利率为 5%,且已在 Curve 上线 crvUSD-USDM 流动性池,这意味着非美国用户也可间接购买持有 USDM 赚取收益。

OKLink 数据显示,目前 USDM 的总发行流通量约 481 万枚,总持有地址数 116 个。

官方文档称其总资产的至少 99.5% 投资于现金、美国国库券、票据和美国财政部发行或担保本金和利息的其他债务,以及由此类债务或现金担保的回购协议,因此可视为完全由美债提供支持,且每月更新具体的资产详情。

Angle Protocol 的 stEUR

作为去中心化稳定币协议 Angle Protocol 推出的欧元储蓄解决方案,stEUR 允许用户质押欧元稳定币 agEUR 获得 stEUR,同时赚取以 a gEUR 支付的 4% 年化收益,不过这 4% 的收益 只是初始设置,后期将根据合约的使用情况定期更新。

它主要是背靠理论收益率 3.6% 左右的短期欧债,不过协议是将部分收入分配给 agEUR 持有者,而目前协议资产回报率约为 1.6%。

而它的收益分配思路也很简单: 将未质押的 agEUR 持有者的收益贴补给质押用户,由于不是所有 agEUR 持有者都会质押为 stEUR,所以 stEUR 用户的收益一定会大于 1.6% 。

譬如流通中的 agEUR 中只有 50% 在 stEUR 合约中,那就等于是 50% 的 stEUR 获取了全部 agEUR 的收益,也即 3.2% 的收益率。

Frax Finance 的 sFRAX

Frax Finance 一直是 DeFi 项目中最积极向美联储靠拢的项目——包括申请美联储主账户(FMA)(Foresight News 注,美联储主账户允许持有美元并直接与美联储进行交易),从而摆脱将 USDC 作为抵押品的局限以及银行倒闭的风险,使 FRAX 成为最接近无风险美元的东西。

而就在本月 12 日,Frax Finance 也推出了利用美国国债收益的质押金库 sFRAX,它通过与堪萨斯城的 Lead Bank 合作开设经纪账户,以购买美国国债,可跟踪美联储利率以保持相关性。

其中用户能够将资金存入 sFRAX 并获得 10% 的收益率,然后伴随着规模的增长,对应的收益率会逐步收缩至美联储目前的 IORB 利率,也即 5.4% 左右。

截至发文时,sFRAX 的质押总量已超 4346 万枚,不到半个月的时间即取得如此成绩,可谓增速惊人,同时目前的年化利率也已经掉到 6.18%。

Ondo Finance USDY

8 月份,Ondo Finance 也推出了以短期美国国债与银行活期存款为担保的代币化票据 USD Yield(USDY),不过美国用户与机构无法使用 USDY,且购买后 40 至 50 天可在链上转让。

作为一种不记名票据,USDY 可向持有人支付可变收益率,年利率从 5% 起,个人和机构无需任何认证要求,可直接与 Ondo 合作,每日铸造或赎回 USDY。

Ondo 目前推出了四种债券基金,分别是美国货币市场基金(OMMF)、短期美国国债基金(OUSG)、短期投资级债券基金(OSTB)和高收益公司债基金(OHYG),其中 OMMF 年化收益达到 4.7%,而 OUSG 的收益可达 5.5%。

总的来看, 大部分项目的配置对象为短期国债和国债逆回购,且对外提供的利率多集中在 4%-5% 之间 ,这也符合目前美债的利率空间,部分高收益则多是协议用其它收益进行贴补(如 EDSR),或是牺牲部分非二次质押的用户来补偿质押用户(如 stEUR)。

高收益从何而来?

高收益从何而来?很简单,来源于美国国债(上文的 stEUR 等少数项目则是锚定所在国家 / 地区的政府债券,下同)日益上行的「无风险利息」。

我们需要明确的是,截至目前,美国国家债务违约的可能性仍然极小,所以美国国债收益率通常被资本市场视为无风险利率,这意味着持有美国国债与持有美元的风险状况相似,但同时却能获得额外的利息收益。

所以简单概括这些固定收益类项目的核心思路,就 是从用户那里筹集美元,再买入美国国债,并将产生的(部分)利息分享给用户 。

一言以蔽之,这些固定收益类项目,都会推出由美国国债支持的收益稳定币,持有人只需持有稳定币作为凭证,就可以获得作为底层金融资产的美债的「利息收益」:

完成 KYC/KYB 的用户以 1 美元铸造 / 兑换,项目方买入对应的国债,使得稳定币币持有者享受国债收益的机会,这也就将国债的利息最大化传导至稳定币存款用户。

而目前美国中短期国债的收益率均接近或超过 5%,因此目前绝大部分以美债作为支撑的固定收益类项目的利率也多为 4%-5% 区间。

举个例子或许可以理解地更为直观——这些收益稳定币,其实就是 把 Tether/USDT 独吞的国债利息收益分给广大稳定币持有者 :

要知道,Tether 印发 USDT 的过程,本质上就是加密用户拿美元去「购买」USDT 的过程——Tether 发行 100 亿美元的 USDT,就意味着加密用户向 Tether 存入了 100 亿美元,来获得这 100 亿美元的 USDT。

而 Tether 在拿到这 100 亿美元后,并不需要向对应的用户支付利息, 相当于以零成本的形式从加密用户手中获得实打实的美元资金,如果买入美国国债,那就是零成本、无风险的利息收入 。

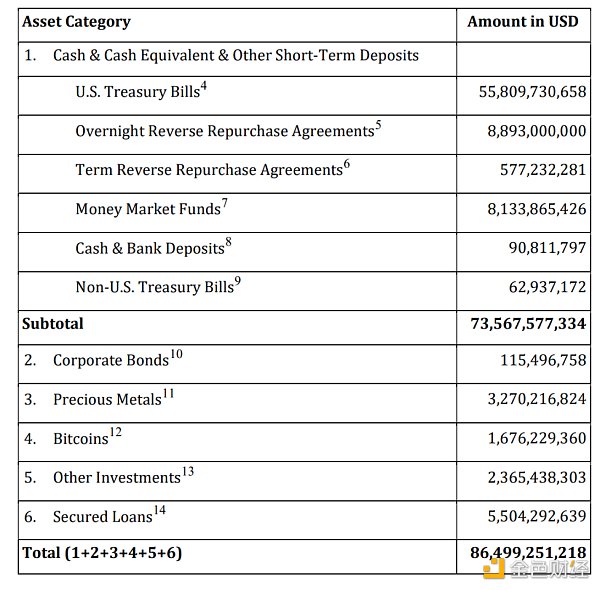

而根据 Tether 披露的二季度鉴证报告,其直接持有 558 亿美元的美国政府债券,按目前 5% 左右的国债收益率,意味着 Tether 每年躺赚 28 亿美元左右(差不多一季度 7 亿美元左右),Tether 二季度运营利润超过 10 亿美元的数据也印证了这一模式的暴利。

此外这些稳定币也可以在 DeFi 中自由使用,包括通过其它 DeFi 协议组件实现加杠杆、借贷等场景的衍生需求。

美债风波的隐忧

总的来看,目前此类由政府国债提供支持的固定收益类项目及其推出的稳定币,所面临的潜在风险主要来源于三个方面:

-

美债价格持续下跌的心理风险。资(美债价值)不抵债(稳定币市值),一旦跌至心理临界值,或引发脱锚雪崩;

-

期限错配下的流动性风险。如果加密市场出现大幅波动,用户抛售稳定币以回补流动性,极可能发生挤兑踩踏;

-

托管机构风险。整体还是比较依赖对于底层国债资产托管机构的信任;

美债下跌风险

众所周知, 债券的收益率与价格向来是一币两面,所以上文提到美债收益率持续上涨,创下阶段新高 ,也就意味着美债的价格同期在不断下跌,创下阶段新低。

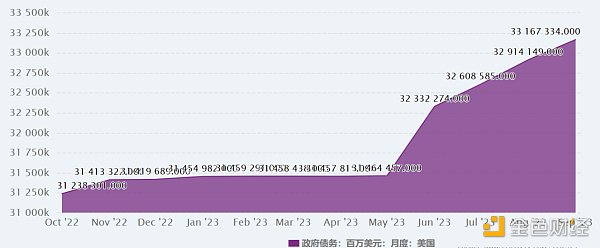

包括文初提到的 10 年期美债收益率突破 5%,背后的诱因,自然离不开今年 6 月债务上限谈判通过以来,美债发行规模远超历史同期:

从数据维度看,截至 5 月底,美国政府债务规模为 31.4 万亿美元,而 6 月债务上限被打开后,到现在债务总规模已经突破 33 万亿美元,导致国债供求关系扰动市场流动性。

这也意味着,支撑这些收益稳定币的底层金融资产(也即美债)的市场价值,其实伴随着收益率的不断上行,是在持续贬值的,只不过只要实际未卖出,就还只是账面上的浮亏,呈现隐性的「资不抵债」。

而据预测,四季度美国国债发行仍可能处于高位,如果这种供求背离的情景一直持续,美债价格无疑仍将承压。

这也是风险积聚的关键点——如果美债收益率持续上行,美债价格就会持续下跌,一旦用户发觉其背后的资产价格已经缩水到难以接受的地步,到达心理临界值,开启赎回,那么「浮亏变实亏」,资不抵债的情况就会变成现实,最终引发雪崩。

流动性风险

流动性风险,也是笔者认为值得关注的潜在技术性风险,如果说美债价格下,跌是被动导致收益稳定币背后的资产价值下降,那它就是通过资产负债结构的失衡,主动加剧这一问题。

核心就一点, 项目方持有美债的收益都是到期兑付,但用户持有美债「代币化」的 RWA 资产(也即各自推出的稳定币),收益却无需美债到期即可兑付,钱从何来 ?

譬如以收益率刚刚突破 5% 的 10 年期美债为例,即便项目方当下买入,也需要 10 年后到期,才能将平均年化 5% 的收益落袋为安,但与此同时,链上代币持有者却可以近乎即时兑付,原因何在?

期限错配。

在上文所分析的高收益来源中可知,由于各家推出的稳定币主要用途不是直接作为交换媒介,而是为持有人提供收益,所以底层金融资产基本都是不同期限的政府债券。

且为了保证投资组合的风险与收益搭配,给链上代币持有者提供尽可能高的固定收益(美债短长期收益率倒挂暂且不提,下同),无疑是「长期债券」和「短期债券」结合,以兼顾流动性(预防用户赎回)与收益(提供固定收益)。

这本无可厚非,金融的本质之一便在于期限错配,它是金融行业收益的主要来源之一,但不要忘了,这同时也是流动性风险的重要策源地。

我们只需设想一个场景——加密市场出现大幅波动,投资者普遍爆仓或临近爆仓,持有者就可能通过抛售 RWA 以回补流动性。

在这样的流动性风险冲击之下,项目方只能通过抛售美债回收流动性,一开始自然是流动性好、折价小的短期债券,只不过一旦用户赎回需求超出短债余量,那么就只能选择折价抛售未到期的长期债券。

尤其是底层金融资产(也即美债)只在工作日的交易时间段进行交易,但链上代币化资产却是 7 × 24 小时不间断交易,这种交易时间上的错配,也有可能会阻断项目方及时卖出美债收回流动性,进一步加剧行情异动时的抛压。

此时,项目方要么降低标榜的固定收益率,要么就只能默默计提损失。然而一旦降低标榜的固定收益率,很可能引发信任危机出现挤兑,加剧抛售风潮,这就很容易出现稳定币脱锚,进而加剧流动性风险。

是不是感到十分眼熟?

没错,这正是今年 3 月份肇始的硅谷银行危机中,几乎完全一模一样的风险链条与传导途径,而这也导致了硅谷银行、Signature Bank 等多家银行的破产,险些酿成系统性风险。

托管机构风险

当然,某种程度上,加密市场的美国国债「代币化」固定收益类项目与传统金融市场的关联也是双向的,加密市场的极端波动可能通过 「RWA—国债」传导至传统金融市场。

不过目前美国国债「代币化」的固定收益类项目规模仍十分有限,且美债市场的流动性应对此等规模的冲击十分充裕,所以此等抛售目前倒是很难影响底层金融资产的价格。

那就引出了另一个潜在的风险点——托管机构的可靠性,以 Circle 这样持有天量美债的加密头部项目为例,多是贝莱德(Circle Reserve Fund)等美国金融机构托管,相对安全。

目前一众固定收益类的国债支持的稳定币们,其背后整体还是比较依赖对于底层国债资产托管机构的信任,披露信息也很有限,这也是不可忽视的风险点。

小结

加息盛宴之下,这场残暴的欢愉,是否终将以残暴收场?

对于广大普通投资者而言,以 RWA 为管道的美债「代币化」的固定收益类项目,虽然大多存在相应的准入门槛,但也是一个难得能够参与分享美国国债收益的机会。

同时也可以为 DeFi 领域与加密市场引入更丰富的资金与底层优质资产,这对整个加密市场而言都是积极因素。

不过,秋风未动蝉先觉,6 月份以来短期美债供给的激增,使得美国政府已经度过了发债缓解资金缺口的窘境,所以上文提到的 5% 既然是重要的心理关口,却也意味着实际收益率不可能长期持续处于当下的高位区间。

那么对于目前希冀通过美债「代币化」管道获取收益的用户来说,无疑就需要做好预期管理与风险管控:

一方面,需要清楚 谁也无法保证 4%、5% 甚至更高的美债收益率一定会持续下去 ,且「收益率 - 价格」的此消彼长之间,存在一个临界值,一旦美债价格跌破某一点,资(美债价值)不抵债(稳定币市值)具象化,脱锚雪崩可能顷刻间发生。

另一方面, 项目方提供 5% 以上越高的固定收益率,可能意味着越复杂的「长短债」期限错配 ——如上文所言,这也表示固定收益率越高的项目,潜在的流动性风险就越高,挤兑踩踏的发生可能水涨船高。

金融市场没有永恒的盛宴,加密行业更是如此。

予取予夺,尽归一处,经历过 UST/Anchor 的我们,或许更应该清楚,再宏大的高收益叙事,如果不能全须全尾地退场,都只会是一场镜花水月。

时间会给我们答案。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum