作者:GO2MARS的WEB3研究

crvusd协议——Curve Finance的野望

作为当前以太坊上交易量排名第二的DEX, Curve仅次于Uniswap。Curve首先通过提出StableSwap AMM模型来优化稳定币之间的交易,与Uniswap的恒定乘积不变方法(

x*y=k

)相比,为稳定币(如DAI、USDC、USDT等)之间的交易提供了更低的滑点和交易费用,在Curve v2中通过引入自动集中流动性,将这种高效的交易拓展到了波动性更大的资产上。Curve中交易量排名前二的交易池分别是3pool(USDT/DAI/USDT)和tricrypto2(USDT/WBTC/ETH)。

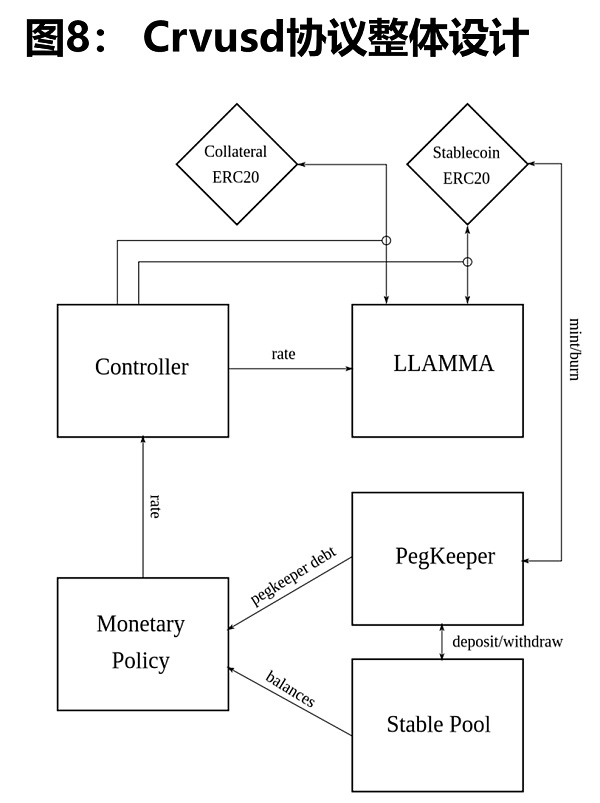

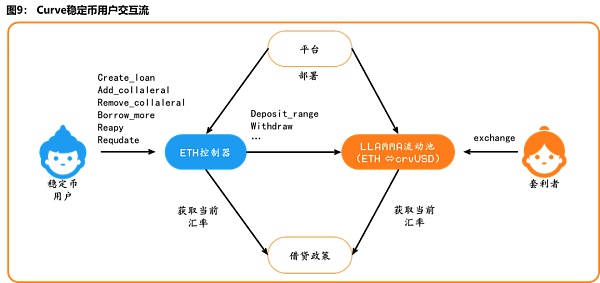

Curve于2022年11月发布了crvusd白皮书,在白皮书发布六个月后,2023年5月17日Curve正式推出crvusd的用户UI界面,标志其稳定币正式发布。在crvusd的设计中融入了借贷、AMM、AMO机制以及一系列创新。主要可以分为LLAMMA,Monetary Policy和其中的PegKeeper以及Stable Pool几部分。

Crvusd与其他超额抵押稳定币的区别主要在于其清算机制,称为”借贷-清算AMM算法“,即LLAMMA算法。

LLAMMA的核心概念是抵押品和稳定币之间的转换。当抵押品的价格较高时,用户的存款将变成抵押品(如ETH),或者当抵押品的价格较低时,它将全部变成USD。在这点上与Uniswap v3的LP完全相反。

LLAMMA旨在通过将自己的AMM整合到清算过程中中来改进现有的稳定币机制。LLAMMA提供了一个专用市场,用于抵押资产和稳定币之间进行交易。这种机制在清算方面更具灵活性,提供连续、软性的清算,而不是像MakerDAO那样离散的清算。

LLAMMA通过将AMM内部化来解决前述问题,使抵押代币也成为LP份额本身。例如,当用户抵押ETH进行USD贷款时,用户存入ETH作为抵押品,而存入的ETH会转变为ETH/USD的LP仓位。在此机制下,随着ETH价格下跌,LP仓位会逐渐卖出ETH并买入USD;而当ETH价格再次上涨时,LP仓位也会逐渐卖出USD并买回ETH。如果发生ETH下跌后便不再涨回的情形,LP仓位仍有足够的USD来支持债务。

这种模式可以防止头寸被清算(它只是被平仓),而且没有坏账风险。此外,LLAMMA使得清算机制从原先的“一次全部”及“全有或全无”,更改为巨大的滑点损失。如果抵押品持有人能够承受价格波动,等价格重新回稳时,抵押品持有人甚至还能赚到额外的AMM交易费。

除了LLAMMA,crvusd的设计中的Monetray Policy它可以看作是一个类似于央行的机构,负责维持crvusd与美元之间的1:1锚定关系。Monetary Policy的主要工具是PegKeeper,它是一个智能合约,可以根据crvusd的市场价格和内部价格来调节crvusd的供应量。

内部价格指的是crvusd在Stable Pool中与其他稳定币之间的兑换比率,它由Stable Pool中的流动性和交易深度决定。市场价格指的是crvusd在外部市场上的交易价格,它由市场供求关系决定。这两个价格通常是接近的,但在一些特殊情况下,它们可能会出现偏差。这时,Monetary Policy就会通过PegKeeper来调节crvusd的供应量,以促进内部价格和市场价格之间的一致性。

当crvusd的市场价格高于内部价格时,说明crvusd有增值的趋势,这时PegKeeper会向Stable Pool中投放新铸造的crvusd,以增加Stable Pool中的流动性和交易深度,从而促进crvusd与其他稳定币之间的兑换,降低crvusd的市场价格,使其回归到内部价格。这相当于央行在经济繁荣时通过信贷投放来控制货币供应量和通货膨胀。

当crvusd的市场价格低于内部价格时,说明crvusd有贬值的风险,这时PegKeeper会从Stable Pool中回收crvusd,并销毁它们,以减少Stable Pool中的流动性和交易深度,从而抑制crvusd与其他稳定币之间的兑换,提升crvusd的市场价格,使其恢复到内部价格。这相当于央行在经济衰退时通过回收货币来稳定货币价值和防止通货紧缩。通过这样的机制,Monetary Policy可以有效地保证crvusd与美元之间的1:1锚定关系,同时也为Stable Pool提供了稳定和高效的流动性。

crvusd目前已经支持wsteth、wbtc、sfrxeth和eth作为抵押品,目前发展良好,截至2023年7月12日,抵押品总价值已经超过了1.2亿美金,crvusd发行量达到了8千万美金,而其增长势头依旧迅猛,即将突破一亿美金大关。

PRESTARE——用去中心化方式重构收益分配关系

Prestare基于现有借贷协议aave进行创新。协议主要创新点为随着借款人的交易次数增加,可以逐步降低其抵押率。抵押率的降低主要取决于借款人过去创造的利息。在协议层面上,依然是提供超额抵押借贷服务。

目前大部分借贷协议收益主要来自于借款人的借款利息,利息70%-85%将会分配给流动性提供者(LP)。大多数协议会保留利息的15%-30%作为协议营收,而借款的动力初期主要是来自于协议本身代币的价格代偿。一般情况下,协议早期对借款人部分的激励相对更高的,即使在支付利息的情况下,token激励也能覆盖掉利息。但中长期来看,脱离了代币激励之后,需要重新对这部分协议进行评估——他们留下来的用户有没有真实的借款需求?

Prestare贡献在提供了一个更简单明了的收益分配关系,并且在代币经济模型上做了化简。其核心概念是将协议的借贷获得收益按比分配转换成信用值转化给借款人,借款人可以在下次借款时凭借更高的信用值拥有更低的抵押率。整体上来看,借款人的能借出的资金还是少于他们的抵押物加上之前支付过的利息。因此从系统上看,整个协议仍然保持超额抵押来保证可偿债能力。

具体的实现机制透过协议的Credit Token(CRT)实现。Prestare依然是将大部分利息收益返还给LP,约70%左右。剩余20%的利息则被转化为稳定币,并且按照一比一的比例复制产生CRT并即时地按比例分配给协议的借款人。借款人基于拥有的CRT的数量,在之后的借款时获得更低的抵押率或者更宽松的清算阈值。这样,每个用户都有不同的抵押率和清算标准。交易越多,借款人获得的CRT也越多,也会有低的抵押率,同时也提高了用户粘性。

CRT相较于原本的稳定币而言,在借款的标准上可以做到接近一比一借款,在借款效率上略高于稳定币。但 CRT目前最大的抵押额度依然没有超过其背后支撑的稳定币的数,因此实际上CRT并没有发挥出“信用”的价值。虽然这样的做法可以在协议的可偿债性层面上给出保证,但是这样的模式就更类似于资本换取抵押。从用户的角度而言,Prestare认为CRT或许是可以发挥大于1的价值的。由于CRT是一种同质化代币,用户之间也可以自由地交易他们的CRT。CRT更能从对抵押率不敏感的用户转移到对于对借款抵押率敏感的人群里。这群人更有可能使用借贷协议进行其他的交易,而非单纯的进行流动性挖矿,他们是Prestare的目标用户。从二级市场的crt成本更有可能小于1,因此,也可以为这些目标用户提供更好的服务。

这类收益分配模型比较简单易懂,符合大众的生活逻辑。跟现实生活里去商场或者超市消费,得到他们的优惠券类似,用户下次再去消费时就可以使用优惠券并且再次获得优惠点数。在Prestare协议里,优惠点数就是他们的Credit Token,用户可以凭借CRT降低相应的抵押率。

在协议初期可能仍然摆脱不了token激励来吸引用户,但随着CRT的分发以及市场的流动,集中在有真实借款需求且对抵押率较敏感的用户手里。这个机制也可以为Prestare留下优质的用户。除了整体的借贷模型上,Prestare也在其他方面做了略微的小的改动。比如底层资产可以接收compound或者aave的cToken或者aToken,这样就可以利用到市场上已有的流动性,并且给用户提供更好的收益。除此之外,Prestare将循环贷款的操作用flashloan进行封装,可以给用户提供低倍的杠杆交易,在前端的使用感受上和其他杠杆交易的协议没有太大差别。

Prestare的CRT机制由于拥有稳定的价值背书——只有有发生完整借贷过程后才会有对应的CRT产出,因此既解决了Defi协议层面在想要提供较低抵押率时缺少的用户信用凭证,也解决了较低抵押率出现default风险时的还债能力——可以通过出售或兑换用户抵押的CRT方式偿还一部分债务。因此Prestare通过创新利益分配方式发展出的CRT为Defi市场提供有价值的信用凭证,相信可以在Defi市场中占有一定地位。

后记:关于未来的研判——Defi借贷赛道的“两超多强”

当我们展望未来的DeFi借贷市场时,可以预见到一个“两超多强”的竞争格局。这两个超级大国是 Aave 和 Compound,它们是市场上最大、最成熟的 DeFi 借贷平台。

在未来,DeFi借贷协议的发展可能会朝着两个不同的方向演变。一种可能的发展方向是围绕着协议收入、流动性提供者(LP)利益以及总锁定价值(TVL)之间的关系进行经济模型设计。这种方法主要通过优化协议的经济模型来提高协议的收益能力,同时为流动性提供者提供更多的激励,从而吸引更多的资金进入协议。这可能会通过调整利率模型、优化抵押品清算机制以及引入新的激励措施等方式实现。

另一种可能的发展方向是结合新技术,如去中心化身份(DID),进一步强化链上信用体系,将传统金融借贷模式引入链上。这种方法可能会通过引入链上信用评估机制,使得借贷人可以根据其信用评分获得更优惠的借贷条件。这样,DeFi借贷协议就可以更好地与传统金融体系接轨,为用户提供更多样化的借贷选择。此外,这种方法还可能通过支持更多类型的抵押品、引入新的风险评估模型以及优化信用评分算法等方式实现。

当我们展望未来的DeFi借贷市场时,可以预见到一个“两超多强”的竞争格局。这两个超级大国是 Aave 和 Compound,它们是市场上最大、最成熟的 DeFi 借贷平台。作为 DeFii借贷领域的超级巨头,Aave 和 Compound 将作为整个生态系统的基础设施。它们将为其他借贷协议提供基础,使其能够建立和发展。它们的规模、规模和声誉将使它们成为 DeFi 借贷市场的重要组成部分。

与此同时,其他借贷协议将专注于市场的特定细分领域,以创造自己的竞争优势。例如,一些协议可能专门针对实物资产,也称为现实世界资产(RWA)。这些协议将为传统金融和 DeFi 之间架起桥梁,允许用户使用实物资产作为贷款抵押品。另一个专业领域可能是流动性质押衍生品(LSD)。这些协议将允许用户使用各种以太坊质押衍生品的回报率。通过专注于这一细分市场,这些协议可以吸引那些希望最大化其加密货币持有量回报的用户。

总之,DeFi 借贷市场的未来很可能以“两个超级大国”的竞争格局为特征。Aave 和 Compound 将作为整个生态系统的基础设施,而其他借贷协议将专注于市场特定细分领域,区分自己并创造自己竞争优势。这种动态格局将为用户在 DeFi 空间中进行借贷提供广泛选择。