Dev2Dev,一个稳健又冷酷的套利机制

原文标题: Dev2dev : A Potential Technobabble Arbitrage

原文作者:Matti, Zee Prime Capital

原文编译:Kaori,BlockBeats

在 Zee Prime,我们是最早在 2021 年初正式提出并发布中间件论文的团队之一,并在 2022 年推出了第二部分。中间件包括所有不是应用程序或基本协议的内容。换句话说,就是介于二者之间的所有事物。

另一个用于表示中间件的词语是基础设施,显然,这是当今的乐土。在 L1 和应用程序之间的所有神奇空间都是我们应该兴奋的东西。基础设施是未来。与 AI 和 ZK 并行发展的是模块化技术等等……还有更多的行业术语。

相关阅读: 《 Web3 中间件和基础设施全景概览 》

如今,许多大型风险投资公司必须证明自己的存在价值,同时从那些对该领域了解甚少的人那里筹集大量的资产管理规模(AUM)。事实上,加密领域的创造力非常有限,创新资源匮乏。这就是为什么基础设施成为了一种默认的回应。这是一种简单的解决方法——一个开发者的炼狱。

加密领域除了空投猎人外用户非常少,因此其想通过 B2B 场景来实现自我救赎。这暗示了在 Web2 中赚钱的一种温馨熟悉的事物——B2B SaaS——你不是向用户(因为没有用户)出售,而是向其他企业(这些企业有很多)出售。

因此,当养老基金董事会了解到同态加密实际上不是"未公开的同性恋"的科学术语时,所有人都将目光投向这一基础设施所代表的冷酷技术术语,但他们会说「Follow the money」

「卖铲子」

开头的加密 B2B 概念有一个小问题。有很多加密货币企业向其他加密货币企业销售服务 - 但其他加密货币企业的客户是谁?你猜对了——其他加密货币业务。

缺少一件事,那就是钱。没有钱就没有「B」。

除非有风投公司拥有大量无法投向其他领域的资金,愿意资助蓬勃发展的开发者对开发者生态系统,或者如我们所称之的——de v2 dev。

然而,这种情况不可能永远持续下去,但可以持续一段时间。2 年?正好进入四年周期(对于那些相信占星术的人来说)。这是有风险的,但过去确实有效。

首字母缩略词和流行语很受欢迎,因为它们可以表示任何意思。换句话说,你可以用技术术语使得没有人真正知道你在说什么。这就是你最后会陷入一个由机构资金推动、只关注内部开发者的互相吹捧的圈子的原因。

如果你看不到实际的产品,那么你很可能就是产品。

因此,在 Web3 中,开发者是为风险投资者提供了完美的产品/市场契合度的产品,风险投资者可以分配资本,然后筹集新的基金,因为「我们需要新的基础设施」以及「建设基础设施是困难的且耗费时间的」。

我们最终得到的与自引用代币产量反馈循环相同,但这次是一个「可组合」的基础设施自引用 dev2dev 生态系统。预计最终散户会购买代币化的开发者。

资源与创造力

基础设施的确需要改进。但值得怀疑的是,在用户到来之前,是否应该自上而下地构建。

亚马逊是 AWS 的第一个用户,AWS 是为内部使用而构建的,只是巧合,不是设计,它成为了 Web 2 的核心基础设施。

拥有用户的人最有可能向下游发展。我不想破坏你的 ETH-maxi 去中心化泡沫,但如果 Metamask 独家将其订单流引入其构建器,那么它们将构建每一个区块(可能已经发生,也许可以查看链?)。

Lex Luthor 并不想激发某个深度科技媒体公司改头换面成为 Metamaskless,所以这种重新集中攻击向量不太可能在近期内实现。但这让你了解了去中心化堆栈/基础设施叙事的脆弱性。

尽管如此,不真诚的基础设施叙事仍然是一个看似保守的赌注。这是一个很好的类比,来自大技术时代,老一辈人对此很感兴趣,因为这是一个熟悉的概念。因此,如果您将 ZK 这个性感的流行词与基础设施 SaaS 类比结合起来,那么机构投资者就会受到吸引。

可预测的出售「镐头」和「铲子」的回报,在公司董事会上看起来非常诱人。

BlockBeats 注:在加密风险投资领域,"Selling Shovels"意味着从事与加密货币、区块链等技术相关的基础设施和服务的公司,而不是直接投资加密货币。这些公司可能提供交易平台、钱包服务、区块链技术开发等。这个短语强调了为整个行业提供基础设施和工具的公司可能比直接投资加密货币更有利可图。

这就是如何将滴水式的机构叙事与缺乏想象力的开发者和连续创业者相结合,寻找包裹在科技术语中的生活方式业务。

大型风投公司很难将过去一个周期的加密货币疯狂翻倍出售给他们的有限合伙人。此外,资助创造力是廉价的。伟大的想法通常不需要大量投资。这就是为什么风投公司会对资源痴迷,对他们来说,开发者是需要资助的资源。

我预计的是,下一个创新触发器将由过去几年流入加密货币初创企业的资本的 1% 来资助,这意味着大部分被引导的资金将被非常少的支持创造力的资本所超越。

事实是,在加密领域,创新的问题不是金钱,而是创意+执行。

尽管在投资基础设施(以及这需要的大量资源)方面有着最激烈的竞争,但如今的高风险游戏并没有在基础设施层面上进行。赛尔定律在这里适用:

「在任何争议中,感情的强度与所涉问题的价值成反比。」

这体现在亨利·基辛格经常引用的一句话中;「大学政治之所以如此恶毒,正是因为利益如此微小。」当客观差异很小的时候,你需要为了维持某种差异而竭尽全力地竞争。这种差异往往是虚构的多于现实的,所以这里有 20 个 L2 和 ZKb 需要资助。

毕竟,风险投资公司充分利用了 L1 的叙述。他们从这个领域中榨取了所有价值,甚至更多。如今,他们将注意力重新集中在基础设施上,同时回避最重要的问题:用户在哪里?在此过程中,他们还忽略了已经建设了一段时间的现有基础设施项目。

基础设施套利

如何创造性地利用愚蠢的资金来支持技术?是否有真正值得支持的基础设施项目?我提出的这个概括肯定会有例外,在构建 Web 3 基础设施方面,确实存在一些有趣且重要的努力。

正如我之前提到的,在 Zee Prime 的投资领域,我们在过去的几年里一直活跃于基础设施建设,而我们现在所看到的大部分只是在回收旧的想法和产品,或者硬塞到当前的趋势(ZK、L2 等)。不同之处在于,它们是有门槛的,不能在二级市场上自由获取。

在参加 Token 2049 活动时,我注意到免费 alpha 供应商和「民间英雄」 Arthur Hayes 在悄悄推销 Filecoin 。这让我意识到,在二级市场上玩基础设施游戏可能是一个稳健的套利。私募轮次的基础设施投资主要是依赖于虚幻的创新。

创新往往伴随着高昂的代价,由大型风投公司承担,然后在解锁后迅速降低价格。无论是存储还是去中心化的 RPC(我们实际需要的东西)、账户抽象、索引等等,可能有另一种方法来玩基础设施游戏。

2020 年 DeFi Summer 早期的赢家并非是由风投公司打造的团队,而是那些长期以来一直在创新和执行的项目,无论是 Synthethix 还是 Aave 。

如果深入挖掘,人们可以在二级市场上找到获得充足资金的团队并以大幅折扣购买代币。更不用说与私募轮相比,其分配更为有利。这是一个有风险的赌注,但这并非公开交易市场表现第一次优于风投。

当这个闪亮的新玩具实际上并没有那么闪亮,而且还附带有沉重的风投包袱时也许可以避免它。毕竟,投资伟大科技公司的机会从来都不是几轮私募或几个月的事。至少是一个多年的机会。

如果你必须押注基础设施,那么可以考虑那些有经验且经历过熊市洗礼的团队,他们已经建设了多年。毕竟,Hayes 比大多数风投公司拥有更大的陷阱,你知道大陷阱意味着 alpha 收益。

免责声明:Zee Prime 投资了许多基础设施、中间件项目,包括 Filecoin、 Pocket Network、 Biconomy 、 Subsquid 等,因此本文代表了一种有偏见的观点。

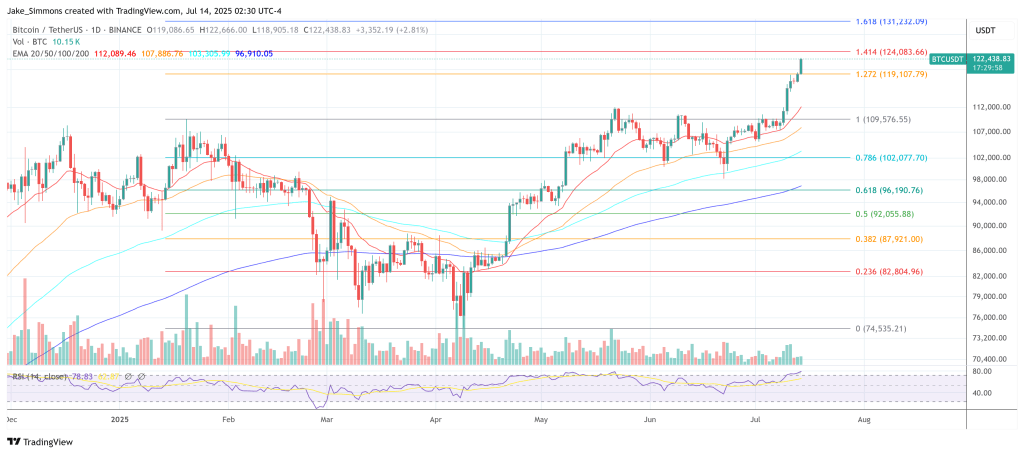

The Bitcoin Liquidity Supercycle Has Just Begun, Says Hedge Fund CEO

Bitcoin punched through a fresh record above $122,000 on the morning of 14 July, extending its month...

Crypto News: Bank of England Governor Warns UK Against Stablecoin Adoption

The post Crypto News: Bank of England Governor Warns UK Against Stablecoin Adoption appeared first o...

Algorand (ALGO) Surges Over 30% Amid Network Growth—Is $0.5 the Next Target?

The post Algorand (ALGO) Surges Over 30% Amid Network Growth—Is $0.5 the Next Target? appeared first...