律师转战加密基金投资人,是怎样一种体验?

本文作者;Sullivan,曼昆律师事务所资深顾问

本文编辑:陈景怡

开篇语

「曼昆周五下午茶」是曼昆律师事务所每周五的线下交流活动,本篇文章为曼昆律师事务所资深顾问 Sullivan 参加活动时的分享内容,从个人故事、律师执业建议、项目投融资等方面,为大家做了精彩的分享,希望能够给各位读者带来启发。

Q1、 从红圈所律师转行加密基金投资人,这样的转变很少见,中间是有什么故事可以为大家分享?如果法律人想涉足Web3,你会有什么好的建议可以给到大家?

Sullivan:

很高兴来参加曼昆的下午茶活动。我之前走的一直是比较中规中矩的非诉律师路线,国内法学本科中间去英国交换,研究生毕业于美国 T 14 LLM,回国后进到一家红圈所金融组开始职业生涯。产生变化的是之后接触到Web3 行业,又机缘巧合下加入一家Web3基金做投资看游戏、 Defi 和 NFT 赛道并兼管法律事务。

其实我个人感觉从律师跳到投资端的职业路径在国外还是挺常见的,比较知名的如蔡崇信加入阿里巴巴之前就是从律所进入 Rosecliff 和瑞典 Investor AB 投资公司。包括查理·芒格最早也是律师的背景出身。我也有同学跳到投资公司做法务,而后转前台的。我觉得法学毕竟有一定专业壁垒,不管是司法考试还是律所的工作,都提供了大量的思维锻炼机会,这些对于未来成为一名律师或做其他职业都是很好的铺垫和开端。即使现在有时看到 Cooley 发来项目合同还是会感觉很熟悉。

也许是兴趣的原因,我在金杜做律师时就会下意识关注投资行业的事情。比如在豆粕期货价格在初期疫情放开时就上涨了一轮,我之前观察到并建仓是因为同样的事在 2003 年的非典疫情同样发生过。几年前看市场上的金融产品时关注到区块链领域,和许多圈内前辈一样研究后觉得很有意思。加上刚好有几位家里人也在上海做律师,在问过他们的建议后以及当时赶上 Defi 浪潮赚到一点,我就顺势转入了投资行业。

最开始从法律行业进入到Web3行业时,我对很多事物也很难理解。比如对于 Defi 去中心化金融,为什么 Token 还能做借贷、杠杆、流动性挖矿等等。但这部分的理解可能需要一个过程,通过看相关资料,尝试使用各种产品后才会逐渐明白。比如 Defi 头部的 Uniswap 、 Compound 、 Curve 或者现在新公链中的 Base 、 Sui 、Arb、ZKsync 等等,使用中会遇到各种疑问,解决这些疑问会是很好的学习过程。

如果作为律师同行也想加入Web3行业,我有几个小建议。

首先我觉得时间点是非常重要的,在熊市末期或市场情况较好的时候进入市场机会比较多。目前来看是 2023 年底至 2025 年这个时间阶段都还不错。其次,能多和行业内人士交流,若有职位空缺则可能被邀请加入。再者,自己花时间了解这个行业,具备基础的知识储备,形成对市场不同赛道和项目的理解。如果粗略的将 Crypto 市场分为 Defi、Gamefi、Socialfi、Infra、NFT 五个赛道,不同赛道的项目关注重点、市值区间、时间周期、Tokenomics 都不同,跟上项目方或基金方的节奏才能取得信任,才能开展业务方面的合作。

在学习Web3.0 方面,我推荐一些自己会用的工具网站。链上数据分析方面可以看看 Nansen 、 Dune Analytics 、Footprint、Glassnode。NFT 市场可以用 NFTGo 、 Blur 、Opensea,不过现在 NFT 市场熊了很多。新闻网站可以看 Foresight News、深潮、律动,他们的手机 app 下载也很方便。研报方面我觉得 IOSG 公众号和 Paradigm Insights 是比较好的。但需要注意的是 VC 的网上文章观点不一定那么客观,或多或少会带有一点目的性,如果纯以文章作为投资判断的话,可能会出现问题。其他常用的比如 CoinMarketCap、Dexscreener、DefiLlama、Debank、 Zerion 、 Twitter 等都是很实用的工具。

多和行业内的人交流,因为每个周期的叙事都有所不同,在行业内有经验的人更有机会洞察市场的发展方向。比如 2013 年的矿机市场、 2017 年的 ICO、 2021 年的 Defi、Gamefi、NFT 等等,都是之前周期没有起来的赛道。那在下一个周期,哪些是新的会来带巨大流量的赛道,能够正确找到方向并对市场有更深刻理解的人则会有更好的先发优势。

全链游戏、RWA、新公链包括 Layer 2 都是下个周期值得关注的板块。举例来说,最近的行业动向 RWA(Real World Asset)这个赛道比较火,原因在于大家发现 binance、 OKX 或其他 Defi 平台上的稳定币理财产品仅有百分之一点多的年化收益。而与此同时短期的美债收益率已经上升到了百分之五点多,两者存在较大的利差。此外,更高收益的美债和稳定币相比还具有更好的安全性,这就自然而然就会吸引大量 Crypto 资金过去。这也是当前 Tether 、 Circle 、Makerdao 在做的事,也是许多 RWA 创业者在推进的一个方向,即可以便捷的协助用户将持有稳定币与赚取美债收益相嫁接,而这个方向也需要律师协助处理链下的合规事宜。

Q2、 法律专业与web3商业视角何者更重要?如何看待Web3律师的行业重要性?

Sullivan:

“做律师需要的不仅仅是法律意识,还需要商业意识。”这点在 Web 3 市场尤为明显。很多律师懂得法律层面上的内容,也能利用法律知识搭建合同框架,但缺少对于行业内部知识,市场发展变化的了解。但许多时候律师又不太好直接请自己的客户花时间给自己做行业“科普”。但如果Web3行业律师在一些基础商业知识上理解存在偏差,轻则会导致客户质疑其专业性,重则影响客户资金安全或未来收益,所以拥有Web3的商业视角还是很重要的。

以下是部分传统律师朋友对Web3商业理解方面可能存在的偏差:

-

Token 发币

不是所有Web3项目都要发币的,像 Metamask、Opensea、 Coinbase 都是用户量和知名度很高的Web3项目,但都没有发行 Token。但如果计划发行 Token 的话就需要跟项目方针对发币的时间、公链的选择,代币解锁和释放,币权的融资架构(单独的代币还是股权映射的代币)等等问题提前进行沟通安排。

-

Token 解锁约定

有律所在谈到 Token 的 Vesting 部分仅谈到 IEO 的锁定期,未包含 IDO、空投等。但其实 IEO 只是项目方发币方式之一,比如 Binance 的 Launchpad。如果合同中是以 IEO 作为项目方发行代币的定义点,那么如果项目方进行的是 IDO 或给予空投的方式进行代币发行,这部分代币可能就没有投资人的份额了,而要等待像抹茶等交易所快速上币后才能去向项目方所要份额。通常来说,对于这部分合同中可以用 Token Generation Event 的定义来约定项目方发币事宜,这样不仅可以涵盖当下项目方的不同发币方式。也可以对当下没出现但未来出现的发币方式进行涵盖。毕竟许多发币方式也是近几年才出现的,可以预见随着市场快速发展未来还会出现不同的发币方式。

某 Web3 投融资解读文章

-

股权/币权融资架构

有其他基金的朋友问到我,他们投的是股权映射 Token,但项目方发过来了一份 SAFT,不确定是否可以。但其实 SAFT 全称是 Simple Agreements for Future Tokens 只包含 Token 方面的协议,不包含股份。如果这么签可能会导致后期出现很多问题,正确的框架应当是 股权协议加一份 Token 附属协议。

-

行业框架

有律所在谈到Web3行业分类时,将区块链游戏 GameFi 归为了 DeFi 的细分赛道。虽然赛道划分本身不必要咬文嚼字,但无论东西方Web3基金还是会将游戏单独作为和 DeFi 同等重要的赛道的。有个好的 Mapping 框架在约定合同细节时会起到作用,比如如果是跨链桥项目的融资,就可以将黑客或技术事件的风险责任划分详尽的约定一下(因为近些年跨链桥很容易成为黑客攻击对象)。

某Web3 投融资解读文章

-

资金的安全托管平台

Web3行业律师最好是不仅懂法律条文,还知道很多行业内的知识,比如资金放在哪里能最大限度保证安全等。会产生这样的问题是因为线下聊天时,有律师朋友谈到可以将资金放在某“知名”交易所,但行业内有经验的人都知道这家交易所的隐患不会选择它存放资金。这种信息往往可能公开信息看不到,需要行业内交流才能意识到其中问题。

此外对于Web3律师行业的重要性,我觉得像 2017 年的牛市周期当中,许多投资方会在不签协议或草签协议的情况下直接打款抢份额,而在 2021 年这种现象就会少一些。随着行业的扩大,合规性逐渐受到更多重视。以后市场对于Web3律师的法律需求也会越来越大,这对于许多律师朋友来说应该是个利好消息。

Q3、 可以为大家介绍下区块链项目融资常见的几种方式吗?为什么Web3公司会选择 token 融资而非股权融资?

Sullivan:

区块链项目投融资常见的交易架构有如下四种:

(1)单独的 Equity 股权融资。这类融资架构与传统股权融资相似,项目早期一点的直接用 SAFE[ 1 ]协议,中后期一点的用 SPA、SHA、MAA 等构成完整一套股权投资架构。这一类虽然是Web3项目融资,但融资结构和传统资本市场融资很相似。

(2)单独的 Token 币权融资。主要表现形式为:SAFT 和 TPA。与 SAFE 类似,签 SAFT 的原因在于其便利性,快速达成合作,细节可以后续商议。

(3)股权映射 Token。现在北美项目比较喜欢此种融资架构,基本包括 Stock Purchase Agreement、Investors’ Rights Agreement、Right of First Refusal and Co-Sale Agreement、Voting Agreement 加上一份 Token 映射协议 Warrant to Purchase Tokens。这种架构从合规的角度有时会方便些,因为投资人其实投的还是股权,只是项目方给予了投资人后期可以通过很低的价格再“购买”Token 的权利。换言之如果投资人的股权不在了,其未来 Token“购买”权益也会随之转移。项目比较早期的也可以直接用 SAFE 加 Token 映射协议的形式。

(4)股权和币权并行融资。同一轮融资项目方既进行股权融资也进行币权融资。区别于股权映射 Token 架构的 Token“购买”权益与股权绑定,投资人在股权和币权并行融资架构当中,即使卖掉了股权部分,其 Token 权益部分依然保留。小部分项目方也会选择 SAFTE 的架构,将 SAFE 与 SAFT 进行灵活结合的一种模式,项目方会根据发展情况灵活调整给予投资人股权或者币权。

另外近段时间也遇到不少项目方,之前做过一轮股权融资现在想加一轮币权融资,或者之前是币权融资现在想新加一轮股权融资的情况。针对这种情形如果单独多融一轮币权或单独多融一轮股权是会影响上一轮投资人权益的。其实比较好的模式是无论上一轮是单独的股权或币权融资,这一轮都转为股加币的融资架构。如果上一轮是股权融资,新一轮就给上一轮投资人免费赠予 Token 份额;如果上一轮是币权融资,新一轮就给上一轮投资人免费赠予 Equity 份额。这样是比较好的平衡项目方与各轮投资人利益架构的方式。

对于为什么Web3公司会选择 Token 融资而非股权融资,不同的项目方或投资方喜欢的偏好是不一样的。通常来说Web3原生的基金比较偏向于 Token 融资,而传统美元基金则比较偏向于股权融资。Web 3 的投资方比较偏好 Token 是因为更容易退出流动性,不需要经过繁琐的股权资本市场上市,只需要项目方在交易所或以其他方式进行 Token 发行就能够很便捷的使得项目早期投资人出售 Token 进行获利。而部分传统美元基金偏向股权,原因在于方便他们在合规或财报方面有更好的解释和披露,毕竟投资款打出后对应的是登记在册的股权,更易被 LP 理解些。

Q4、 Token 投融资合同主要关注点有哪些?

Sullivan:

我经手过数十个Web3项目的投融资合同,能够感受到包括像 EigenLayer 等好项目的融资协议与一些不那么靠谱项目方发来的融资协议细节内容是不同的。尽管有些项目方口头上对自己的项目有信心,如果合同中的细节约定处处在为 soft rug 做准备,那项目的靠谱程度就会存疑。反之,如果是靠谱的项目方,合同中很多地方的约定能感觉到项目方在尽量平衡与投资方的利益关系。我有遇到过聊起来不错,但合同约定有问题的某境外项目方,在沟通后对方也比较强势不同意修改,在过了大概半年后又主动联系我们说合同都可以改。而现在这个项目方已经 rug 掉了。因为Web3市场本身的复杂环境,合同方面可以对于这些问题多重视些。

除了一些惯常的Web3投融资协议架构内容,以下是值得Web3基金或项目方在协议中多关注的点:

-

估值

这里的估值除了本身协议中约定的项目估值,还需要多注意股权映射 Token 时候的映射比例部分,有可能存在不利于投资者的地方。比如项目方声称 1: 1 映射,但真正去看协议约定的时候,投资了 10% 的股权份额却只映射了 5% 的 Token 份额。如果没注意的话协议内把映射比例降低,导致变相拉高了项目估值。

-

解锁方式和解锁期限

在 Token 融资协议中需要关注 Token 的解锁方式、分配比例、解锁期限等等。对于 VC 来说,解锁期限短有利于更早拿到 Token。但是也有一部分项目方的 Token 锁定期限会很长,甚至可能会长达五年。若不去谈判的话,这对于投资方来说是一个很不利的条款,需要注意。

-

风险责任划分与规避

有的项目合同中会写明对 Token 投资方当地监管的合规问题、税务问题、黑客盗币风险、技术问题、人员问题、不可抗力等一概免责。甚至条款用委婉的方式写明项目可能随时会无法继续完成项目的风险,对此投资方最好提前将上述问题提前纳入自己的投资决策考量。反之我也有遇到过项目方会在条款中写明可能会在未来发生的问题,并同意在项目难以继续时,扣除一部分的必要的开支,比如说营运费、工资等,多余的金额会退回给投资方。

-

发币方式与及时间存在争议——Long-stop date

有的项目方在融资时其实没有最终确定好是否在未来发币或发币的时间,而想投 Token 的投资人则会针对此点反复谈判。其实一个协调方式是写一个 Long-stop date 条款,即约定一个最晚发币时间比如两年,那么两年后项目方如果不发币,投资方则有两个选项:可以选择重新签一份补充协议,继续确认发币的时间点,或者将之前的投资金额在扣除必要成本后进行退回。这样灵活性的设计条款对于项目方和投资方都有益处。

-

最惠待遇条款

很多 SAFT 里面没有这个条款,部分项目方在投资方提出后也不愿意加。对于投资方来说,项目方不加此条款可能意味着在本轮融资当中有其他投资方拿到一个更优惠的投资条件。不过如果是作为跟投方,拿到的投资条件不如领投方也是很正常的。

-

争议解决

争议解决的部分通常会在协议中约定在美国加州、香港、新加坡等地进行诉讼或仲裁。随着香港Web3制度的完善,以后可能更多的争议会在香港进行仲裁解决。如果是亚洲的资方建议尽可能选择距离近些的争议解决地。此外,有一些项目方公开进行融资并恶意骗投资人的钱用于高消费,通过刑事追查,部分投资方能追回一些金额。

[ 1 ] SAFE 有利于解决项目方和投资方估值差异的问题,比如项目方认为估值是 2, 000 万美金,投资方认为估值 1, 000 万美金较为合适。通过 SAFE 架构,设定估值上限为 1, 500 万美金,如果这个项目成功按照 2, 000 万美金估值完成融资,投资方则可以按照协议约定的 1, 500 万美金的估值进,所得份额就会变多;同理,如果项目方在后续融资的时只融到了 1, 000 万美金估值金额,投资方也可以按照 1, 000 万美金取得对应份额。SAFE 有助于在早期确定双方合作模式,SAFT 和 SAFE 目的近似,但在内容和侧重点有所区别。

特别声明:

本文为上海曼昆律师事务所的原创文章,仅代表本文作者个人观点,不构成对特定事项的法律咨询和法律意见。文章如需转载,请联系曼昆律师工作人员。

Galaxy Digital Completes $9 Billion Bitcoin Sale for Satoshi-era Investor: What Next for BTC Price?

The post Galaxy Digital Completes $9 Billion Bitcoin Sale for Satoshi-era Investor: What Next for BT...

OrangeDX and Kima Network Partner to Enable Seamless Crypto–TradFi Settlements

OrangeDX, the leading Bitcoin DeFi hub, has recently announced forming a strategic partnership with ...

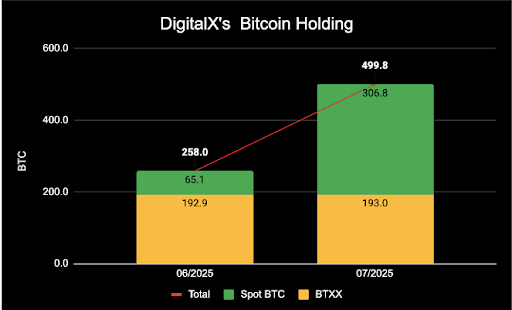

This Australian Investment Manager Just Added Bitcoin To Its Treasury, Here’s How Much BTC They’ve Bought

DigitalX Limited, an Australian digital Investment manager, has made headlines with a new Bitcoin (B...