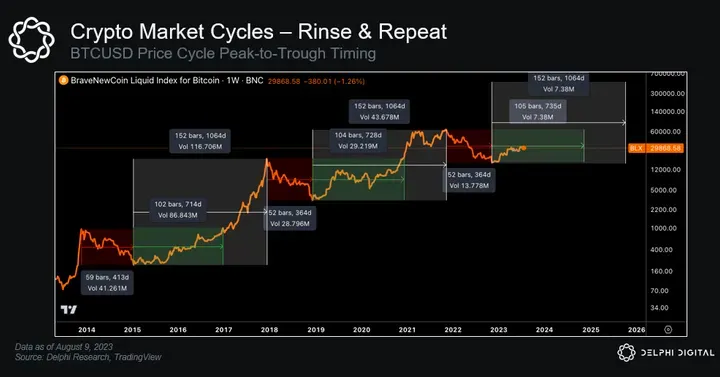

回顾加密货币周期:每个牛熊略有不同,但总体情况基本相似

原文作者:IGNAS | DEFI RESEARCH

原文编译:深潮 TechFlow

人们普遍认为,加密货币需要经历三个加密周期才能真正实现这一目标:第一个周期是为了获得知识并学习有关加密货币如何运作的重要经验教训,第二个周期是为了获得一些收益并感到舒适,第三个周期是为了实现财富自由。

对我来说,这是第二次熊市,很快将迎来第三次牛市。我已经准备好了。

我感觉自己在经历当前阶段的加密货币市场之前已经经历过。因为我确实经历过,具体来说是 2019-2020 年的市场周期。

但我不仅仅是在谈论价格的下跌趋势。我指的是整个市场情绪:政府的监管打击、普通大众对加密货币的漠视或指责其为骗局,以及通过不同代币之间的交替获利的 PvP 模式。

如果你是在上一次熊市甚至更早之前加入加密货币市场的,你可能会有同样的感觉。这种熟悉感是一个巨大的优势,因为你过去在加密领域的经验为即将到来的下一次牛市奠定了基础。

每一个牛市和熊市都有些许不同,但总体情况基本相似。

本文将根据我的经验,探讨过去如何教会我们认识到下一个牛市的开始。

似曾相识的市场

第一次牛市和崩盘

似曾相识是一种感觉,让人觉得自己之前已经经历过当前的情况。虽然这种感觉通常只持续几秒钟,但当前的加密货币似曾相识阶段持续了几年。

我在 2017 年末加入了加密货币市场,之前接触到了 BBC 的文章,介绍比特币不断创下新的历史高点。我第一次感受到了 FOMO。

我买了一些比特币,价格很快翻了一番。我感到非常兴奋,认为自己很聪明,早早地进入了一个新的金融范式。这种兴奋很快转变为信心,我相信如果投资于更新且更便宜的代币,我可以赚更多的钱。

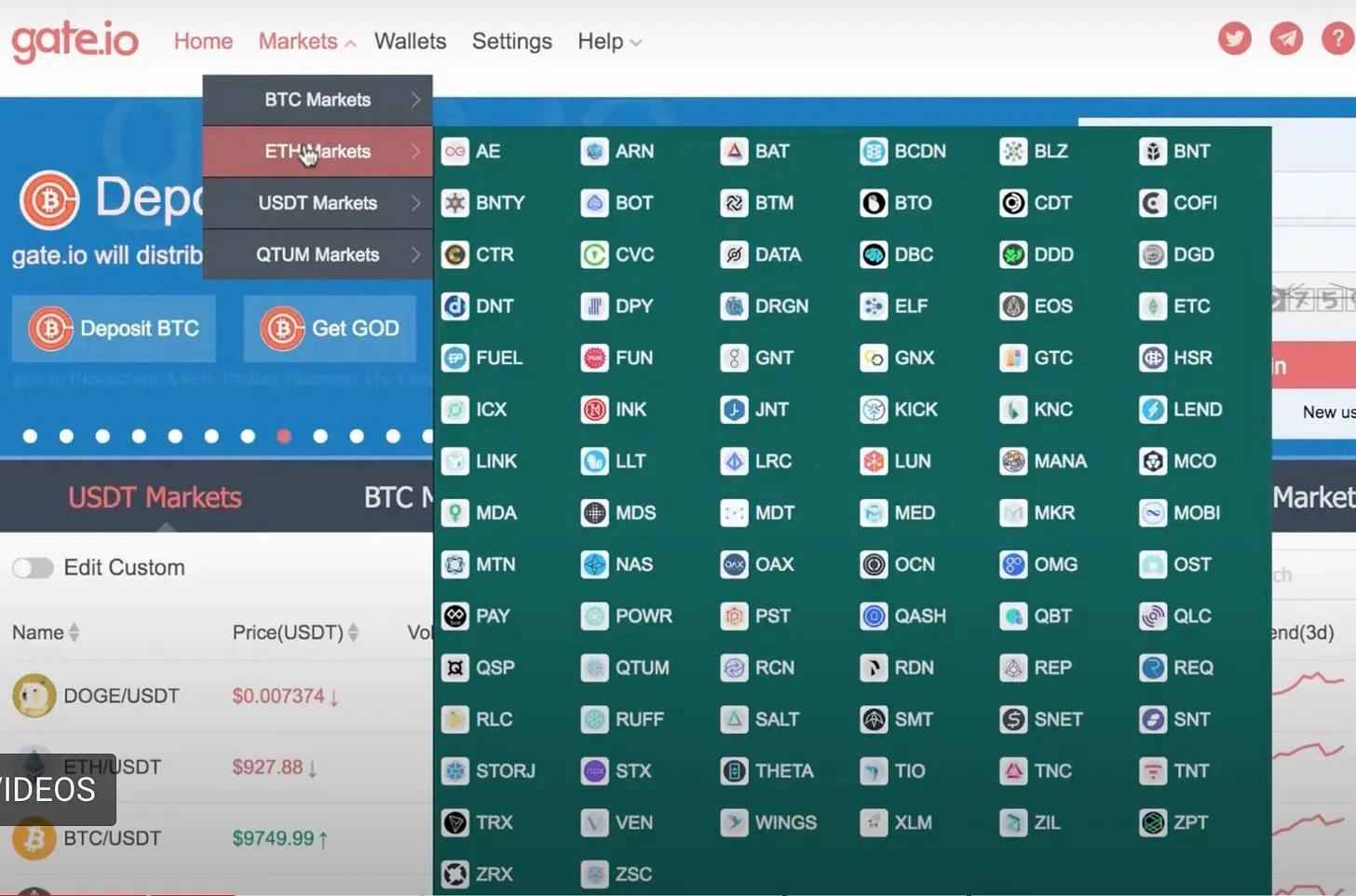

我在谷歌上搜索了一下交易所,因为我第一次使用的交易所( Bitstamp )没有太多的垃圾币,然后不知怎么地找到了 Gate.io CEX。我喜欢他们的旧用户界面,因为我可以清楚地看到所有代币的符号和最重要的是徽标。

我通过阅读它们的网站和白皮书进行了一些“研究”,所有这些项目看起来都是革命性的。去中心化的供应链管理,去中心化的存储,去中心化的银行!FOMO 的情绪越来越强烈。

我不断地将我的奖学金资金投入这些代币,但在某个阶段,它们的数量太多,而且它们看起来都很相似,所以我决定凭借代币徽标的颜色进行投资,没有进行太多的尽职调查。

长话短说,我损失了大部分的钱。

它们都没有建设任何实质性的东西。只有一个网站和一个白皮书。

这是新加入加密货币领域的人常见的故事。贪婪、对新想法的天真信仰以及对加密货币市场运作方式的经验和知识的缺乏,导致了灾难。许多人损失惨重,最终放弃了加密货币领域。然而,那些留下来并从自己的错误中吸取教训的人有更好的成功机会。

我也感到失望,但对出了什么问题感到好奇。

这种好奇心成为我继续写关于加密货币的主要动力。

第二次牛市和崩盘

好奇心和贪婪是早上醒来的强大动力。

在 2017-2018 年比特币崩盘后,我仍然对加密货币感兴趣,并关注所有的新闻。2018 年末,我对加密货币的热情让我在一家韩国的交易所找到了第一份工作,我在那里工作了大约 4 年。这是一次很好的经历,我了解了做市商的工作方式,分析了数百个代币,与他们的团队交流,并参加了十几个会议。

但市场很无聊和平静。市场的相对平静只是与当前市场阶段的一个相似之处。其他相似之处包括:

-

监管机构对 ICO 的打击,尤其是亚洲地区,与目前西方国家的监管打击。

-

加密货币被称为骗局、死亡和庞氏骗局,至今至少有 385 次。

-

等待机构采用:比特币开始被机构购买,与目前的现货比特币 ETF。

-

加密货币收益从一个代币转移到另一个代币,而不增加加密货币市场的总规模。

-

等待加密货币的大规模采用。

还有许多其他相似之处,但普遍声称现在在加密货币领域很无聊的说法,与上一次熊市相比,根本不值一提。

回到 2018-2019 年,确实没有太多可做的事情。没有 DeFi,没有 NFT,我所有的交易都在交易所上进行。最有趣的是 IEO(首次交易所发行),可能还有 EOS 代币销售,它筹集了创纪录的 42 亿美元,但几乎没有交付任何东西。

市场几乎没有什么激动人心的东西。

然而,似乎突然间,事情开始改变。2020 年初,我发现了一个名为 AMPL( Ampleforth )的新热门代币,它彻底改变了我对代币经济学的理解。它是第一个具有弹性供应的代币。

AMPL 的智能合约根据目标价格自动增加或减少总供应量,目标价格在 1.06 美元和 0.96 美元之间变动,这个过程被称为“Rebase”。如果价格超过 1.06 美元,即使在凌晨 2 点,协议将自动铸造更多的 AMPL,以将价格降至目标水平。如果价格低于 0.96 美元,协议将销毁多余的代币。长话短说,这意味着你拥有的不是一定数量的 AMPL,而是供应量的百分比。投资者会看到他们的 AMPL 代币增加或减少,这与其他任何货币的运作方式不同。

这是新的、令人兴奋的,而且它给我带来了收益。我并没有真正理解它的意义(对其他人在重新调整期间的操作进行猜测是主要原因),但我喜欢看到我的钱包里的 AMPL 代币数量增长。那时候,这是一个新的热门事物。

很快,更多的新热门事物开始出现,其中最令人兴奋的是 BAL 和 COMP 代币的流动性挖矿。它们根据你存入他们的智能合约的金额,按比例奖励协议用户免费代币。

这真是一个让人震惊的时刻。而且,当出现这种时刻时,你应该格外留意!

因为偶尔会出现一种令人惊叹的代币模型,它能够改变整个行业的发展轨迹。新型代币经济模式的独创性推动着行业的进步,并且能够催生新的牛市——以下是我对 DeFi Summer 中最具创新性的五种代币的看法。

他们为什么会免费发放代币?一开始这并没有太多意义,因为以前你要么需要在 ICO/IEO 中购买新的代币,要么需要完成无数任务才能获得价值 5 美元的空投。

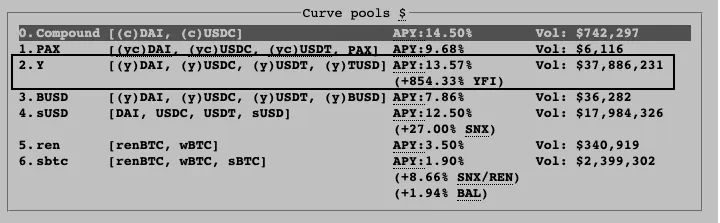

最疯狂的是 Yearn Finance 的 YFI 代币发行。只需将我的稳定币存入 Curve ,我就以 1000% +的年化收益率获得了免费的 YFI 代币。

事情变得更加奇怪和疯狂,因为 SushiSwap 的流动性挖矿。其机制是存入 ETH/USDT 以赚取 SUSHI,或者购买 SUSHI 并将其存入 ETH/SUSHI LP 矿池以赚取更多的 SUSHI。

这种 2 池代币机制实际上是一个真正的庞氏骗局,因为只有更多的人加入,SUSHI 的价格才会上涨。

每天都有数十个 2 池的推出和崩溃。赢得游戏的博弈论很简单:第一个进入,尽可能多地挖取代币,当新资金流入少于代币发行量和离场资金时进行抛售。

最终,大量新的热门矿池分散了注意力,进入这些每天不断涌现的新矿池的 ETH/USDT 数量减少。随着代币价格下跌导致年化收益率降低,随后的总锁定价值(TVL)流向了收益更高的地方,这些矿池都崩溃了。

但这次崩溃是一个重要的教训,也是加密货币中不断重复出现的模式,最终为加密货币提供了最好的机会。只要你知道何时及时退出。

牛市如何开始和结束

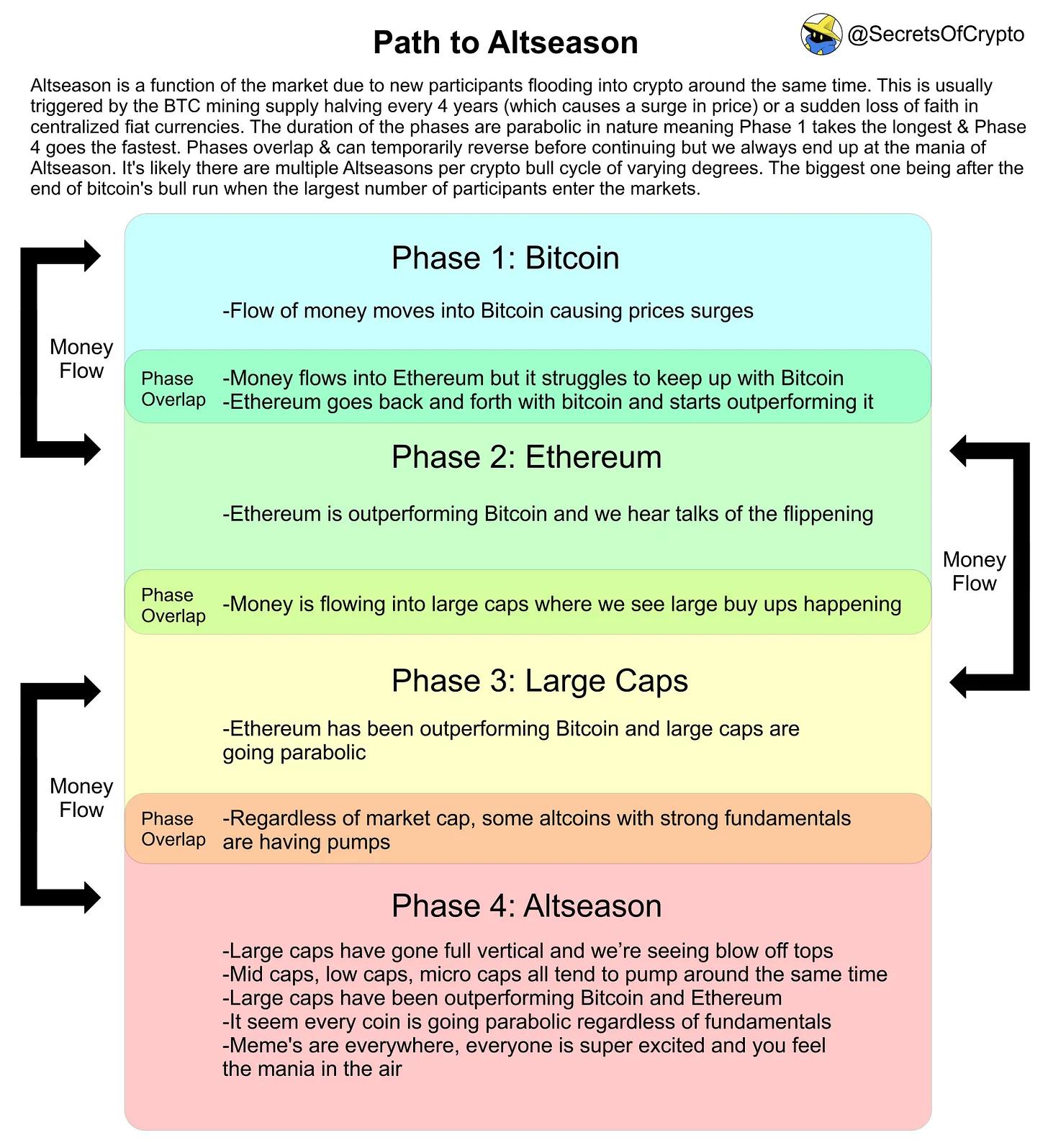

以下是 SecretsOfCrypto 的“通往山寨季之路”的总结,它很好地概括了资金如何通过比特币进入加密货币生态系统,并逐渐流向山寨季节。

但我相信牛市故事还有一个关键要素:创新的货币印制。

我所说的并不是央行印钞,这肯定有利于加密货币价格。我指的是加密货币固有的印钞机。

在加密货币领域,我们声称讨厌中央政府的货币印制,因为它稀释了法定货币的购买力,增加了不平等,并最终导致货币崩溃。

然而,加密货币行业是最擅长印刷货币的。

想象一下:比特币首次推出后,过了几年才出现了重要的竞争对手。莱特币是第一个山寨币,于 2011 年推出。然后以太坊在 2015 年推出。随后的几年以比特币分叉币(如比特币现金、比特币 SV 和比特币黄金)为特色。这是最初的第一层季节。

这些比特币分叉币也是加密货币中的原始货币印制机器,因为比特币持有者会获得新的代币,如果你在推出当天卖出它们,就会获利。

但是,推出新币是很昂贵的,因为这些工作量证明机制需要电力来维护网络安全。

由于以太坊智能合约支持的 ERC 20 代币,发行新代币变得更加容易和便宜。现在任何人都可以以较低的成本发行代币。成千上万个新代币只需一个网站、白皮书和大量承诺就能推出。

然而,以太坊和 ERC 20 的最重要影响不是技术上的,而是社交上的。在 ERC 20 之前,代币主要被视为支付货币或价值储存工具。但是有了 ERC 20 ,代币化变得无所不在。随着加密货币价格的上涨,加密货币的使用案例也不断增加。

然后,突然之间,价格崩溃了。

崩溃发生的原因是流入加密货币系统的资金无法维持每天推出的新代币的指数增长。我们最终印制了太多的代币。此外,随着流通中的代币数量增加,注意力变得分散,导致人们对投资方向感到困惑。

然后,在 DeFi Summer 期间,类似的模式再次重复。

在此期间,协议通过空投向流动性提供者或用户免费分发代币。这些代币的声明目的这次更加谦逊和道德:与加密货币伦理相一致,去中心化协议。

回顾 2017 年,在 ICO 泡沫破裂时,似乎所有事物都需要一个实用代币。现在,在 DeFi 领域,协议需要一种用于治理的代币。我们仍然主要处于这个阶段,但对 DeFi 治理的失望正在迅速增加。

然而,这些代币背后真正的动机是,而且仍然是,为了启动流动性。没有流动性,如 Aave 、Uniswap 或 Curve 等协议就没有价值。

就像 2017 年一样,当每日发行的代币超过进入系统的资金时,DeFi 市场崩溃了。这是一个不同的故事,但崩溃的根本原因相同。

有趣的是,NFT 也因同样的原因经历了崩溃。Crypto Punks 和 BAYC 在错过的人中引发了 FOMO,导致新的 NFT 的产生。然而,当关注度和新的 NFT 发行量无法维持价格水平时,市场最终崩溃了。

目前,只有少数 NFT 系列成功存活下来,这让我相信 NFT 市场可能接近底部。

新的牛市:新的故事,相同的机制

让我们简要回顾一下 SecretsOfCrypto 的“通往山寨季节之路”。这里的观点是,牛市始于新的法定货币进入比特币,然后资金流向市值较低的代币。

但我相信,在新资金进入系统之前,创新的杠杆和对现有加密资本的再利用将为牛市赚钱机会铺平道路。

DeFi Summer 就是一个例子:在 ETH 和 BTC 价格开始飙升之前,DeFi 代币在上下震荡。加密货币原生用户存入 ETH 和稳定币来挖掘全新的代币,这些代币讲述了一个新金融体系的吸引人故事。有些人抛售了这些代币,但许多人相信 DeFi 的故事,并持有这些代币。

DeFi 的前牛市泡沫及其带来的财富足以说服新来者进入加密货币系统并购买 ETH/BTC。当然,低利率环境的影响要比我们相对较小的货币印制大得多。

我最感兴趣的是,在 DeFi Summer 到来之前,DeFi 的基础设施已经建立起来,但在流动性挖矿成为一种事物之前,很少有人关注 DeFi。

我相信我们目前正处于类似于 DeFi 牛市前的季节,正在为创新的货币印制和引人注目的叙事奠定基础。鉴于此,我想强调一下那些有潜力创造比我们在这个熊市中目睹到的短期叙事更大的泡沫的顶级机会。

再质押

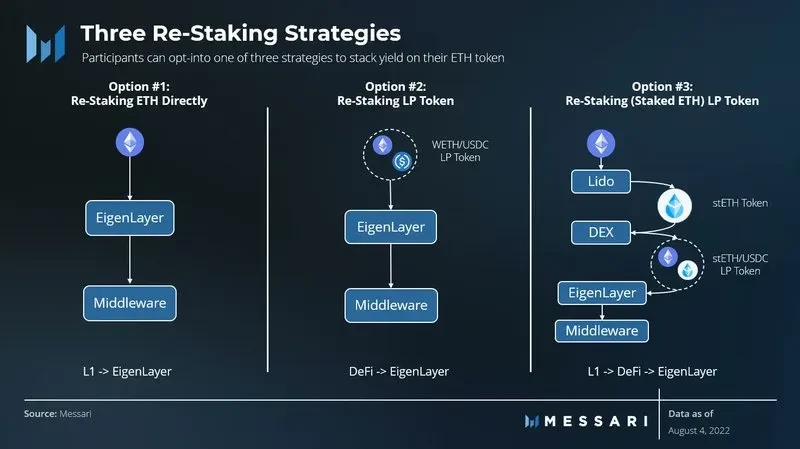

EigenLayer 处于这个叙事的前沿。

简单来说,以太坊的安全性可以通过允许以太坊质押者“再质押”他们的 ETH 来“租用”。这样可以同时保护多个网络。然而,这也带来了增加的风险,为了补偿,再质押者可以获得更高的回报。你猜对了,你将会得到一种新的承诺改变我们生活世界的虚拟货币。

将会有许多流动性挖矿式的骗局代币经济策略被发明出来,每一个都更具创造力,以阻止你出售。我们的重点将是寻找那些能够创造飞轮效应的代币,以便随着代币的通胀,dApp 的采用率也能增长。

而这已经开始了,Stader 的 rsETH 就是一个流动的再质押代币。

但再质押是一个更大的叙事,超越了以太坊。 Cosmos 推出了复制安全性(Replicated Security),其中 ATOM 质押者将其安全性借给其他区块链,首个实现这一功能的是 Neutron 。我预计更多的区块链将会采用再质押的理念,就像它们在 DeFi 夏季期间采用了流动性挖矿奖励一样。

我们的任务是在泡沫开始之前了解再质押是如何运作的,因为到那时时间就是金钱。

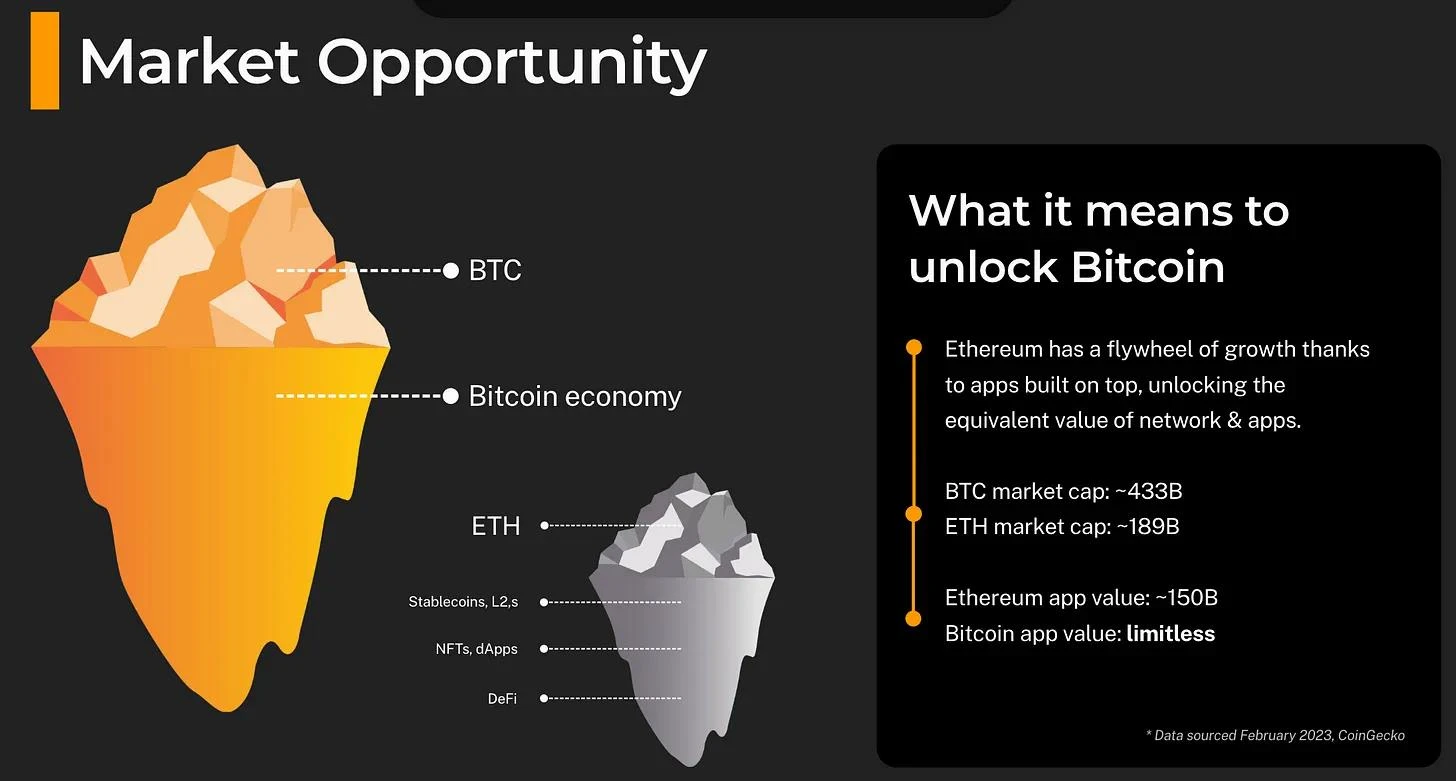

比特币 DeFi

这是一个全新的叙事,即使在以太坊虚拟机(EVM)的 DeFi 粉丝中也还没有引起足够的关注。

我对 Ordinal 和 Inscriptions 在发展方面的潜力持乐观态度,但目前它们没有骗局代币经济学来维持新发行的代币的通胀。

需要提醒的是,比特币 Ordinal 是比特币的基本单位,即 satoshis 或 sats,它们已经被铸造并与独特的信息集成在一起。因此,satoshis 可以变得独特,并且具有与基本非同质化代币相同的身份。

然而,我相信情况将会改变。Ordinal 和 Inscriptions 已经在比特币生态系统中展示了对 NFT、可替代代币和 DeFi 的强烈需求。 Stacks 凭借其改进的功能以及与比特币的深度集成,能够很好地满足这一需求。

Stacks 是一个基于比特币的智能合约层,DeFi 应用程序在 Stacks 上执行并在比特币上结算。Stacks 正准备大规模推出 sBTC 。

sBTC 是一个去中心化的比特币锚定系统,方便比特币在比特币和 Stacks 之间的转移。发送到 Stacks 的比特币以 1: 1 的比例变为 sBTC。将其转换回比特币需要信任假设,使其具有最小化信任,但并非无需信任。与 wBTC 或 RBTC 不同,sBTC 避免了中心化的托管机构,使用开放的用户网络,提高了 DeFi 和 Stacks 上的 NFT 的比特币流动性。

我对 Stacks 持乐观态度,因为比特币将很快进入其生态系统,目前还没有太多可以放置比特币的地方。这是一件好事,因为资本和关注将集中在最先推出的几个应用程序上。

其中之一是 Alex。 ALEX 在 Stacks DeFi 领域不断扩大领先优势,强调与比特币结算的加密货币交易和借贷。它的核心是 AMM 协议,为其发行平台和订单簿提供动力。它还在 Stacks Chain 上建立了一个 BSC/ Ethereum USDT 桥接。

重要的是,Alex 还推出了链上的 BRC 20 代币索引器(包装器),以便您可以在 Stacks 上交易 BRC 20 代币,并添加任何您想要的骗局代币经济学。

何时牛市?

前面提到的两种说法因其在引人入胜的故事(比特币安全共享和 DeFi)和创新代币经济学的推动下,在管理通胀的同时发行新代币的能力而脱颖而出。

话虽如此,新资金的注入对于可持续性和泡沫的寿命至关重要。目前,由于缺乏新资金进入系统,叙事出现和消退。然而,我相信这些特定的叙事有潜力吸引外部资本进入整个加密货币市场,特别是购买 ETH 进行再质押的买家,以及购买比特币进行比特币 DeFi 叙事的买家。

但请记住,这两个叙事也将会有破灭的时刻。将会铸造过多的代币以满足需求和关注的增长速度。不要盲目地相信他们将向您销售的故事,所以在为时已晚之前制定退出策略。

关键在于时机选择,而最重要的因素仍然是宏观形势,这方面也在改善。在过去几年中,我们受到了三个重大叙事的冲击:美联储的流动性周期、战争和新的政府政策。然而,最近我们看到了一种转变,监管打击放缓,中国进入通缩,通胀和利率上涨达到峰值。

如果我们相信加密货币周期,我们预计到 2024 年第四季度将达到 6.9 万美元的 ATH,并在 2025 年第四季度达到新的 ATH 之前出现疯狂的牛市。

如果真是这样的话,这两次印钞庞氏泡沫时期将在新的 ATH 之前开始。现在是研究和学习的时候,因为当乐趣开始时,我们需要做好准备。

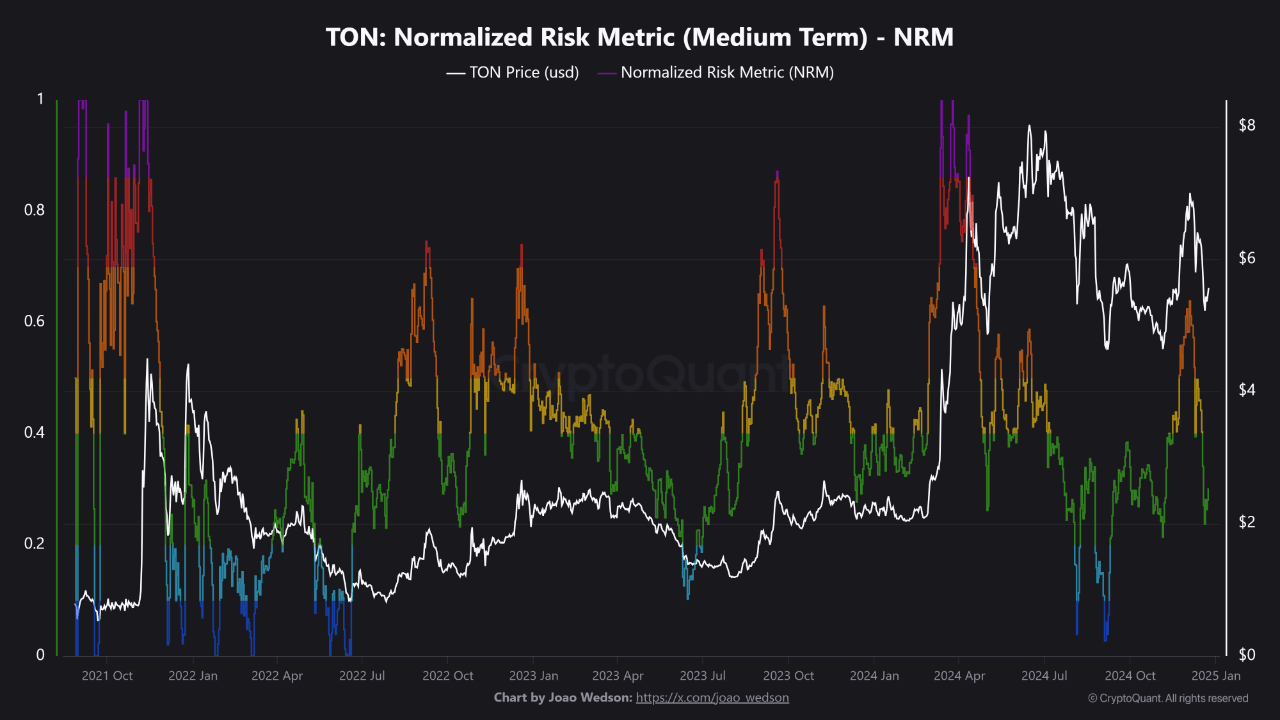

Toncoin Signals Accumulation Phase as Open Interest Hits Nine-Month Low – What’s Next?

Toncoin (TON) appears to have now entered a notable phase in its market cycle, presenting potential ...

ZNS Connect Announces Its Launch on Sonic Labs Mainnet

By going live on the mainnet of Sonic Labs, ZNS Connect targets to empower users with streamlined cu...

Rakkar Secures Thailand Digital Asset Custodian License, Surpasses $700M in Assets Under Custody

The portfolio company of SCB 10X—the venture capital arm of SCBX Group—has achieved two major milest...