金融化会毁了NFT吗?一文探讨NFTFi对市场的影响

原文作者:TylerD

原文编译:深潮 TechFlow

2021 年的时候,一切都是如此简单。人们真的会购买 NFT,购买他们喜欢的作品,购买拥有稀有特征的 NFT。

我们加入 Discord 群组与其他持有者联系。社区形成了,交流变多了,持有人也在增长。然后,金融开始渗入这个成熟的市场,事情开始改变。

许多人将 NFT 的金融化视为市场成熟的标志。有人认为这将为更大的参与者和更多的主流参与者打开大门。

但情况真的是这样吗?

至少对于 NFT 市场的一个重要领域——PFP 领域来说,金融化似乎已经破坏了我们曾经熟知的 NFT。在这篇文章中,TylerD 通过研究 NFT 的金融化,包括市场和交易创新、代币激励、借贷和 NFT 永续合约/期货,以及它们对市场的影响,发表了自己的看法。

高级交易功能

总体影响:负面

在过去的周期早期(即 2020 年末至 2021 年初),NFT 市场就像是一个无序的西部荒野,而 OpenSea 是王者。

就像它的名字一样,它是 JEPG 开放广阔的海洋。它可以说是 2021 年牛市周期中最大的赢家,从每月数十亿美元的收入中获得了数百万美元的费用。

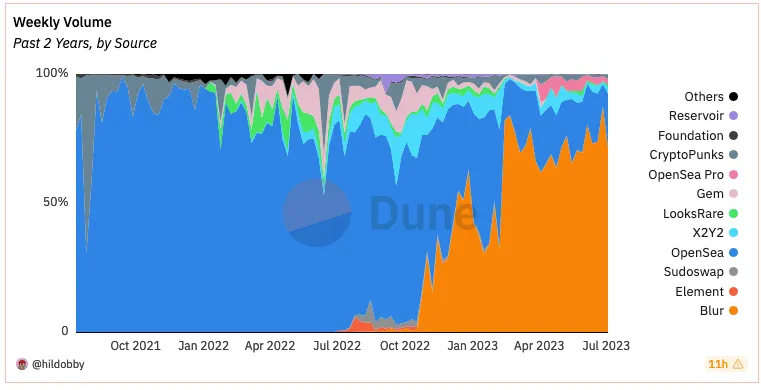

他的成功带来了竞争,首先是 LooksRare ,然后是 X2Y2 、Gem 和 Sudoswap,最后是 Blur 。

这种竞争催生了 NFT 市场中的新功能,提升了交易体验。这些功能太多了,无法一一列举,但其中一些有影响力的功能包括:

-

分析图表和更好的数据访问;

-

批量购买 NFT 和上架;

-

通过接受竞价进行批量出售 NFT;

-

实时竞价和竞价深度分析。

当时,这些功能受到了欢迎,现在仍然很受欢迎。但它们是第一个开始改变 NFT 交易者和收藏家对他们的 JPEG 图像看法的功能。

曾经是具有特征和功能的独特数字收藏品,持有者与之产生联系并重视持有的物品。现在,它们的非同质性正在消失,代币正在变得同质化。

批量购买可以说是第一个使 NFT 走上这条道路的功能。一次性批量购买 NFT 改变了购物体验,能够通过竞价批量出售改变了销售体验。

虽然在 NFT 的 Discord 群组中,扫地板经常受到欢呼,但很快更精明的持有者意识到了问题——大多数扫荡者更有可能成为卖家,以此类推。他们并不关心自己拥有哪些 NFT,它们只是可以买卖的代币而已。

因此,尽管这些功能使交易体验更好,但收集和持有基础资产的体验却开始恶化。这些交易功能的进步带来的影响是负面的,即使当时并没有完全意识到。

但与下一阶段的市场竞争:代币激励的影响相比,高级交易功能的影响就显得苍白无力了。

代币激励

总体影响:负面

到 2022 年末,大多数 PFP 项目已经消亡。那些幸存下来的项目似乎是有希望成功的。

新一代项目由 Bored Ape Yacht Club (BAYC)领导,其后是 Azuki 、 Doodles 、 Moonbirds 和 Clone X,每个项目似乎都有自己独特而强大的社区。

然而,在 2023 年 2 月,一切都发生了变化。Blur 宣布了空投和第二季的挖矿。早期用户通过空投获得了$BLUR 代币,为市场提供了超过 2.75 亿美元的流动性。

随着刺激措施,这些流动性重新涌入 PFP 市场,价格连续几周上涨。而另外约 3 亿美元的空投承诺吸引了新的(看起来是 DeFi 原生的)交易者进入这个领域。

挖矿者可以通过上架和竞价 NFT 来获得积分。而聪明人自然而然地找到了如何操纵系统的方法。这些投机者购买 NFT 并没有获得奖励,一旦他们的竞价被接受,他们也不会积累积分,因此游戏变成了:尽可能保持竞价高,但不被接受。

这揭示了一个事实,这些农民并不真正想要这些 NFT,他们只是想积累 $BLUR 代币的积分。

在 BAYC 市场上,这个问题在一些知名交易者/创始人/OSF 和 Mando 进行了 Bored Ape 交易后变得更加明显。他们在短短几秒钟内以 5, 545 ETH(当时价值 900 万美元)的价格一次性出售了 71 个 BAYC。

而在 Blur 参与竞价的投机者刚刚吸收了 71 个他们不想要的 BAYC NFT,接着就引发了连锁反应。一群人开始互相交易这些 NFT 以获取积分。

于是,人们看到了这两件事情:

-

同样的 NFT 被反复交易数十次;

-

价格开始下跌。

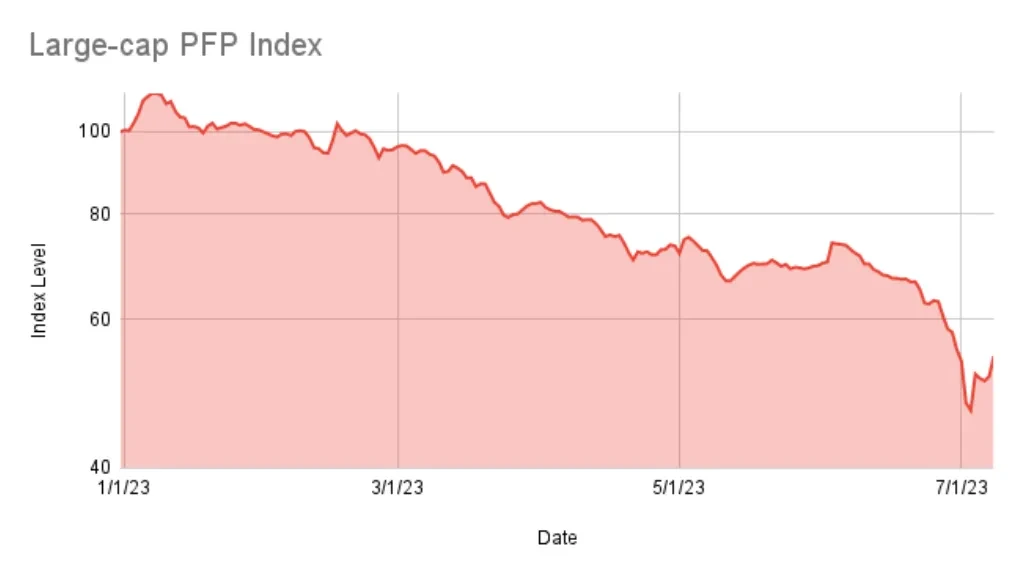

投机者已经计算出每笔交易可以承受的可接受损失,只要他们通过积分抵消足够的 Blur 积分。从 2023 年 2 月开始,这种情况导致资产价格逐渐稳定下降,一直持续到现在。

可以争论的是为什么新买家没有进入这些生态系统。许多人指出团队和创始人在执行和愿景方面的不足。这确实有一定道理。

但另一个推动因素——也可能是更重要的一个——是这些 NFT(尤其是 PFP)失去了神秘感。购买一个被反复交易数十次的 Bored Ape 并不那么令人向往。

著名的 NFT 交易者 Cirrus 做了一个类比,他说走进一家劳力士店,看到几个奢侈品收藏家整个早上互相扔劳力士手表。你会想买那些劳力士吗?

随着这个过程的进行,最初吸引许多人进入 PFP 市场的特点(与特征的认同,购买一张值得作为个人资料图片的 NFT,接入社区)逐渐消失。

这些 PFP 变成了用于交易以积累$BLUR 代币的代币。它们的非同质性进一步降低,这就是为什么我认为代币激励对市场的影响是负面的原因。

NFT 借贷

总体影响:积极

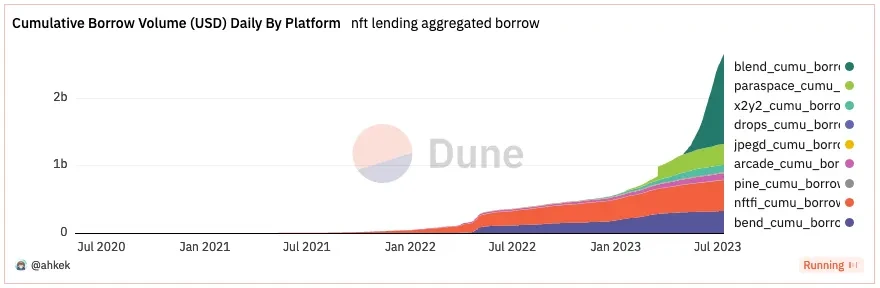

在市场战争继续酝酿的同时,一个新的金融领域开始起飞:NFT 借贷。

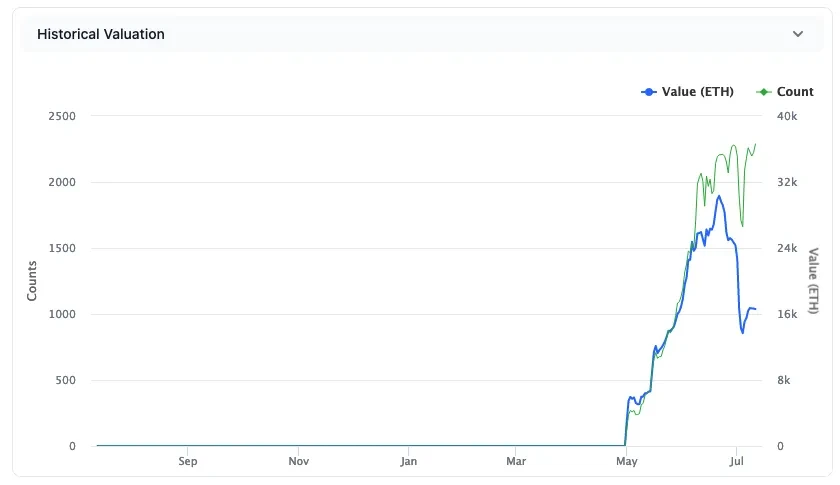

今年 4 月,NFT 借贷市场的累计交易额突破了 10 亿美元,而在 Blur 推出其 Blend 平台后,该市场最近在 6 月突破了 20 亿美元的门槛。

NFTfi 是首个进入市场的平台,在 2021 年春季推出,并在 2021 年底达到了约 4 亿美元的交易量。

该产品相当简单。NFT 持有者将其资产作为抵押品,并设定所需的贷款条件,借款人则对这些 NFT 提出报价。如果 NFT 持有者接受了这些条件,他们将接受交易,并收到 WETH,同时 NFT 将进入托管。如果贷款按时还清,持有者将收回 NFT;否则,借款人将获得 NFT。

随后,其他竞争者进入市场,包括 Arcade .xyz 等其他点对点借贷协议和 BendDAO 以及 JPEG'd 等点对池协议。贷款期限变得更长,年利率也降低了。

很快,NFT 持有者有了几个选择,像 BendDAO 这样的新参与者宣传了没有偿还日期的贷款,只要资产价值保持在一定的清算阈值以上。

然后,在 2023 年 5 月,Blur 推出了其 Blend 计划,将借贷和一种期权市场(Buy Now, Pay Later) 添加到其协议中,并提供贷款报价的代币激励。

贷款价值比(LTV)上升,年利率直接降至 0 。更多的杠杆进入生态,这在最近的 Azuki Vegas 派对、Elementals 灾难和随后的 PFP 清算连锁效应中变得越来越明显。

尽管一些人可能认为 NFT 借贷存在潜在的负面影响,因为杠杆交易通常会以灾难告终(尤其是对于经验不足、过度暴露的交易者),但对我来说,这个功能更多地是正面的。

能够以 NFT 作为抵押品获得流动性,使得持有该 NFT 更容易更长时间地保留。

而且,像 NFTfi、Arcade 甚至 Zharta 这样的协议允许对特定的 NFT 进行特定的报价,因此特征、稀缺性等在借贷过程中确实具有价值。

非同质性实际上是有回报的,所以我认为 NFT 借贷是一个正面的评价。

NFT 永续合约、期权和期货

总体影响:负面

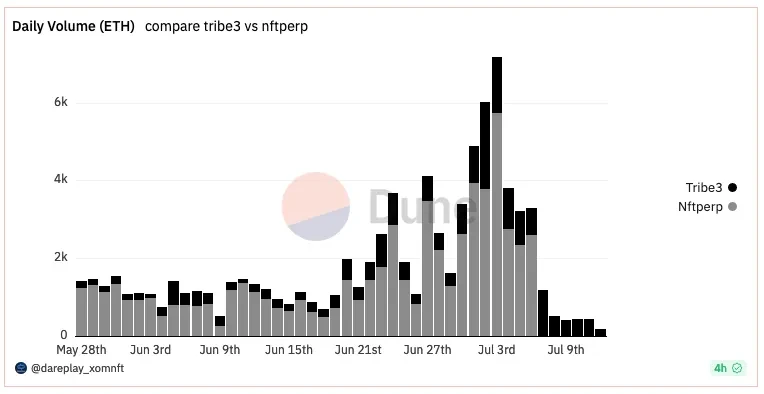

可以说,在 NFT 熊市中,最热门的金融趋势之一就是通过永续合约协议(如 NFTperp 和 Tribe )以及 Wasabi(点对点)进行 NFT 做多或做空。

永续合约和期货允许交易者对资产未来的价格进行投注,通常使用杠杆。例如,NFTperp 允许用户在交易中使用最高 10 倍的杠杆(这意味着 1 个 ETH 的赌注相当于 10 个 ETH 的规模)。永续合约和期货的区别在于,永续合约可以无限期保持开放,而期货有设定的到期日期。

简要介绍一下这些协议的工作原理:永续合约协议使用虚拟自动化做市商(vAMM)允许交易者对 NFT 进行做多(认为价格会上涨)和做空(认为价格会下跌)的投注。正如知名的加密货币 KOL 0x Foobar 所描述的 vAMM,它们的运作方式类似于 Uniswap v2 池,但没有实际的流动性。它们通过算法模拟具有流动性,并根据做多和做空的交易量上下调整价格。

这个产品可以让持有者通过开设空头头寸来对冲其 NFT 的价值下跌,让没有足够资金购买 NFT(比如 35 个 ETH 的 BAYC)的人可以通过任意金额的多头头寸押注其上涨,还可以让那些认为某个 NFT 将下跌的人通过做空来押注这一走势。

这三种用例都是有意义的,并在交易者的全面交易策略中占据一席之地。但这些交易和底层模型都有局限性,在极端市场事件中可能会受到考验,而 NFTperp 刚刚以艰难的方式发现了这一点。

最近,NFTperp 出人意料地关闭了其平台,称其在期货交易中积累了 5.18 亿美元的坏账。他们已经分享了一些发生的细节,但很可能是由于 Azuki Elementals 铸造和随后的清算导致 NFT 市场的大幅下跌,增加了 NFTperp 的做空交易量,从而给系统带来了无法吸收的冲击。

这一举动使得 Wasabi 和 Tribe 成为了市场上仅存的做空协议。

总的来说,NFT 永续合约、期权和期货是最新且最不成熟的 NFT 金融市场,一些人认为 NFT 永续合约从设计上注定会失败(这个观点值得单独讨论)。

但有一件事是清楚的——在迄今为止讨论的所有金融方面中,永续合约和期货可能对保持非同质性的影响最为负面。

从表面上看,唯一重要的是地板价(更准确地说,是 vAMM 的预言机价格)。整个社区和收藏品都被简化为屏幕上的数字。稀有物品并不重要。所有的押注都与地板价的波动相关。

因此,我对 NFT 永续合约、期权和期货给予了负面的总体评价。

结论

这里所阐述的观点主要集中在 NFT PFP 领域,因为 Art Blocks 和更广泛的数字艺术市场,以及游戏和元宇宙等其他 NFT 领域,在很大程度上没有受到代币激励和福利的影响。

有趣的是,Art Block 指数在过去一年略微上涨,而 PFP 指数下跌超过 50% 。

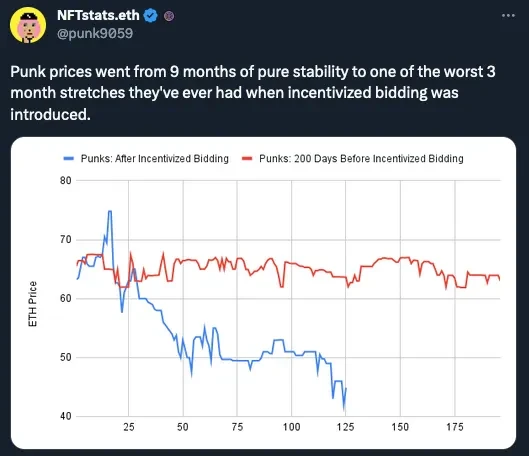

也许最具破坏性的证据是 CryptoPunks 市场,在被添加到 Blur 激励竞标之前,它保持了 200 天的稳定 10% 的范围,之后出现了 120 天的极端波动,涨跌幅达到 + 15% 到 -40% 。

因此,总结评估 NFT 金融化对 PFP 领域的影响:

-

高级交易功能 ——消极;

-

代币激励——消极;

-

借贷——积极;

-

期货、永续合约和期权——消极。

随着非同质化代币市场的发展,我们开始看到各种功能和机制对这个新市场的影响。许多功能和机制产生了巨大的意想不到的影响。但是,这些金融创新大多侵蚀了 NFT 的非同质性。

这种去除非同质性对收藏家持有这些资产的欲望产生了负面影响,并在市场中得到了体现。可悲的是,对这个市场造成的损害可能是不可逆转的,可能的结果是现有的 PFP 收藏品永远不会再见到 ATH。

也许我们的早期 NFT 市场并不需要这么多的金融化,也许新的创新将重新激发非同质性。

Pump.fun’s Big Launch Put On Ice Over Legal Drama

Pump.fun’s latest delay has rattled its backers. The Solana‐based memecoin launchpad was set to rais...

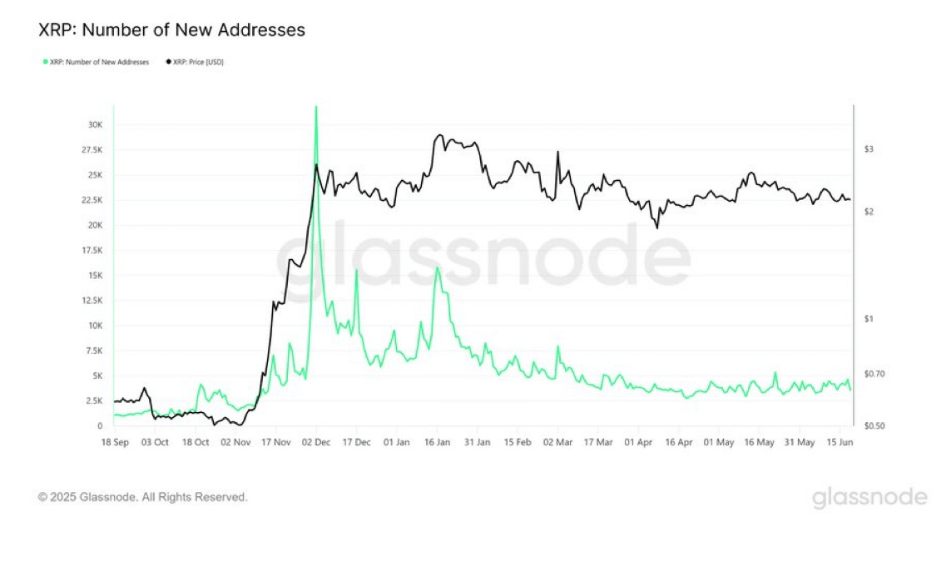

XRP On-Chain Activity Down 80% In 5 Months, Experts Argue Bullish/Bearish Implications

XRP’s on-chain metrics are reportedly painting a foreboding picture for its price outlook, as data s...

World of Dypians Drives DeFi Activity on Sei Network

Sei Network gains traction as a top Layer 1 blockchain after being selected for Wyoming's stablecoin...