LD Capital:日益激烈的Pendle War

原文作者: Jaden, LD Capital Research

1、Pendle 现状

Pendle Finance 是部署在 Ethereum 和 Arbitrum 上的收益策略协议,在 2022 年底上线 v 2 版本并更改经济模型,随后支持 LST 资产并上线 Arbitrum。如需了解更多基本面信息,可查看 LD Pendle 历史报告。

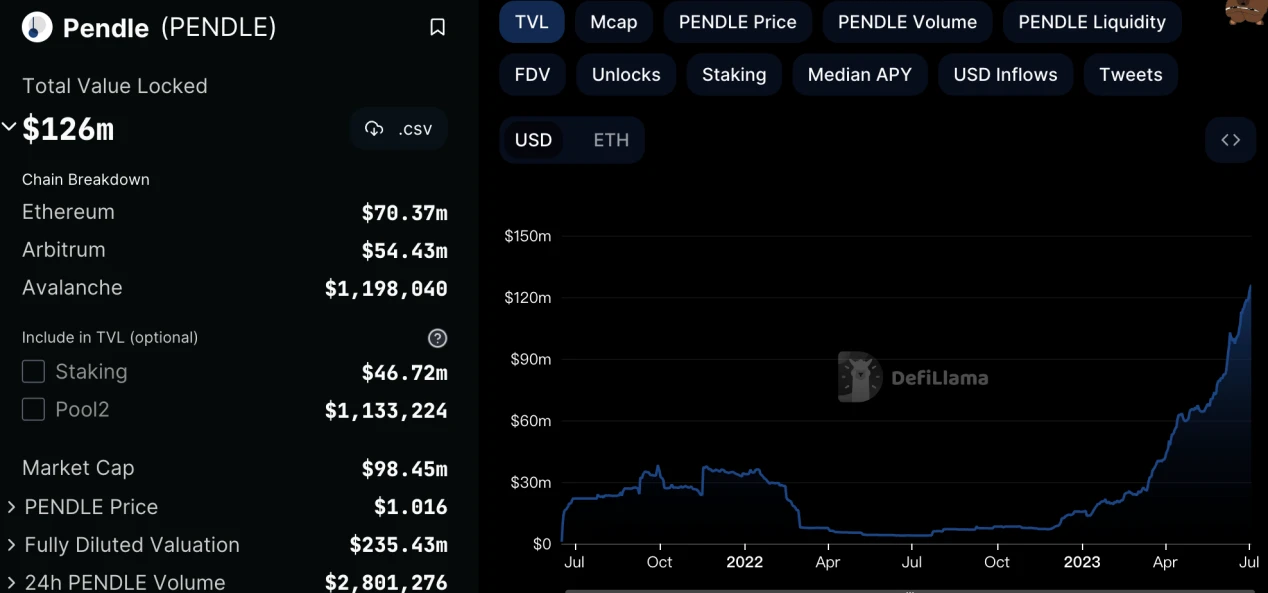

图:Pendle TVL

来源:Defillama,LD Research

其 TVL 从 2022 年底开始持续增长,目前 TVL 已经突破 1.26 亿美元。

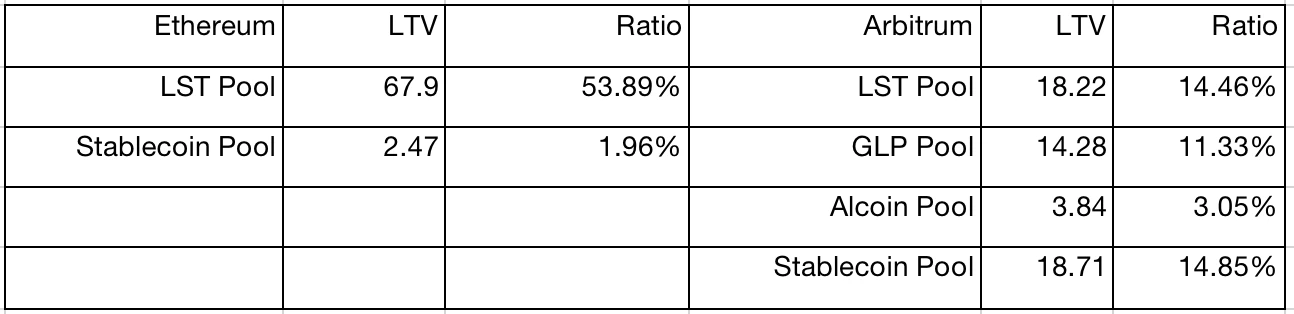

图:流动性分布( Million )

来源:LD Research

Pendle 协议内流动性主要来自于 LST 资产,GLP、稳定币和其他代币仅占其 TVL 的约 30% 。GLP 的收入来源主要是交易者损益和协议费用的 70% ,交易者损益和协议费用每天都在变化,收益率具有更高的博弈空间和可交易性。

LST 资产初始收益来自于 ETH PoS,而质押量变化、LSD 协议运行机制和平台费用存在差异,因此各个 LSD 平台收益率存在差距,但差距并不大,收益率通常维持在 4% 左右,收益率弹性变化小也决定了 LST 资产的收益率可交易性较差。Pendle 协议采取了 veToken 和 Gauge 投票模式进行流动性挖矿,因此 Pendle LST 池收益率可以达到 10% -30% 。

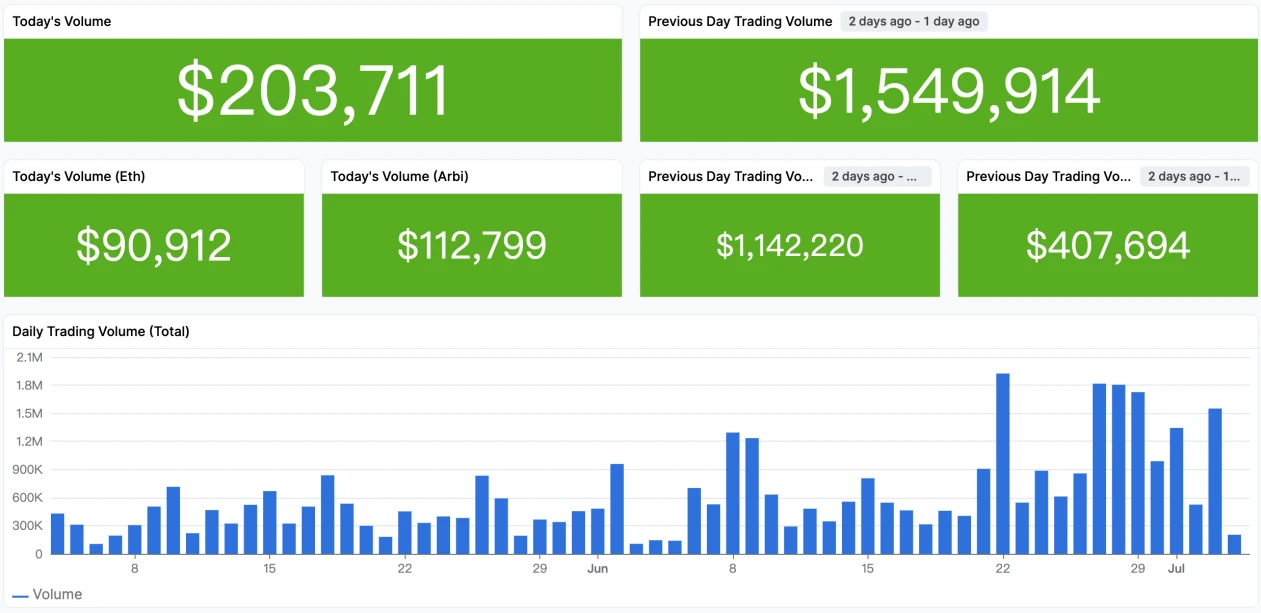

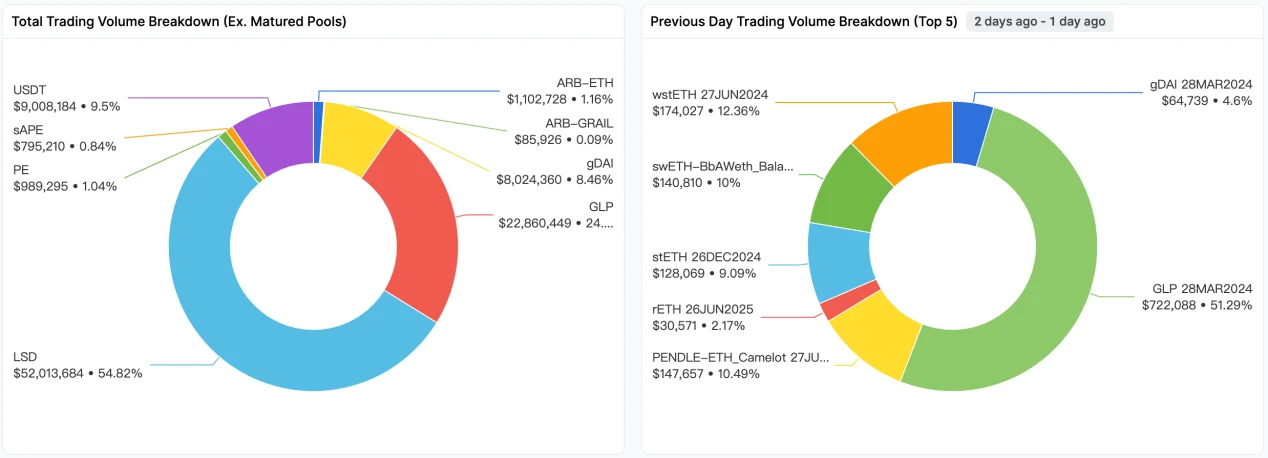

图:Pendle 协议交易量

来源:app.sentio.xyz,LD Research

根据历史交易量数据,Pendle 协议的日交易量基本都低于 100 万美元。LSD 资产交易量占总交易量的 54.82% ,GLP 历史交易量占总交易量 24.09% 。GLP 的交易通常发生在市场行情较活跃的情况下,因此过去 1 天的交易中 GLP 占比达到了 51.29% 。结合各类资产在协议中的 LTV 占比来看,GLP 收益率的博弈空间更大。

2、Pendle 经济模型

代币分配

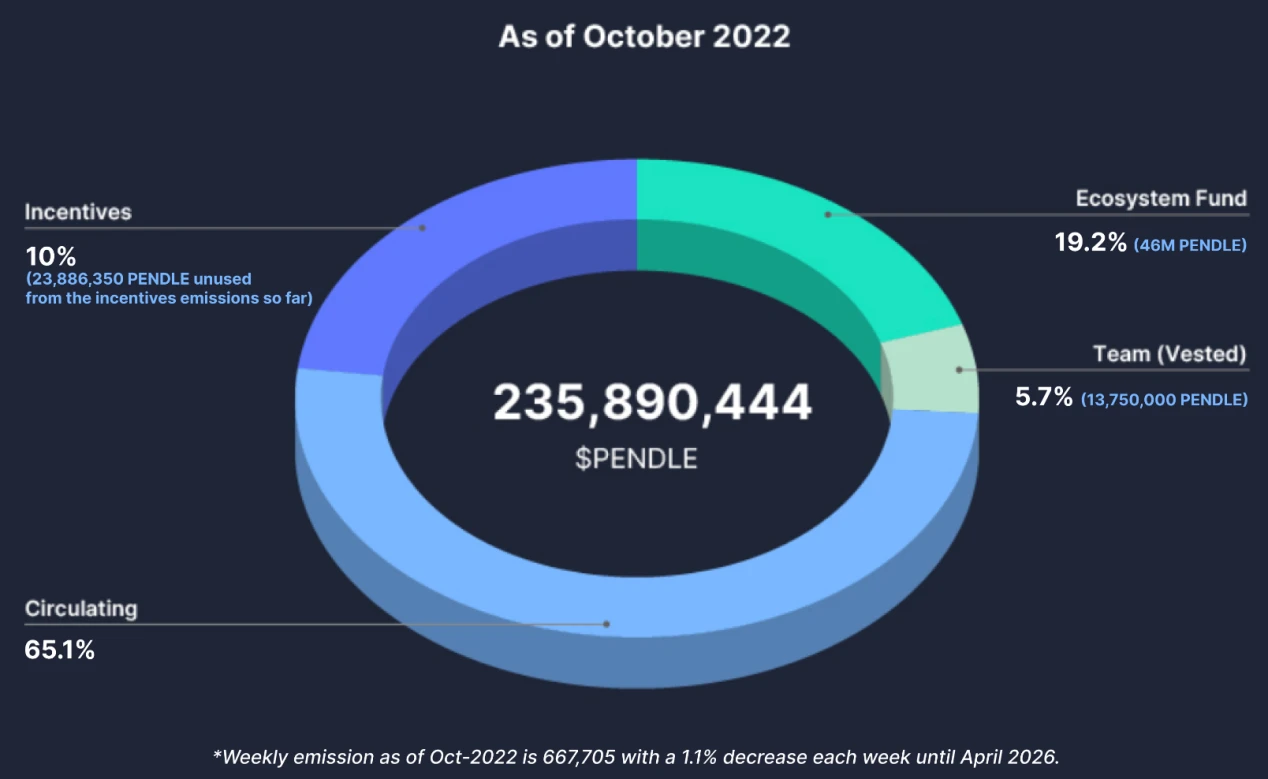

图:代币分配

来源:Pendle Docs,LD Research

目前团队、顾问和投资者部分都已经解锁完成。

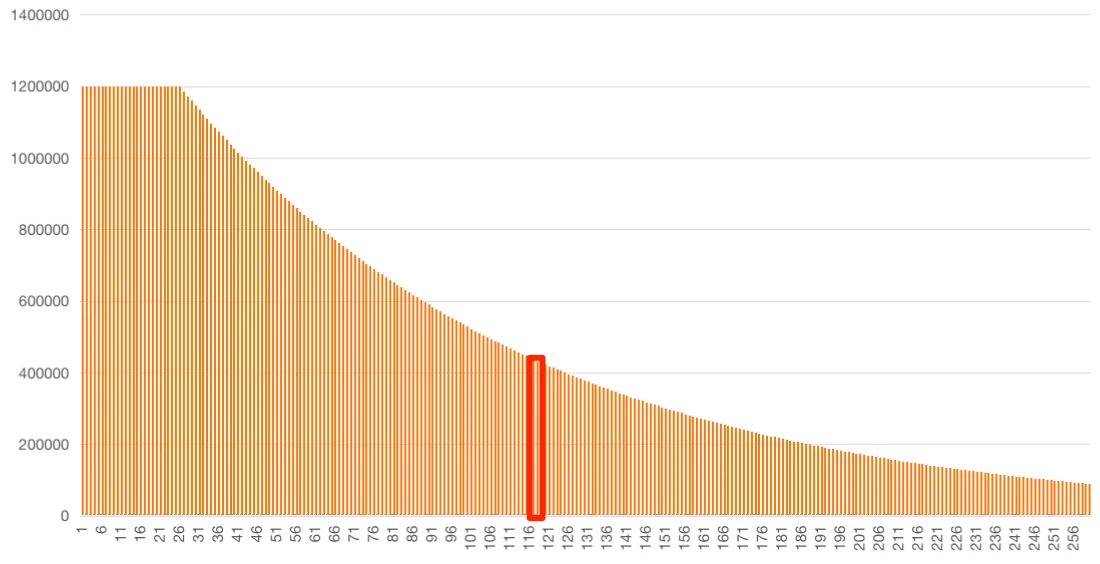

在流动性激励部分,前 26 周每周分配 120 万个,之后每周减少 1.1% ,直到第 260 周。第 260 周后最终每年通胀率为基于流通代币供应的 2% ,每周流动性释放量保持在一个相对稳定的水平。根据团队描述, 2022 年 10 月周释放量为 667, 705 (第 79 周释放量),目前大概在 113 – 117 周之间,周释放量约为 45 万枚。PENDLE 将持续长期释放。

图:PENDLE 周释放量

来源:LD Research

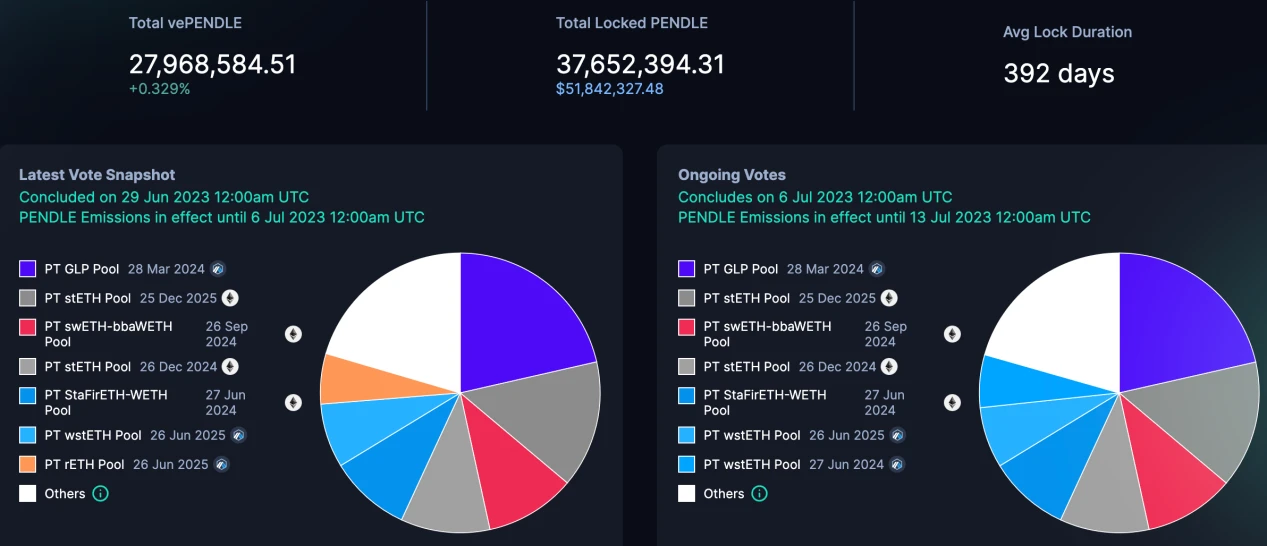

Pendle 于 2022 年 11 月引入了 veToken 模型,主要目的是为了提高协议的流动性。Pendle 的锁定时间从 1 周-2 年之间不等。vePENDLE 持有者通过投票将奖励流引导至不同的池,激励投票池中的流动性。所有投票的快照会在周四 00: 00 UTC 的每个周期开始时快照,每个池的激励率将相应调整。

vePENDLE 主要特点:

1)LST 资产发行方对 vePendle 贿赂的动机小。作为头部 DEX,资产发行方为了提高本协议资产在 Curve 中的流动性,通常会提供自身代币挖矿奖励并且贿赂 veCRV 投票增加 CRV 流动性挖矿激励。而 vePENDLE 的需求主要来自参与挖矿的 LP,缺乏来自资产发行方的强需求。

2)vePENDLE lockers 仅能参与进行投票的池子交易费用分配。

3)vePENDLE 持有者可分享 Yield Token (YT) 所产生收益的 3% 的费用。

4)vePENDLE 持有者可以分得所投票的 AMM 池 80% 的交易费。

图:PENDLE 质押情况

来源:Pendle Finance,LD Research

截至 7 月 3 日,PENDLE 锁定量为 3700 万枚,平均锁定时间为 392 天。

3、 Penpie / Equilibria

Penpie 和 Equilibria 均是在 Pendle veToken 经济模型基础上提高 LP 收益的辅助协议,LP 不需要质押 Pendle 即可获得 Pendle 挖矿 boost 收益。两者的业务模式并无太大区别。

Penpie

协议目前支持以太坊主网和 Arbitrum。

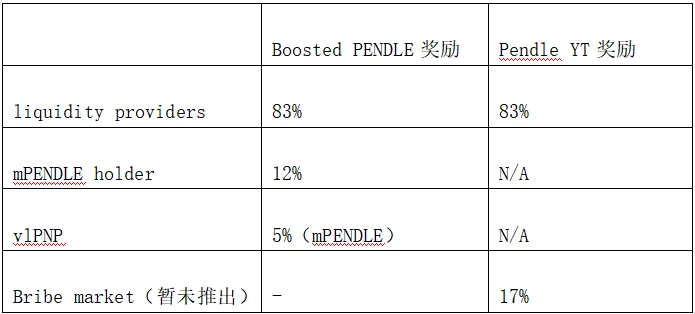

用户可通过 Penpie 将 PENDLE 转换为 mPENDLE,协议则收集来的 PENDLE 质押为 vePENDLE 为 LP 实现挖矿 boost。 Boost 收入将 83% 分配给 LP, 12% 分配给 mPENDLE holder, 5% 分配给 vlPNP。团队计划将 vePENDLE 权益中的 YT 奖励的 17% 分配给 Bribe 市场,但目前仍未上线。

表:收入分配

PNP 是 Penpie 的治理代币,用户通过锁定 PNP 代币可以按 1: 1 的比例获得 vlPNP。持有 vlPNP 可赚取协议分配收入并参与治理。一旦用户将其 PNP 代币锁定为 vlPNP 就会进入默认锁定状态,锁定期时长不受限制。用户必须“开始解锁”才能进入 60 天的冷却期。在冷却期间 vlPNP 持有者可继续赚取被动收入但无法参与投票。60 天期限结束后,用户可以将其 vlPNP 完全解锁为 PNP。冷却期第一天的惩罚成本为用户锁定的 PNP 代币总量的 80% ,并将随着时间的推移非线性下降。

Equilibria

Equilibria 的业务模式和 Penpie 基本一致,同样是帮助 Pendle LP 实现无需质押 PENDLE 实现挖矿 boost。Pendle 质押为 ePendle 后不可逆转。用户需要将 EQB/xEQB 锁定为 vlEQB 来获得协议费用和投票权。xEQB 可转换为 vlEQB,团队计划将 xEQB 集成至其他协议,但目前来看没有太多用例。

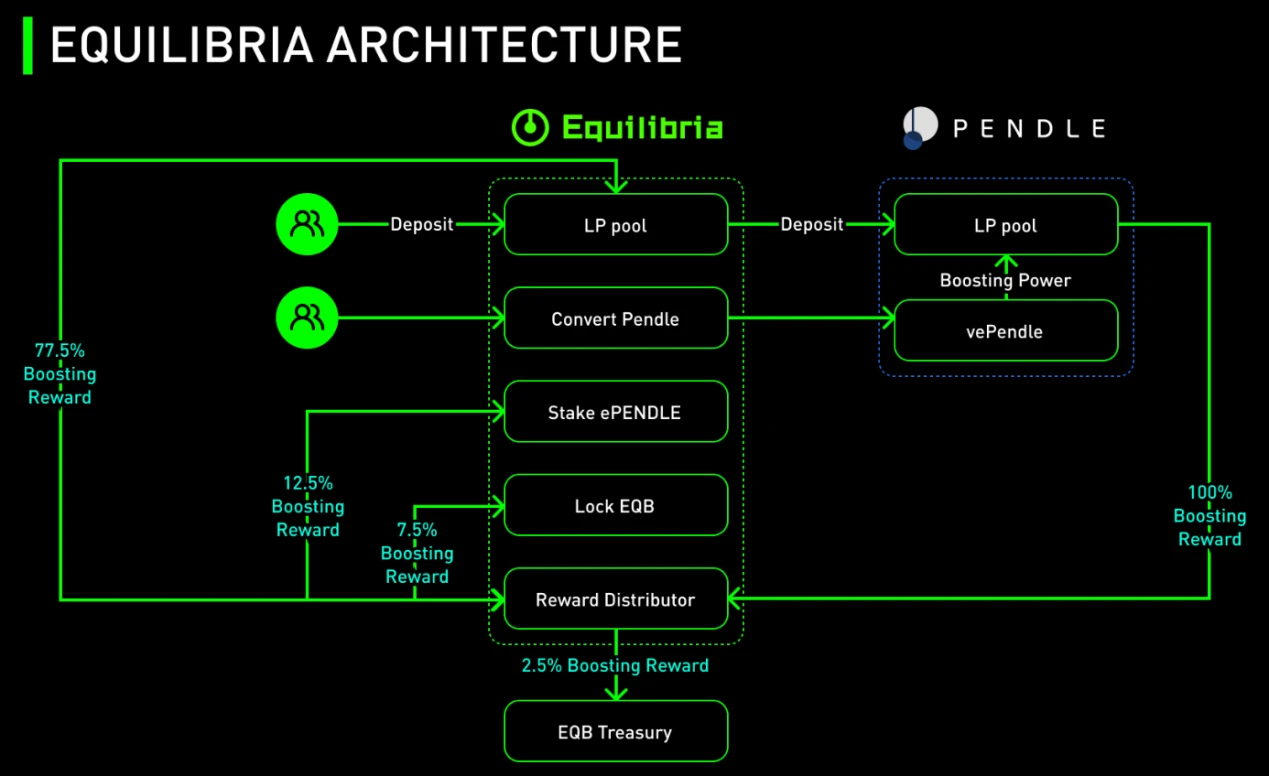

图:Equilibria 架构

来源:Equilibria docs,LD Research

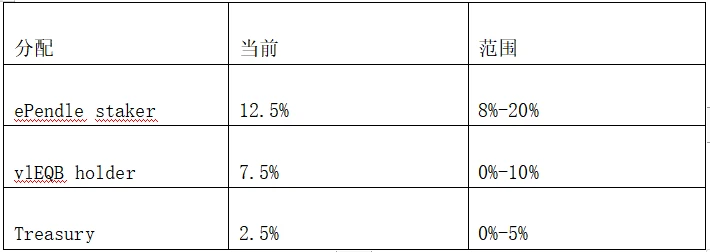

通过 Equilibria 实现挖矿 boost 后, 77.5% 分配给 LP, 12.5% 分配给 ePendle holder, 7.5% 分配给 vlEQB holder,Treasury 获取 2.5% 。每个角色分配的收入比例有设定其范围。

表:收入分配

协议数据

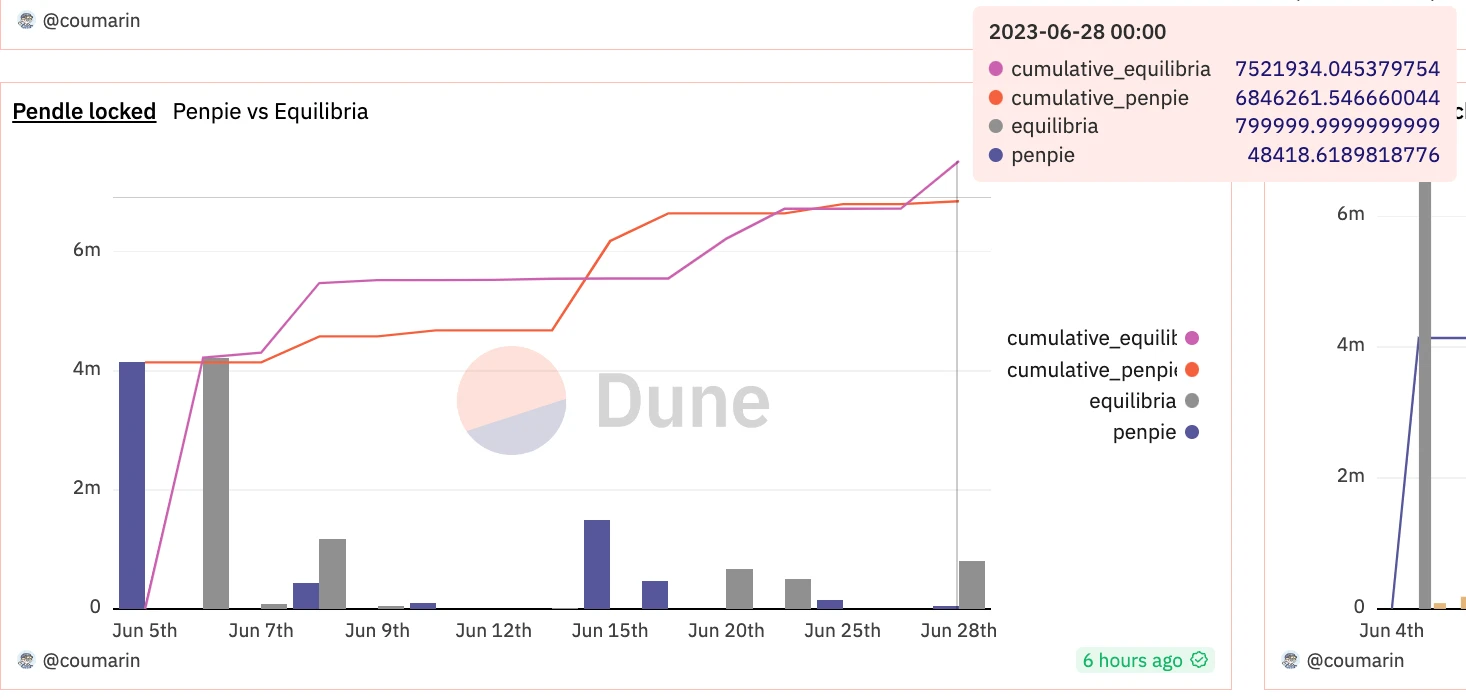

图:PENDLE 锁定数据

来源:dune.com,LD Research

*dune 数据作为参考(停滞在 6 月 28 日),与协议官网当前数据存在出入。

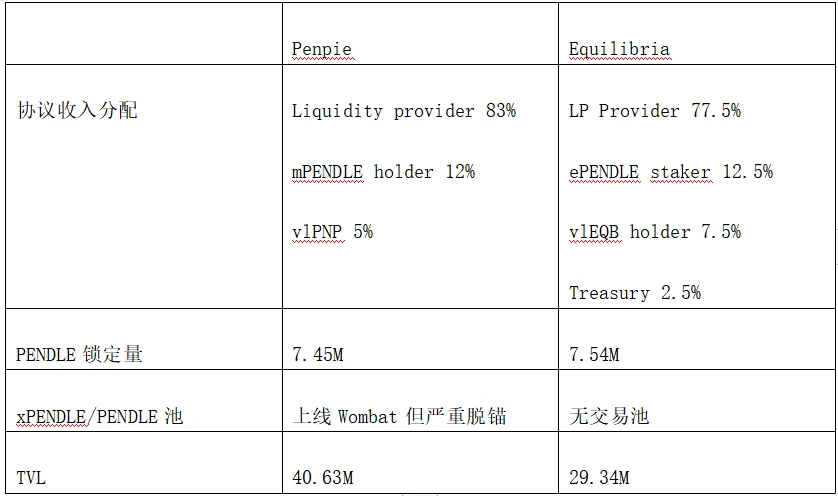

根据官网数据,截至 7 月 4 日,Penpie PENDLE 锁定量为 7.45 M,Equilibria 锁定量为 7.54 M。虽然 ePENDLE 和 mPENDLE 和 PENDLE 都是按照 1 : 1 兑换,但 Equilibria 在 6 月 19 日后宣布将暂停 ePENDLE/PENDLE 的流动性池,原计划表示将推迟 2 周或更长时间,目前从社区动态来看,团队还未给出确定时间,而 mPendle 则上线了 Wombat ,但兑换比例大约为 1: 0.72 ,磨损严重。

表:Penpie vs Equilibria

来源:LD Research

相较于 Equilibria,Penpie 将更大一部分 boost 收益分配给了 LP,对 LP 更为友好,为 LP 保留了更多的收益。在相同条件下,LP 会更愿意选择 Penpie。

从数据面来看,Pendle 协议 TVL 稳步增长,基本面逐步夯实。而风险点在于目前 PENDLE 代币持续排放,无论是 PENDLE 协议还是 Penpie 和 Equilibria 都无法长期保持高 APR,因此难以持续吸引用户质押 PENDLE。并且目前有大量的 ePENDLE 和 mPENDLE 由于无池子或脱锚而无法卖出,都是隐性抛压。

ProShares XRP ETF Won’t Launch on April 30 Says Bloomberg Analyst James Seyffart

The post ProShares XRP ETF Won’t Launch on April 30 Says Bloomberg Analyst James Seyffart appeared f...

XRP Price Keeps Bullish Tone – Bulls Eye Higher Levels

XRP price started a fresh increase above the $2.250 zone. The price is now consolidating near the $2...

Strategy Adds $1.42 Billion in BTC, Stock Outperforms Tech Giants

The company's significant holdings and the cryptocurrency's recent price gains, continues to make th...