LD宏观周报2023/06/05:AI之火不能停

债务上限危机已得到解决,非农数据大超预期带来乐观情绪,以美国为首的发达国家股市继续大涨;

加密市场也受到了传统市场乐观情绪的带动,但总体未能收复之前的跌幅,对比股市明显偏弱;AI 赛道如果过快泡沫化陷入滞涨的话,可能就会让这股“东风”消失;

非农工时的增长停滞可能暗示劳动力市场紧张状况的缓解,工时和就业之间可能先行-滞后关系;

1.6 万亿美元学生贷款宽恕政策的终结可能会在今年夏末对消费支出构成一定的影响;

Fed 6 月料暂停,但若 Fed 官员们对经济增长和信贷紧缩的负面影响没有密集关注的话,进一步的加息仍然会来到;

股票基金上周出现了 17 周来最强劲的周流入其中科技基金的流入量创下了历史记录;

尽管市场上涨大型投机者的美股净多头仓位较前周略有减少;

数据显示大型投机者们可能已经把现货头寸加到了比较高的水平,但同时没有放弃看跌保护,尽管净敞口不高,但现货买盘力量或已消耗了很多;

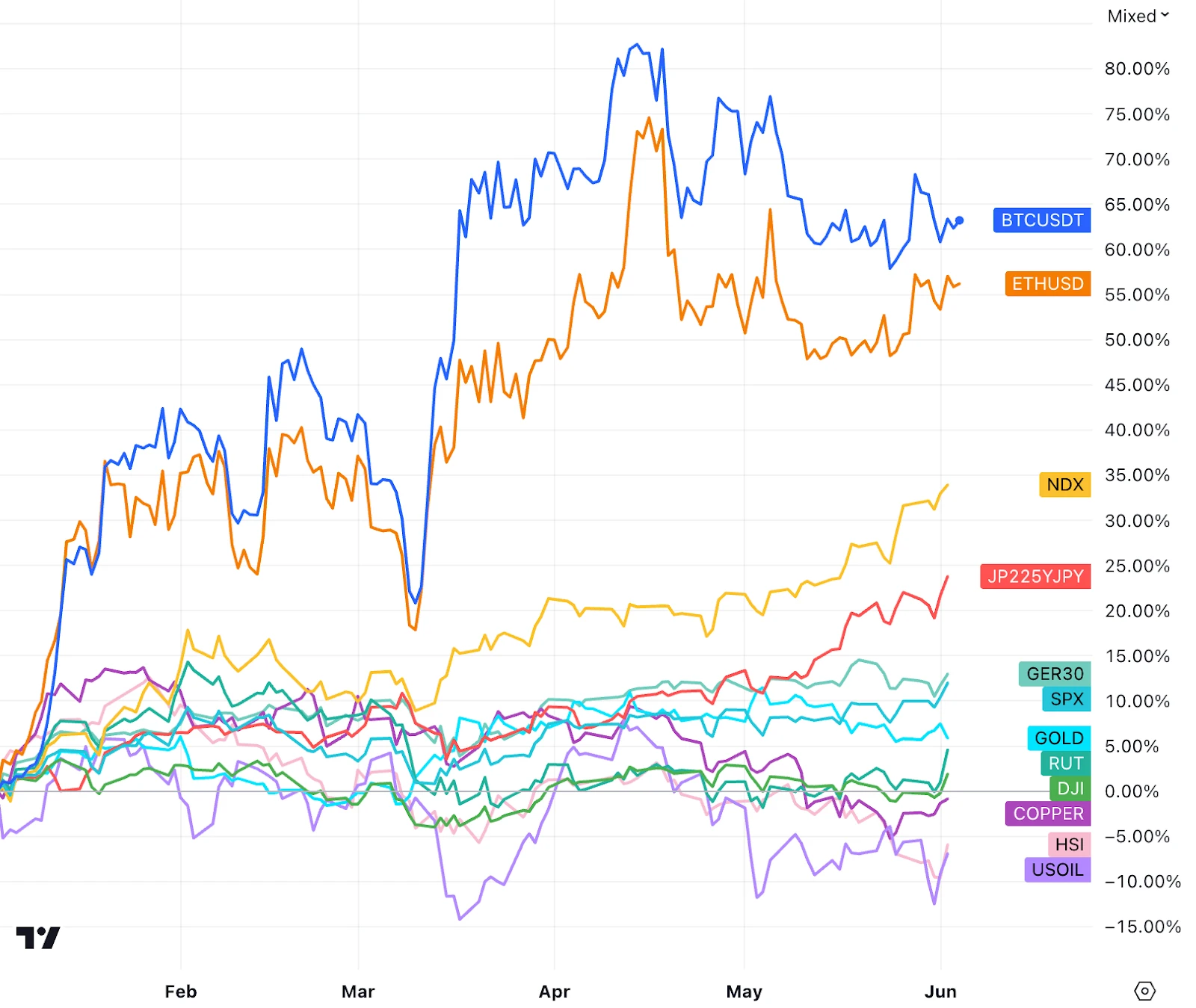

以太坊 5 月以来表现持续强于比特币因另类配置需求减弱,供需对价格的影响力放大,而以太坊相对具有通缩属性;

随着债务危机的解决,本周比较平静,我们将看到更多关于企业支出的数据,另外关注 Coinbase 的期货交易平台上线的影响。

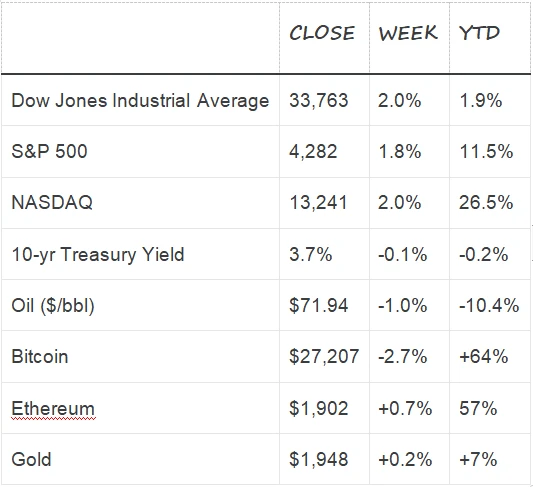

一周市场回顾

上周全球是趋险情绪继续升温,联储加息预期仅被推后一个月,但发达国家股指纷纷创下阶段新高,尤其是周五强劲的非农数据后,债市收益率随股指一起大涨,VIX 降至 Covid 之前的水平,显示市场参与者对未来经济前景十分乐观。

板块方面,上周几乎所有板块都上涨,耐用品板块大涨 8.7% ,健康服务涨 4.3% ,热门的电子技术板块涨势放缓为 3.6% ,防御型的标地例如公用事业和消费必需品板块涨幅依旧靠后,只有 1.27% 和 0.63% 。值得注意的是周五科技股涨势落后,似乎有潜在的板块轮动的迹象,下周关注这种轮动是否能延续,若成真有望让市场乐观情绪延续更久。

数字货币市场也受到了传统市场乐观情绪的带动在周五和周末维持反弹行情,但总体未能收复之前的跌幅,对比股市明显偏弱。

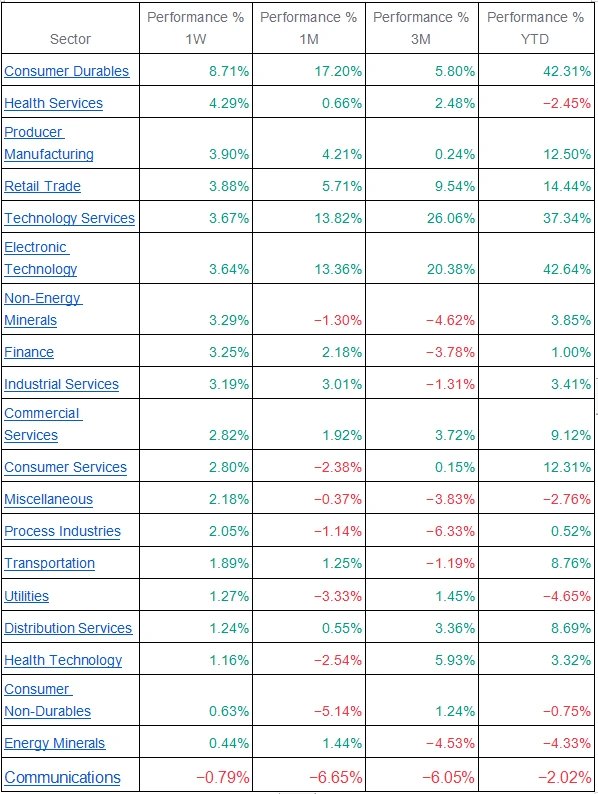

随着经济数据和 Fed 官员抬升终点利率的讲话, 2 ~ 10 年期国债收益率上周后半明显反弹,债务上限的解决对冲了超短期国债的下跌,导致 1 ~ 3 个月国债收益率上周变化不大。

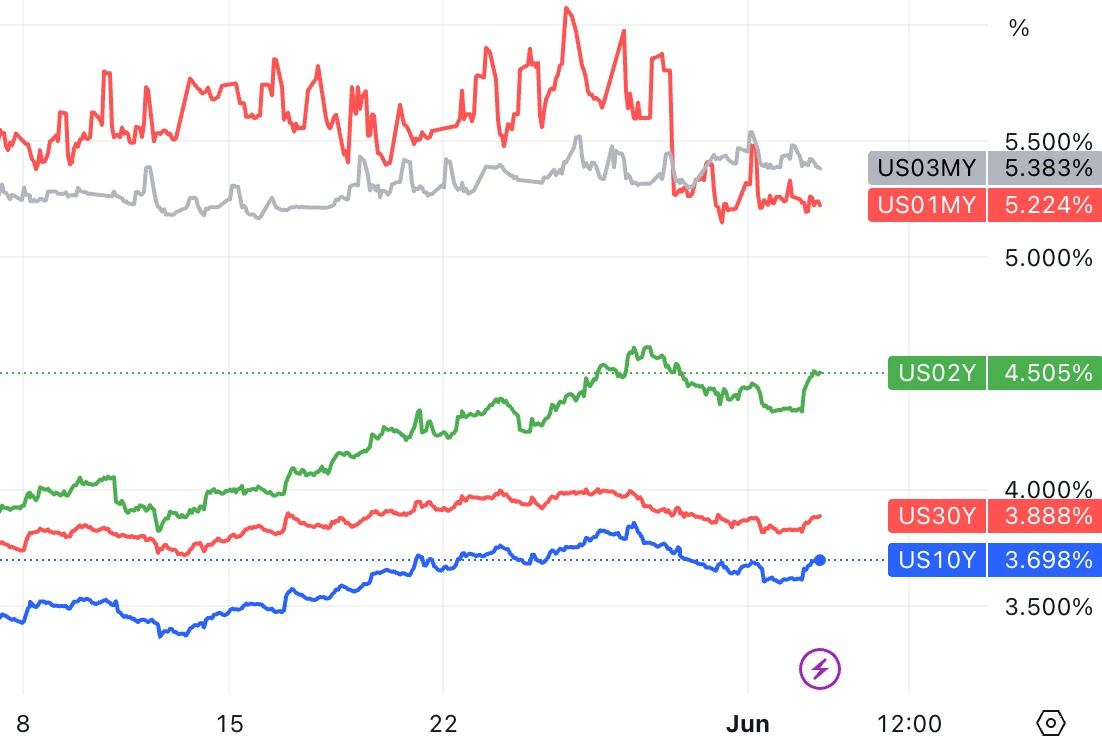

2023 已经过完了 5 个月,今年以来的美股市场分为三个阶段, 1 ~ 2 月份市场的超跌反弹, 3 月银行业危机避险情绪上涨, 4 – 5 月债务上限危机的压制, 5 月风险逐渐出清和一季报大多超预期带来的区间突破。

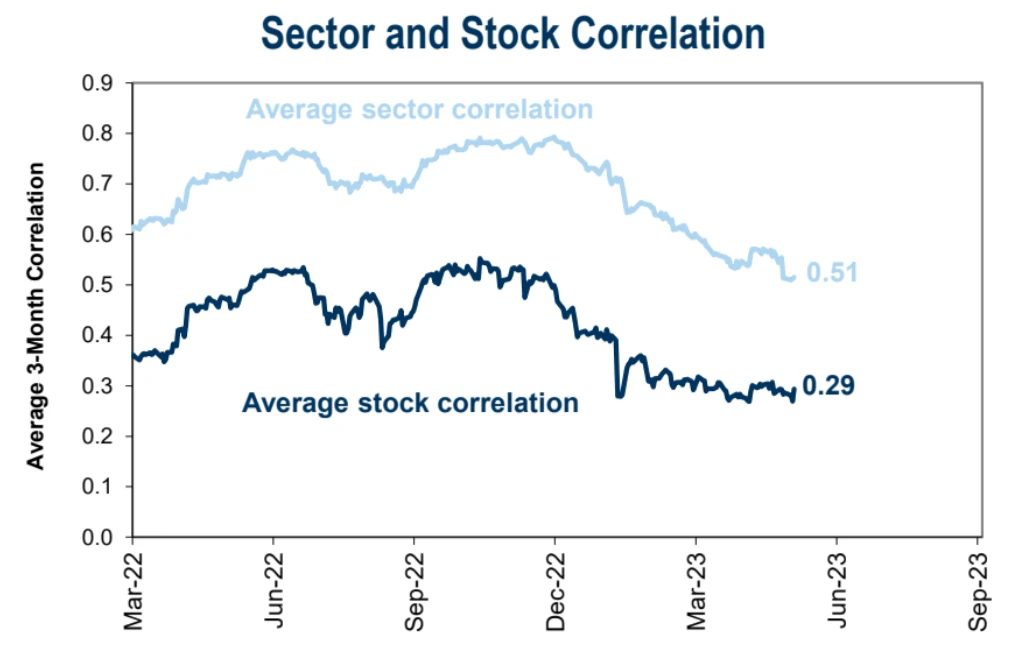

现在的环境对 Stock Picking 要求提高。截至上周,S&P 500 成分股的平均 3 个月内相关性下降到 29% ,这是过去十多年里最低的水平:

上周宏观事件进展:

债务上限危机已得到解决: 美国两院成功通过了预算协议,避免了触及债务上限和可能的违约风险。与 2011 年的危机相比,这次的协议在财政约束上显得轻松许多,联邦支出在下一个财年(10 月 1 日开始)仅减少大约 GDP 的 0.2% 。

财政政策影响: 最新的预算协议可能意味着未来几个月国库的借款将增加。随着借款的增加,可能会从银行系统中抽出流动性,这可能会给美联储带来一些挑战。此外学生贷款宽恕政策的终结可能会在今年夏末对消费支出构成一定的影响。

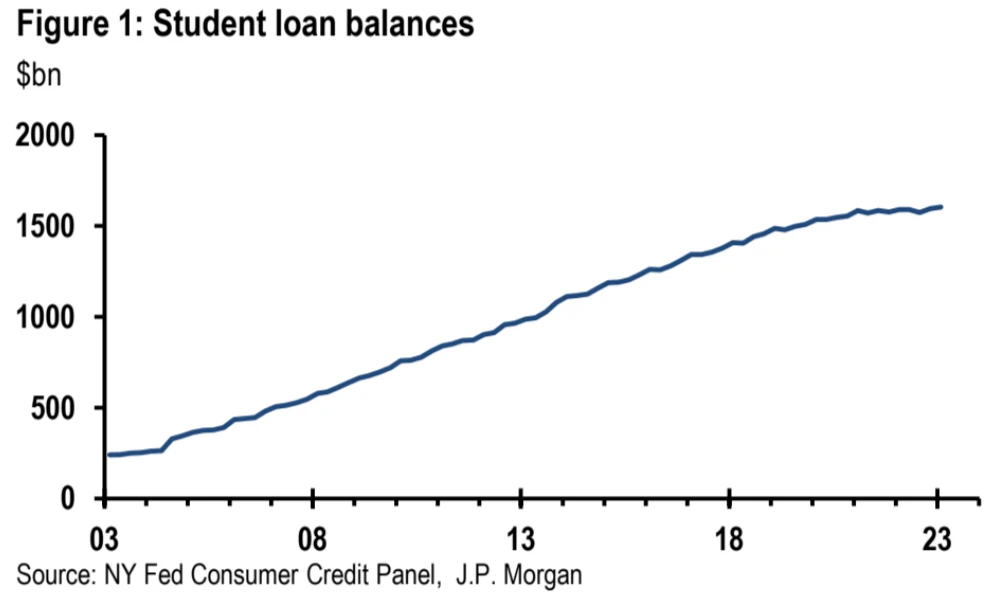

学生贷款还款重启的影响: 美国的学生贷款债务在 2023 年第一季度超过 1.6 万亿美元,预计将在夏季面临两种不确定性。首先,联邦学生贷款的还款将在某个时间点恢复。这项在疫情期间开始的计划已经延长了八次,包括推迟付款和暂停利息的累积。根据最新的政策,除非再次延期,否则这个计划将在 6 月 30 日结束,付款将在 60 天后恢复。第二种不确定性是关于政府寻求为大多数借款人减免 1 万到 2 万美元学生贷款的政策能否落地,该政策目前在法庭上受阻。

当学生贷款付款恢复时,这将会减少家庭储蓄,并可能对消费构成额外的拖累。美国 BEA 数据显示,这项计划在实施期间,每季度使个人利息付款(个人支出的一部分)降低了 378 亿美元。假设借款人储蓄了所有的月度付款,那么这意味着在免息期间,个人储蓄率可能会得到小幅提升,约 0.2 个百分点。当然,个人可能已经用部分储蓄进行了额外的消费,因此在付款恢复时会降低他们的支出。据 JPM 估计,这种消费降低可能会占 GDP 的 0.1% 。

美联储可能维持现状:近几周对美联储再次加息的预期已经在增强,但是副主席提名人 Jefferson 在周三的讲话中对这种观点进行了反驳。他表示,美联储在即将到来的会议上决定保持政策利率不变,不应被解读为我们已经达到了这个周期的利率峰值。反而,跳过一次会议的利率上调会让委员会在做出进一步政策收紧决定之前,有更多的时间观察数据。

Fed 6 月的暂停可能对金融市场产生积极的影响, 6 月 13 – 14 日的 FOMC 会议是下个关键时点,预计会有几位委员呼吁继续加息,甚至可能转化为投票异议。

不过我们预计,再过几周,如果 Fed 官员们对经济增长和信贷紧缩的负面影响没有密集关注的话,按照目前的态势,进一步的加息仍然会来到。

上周重要数据回顾:

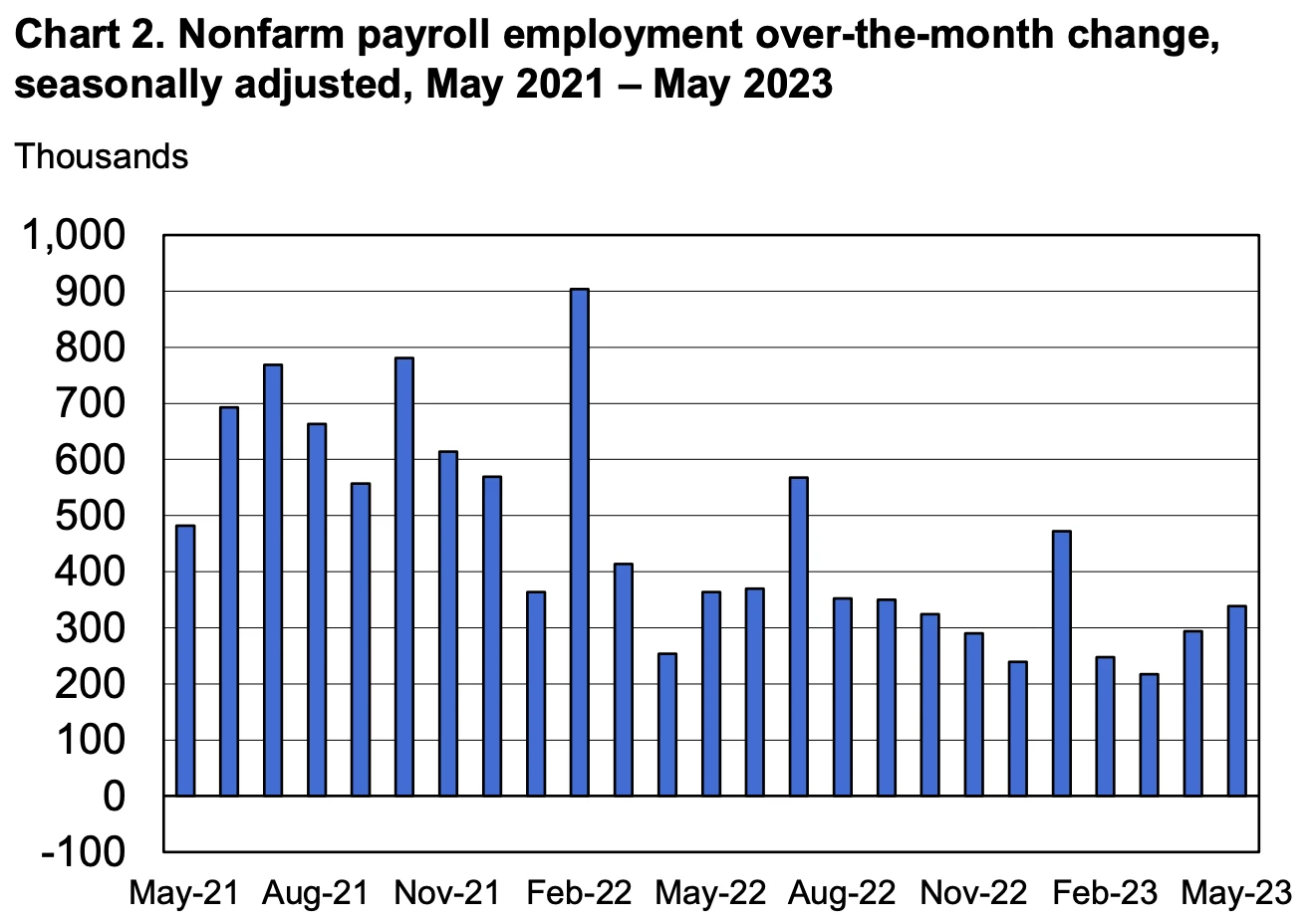

就业增长持续: 尽管美联储(FOMC)自 2022 年 3 月以来已经提高了政策利率 500 个基点,但美国的劳动力市场仍然表现出韧性。五月份的就业人数增加了 339 K,而今年的平均每月增长已达 314 K。尽管不及去年的平均 399 K,但仍表明劳动力市场健康。

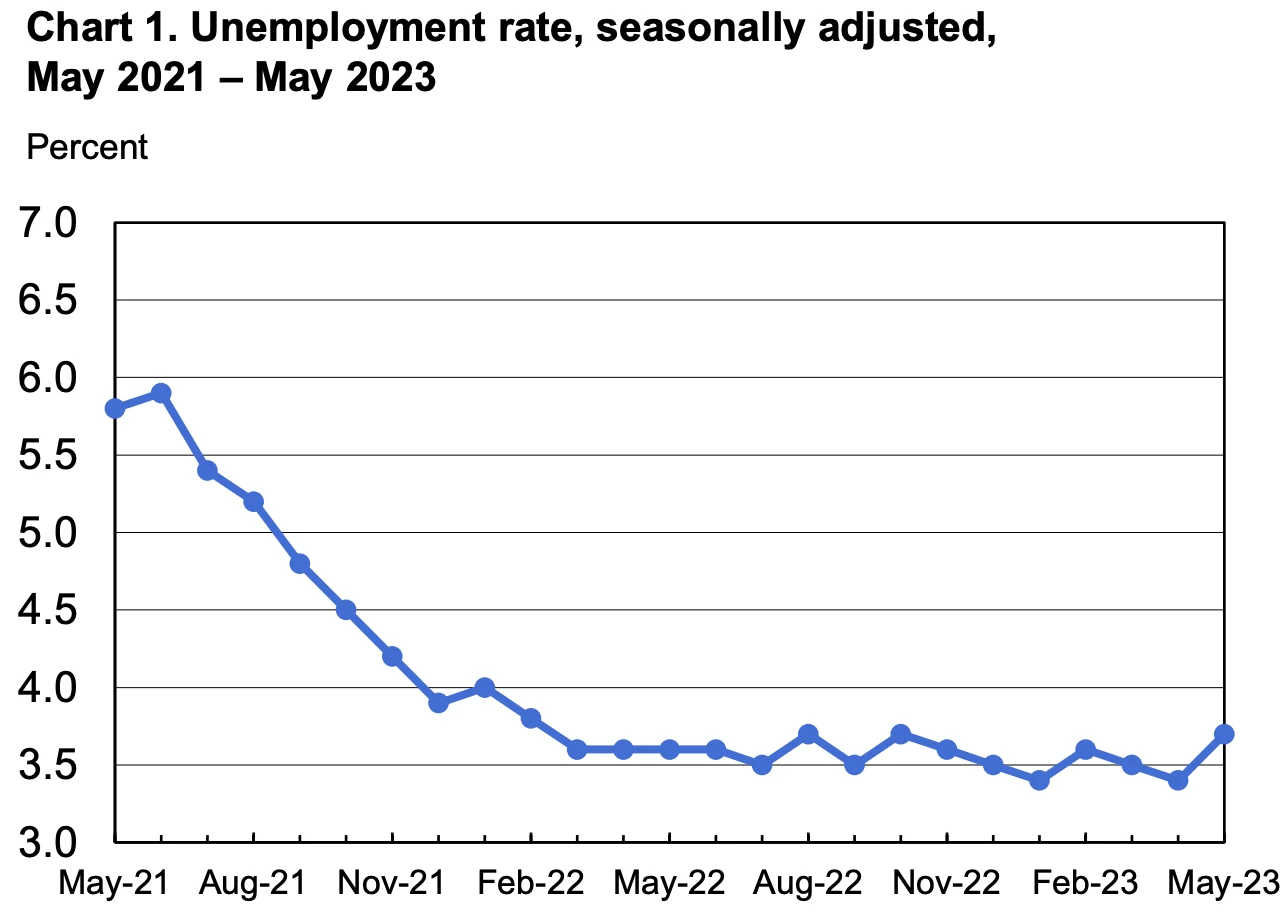

失业率上升: 另一方面,家庭调查的数据却发出了一个不那么乐观的信号,调查失业率上升了 0.3 个百分点,达到 3.7% ,在非衰退期间看到这样大小的增长还是相当罕见的,尽管部分与风暴或罢工或统计口径有关,但这也给人们发出了一个较为谨慎的信号。

劳动力参与率持稳: 上个月总体劳动力参与率稳定在 62.6% ,而 25 至 54 岁的主要工作年龄段的参与率略有上升,达到 82.4% ,这大约是过去二十年的最高水平。这些参与率和就业增长的数据显示出劳动力市场的紧张,这一直是美联储的主要关注点。

劳动力市场紧张继续: 来自四月份的 JOLTS 数据也显示出劳动力市场的紧张情况持续。职位空缺的下降趋势在四月份逆转,空缺数从三月份向上修订的 9.745 mn 增加到 10.103 mn。空缺对失业的比例(V/U 比)从 1.7 上升到 1.8 ;虽然低于最近的 2.0 的高点,但 V/U 比仍远高于被认为与劳动力市场平衡相一致的 1.0 – 1.2 的范围。

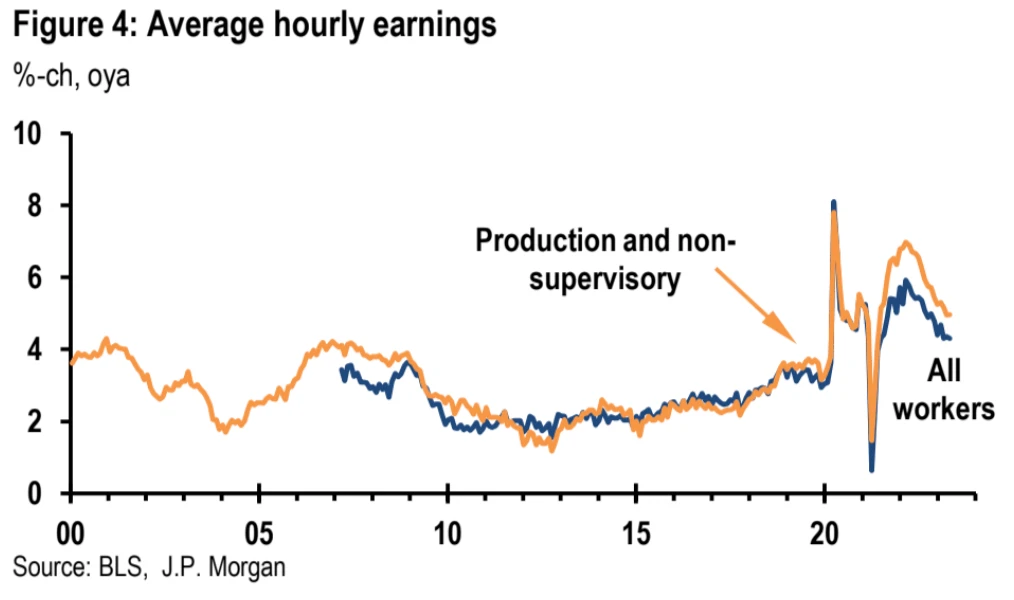

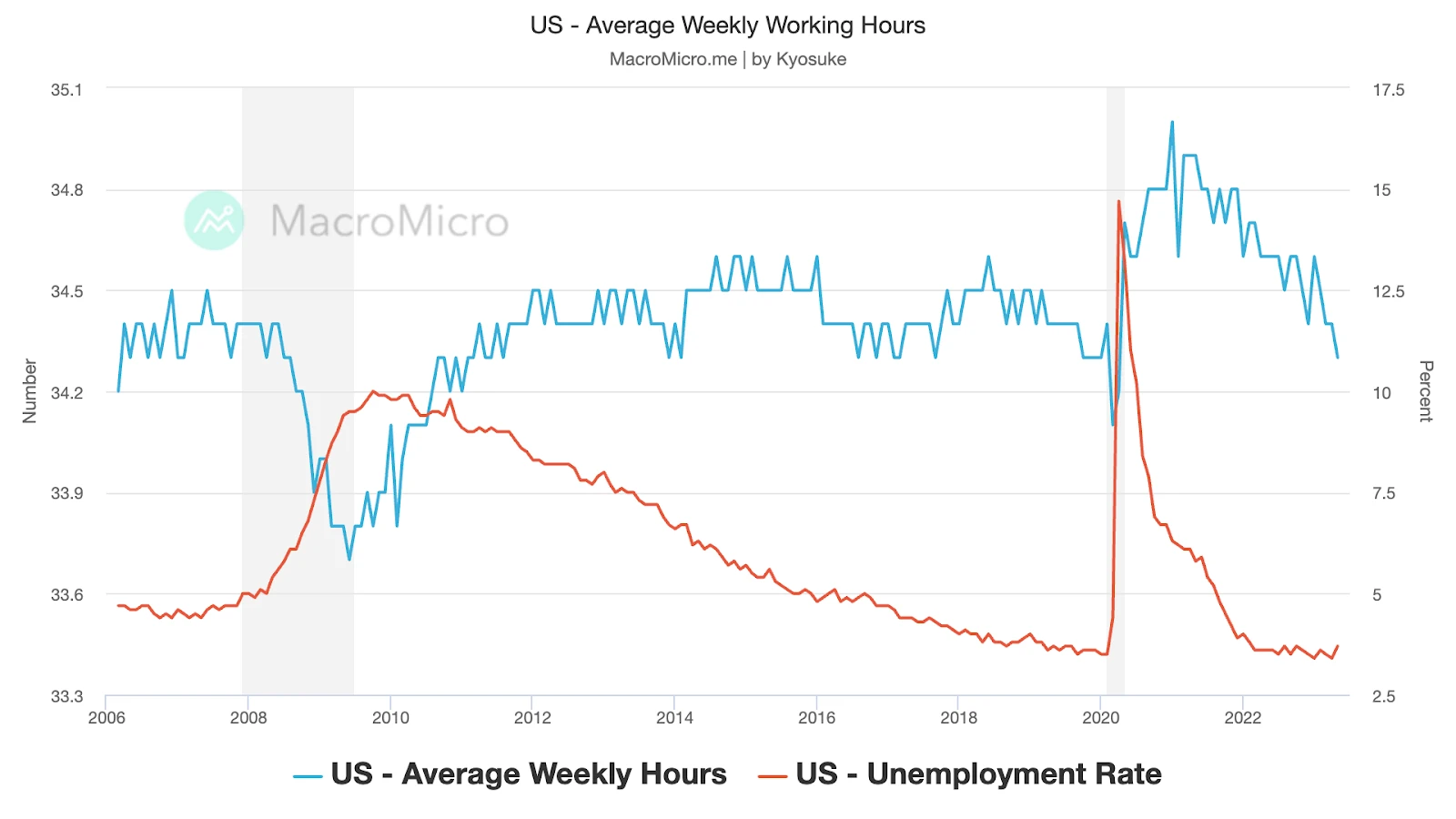

工资增速和工时下降: 平均每小时工资增长 0.3% ,稍微低于预期和前值的 0.4% ,平均工作周数减少到 34.3 小时,这位于过去十年波动区间的底部范围,工时的增长停滞可能暗示劳动力市场紧张状况的缓解,工时和就业之间可能先行-滞后关系。

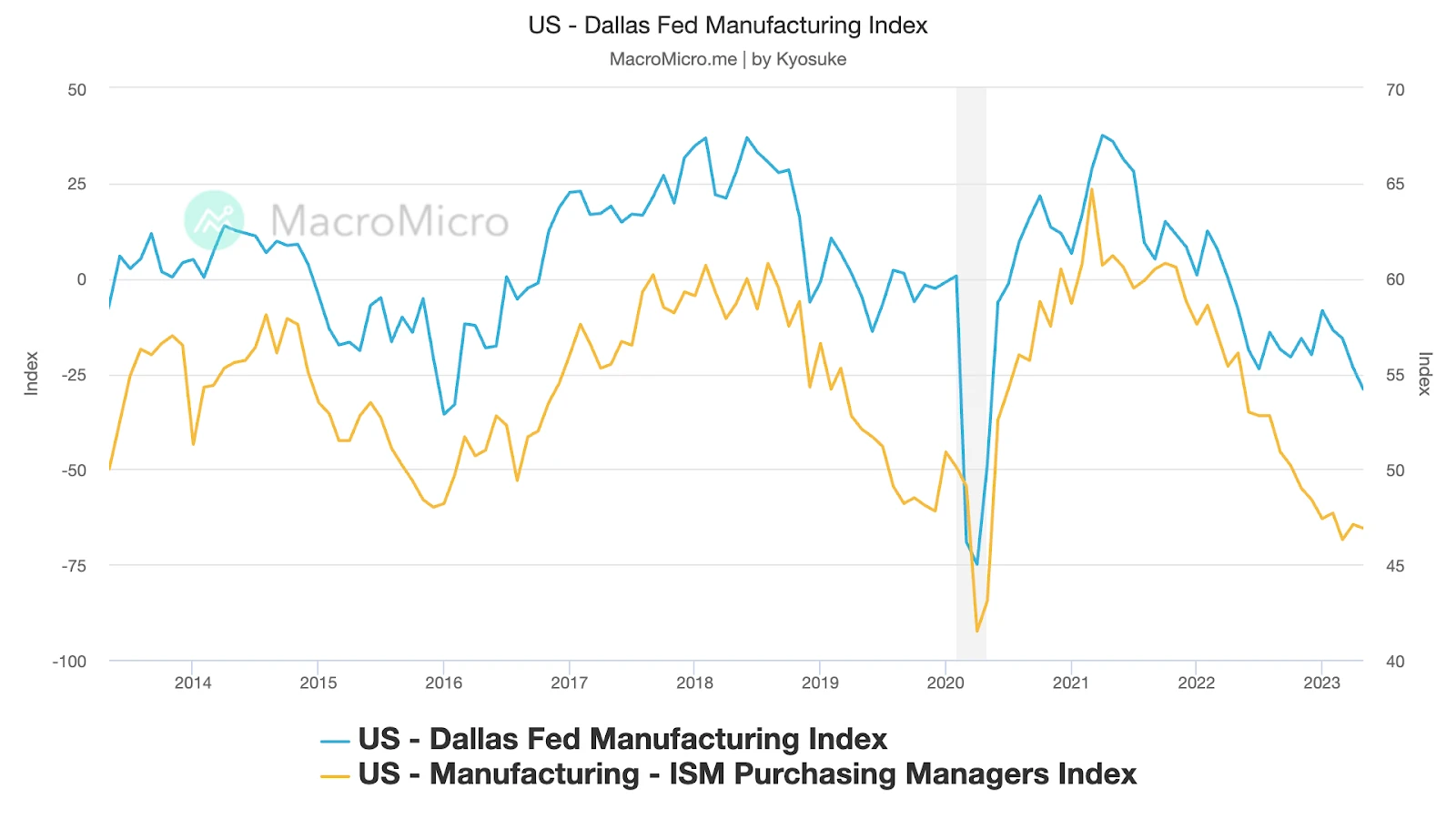

制造业调查结果不佳 :最近的制造业活动调查结果一直是低迷的。上周我们看到这种趋势在达拉斯联储的调查和五月份的 ISM 制造业指数中继续。达拉斯联储商业活动数字从四月份的-23.4 下降到上个月的-29.1 ,这是本轮周期的新低。分项数据大多也在负值。ISM 制造业指数,小幅下滑到 46.9 。自去年十月以来,这数字一直低于 50 。

投资者仓位更新:

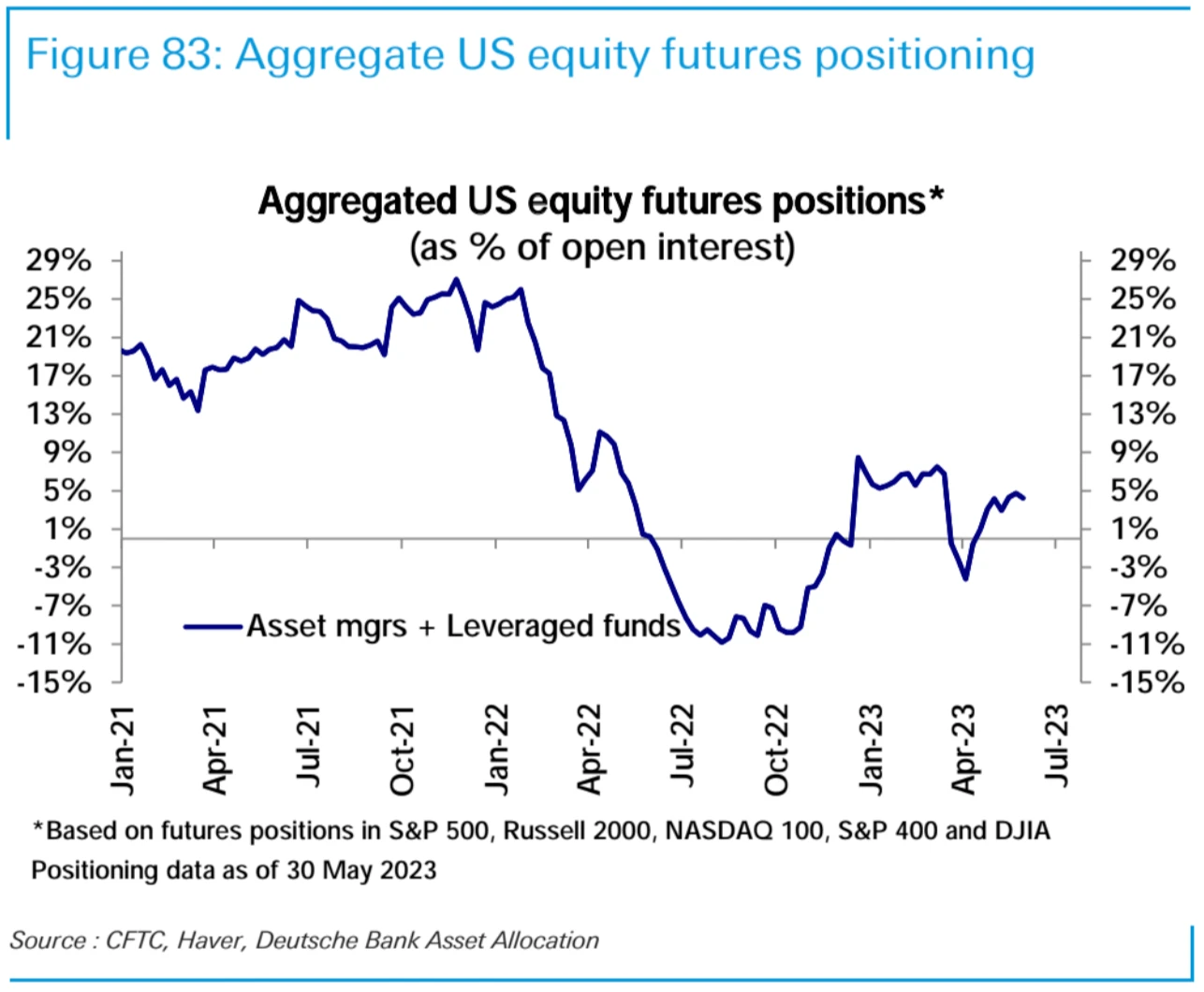

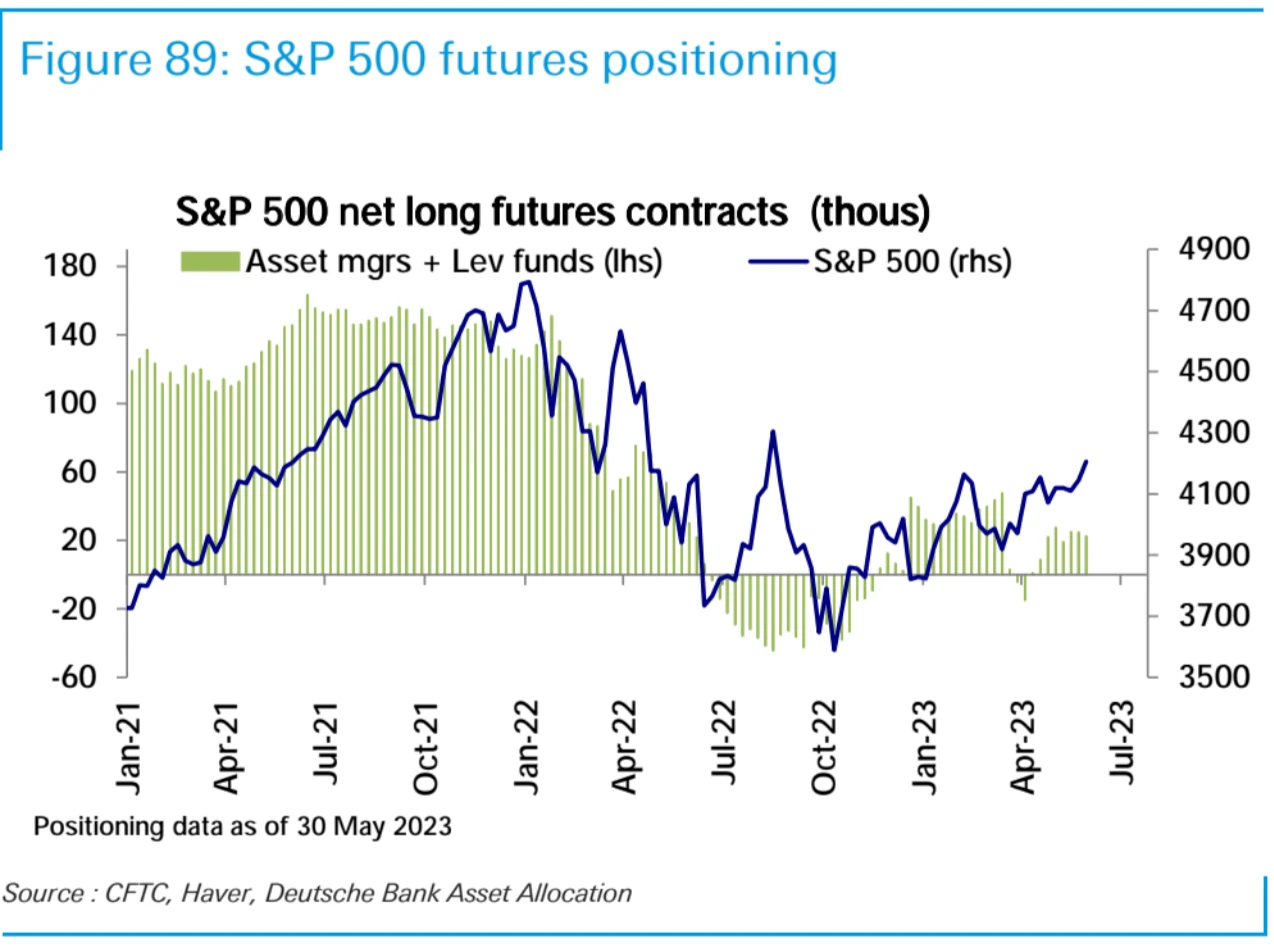

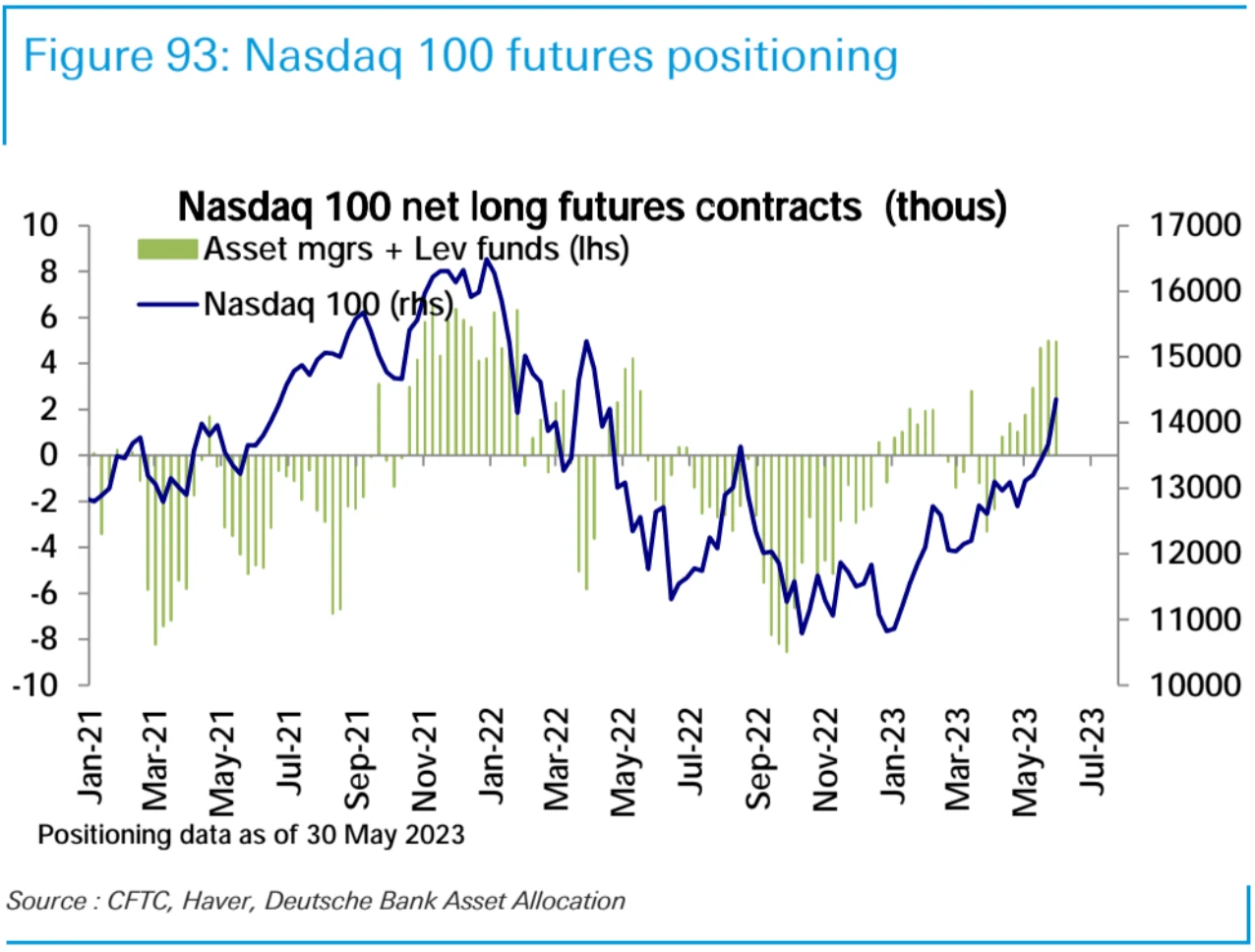

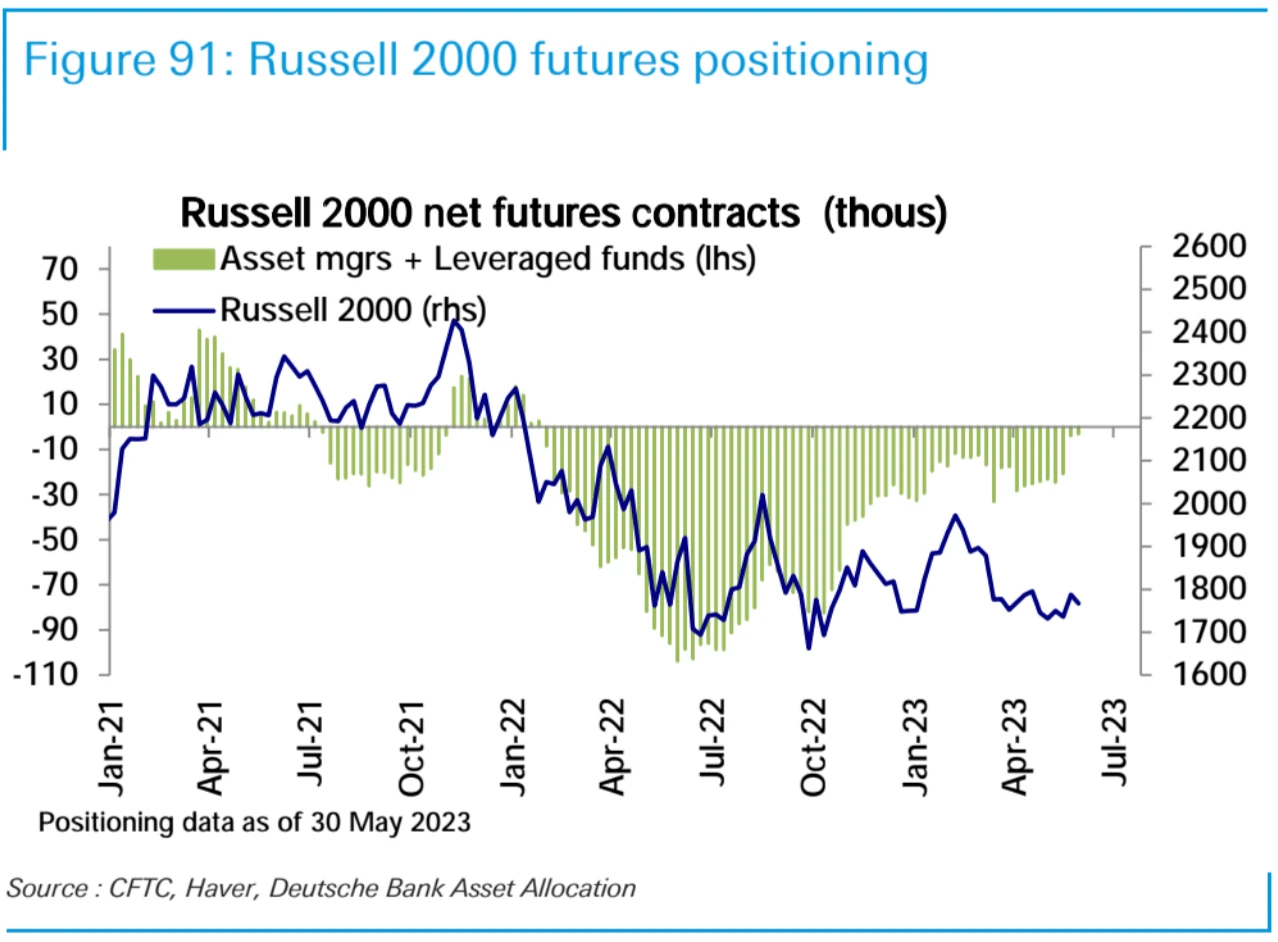

CFTC 数据显示,截止 5 月 30 日,Asset manager+杠杆基金的美股净多头仓位较前周略有减少,但仍对 S&P 500 和纳斯达克 100 期货持有净多头仓位,而对罗素 2000 略持空头仓位。

标普 500 期货净多头小幅下降:

纳斯达克 100 期货净多头已经连续三周保持在 2022 年初以来最高水平:

罗素 2000 指数期货净空头小幅减少:

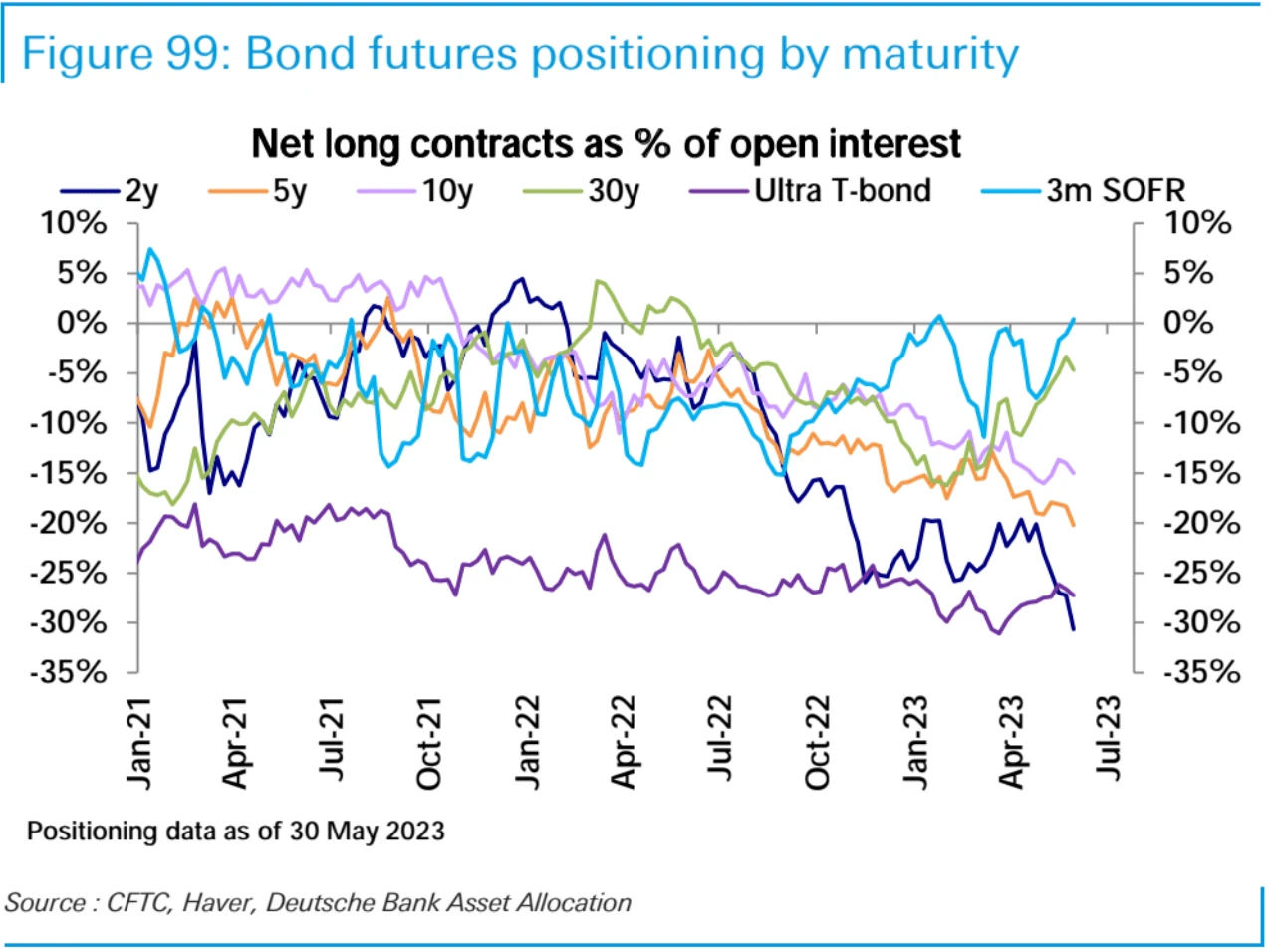

债券的净空头仓位本周增加到新的纪录水平,所有到期日的净空头仓位都有所增加,这与最近上升的利率终点预期一致。

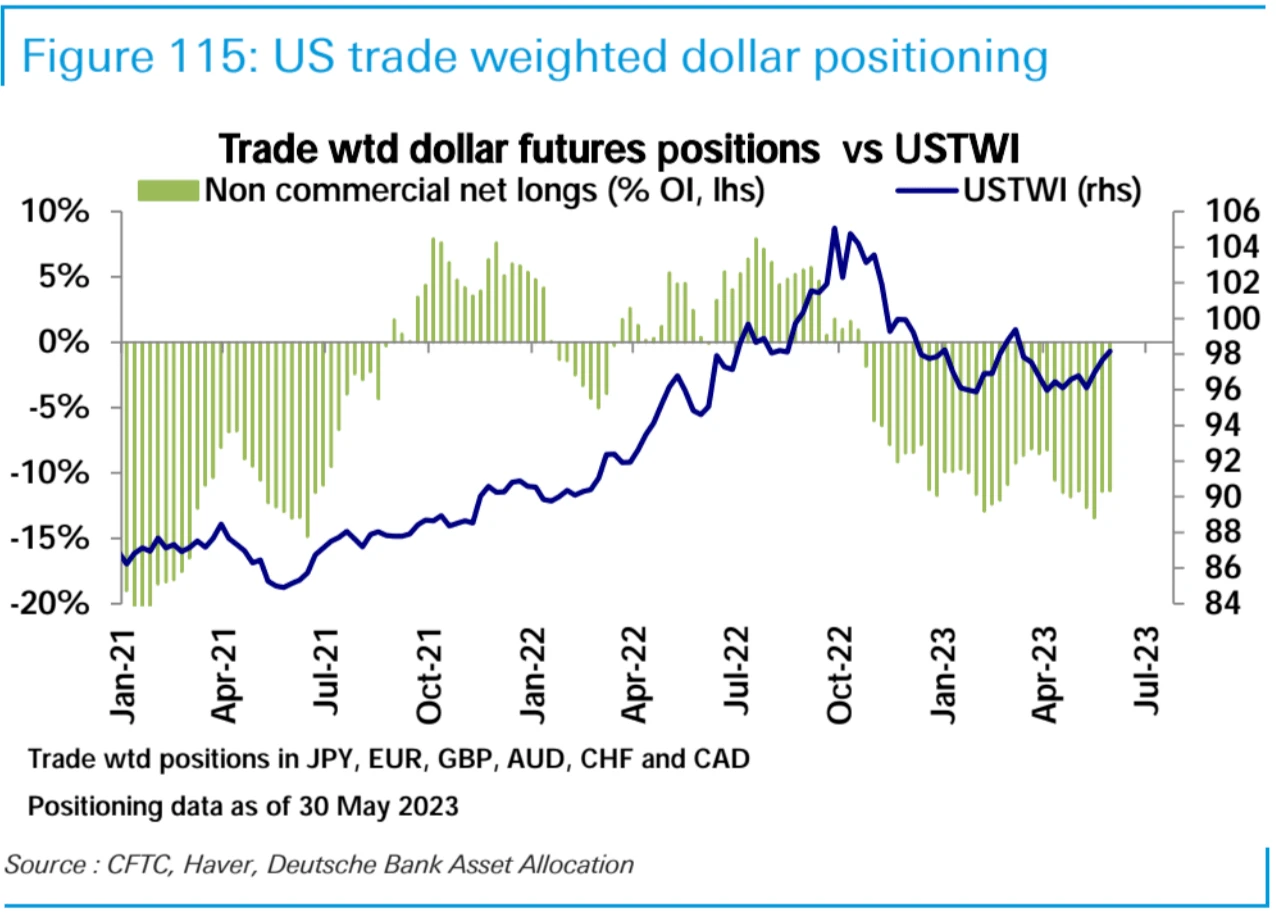

外汇期货市场,美元的净空头持平,欧元的净多头减少;日元的空头增加,但澳元和加元的空头减少。

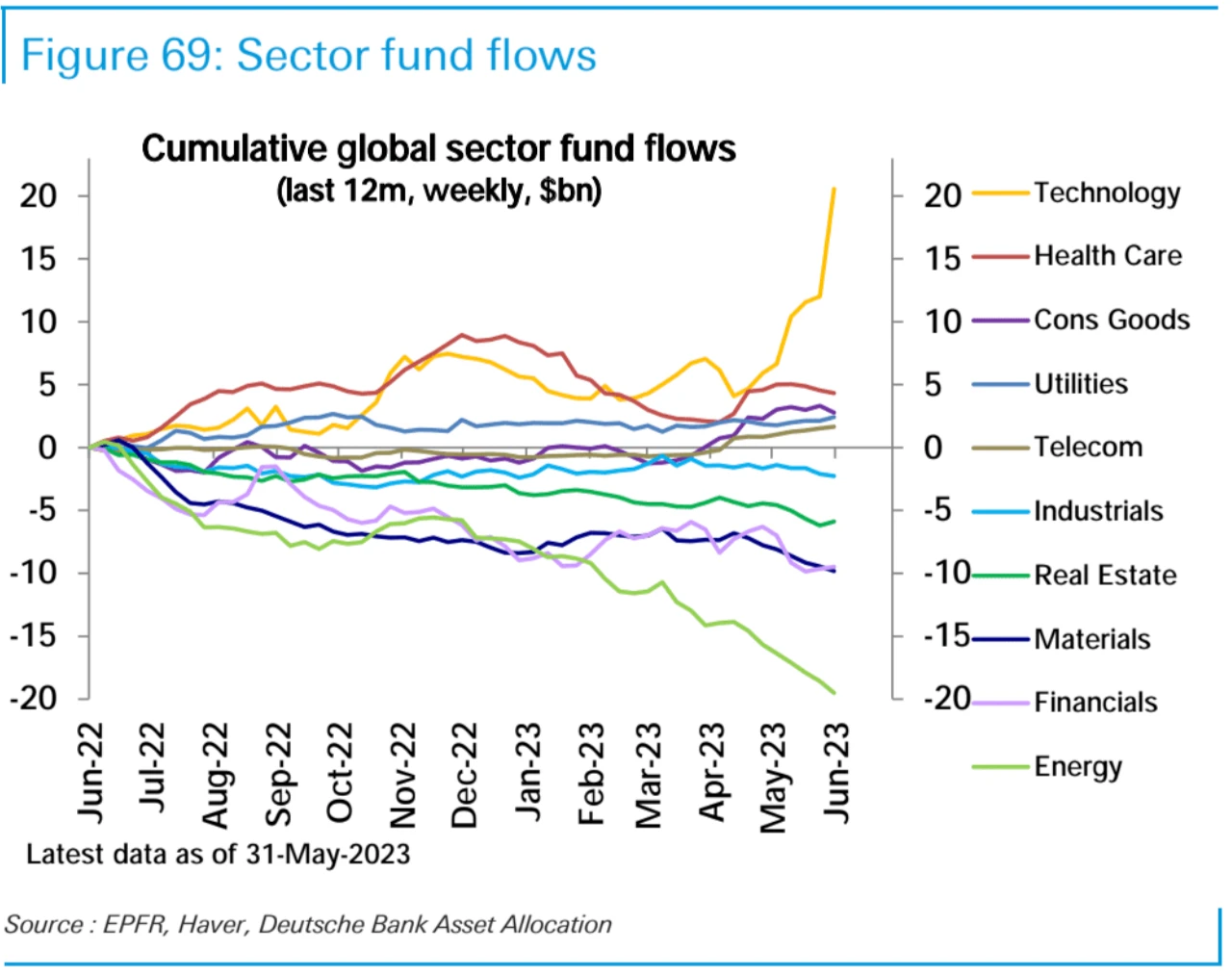

EPFR 数据显示,股票基金上周出现了 17 周来最强劲的周流入,总额为 148 亿美元,其中科技基金的流入量创下了纪录,达到 85 亿美元。能源、原材料、Utilities 继续大幅流出。

在地区方面,美国(133 亿美元)和新兴市场(48 亿美元)主导了流入,这是它们今年迄今为止的最大周流入。然而,欧洲(-18 亿美元)已连续第 12 周出现流出,全球范围内的基金(-11 亿美元)和 S 类别基金(-7 亿美元)也出现了流出。在风格方面,长期增长基金(83 亿美元)收到了强劲的流入,而价值型基金(-35 亿美元),周期性基金(-26 亿美元)和防御型基金(-2 亿美元)遭受了赎回。

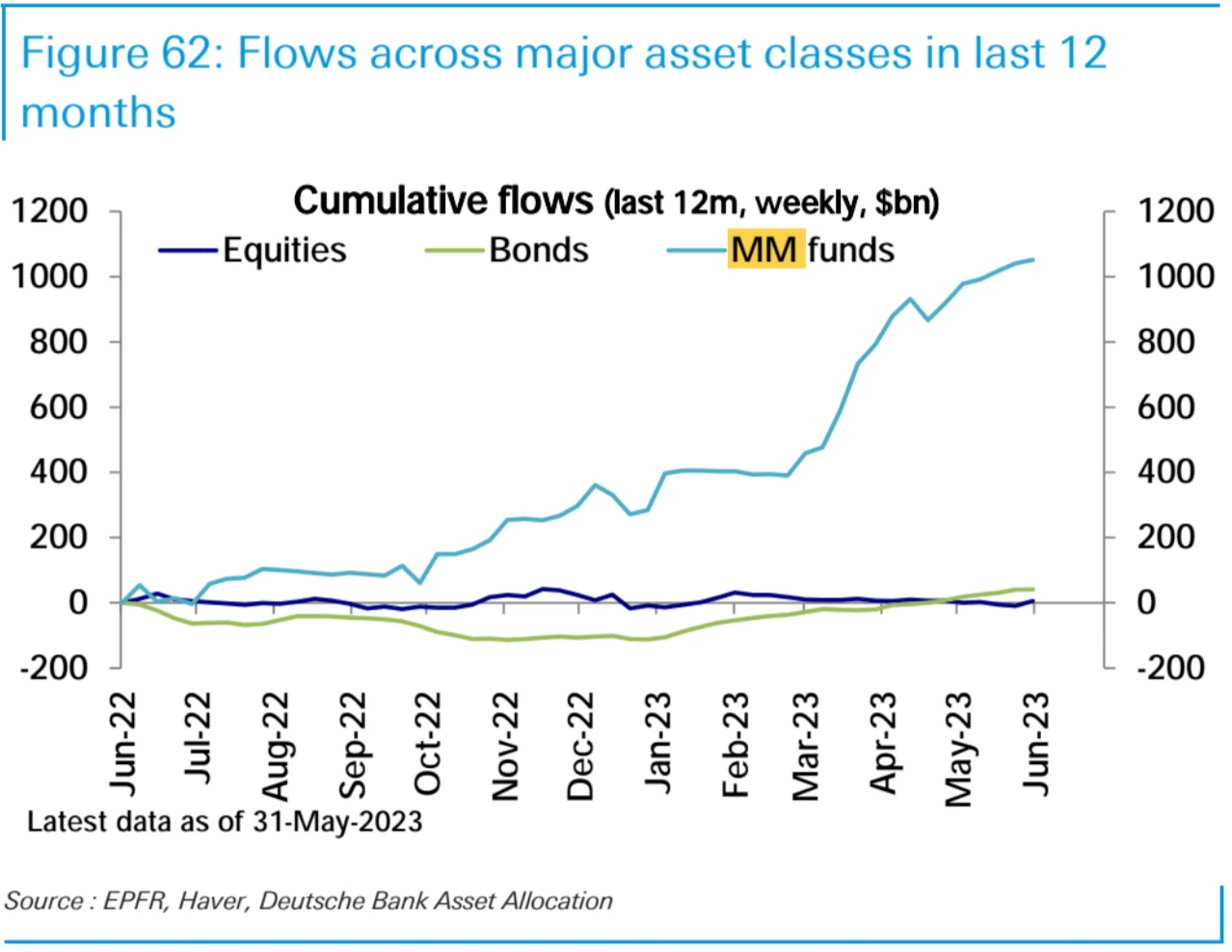

债券基金的流入(11 亿美元)大幅放缓,货币市场基金(MM)的流入(112 亿美元)虽然放缓,但已连续第六周增加。

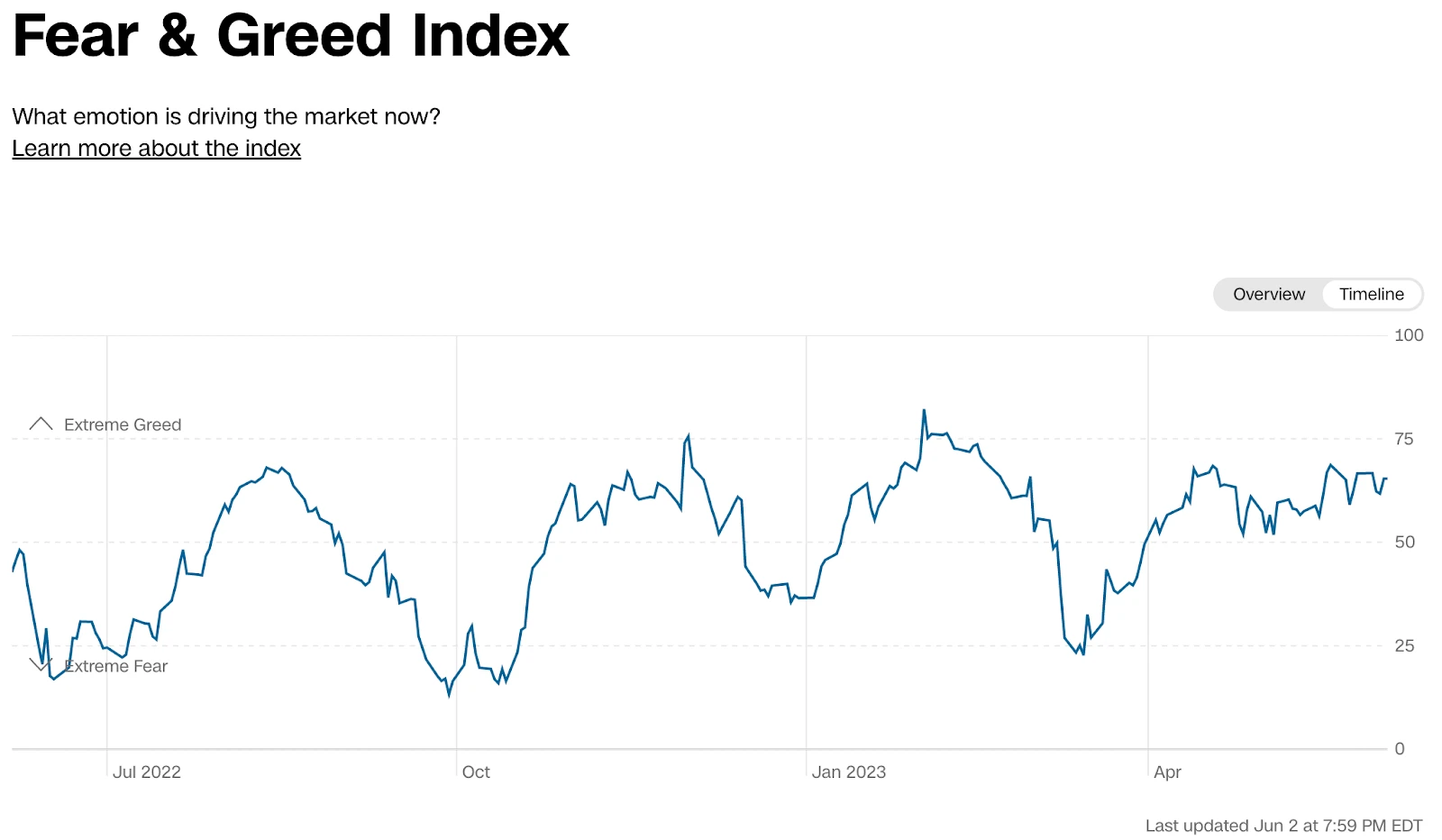

CNN Money 恐惧贪婪指数,目前读数中性

The CNN Money Fear & Greed Index is currently at a neutral reading.

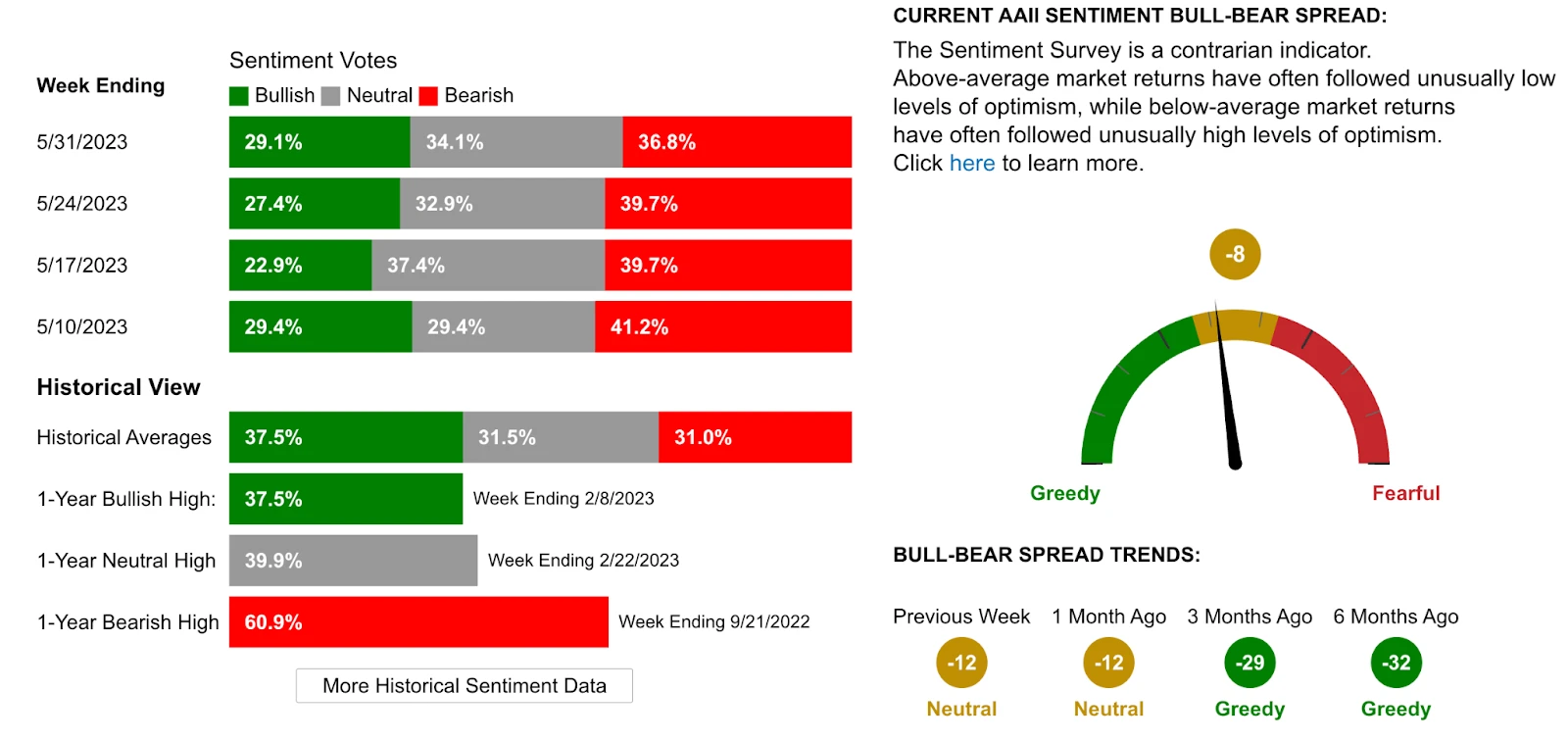

AAII 恐惧与贪婪指数,目前读数中性。

我们的其它评论:

有广泛的预期,认为美国可能在 2023 年下半年到 2024 年上半年出现经济衰退。尽管近期的宏观经济数据和股票市场涨势打脸了这种看法:就业市场火热,美国经济稳步增长,第二季度 GDP 预测上调至 2.2% ,同时美股已涨到一年以来的最高点。

尽管大型科技股的表现尚可,但市场内部的其他标志性信号(例如利率曲线、大宗商品以及股市内部严重分化情况)仍显示出对经济衰退的担忧。同时,利率期货已预期到 7 月再次加息,这在一个月前是绝大多数人所没有预期到的。

人工智能(AI)行业成为市场唯一的驱动力,然而,就大型科技公司而言,只有 Nvidia 等少数公司可以直接从营收上受益,苹果、亚马逊和 META 等仍在等待他们的 AI“爆发”时刻。需要注意的是,最近不少股票的大涨,更多是因为他们在成本端的控制,而不是营收的增长,现在的炒作还需要更高质量的数字来支撑。

在日本,股市在本周再次狂涨,年初以来累计上涨 21% 。另一方面,美国债务上限问题已成为过去,但市场流动性撤离问题又开始被人们关注,特别是随着大量国债进入市场以及财政部现金账户(TGA)的重建。

尽管目前的市场已经上涨,但市场内部分化情况并没有得到显著改善,历史经验告诉我们,在市场领涨标地如此有限的情况下,我们应该保持警惕。

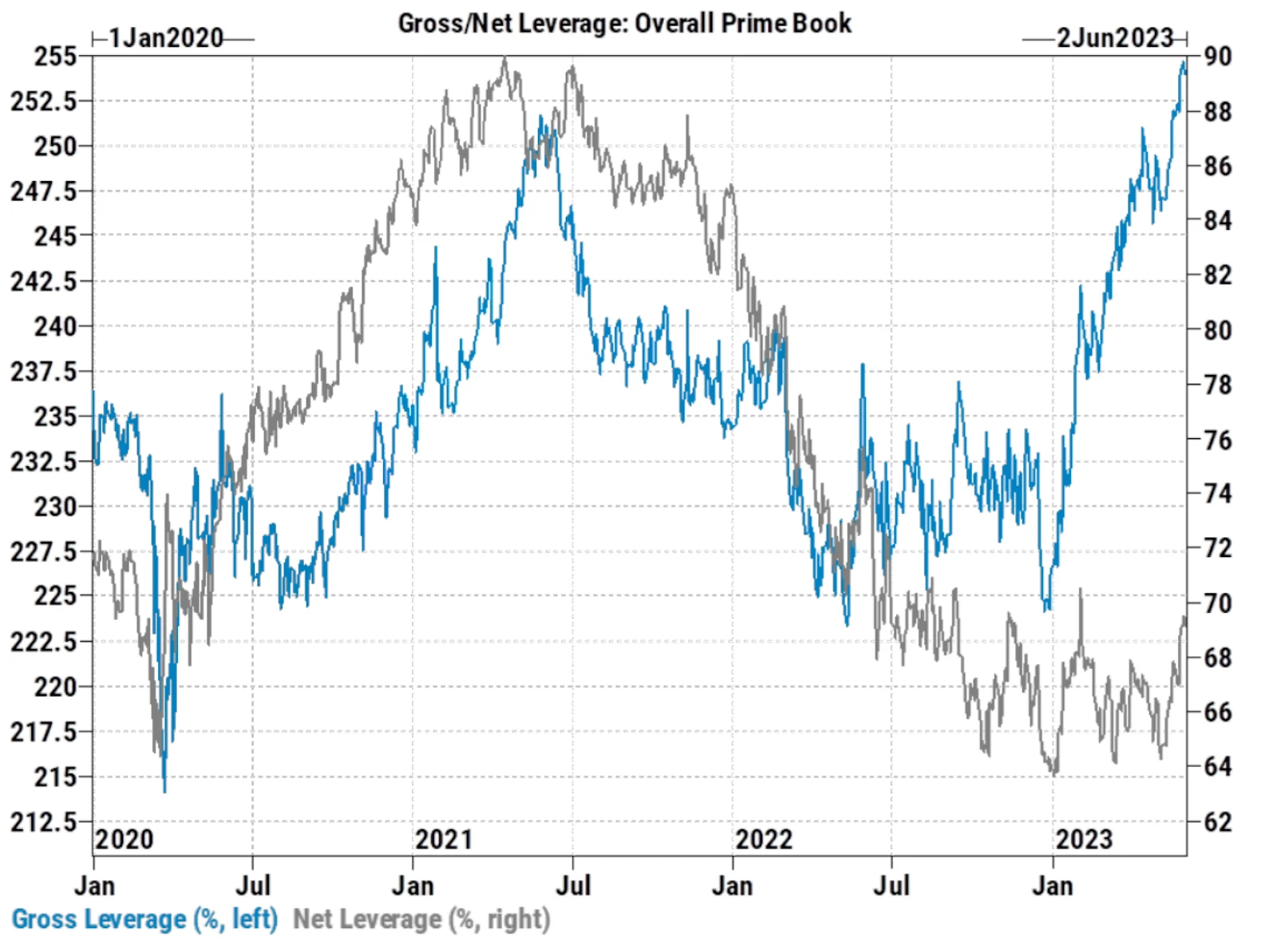

随着科技股的估值越来越高,大型投机者们在 2023 年下半可能会发现投资机会有所减少。以高盛 PrimeBook 统计口径来看,从今年三月中旬开始,对冲基金风险净敞口上升有限,但他们的总敞口极高,已经达到历史新高:

这表明大型投机者们可能已经把现货头寸加到了比较高的水平,但同时没有放弃看跌保护(美股期货还存在大量空头),所以尽管净敞口不高,但现货买盘力量已经消耗了很多。

相比之下,对于股票纯多头的公募基金的流入/流出情况相对平淡,这意味着散户投资者既没有大规模买入,也没有大规模卖出,大家倾向在高收益的货币市场基金和某些热门个股上寻找投资机会。

在美国劳动力市场和美国大型科技公司交出的成绩单仍然非常强劲的背景下,目前的市场结构可能构成了一次正在进行中的 pain trade。以下是一些可能的迹象,可以辅助判断 pain trade 是否临近结束:

情绪指标的变化: 市场情绪可能是一个重要的信号。例如,如果市场中的恐惧或贪婪指数(例如 CNN 或 AAII 的恐惧与贪婪指数)开始明显变化,极度贪婪时市场可能见顶。

仓位的调整: 大量的看空交易被平仓,或者大量资金流入或流出某些市场或资产,可能暗示了投资者开始调整他们的立场。

市场走势的改变: 如果市场走势开始出现反转,例如热门科技股开始滞涨,无法支撑大盘,广泛的市场开始回调,这可能表明 pain trade 可能接近尾声。

经济和基本面数据的改变: 如果经济数据或者公司基本面数据无法持续击败预期,这可能影响市场的观点,并可能导致 pain trade 的结束。

市场波动性的变化: 如果市场的波动性开始增大或者减小,这可能表明市场观点的改变,可能预示 pain trade 的结束。

数字货币市场方面,以太坊 5 月以来表现持续强于比特币,BTC/ETH:

这主要是由于 3 月银行业危机迅速恢复,信用利差持续缩窄,AI 概念主导资金方向,另类配置需求减弱,供需对价格的影响力放大。而以太坊相对具有通缩属性(例如 2023 年已经有大约 550 K 个 ETH 被燃烧)加上 Shapella 升级后, 2.0 质押量上升(例如 2023 年 5 月的大多数日子都看到了净流入,全月共有约 267 万个净 ETH 存入),所以在新的另类配置需求爆发之前,ETH 相比 BTC 都有望更为强势,但总体来说由于 Crypto 圈目前缺乏热点,虽然可以部分蹭到传统市场乐观情绪的“东风”,但并不预期有增量资金会流入。AI 赛道如果过快泡沫化陷入滞涨的话,可能就会让这股“东风”消失。

本周重点关注:

随着债务上限问题的解决,本周应该会比较平静。我们将看到更多关于企业支出的数据,包括工厂订单数据以及 ISM 服务业和 4 月贸易数据。另外 Coinbase 的期货交易平台将于 6 月 5 日上线,由于多数加密交易所的营收八成以上来自杠杆衍生品交易,关注这家美国最大加密交易所期货平台对自身营收和加密市场格局的影响,一般来说上线初期会是情绪上的利好,但也会对现货市场资金形成抽水。

周一, 6 月 5 日

4 月份的美国工厂订单: 市场共识预计工厂订单将月环比增长 0.8% ,大幅超过 3 月份报告的 0.4% 增长。

美国 ISM 服务数据: 市场预计 5 月的 ISM 服务业指数将达到 52.4 ,高于 4 月的 51.9 。

l Coinbase 的期货交易平台上线。

周二, 6 月 6 日

澳大利亚 RBA 会议: 市场预计 RBA 将保持 3.85% 的利率不变,但保持收紧的倾向。

德国制造订单: 我们预计制造订单将增长 0.7% 。

周三, 6 月 7 日

美国贸易余额: 市场预计贸易余额将在 4 月份达到逆差-753 亿美元,比 3 月份的-642 亿美元更高。

中国贸易数据: 市场预计受外需不振和上年高基数等因素拖累, 5 月中国进出口可能继续走弱,按美元计,出口可能同比下降 1.6% 、进口可能同比下降 8% 。

德国工业产出: 市场预计工业产出将环比增长 0.5% ,优于前值-3.4% 。

加拿大央行利率决定: 预计加拿大央行会保持 4.50% 的利率不变。

周四, 6 月 8 日

美国批发库存: 共识预计批发库存在 4 月份将为-0.2% ,与 3 月份相同。

日本一季度 GDP 终值: 市场预测 2023 年 1 月-3 月名义、实际 GDP 将分别以 1.8% 、 1.9% 的同比速度增长,商业投资将增长 1.1% 。

周五, 6 月 9 日

中国 CPI、PPI: 市场预期受国内需求改善和去年低基数推动, 5 月份 CPI 同比涨幅或较 4 月份小幅回升。同时,受能源等大宗商品价格进一步回落、国内企业主要原材料采购成本降低等因素影响, 5 月份 PPI 同比降幅将进一步扩大。

Thiel-Backed Erebor Bank Bets on Underbanked Innovation Economy

Palmer Luckey, Joe Lonsdale and Peter Thiel back new lender targeting crypto and defense startups...

Best Meme Coins to Invest in for 2025: 4 Top Picks With Huge Profit Potential

The post Best Meme Coins to Invest in for 2025: 4 Top Picks With Huge Profit Potential appeared firs...

Echoes Of 2020: Ethereum Signals Possible Bullish Rally After Reclaiming $2,600

Ethereum (ETH) has recently experienced a significant resurgence, reaching a three-week high of $2,6...