Messari:图解14条L1公链一季度表现

原文来源:节选自 Messari

原文编译:Felix, PANews

要点

-

网络使用并没有随着加密市场在第一季度的反弹而复苏。尽管 L1 的市场份额平均环比增长 83% ,但网络使用率却下降约 2.5% 。

-

由于 Ordinals 的出现,市场重新燃起了对比特币可编程的兴趣,Stacks 在多个指标上优于其他公链,体现在市值 ( 340% )、收入 ( 218% )、网络使用率 (~ 35% )、DeFi TVL ( 276% ) 和 DEX 交易量 ( 330% ) 方面。

-

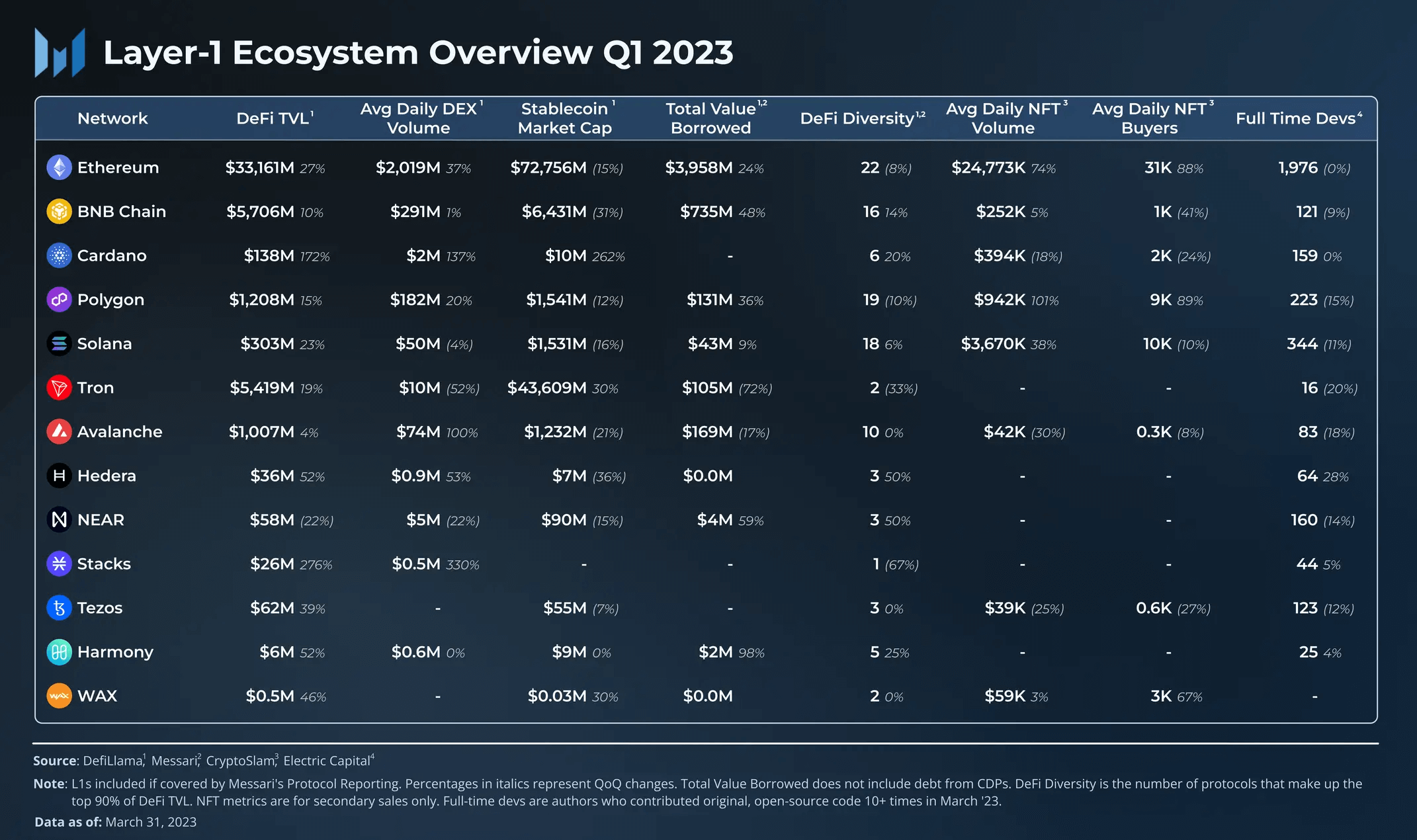

以太坊在多数关键指标上仍处于领先地位,包括市值、收入、DeFi TVL 和交易量、NFT 交易量和全职开发者。

-

受 USDC 脱锚和 Paxos 停止发行 BUSD 事件的影响,稳定币市场的主导地位转向了 USDT,从而使波场 TRON 受益。波场 TRON 上的稳定币市值环比增长 30% 至 436 亿美元;其他所有 L1 发行的稳定币,其市值均出现了环比下降。

本报告汇总并比较了 14 个 L1 区块链的财务、网络和生态系统。包括:Avalanche、BNB Chain、Cardano、Ethereum、Harmony、Hedera、NEAR、Polkadot、Polygon、Solana、Stacks、Tezos、TRON 和 WAX。

财务分析

-

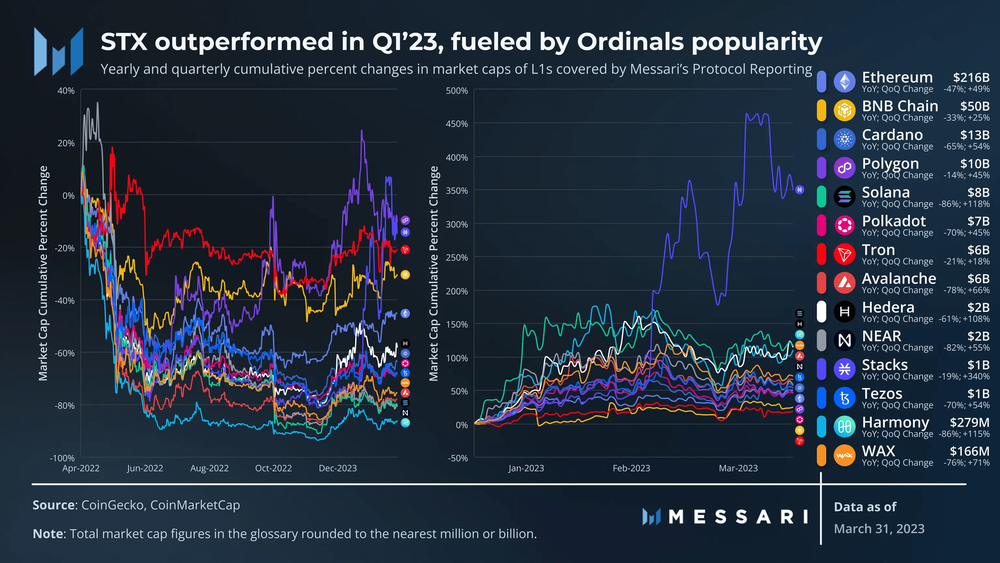

市值

在经历了动荡的 2022 年之后,加密市场在 23 年第一季度出现反弹。平均而言,L1 的市值环比增长 83% ,但同比仍下降 58% 。在 Bitcoin Ordinals 的推动下,Stacks 的代币 STX 在第一季度表现出色,Ordinals 重新引起了市场对比特币可编程的兴趣。在绝对水平上,ETH 的市值仍然是其他公链代币总和的 2 倍以上。

-

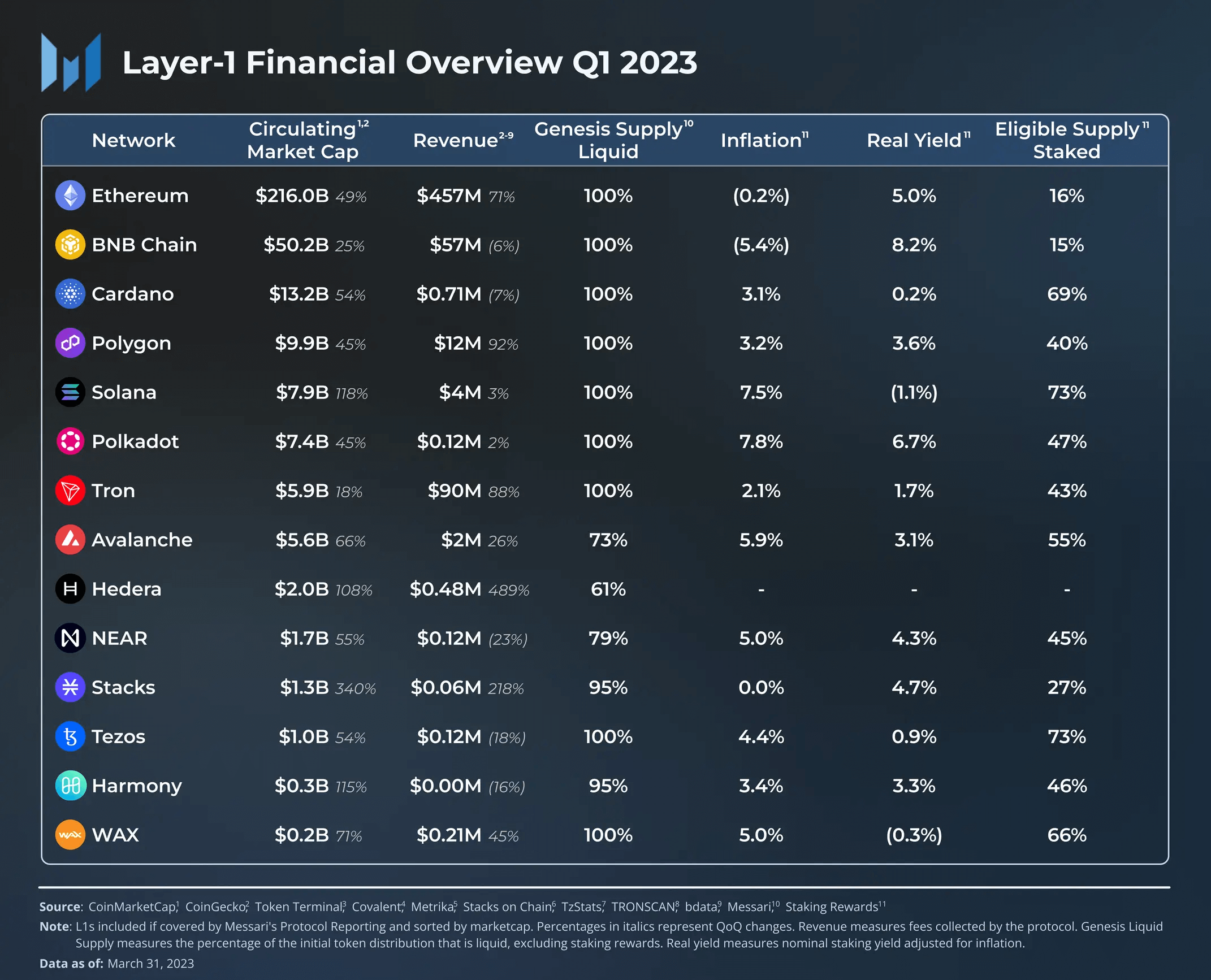

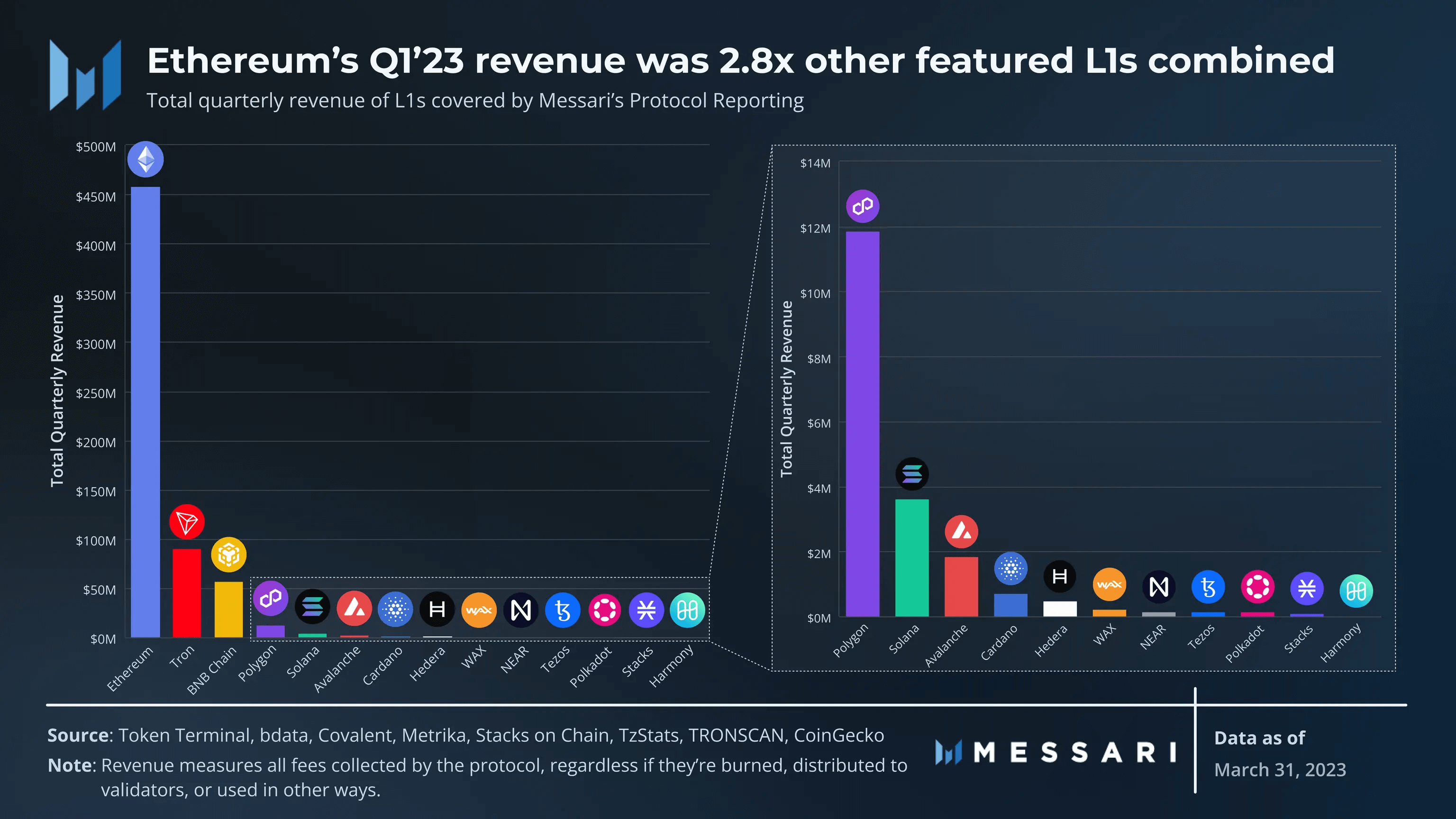

收入

这里的收入是指协议所收取的所有费用总和。由于相对较高的使用率和 gas 费,以太坊在第一季度的收入为 4.57 亿美元,几乎是所有其他 L1 总收入的 2.8 倍。收入增长最显著的是 Hedera,环比增长 489% ,这在很大程度上是由其共识服务的使用增加所驱动的,该服务为 Web2 和 Web3 应用程序提供了可验证的时间戳和事件排序。这些应用包括跟踪来源,在 DAO 中计算选票,以及监控物联网设备。

-

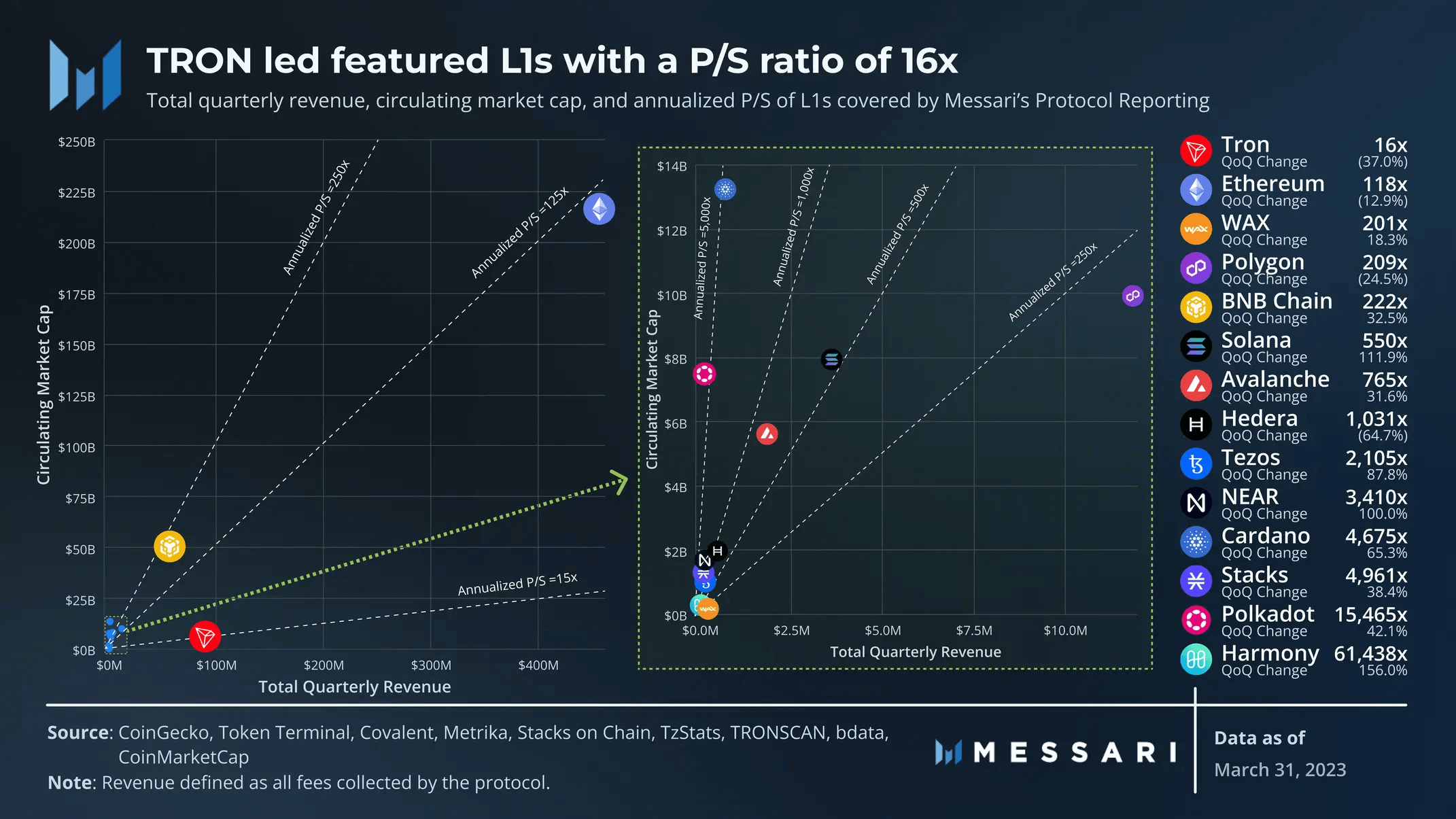

市销率

市销率显示代币与其收入相比的比率。波场 TRON 在第一季度以 16 倍的市销率领先,其次是以太坊,为 188 倍。WAX 是市值排名前 20 位之外唯一一个市销率靠前的公链。虽然大多数公链从交易费中获得收入,但 WAX 的收入是由 NFT 市场 2% 的税费所驱动。

波场、以太坊、Polygon 和 Hedera 是一季度仅有的市销率下降的公链,也即它们的收入增长超过了代币市值的增长。按季度计算,市销率增幅最大的公链是 NEAR ( 100% )、Solana ( 112% ) 和 Harmony ( 156% )。

-

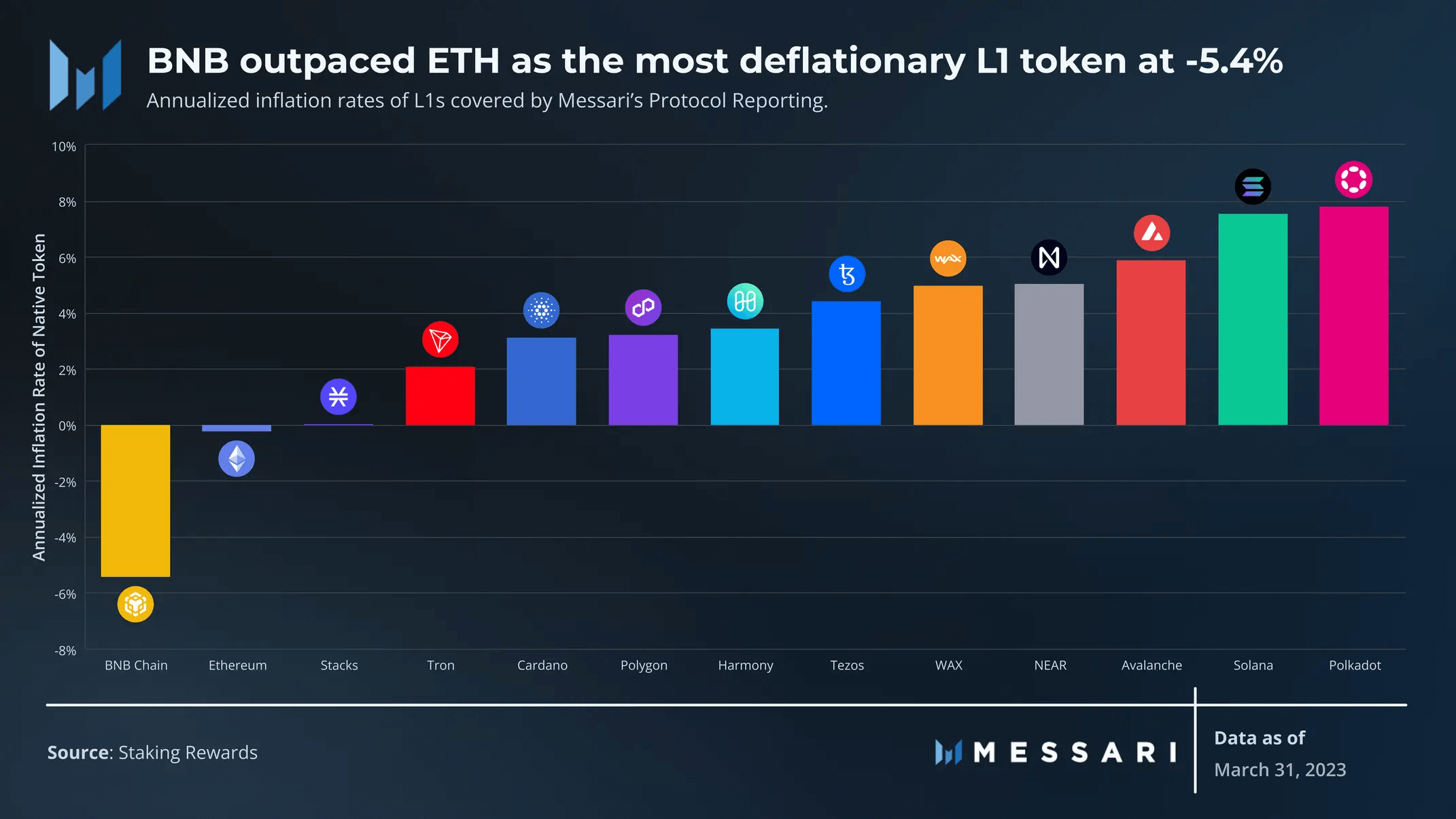

通胀

PoS 奖励发行带来的通胀是一种财富从持有者向利益相关者的转移。通胀率越高,质押者越有利,持有者越不利,反之亦然。

BNB 和 ETH 是 23 年第一季度唯一的通货紧缩代币,分别为 -5.4% 和 -0.2% 。两个公链都要销毁一部分交易费。此外,Binance 每个季度都会回购和销毁代币,这是其通货紧缩压力的主要原因。

-

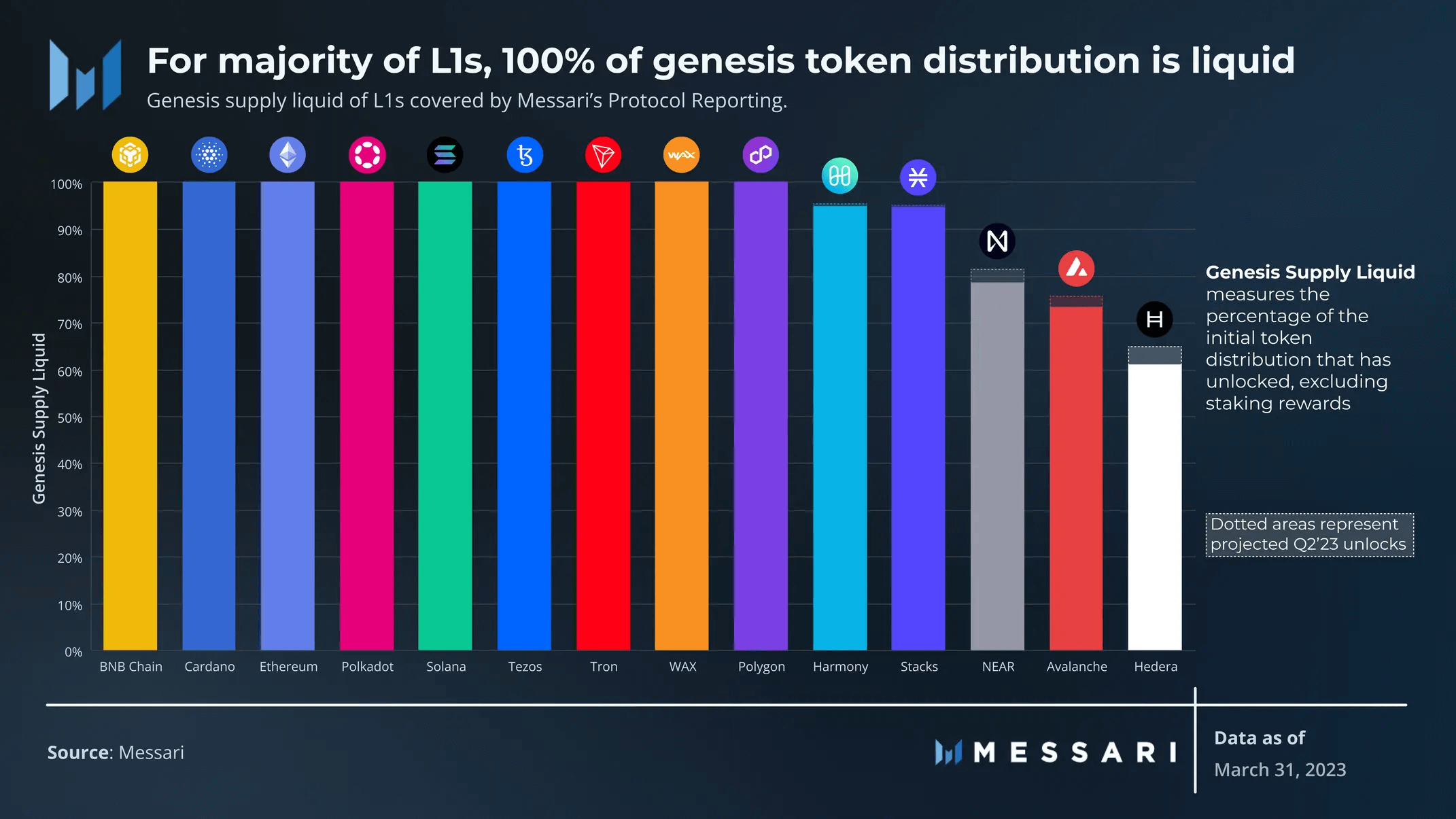

代币流通量

除了 PoS 奖励,创世代币的解锁也可能带来通胀压力。Genesis Supply Liquid 衡量已解锁的创世代币的百分比,不包括质押奖励。该指标在具有上限供应(初始分配中包含固定数量的质押奖励)和无上限供应(初始分配中未包含无限质押奖励)的网络之间进行标准化。

除 Avalanche、Hedera、NEAR 和 Harmony 外,大多数公链的代币都已完全解锁:

-

Stacks 解锁大约 95% ,大约 0.5% 在 2023 年第二季度解锁到国库。

-

Harmony 解锁大约 95% ,大约 0.6% 在 2023 年第二季度解锁,用于生态系统发展。

-

NEAR 解锁约 79% ,另外 3% 将在 2023 年第二季度解锁给赠款、核心贡献者和投资者。

-

Avalanche 解锁约 73% ,另外 2.5% 将在 23 年第二季度解锁给战略合作伙伴、基金会和核心团队。

-

Hedera 解锁约 61% ,另外约 4% 将在 23 年第二季度解锁。

-

Avalanche 和 Hedera 有供应上限,这些解锁百分比是创世供应(不包括质押奖励)而不是总供应。

-

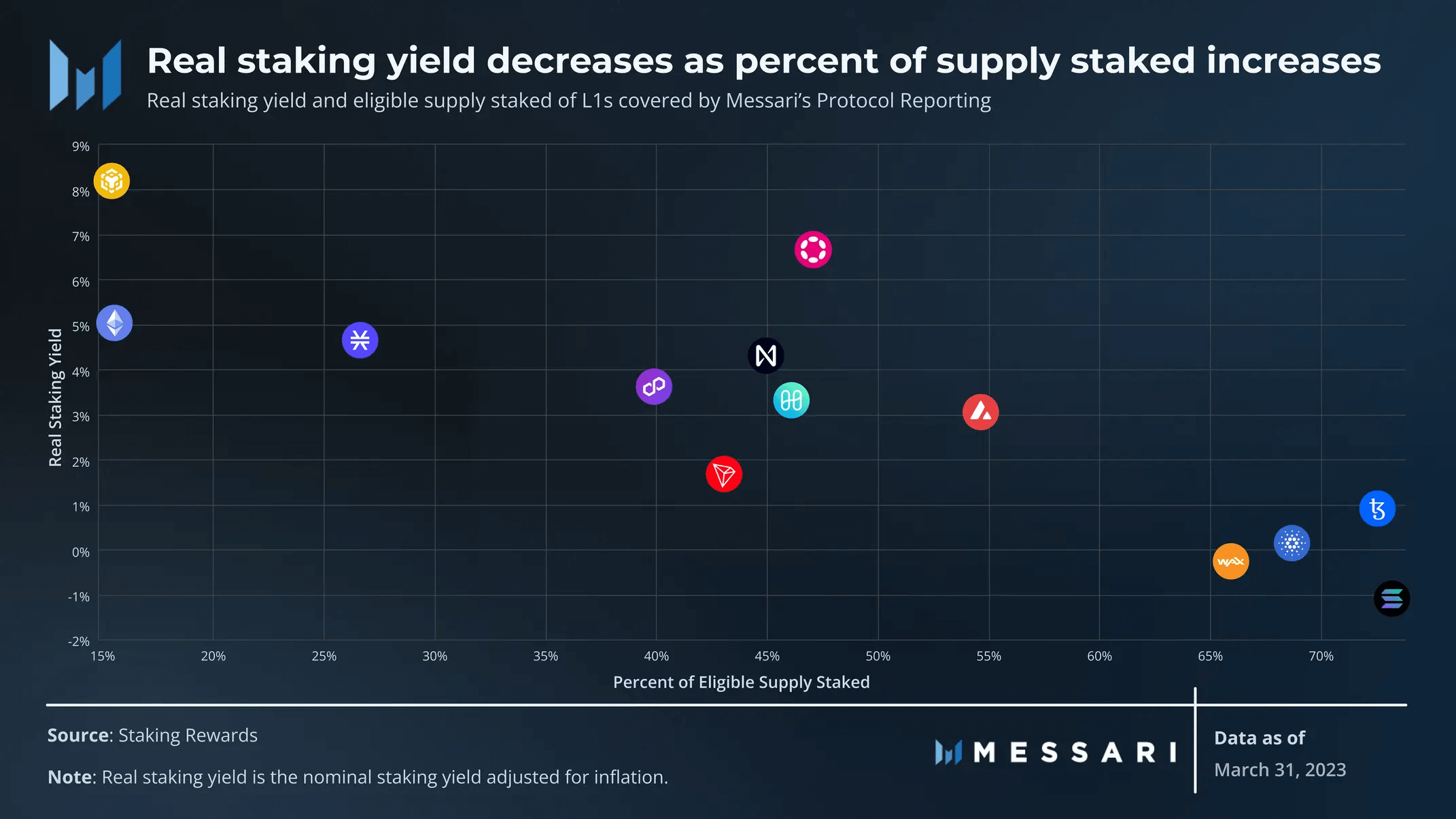

实际收益和合格供应质押

PoS 奖励的发放率通常取决于质押供应的百分比和 / 或验证者的数量。BNB、ETH 和 STX 等低通胀的代币允许持有者自由使用代币,而不会因为不质押而受到惩罚,因此质押率较低。另一方面,通货膨胀率较高的代币会针对更高的质押率进行优化。尽管流动性质押可以让质押的代币也参与到生态系统中,但通常会带来更差的流动性、智能合约风险和不同的税收影响。

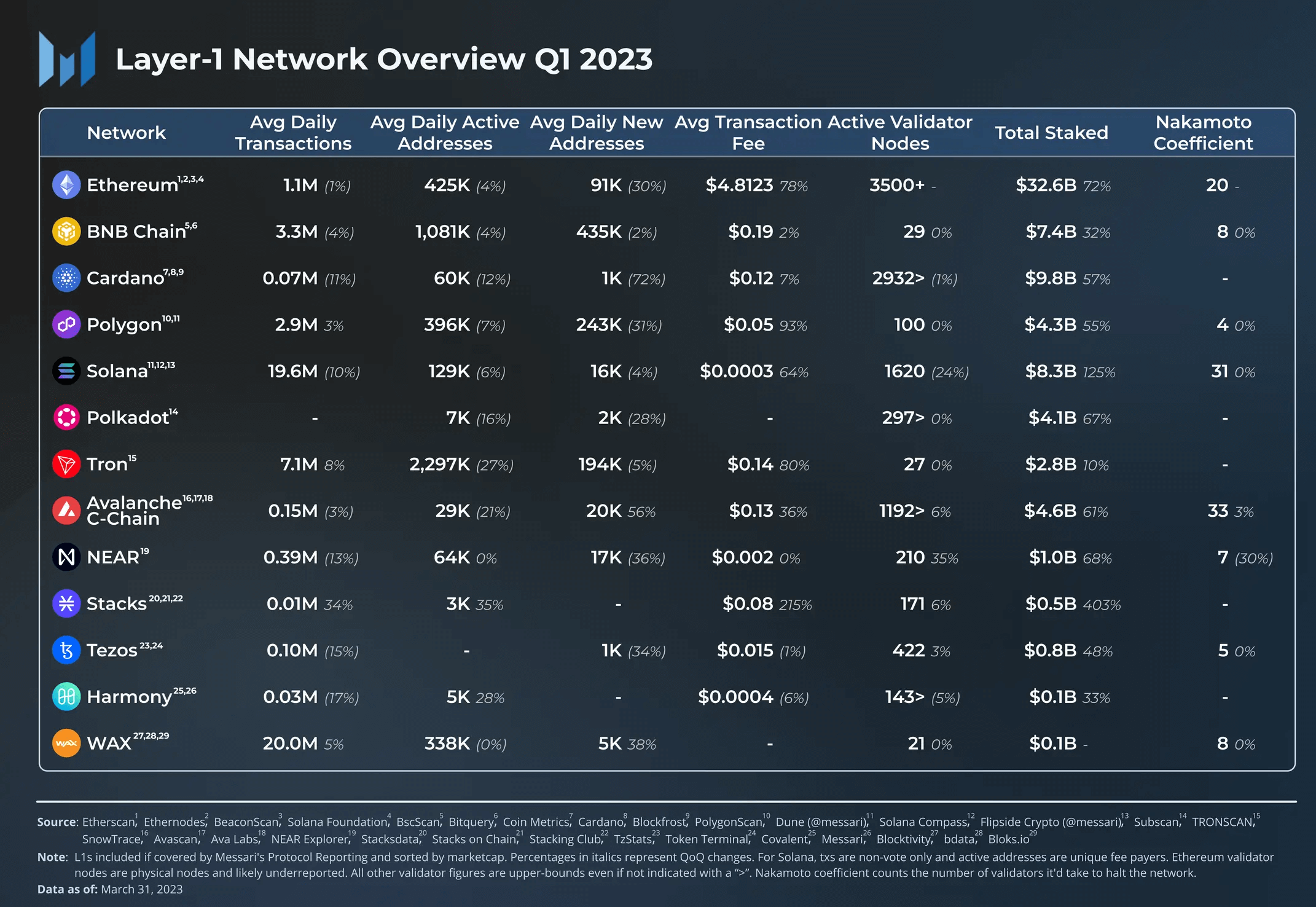

网络分析

-

用户活动

用户活动很难在不同的系统之间进行比较(例如 EVM、SVM 与 Antelope)。每个体系架构都有处理和记录事务和地址活动的独特方式。此外,地址与用户的比例也不是 1: 1 ,比例因公链而异。

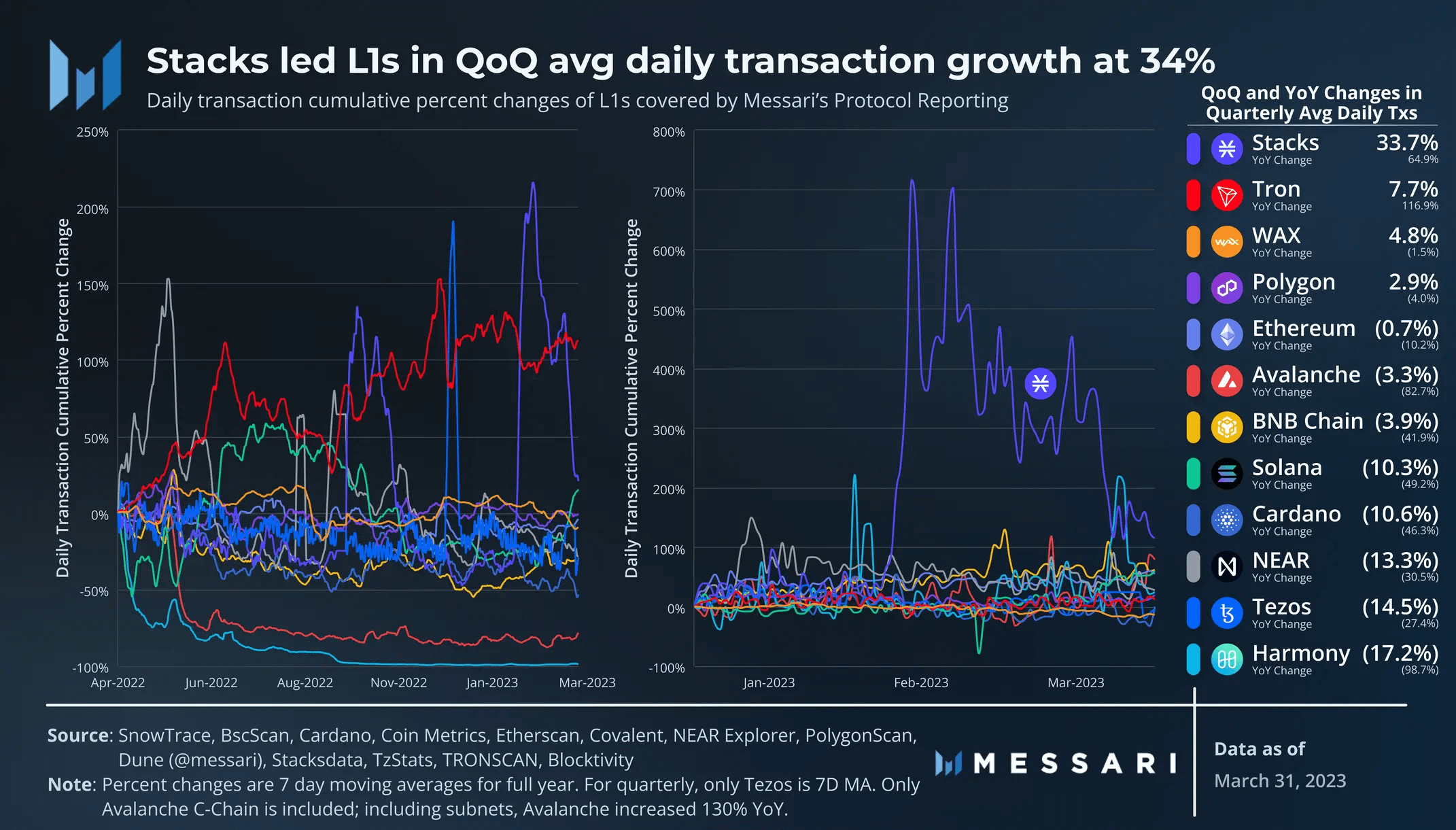

交易活动并没有随着市场反弹而增长。每日交易的平均季流量变化为 -2% 。Stacks 是一个明显的例外:其用户活动的增长略早于 STX 价格的飙升,并在本季度结束时环比上涨 34% 。

注意,Avalanche 的数据只包括 C 链活动。由于子网的推出,C 链交易同比下降 82.7% 。包括子网在内,日均交易量同比增长 130% 。

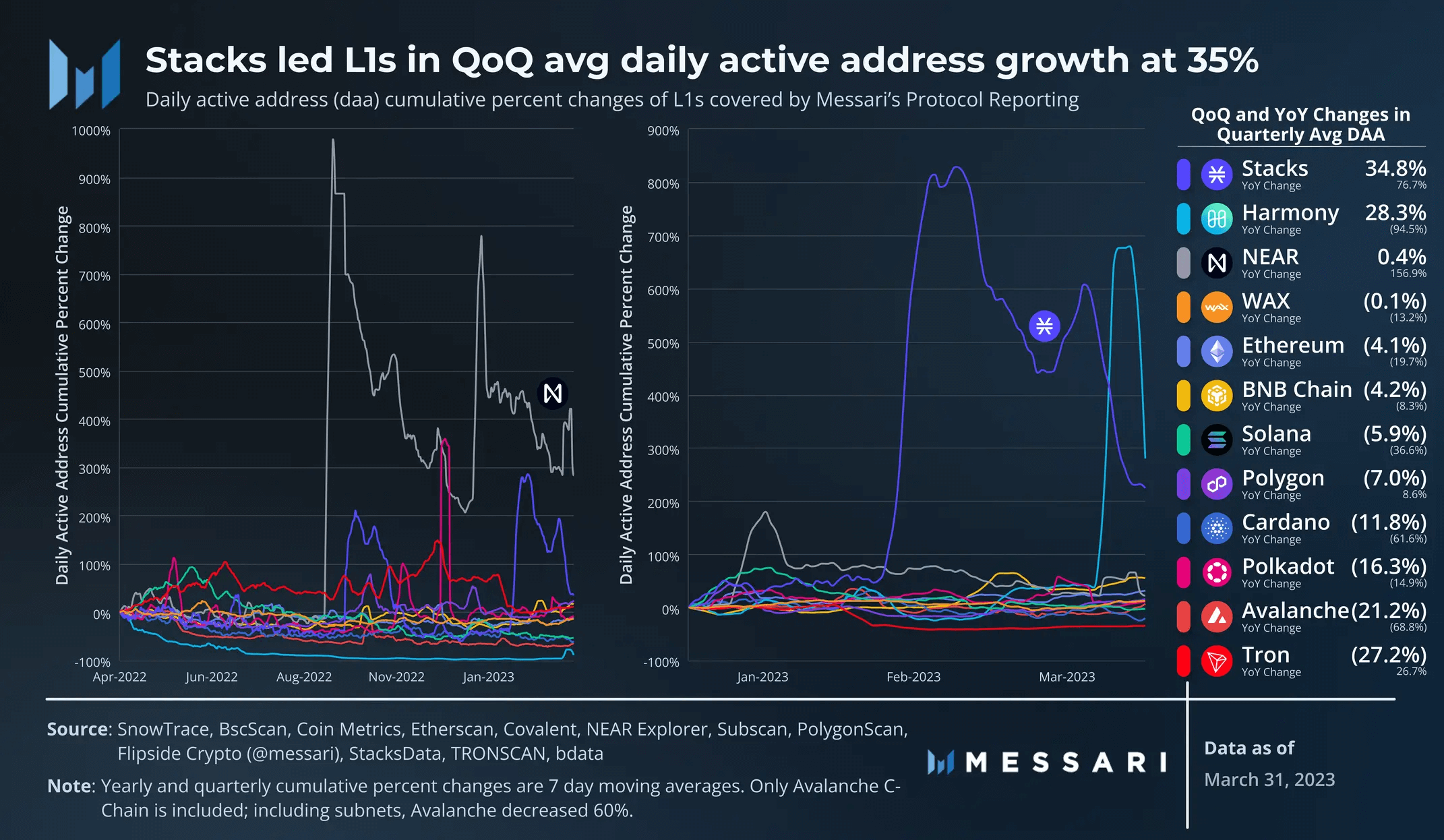

日活跃地址的平均环比变化为 -3% 。在交易方面,Stacks 以 35% 的增幅领跑。Harmony 的 28% 的涨幅主要是由于本季度末出现异常飙升,但并未持续。

受去年 9 月中旬推出的 Sweat Economy 影响,NEAR 的日均活跃地址同比增幅最大,达 157% 。

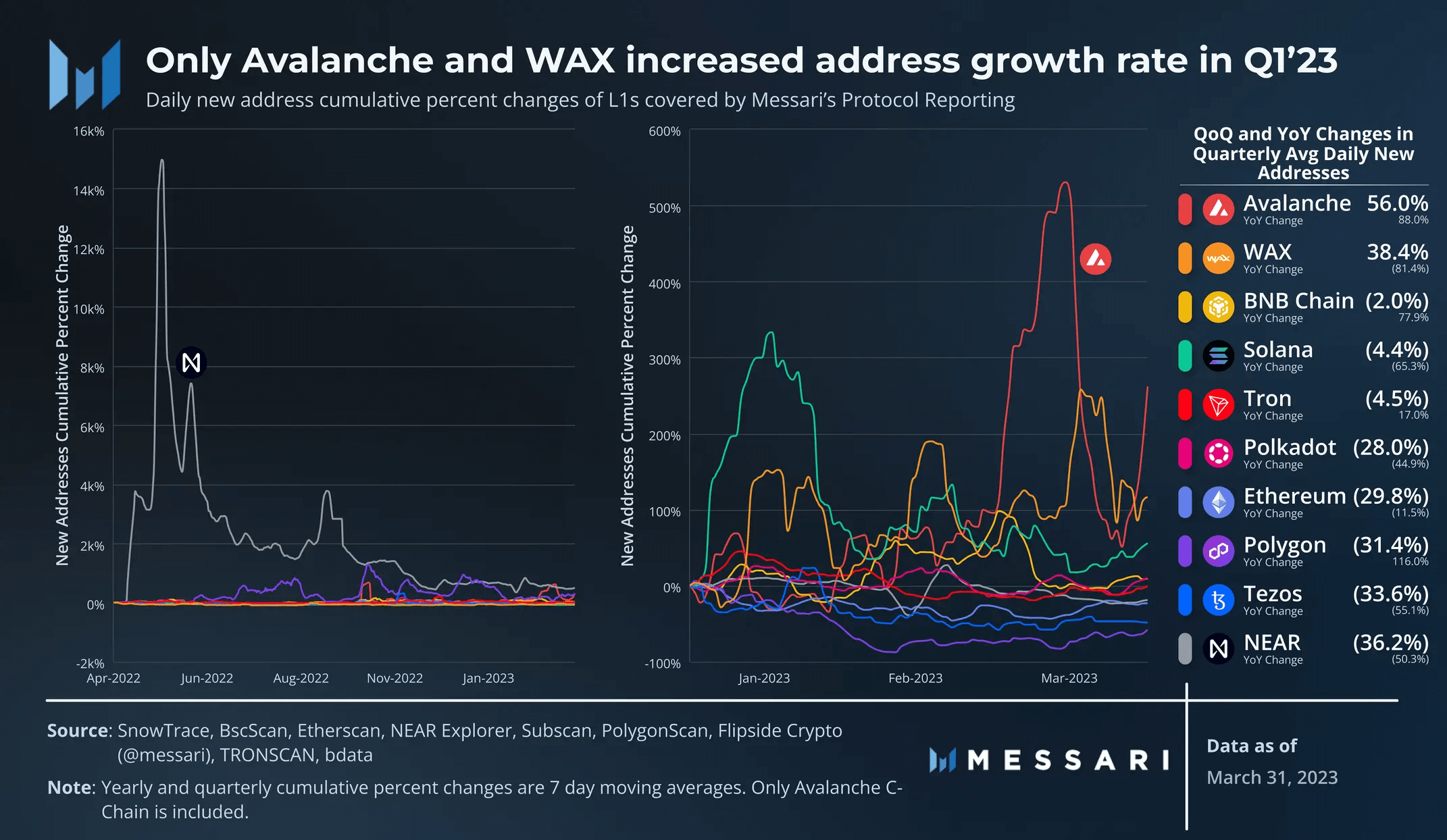

只有 Avalanche C-Chain 和 WAX 在第一季度地址增长率有所增加。Avalanche 的新地址环比增长了 56% 。WAX 环比增长了 38% 。

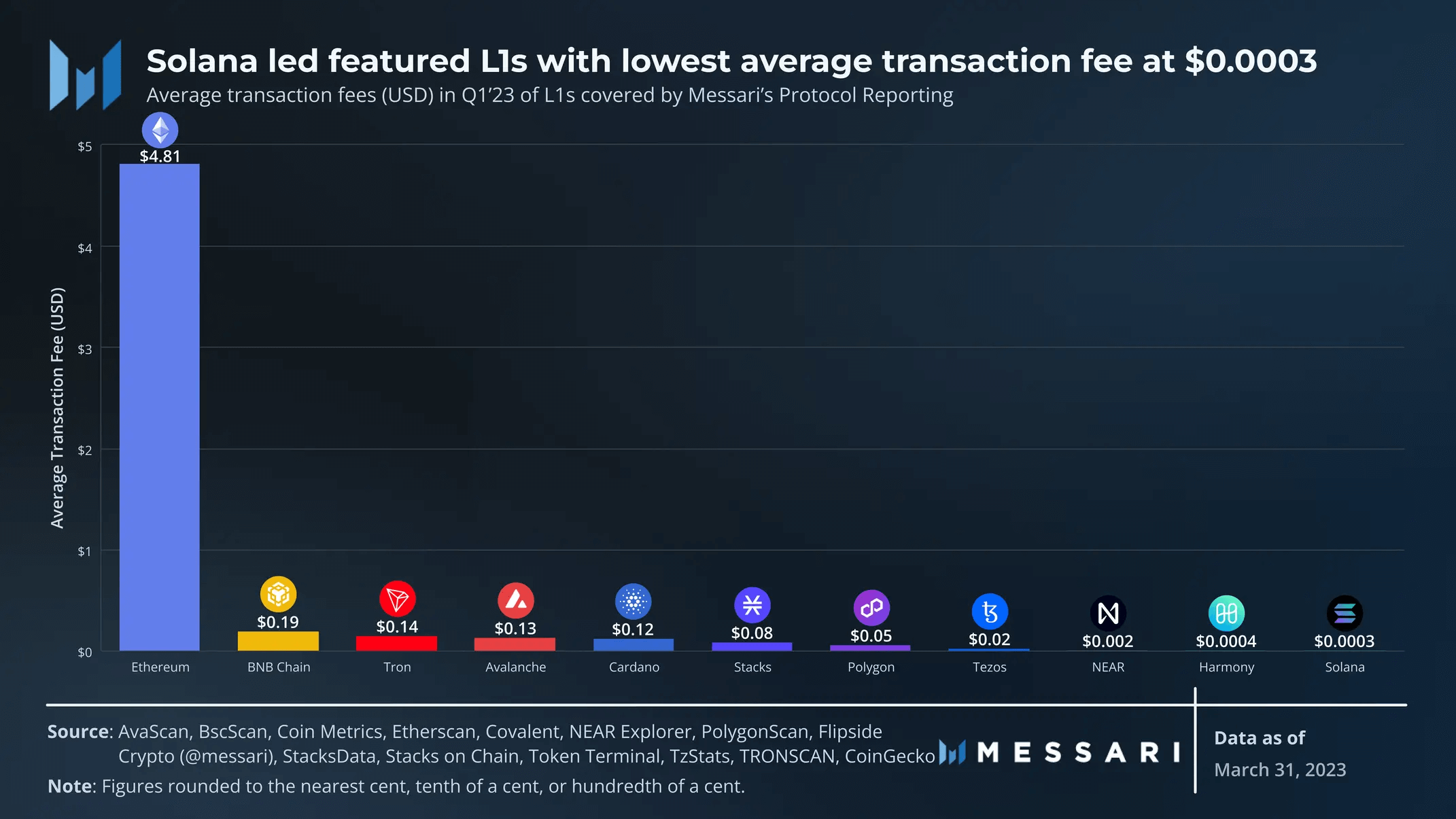

Solana 在第一季度的平均交易费用为 0.0003 美元,远低于其他 L1。Solana 开发团队在过去一年中发布了多项升级,以改善其费用市场和整体网络性能。

-

验证者

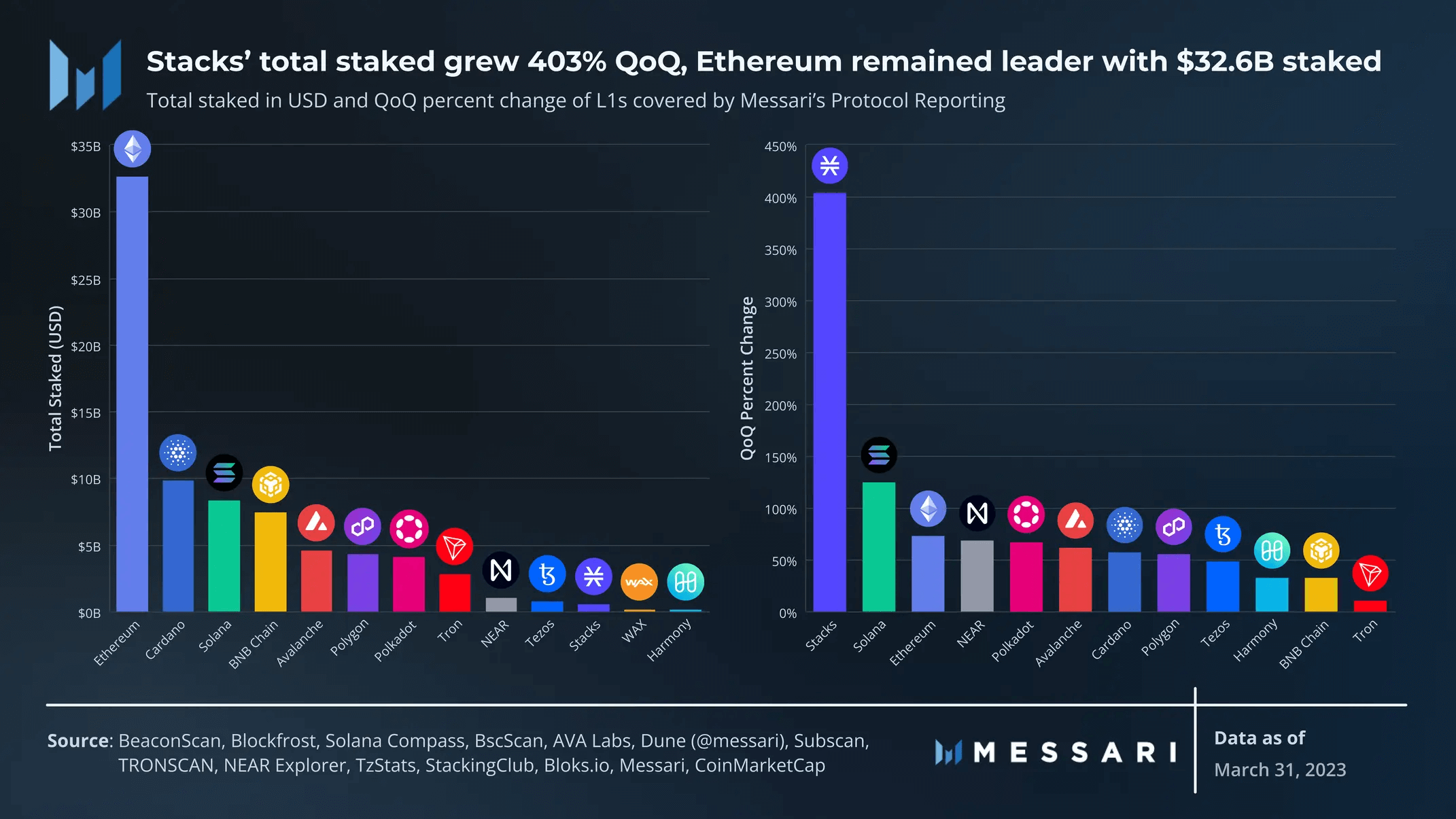

正如市场上涨期间所预期的那样,以美元计价的总质押代币在所有网络都实现了环比增长,其中 Stacks ( 403% ) 和 Solana ( 125% ) 引领增长。每个网络的质押总额(美元)的增长略高于其市值增长,表明质押的原生代币出现净增长。以太坊的安全预算仍然是最大的,超过 200 亿美元,在第一季度结束时,质押的 ETH 达 326 亿美元。

与用户一样,验证者数量在网络中也没有完全标准化。虽然跟踪验证者的数量很容易,但跟踪节点运营商的数量却比较困难。每个节点运营商的验证者比例因网络而异,主要取决于质押权重机制。

-

以太坊:质押权重上限为 32 ETH(占第一季度末总质押的 0.0001% )。

-

Avalanche:质押权重上限为 300 万 AVAX( 占 2013 年第一季度末总质押的 1.3% )。

-

Cardano:质押权重限制由动态参数决定,目前为 7000 万 ADA(占 23 年第一季度末总质押的 0.3% )。

-

Polkadot:所有活跃的验证者都获得相同的奖励,无论权重如何。最低质押权重是动态的,目前约为 214 万 DOT(占第一季度末总质押的 0.3% )。

-

Harmony:质押权重限制在有效质押中位数的 85% 至 115% 之间。

-

相对于其总质押,以太坊的质押权重限制最低。虽然在第一季度末有超过 56 万个验证者,但节点运营商要少得多。根据 ethernodes 显示,有超过 3500 个同步的物理验证器节点。这可能是一个被低估的数字,因为 Nodewatch 的数据大约是这个数字的两倍,尽管目前还不清楚 Nodewatch 是否还包括除验证者之外的其他节点。

生态系统分析

-

DeFi

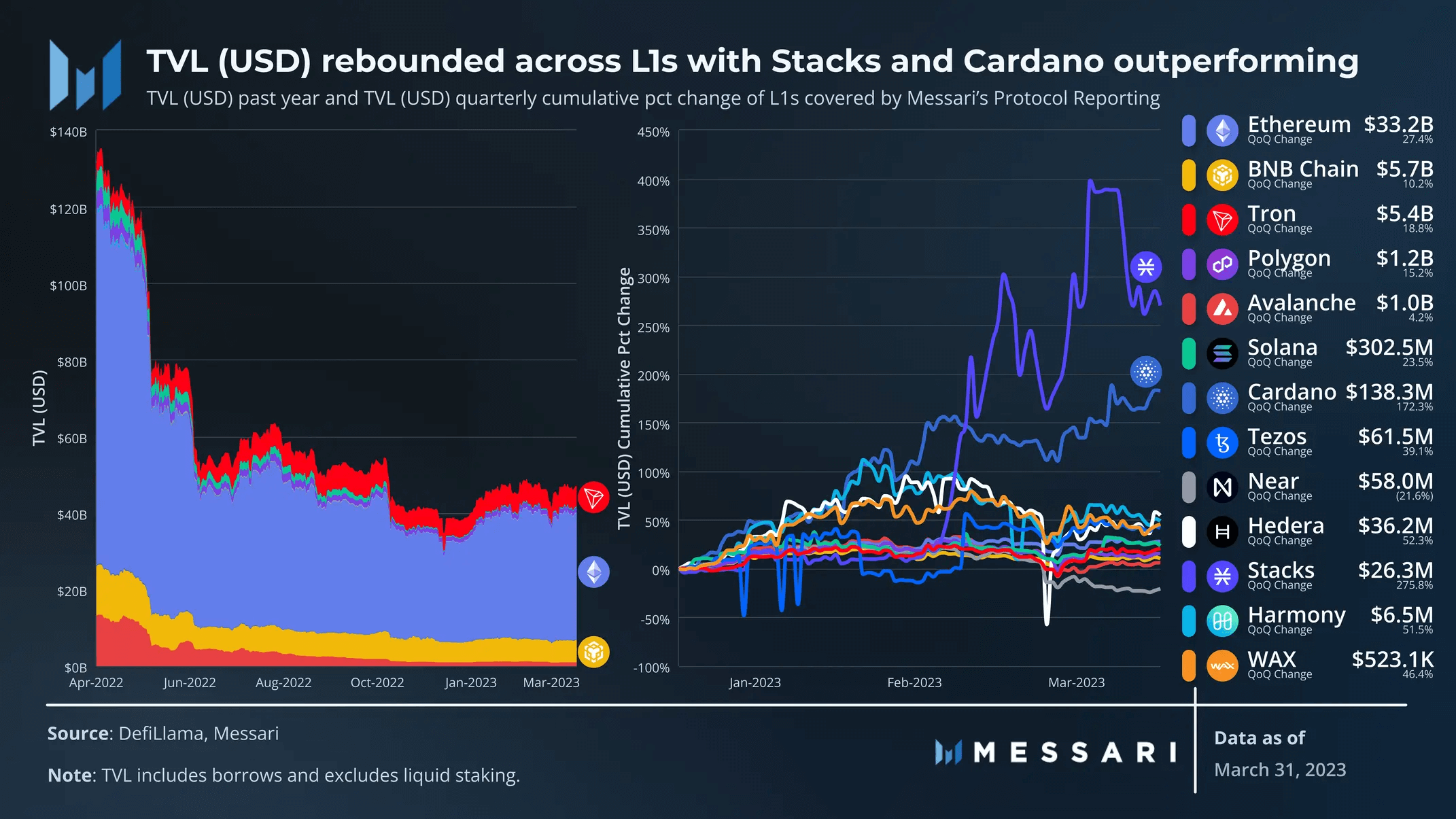

正如市场反弹期间预期的那样,以美元计价的 TVL 也有所增长。大多数公链的市值环比变化都大于 TVL。这种关系潜在地表明,TVL 的增加更多是由于价格升值,而不是净资本流入。

尽管如此,以太坊仍然是 TVL 的主要参与者,其次是 BNB Chain 和 TRON。Stacks 和 Cardano 的表现优于其他公链,分别上涨了 276% 和 172% 。从大约 2 月 17 日到 22 日,Stacks 的 TVL 大幅上涨,与 STX 的价格上涨一致。Cardano TVL 在整个季度稳步上升,并受益于下面进一步详细介绍的几个稳定币的推出。

NEAR 是一个例外,它的 TVL 在整个季度都在下降。22% 的环比下降主要发生在 USDC 脱钩期间。

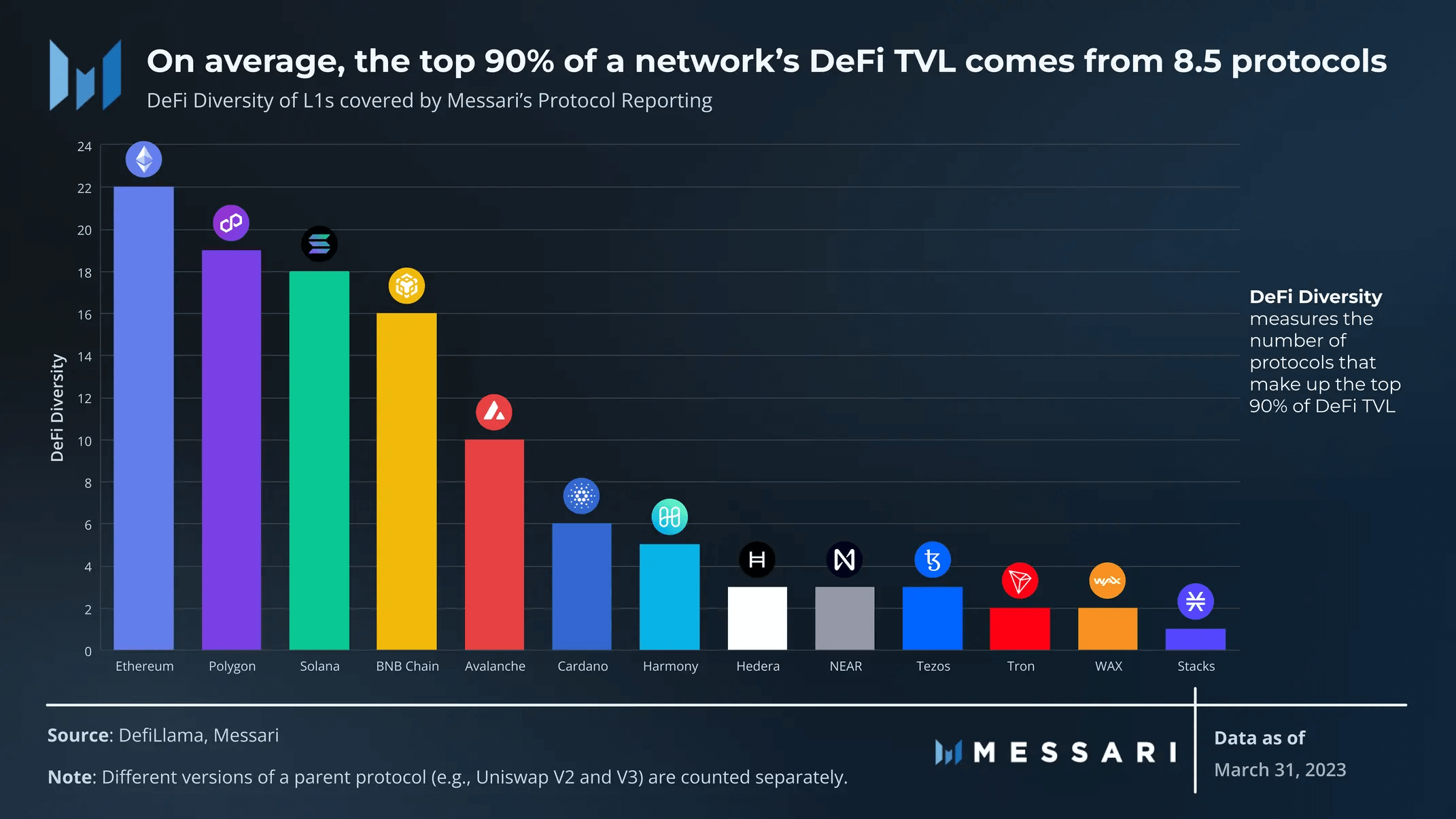

DeFi 多样化衡量构成 DeFi TVL 前 90% 的协议数量。以太坊在 DeFi 多样化中获得 22 分,其次是 Polygon(19 )、Solana(18 )和 BNB Chain(16 )。该排名与 TVL 的排名大致相似,但 TRON 明显是一个例外。TRON 的 TVL 排名第三(54 亿美元),其中超过 70% 是在 JustLend。

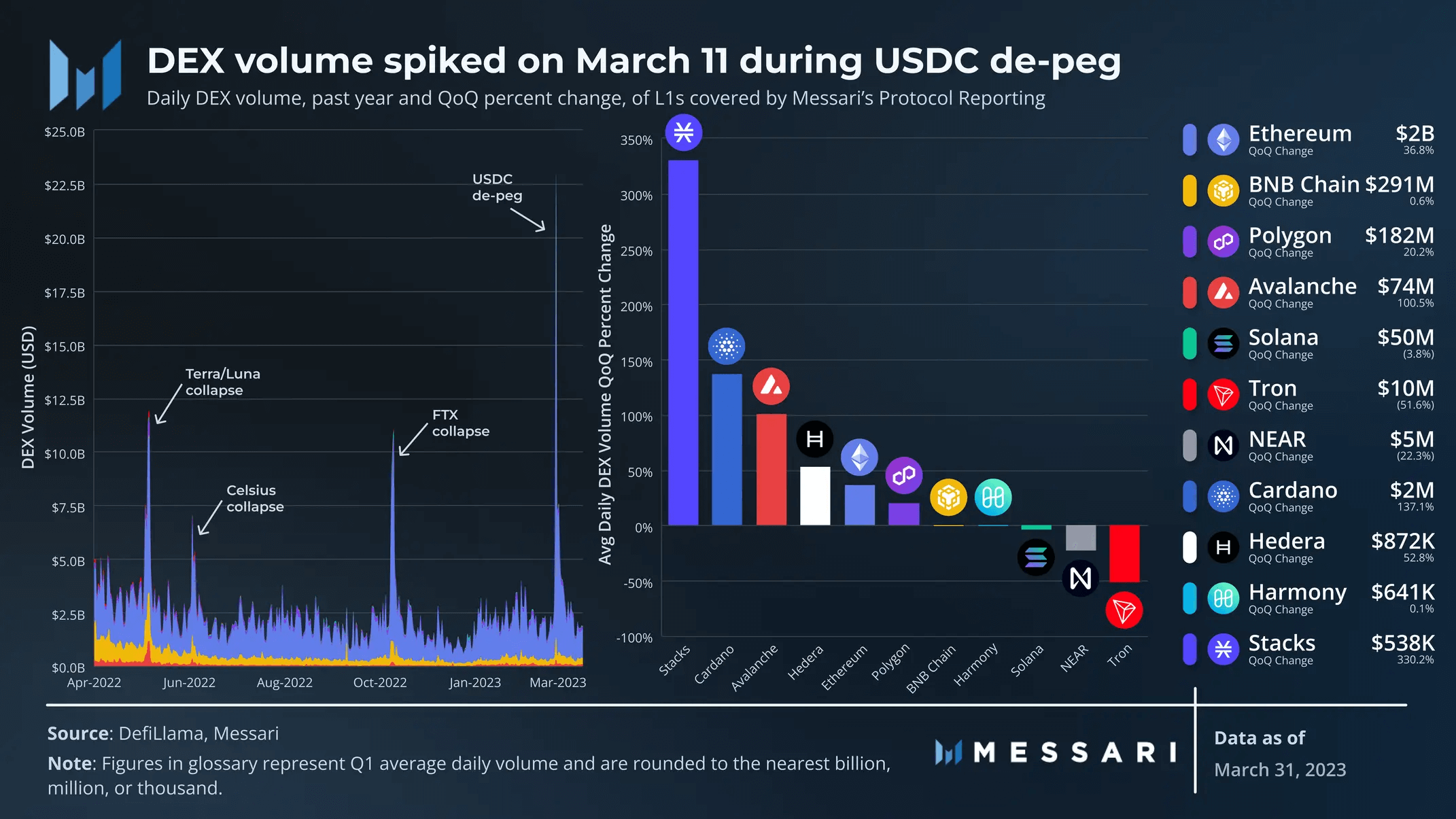

大多数公链的日均交易量环比均有所增加。与 TVL 一样,Stacks 和 Cardano 的季度环比增幅最大,分别为 330% 和 101% 。3 月 11 日,在 USDC 脱锚期间,受以太坊超过 200 亿美元交易量的推动,DEX 的每日交易量飙升。这一峰值几乎是之前 Terra/Luna、Celsius 和 FTX 崩溃期间峰值的两倍。

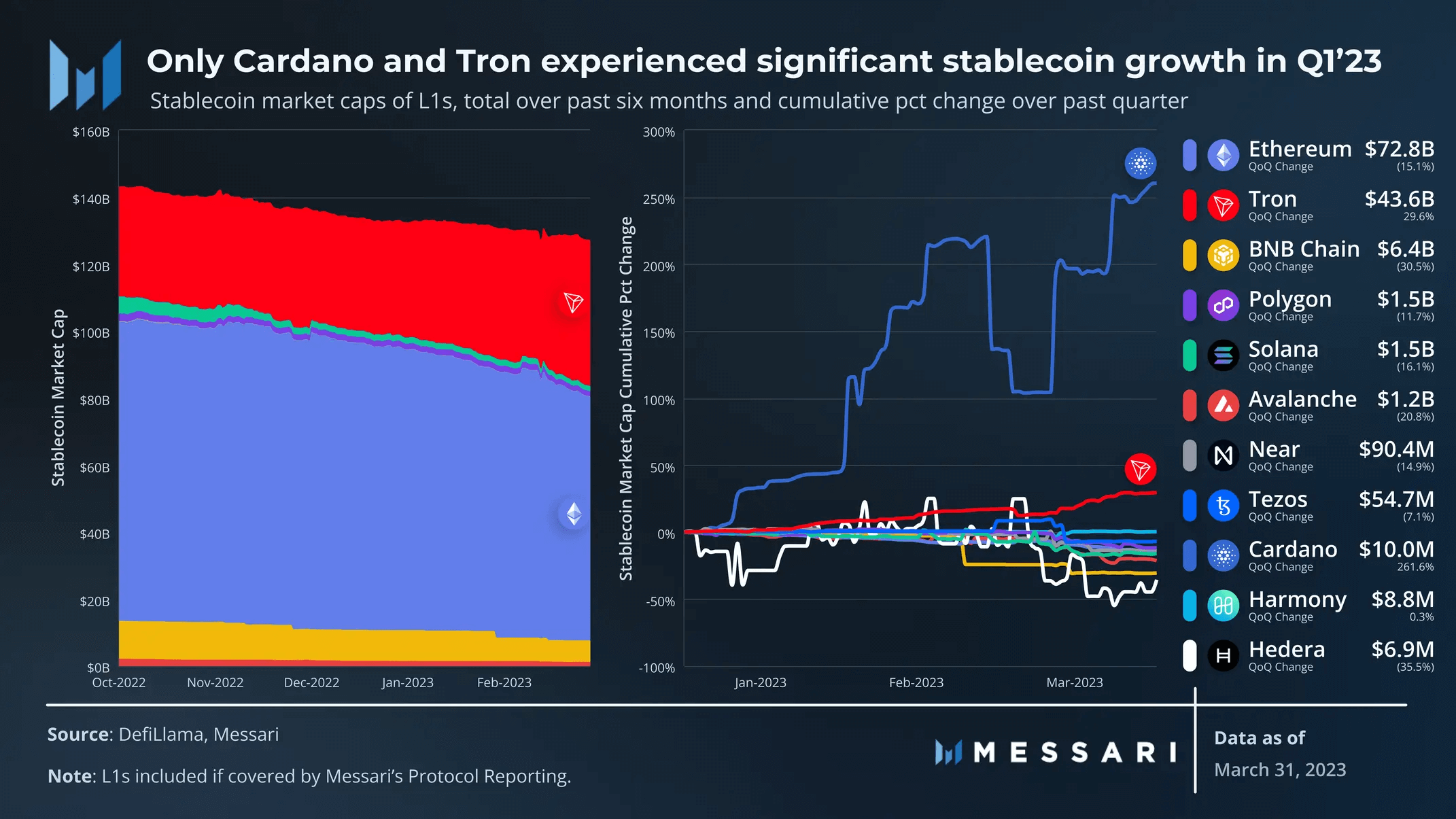

总体而言,稳定币市值在过去一个季度继续稳步下降,其中有几起与稳定币相关的大型事件:

硅谷银行的挤兑导致 USDC 在 3 月 10 日至 3 月 13 日期间暂时贬值,跌至约 0.87 美元的低点。从 3 月 10 日到季度末,USDC 在所有链上的市值下降了 24% 。

2 月 13 日,监管机构指示 Paxos 停止发行 BUSD,BUSD 当时是仅次于 USDC 和 USDT 的第三大稳定币。从 2 月 13 日到季度末,BUSD 在所有链上的市值下降了 52% 。

USDC 脱锚事件前,USDC 是每个区块链的头部稳定币,Ethereum、Polygon、Solana、Avalanche 和 Hedera 都有原生的 USDC 发行。同样,BUSD 是 BNB 链上的主要稳定币,导致其稳定币市值环比下降 31% 。

上述事件导致一些 BUSD 和 USDC 持有人转换为 USDT,从 2 月 13 日到季度末,USDT 市值增长了 17% 。波场 TRON 是这一迁移的最大受益者(因为波场 TRON 的主要用例之一是持有和转移 USDT),其稳定币市值环比增长 30% 。

只有 Cardano 的稳定币市值环比增长了 262% 。Cardano 没有任何 USDC, USDT 或 BUSD,因此不受上述事件的影响。按市值计算,Cardano 的前两大稳定币 IUSD 和 DJED 分别于 2022 年第四季度和 2023 年第一季度推出。它们的持续增长对 Cardano 生态至关重要。

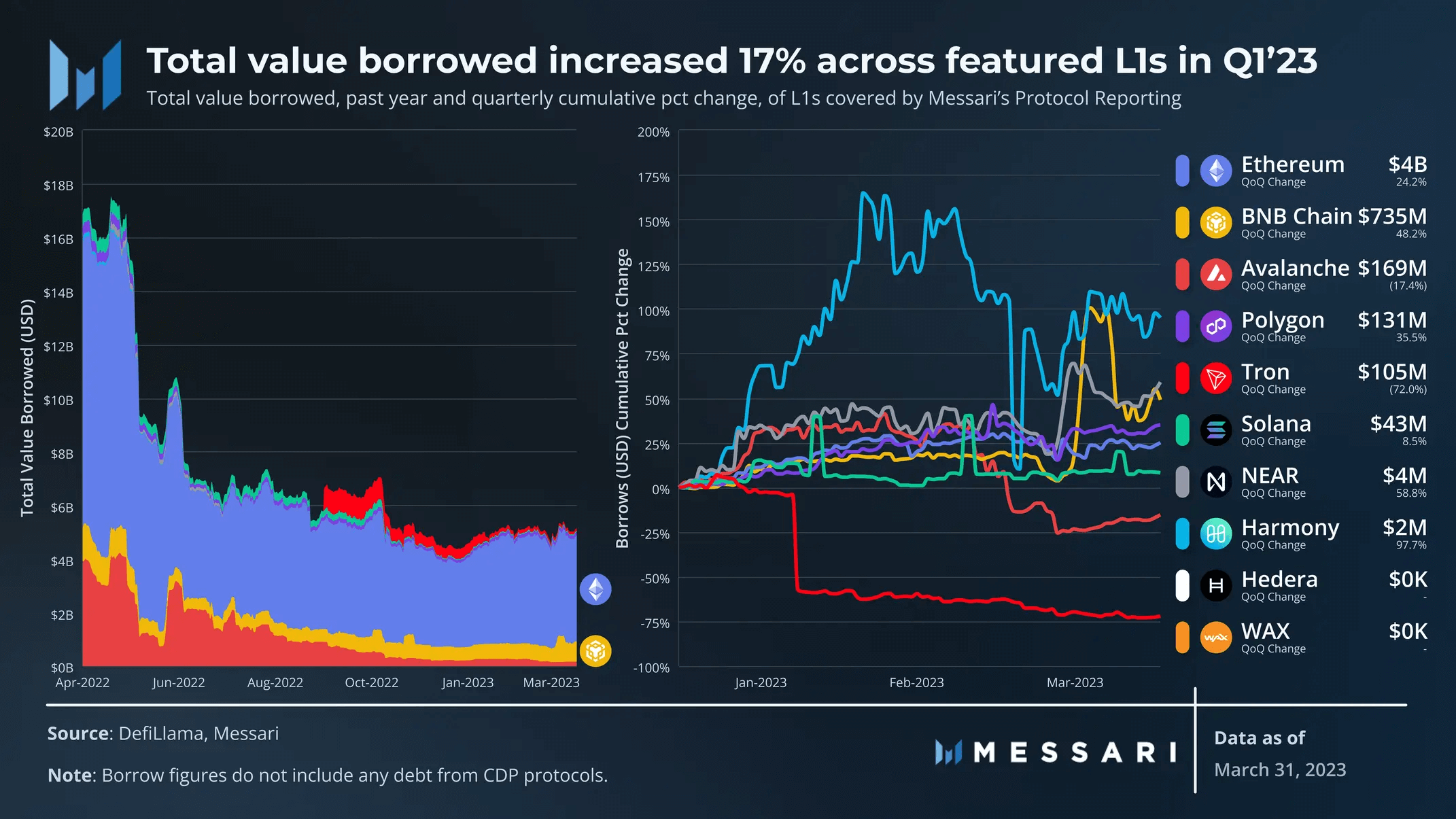

借贷价值指标为公链的 DeFi 活动提供了额外的背景信息。尽管大量借贷会导致更多不稳定的清算,但借贷通常是用户信任借债的地方以及协议赚钱的地方(来自清算和借贷费用)。注意,DefiLlama 的借款数据中不包括 CDP 债务。因此,Cardano、Stacks 和 Tezos 已被排除在该分析之外,因为它们的全部或大部分 DeFi 债务都来自 CDP 协议。

在所有公链中,借贷总价值环比增长 17% 。与 TVL 和 DEX 交易量一样,以太坊仍然以近 40 亿美元占据主导地位,其次是 BNB Chain,为 7.35 亿美元。与这些指标不同,Avalanche 领先于 Polygon,尽管在整个季度中差距有所缩小。

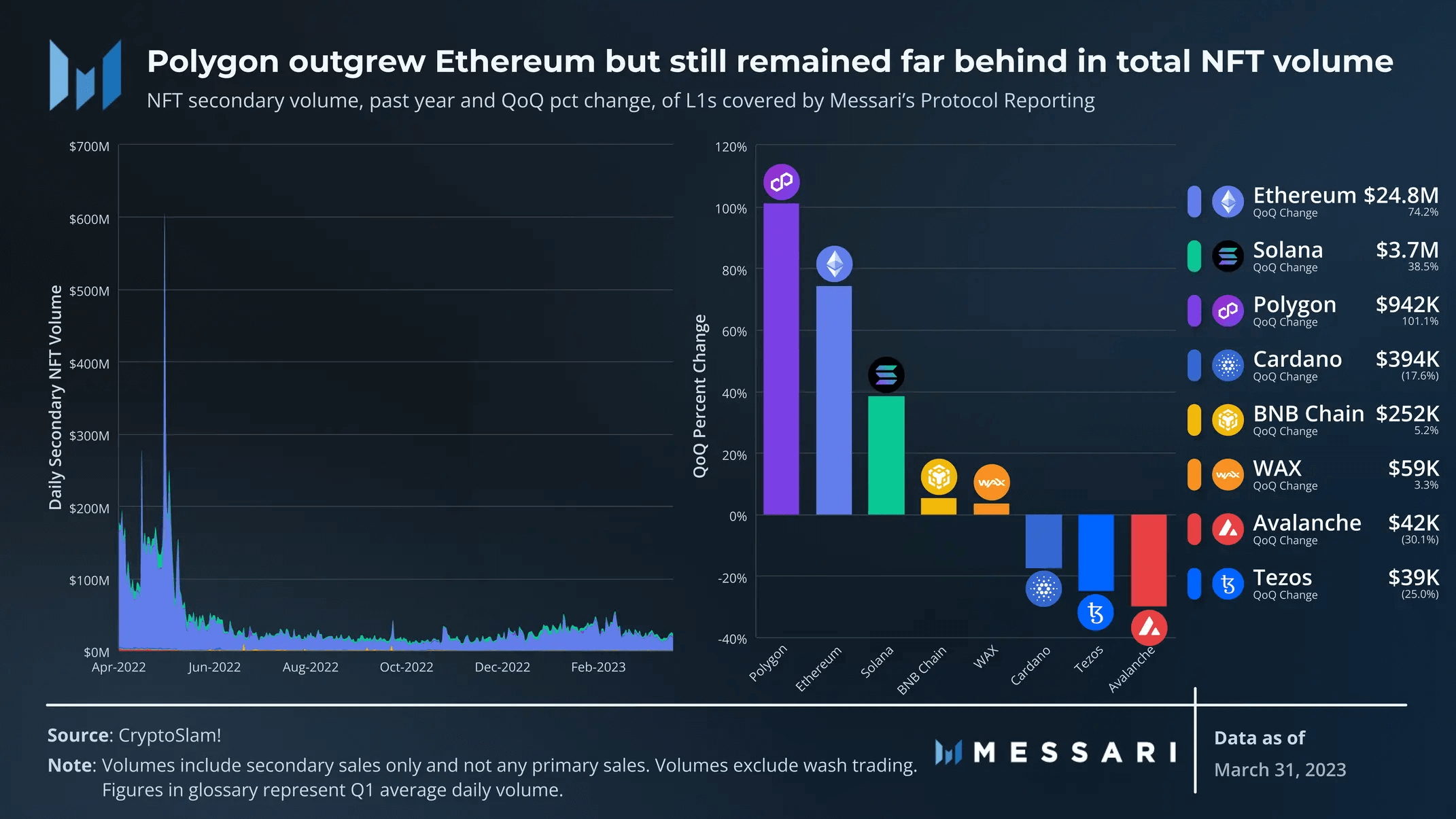

NFTs

尽管 gas 费用较高,但以太坊仍然是 NFT 活动的首要场所。Blur 在 23 年第一季度确立了自己在以太坊市场的主导地位,通过代币发行和 2 月中旬的空投获得了强大的立足点。根据 hildobby 的 Dune 仪表盘,Blur 平均每周交易量份额从 31% 增加到 59% 。只有 Polygon 在季度平均日交易量上超过了以太坊,季度增长了 101% 。

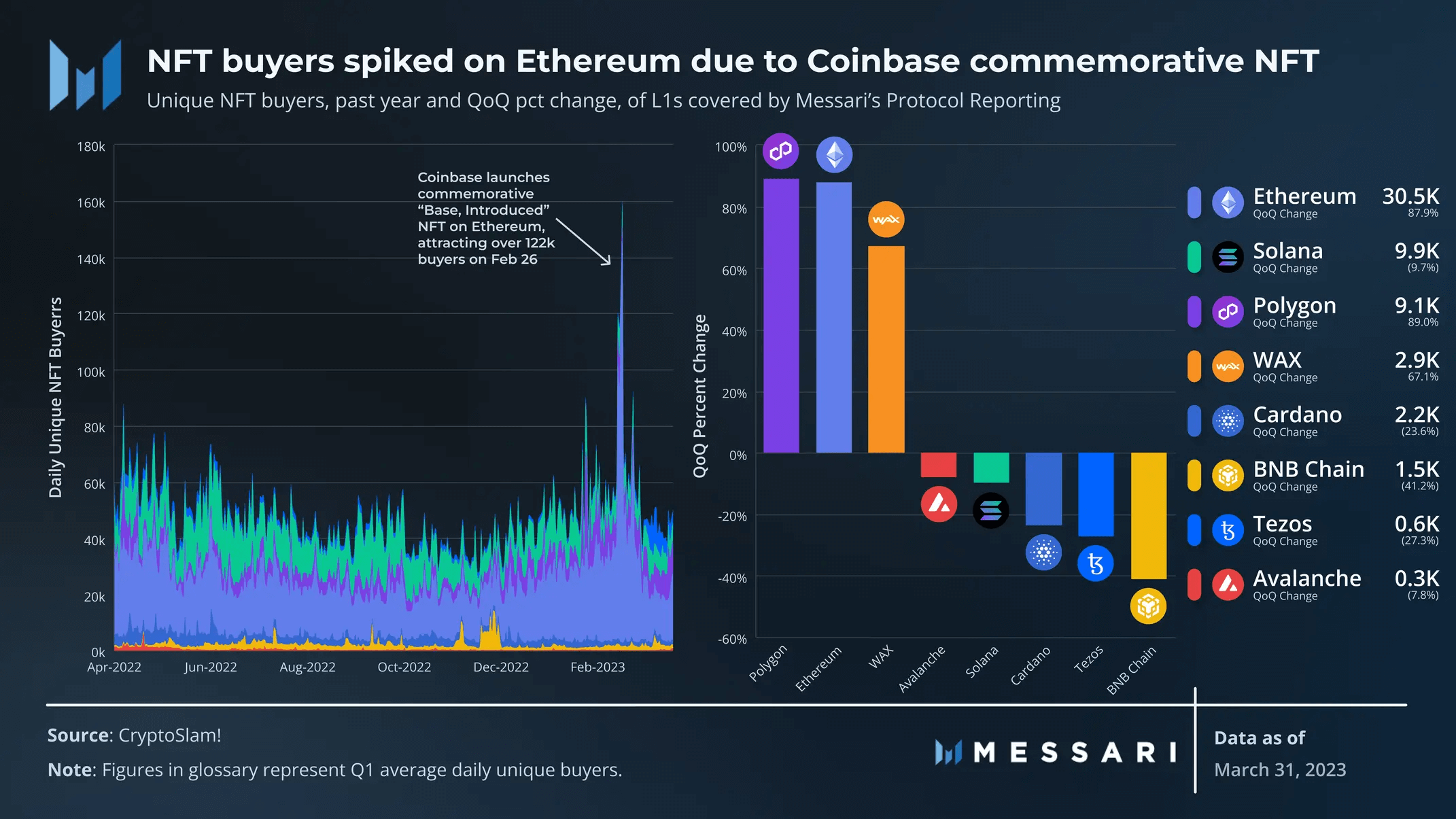

以太坊在每日唯一 NFT 买家方面也处于领先地位,环比增长 88% 。2 月底,Coinbase 在以太坊上推出了一个纪念性的 NFT,以庆祝其 Base 的发布。「Base, Introduced」系列在几天内免费铸造,在 2 月 26 日达到了超过 12.2 万名独立买家的峰值。

只有 Polygon 在季度平均每日独立买家数量上超过了以太坊,环比增长 89% 。

尽管 Tezos 这一指标环比有所下降,但在本季度末推出免费的迈凯轮 F 1 系列后的一周内,Tezos 的 NFT 买家平均增加到 1 万多人。

-

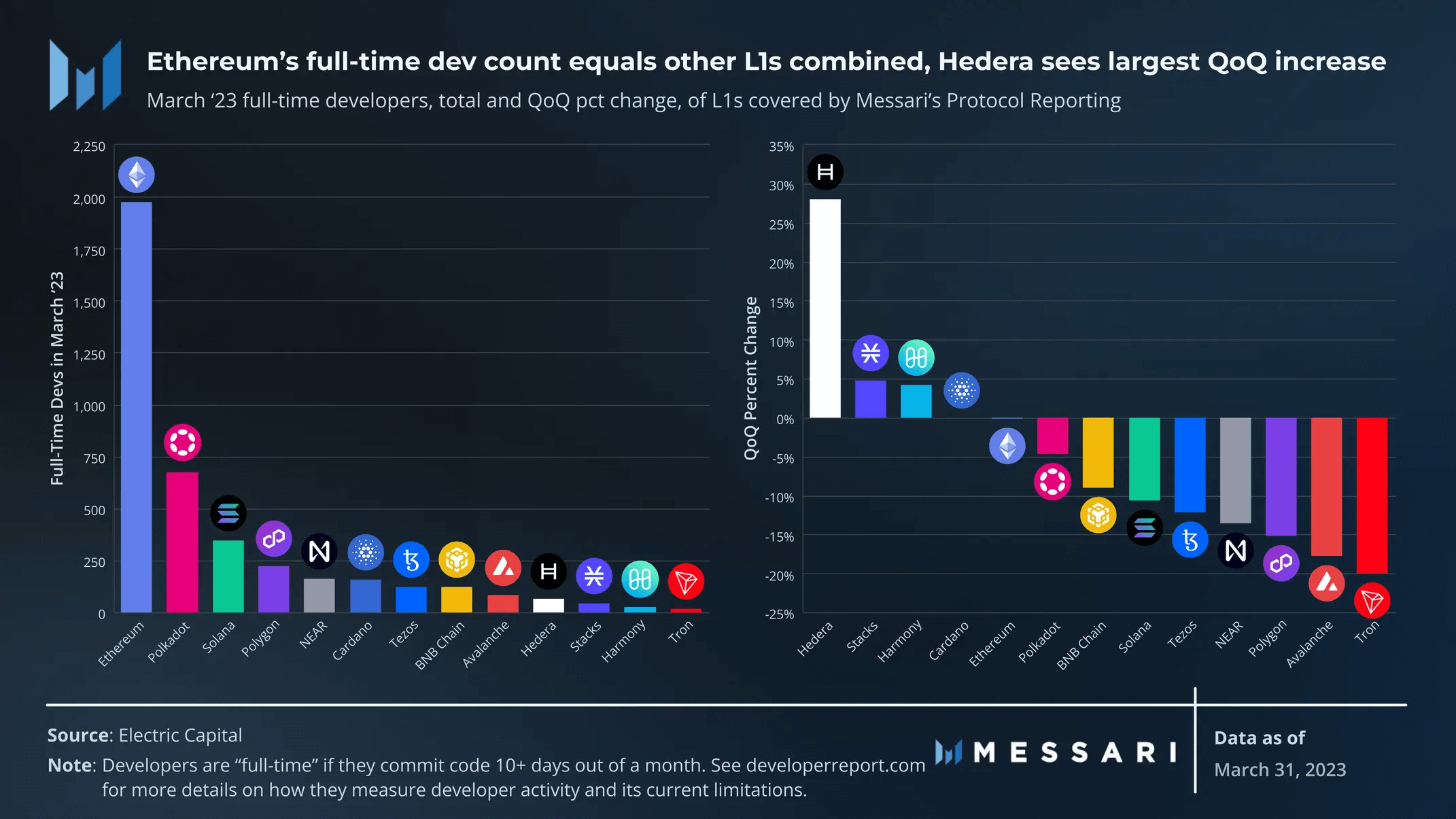

开发者

开发者数据总是不完善的,但 Electric Capital 的开发者报告中,为衡量开发者活动设定了最佳标准。它将开发者定义为为生态系统贡献原创、开源代码的作者,将全职开发者定义为每月贡献原创、开源代码 10 天以上的开发者。

在 14 条链中,全职开发者的数量环比下降了 4% 。以太坊只下降了 0.1% ,仍然是开发者的头部生态系统。以太坊的全职开发人员数量为 1976 人,几乎等于所有其他公链的总和。Hedera 的全职开发者数量增幅最高,环比增长 28% 至 64 人。

Roswell Launches Bitcoin Emergency Fund for Public Aid

Roswell launches a Bitcoin emergency fund with a $2,906 donation as major central banks like Switzer...

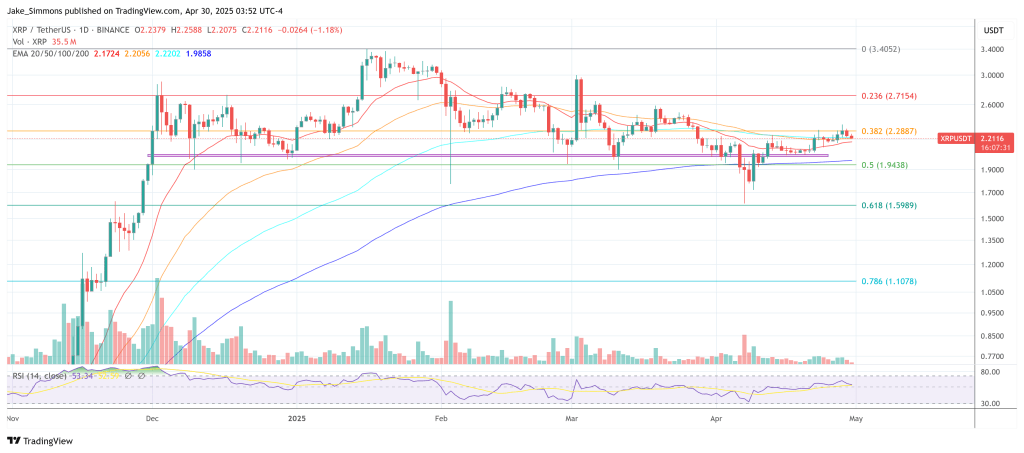

XRP Price Suppressed By ‘Dark Pools,’ Crypto Pundit Claims

The recent stagnation in XRP’s spot price may owe less to waning market interest than to a surge in ...

REI Network to Expedite Web3 Innovation in Collaboration with Jumbo Blockchain

The partnership between REI Network and Jumbo Blockchain attempts to leverage the strengths of both ...