为什么NFT交易平台遏制洗盘行为迫在眉睫

我们分析了 NFT 洗盘交易的现状(尤其是交易挖矿),并深入研究了主要洗盘交易者背后的策略以及他们的盈亏。同时我们还在本文分享了一个可以增加获得收益的概率并降低亏损风险的模型,从而展示出目前的交易挖矿奖励机制是如何可以容易就被操纵用来套利。最后,我们提出了几个观点,强调洗盘交易正如何严重影响着这些 NFT 交易平台本身的生存。

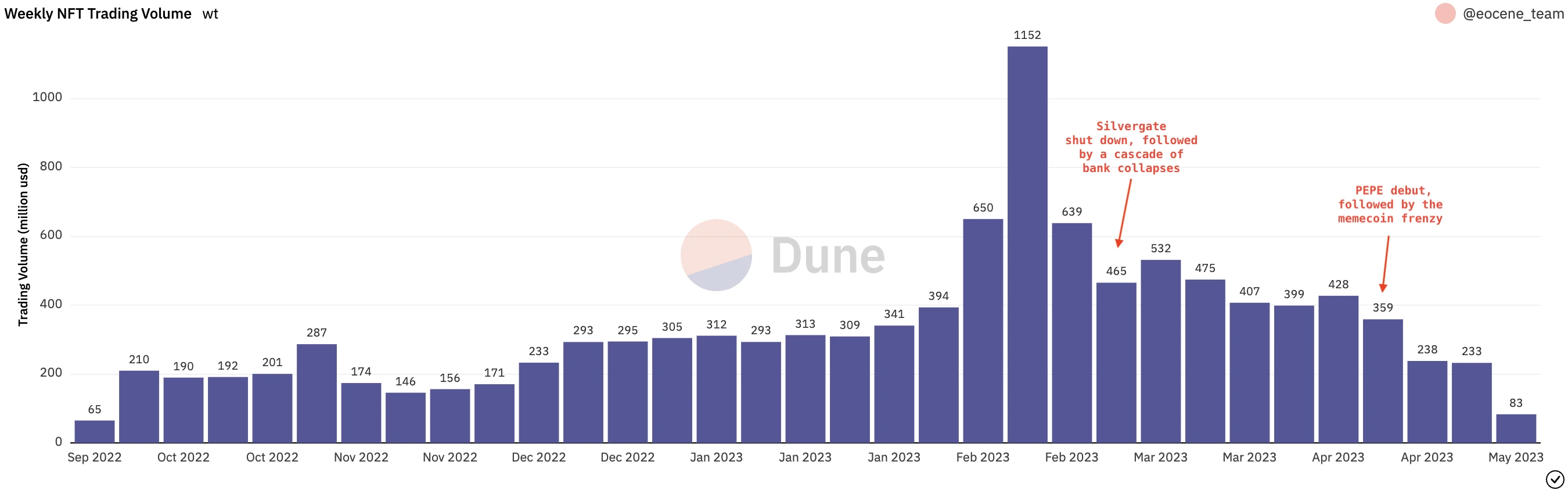

经历了 2022 年漫长的加密寒冬,NFT 赛道在持续低迷一段时间后,终于在 2023 年重获新生。自 1 月份以来,整个 NFT 市场的交易量一直在增长,周交易量一度飙升至 1150 万美元,这是自 Terra 崩盘引发加密货币熊市后从未见过的水平。尽管交易量由于 Silvergate 和 SVB 倒闭以及资金流向 memecoins 的挤压而有所下降,但 NFT 市场表现仍然比去年第四季度要好,前景继续看涨。

但对于那些长期以来利用行业缺乏监管从而牟利的人来说,前景却不太乐观。

NFT 周交易量

在 NFT 市场中最臭名昭著的行为非洗盘交易莫属。洗盘交易有时被用于给特定 NFT 的价值创造假象,其他时候常作为一种策略被用户用于交易挖矿,例如X2Y2和 LooksRare,它们会根据用户的交易量对用户进行奖励。大部分链上数据平台上标记的洗盘交易大多属于后者,而前者通常是更大规模、更有组织的市场操控行为,也更难以识别。

相较于企图操控市场的行为,利用洗盘交易来获取代币奖励虽然听起来更“无害”,但这种行为其实并不合理,更不合法。在传统金融中,洗盘交易是被严格定义的非法行为,但目前在 NFT 世界中却一直在野蛮生长。然而,随着加密行业在全球的地位变得越来越重要,政府和监管机构一定会介入。我们都目睹了自 2022 年以来对行业的监管正迅速加强,因此不久之后,NFT 市场将必然会受到更严格的监管,而洗盘交易作为其中最明显的问题之一,将会首当其冲。

谁是最大的洗盘交易者?

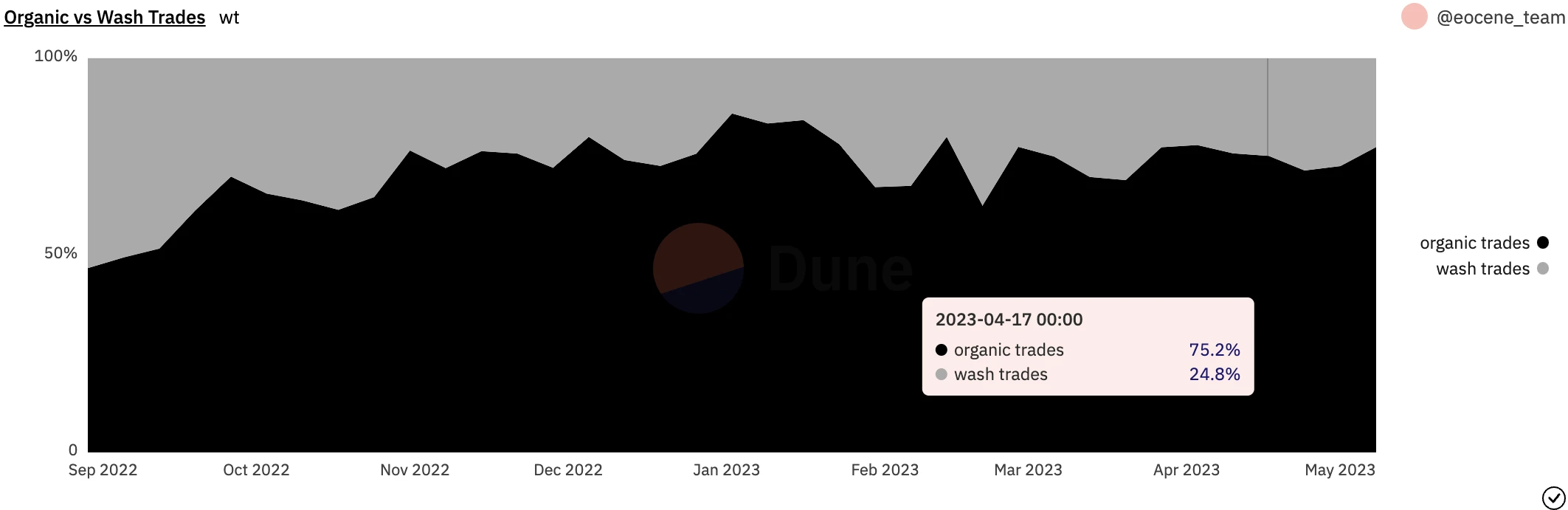

平均下来,每天的洗盘交易大约占当天所有 NFT 交易量的四分之一。几乎所有的洗盘交易都发生在X2Y2和 LooksRare¹。

[ 1 ] 自 2023 年 3 月 BLUR 代币推出和奖励季节 3 首次亮相以来,Blur 上的洗盘交易量激增。尽管这也与交易挖矿有关,但 Blur 的奖励机制与X2Y2和 LooksRare 存在显著的差异;Blur 上的洗盘交易更多地是用户冒险行为的“不幸”结果,而非故意行为。有关这种交易是否应被视为洗盘交易的 争论 一直在持续中。在本文中,我们将重点关注故意的洗盘交易,也就是以X2Y2和 LooksRare 占主导的类型。

真实交易和洗盘交易分别的占比

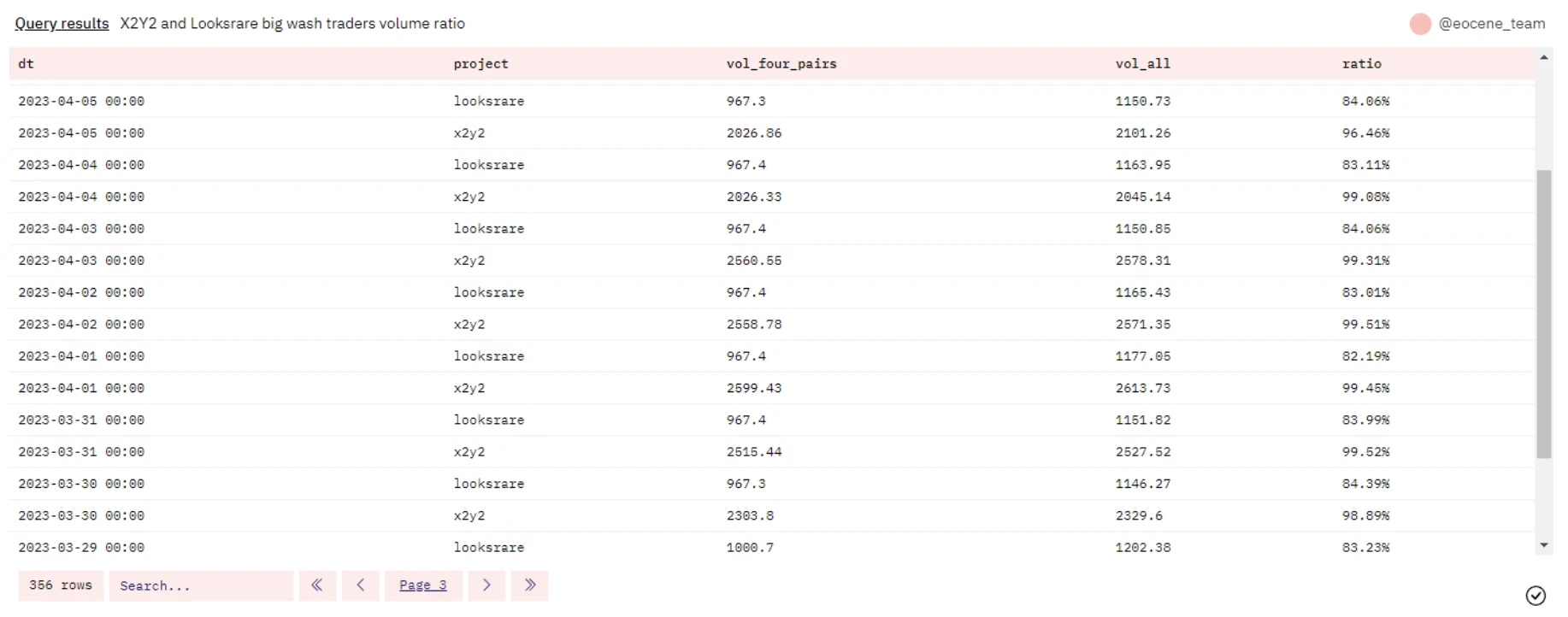

有意思的是, 4 对地址 (总共 8 个) 占据了几乎市场上 80% 的洗盘交易量 。我们深入研究了这 8 个钱包的策略,并计算出它们从交易挖矿中获得的收益²。

[ 2 ] 在X2Y2上有两种奖励来源:交易挖矿和质押挖矿,质押挖矿会将平台获得的交易费分配给质押代币的用户。一些用户一直在进行质押,以补偿洗盘交易消耗的一些成本。然而,总的来说,如果洗盘交易产生的 PnL 为负,用户最好的选择是彻底停止洗盘交易。从这个角度来看,交易挖矿和质押挖矿是相对独立的。

涉及最大量洗盘交易的地址

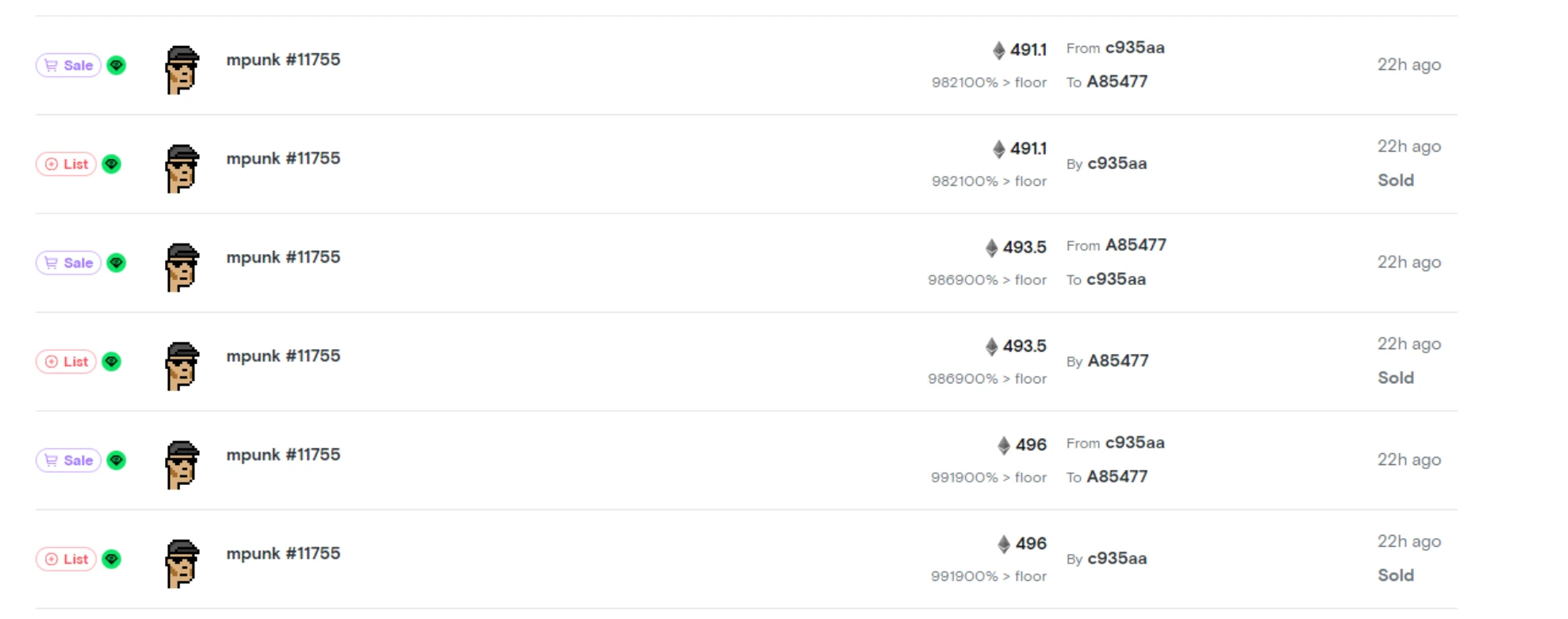

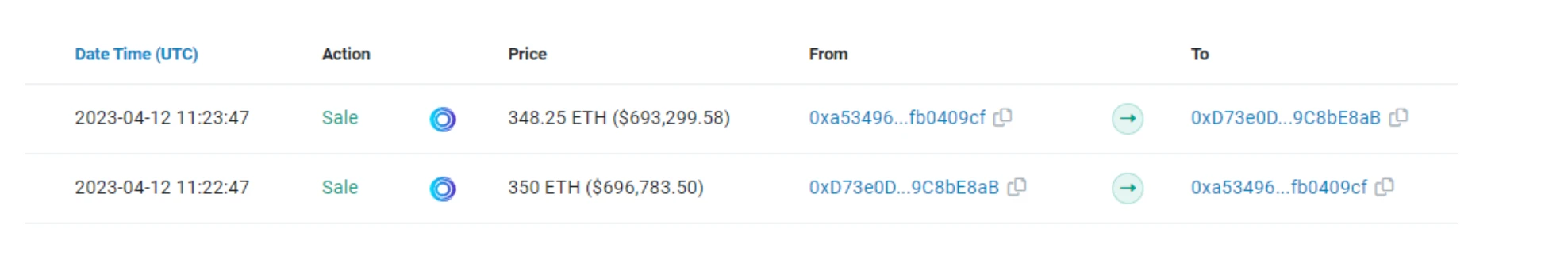

这四对钱包都采用了相同的策略 — — 在两个钱包之间反复交易同一枚 NFT,每次交易的价格都高达几百个 ETH(远高于地板价):

-

地址对 A 在 X2Y2上交易 More Loot #666688;

-

地址对 B 在 LooksRare 上交易 mpunk #11755;

-

地址对 C 在X2Y2上交易 Dreadfulz #164;

-

地址对 D 在 LooksRare 上交易 More Loot #1022020 。

在所有通过X2Y2和 LooksRare 进行的交易中,约 90% 的交易量来自这四对钱包(不包括私人交易):

这八个地址的交易占了X2Y2和 LooksRare 上约 90% 的交易量

一些有趣的发现:

-

地址对 A 和地址对 B 其实是由同一实体控制的,说明这个严重影响着市场的洗盘交易者群体非常聚集。

-

所有被用于洗盘的 NFT 都是零版税。这也侧面证明了 版税的重要性,版税不仅能公平地把价值分配给创作者,更能防止不良的交易行为,从而保持 NFT 的健康发展。

洗盘交易者们的利润有多少?

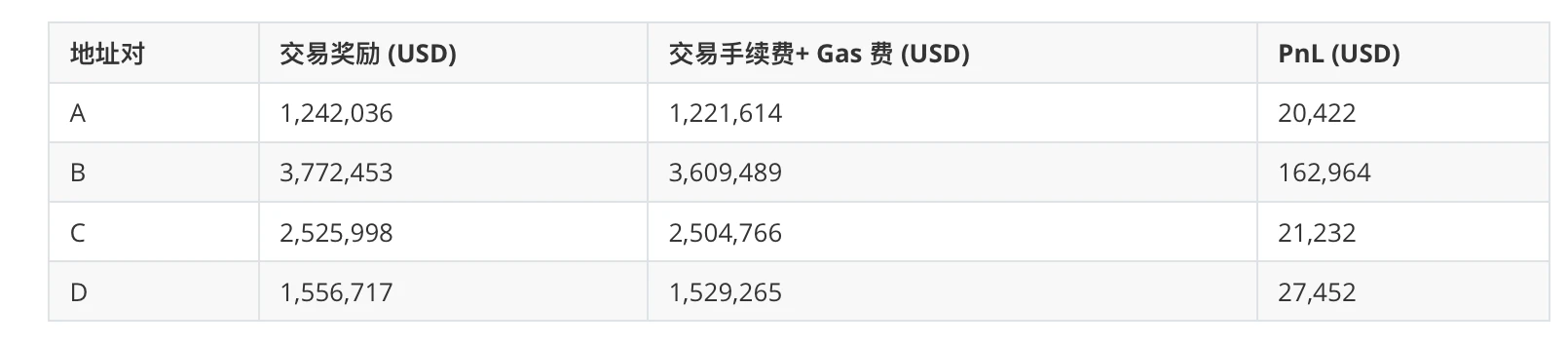

我们计算了这四对地址在 2022 年 11 月 1 日到 2023 年 4 月 6 日之间从洗盘交易中获得的收益,以X2Y2或 LOOKS 代币奖励作为收入(两个平台的奖励都主要分配给卖家),以平台手续费和 gas 费作为成本。

PnL = 交易奖励— 平台手续费 — Gas 费

交易奖励

-

X2Y2: 自 2022 年 10 月 5 日起,每日奖励 40 万X2Y2代币,其中 95% 按交易费占比分配给卖家,剩余 5% 分配给买家

-

LooksRare: 在 2022 年 5 月 12 日到 2023 年 1 月 3 日之间,每天奖励 437, 458 个 LOOKS 代币,在 2023 年 1 月 3 日之后每天奖励 236, 650 个 LOOKS 代币。从 2022 年 10 月 28 日起, 95% 的奖励分配给卖家, 5% 分配给买家(在此之前平均分配)

手续费

-

X2Y2: 固定为 0.5%

-

LooksRare: 从 2022 年 10 月 27 日开始,对于所有选择不收取版税的 NFT 交易费为 1.5% 。(2023 年 4 月 6 日起所有的 NFT 交易费降低到 0.5% )

总的来说, 4 对地址都从洗盘交易中获得了正收益,其中地址对 B 获得了特别可观的利润。

交易者通过洗盘的盈利情况

一个具体的洗盘交易操作例子

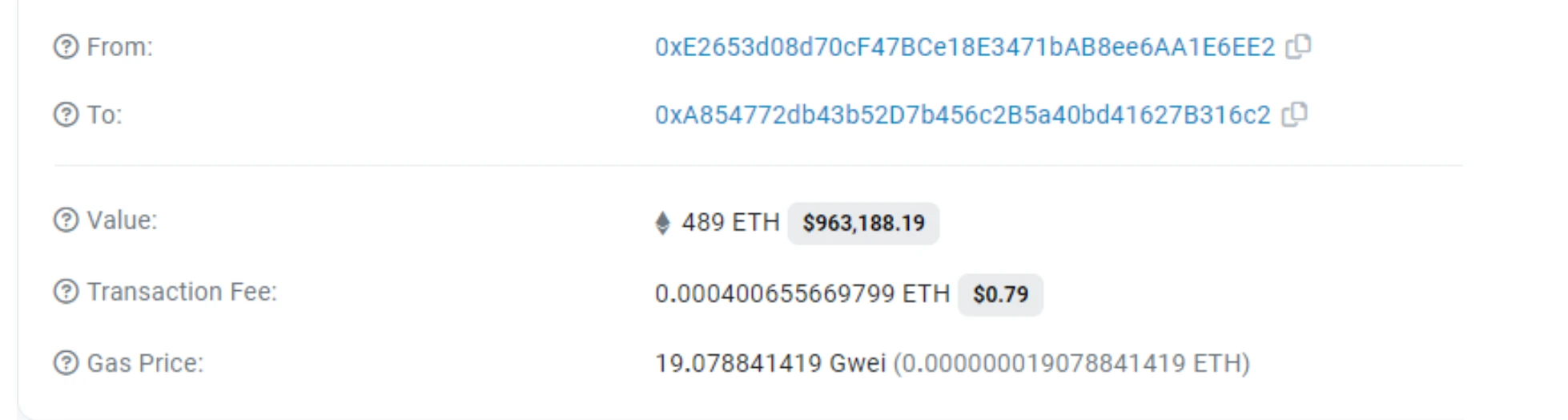

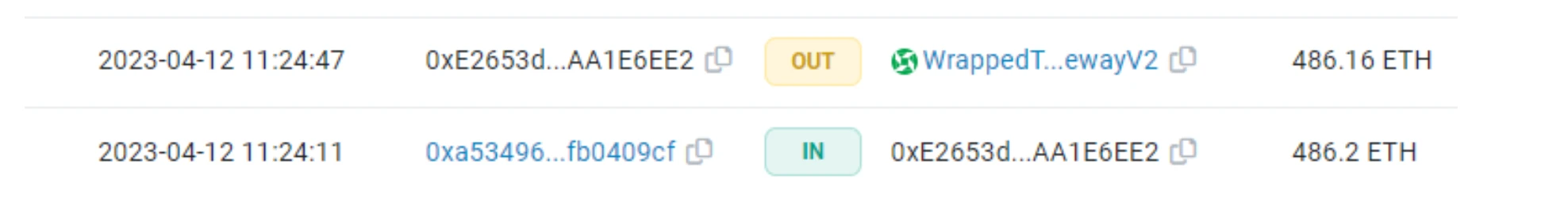

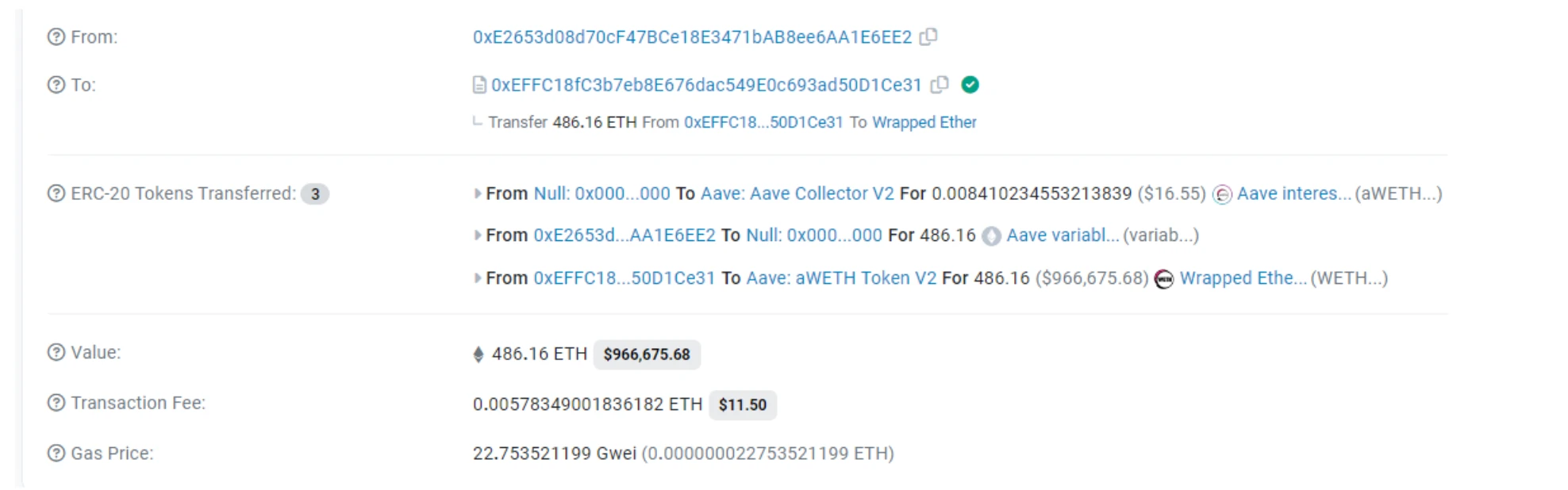

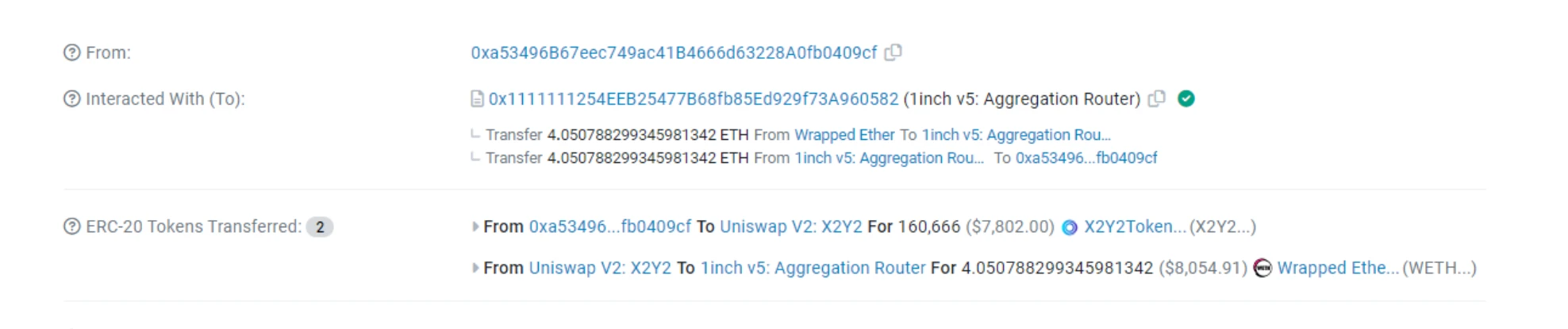

下面是地址对 A 和地址对 B 如何进行洗盘交易的逐步演示,这两对地址的资金来源都是 0x E 265 3d 08 d 70 cF 47 BCe 18 E 3471 bAB 8 ee 6 AA 1 E 6 EE 2

-

0x E 265 首先从 Aave 借到 ETH

3. 在取得资金后,这些地址会在X2Y2和 LooksRare 上以极高的价格,开始通过左手倒右手的方法来进行洗盘交易

4. 交易完成后,这些地址会将 ETH 发送回 0x E 265 ,然后由 0x E 265 偿还 Aave 的贷款

5. 这两个交易市场会在每天结束后结算交易奖励。这些地址在收到奖励后,会将奖励代币交换为 ETH,

或者他们会选择将部分奖励质押到费用共享合约中,以赚取交易费和更多代币奖励。

这个过程乍看很合理,但是其中存在很多令人疑惑的地方。首先,这些洗盘交易者是如何决定交易价格的呢?尽管交易价格越高,可能获得的奖励就越多,但是为什么要以 400 ETH 的价格交易,而不是以 200 或 1000 的价格交易呢?其次,这些交易执行的时间也很令人困惑,为什么不选择在每天结算奖励时进行交易,以便更好地估计可以获得更多收益的交易量水平?

交易策略,以及洗盘者之间的博弈

要真正获利其实不像看上去那么简单。更多的交易量并不总是能够获得更高的奖励;事实上, 在市场的每日总交易量超过某个阈值之后,当天每一个交易者都会亏损。鉴于这样的阈值存在,在一天的早些时候进入市场其实更有优势,因为能阻止其他也想从交易奖励中获利的交易者 (假设其他人也同样有经验 )。

1) 计算获利阈值

例如,在 2023 年 3 月 9 日X2Y2上的获利阈值是: ( 380, 000 * 0.0617) / ( 1, 438 * 0.5% ) = 3, 262 ETH

这个阈值每天都会随着奖励代币和 ETH 价格的波动而变化。但这里的关键是:只要该交易市场当天的总交易量低于这个阈值(不包括私人交易),每个交易者都能在当天通过交易挖矿获得收益。也就是说,交易奖励的收入会超过交易费用的成本。

因此,交易者为什么要在一天的早些时候进入市场,而不是在结束时进入市场也就不足为奇了 — — 谁先进入市场谁就有更多的余地来操纵交易规模和奖励。反过来看,在一天差不多结束时进入市场的交易者只剩下很小的交易空间来获取奖励代币,因为他们不能将总交易量推向超出获利阈值的水平。当然,许多交易者可能并不那么精明,也不了解这种机制。此外还有一些真正关注实际 NFT 交易而非代币奖励收益的交易者。这些都是洗盘交易者无法控制的因素,但先进入市场仍然会给他们带来优势。

2) 估计平台一天的总交易量

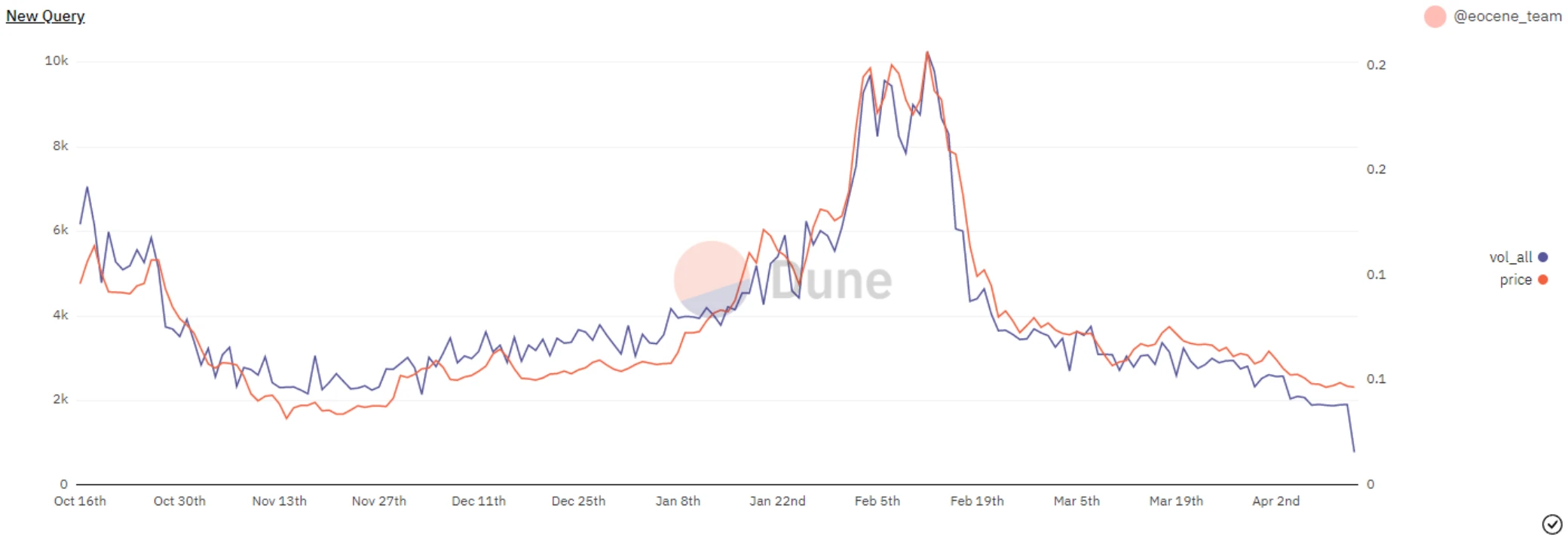

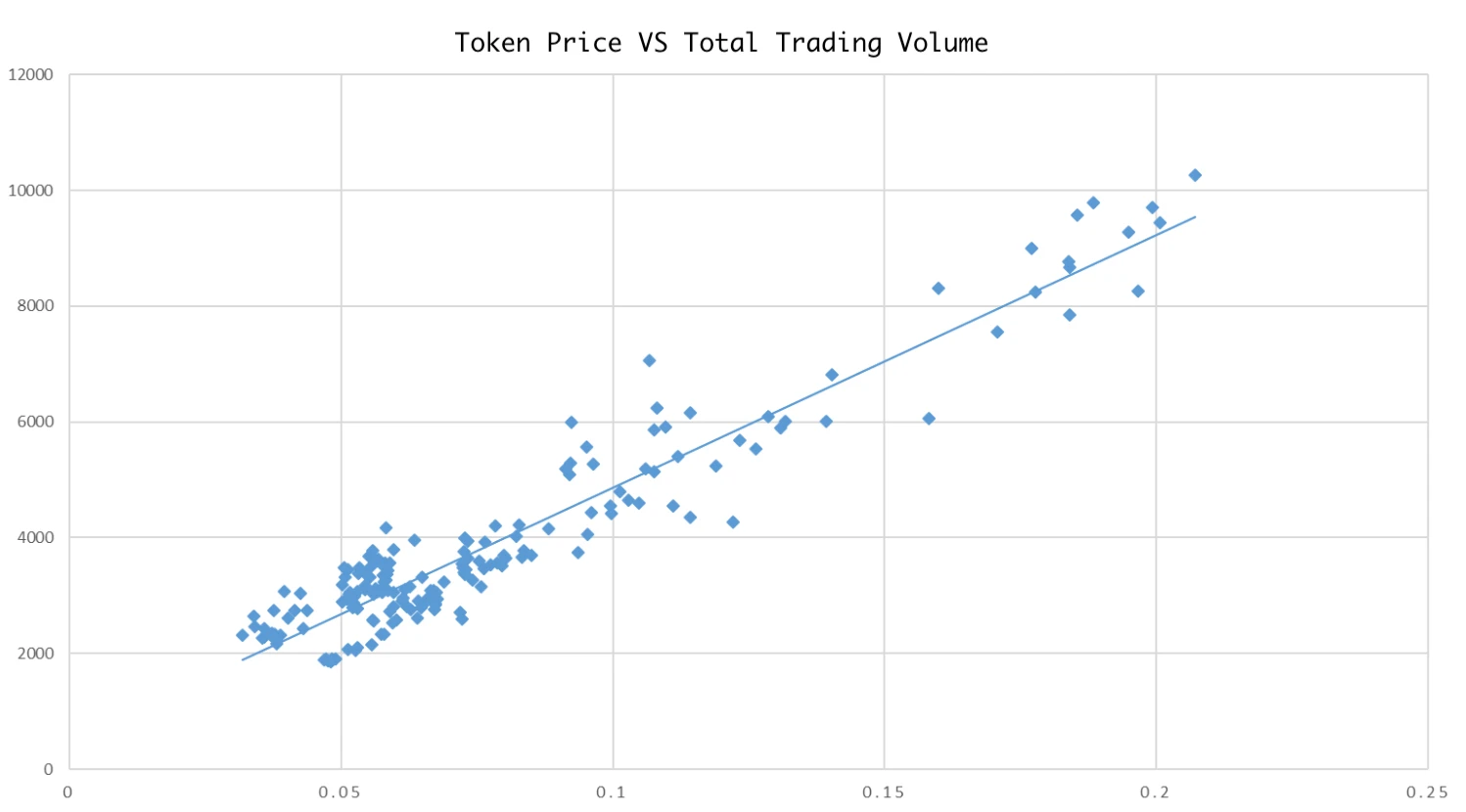

接下来会需要估算当日市场的总交易量(不包括私人交易)低于获利阈值的概率有多大。以X2Y2为例,我们发现总交易量与奖励代币价格之间存在强烈的线性相关性。

平台交易量对比奖励代币价格趋势

交易量与奖励代币价格之间存在强烈的线性相关性

当天的交易量可以根据当前的代币价格来估计:

例如, 在 2023 年 3 月 9 日, 估计的总交易量为: 43, 617 * 0.0617 + 499.63 = 3, 191 ETH

如果这个数字比获利阈值要小,那么交易者就可以有信心参与当天的交易并获得正利润。

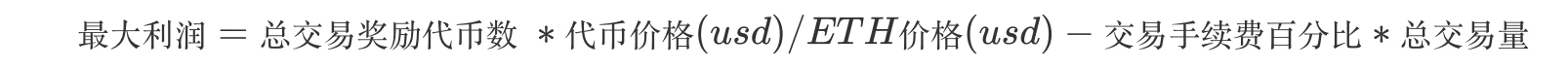

3) 根据目标利润决定交易金额

最大利润可以计算为:

例如,在 2023 年 3 月 9 日, 最大利润为: 380, 000 * 0.0617 / 1, 438 – 0.5% * 3, 191 = 0.35 ETH

如果交易者想要获得 0.1 ETH 的利润, 即最大利润的 29% , 他的交易价格应该定在:

例如, 29% * 3, 191 = 925 ETH

交易者可以在一次交易中完成这个目标,也可以分多个交易完成,不过多个交易也意味着需要支付更多的 Gas 费。

当然,交易规模越大,可能获得的奖励就越多。然而,这也伴随着更多的风险。正如上文提到的一些无法控制的因素,例如存在着那些不那么精明的洗盘交易者以及那些可能没有意识到或不关心超过获利阈值的真实交易者。如果发生这超过获利阈值的情况,交易规模越大,洗盘着承担的损失也会越大。

尽管如此,X2Y2和 LooksRare 上真实用户进行的交易非常少(我们将在下文阐述为什么这两个平台缺乏真实交易)。即便是不那么精明的洗盘交易者在一直亏损后也会意识到他们的策略是行不通的。上述分析足以证明,通过一些简单的数学计算,这两个平台的交易挖矿奖励系统就可以轻松被操纵套利。

NFT 交易市场放纵洗盘交易泛滥,正使自己陷入困境

在有关 NFT 洗盘交易的讨论中,X2Y2和 LooksRare 往往会成为话题焦点,但它们却一直未采取任何有力的行动来解决这个问题。一个显而易见的原因是洗盘交易为它们带来了实际收益,而这表面上似乎超过了泛滥的洗盘交易所带来的负面声誉的成本。

然而,我们深信洗盘交易对这些平台的负面影响已经不仅仅在于声誉上,而是对这些交易平台的发展甚至于生存都产生了严重威胁:

无法吸引到专业的交易大户

想要在X2Y2和 LooksRare 上进行大额交易的专业交易者并不能从代币奖励中获益,因为洗盘交易者带来的虚假交易量很容易将总交易量推向超出获利阈值的水平。相比之下,这些交易者可以在其他 NFT 市场上进行交易,比如 Blur,并不需要支付任何交易费用,同时还能获得积分奖励。

交易量停滞不前

一边是真实交易者没有动力在这些平台上交易,另一边是奖励系统存在博弈 (一旦交易量超过一定的阈值,与交易费用相比,奖励就没有意义了),这两个因素结合在一起,成为阻碍平台交易量往上升的巨大阻力。

奖励代币价格容易被操纵

大多数奖励代币都只分配给了少数几个擅长洗盘交易的地址。代币持仓高度聚集意味着这些代币的价格很容易受到这几个地址的任何行为影响。如果这些地址对奖励代币进行大量抛售,代币价格将会迅速下跌。

结语

NFT 交易平台面对洗盘交易的不作为根源于他们所面临的两难局面:洗盘交易者的交易费为他们带来了可观的收益,而如果立即消除洗盘交易,它们不能保证可以把等量的收益赚取回来。

但同时这些平台也正将自己置于一个非常危险的位置 — — 他们的交易量绝大多数来自于那么几个洗盘交易者。如果这些交易者突然停止在这些平台上交易,例如因为奖励代币的价值变得不再吸引,或者当监管机构介入以遏制洗盘交易(这只是早晚的事),他们的大部分交易量将会瞬间蒸发,而由于他们一直没有制止洗盘而无法吸引真正的用户,届时才想补救将会为时已晚。

关于作者

此分析研究报告由 Eocene Research 的 Helena L. 和 Sun L. 共同撰写。

Ethereum Consolidates Against Bitcoin – Dominance Shift On The Horizon?

Ethereum is currently trading above the $1,800 mark, holding strong after weeks of volatility but st...

Whale Buys 27,632 ETH Worth $50.24 Million, Suggesting Ethereum Market Rally

Data indicates that whales have resumed aggressive purchases of Ethereum tokens. Just today alone, 5...

Staking Provider P2P.org Joins TRON Blockchain As A Super Representative (SR)

P2P.org joins the TRON blockchain as a Super Representative, expanding institutional TRX staking and...