Meme币要想成为主流资产,拢共分几步?

本文来自 Decentralised ,原文作者:Joel John ,由 Odaily 星球日报译者 Katie 辜编译。

驱动资产价格的因素有两个——流动性和信仰。流动性指的是买家和卖家进入或离开市场时可用的资本数量。信仰激励买家或卖家采取行动,而叙事在塑造信仰方面起着重要作用。当集体信仰动摇时,人们往往急于出售资产。

最近发生在硅谷银行挤兑事件就是集体信仰动摇的一个例子。但是,当人们对一种资产形成共识,并急于迅速交易时,会发生什么呢?是否会呈现出与银行挤兑相反 的 结果?

本文研究了链上数据,了解谁在交易近期大火的 Meme 资产,产生了多少回报,以及投入大量资金购买 Meme 币是否是一个好主意,最终,我也会就 Meme 币如何更有存续性(做大做强)发表一些个人观点。

新 Meme 币是否比“老牌”Meme 币更有价值?

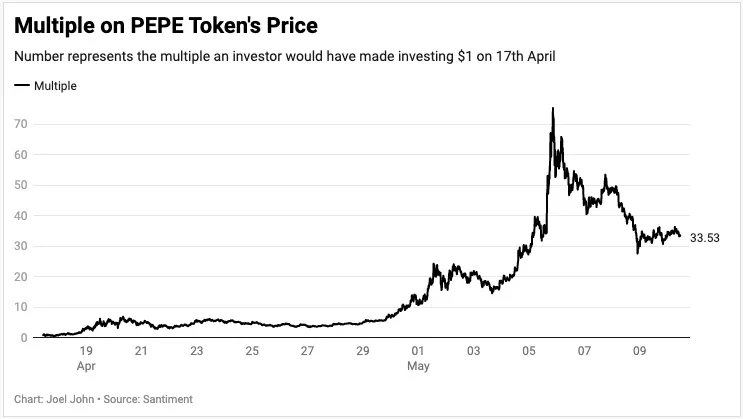

PEPE 在过去几周内上涨了 60 多倍。撰写本文时,PEPE 产生的交易量已经超过了 Solana 、 Avalanche 、 Polygon ,甚至是 狗狗币 Doge。 一个新出现的 Meme 币是否比“老牌”Meme 币更有价值?评估这个问题答案的一种方法是检查代币持有者的行为。

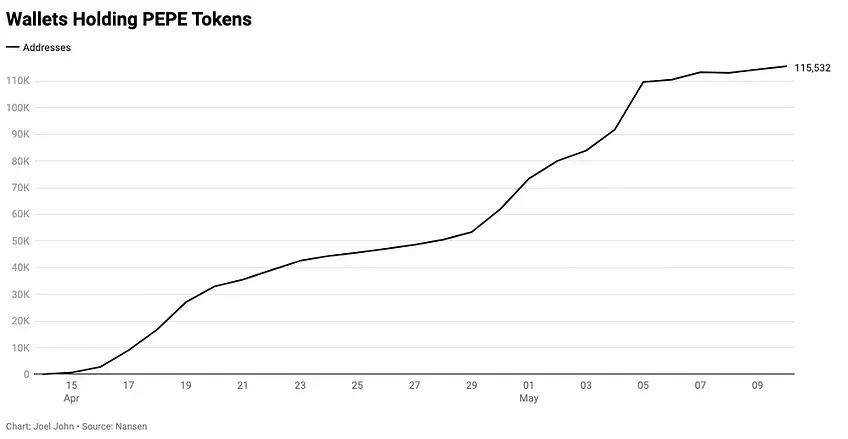

根据 Nansen 的数据,超过 10 万个独立 钱包 拥有这些 Meme 资产。超过 140 万个钱包持有像 Shiba Inu 这样的“老牌”Meme 资产。 “ 协议”多年来一直难以达到这样的成绩。就规模来看, Aave 和 Compound 各自只有大约 30 万个独立钱包存放着其代币。这一数字较低的部分原因是许多用户可能在 交易所 持有这些代币。

因此最初你会看到持有这些资产的钱包数量有所增加,因为去中心化的交易所是用户唯一可以获得这些资产的地方。下图中 5 月 5 日左右的图表趋于平缓,是因为当时 币安 上线了该代币。因此,交易者有可能在中心化的交易所购买这些代币,而不是通过去中心化交易所。

Meme 币是一个有趣的现象,因为它们向我们展示了任何人都可以制作自己的数字资产的力量(以及伴随而来的风险 ) 。一方面,允许创建抗审查、可定制的数字工具是 Crypto 精神的核心。另一方面, Meme 币可能是导致“ 价值 大规模毁灭”的导火索。

目前,超过 10 万个钱包持有 PEPE。

监管 Meme 币的一种方法是强制交易所不要将它们上线。但这只意味着,像 Uniswap 这样的 DEX 的销量会增加。即使收取 0.1% 的费用,交易所每天也能从 Meme 币赚到 100 万美元,因为代币的交易量已经达到数十亿。

但为什么散户会购买这些 Meme 币呢?部分原因是 Meme 币有“暴富潜力”。在 PEPE 上投入低至 100 美元将有机会在其峰值时产生 6000 美元的回报。因此,投机者通常会将少量资金投入到多个 Meme 币中,希望能快速翻倍。但 Meme 币面对的挑战在于许多此类资产的交易缺乏基本价值,价格走势完全依赖市场情绪和“共鸣”。因此,会有很多人竞相购买这些资产,他们相信其他人也会购买,早点下手就会成为早期 Holder。在某种程度上,这是一个典型的“大傻瓜理论”(greater fool theory)例子。

(Odaily星球日报注:大傻瓜理论是指在资本市场中,如股票、期货市场,人们之所以完全不管某个东西的真实价值而愿意花高价购买,是因为他们预期会有一个更傻的笨蛋会花更高的价格从他们那儿把它买走。大傻瓜理论告诉人们的最重要的一个道理是:在这个世界上,傻不可怕,可怕的是做最后一个傻子。)

在持续通货膨胀的环境中,大多数事情看起来都像是一个庞氏骗局。当一个“野生”Meme 币发布时,DEX 是它的第一个交易场所。

Meme 币通常像庞氏骗局一样交易,因为它们的运作原理相似。最初,一些早期的内部人士以非常低的价格购买代币。他们向流动性池贡献少量美元,并获得许多“原生代币”作为回报。从本质上讲,他们只需要几美元就能获得大量的代币。

随着人们开始讨论这种 Meme 币,池中 Meme 币的供应减少了,从而产生了一种现在价值“更高”的感觉。当用户看到他们未实现的收益时,对 Meme 币的炒作加剧,吸引了更多的人购买 Meme 币。因此,数百万美元开始流向凭空出现的 Meme 币。 一旦它们达到一定的流动性水平,像 PEPE 这样的 Meme 资产就可能会持续存在数年。

Meme 币如何成功“转正”?

我曾经认为 Meme 币会趋向于零,然后“跌入谷底”。 但 Meme 币也有自己的林迪效应(Lindy effect)——一种资产在市场上交易的时间越长,只要它不声称有某种用途,它就越有可能留在市场上。狗狗币完全符合这种描述。

大多数由团队发行的代币都有几个赞助者。通常,这些人是 创始人 、风险 投资 者、基金会、协议、背后的早期员工,相反,当一个 Meme 币发布时,早期的赞助者是早期的采用者,他们会用美元购买代币。

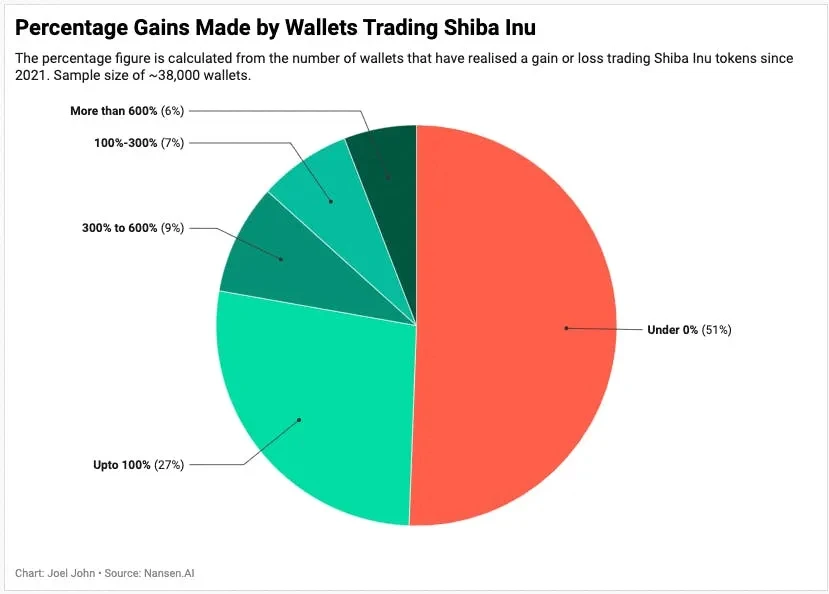

或许你认为我在编造林迪效应,但如果我们看看过去的 Meme 币的链上统计数据,你会注意到一般的 Meme 币最终会为少数早期 Holder 带来净利润。上面的图表是关于 Shiba Inu 的。

就像上周的 PEPE 一样,它在 2021 年的叙事中“爆火”,并创下了新高。有钱包从最初的 1067 美元投资中赚取了数百万美元。来自 Nansen 的数据显示,随着时间的推移,网络上的平均实现盈亏约为 249% 。数据表面上看起来很漂亮,除非你将净结果按卖家分类。

上图显示了交易 Shiba Inu 的钱包的收益分布。同样的代币,可以让投资 1000 美元的人成为百万富翁,也可以让一半的交易者意识到亏损。从数据看,只有 6% 的钱包产生了超过 600% 的超大回报。这是在 2021 年,这一年比特币从 2 万美元的低点上涨到 6.4 万美元(假设你是在 2019 年 12 月购买的)。因此,相对于早期购买 Meme 币所承担的风险来说,除非你是少数靠 Meme 币暴富的例子,否则回报是不合理的。

一般来说,当交易所上线 Meme 币时,它会产生林迪效应。例如,约 23% 的 Shiba Inu 在交易所。Dogelon 的这一比例约为 33% 。交易所通过将 Meme 币交给数百万散户,他们向其投入数百美元,Meme 币由此成功“转正”,成为正式的 金融 产品。

通常 Meme 币会比比特币或以太坊表现更佳,每次市场反弹时,流动性都会在市场繁荣时期流向风险更高的资产。 当 Meme 币不再是关于社区,而是成为一种交易工具时,它就会持续存在。 比如 马斯克 明白为自己和自己的企业生产 Meme 的重要性,正如下面这条标志性的推文所示。

靠 Meme 币暴富的可能性

熊市意味着资产以大幅折扣进行交易。假设价格将跟随使用情况而变化,最终,当使用情况增长到一个点,证明了资产的价格的合理性。当你购买 JPEG 时,你购买的像素图可能会因为拥有同一资产的其他人的“社会影响力”而获得相对价值。比如因为马斯克发推使 Miladys NFT 价格飙升。

Meme 币是不同的,因为 它的“市场情绪”决定了它的价值。当“市场情绪”被炒作时,价值飙升。但信心最终会耗尽,人们会以极低的价格出售代币。或者一直持有,直到市场再次反弹。

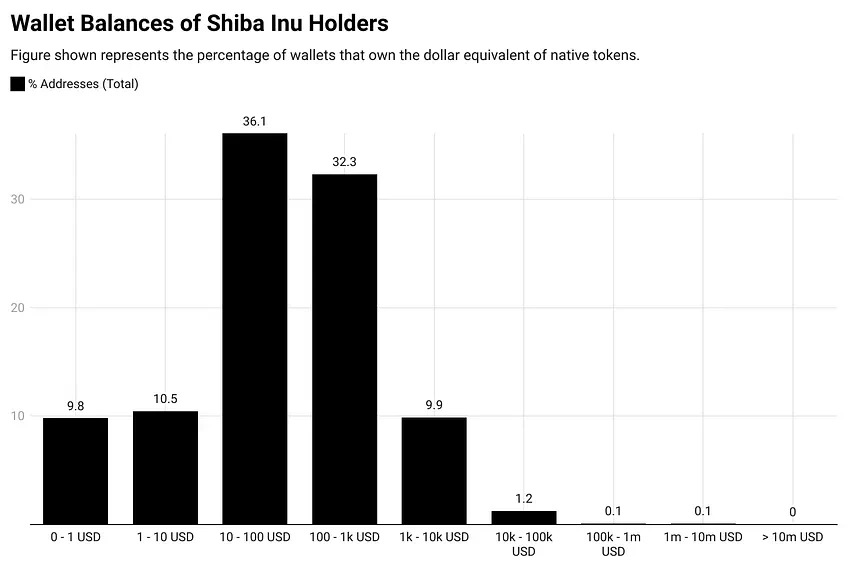

以下是 Shiba Inu 的数据。通过分析拥有 Meme 币的钱包的分布,我们得出大约 78% 的钱包持有者拥有的金额不到 1000 美元。大多数代币经济都遵循类似的发展曲线。它表明散户资本普遍流向了 Meme 币,代币集中在少数钱包中。例如,根据 IntoTheBlock 的数据,有大约 80% 的 Shiba Inu 在 58 个钱包中。

数据来自 IntoTheBlock。

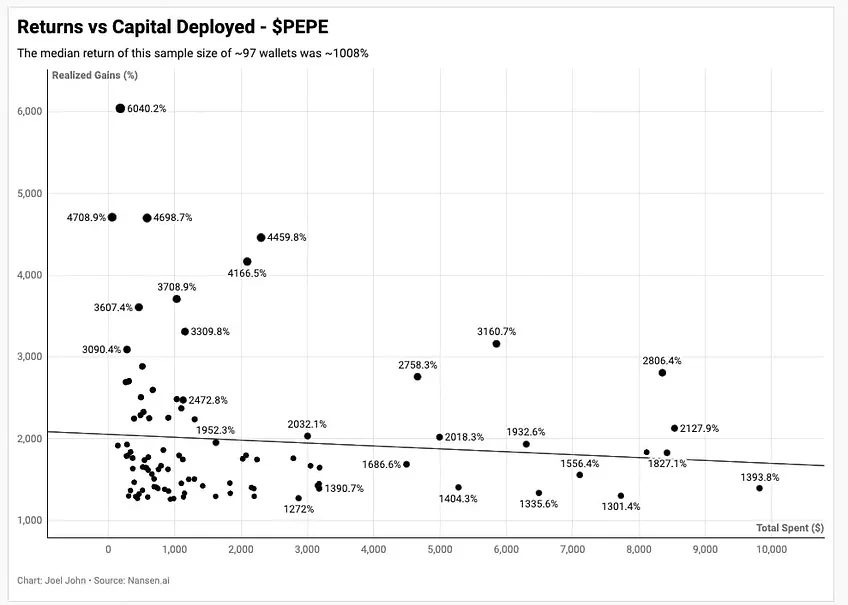

但是新的 Meme 项目很少能通过投入小额资金就获得大笔回报。我从 PEPE 最近的反弹中看到的六位数投资中最大的回报是 10 万美元在三周内翻倍变成了 100 万美元。

我选取了实现收益最高的 100 个钱包作为样本,然后绘制了它们部署的初始资本。在这 100 个钱包中,只有 3 个钱包的资金超过了 1 万美元。大多数获得巨额回报的投资者都是投资金额较小的人。

这些数据有两种可能性:

-

Meme 币为较小型投资者提供了一种赚取巨额回报的方式(通过早期投资);

-

或者这些通常是内幕钱包,他们比其他人更早参与了庞氏骗局。

以下总结了我们迄今为止所看到的 Meme 币的情况:

-

只要大型交易所支持,Meme 资产就可以成为“名正言顺”的金融产品;

-

少数资金量较小的早期进入者,他们获得巨大的回报的关键是“比他人抢先一步”;

-

大多数投资者的投资额都在 1000 美元以下;

-

我们看到的大部分巨额回报来自 10000 美元以下的投资;

-

Meme 资产与庞氏骗局类似,因为如果买方的流入流动性停止,它们可能会迅速消亡。交易所解决了这一问题。

如何正确看待 Meme 币?

这是 我 从 Youtube 上 搜索 Meme 币 的截图 。

人们常常对世界持乐观态度。这是因为我们相信只要保持乐观,就会一切顺利。这种通常被称为“盲目的乐观原则”。散户跟风买入的时候,经常假定其他投资者已经对项目进行了全面的调查。

许多加密 货币 原生用户用比特币或以太坊来衡量他们的财富。要想在市场上超越同行,你需要承担更多的风险。在低波动性时期,即使是杠杆交易也不一定能创造出交易员所追求的回报。因此,他们在“新型资产”上承担越来越高的风险,并认为这些资产中的大多数将归零,其中一些将帮助他们创造巨额回报。

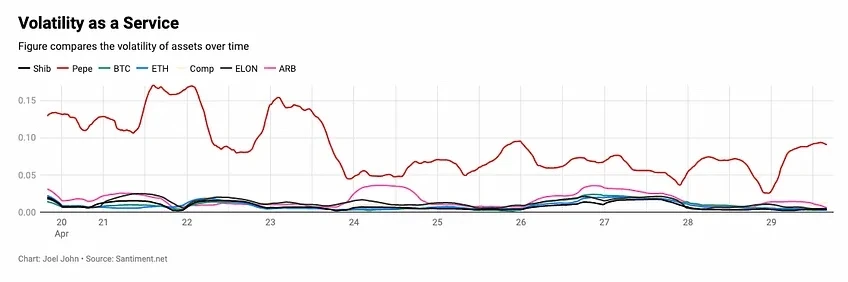

随着 Meme 币在市场的影响力越来越小,它的波动性开始模仿其他代币。在上面的图表中,ELON 和 Shib 这两个早期的 Meme 币开始与比特币的波动性类似。大型基金经理也有这种倾向,即进行风险更高的押注,并一直持有。在牛市和熊市周期中,早期采用的基金经理也更善于对冲和退出加密货币。这与散户没有太大的不同,他们只是想尽早赶上一场 Meme 币热潮。

Meme 币不受评价绑架,但因信仰而长存。只需点击几下鼠标,就可以找到发行和交易它们的工具。只要社区信仰不塌,我们就会看到围绕这些资产的投机活动激增。事实上,监管机构可以发挥作用,要求交易所建立一个框架,规定 Meme 币的上线标准。但是,如果流动性转移去中心化的交易所,监管机构的任何框架都意义不大。最极端的情况就像 Tornado Cash 受到的制裁一样。 作为一个行业,我们面临的问题是那些(假装)制造酷东西的人也(经常)兜售这些垃圾项目。当市场崇拜“土狗项目”,同时要求监管时,用户的需求就很难被重视。

在我们生活的这个时代,金钱已经成为一种 Meme。我们这一代人正面临着通货膨胀和失业率上升之间的经济危机。人们会想尽一切办法多赚点钱,Meme 资产和 NFT 也就“应运而生”。 作为一个行业,我们所能做的就是对投资 Meme 资产的风险发出更响亮的声音,并对创造了人们可以随时使用的有用工具的 Builder 大声喝彩。建立一个可持续的生态系统需要两者兼而有之。

Ripple News Today: XRP Proposal Aims to Unlock $1.5 Trillion for Bitcoin Reserves

The post Ripple News Today: XRP Proposal Aims to Unlock $1.5 Trillion for Bitcoin Reserves appeared ...

The Courtyard NFT Collection Tops in Sales Despite Market Decline

The Courtyard NFT collection leads with $11.25M in sales as Bitcoin and Ethereum NFTs face sharp mar...

Dogecoin Price Set For Major Rebound With Stock RSI Crossover, Bullish Favor Shifts To FloppyPepe

Dogecoin price is set for major rebound as Stock RSI crossover signals breakout. However, bullish fa...