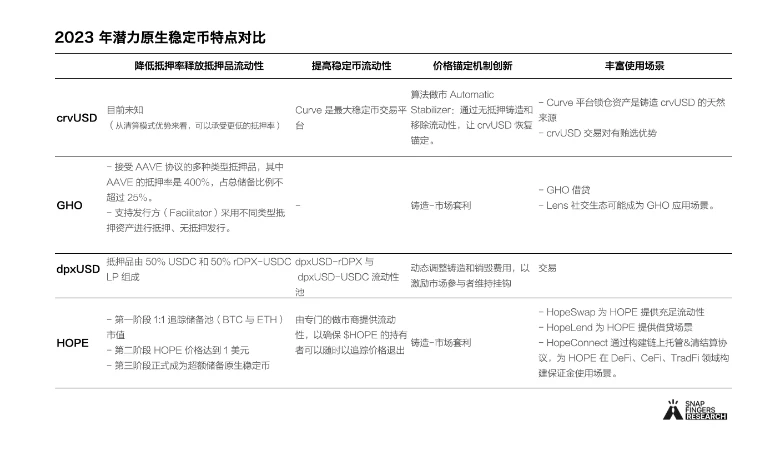

多角度对比分析四个潜力原生稳定币:GHO、crvUSD、dpxUSD、HOPE

前言

早期 稳定币 的需求主要来自于以下两个问题的解决:

-

虚拟资产的价值锚定问题 : 起初虚拟资产价值波动较大,难以稳定,这给加密 货币 市场带来了不确定性和风险。稳定币通过锚定一种稳定的资产,如美元或黄金,来稳定其价值,从而解决了这个问题。

-

监管下的出入金问题 : 由于加密货币市场监管不完善,加密货币的入金和出金存在一定的风险和不确定性,这给交易者带来了困扰。稳定币通过提供一种稳定的资产,使得交易者可以在加密货币市场中使用一种类似于法定货币的资产,从而避免了监管下的入金和出金问题。

USDT 的出现为虚拟资产提供了一个额外的“存放”位置,币币交易也因此取代法币场内交易成为主流,这使得稳定币成为支付手段,进而发挥了其价值尺度的作用。早期的加密市场作为一个新兴且封闭的体系,十分需要外部能量的注入,以增加市场内部流动性和价值稳定性,中心化稳定币成为了传统资金进入加密市场的重要渠道。中心化稳定币由于依赖于中央机构的发行和管理,其存在着发行方的财务风险和监管风险。由于中心化稳定币在稳定币市场中占据着绝对主导地位,这些风险可能会导致中心化稳定币的价值严重下跌,甚至崩溃,从而给整个加密货币市场带来不可预测的混乱和风险。

最近, 币安 合作伙伴 Paxos 遭监管机构叫停,将终止发行稳定币 BUSD,致使 BUSD 的市值一个月内减少近 50% ;稳定币 USDC 因部分储备资产 安全 性受到硅谷银行挤兑风波影响短时脱锚,引发了加密市场的恐慌。因此,加密货币市场需要更为稳健和去中心化的稳定币,以确保市场的健康和稳定发展。尽管取代中心化稳定币的过程可能会较为漫长,但是探索和发展加密原生稳定币越来越成为共识。

已知的 2023 年将推出的原生稳定币,大多是基于已有协议打造的,例如 Curve 的 crvUSD、AAVE 的 GHO、Dopex 的 dpxUSDSD 等。此外,还有稳定币将追踪 BTC 和 ETH 价格,通过分阶段实现超额储备,例如稳定币 HOPE。这些新型原生稳定币的推出,表明稳定币市场正不断发展和创新。它们通过利用现有的协议和 技术 ,希望实现更高效、更安全、更稳定的稳定币发行和管理。这些稳定币的推出有望进一步促进加密货币市场的发展,为 投资 者提供更多的选择和更好的体验。

本文将总结原生稳定币的模式和发展趋势趋势、冷启动策略、飞轮效应机制,从这三个角度出发对比这四个 2023 年将推出的原生稳定币。

01 加密原生稳定币的模式和发展趋势

加密原生稳定币分为两种类型:

-

超额抵押稳定币 : 这些稳定币由其他加密货币(如比特币或以太坊)作为抵押品支持,并可以兑换为担保加密货币,并通过调整参数来平衡供给与需求。例如 Dai(DAI),sUSD(SUSD)和 BitUSD(BITUSD)。

以 DAI 为例,它的稳定机制依赖于其抵押品和稳定费率,用户将 BTC、ETH 等抵押品存入 智能合约 中,再按一定比例借出 DAI,合约通过调整稳定费率这个风险参数,来平衡 Dai 的供给与需求。DAI 与中心化稳定币不同,它是真正被创造出来的“新的美元”,而 MakerDAO 则充当了去中心化央行的角色,管理着稳定币系统的发行和稳定性。与中心化稳定币相比,DAI 的去中心化和开放性更高,使得其具有更高的抗风险能力和去中心化的优势。然而,这种稳定币模式也存在一定的风险,如抵押品价值波动和系统安全等,需要不断完善和加强监管。

-

算法稳定币 : 算法稳定币不由任何资产支持或者非足额抵押支持,价值稳定依赖于算法机制的运行和市场需求的供需关系。例如 UST、 Ampleforth (AMPL), Terra (LUNA)和 Reserve Rights(RSR)。去中心化的非足额质押可以理解为没有底层资产质押的部分由算法机制去调节的需求侧去管理实现,也就是算法稳定币。

原生稳定币不依赖外部资产作为抵押,原生稳定币可以通过机制设计来实现自我调节和自我强化,提高稳定性。由于 UST 的崩溃,市场对算法稳定币的信心受到了严重的打击,因此目前稳定币市场的主要发展方向是超额抵押模式,超额抵押模式的发展趋势主要有四个:

当算法稳定币的需求增加(从而价格增加)时,会创建新的稳定币以将价格降低到所需水平。相反,当需求较低时(价格降低),从市场上购买稳定币,以减少流通供应。算法稳定币的供需关系不同于传统货币市场的逻辑,这种逻辑看似不合常理,但是依然有不少算稳项目出现,原因在于算稳拥有极高的铸币税。Robert Sams 曾在 2014 年写过一篇论文叫做《加密货币稳定化:铸币税份额的概念》(A Note on Cryptocurrency Stabilisation: Seigniorage Shares),这也是现在很多稳定币的设计框架来源。这种设计框架通过同时发行两个 token 来实现:一个作为稳定币,另一个作为与之挂钩的调节稳定性的份额 token。这种情况下,算法稳定币能够源源不断吸收所有流入系统内的资金作为铸币税,也即在内部创造了流动性。这种稳定币模式的好处是更加灵活和开放,但也存在一定的风险,如市场流动性不足和算法机制失灵等。

-

降低抵押率释放抵押品流动性

在稳定币市场中,Liquity 已成为 MakerDAO 的有力竞争对手。Liquity 采用高效的清算机制,使得抵押率仅需 110% ,HOPE 也设定了同样的目标抵押率,相比于 MakerDAO 的 150% ,这一举措可以释放更多的流动性。而 Curve 的稳定币 crvUSD 最大的创新是采用 AMM 代替传统的借贷和清算流程。当达到清算条件时,清算过程将通过持续性清算来平滑进行,而不是一次性发生。这种机制可以降低清算风险,防止市场波动造成的损失。目前 crvUSD 的具体抵押率尚未公布。

-

提高稳定币流动性

新上市的稳定币普遍面临着使用场景缺乏的问题,因此需要对提供流动性的用户进行直接或者间接的激励。其中间接方式一般是与其他稳定币合作,构建充分流动性,以增加持有人信心,增加稳定币需求。例如,FRAX 于 2020 年 12 月上线, 2021 年 2 月通过在 Curve 上提供 FXS 流动性奖励构建了 FRAX-3 Pool 资产池,并通过 Curve Gauge 提高 FRAX 资金池获得的 CRV 激励,随后与 Convex 合作进一步提高了对 FRAX-3 Pool 资产池激励和治理权,从而为 FRAX 构建了足够深的流动性。而直接激励方式则使用生态内的代币进行稳定币流动性质押激励,HOPE 便采用了这种方法,为质押 HOPE 的用户提供治理代币 LT 的激励,从而提高 HOPE 的流动性;此外,HOPE 的流动性由专门的做市商提供,一方面确保 HOPE 有充足的流动性,使得持有者可以随时退出;另一方面通过铸造和市场之间的套利来追踪储备池价格。

Fei Protocol 使用了一种比较特殊的方式来实现这一目的,其提出了协议控制价值(Protocol Controlled Value,PCV)模型,用户存于合约中的资产将由协议直接拥有,用户无法提取这些资产,协议可以更灵活地使用这些资产来保持 FEI 的流动性并实现 FEI 价格的稳定。

-

价格锚定机制创新

当超额抵押型稳定币的价格偏离锚定值时,可以通过套利机制扩张或收缩其发行量,以达到恢复锚定的目的。不同的稳定币机制有不同的扩张或收缩方式。Frax v2 在原有 AMO(Algorithmic Market Operations Controller,算法做市)的基础上推出新的模块,通过自动处理 FRAX 及其抵押品在 DeFi 生态系统中的资产,增加 FRAX 流动性或提高 veFXS 持有者奖励,从更多维度调节 FRAX 供应。例如,当 FRAX 的抵押品(如 USDC)不足时,Curve AMO 可以将手头的 FRAX 大量兑换为 USDC,在 Curve 上提高 FRAX 协议的 USDC 质押量,从而使 FRAX 保持价格锚定;而 FRAX Lending AMO 将 FRAX 放入 Aave 等借贷市场,使得用户可以通过抵押资产(如 ETH)并支付利息来获取 FRAX,增加了 FRAX 的供应渠道。

-

丰富使用场景

发行稳定币不仅需要提供铸造发行,还需要创造稳定币的使用场景,通过构建使用场景来增加稳定币需求并扩大其规模,主要形式有借贷、交易,并为交易对提供流动性激励。Terra 就为其稳定币 UST 提供了广泛的用途,如支付(CHAI)、储蓄(ANCHOR)和投资(MIRROR)。HOPE 也将通过在其生态中应用多个协议,为用户提供丰富的使用场景。其中,HOPE Swap 协议支持交易;HOPE Lend 协议支持借贷业务;而 HOPE Connect 协议,则是一种链上托管和清结算工具,可实现现实资产和链上资产的连接。这些协议共同构建了一个完整的生态系统,为用户提供了全面的区块链服务。

02 原生稳定币的冷启动路径分析

稳定币具有自我强化效应,规模越大,其汇率稳定性也越高,从而吸引更多用户和资本进入市场,进一步扩大市场规模,形成良性循环。以首个原生加密稳定币 DAI 为例,早期 DAI 的价格波动性非常高,但随着规模的增长,波动性趋于稳定。对于原生稳定币而言,冷启动阶段至关重要,若无法建立起规模,在持有者信心和抗风险方面都将面临竞争力不足的情况。

一些原生稳定币冷启动路径总结:

-

DAI 是首个超额抵押型稳定币,最初只接受 ETH 作为抵押品。尽管质押率为 150% ,但在当时的低迷市场环境下,对于长期持有 ETH 的用户而言,这是一种非常好的提高 ETH 利用率的方式,既保留持有 ETH 的权益又能获取稳定币现金流。

-

作为 UST 的发行和管理平台,Terra 公链 在 UST 冷启动阶段起到至关重要的作用。作为一个以商业落地为目标的公链,Terra 生态早期便融合了稳定币、合成资产、机枪池、线下支付等多种场景,为 UST 带来了丰富的应用场景。例如与 Mirror Protocol 合作推出了合成资产,与 Anchor Protocol 合作推出了借贷协议,用户可以将他们的资产抵押在 Anchor 上借取 UST,同时 Anchor 还为 UST 提供 20% 固定存款利息等等。这些合作促进了 UST 的推广和使用,在冷启动期就迅速刺激 UST 需求,并进一步增加了 UST 的用户群体和使用场景。

-

FRAX 在 V2 版本更新后,推出了算法做市模块——AMO,AMO 能够根据抵押率自动将抵押品或 FRAX 转移到资本效率更高的地方,进一步促进了 FRAX 的增长。AMO 的推出使 FRAX 供应量从不足 5 亿美元迅速攀升至 26.5 亿美元。

2023 年潜力原生稳定币冷启动路径分析

crvUSD 的冷启动路径

Curve 作为一个以稳定币为主的 DEX 平台,其独特优势在于 crvUSD 可以与各种抵押品形成交易对,形成了丰富的兑换资产的使用场景。在 Curve War 后,Curve 团队获得了大量 veCRV,这将直接帮助 crvUSD 在流动性和激励等方面获得发展优势。

GHO 的冷启动路径

作为借贷平台,Aave 具备发行稳定币的天然优势。用户的借款和抵押品由统一的资金池集中管理,从而有效降低成本、提高效率,使得稳定币的发行更加高效便捷。因此,创建 DAO 原生的稳定币是一个自然的发展方向,也应该可以降低借款人的成本。

dpxUSD 的冷启动路径

dpxUSD 是通过将 rDPX 与 USDC 流动性池结合创造出来的,通过以折扣的方式激励用户来铸造 dpxUSD。

HOPE 的冷启动路径

HOPE 稳定币的规划与其他稳定币不同。在早期发展阶段,HOPE 的储备价格将从 0.5 美元开始。发行筹集的资金将转换为 BTC 和 ETH 存入 HOPE 储备池(“HRP”)。用户可以通过官方协议在初始发行期间铸造 HOPE,或者此后通过特定做市商或 HopeSwap 协议购买 HOPE。随着加密货币市场的复苏,HOPE 的市值将逐渐达到 1 美元(达到面值的 100% ,“挂钩事件”)。

HOPE 的流动性由专门的做市商提供,一方面确保 HOPE 有充足的流动性,使得持有者可以随时退出;另一方面通过铸造和市场之间的套利来追踪储备池价格。如果 HOPE 没有能够达到 1 美元的价格锚定,第一阶段购买 HOPE 的用户可以将 HOPE 兑换回 BTC 和 ETH。 HOPE 完全过渡到 HRP 后(超额储备的稳定币),将纳入其他代币(例如稳定币)。此后,HOPE 稳定币的使用场景将逐步拓宽至借贷、衍生品交易和合成资产等。

持有者通过质押 HOPE 可以获得 HOPE 生态的治理代币 LT(Light Token),并享受未来 HOPE 生态中的其他收益,如 HopeSwap 的交易费用优惠等.

HOPE 的冷启动模式为用户提供了三重价值:

-

一种简单的方式追踪加密市场最大两个蓝筹资产——BTC 和 ETH。

-

HOPE 是由 BTC 和 ETH 组合而成的资产凭证,随时可交易、可赎回,在 DeFi、CeFi、TradFi 平台均可作为优质抵押资产。

-

获取平台治理代币 LT 激励。

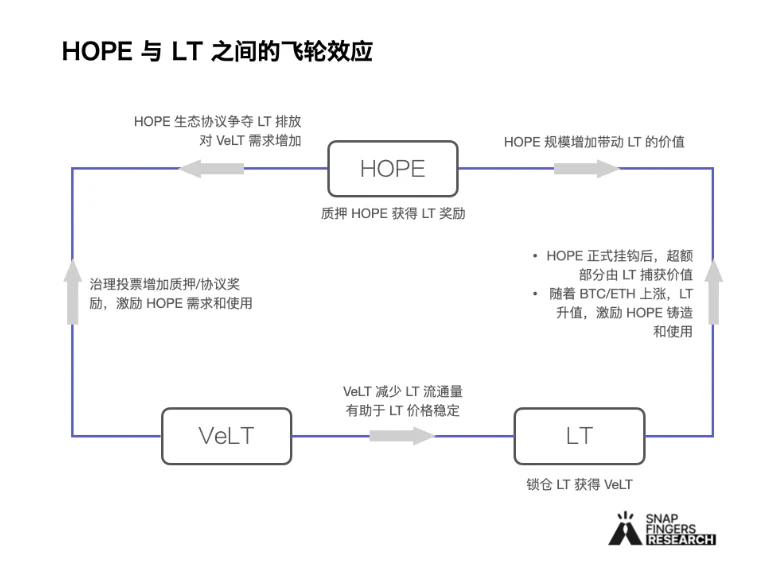

03 治理代币和稳定币之间的飞轮效应

通过机制设计,治理代币可以在早期激励稳定币的规模增长,并在后期对价格锚定起到稳定器的作用。稳定币和治理代币之间通常存在相互增强的正反馈效应,形成飞轮效应。

-

MKR 持有者可以通过投票来控制 MakerDAO 系统的管理和决策,包括治理和风险分摊机制,并获得系统中的手续费和其他奖励。当 DAI 保持稳定且规模增加时,说明系统运行良好,从而增强对 MKR 的信心。此外,系统中需要更多的 MKR 来提供市场担保,导致 MKR 的价格上涨。然而,如果极端行情导致 MakerDAO 系统中的抵押品清算失败,造成损失,这些损失通常会由 MKR 持有者来承担,以保证稳定币 DAI 的稳定性和安全性。

-

UST 通过和 LUNA 的双向销毁铸造来维持 1 美元的价格。当市场上对 UST 有需求时,人们就会购买并销毁 LUNA,从而推高 LUNA 价格。Terra 利用 Anchor 提供的高达 20% 的年化利率不断吸引外部资金进入系统,从而增加 UST 的发行量,推高 LUNA 的价格。反之,如果 LUNA 的买方流动性不足以支撑其价格锚定机制时,就会导致 UST 和 LUNA 螺旋下跌。

-

Frax 是由 USDC 和 FXS 作为抵押品铸造的稳定币。随着 Frax 的需求增加,FXS 的需求也会随之增加,这将推动 FXS 的价格上涨,从而为 Frax 储备资产带来收益。未来 Frax 将过渡为 100% USDC 抵押,这将进一步加强 Frax 的稳定性和可持续性。

AAVE-GHO 的飞轮

持有并质押代币 AAVE 可以获得 stAAVE,可以降低铸造 GHO 的总成本(即更低的利息),这有助于减轻 AAVE 的二级市场销售压力,并确保 AAVE 协议的安全。GHO 借贷所产生的利息费用将全部发送到 DAO 资金库,如果 GHO 达到 DAI 的市值,以 3.5% 的平均利率估算,每天可为 AaveDAO 赚取近 15 万美元,这有利于 AAVE 的价格增长,从而也能让 GHO 变得更加安全。

rDPX-dpxUSD 的飞轮

rDPX V2 将引入通过燃烧 rDPX(使其通货紧缩)来铸造挂钩资产的能力。dpxUSD 的需求越多,rDPX 的通缩力度越大,越容易推升其价格,反过来又促进了 dpxUSD 的需求。

HOPE-LT 的飞轮

-

HOPE 的价值体现 : HOPE 最初以 50 美分的储备价格开始发行。该协议预计以 1 美元的锚定价格和略高于 100% 的储备率(例如以港币计算为 105% -112% )作为预期终点。在 HOPE 达到 1 美元锚定之前,持有人将类似于持有 ETH 和 BTC 的 ETF,同时还能获得额外的 LT 奖励。当 HOPE 稳定在 1 美元之后,协议的超额利润将流入 LT 代币。

-

LT 的价值体现 : LT 是该协议的治理代币,可以通过在协议中提供流动性、参与各种协议服务或质押 HOPE 来获得。LT 可以通过质押获取 veLT,后者可以增加 LT 的收益率。此外,veLT 还可用于投票提高持有者的流动性奖励并获得额外的手续费分成。

这为 HOPE-LT 带来了下面的飞轮:

-

持有 HOPE 代币的用户可以质押来获取 LT 代币,以增加对治理和生态激励代币的持有量,同时减少 HOPE 的流通量。

-

持有 LT 的用户可以使用 veLT 进行 boost,提高获得 LT 奖励的效率,并通过投票 Gauge 来提高流动性奖励并获得额外的手续费分成,从而进一步增加对 LT 的持有量。在 HOPE 生态系统中的 DeFi 项目可通过交易挖矿获得 LT,而各协议的排放量由投票决定,这也赋予了 veLT 贿选的价值。

-

当 HOPE 的储备价格达到 1 美元后,其价值将体现在 LT 上,这将进一步促进 LT 的需求。

-

BTC 和 ETH 的上涨会使 LT 升值,LT 的升值会增加生态激励总金额,刺激 HOPE 的用量增加,从而刺激 HOPE 的发行量增加。

-

生态建设的提升会促进 veLT 需求的增加,从而减少 LT 的流通,提高 LT 的价值。

总之,HOPE 的储备率和价格受市场影响,如果市场上涨,HOPE 的储备价格将增加,从而促进 LT 的需求和持有量。反之,如果市场下跌,HOPE 的储备价格将降低,从而降低 LT 的成本,减少 LT 的需求和持有量。HOPE 项目将于 4 月 19 日上线。

结语

在稳定币市场中,算法稳定币曾经被认为是一种非常有前途的叙事。然而,随着市场的发展,以及 UST 规模的快速膨胀和覆灭后,人们逐渐认识到这种没有外部性资产支持的算法稳定币模式的脆弱性。这让市场参与者意识到,超额抵押模式是保持稳定币价格稳定的更为可靠的方式。

如今,以超额抵押为核心的原生稳定币项目依然在探索更加高效的稳定机制、清算机制和更为丰富的抵押资产类型。它们致力于提高资金利用率,以应对市场波动和风险。这些项目的发展不仅为市场提供了更高的资本效率和更多资本套利的机会,而且还为更多的投资者提供了更多的投资选择,最终也推动了 DeFi 整体生态的发展。

在超额抵押原生稳定币项目中,有一些是基于已有协议的,如 GHO、crvUSD 和 dpxUSD,它们通过建立在已有流动性基础上的超额抵押模式,能较大程度保证其价格的稳定性。同时,一些超额抵押稳定币项目则通过模式创新实现冷启动,如 HOPE,它利用锁定储备资产和 DeFi 生态打造的方式,通过建立储备池和使用场景,保持稳定币的价格稳定。

当前,欧美银行频繁暴雷,中心化稳定币的稳定性受到质疑,因此链上透明的原生稳定币的地位将更加重要。原生稳定币的透明度和去中心化特性可以为市场带来更大的信任和安全感,同时也提供了更多的套利机会和流动性。

Chainlink Price Prediction Experts Now Recommend Bitcoin Solaris: ‘Like Mining Bitcoin in 2010 From Your Phone

The post Chainlink Price Prediction Experts Now Recommend Bitcoin Solaris: ‘Like Mining Bitcoin in 2...

Best Altcoins to Buy as Trump Urges Fed to Cut Interest Rates in Favor of Crypto

Bitcoin made a new all-time high on May 22 when it crossed $112K. Although it dipped below $100K soo...

The Return Of Altcoin Season: Why Bitcoin Dominance Must Fall To 62%

One of the reasons that the altcoin season seemed to not have begun until now is the fact that Bitco...