RWA:风浪越大,鱼越大

代币化的现实世界资产可能是 DeFi 的下一个引擎。

什么是 RWA ?

RWA,Real World Asset,真实世界资产。目前最流行的 RWA 主要有以下几类:现金(美元)、金属(金、银等)、房地产、债券(美国国债居多)、保险、消费品、信用票据、特许权使用费等。

RWA 的资产规模远超 Crypto Native Asset。例如,固定收益债券市场规模约为 127 万亿美元,全球房地产总价值约为 362 万亿美元,黄金的市值约为 11 万亿美元,目前 Crypto Native Asset 的市值为 1.1 万亿,仅为黄金市值的 1/10 。

如果把这些 RWA 的一小部分放进 DeFi 领域,DeFi 的总规模将获得大幅提升。

如何将 RWA 带进 DeFi?

通常使用 智能合约 来创建代表 RWA 的 Token,同时提供链下保证,即已发行的 Token 始终可赎回基础资产。

RWA 在 DeFi 中有以下几种常见应用形式:

1、 稳定币 : 比如 USDT 、 USDC 、BUSD 这些最头部的稳定币都属于 RWA,Tether、 Circle 、Paxos 这些发行公司通过维持经过审计的美元资产储备,铸造稳定币 Token 供区块链及 DeFi 协议使用;

2、 合成资产 : 合成资产也属于 RWA,比如通过合成资产的形式,将股票、商品等以挂钩的衍生品的形式进行链上交易。目前在合成资产领域发展最好的是 Synthetix ,在 2021 年牛市巅峰期其协议中锁定了价值超过 30 亿美元的资产;

3、 借贷协议 : RWA 在借贷协议中已经有较好的发展。借款人以 RWA 作为抵押品,DeFi 平台可以为借款人提供抵押借贷业务;也有一些并未抵押资产,仅凭借其品牌信誉的信用借贷业务。RWA 在 DeFi 借贷协议中的使用,为 DeFi 借贷协议的可持续发展和营收规模带来了非常重要的积极作用。

RWA 赛道的发展现状和案例

RWA Tokenization 有助于扩大 DeFi 的市场规模,也有助于传统 金融 机构探索新的业务模式。头部的 DeFi 协议对 RWA Tokenization 有积极布局,一些传统金融机构对 RWA Tokenization 也很感兴趣。

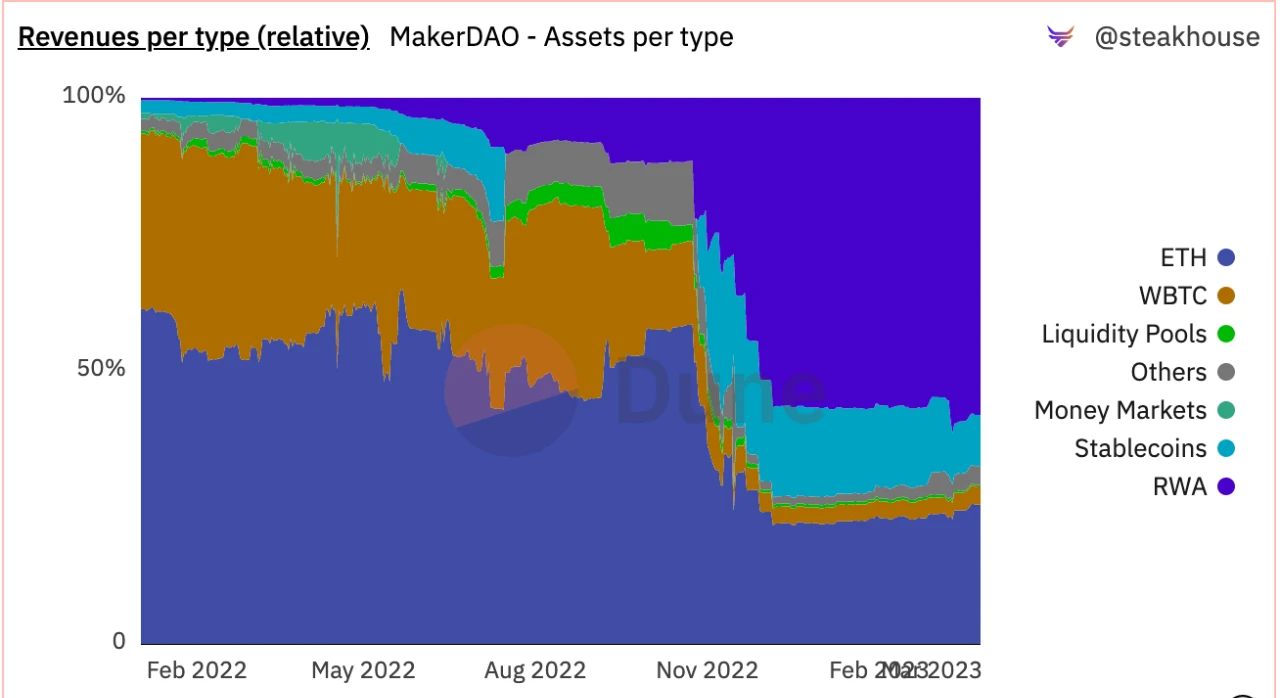

MakerDAO : RWA 业务规模超过 6.8 亿美元,贡献超过 58% 的收入。

因为传统金融系统的收益率现在比 DeFi 协议的收益率高,例如美国国债的收益率约为 3.5% ,而头部 DeFi 抵押借贷协议的收益率约为 2% ,这给了 DeFi 协议获得可持续收入的机会。

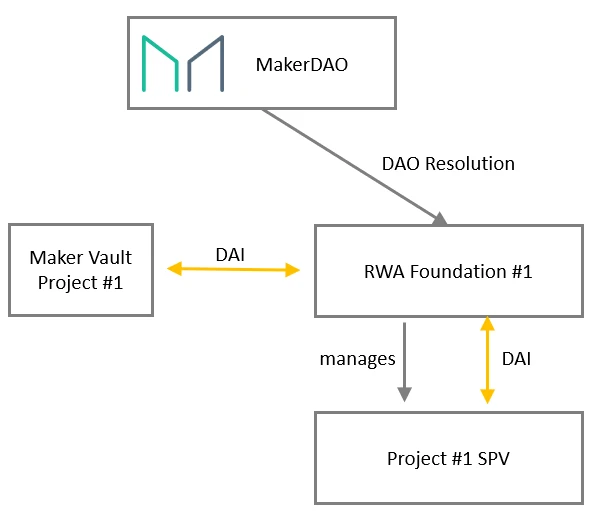

为了管理 RWA 业务,MakerDAO 设立了 RWA Foundation。根据抵押品类型的不同,可能设立不同的 Foundation,而且每个 SPV 还可以根据业务需求选择最合适的管理辖区/法律结构。其基本架构如下:

MakerDAO 针对 RWA 的链下资产,在抵押借贷的业务逻辑上有些调整。主要是清算部分不是通过链上公开拍卖执行清算,而是由第三方在链下强制执行。实现新功能的智能合约主要包括:

-

RwaLiquidationOracle : 充当链下执行者的 liquidation beacon;

-

RwaFlipper : 在注销的情况下充当虚拟清算模块;

-

RwaUrn : 这有助于借入 DAI,交付到指定账户;

-

RwaOutputConduit 和 RwaInputConduit : 支付和偿还 DAI;

-

RwaSpell : 部署并激活新的抵押品类型;

-

RwaToken : 代表系统中的 RWA 抵押品;

-

TellSpell : 允许 MakerDAO 治理启动清算程序;

-

CureSpell : 允许 MakerDAO 治理取消清算程序;

-

CullSpell : 允许 MakerDAO 治理注销正在清算的贷款。

MakerDAO 在他们认为必要时,通过 tell() 调用 RwaLiquidationOracle 。 这将开始倒计时,修复期结束后, 预言机 将开始报告该头寸正在清算中。如果触发清算的原因得到补救,则在补救之后 MakerDAO 治理可以通过调用 Cure() ,恢复正常状态;如果 MakerDAO 治理已触发清算且补救期已过且未被调用时,链下执行者(如受托人等)可以通过调用 good() 来报告该头寸处于清算状态。 如果在清算过程结束时头寸上仍有债务剩余,并且 MakerDAO 认为债务不会被清偿,它可以通过调用触发注销 cull() 。注销通过将系统的抵押品价值设置为零来进行,这将导致头寸通过 bite() 等进行链上清算。与现有抵押品类型的清算模块不同,专门的清算模块 RwaFlipper 不会尝试出售标的抵押品,而只是通过允许创建系统债务来标记系统资产负债表上的损失。

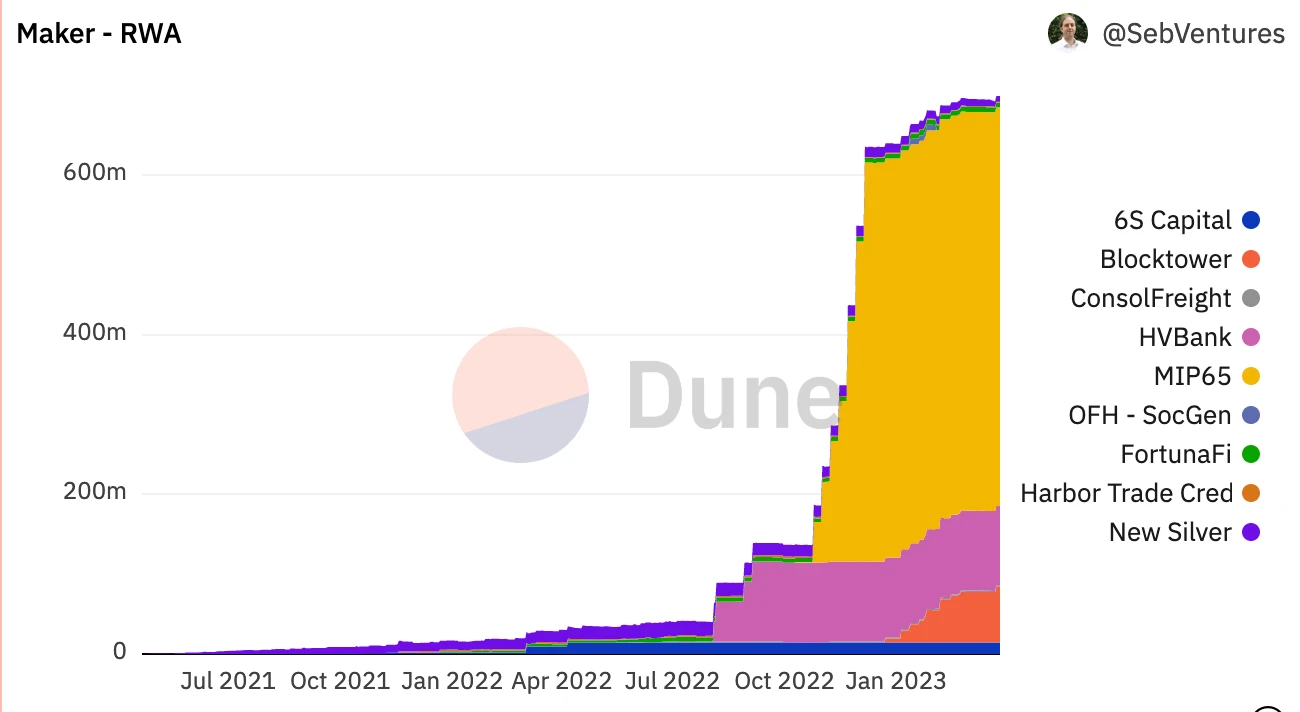

MakerDAO 在采用 RWA 方面有很大进展。目前,MakerDAO 拥有价值超过 6.8 亿美元的 RWA 支持的去中心化稳定币 DAI。

MakerDAO 在 RWA 方面,将其 6.8 亿美元的 RWA 拆解分析,有三个具体案例:

1、MakerDAO 的大部分 RWA 抵押品(约 5 亿美元)是以由 Monetalis 管理的美国国债形式出现(MIP 65 )。这些资产为 MakerDAO 协议提供了闲置 USDC 抵押品的收益来源;

2、MakerDAO 还推出了一个由费城一家名为 Huntingdon Walley Bank(HVB)的商业银行提供价值 1 亿美元贷款支持的金库。HVB 使用 MakerDAO 来支持其现有业务的增长以及围绕房地产和其他相关垂直领域的 投资 ,并成为美国监管金融机构与去中心化数字 货币 之间的首个商业贷款的案例;

3、在一个单独的金库中,法国兴业银行从 MakerDAO 借了 700 万美元,其头寸由价值 4000 万欧元的 AAA 级债券作为 OFH 代币的支持。

通过引入 RWA 作为抵押品,MakerDAO 能够显著增加其协议收入。截至目前,MakerDAO 的收入有超过 58% 来源于 RWA 业务。

Centrifuge :以 NFT 的形式将 RWAs 带入 Crypto 生态,TVL 超 1.7 亿美元。

Centrifuge 是通过 NFT 的形式将现实世界资产带入 Crypto 生态系统。 Centrifuge 协议的 dApp 叫 Tinlake ,Tinlake 的产品逻辑主要如下:

1、资产发起人使用 Tinlake 桥接现实世界的资产。 该资产被转换为 NFT,其中包括相关的法律文件;

2、资产发起人可以使用代币化的现实世界资产 NFT 作为基础抵押品来创建资产池;

3、创建池时,会创建两个 Token——DROP Token 和 TIN Token;

4 投资者可以根据个人风险偏好决定向哪个池提供资金,购买 DROP 或 TIN Token;

5、DROP Token 持有者有保证收益,由费用函数决定,每个池有固定利息,每秒复利;

6、另一方面,TIN Token 持有者没有保证收益。 他们收到基于池投资回报的可变收益率,这可能高于持有 DROP Token 的回报;

7、TIN Token 持有人承担更高的风险,因为如果借款人违约,他们将承担第一笔损失。

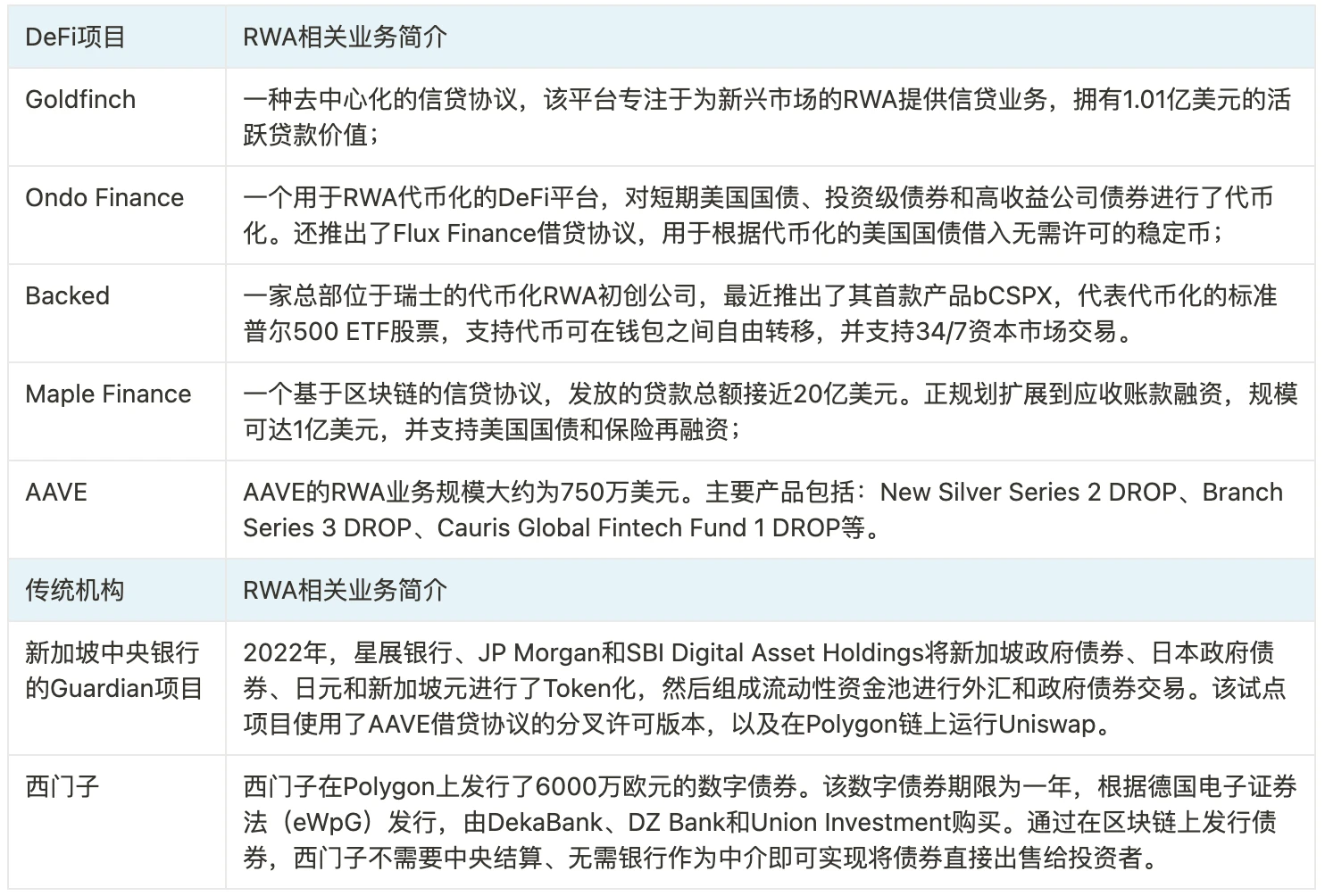

除了 MakerDAO 和 Centrifuge 外,还有一些 DeFi 协议和传统金融机构也在 RWA 方面有些探索:

RWA 的机会和风险

RWA 的信任假设:由于 Tokenization 的 RWA 毕竟是在链下,无法通过智能合约强制执行清算处理,还依赖于传统金融机构的背书,这些 RWA 的信任属性可能永远无法与 Crypto Native Asset 达到同等级别。同时,由于 RWA 信任假设的存在,完全无许可的 DeFi 协议也很难支持 RWA,所以目前的 RWA Tokenization 的项目,在 RWA 资产的处理上,一般还是有中心化主体的作用和影响。

RWA 的潜在机会: STO (Security Token Offerings)历来被视为 RWA 的有限实施。由于很多 STO 通常是仅在许可平台上可用的利基证券,因此它们的采用尚未达到与 公链 上的 RWA 相同的水平。目前的 STO 是区块链行业里为数不多被监管认可的资产代币化方案,STO 在拥抱监管方面的发展路径,可能 RWA 也可以尝试探索。

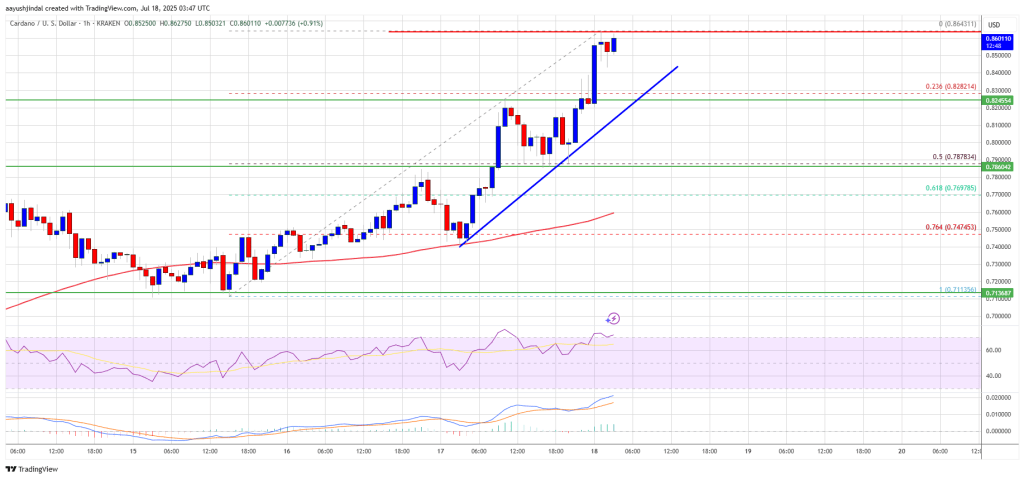

Cardano (ADA) Flashes Bullish Signal—Is the Rally Just Beginning?

Cardano price started a fresh increase from the $0.720 zone. ADA is now consolidating and might atte...

Ethereum Road To $10,000: Replay Of May’s Playbook Predicts Another Breakout

After beating the resistance mounted at the $3,000 by bears for months now, the Ethereum price looks...

Ondo Finance Rolls Out Tokenized Treasury Bills on Sei Network

Ondo Finance announced its partnership with the Sei Network, a move that has made its USD yield toke...