Arbitrum估值分析,机构成本在哪?什么位置我们可以冲?

文章来源:团子财经

Arbitrum 是目前生态最完整的Layer2,在Layer2中市场份额达55%,生态项目200+,呈现有机增长态势。$ARB代币将仅用于协议治理,没有其他用例,目前Arbitrum上还是使用ETH支付fee。ARB将标志着 Arbitrum 正式过渡到 DAO,这意味着治理完全在链上进行,无需核心团队手动实施提案。

为什么发币?

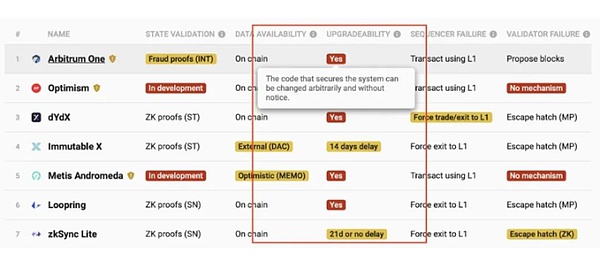

几乎所有 rollups 都可由中心化实体任意升级,产生了被利用的可能性。可以被任意升级的话,理论上只要代码设计得当,可以突然更新跨链合约把用户的全部资产划走。(即便不太可能)为了缓解这个问题,由 ARB 代币持有者组成的 Arbitrum DAO 将控制可升级性

真实的理由:

生态已经呈现有机生长态势,项目方要赚钱了。

空投细则以及有没有资格获得空投我在此前文章已经详细的写过了,还不知道的朋友可以去翻翻看看。

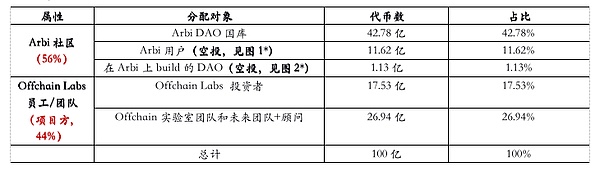

代币经济

100亿的总量,2%的通胀,大所会第一时间上。2023.3.23开始发放空投,机构投资者一年后才开始解锁。一年后当天投资者发放总量的4.3%(当天总流通量的6%),项目方和顾问发放总量的6.7%(当天总流通量的10%)随后3年按月线性解锁。

机构成本

国库留了近一半,空投11.62亿,投资者/投资机构有17.53亿,3轮融资共1.437亿美金

机构平均成本:1.437亿/17.53亿=0.082$/枚。

种子轮大约:0.005$/枚,募资3.7M

A轮大约:0.12$/枚,募资 20M

B轮大约:0.12$/枚,募资120M

若价格在1-2刀,机构平均获12.2x-24.39x的收益

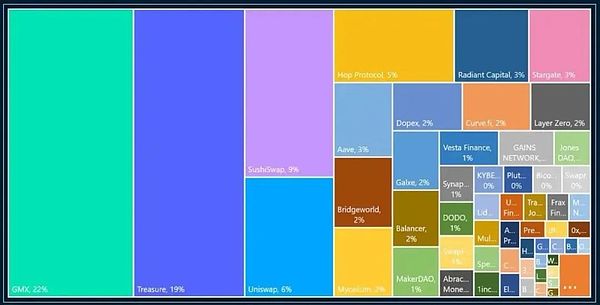

空投给DAO 的1.13亿 $ARB 分配如下:

GMX能获得22%代币,后续可能分发给GMX交易用户。

Treasure_DAO能获得19%的代币,后续可能分发给各游戏用户及核心NFT持有者。

SushiSwap能获得9%,应当也是给交易用户了。

估值分析

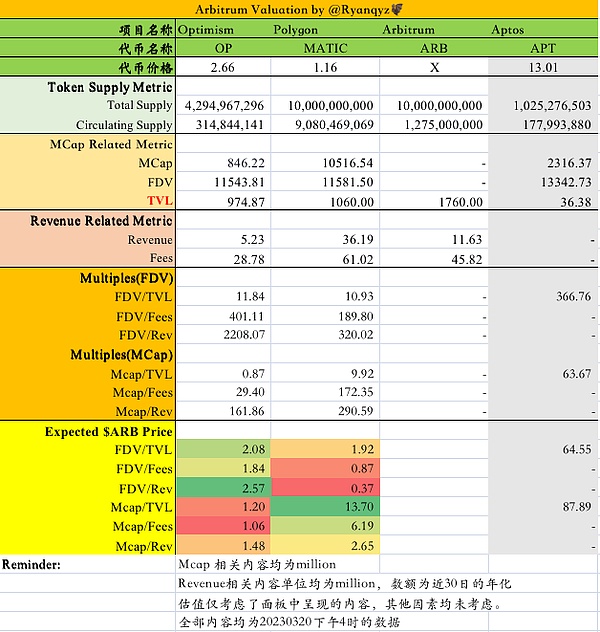

做完还是觉得用同为L2的OP来做相对估值最合理。 MATIC因为基本全流通,所以MCap过高;APT显然不适合做对比。

FDV/TVL和MCap/TVL是比较好的indicator,那么1.2-2.08都是比较合理的估值。

考虑到Arbi的龙头地位,其估值可能会有所提升。

估值更高的原因:L2 龙头,罕见的有机增长和健康的生态,比较高的确定性

估值更低的原因:空投精品号和撸毛号差别不大,初始流通量较高,可能导致初期抛压较大。

开盘价格等,实际上没人能够预测清楚,有估值作为抓手帮助自己决策即可

什么位置我们可以冲?

注意:初始抛压只有前期流通为早期空投用户(11.62亿)+daos生态系统(1.13亿),前期流通合计12.75亿。

团队+投资人一年后解锁。国库DAO(42.78亿)放在国库里, 需要经过DAO投票才能决定用途。

因为实际上撸毛的和炒币的人整体上不是同一批人,所以这里假设大部分的撸毛者会开盘直接出售。

假设价格是1-2刀,75%的撸毛用户抛售:

需要的流动性(接盘侠)为:

1*0.75*12.75亿=10.2亿

2*0.75*12.75亿=20.4亿

这个抛压还是不小的,这也是为什么有人开盘会看跌。刚开盘应该会是抛压最大的一段时间,在抛压结束后,因为Arbi的热度,可能继续上涨。合理的介入点是在0.5-0.8-1,也可以分批挂单试试

机会永远都有,保持冷静,持续努力,保持信息敏感,不偷懒才是王道。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。

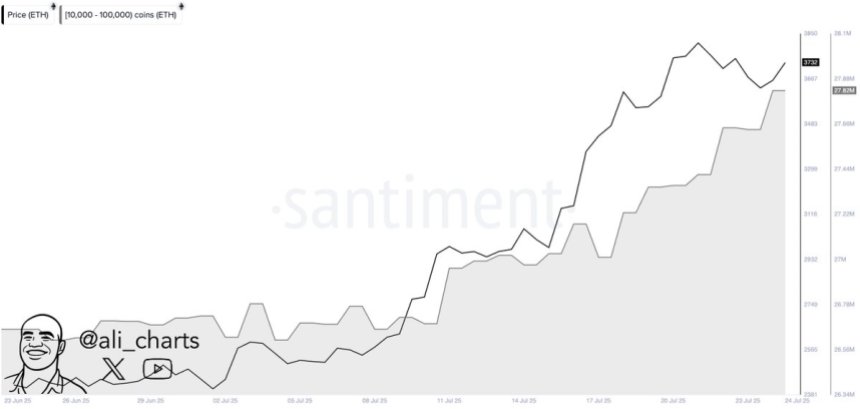

Ethereum Whales Accumulate Over $4.1B In ETH In Two Weeks – Details

Ethereum is showing renewed strength after a sharp but short-lived pullback. Following its recent hi...

Pi Coin Under Pressure: Security Concerns Rise as Price Hovers Near Lows

The post Pi Coin Under Pressure: Security Concerns Rise as Price Hovers Near Lows appeared first on ...

Get In Before the Burn: Punisher Coin’s $0.0193 Price Won’t Last Long While Slerf And DOGE Struggling

See why Punisher Coin leads as the best crypto to invest. Explore its presale momentum, plus recent ...