盘点四大老牌 DeFi 协议的新招式,将带来哪些协同效应?

有一些项目为我们衔来了 DeFi 的火种。

如今,出于某些原因,他们又同时开始为这个生态带来创新。

这些创新将为这个领域带来什么样的改变?

文章将提到:

・Aave GHO

・Synthetix V3

・Curve CrvUSD

・MakerDAO Stark Protocol

这些初代 DeFi 协议看似各自为政,但又产生协同作用,再次推动这个领域向前发展。他们都已经成功抢占了自己的市场份额。虽然他们都在推出新功能,但可以互相获益。

据 DefiLlama.com 数据显示,DeFi 总锁仓量(TVL)为约 500 亿美元。

而上述协议占到了很大的一部分:

・MakerDao 72.3 亿美元;

・Curve 49.4 亿美元;

・Aave 48.1 亿美元;

・Synthetix 4.44 亿美元。

尽管 Synthetix 的锁仓量要小得多,但他们加起来约占 DeFi TVL 的 35%。

Aave

在主网进行 V3 升级后,Aave 刚刚为其期待已久的稳定币 $GHO 启动了测试网。

这是一个由多个加密资产支持的超额抵押稳定币。通过其 Facilitators,这是用一篮子波动或稳定的资产铸造的。

它的利率不受供求关系的影响,而是由 Facilitators 和 DAO 决定的。

$AAVE 质押者有借贷折扣,这仍可能导致购买压力。

但我的目的是强调 V3 在资金效率方面的改进。

这归功于“E-mode”,它允许用户在借入价格与其抵押品相关的代币时拥有更高的抵押权(更高的 LTV——贷款价值比)。

这意味着用户可以通过减少抵押来借入更多资金。

的确,这种机制只能对相关的代币对实施。例如,稳定币有自己的波动率/相关性。

但这并不是事实的全部。

此外,如下图所示,Aave 可以与知名项目一起提高整个系统的流动性。

Synthetix

该协议在文章提及的几个 DeFi 项目中 TVL/市值比率最小。

但我们不应忘记,它是最早讨论去中心化衍生品的协议之一。它的贡献是不容小觑的,但没有达到最初的预期。

然而,市场催化剂和新版本可能会推动它恢复市场份额,并重新确立其三年前的地位。

例如,不要忘了它的稳定币 $sUSD 正在一些主流协议中使用。

但关于 Synthetix 最有趣一点是几天前刚刚发布的 V3。

这是该团队在构建一个流畅的无需许可衍生品平台上的尝试。

由于这次重大升级,该协议现在将引入:

・创建现有金融衍生品的可能性——无论它们是基于 crypto 还是基于 TradFi。这包括商品、股票等;

・通过让其他协议从 Synthetix 平台上获取并路由市场流动性,增强市场流动性;

・通过实施有关债务池和抵押品类型的新机制来简化质押。

正如 Synthetix 团队所说,这些变化的目的都是为了实现无需许可的资产创建、“流动性即服务”以及更好地控制质押者的信用。

Curve

这个行业巨头一直是提供深度流动性和提供高效互换的领导者,同时保持较低的费用和滑点。

如今,它想通过推出稳定币 $crvUSD 来巩固自己的地位。

这个超额抵押稳定币带有一些令人印象深刻的创新,例如:

・LLAMA,这将为债务头寸提供持续清算机制,防止市场波动造成损失。

・$ETH 和 LP 抵押(可能是 tricrypto2 和 3 pool)。

此外,最近有消息称,这有可能对抵押品(债务头寸)采用更高的 LTV。

这将意味着用户可以从他们的抵押品中实现资本的最大化,同时减少对清算的担忧。

系统流动性也会更强。

MakerDAO

就 TVL 而言,这是仅次于 Lido 的第二个 DeFi 协议。

尽管 $MKR 的代币经济学和 $DAI 的抵押可能会引起激烈争论,但 MakerDAO 已经催生了加密货币中最常用的生态系统之一。

现在它正在扩大。

Maker 的“以增长为重点的分支”Spark Protocol 将于 4 月推出。

有意思的是,它建立在 Aave V3 之上。

得益于 Maker 的信用额度,用户将能够以非常低的利率(目前为 1%)借入 $DAI。

此外,Spark Protocol 将与固定利率协议合作,以提供这一重要工具。

在 TradFi 中,此类市场的 TVL 约为 450 万亿美元,而加密货币由于其新生的贷款机制及其波动性仍然落后。

此外,Maker 将推出自己的 $ETH 合成资产,称为 $EtherDAI。

Spark Protocol 将通过提供其流动性质押衍生品 $sEtherDAI 来帮助创造更多需求。

在总结了这些元老级 DeFi 项目的创新之后,我想强调的是,这些项目都希望通过与其他协议共享流动性和基础设施来发展业务。

・Aave 治理正在讨论锁定他们所有的 $CRV 以直接释放到 $GHO 池;

・Spark 将 $DAI 市场利润的 10% 返还给 AaveDAO。

・此外,正如我之前提到的,Frax Finance 已经宣布它将帮助引导 $GHO 的深度流动性。

・Synthetix 的目标是成为衍生品的流动性中心。

显然,所有这些行为都不是出于同理心,而是出于发展。

尽管如此,合作和互相帮助仍然可以是整体 + EV(正期望值)。

这是迄今为止始终在推动 DeFi 发展的精神。

但是,他们为什么要构建不同的稳定币?

在这一点上,我同意 @DefiIgnas 的观点。事实上,我认为这些项目有不同的目标。他们的稳定币也有不同的目标。

例如,$crvUsd 可以帮助 Curve 提高资金效率,同时也增加其他稳定币的流动性。

同时,$GHO 可能主要是一种增加 Aave 流动性的工具。

虽然 Spark 可以成为增加 $DAI 在 DeFi 采用率的工具。

因此,虽然我不喜欢资本分散,但我很想知道这些项目将如何协同发展。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。想抱团取暖,或者有疑惑的

Extsy Officially Launches on April 4th, 2025: A New Era of Seamless Crypto Trading with Industry-Leading Features

London, United Kingdom, 4th April 2025, Chainwire...

XRP vs. Bitcoin: Retail Investors Drive XRP’s Growth While BTC Stalls

The post XRP vs. Bitcoin: Retail Investors Drive XRP’s Growth While BTC Stalls appeared first on Coi...

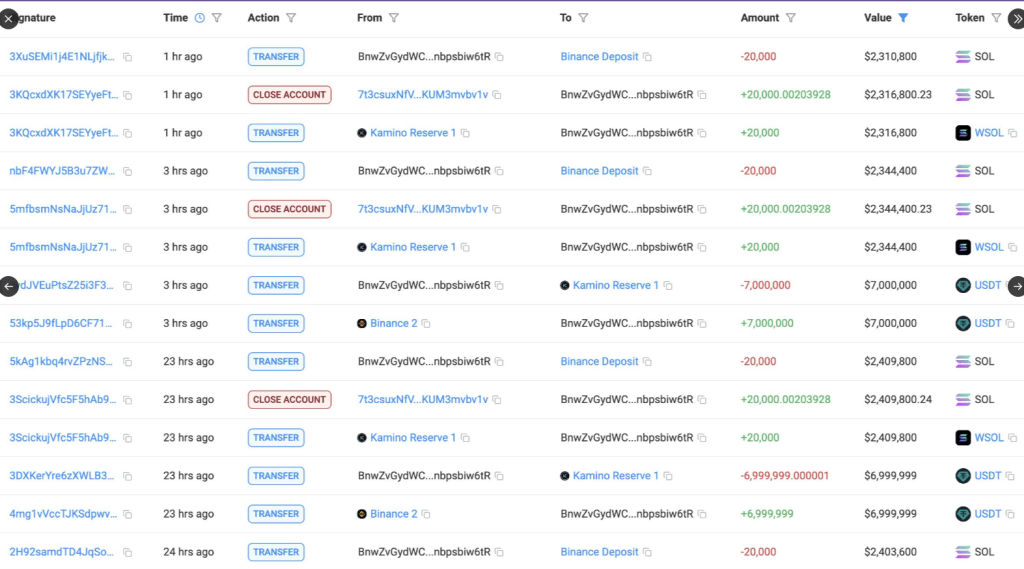

Solana Slammed By Whale Dump—Can It Recover Or Is More Pain Ahead?

Solana’s price has fallen to $116, marking a 12% decrease over the past week amid growing concerns a...