比特币空头押注正在建立——这对 BTC 价格意味着什么

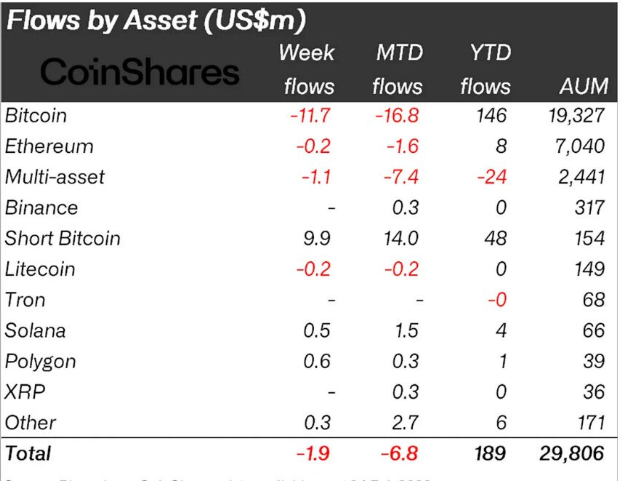

根据 CoinShares 最新的数字资产资金周报,做空比特币投资产品上周流入近 1000 万美元。这使本月迄今的资金流入达到 1400 万美元。与此同时,在同一时期,多头比特币投资产品流出近 1200 万美元

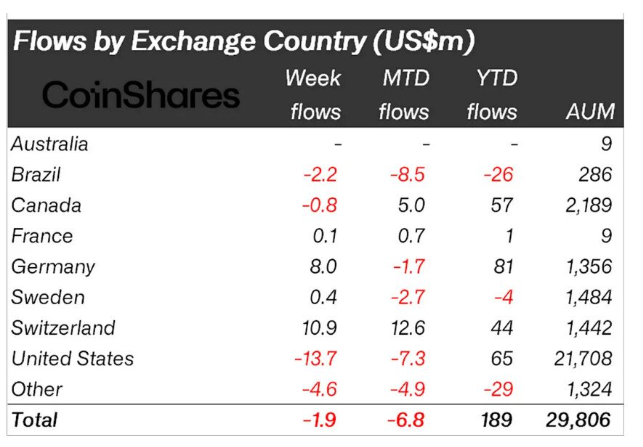

本月迄今流出 1680 万美元。Ethereum、Litecoin、Solana、Polygon、Multi-asset 和其他加密货币的相关投资产品净流量接近于零,突显出近期的悲观情绪主要集中在比特币上。就按地区划分的流量而言,美国流出近 1400 万美元。“我们认为,这种反应反映了美国投资者因近期强于预期的宏观数据发布而感到紧张,但也凸显了其对美国监管打击的敏感性”。

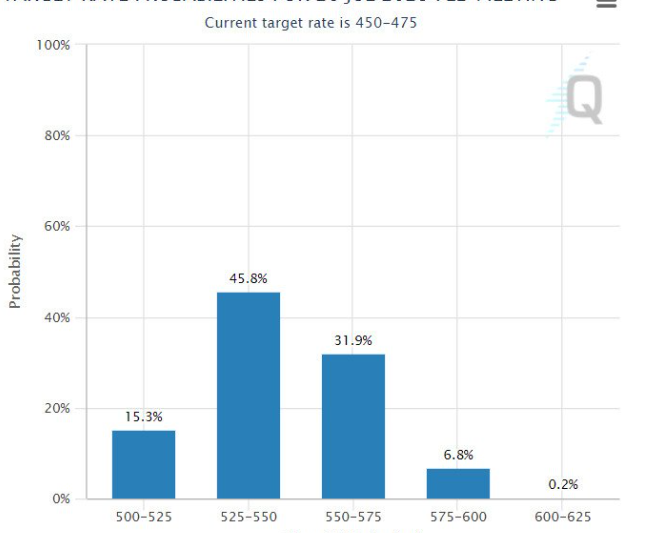

本月发布的一系列强于预期的美国数据,包括 1 月就业和 ISM 报告,以及 1 月 CPI 和核心 PCE 通胀报告等,市场押注美联储今年将进一步收紧政策比上个月的这个时候。根据 CME 提供的货币市场数据,市场的新基准是利率在今年上半年结束前达到近 5.5%。一个月前,市场一直预计利率将在 5.0% 区域见顶。

散户投资者尚未恐慌,资金利率暗示

与散户投资者相比,更倾向于使用加密投资产品的大型投资者显然变得更加悲观,尤其是在宏观逆风不断加剧的美国。但比特币的持续韧性令人印象深刻,世界上最大的加密货币最后一次易手的价格为 23,000 美元,今年仍上涨超过 40%,本月仍略微上涨。

根据加密货币衍生品分析网站 coinglass.com 提供的比特币期货融资利率数据,散户投资者似乎并未转为看跌这一事实可以部分解释这一点。根据 coinglass.com 的数据,比特币融资利率基本保持正值,这表明希望做多比特币期货的交易员比那些希望做空的交易员支付溢价。

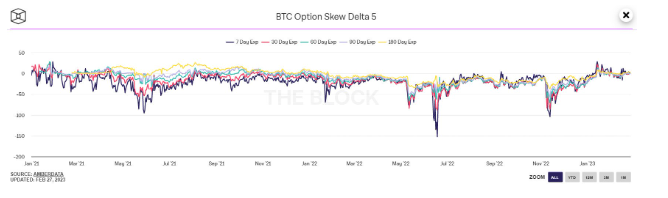

同样,比特币期权市场也发出信号,表明对世界上最大的加密货币的更广泛悲观情绪本月没有明显上升。周五,7、30、60、90 和 180 天到期的比特币期权 25% Delta Skew 均略高于零,表明期权投资者对市场持净中立观点。

25% 的 delta 期权偏差是一个普遍监测的指标,用于衡量交易柜台通过向投资者出售的看跌期权和看涨期权为上行或下行保护收取的费用过高或过低的程度。看跌期权赋予投资者以预定价格出售资产的权利,但没有义务,而看涨期权赋予投资者以预定价格购买资产的权利,但没有义务。

高于 0 的 25% delta 期权偏差表明交易台对同等看涨期权的收费高于看跌期权。这意味着对看涨期权的需求高于看跌期权,这可以被解读为一个看涨信号,因为投资者更渴望获得保护(或押注)价格上涨。

BTC 价格的下一步是什么?

根据 CoinShares 的说法,对空头比特币投资产品的投资激增,虽然似乎不会对更广泛的市场情绪造成太大压力,但可能会在未来几周和几个月内进一步挤压空头。比特币对近期宏观逆风的韧性令人印象深刻,这可能归因于这样一个事实,根据多项链上和技术指标,该加密货币在 2022 年底变得过于超卖。

比特币在 2023 年的反弹可能最重要的是回到它可能一直交易的水平(即 2 万美元,而不是 1 万美元左右)。就加密货币的短期前景而言,在 1 月份决定性突破 200 日移动平均线和“黄金交叉”之后,情况看起来仍然相对乐观,比特币似乎仍在上升趋势通道的范围内走高.

只要 3 月初即将发布的美国数据(如本周的 ISM 报告和下周的官方就业数据发布)不会提供任何新的鹰派冲击,BTC 可能会在 2022 年熊市结束的乐观情绪中继续走高。突破 25,000 美元可能会打开通往 28,000 美元的大门。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。想抱团取暖,或者有疑惑的

The SEC Rate Cuts Could be on the Horizon- Will XRP Price Explode by 45% This Month?

The post The SEC Rate Cuts Could be on the Horizon- Will XRP Price Explode by 45% This Month? appear...

Sam Bankman-Fried Moved to Terminal Island, Home to Infamous Inmates

The post Sam Bankman-Fried Moved to Terminal Island, Home to Infamous Inmates appeared first on Coin...

Ripple Takes Asia By Storm With New XRP Product, Here Are The Recent Developments

Ripple is again breaking into the Asia market with a new XRP product, which would help drive institu...