DCG危机时刻:会爆雷吗?可能引发哪些「蝴蝶效应」?

原文作者:Asher Zhang

原文来源:比推 BitpushNews

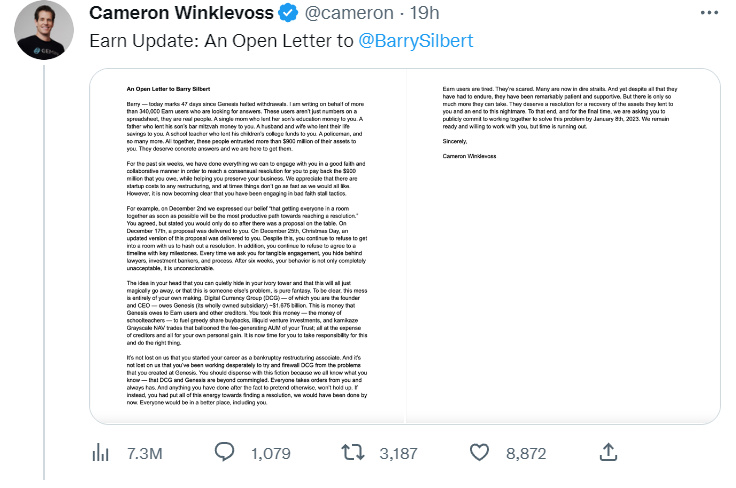

据 金融 指数公司 T 3 Index 数据显示,BitVol(比特币波动)指数于 2023 年 1 月 1 日跌至 49.67 ,创自 2019 年 4 月以来新低。但随着 1 月 2 日,Gemini 联合创始人 Cameron Winklevoss 向 DCG 创始人 Barry Silbert 发送的一封公开信公布,加密市场再次笼罩阴霾。DCG 的危机最有可能在何时爆发?面对 Gemini 的步步紧逼,DCG 接下来会有哪些举措?DCG 危机又可能引发哪些蝴蝶效应呢?

Gemini 联创公开致函 DCG,加密市场风云再起

比特币波动性近期来明显降低,就连一直联动的美股近期也不再跟随。市场分析认为,目前多头不活跃表明散户抄底资金在急剧降低,空头不活跃表明持币人有惜售心态。主力想要建仓,还需要一波令人恐慌的下跌让市场交出筹码。而伴随 Gemini 联创公开致函 DCG,加密市场上方再度阴云密布,恐慌情绪弥漫,比特币的波动性也开始增加。那么,DCG 的危机到底有多大?又会在什么时候到来呢?

据《比推》报道, 1 月 2 日,Gemini 联合创始人 Cameron Winklevoss 代表其 Earn 产品超过 34 万名用户,向 DCG 创始人 Barry Silbert 发送一封公开信,要求他偿还所欠的 9 亿多美元。Cameron 称:Barry Silbert 在过去的六个星期里拒绝配合,采取恶意拖延战术;DCG 欠 Genesis 约 16.75 亿美元,这是 Genesis 欠 Earn 用户和其他债权人的钱。Barry Silbert 拿着这些钱去推动贪婪的股票回购、缺乏流动性的风险 投资 、自杀性的 灰度 资产净值交易(使其信托基金 AUM 增长);一切以债权人为代价,一切为了其个人的利益。 其要求 Barry Silbert 公开承诺在 2023 年 1 月 8 日之前共同努力解决该问题,并称“剩下的时间不多”。

对于 Gemini 联创发布的公开信,DCG 创始人 Barry Silbert 回应称:DCG 没有从 Genesis 借款 16.75 亿美元。DCG 从未拖欠 Genesis 的利息,目前还在偿还所有未偿还贷款;下一次贷款到期日是 2023 年 5 月。DCG 于 12 月 29 日向 Genesis 和 Gemini 的顾问提交了一份提案,但尚未收到任何回复。”针对 Barry Silbert 的此番回应,Gemini 联合创始人 Cameron Winklevoss 再次发推表示:“你又来了,别再假装你和 DCG 是无辜的旁观者,没有参与到制造这场混乱中。这太虚伪了。如果 DCG 没有借钱,怎么会拖欠 Genesis 16.75 亿美元?还有那张期票,你愿不愿意承诺在 1 月 8 日到期时偿付?”

争论还在继续,但从目前 Gemini 联创和 DCG 之间的推文回应看,Genesis 能否在 1 月 8 日进行到期偿付将深刻影响加密市场趋势方向,预计随着时间推移,加密市场恐慌情绪将不断加剧,多空博弈也将进一步变得激烈起来。

危机即至,DCG 将如何应对

DCG 的危机并非始于今日,面对 Gemini 的步步紧逼,DCG 接下来会做些什么?本文梳理了危机爆发伊始,DCG 采取的一些举措,或许对于后面加密市场的发展能提供一些参考。

关于 DCG 的危机,最早是由一名推特用户爆料出来,早在 12 月 15 日,推特用户 Andrew 发推表示,已与 Genesis 债权人沟通,其中 Genesis 欠债权人超过 20 亿美元,Genesis 破产将触发来自 DCG 的超 15 亿美元的可赎回贷款 (注:这与 Gemini 联合创始人 1 月 2 日所称的 DCG 欠 Genesis 约 16.75 亿美元基本吻合) ,而 DCG 破产将引发巨额 GBTC 清算。

随后在 12 月 17 日,多个与 DCG(灰度母公司)相关的加密 货币 (FIL、ZEN、 ETC 、 NEAR 等等)均遭到大幅抛售,加密货币分析机构 Reflexivity Research 的创始人 Will Clemente 发推表示,这一抛压可能来自于 DCG 本身。CHEV 合伙人 Adam Cochran 也表示,从具体某些山寨币的跌幅以及成交量来看,DCG 似乎正在清算。同日,据 The Block 报道,荷兰加密货币交易所 Bitvavo 表示,已无法访问存放在 DCG 内的 2.8 亿欧元(约合 2.97 亿美元)资产。DCG 的暴雷风险已然明晰。

12 月 19 日晚间,华尔街日报(WSJ)报道称,灰度首席执行官 Michael Sonnenshein 在一封致投资者的信中表示,若最终无法将灰度比特币信托(GBTC)转换为比特币 ETF,将考虑对已发行的流通股进行要约收购。我们曾在之前文章 《灰度要约回购背后有何盘算?DCG 能否度过危机》 分析过,灰度此举或是在 DCG 授意下,通过灰度账上资金回购流通股中的 GBTC,帮助母公司 DCG 处理部分持有的 GBTC,从而提高 DCG 资产流动性。简而言之,灰度拿账上的钱买 DCG 手中的 GBTC,从而为其注入流动性。

那么从目前的态势上看,DCG 大概率将进一步清算加密资产,从而提升其自身流动性。上一次,DCG 清算部分加密资产的时机选择在 12 月 15 日前后,当时加密市场整体跟随美股反弹,市场行情相对较好,而 DCG 选择此时大举抛售或许主要还是因为其自身体量过大。从短期来看,在 1 月 8 日前,加密市场风险整体较大,即便上涨也很有可能遭遇 DCG 清算抛压。而伴随时间流逝以及 Gemini 的步步紧逼,DCG 以及 Genesis 或许会在无奈之下,不顾及大盘行情而选择选择继续清算,而这也正在被链上数据逐渐证实。

从链上数据看, 1 月 3 日,派盾(PeckShield)监测显示, 2 天前,标记为 Genesis 的休眠地址(0 x 815 c 开头)将 2 万枚 ETH (约 2400 万美元)转移到 0 x 0 e 77 开头地址,随后将近 2 万枚 ETH 兑换为 wstETH,期间 12 月 31 日 stETH/ETH 汇率曾一度跌至 0.985 。

1 月 3 日 12 时,链上分析师 Noah 发推表示,Genesis 在 1 小时前向 Coinbase 充值 1600 万枚 Gala,价值约 282 万美元。该分析师认为 Genesis 或许正在积极处理 Gemini 的流动性问题。

DCG 最终何去何从?各路大 V 怎么看

伴随 DCG 和 Gemini 在推特上的交锋,加密市场的神经也开始再度紧绷。那么,DCG 的危机是如何酿成?DCG 最终又将走向何种结局呢?

1 月 3 日,加密 KOL Andrew 在社交媒体表示: “ 预计加密交易平台 Gemini 马上将强迫 Genesis Trading 进入破产程序,而 Genesis 破产将触发 DCG 资产的清算 (基于可赎回贷款),DCG 或将破产,灰度信托资产将面临重大风险。”

三箭资本( Three Arrows Capital )联合创始人 Zhu Su 发推表示:“去年夏天, DCG 因为三箭资本破产蒙受巨大损失,Babel Finance 和其他参与 GBTC 的公司也是如此。 他们当时可以冷静地选择重组,相反他们通过‘左手倒右手’的可赎回本票填补漏洞。这就像一个孩子输了扑克然后说‘我爸爸会付钱给你,让我继续玩’,但其实‘爸爸’就是他自己。DCG 像 FTX 一样,过去几个月一直在误导客户,没有人询问 Genesis 是如何填补漏洞的;而且在这段时间一直吸收更多存款并希望市场价格上涨。Genesis 的债权人将在未来几天内将其推入破产程序,并接管剩余的 DCG 资产,他们可能会要求 Barry 以简单的方式偿还他的套现,而不是等待美国司法部的刑事案件和赔偿惩罚。”

纽约投资管理公司 VanEck 数字资产战略总监 Gabor Gurbacs 评论称:“在我个人看来, 解决方案就是 DCG 应该出售股权并让 Genesis 债权人得到补偿。 这是一个诚实和明智的做法。我的猜测是, 如果卖家有意愿,就会有愿意的买家。认真的买家可能想要控制权。 ”

DCG 危机可能引发哪些“蝴蝶效应”

Gemini 联合创始人对 DCG 的公开致函,再次将加密市场的危机推升至一个风口浪尖处。上文已经谈了很多因为 DCG 暴雷可能引发的危机以及未来走向;但是,DCG 所引发的“蝴蝶效应”还有哪些?本文认为最重要的就是引发矿企违约,从而再一次冲击加密金融机构,加深加密金融衰退。

在本轮牛熊周期中,很多比特币矿企资金管理不善,账上持有大量比特币,比如申请破产的 Core Scientific 几乎将所有的比特币都留在了资产负债表上,直到 5 月市场崩溃之后才开始出售其比特币。伴随 DCG 危机爆发,大概率将导致比特币价格下跌;而在本轮熊市中,本已不好过的矿企,很有可能进一步抛售比特币以度日,从而造成比特币价格螺旋下跌。目前,上市破产或股价暴跌的矿企有:Compute North(破产)、Argo(股价暴跌 50% )、Bitfarms(纳斯达克发布退市警告)、Core Scientific (股价几近归零)等。而据 CoinDesk 预计,矿企至少还有 10-20 亿美元的债务存量仍未曝光。

矿企在本轮牛市中杠杆过高,在常见的债务形式中,矿企往往会采用矿机抵押的方式寻求贷款。而 NYDIG、 BlockFi 、 Galaxy Digital 、 Silvergate、 Trinity Capital、WhiteHawk 等加密金融公司均提供此类贷款。伴随矿企违约潮来临,又会进一步危机借贷方,从而形成连环暴雷,这无疑将加深加密金融的衰退。

Ripple CEO Brad Garlinghouse Explains Why Hidden Road Is Key to DeFi Growth

The post Ripple CEO Brad Garlinghouse Explains Why Hidden Road Is Key to DeFi Growth appeared first ...

Next 10x Cryptos: Shiba Inu (SHIB), Cardano (ADA), and 2 Other Coins Under $5 to Make $20,000 from $2,000 in Just Weeks

The post Next 10x Cryptos: Shiba Inu (SHIB), Cardano (ADA), and 2 Other Coins Under $5 to Make $20,0...

Winklevoss Calls Out JPMorgan as Crypto Access and Open Banking Clash Intensifies

The post Winklevoss Calls Out JPMorgan as Crypto Access and Open Banking Clash Intensifies appeared ...