原文标题:《Web3 Games 背后的资本和人才流向》

原文作者:Simon,IOSG Ventures

2022 年逐渐走向尾声,阴霾重重,泥沙俱下,裸泳者一览无余。在游戏这个赛道里,寒冬中,无论是资本还是人,都在用脚投票,走向那些需求地基扎实的,能交付产品的子赛道和项目。

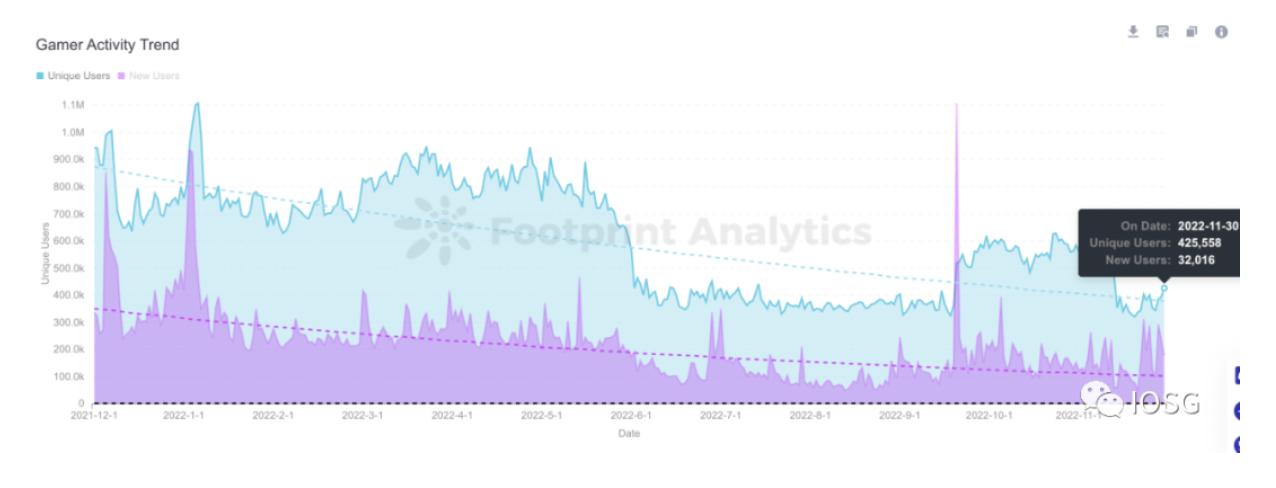

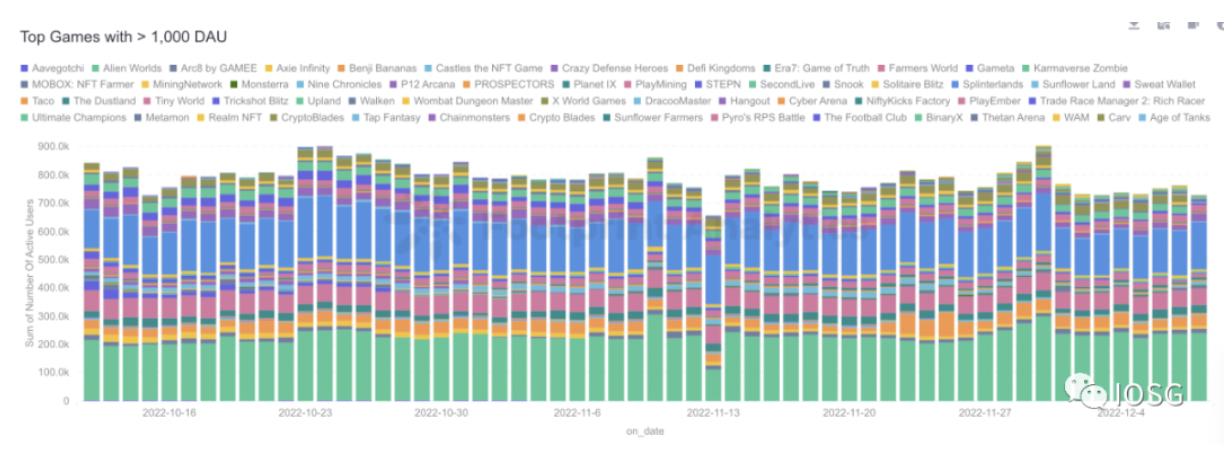

用户数

先来看看web3游戏的用户数趋势,值得注意的是,不同项目上链的程度不同,与 smart contract 交互的模块也不一样,且不同项目对多账号羊毛党的容忍度不一,通过链上数据获得的用户数只能作为参考。

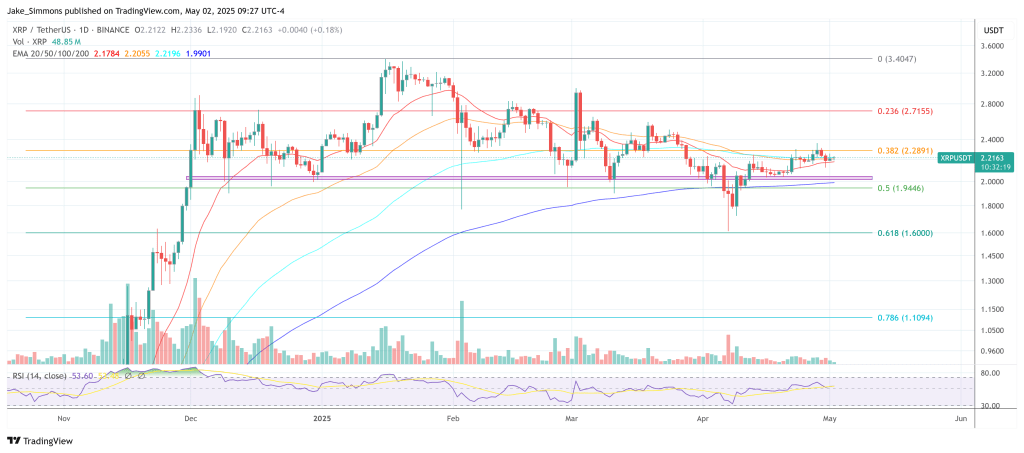

总活跃钱包数:

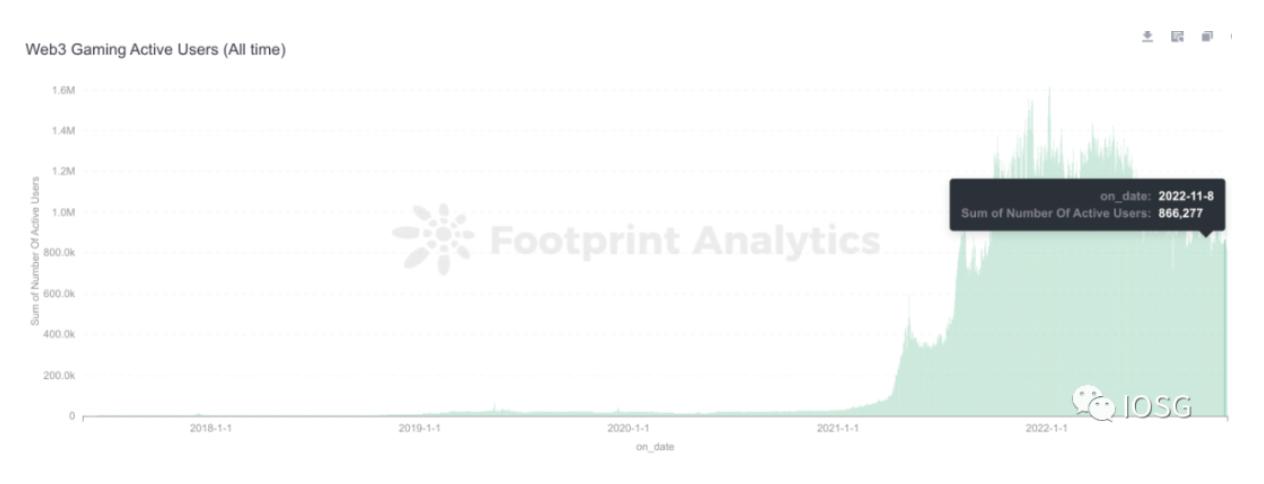

去重钱包数:

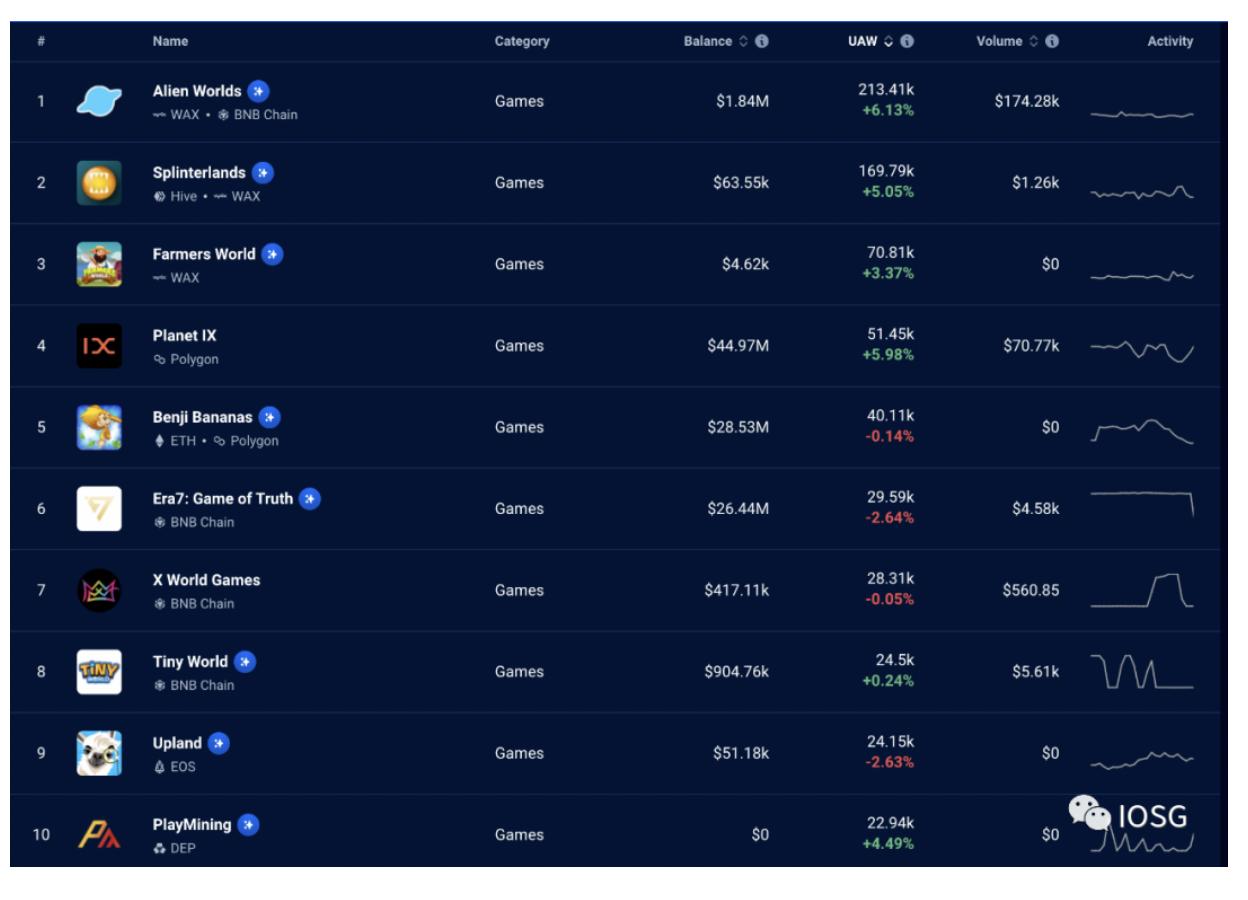

从整体用户数量上看,钱包地址数大概在 80 万左右,但是独立钱包数大概只有 40 万。

从链上活跃地址项目上来看, Alien world & Splinterland 占据了 50% 左右的地址数,活跃量级都 20 万左右。但是对比最近大火的 Beacon 等游戏的真实活跃玩家数都在 6000 人左右。 Gamefi 的玩家画像仍然是多账号的羊毛党还是多账号羊毛党科学家为主,数据横向的比较难得出指向性结论,因此本文打算换个思路,看看人才和资本相对看好哪个赛道。

本文梳理对照了 2022 Q3 web3 游戏的融资趋势和人才流向,在这个寒冬里,资本和人才在怎么选择。 (融资数据来源:messari fundrasing data ,filters:gaming)

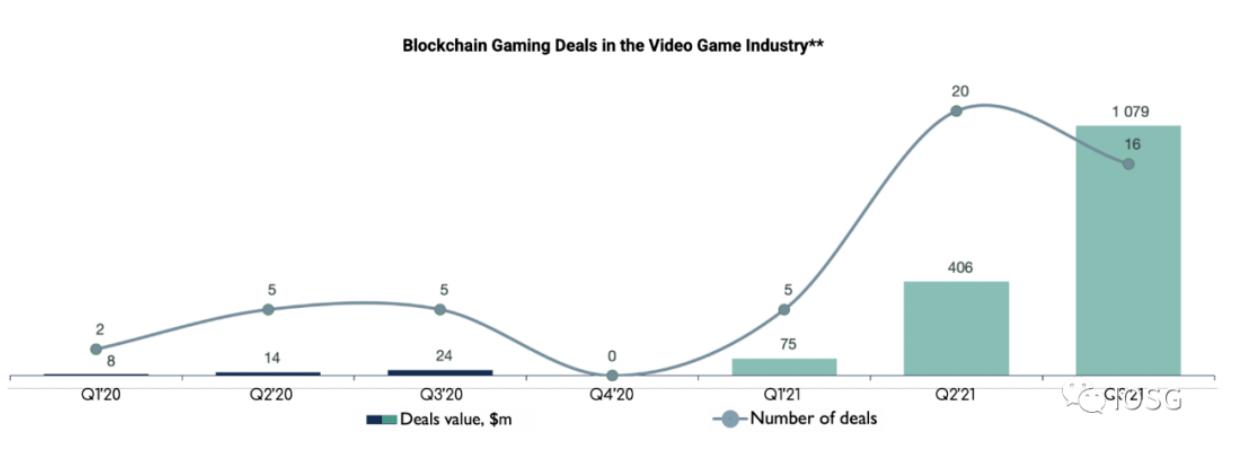

Blockchain Gaming Funding in Q3 2021

在梳理 2022 年Q3的融资动向前,可以先对照下 2021 年同季度的情况。去年同期,web3 gaming 融资情况十分火热,在 22 个项目总融资额度达到 10 亿美元,而Q1-Q2 总计才 15 亿,Q3总融资额同比上涨了 3400% ,融资项目数量同比上涨了 400% 。

从融资数量来看,大部分项目集中在种子轮(~ 55% ), deal size 相对比较小(~ 3 m/deal)。种子轮的的融资额占 2021 q1-q3总融资额的 4% 。

投资者们愿意在早期通过 private token sales 参与项目,但是整体上对于一个新出现的产品形态,资本仍保持谨慎。

从融资额上看, 70% 的额度来自 A/B 轮的 11 个项目,其中最著名的是 Sorare 的$ 728 (series A+B) , Forte 的$ 185 m (series A), Mythical Games 的 75 m(series B), Immutable 的 $ 60 m(series B)。其他备受关注 series B 包括 Animoca Brand 的~ 140 m 融资。

整体上来看, 2021 年Q3,平台类和基建类项目获得了资本的青睐,他们被认为是未来的区块链游戏的基石。游戏工作室和纯游戏类项目整体上也获得了一定注意力,但整体的 deal size 小很多。

因为游戏类项目的开发周期较长,商业模式也一直有待验证,基建平台类 picks and shovels 类项目在去年获得了源源不断的资金,但是换个角度,如果所有人都在卖铲子,就没有人真正去挖金子了。

于是,在 2021 年年末, 22 年年初,专注游戏内容的项目开始走进行业的视野,比起上一代 GameFi 项目,我们开始在创业团队的履历里看到更多的传统游戏从业者,也不乏从传统游戏整个工作室转移过来的团队,按照项目预算(某种程度上体现出团队的方向选择),可以粗略地分为以下几类:

1 ) 预算小,但野心勃勃的 开发者 :

Rooniverse, Playmint, First Light Games, Blockstars, Village Studio, Genopets, Galaxy Fight Club, Crypto Raiders, Gallium Studios, Heroes of Mavia, Horizon Blockchain Games, Lucky Kat Studios, pixion etc.

团队画像是纯 crypto native 的团队,或者是来自另一端 —— 一些在web2增长放缓的中轻度游戏工作室/传统游戏从业者创业。他们理解自己原来深耕的行业,深刻懂得游戏开发+web3 intergration 的工作量,因此会聪明地选择相对简单的命题,倾向打造一些小而美的 nft 游戏,以 hypercasual 品类居多,开发成本相对较低。

比如选择 pixel art 风格的项目 portal fantasy

这类项目胜在游戏产品测开发进度领先,能够腾出足够的精力去 polish web3的部分,基于目前的开发进度,就笔者的体验来看,这部分项目的区块链相关体验是最丝滑的。

虽说大部分web3属性停留在“ 将部分游戏资产做成 nft 并加入双代币模型” 这个层面上,但偶尔也不乏让人眼前一亮的融合创新,比如利用 crypto 低损化价值传输,来做 glass root esport 的 Fableborne:

2 ) 2 A 预算开发者:

Laguna Games, Big Time Studios, Faraway, Azra Games, Metatheory, LavaLabs, Upland, Sipher, Illuvium, Gunzilla Games, Klang Games, Playful Studios, Iskra, Joyride Games, Gameplay Galaxy, etc.

团队画像上,更多是 crypto 和 gaming 能力兼具的的团队,核心团队有一定的中重度游戏背景,了解上一代 GameFi 游戏性差,画面没有吸引力,内容支撑不够的痛点, 于是开始接触一些中重度的品类,着重提高游戏品质,大部分依然在发展中。

这些项目凭借相比上一代更优质的画面和更丰富的游戏内容,在过去的 GameFi 炒作中,这群掌握 crypto 游戏剧本的玩家通过不断释出美术素材,做社群/nft 销售,吊起了玩家和市场的胃口,获得了相当的助力。

但是切换到产品发展阶段,也有许多项目发现也许自己选择的命题超越了目前团队的能力范围。目前在如期交付阶段性产品的项目只有寥寥几家。

3 ) 3 A 预算开发者:

Mythical Games, Shrapnel, Star Atlas, Sky Mavis, Sorare, Yuga Labs, Dapper Labs , The Sandbox , Animoca Brands , Limit Break, Xterio

这群开发者通常有着web2工作室背景,或者成功的web2产品作为记录,是资本的追逐的宠儿。高举高打,通常走的是平台+内容/基建+内容的模式。

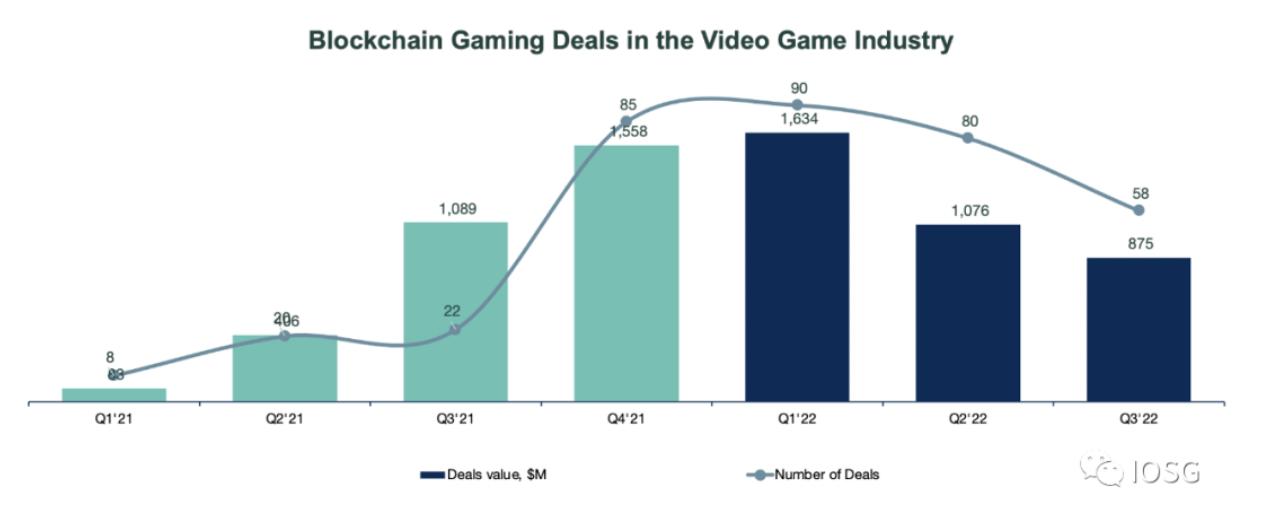

区块链游戏融资 2022 第三季度 B in Q3 2022

看回到 2022 年的Q3,融资情况产生了巨大的改变,因为大环境问题,Q3 web3 gaming 融资额第一次出现了同比的负增长。虽然 22 年Q3整体的融资数量同比上涨了 260% (58 vs 22 ),整体融资额确却下降了 19% ($ 875 m vs $ 1.1 b),环比来看,融资额和融资数量也有所下降。

在 2022 的Q3,大约 69% 的融资数量和 36% 的融资额集中在种子轮。A 轮占融资数量的 14% 和融资额的 20% ,b 轮占融资数量的 5% , 38% 的融资额。整体上来说,数据体现了种子轮的 deal size 的缩水($ 7 m in Q3 22 vs $ 12 m in Q1 22 ), 在 21 年融了种子轮的项开始融 A 轮(平均 round size 在$ 20-$ 25 m 之间)

一方面,随着赛道的成熟,投资者对押注赛道早期项目更加有信心,另一方面,随着更多内容向的工作室出现(更依赖传统游戏的投资逻辑),分散投资、规避投单个游戏单点风险的策略越来越流行。

大约 1/3 的种子轮融资大于 $ 7 m 的 deal average,Animoca Brands Japan, Klang Games, Xterio, and Meta World 更是开出了大于 30 m 的种子轮。基本上所有的 series a 都高于 $ 10 m,Gunzilla Games, Iskra, and Planetarium Labs 开出了大于 30 m 的 A 轮。剩余的 deal value 由 2 个 b 轮的融资构成,分别是 Limit Break 的 $ 200 M 和 Animoca Brands 的$ 110 m。

在众多融资中,最为闪耀的就是原 Machine Zone(mz 在 2020 被 applovin 收购)。团队做的 Limit Break, 项目估值 1.8 billion。200 m 的 pre-launch 融资哪怕在市场温度最高的时候也非常少见。在 mz 的成功背后,是 slg 团队成熟 engage 和 monetize whales(slg 中的大 r)的方法论,带着这套成熟的方法论,Limitbreak 对于如何去让web3的巨鲸,作为所有者更好地参与社区的见识,更优雅地变现巨鲸价值,驾轻就熟。

Machine Zone:

整体上来看,web3 gaming 融资市场进入了新的阶段。 那些获得投资者青睐的公司不再是平台型和基建型的项目,而是有能力最终落地 engaging 内容产品的 studios。 基建和平台更多是内容型公司自带的解决方案(或许是为了适应 token fund 偏好,做大估值而画的饼?)。

但这并不意味着投资者们失去了对 infra 类公司的兴趣,只是因为现在公路比汽车多很多,基建类项目的供需失衡,而内容类的项目爆款仍不够多,无论是开发者还是玩家都仍未发掘新出的需求点。

总的来说, Infra 的格局走向阶段性的成熟,无论是 gaming layer 3 ,wallet,gaming marketplace,还是 gaming SDKs,对于游戏而言,已有的 infra 项目出现了一定的过剩,他们开始画出清晰的界线,开始在各自的细分赛道中激烈地竞争市场份额。

有趣的是,当笔者问某款游戏的创业者为什么选择 infra 公司 a 而不是 b,背后是不是有什么 技术 考量的时候,得到的答复很多时候都是,“因为他们回消息即时”。

可以预见的是, 当解决方案的价格和技术难以进一步帮助 infra 项目获得优势,接下来游戏 infra 会开始卷 BD 能力、客服质量、IP 库存等等“软实力”了。

web2游戏人才向web3的迁徙

聊完资本的动向,我们来看看人才:

长久以来,关于web3 games,传统游戏玩家会一直十分纳闷,为什么 gaming insider 一直没有去做web3游戏公司和web3游戏,无论是研发商,发行商,还是渠道,观望的情绪一直很浓厚。

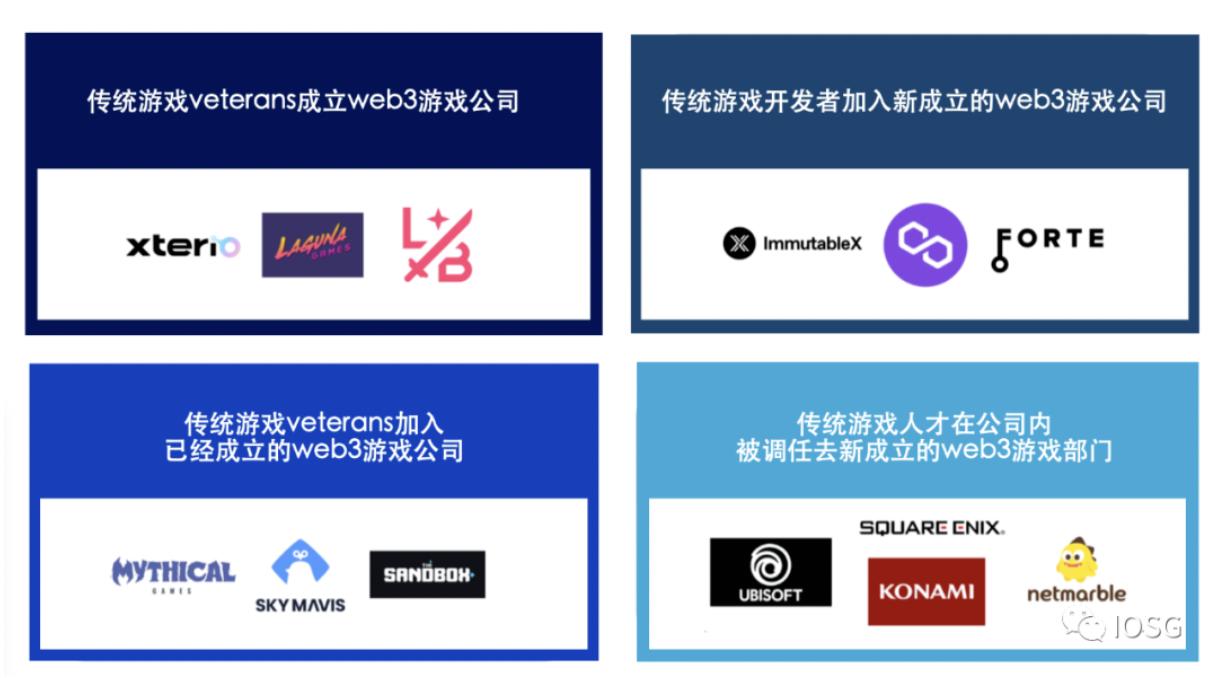

眨眼来到 2022 Q3, 笔者觉得, 一方面业已遭受监管之苦的传统游戏界对web3的观望情绪完全可以理解,另一方面,玩家承认与否,这个观望情绪正在消弭。作为最直观的表现,传统游戏界的向web3人才的迁移出现了。这个这种迁移可以总结成四种形式:

1.传统游戏业界领导者成立web3游戏公司 (xterio,laguna games,limit break etc)

2.从传统游戏退出后加入已经成立的web3游戏公司(mythical games,sky mavis,forte etc)

3.传统游戏开发者加入新成立的web3游戏公司(immutable,polygon,forte,etc)

4.传统游戏人才在传统游戏公司内被调任去新成立的web3游戏部门(ubisoft,square enix,konami,netmarble)

无论是迁移的方式还是招聘的数据都体现出人才对于有高质量内容生产能力的公司的青睐。

人才的迁移将会是缓慢但持续的,对于行业来说,这不但意味着web3游戏会变得更加好玩,也意味着行业将不会面临各种重新造轮子的窘况,包括传统游戏行业研发管线管理方案,游戏原型迭代方法论,宣发打法等等行业经验和练习将会是新开辟的耕地上最肥沃的养料。

一个简单的畅想:除了类似于 ponzi 的经济体系,围绕传统 f 2 p 游戏非氪-小氪-中 r-大 r 的商业化和运营体系,会不会有更加好玩和可持续的经济模型出现?

总结

尽管大环境下,融资数量和融资额度都在q3进一步缩水,但不可否认的是赛道在不断走向成熟。笔者预计,Q3‘ 22 的表现和人才流动只会是一个指标,可以预见的未来里,融资活动/人才流动只会更加回归理性。

这是对市场的一次整顿,当潮水褪去,一些炒作阶段的火热概念被验证/证伪,投资者和只会更加聪明地选择下注的项目,建造者们也会走向那些尚未被抢占的、能承载真实用户需求的领域。

虽然是老生常谈了: 去满足那些真实的用户需求和最日常的使用场景,一切内容产品最终都会回归内容为王的理性。