Bankless:一文盘点四大去中心化永续合约平台

来源:Bankless

编译:比推BitpushNews Mary Liu

FTX 的崩溃对整个加密货币市场造成了严重破坏,市场低迷,公司倒闭,并破坏了对该行业的信任。然而,随着我们开始恢复和重建该行业,仍有理由保持乐观。

FTX 内爆带来的一线希望是,它可能会促进 DeFi 的采用,因为加密行业再次意识到通过不透明的托管实体交易的风险。去中心化永续 (Perps) 交易所是 DeFi 的一个热门领域,能够很好地满足对非托管、透明和去中心化解决方案的这种新需求。

永续期货是没有到期日的期货合约,因为它们会不断展期。为了保持持仓并将永续合约的价格与标的资产的价格挂钩,交易员将持续支付利息。支付利息由交易者仓位决定,也称为资金费率(Funding Rate:FR)。

设计和管理这些头寸的便利性导致 Perps 大受欢迎,并将该行业确立为加密市场结构的核心组成部分。Perps 交易量超过现货交易量,因为它是交易者开立杠杆多头或空头头寸的主要方式。

中心化交易所是交易 perps 的首选场所。然而,一系列稳步增长的 DeFi 协议已经成为可行的替代方案,有望在后 FTX 世界中捕捉流量。

鉴于链上 DEX 在期货未平仓合约中所占的比例非常小,这些协议的近期(更不用说长期)市场潜力是相当大的。

此外,与 CEX 不同,投资者可能有机会抓住这一趋势的优势,因为领先的 perps DEX 都有代币,其中许多代币的表现优于大盘。

那么……哪些是领先的永续交易所?他们的代币经济学是什么样的?哪种协议最有可能“获胜”?

让我们试着找出答案。

DYDX

协议概述:

dYdX 是最类似于中心化交易所的协议,因为它使用中央限价订单簿模型。这种订单簿模型以及大量激励措施使 dYdX 能够加入机构做市商,并为 DEX 上市的主要大型资产建立深度流动性。dYdX 的性能也很高,因为它建立在 StarkEx 之上,StarkEx 是一种 L2,使其能够提供零Gas交易。这一特征的一个显著缺点是缺乏可组合性,因为基于 StarkEx 构建的应用程序无法相互操作。

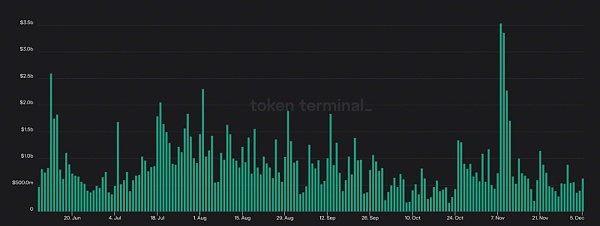

dYdX 6M 交易量 – 来源:Token Terminal

dYdX 计划在其基于 Cosmos 构建的特定应用程序区块链上推出 V4版本,预计于 2023 年第二季度推出,它将使交易所变得更加去中心化,因为它将不再拥有中心化匹配引擎。然而,这将以安全为代价,因为 dYdX 链将需要其自己的、独特的验证器集。

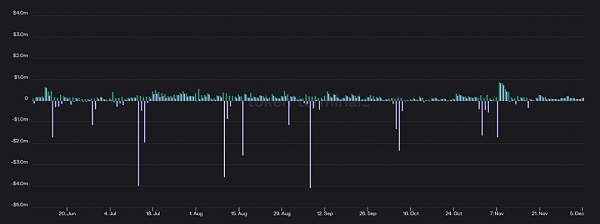

dYdX 6M 收入(绿色)和收益(紫色)——来源:Token Terminal

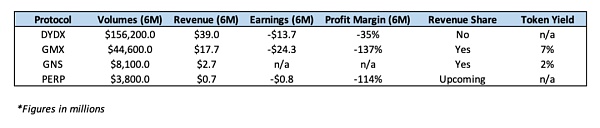

dYdX 目前是最大的链上永续合约交易所,在过去六个月中产生了超过1562亿美元的交易量(约 78% 的市场份额)和 3900万美元的收入。然而,由于上述激励措施,该协议在此期间亏损 1370 万美元,利润率为 -35%。

代币经济学:

dYdX 由 DYDX 代币管理。值得注意的是,DYDX 没有任何费用分享,DEX 产生的收入直接流向 dYdX Trading Inc,这是一家从事协议开发的中心化公司。该代币作为协议支持具有一定的实用性,但其主要用途是激励流动性和交易活动。在 V4 中,DYDX 代币有可能用于保护 dYdX 链,利益相关者能够赚取交易费和 MEV。然而,这个决定必须通过 DAO 治理投票。

GMX

协议概述:

GMX 已经席卷了 DeFi 市场。

该协议利用一种独特的模型,用户可以在该模型中为称为 GLP 的类似指数的一揽子资产提供流动性。GLP 主要由 ETH、wBTC 和稳定币组成,充当 DEX 上交易者的交易对手方,他们从流动性池中借款以开立杠杆头寸。这意味着 GLP 承担“损益 (pnl) 风险”,因为当交易者进行无利可图的交易时它会产生价值,反之亦然。GLP 赚取 70% 的交易费用,这些费用以 ETH 支付,并且一直是所有 DeFi 中持续收益最高的来源之一,通常净收益在 20-30% 之间。

GMX 180D 交易量 – 来源:Token Terminal

GMX 为交易者提供 0% 的滑点,因为它通过 Chainlink 使用基于预言机的定价。然而,这种依赖性使协议面临价格操纵漏洞的风险,因为攻击者可以操纵资产价格,以便在 GMX 上获利并抛售 GLP。该协议也设置了适当的参数来减轻这种风险,例如 OI 上限,同时限制其支持资产的选择。GMX 还面临可扩展性问题,因为它对 CEX 价格的依赖意味着它只能根据这些场所的流动性进行扩展。

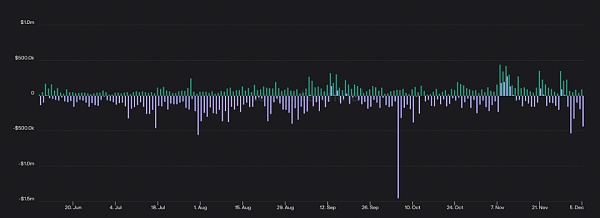

GMX 6M 收入(绿色)和收益(紫色)——来源:Token Terminal

在过去六个月中,GMX 的市场份额从 9.3% 大幅增长至 16.3%。该协议甚至有几天赚取的费用收入超过 Uniswap。

总的来说,GMX 的交易量为 446 亿美元美元,收入为 1770 万美元,在此期间亏损 2430 万美元,利润率为 -137%。

GMX 已成为 Arbitrum 的核心原语,在网络上拥有 40% 的 TVL 份额,以及 Umami Finance、Rage Trade、Vesta Finance、Dopex 等项目在该平台上贡献和获取 GLP 流动性。

代币经济学:

GMX 由 GMX 代币管理。代币持有者可以质押他们的 GMX,以赚取以 ETH、托管 GMX (esGMX) 支付的协议收入的 30%,并在向 GLP 提供流动性时获得更多奖励。迄今为止,GMX 利益相关者已赚取超过 3460 万美元的费用,该代币目前以 ETH 计价的收益率约为 7%(这不包括 释放的 esGMX)。

Gains Network

协议概述:

Gains Network 是另一个快速增长的 DEX。

Gains 使用的模型与 GMX 有点类似,但用户不是为一篮子资产提供流动性,而是向仅 DAI 的金库提供流动性。与 GLP 一样,金库充当 DEX 交易者的交易对手,用户将 DAI 抵押品存入以开立多头或空头头寸。用户还可以在金库中充当 LP,在那里他们将赚取交易费用并将交易者的盈亏内部化。

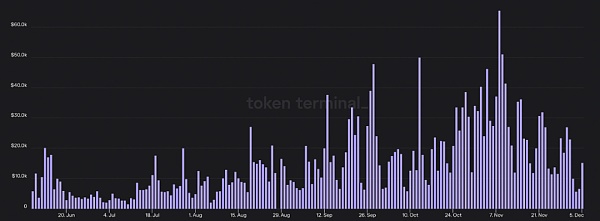

Gains Network 6M 交易量 – 来源:Token Terminal

Gains 具有几个独特的特征,例如除了加密货币之外还支持股票和外汇。该交易所是一个“degens 天堂”,因为它支持 100-1000 倍的杠杆率,根据用户交易的资产类别,是所有 DEX 中最高的。然而,这是以可扩展性为代价的,因为用户最多只能存入 75,000 美元的抵押品。该交易所还将交易者的利润限制在 900%。

Gains Network 6M收入 – 来源:Token Terminal

在过去六个月中,该平台促进了 81 亿美元的交易量,同时产生了 270 万美元的收入。Gains 目前部署在 Polygon 上,尽管该协议计划在不久的将来部署在 Arbitrum 上。

代币经济学:

收益由 GNS 代币管理,可以抵押该代币以赚取平台产生的交易费用的一部分。GNS 还受益于销毁机制,因为当 DAI Vault 的抵押率超过 130% 时,多余的存款将用于回购和销毁代币。

最后,GNS 被用作后盾,协议白皮书指出,如果 DAI 保险库抵押不足,将出售代币。在撰写本文时,GNS 质押者的收益率约为 2%。

Perpetual Protocol

协议概述:

Perpetual Protocol使用基于 Uniswap V3 构建的虚拟 AMM (vAMM) 架构。这使该协议能够在利用合成杠杆的同时促进高效的资本交易(如 V3)。这意味着在永久协议上,用户可以交易 ETH 和 BTC 等资产,而无需 DEX 本身托管或与他们结算交易。

Perpetual Protocol 6M交易量 – 来源:Token Terminal

Perpetual Protocol 部署在 Optimism 上,允许交易所受益于与 L2 上其他协议的可组合性。Brahama、Galleon DAO 和 Index Coop 等几个项目已经构建了 delta 中性收益率产品,这些产品从平台上的资金费率(开多头/空头头寸所支付的利率)中获取收益率。

Perpetual Protocol 6M 收入(绿色)和收益(紫色)——来源:Token Terminal

相对于 GMX 等竞争对手,该协议的市场份额在过去六个月中从 2.9% 下降到 1.8%。在此期间,该交易所的交易量为 38亿美元,收入为 65.8 万美元,亏损 75.5 万美元,利润率为 -114%。

代币经济学:

Perpetual Protocol 由 PERP 代币管理。PERP 可以为 vePERP 锁定,vePERP 是一种不可转让的代币,赋予持有人治理权、提供流动性的提升代币奖励,以及在平台上不同流动性池之间分配代币的权利。此外,在即将进行的治理投票之前,vePERP 持有人将有权获得 DEX 产生的交易费用的 25%、50% 或 75%。这些费用将以 USDC 的形式支付给代币持有者。

新玩家 :

dYdX、GMX、Gains 和 Perpetual Protocol 并不是唯一的玩家。

在巨大的 TAM 和协议的强大网络效应之间,去中心化 perps 行业与众多希望从现有企业手中窃取市场份额的项目展开激烈竞争。

让我们简要介绍以下几点:

-

Cap Finance (CAP) 是一种基于 Arbitrum 的 DEX,它通过独特的预言机系统提供 0% 的费用和资产定价。Cap 正在为即将推出的 V4 做准备,并在过去六个月中促进了 14亿美元的交易量并产生了 61.4 万美元的收入。

-

Rage Trade 是 Arbitrum 上新推出的交易所。在 Rage 上,用户可以通过“80/20”金库向交易者提供流动性,这些金库将闲置资产存入外部收益场所以增加 LP 回报。该协议的第一个 80/20 保险库(LP 进入 Curve 的 Tri-Crypto 池)目前收益率为 9.2%,目前的最大资金池容量已达到约 330 万美元。

-

Kwenta 是一种基于 Optimism 的 DEX,它建立在 Synthetix 之上,利用其流动性和 Chainlink 价格信息。

还有许多其他令人兴奋的协议正在开发中,例如 Vertex,Arbitrum 上基于订单簿的交易所,以及 Drift Protocol,其 V2 在 Solana 上重新启动。Perpetual 的基础设施甚至正在使用 NFT Perp 等协议为 NFT 构建,NFT Perp 是另一种基于 vAMM 的 DEX,正在 Arbitrum 上推出。

结论

正如我们所见,每个永续 DEX 在协议设计、代币经济学和运营性能方面都有所不同。

尽管 Gains Network 和 Perpetual Protocol 带来了独特的功能和代币设计,但截至今天,dYdX 和 GMX 正在角逐该赛道的头部交椅。

dYdX 在销量和收入方面处于明显领先地位,同时以更高的利润率运营。从长远来看,它还以 CLOB 的形式拥有最具扩展性的交换模型。

然而,它的代币经济学是同类产品中最差的。dYdX Trading,而不是 DAO 或 DYDX 持有者,获取所有协议收入。由于流动性激励,DYDX 代币也承受着抛售压力,尽管这可能会随着 dYdX V4 的推出而改变。

GMX 已成为 Arbitrum 的核心原语,并且在最近几个月见证了其市场份额的急剧增长。GMX 的代币经济学非常出色,因为质押者可以以目前超过 ETH 质押率的速度赚取 ETH 收益。

尽管如此,该协议设计中的几个特性限制了可扩展性,并存在独特的尾部风险(Tail Risk),即罕见事件(Rare Event)发生的风险。

DYDX/GMX – 来源:TradingView

尽管它在许多方面领先于竞争对手,但 DYDX 在过去六个月中相对于 GMX 下跌了 53.3%。因此,尽管 DYDX 似乎拥有更好的产品,但去中心化永续赛道似乎也在印证:在加密行业中,产品不是代币。

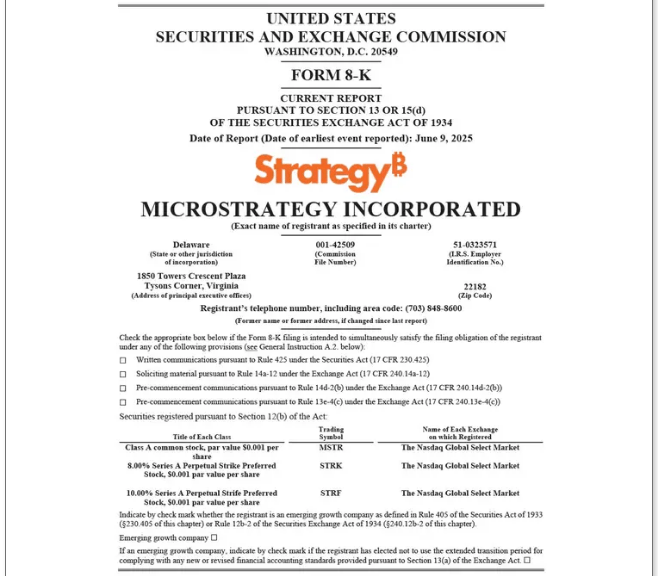

Relentless Bitcoin Accumulation: Strategy Snaps Up 1,045 More BTC

According to recent filings, MicroStrategy (rebranded to Strategy) added 1,045 Bitcoin to its holdin...

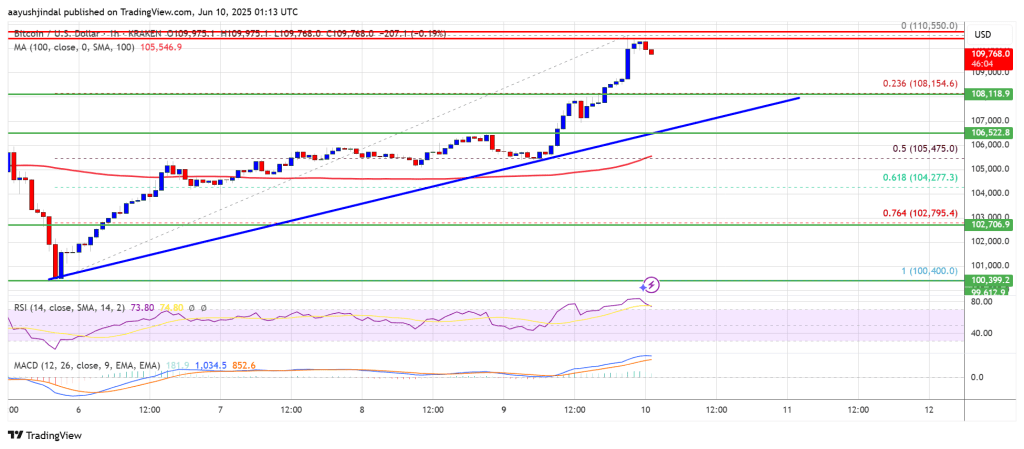

Bitcoin Price Rises Again—Are Bulls Charging Toward a New All-Time High?

Bitcoin price started a fresh increase above the $106,000 zone. BTC is now consolidating and might a...

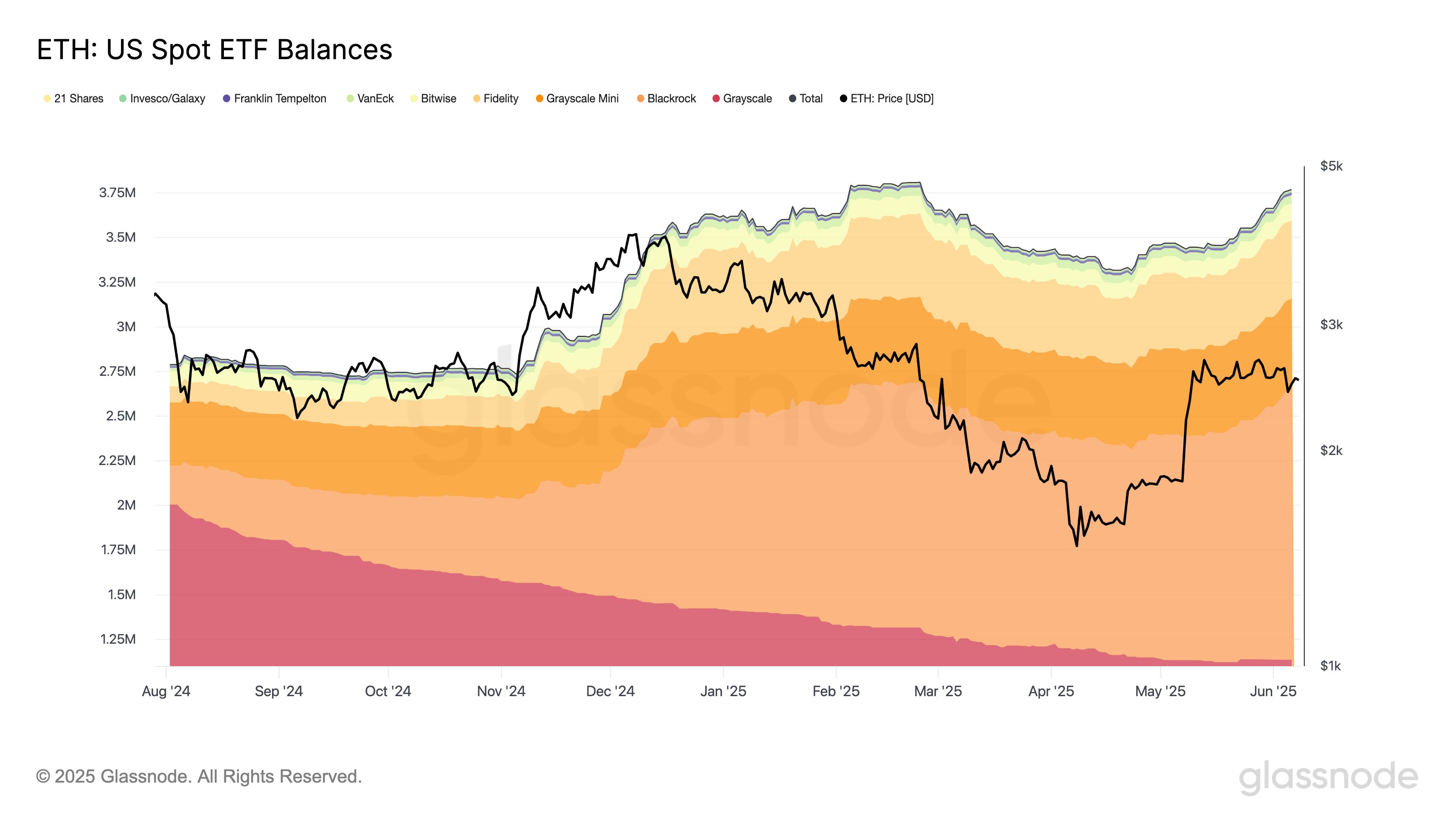

Bitcoin & Ethereum Diverge—ETF Flows Just Flipped The Narrative

Data shows the demand for spot exchange-traded funds (ETFs) has cooled off for Bitcoin, while Ethere...