原文标题:《The Double Parachute Model: a mathematical model for using debt-backed stable coins as collaterals》

原文作者:Yaron Velner

原文编译:ChinaDeFi

DAI、LUSD、sUSD 和 FRAX 等债务支持的稳定币是 DeFi 中被动收益的来源(例如 Curve LP 或 Yearn Vaults)。用户可以从此类资产的高杠杆头寸中受益。如果对 USDC 等其他稳定币进行杠杆操作,则用户的清算风险被认为很小的(只要抵押稳定币保持挂钩)。

因此,借贷市场受益于向此类用户提供高杠杆,但如果抵押品稳定币失去挂钩,则可能面临坏账的风险。这样的坏账可以通过设置适当的清算阈值 ( 又称 LTV) 来缓解,该阈值将使平台能够在抵押品被解除挂钩时正确清算抵押品。但同时,它也会限制用户可以使用的杠杆。

在本文中,我们提出了一个数学模型来推理稳定抵押资产的清算阈值。我们提出的框架假设了已经存在一个数学模型来解释波动资产的清算阈值。因此,这个新的框架可以应用于任何现有的压力测试环境。

本文提出了用于设置 Gearbox 杠杆协议的模型,并将重点放在以稳定币抵押品借入 USDC 的场景。

双降落伞模型

LUSD 稳定币相当优雅,因为它由单一抵押品(即 ETH )支持,它有一个内置机制,用户的坏账在所有借款人之间社会化。因此,我们使用 LUSD 来演示我们的框架,但在分析 DAI 和 sUSD 时,也有类似的原则。

双降落伞模型 (DPM) 旨在模拟永久价格脱钩所导致的坏账,它忽略了由于流动性不足而发生的临时脱钩。在这样的设置中,LUSD 的价格只受其支持的 ETH 百分比的影响,因此我们可以将一个拥有 LUSD 抵押品和 USDC 债务的用户头寸视为事实上的抵押资产是 ETH 的头寸 ( 债务仍然是 USDC)。

Liquity( 运行 LUSD 的协议 ) 和借贷市场 ( 在我们的例子中是 Gearbox) 都将试图防止坏账的积累。

如下图所示,随着 ETH 价格的下降,第一道缓解线将被激活,Liquity 将试图防止坏账在 LUSD 系统中积累。当 Liquity 的尝试失败,并且 ETH 价格继续下降,那么 LUSD 系统的坏账将降低 LUSD 本身的价格,这时 Gearbox 系统将会介入,并试图在自己的平台上减少坏账。

在双降落伞的类比中,第一个降落伞是 Liquity,它的强度取决于它目前拥有的 ETH 支持。第二个降落伞是 Gearbox,它的强度来源于配置的清算阈值,越低的阈值保护就越强。特别是,当 ETH 与 LUSD 的支持比例足够高时,第二个降落伞可以退化并设置为 100%(减去适用的清算罚款和已知的 预言机 偏差)。

正式框架

形式上,我们将 LUSD 系统视为一个单一用户,拥有 X 数量的 ETH 抵押品和 Y 数量的 LUSD 债务。我们对 LUSD 系统进行压力测试,以找到预期风险值 / 坏账金额,这可以在任何标准的压力测试环境中完成。然后设置 Gearbox 的清算阈值,以补偿 LUSD 系统中的坏账。例如,如果 LUSD 系统中的预期风险值是 LUSD 供应的 15%,那么 Gearbox 将设置 85% 的清算阈值。

我们注意到,在正常情况下,LUSD 的风险值预计为 0%。

价格波动

大多数去中心化的稳定币都没有物理机制来强制它们精确地以 1 美元的价格交易。相反,它们在 1 美元左右波动,波动性与对应的 DEX 流动性 ( 通常是 Curve Finance 的流动性 ) 相关。

这些稳定币中的大多数即使在高于或低于挂钩时也不受无风险套利的影响。然而,人们可能希望价格反弹到 1。

通过检查 1 小时的短期时间段,我们观察到这些资产的交易量是相当片面的。

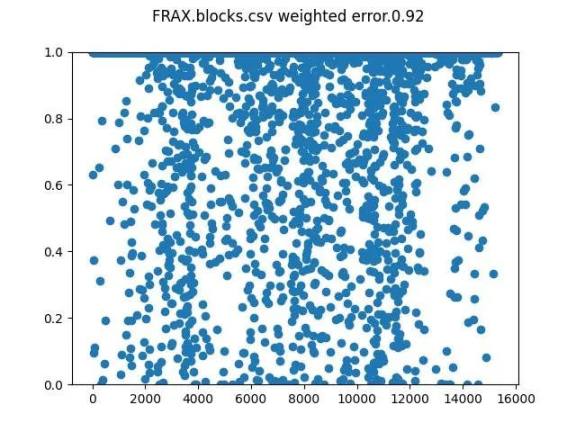

如下图显示,当将 FRAX 交易的 Curve Finance 交易量分解为 1 小时窗口时,( 交易量加权 ) 平均超过 90% 的交易量是单边的。

也就是说,由于几乎完全由 FRAX 协议本身拥有的大量 Curve 流动性(超过 $0.5B),使得 FRAX 保持了完美的挂钩。

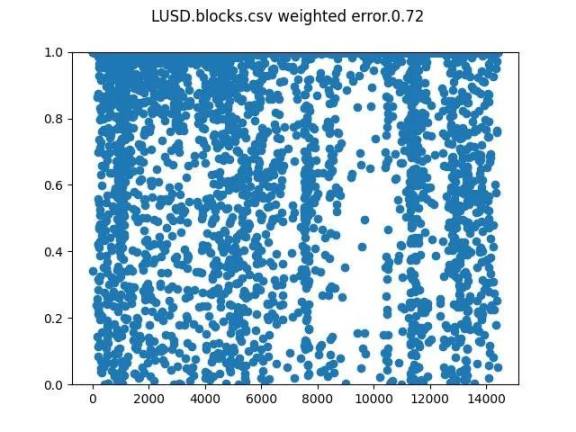

但 LUSD 的情况并非如此,它每小时的单边交易量更少,但遭受着几乎永久性的向上脱钩。

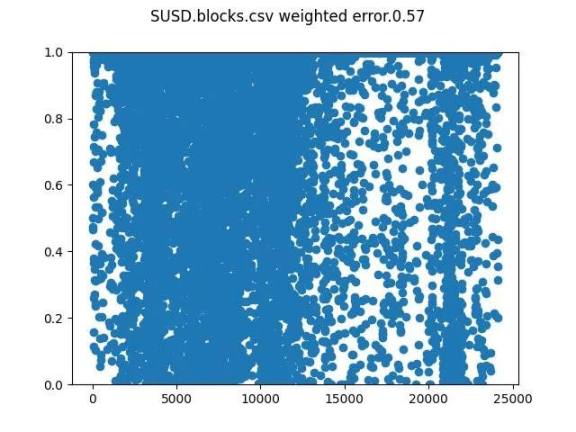

最后,就单边交易而言,sUSD 是最平衡的,但基本上仍然是单边交易。

因此,我们也考虑了 DEX 流动性相对于 USDC 的稳定,并假设反向的有机交易量不会减轻级联清算。也就是说,只要稳定币是有偿付能力的,资产的波动性就会保持在较低的水平,因此,预计清算相对较少。

正式框架

为了 安全 起见,我们模拟了这样一种情况:Gearbox 的所有稳定抵押品在一天内被清算,每次清算后没有任何价格恢复。

分类

原始资产

对于 sUSD 和 LUSD 等原始资产,我们根据双降落伞模型和价格波动模型进行模拟,并将清算阈值设置为这两个建议中的最小值。

Curve LP 代币

Curve LP 代币,例如 LUSD/3crv LP 代币是特殊的,因为它们的价格高于 USDC 价格 (1 美元 )。这是由于他们在价格预测方面的技术限制。

因此,我们在 LP 代币中得到特殊情况,如 LUSD/3crv,其中,只要有偿付能力,LUSD 可以赎回 0.99 美元的 ETH,并且由于其不完美的预言机会将价格限制为 1 美元,我们得到该资产不受价格波动约束,因此其 DEX 流动性可以忽略不计。

另一方面,将资产存入 Curve 系统会带来额外的 智能合约 风险。这种风险可以通过向用户收取更高的费用来减轻。在任何情况下,Curve 智能合约都经过了严格的测试,被认为风险较低。

算法稳定币

FRAX 稳定币也部分由其 FXS 治理代币支持,每当失去一些支持时就铸造 FXS 治理代币。

在这种情况下,我们可以应用以 FXS 作为抵押资产的 DPM。然而,由于 FRAX 与 USDC 相比有协议并拥有流动性,这种流动性也将被视为是 FXS 流动性。

原文链接