三大全球区块链经济学顶级学者谈 POS、Staking、DAO……

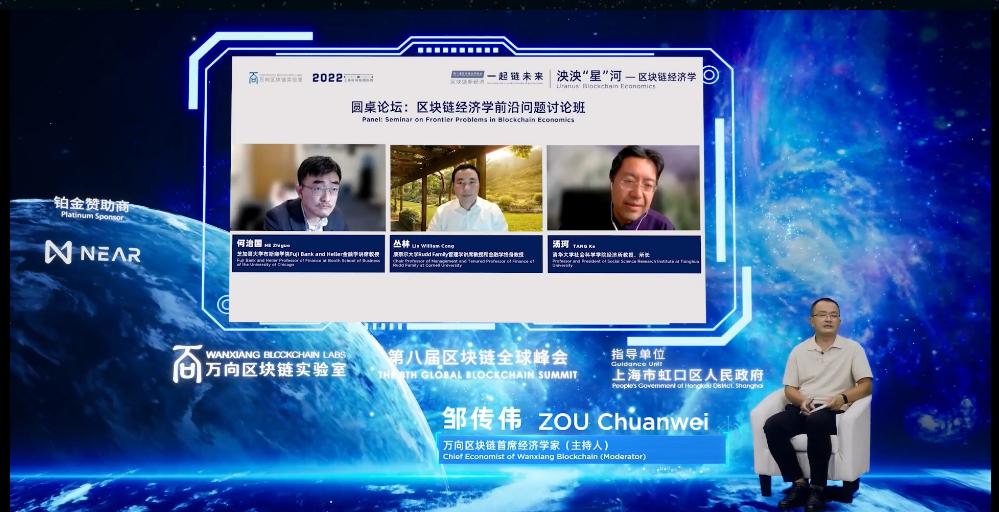

9 月 26 日,在由万向区块链实验室举办的第八届区块链全球峰会——泱泱“星”河区块链经济学主题论坛上,康奈尔大学管理学讲席教授及美国国家经济研究所金融学终身教授丛林、芝加哥大学金融学教授何治国、清华大学社会科学研究所所长汤珂与万向区块链首席经济学家邹传伟围绕区块链经济学前沿问题展开了深入讨论,以下是嘉宾讨论的主要内容(有删减):

邹传伟(主持人):

三位教授代表了全世界范围内研究区块链有关经济学问题最前沿的水平,而且三位教授之间也有很多合作。

何教授在主旨演讲中深入讨论了 PoS 的经济学问题,并且是以以太坊信标链为例,说明了对 Staking 池集中化的担心,在以比特币为代表的 PoW 型区块链中很早就出现了矿池集中化的现象。请问何教授,您觉得 PoS 型的区块链或早或晚都会遇到这个问题吗?有没有可能通过共识算法层面的设计缓解这些问题?这个问题在当前具有很大的迫切性,因为 9 月 15 日以太坊就已经切换到 PoS 了。

何治国: 这个问题是“one billion maybe one trillion question”。这个问题有两个层面:

第一个层面,是不是 PoS 或早或晚都会遇到中心化的问题?本来的设计应该是去中心化的,但慢慢会发展成集中化、中心化的趋势。从现在的数据来看,这个趋势变化会更早。因为刚开始时,PoW 都是“小打小闹”的,没有专业的团队,或者没有非常职业化的选手,后来慢慢发现了可以获益的方式,然后出现了规模效应,就会出现中心化的趋势。现在来看,PoS 马上就会出现这样的趋势,这是非常简单的经济学原理。

这个问题和 Crypto 或其他的东西都没有关系,就是最基本的经济发展规模效应问题。从这个问题上来看,不是算法层面的机制设计就可以解决的。当然,如果有更高层面的机制设计的话,那是可以解决的,比如收税。

当然事情是在慢慢发展变化的,区块链能让社会层面很容易实施非常有效的税收机制。从这个角度来讲,我不担心太多集中化的问题,只是一开始的时候大家会马上看到出现集中化现象。

邹传伟(主持人) :谢谢何教授。何教授提到这里面不完全是算法问题,更多是来自于 Staking 池的职业化程度,以及经济学上固有的规模效应问题。这个问题正好和我要问丛教授的问题有关,丛教授在 Web3.0 经济学和三个有前景的方向中提到了 Web3 身份和声誉的关系,特别是 Stake 和声誉之间的互补和替代关系。

请问丛教授,您觉得在 Stake 和声誉之间是互补的成分多,还是替代的成分多?特别是在 Staking 池目前集中化、职业化的趋势里,如果我是一个刚刚进入的小白用户,我的 Stake 非常少,但是我的声誉非常好,您觉得我有多大的可能性完全靠声誉在市场里逆袭?如果没有逆袭可能性,那这个市场的固化程度会非常明显,除非我们走向刚才何老师说的税收方式。

丛林: 您提的问题都非常好。大部分区块链机制设计以及共识设计,抛开计算机方面技术实现,很多时候的确是经济问题。大部分激励机制基本都是静态的激励机制,比如 Proof of Stake、Proof of Work,都是每一轮出一个区块,然后提供相应的激励。“声誉”还是比较新的概念,尽管在传统经济里并不陌生,但是对于区块链、Web3、DeFi 来说,还是比较新的方向。它可以和 Stake 有互补关系,也可以是替代的关系,取决于具体的应用。

回到刚才讨论的话题——中心化的问题,在传统经济平台、数字平台里经常出现“winner takes all(赢者通吃)”,包括淘宝、京东上的商家,他们也会有打分,有用户评分,评论好的、得分高的,可能拿到的生意就更多,也有更多的机会建立声誉,更好地发展业务等。现在很多网络直播、带货经济里也有这种现象,是有加强性的反馈机制在里面。

这时候 Staking 是有办法来打破传统经济里的集中性问题,节点可能还没有建立起很好的评级,但如果可以多 Stake 一些的话,也有可能很有竞争力。因为更多的 Stake 面临着更大的惩罚,这解决了传统经济里的冷启动问题。

回到区块链或区块链相关的应用里,我认为是互补的成分更多一点。为什么?因为传统区块链的设计理念用的都是静态的激励机制。动态的激励机制可以更有效地提供激励,英文叫“Back Loading Incentives”,把激励推到更远的未来,使得它能更好地起效用。

我之前和 ChainLink 有合作,讨论预言机网络设计的问题,存在一些所谓的“不可能定理”。有时候很难让所有的 Oracle 预言机都做出正确、准确的信息提供服务,但如果游戏会重复出现,也会持续很久,同时又能提供动态的激励机制,通过声誉建立,可以让所有预言机能够更好地完成任务。

这样的例子还有很多,包括在一些有周期性的市场里,当市场很淡的时候,如果只是用动态的机制,不足以让参与者很好地完成他们的任务。但如果将声誉和 Stake 结合,可能能帮助系统度过比较低的周期,等市场重新恢复的时候,很多参与者已经建立了良好的声誉,所以他们“Incentive Compatible”(激励相容),会主动维护系统。

当然,具体的问题还是要具体分析,但大方向是确定的,如果能把声誉系统加到原来静态的激励设计里,可能会有很大帮助。

邹传伟(主持人) :谢谢丛教授的回答。丛教授为我们引入了目前机制设计方面非常前沿的问题——动态和静态机制结合。我相信这在经济学上也是新的问题,而且在机制设计方面也会有很多创新。

接下来的问题是针对汤教授的,汤教授对 Staking 经济的实证分析让我很受启发,我也曾经想过验证利率平价在 Staking 里是不是成立的,看了汤教授的文章以后,我觉得我的困惑基本得到解决。汤教授发现 Staking 的收益率越高,用户 Staking 的比例也越高,Token 升值的动力也会越大。但在行业里也发现另外一个现象,因为很多时候 Staking 伴随着新 Token 的发行,如果 Staking 收益率越高,发行速度越高,也会造成可供出售的 Token 数量越高,这对价格有向下的压力。这两种影响,从汤老师的文章来看,应该是以前一种为主。但是,您觉得是不是存在着最优 Staking 收益率的概念,是不是 Staking 收益率越高越好?

汤珂: 多谢,这是一个特别好的问题。我们在考虑实证的时候,首先假定了外生给定的抵押回报率。在外生给定抵押回报率之下,发现用目前已有的样本看到了刚才您谈到的正向比例关系——回报率越高,抵押越多。当设计者把抵押确保率设得极高的话,这个正向关系现象就不明显。当外生回报率设定以后,投资者、抵押者都是理性的,他会考虑这么高的回报率是不是和现实相吻合,或者这么高的设计,平台能不能持续下去。

回到您的问题,在给定的条件下,或者在已经有的理性投资者都参与的样本中,这个关系是比较明显的,而且在样本里,特别高的回报率是很少的。如果只看高回报率的话,正向关系是没有的或者不明显的。

另外,是不是存在最优的点?我觉得如果把回报率视作内生的变量,是可以调节的。从这个意义上来说,根据平台不同的使用内容、使用场景,平台稳定性应该有最优点。但目前来看,最优机制往往很难存在,通常在一开始的投资说明书里就已经把回报率机制写得很清楚,后续很难偏离这个机制。

所以,理论上是存在的,但实际上不太容易实现。也许以后能有更好的办法,把回报率调节得更加内生化,这样可能得到一个更加好的机制设计方法。

邹传伟(主持人) :谢谢汤老师的回答。汤老师从理论上认为最优的 Staking 收益率应该是存在的,但是在现实中面临各种各样的问题,各种各样的场景,找到适当的平衡还面临很多挑战,这也有待在行业实践里进一步观察和检验。

接下来我根据三位教授的主旨演讲,设计了一些面向三位教授的问题,想听一下大家的见解。

第一个问题,何教授在主旨演讲里花了比较多的篇幅,深入阐述智能合约的功能。9 月 8 日中国人民银行范一飞副行长在“第二届中国 - 北京数字金融论坛”上,重点介绍了数字人民币智能合约的可编程应用。在去中心化金融 DeFi 发展中,大家都感受到了智能合约可组合性的影响,因为智能合约的可组合性,才有 DeFi“乐高积木”的提法。就我所见,目前经济学里并没有与可编程性、可组合性对应的概念。

从经济学的角度,三位教授怎么看待智能合约的可编程性、可组合性?如果用在机制设计里有什么样的影响?会不会造成新的风险?

何治国: 这属于跨界的两个概念,其实讲了两件事。

第一,援引范一飞行长提的中国数字人民币智能合约的应用,在几乎中心化的做法下,数字人民币做起来是非常容易的,它是非常直接的技术运用。但如果在去中心化上做,相比一般经济学里思考的智能合约,差别还是挺大的,因为智能合约可执行的输入一定要在链上。目前,我很少看到链上和链下结合得很好的案例。因为链下的东西还没有找到很好的办法放到链上去,所以我认为不能只讨论智能合约而把最重要的问题给忽略了。

第二,可编程性和可组合性。这个问题对于经济学家来说,没有特别多的思路。在很多情况下,不同金融机构的合同可能是相互借鉴的,就和律师所有的合同都是差不多的类似,都是最重要的那个点、最重要的那几个数字留下来。类比个人的工资合同,也是这样,所有的语言都是一样的,就是最关键的几个数字上有区别。这其实就是可编程性、可组合性的问题。

说到风险问题,把所有部分想象成像“乐高积木”一样一块一块的,如果做投资策略的人没有考虑不同的组合会带来怎样的后果的话,风险会很大。到最后运用时,肯定会内部先尝试不同的组合会带来什么样的后果。

在现实生活中怎么去运用智能合约,更多还是传统的经济学、金融学思路,把各个方面的“积木”都抽象化,想一想里面有什么交互作用,再来做判断。

丛林: 谢谢何教授,何教授讲得很好,我稍微补充一下。

首先,关于可编程性,我认为从经济学、计算机、密码学角度,能讲的比较少。其中一个原因何老师已经说了,很多时候是链下可执行性的问题。经济学里也没有考虑执行的问题,因为一般讨论合约理论,都假设会按照合约来执行。从这个角度来说,双方可学习、可互补的地方比较少。

从可组合性的角度来讲,经济学还是有很多东西可供借鉴。我们生活中、研究中见到的合约大部分都是双向合约,需要双方签署。但也有一些经济学里研究的合约具有组合性质,比如一份合约里规定我的报酬取决于我的竞争对手。在这个时候,我得到的报酬和我面临的激励机制就和我的竞争对手、我的合作伙伴的合约会有互动。可以想象一个大的投资机构要投资给很多小的基金,他们会做排列组合,尽管会每一个单独去签合约,但其实有综合的考虑。

在这个方向上,经济研究以及经验可以拿过来给智能合约做借鉴。或者反过来,如果智能合约里实现得很好的,也能够启发更多的经济合约理论研究。

邹传伟(主持人) :谢谢两位。何教授和丛教授从中心化、去中心化以及链上、链下不同的场景讨论这个问题。

三位教授都对 Staking 进行了非常深入的研究,我们可以看到两种场景:第一种场景,在 PoS 型区块链里,Staking 保障了共识算法的安全性;第二种场景,在 DeFi 阶段里,Staking 保障了去中心化环境中债务履约的问题。但另外一方面,也需要看到 Staking 毫无疑问会降低流动性使用效率,比如 DeFi 的发展指标叫 TVL 总锁仓价值,有正面的价值,但反过来也说明很多资产处于被锁定的状态。

有没有一种优化的 Staking 设计,既能保障前面的共识算法、安全性、DeFi 债务的履约能力,但是又能减少对流动性的占用?前段时间,Vitalik 提出了 SBT 灵魂绑定代币的概念,试图把声誉和机制引进到去中心化的环境里。您们觉得,Vitalik 的 SBT 是可行的方案吗?

丛林: 我先分享一下我关于这个问题的想法,主要有三方面:

第一,讨论 Staking 的设计造成什么影响,不应该把它当作独立的东西考虑,应该把它跟整个系统,尤其是用代币的系统结合起来,即讲 Staking 的时候在 Stake 这个 Token,或者 Lock up(锁定)很多种不同的 Token。同时应该把它和系统里的货币政策结合起来。所谓的“锁住了”,降低了流动性,其实也影响了可流动的代币数量,所以需要 Point-design 联合在一起的设计。不止从微观层面、公司金融层面来考虑 Staking 的设计,同时也要从更宏观的角度去考虑。

第二,在考虑 Staking 优化方案时,也要考虑系统处于哪一个阶段。之前汤老师也有提到过,在实际操作中设计最优化的利率比较难,很多项目会设比较高的利率,当然你可以说这是对风险的补偿。这就像亚马逊、Uber、滴滴一样,在初期阶段会给用户很多补贴,来吸引用户在这个阶段进行 Staking。Staking 回报机制的模式,可能和长期稳定状态的模式不太一样。确定阶段之后,就可以确定很多经济里的研究,降低流动性和经济里的质押、存款、利率,或者是不动产投资、有一些可类比性。

最后,回到 SBT。SBT 其实是把“声誉”嫁接进来,或者更广一点,它其实是把 Web3 里很核心的概念指出来了,就是“Identity”。原来的 Identity 都是局限在一个平台上,你在这个平台上的信息、行为无法跨平台通用。有没有跨平台的,甚至链上链下都可以使用的“Identity”?我觉得 SBT 这个方向和概念是正确的,把声誉加进来,和静态的激励机制结合在一起会有很多好处。

但是,这个概念实现的细节又回到了如何设计声誉机制上,Reputation 或是 Rating 机制,都可能涉及到链上信息、链下信息。究竟谁来做,更新的速度是怎样的,这些都是动态的优化问题。其中一个环节和 Staking 相关,结合声誉和 Staking 的时候怎么做优化设计,已经有一些研究了,这个问题也是非常值得深入研究的方向。

汤珂: 我的想法也和 Staking 有关。从实证上看,当 Stake 越多的时候,整个市场的流动性是下降的,这时候 Token 价格可能会提高。

当我们在平台上记账、挖矿时,传统的做法是质押,相当于抵押品或者投名状一样的东西放在这个地方,我告诉你我不作恶,因为我质押了这么多东西,如果我作恶的话平台会有问题,我自己也会倒霉。如果我们使用 SBT 的声誉机制呢?像丛老师说的,能够帮助我们解决质押品数量的问题,也有可能两者最终结合在一起,有的人声誉特别好,就不需要那么多抵押品,就能来记账。

所以,我认为把两者结合在一起的做法最有可能实现,就像我们在银行借钱,需要向银行提供抵押品,但如果借款人信用特别好,就不用那么多抵押品,甚至不需要提供抵押品。

何治国: 读了 SBT 论文后,我意识到这个东西原来就是“芝麻信用”。SBT 的想法是现实生活中非常简单、非常直接的经济学逻辑,其实就是激励机制。想法很好,但我认为在实施的时候,肯定还是困难重重。原因是你本来就想做隐私,就想做谁都不知道的事儿,但最后又想回归本源,希望你做的事大家都能看见,还需要别人给你打分,这事儿我不知道该怎么实现。

邹传伟(主持人) :谢谢何教授。三位教授的回答对我们理解这些问题提供了非常全面的视角。丛教授和汤教授提到了声誉应该在一定程度上降低对抵押品的使用,何老师提到本来希望有相对匿名的方式来参与市场,不希望有太多隐私被记录下来,但最后又需要别人来帮忙评级,这是个两难问题。这些视角对我们理解后面的应用都非常有帮助。

丛教授在主旨演讲里提到了 Token 销毁和货币政策之间的关系。Token 销毁是区块链领域中非常常见的机制设计之一,问题是我们怎么从经济学的角度去理解 Token 的销毁?Token 销毁是更接近于中央银行回购基础货币,还是更接近于上市公司回购股票?或者只是为了创造稀缺性和特殊价值?尽管市场上关于 Token 销毁有很多实践,请问三位教授,Token 销毁存在着某种最优的机制设计吗?

丛林: 我先抛砖引玉,分享一下我和另外两位教授之前研究里得出的一些结论。不应该把 Token 销毁直接和量化宽松、收紧之类的政策做类比,它销毁的时候就完全销毁了,并不是一种交换,也不是我发了新的币,然后把它再买回来,反向亦然。从实际操作来讲,Token 销毁和把基础货币收回来销毁掉更接近些。但是从概念上来讲,是通过调节供给更好地适应经济增长的周期。就像 Burberry 等很多奢侈品牌,存货太多的时候会烧掉一些货,看起来很浪费,但他是为了长期的稀缺性价值。“稀缺性”一种是人为的设计,可以根据经济原理做优化。但想优化什么,很多平台并未说清楚。平台上的货币供给、销毁政策究竟是为了什么?央行把这件事情说得很清楚,为了保证就业率,也为了物价的平稳。

在区块链、Web3 的生态系统里,应该关注什么?关注价格的平稳吗?或者是它跟其他货币交换的价值的平稳吗?还是让它最大可能地成长,有最高的应用性,所有人都来用?同时,我们知道这些系统里也有安全性问题,是不是这种货币供给的政策能提供足够好、足够全面的奖励机制?我认为把这些目的想清楚以后,其实可以得出最优的设计。最优的设计不一定是完全销毁,如果完全销毁的同时又可以随时印出、发出新的 Token,那么完全销毁也没有那么完全,就像公司把股票买回来了还是可以再抛出去。

何治国: Token 销毁和货币政策之间,一个是很小的经济,一个是很大的经济。我同意丛老师的思路,我一直不认为 Token 销毁本身有太多的意义。Token 销毁可能有立即见效的作用,但我不是很清楚。就像丛老师说的,今天销毁了明天再加上,意义不是很大。

邹传伟(主持人) :谢谢何教授。请问丛教授,您觉得数据 DAO 怎么通过集体谈判的机制,帮助用户更好地保护自己数据的权益。最近欧美对数据信托有非常多的讨论,您觉得他们讨论的数据信托是不是一种特殊形式的数据 DAO。

丛林: 这也是我最近特别关注的问题。区块链、金融科技、Web3 带来了很多金融普惠,当用户都参与进来,贡献了很多数据的时候,究竟有没有得到很好的回报?或者他的隐私有没有得到很好的保护?有很多政策、讨论都在谈论这一点,比如隐私保护政策,有 GDPR(欧盟通用数据保护条例)、CCPA(加州消费者信息法案)等,还有何老师现在做的 Open Banking(开放银行)、Open Data Initiative(开放数据计划),数据共享的政策,都跟这个都息息相关。

究竟 Data Dao,或者用户联盟、数据 DAO 是不是很好的解决方案?首先要想清楚问题是什么。问题就是用户是零散的,产生的信息,产生的数据也是零散的,他们在做决定的时候不会把他们的外生性(Exogeneity)考虑进来,也许这个平台给我一点好处我就愿意共享我的数据,但我没有考虑我贡献的数据是不是使得平台一家独大,或者是不是影响了市场里更多的竞争?从长远发展角度来看,是不是使更多用户反而受到更多伤害。这和反垄断是类似的。

在法律研究里,大家经常会谈到数据信托(Data Trust)。Data DAO 和 Data Trust 并不完全一样。t,现实生活中也有一些例子已经实现了 Data Trust,但更多的还是交给中介来处理。Data DAO 本身是一种去中心化的管理模式,用户们能够选出一些代表和平台“讨价还价”,作为整体平台给我们什么样的报酬,然后再分发给零散的用户。

目前有一些类似的尝试,但还没看到特别完善的案例。我们现在研究的内容主要是怎么设计机制来更好地协调所有用户的决策,使得“用户福利”(Consumer Welfare)能够达到最优状态。

邹传伟(主持人) :谢谢丛教授,期待您在 Data DAO 方面接下来的研究进展。

接下来想讨论一个趋势性的问题,三位教授都是 Token 经济学方面的专家,您们怎么看待 Token 经济学这个研究领域?它和经济学里的哪些研究领域,比如说机制设计、货币经济,和哪些研究领域有交集?带来了哪些新的问题?需要我们现在引进哪些分析工具?

汤珂: Token 经济学有些新的工具,我认为这里面最重要的工具就是公钥密码学。整个区块链建立在两个非常重要的工具上:

第一个,公钥密码学。从 RSA、Diffie-Hellman 这些公钥密码学里推出了整个账户体系。

第二个,共识机制的建立。我觉得中本聪非常大的贡献就是 PoW 机制设计,让人们知道通过这样的方法能够达到共识。

对于公钥密码学,通过设计整套公钥密码的模式,能够让用户离开原来的中心化的账户。公钥密码的体系,能够理解很多更深的问题,比如之前提到的图灵完备问题、以太坊问题等。实际上,大部分都是在密码学角度来分析这个领域。

同时,和哪些研究领域有交集?平台经济、双边市场设计,还有平台上现在出现的一些新的资产。大家都在争论这类资产到底是商品还是货币,我认为这些资产和传统的商品是不一样的,它到底不一样在什么地方?应该怎么来分析这些虚拟资产?还有一些传统资产定价理论的新引申,比如加密货币新的影响因子到底是什么样的,传统的网络影响因子、传统的股票市场因子到底是不是还存在,这些都是新的工具。

何治国: 我多加两个我觉得有意思的。一是竞争。有了 Token 之后,相当于平台把自己的一部分定价行为给用户,这是很有意思的现象。平台寡头的问题很多政要都比较关心,包括美国和中国,我相信以后这方面的研究会越来越多。二是信息经济学。信息经济学和汤老师说的公钥密钥非常有意思,只是应用还没到那个层次,和一般经济学家考虑的信息经济学还没有很好的接口,但它确实直接接触到了信息,包括 Zero-Knowledge Proof(零知识证明)。我和丛林一开始写的文章里,其实强调这个是关于信息的,但是希望能有更多的实际应用。信息是经济学里的一个重要支柱,能够在今后区块链应用中体现出来。

丛林: 简单补充一些,之前汤老师和何老师提的,这跟货币金融学、公司金融、资产定价、市场微观结构都有一定联系,包括怎么设计系统里交易的费用。

从实践者的角度来讲,一些从经济学、统计学里出来的东西也许会有些帮助。其中有两个值得强调的点:一是我们会看到很多链上的、公开的数据,也会看到很多网络,所以区块链追踪、侦探的工作,可以通过大数据分析模型来挖掘更多信息,也会对整个网络有更多的了解;另外一方面,在 Web3 大环境下,很多时候我们未必达到了完全去中心化,很多时候还是很分布式的,在这种情况下,传统的分析工具,如 Closed form solution(解析解),完全解出来一些模型,或者完全模拟一些场景会比较困难。

有一些其他工具可能就会更好用,如 Agent Base Simulation,你需要大规模地模拟很多不同类型的参与者,然后看宏观上有什么效果。或者像我和汤老师在一篇研究里提到的,很多个体都在解决不同的问题,怎么刻画宏观的现象?可能这一类工具会有更多的应用。

Solana: Analysts Forecast Q3 ATH Rally As SOL Retests Make Or Break Level

After reclaiming crucial levels, Solana (SOL) has been moving sideways within a key price range, wit...

Crypto Market Holds Steady Amid Slight Altcoin Dip

Crypto market remains stable despite altcoin dips, but Bitcoin ($BTC) and Ethereum ($ETH) stay stron...

Skip Trump Tariffs on Luxury Goods With High-End JemLit Mystery Boxes

As trade tensions heat up, JemLit mystery boxes offer consumers a clever workaround to Donald Trump’...