元宇宙入口:“群雄逐鹿”的VR江湖

来源: “MetaPost”(ID:MetaPost23) ,作者:MetaPostOfficial

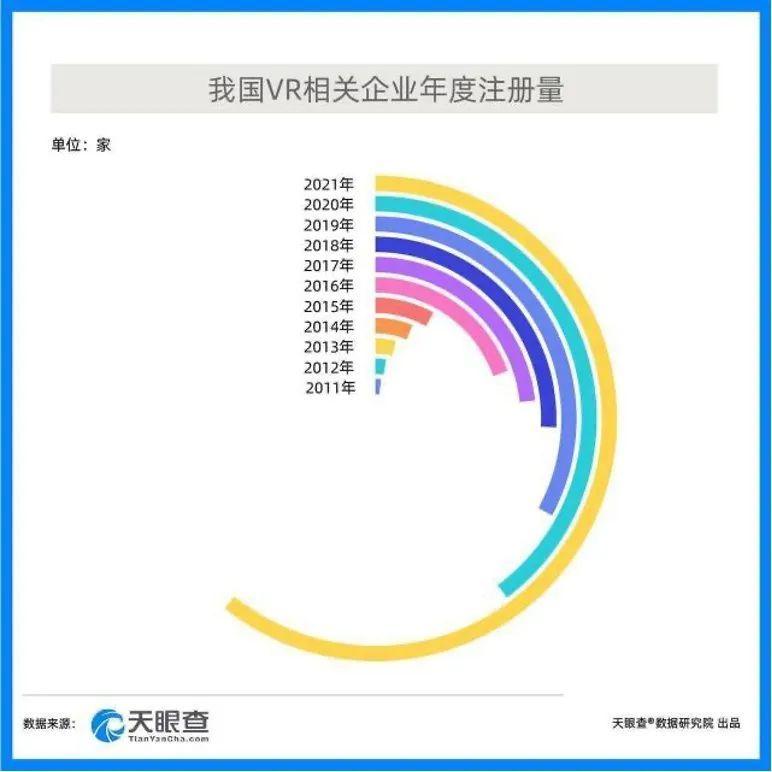

自2012年Oculus Rift问世后,VR(虚拟现实)产品热潮再次出现,“VR元年”几乎每年都能出现在媒体稿件的标题中。当下的VR行业虽未行至“爆发前夜”,但步伐趋于稳健,爬升复苏迹象明显。

IDC数据显示,2021年全球VR头显出货量达1095万台,同比增长97.1%。2022年上半年,全球XR(扩展现实,包含AR、VR、MR)领域共发生172起融资并购案例,投融资总额达 312.6 亿元,同比上升 37%。

图 | 天眼查

东吴证券预计未来一年多款重磅VR产品有望发布,并进一步刺激VR市场增长,Meta Cambria(Quest pro)、Pico 4/4 Pro系列、索尼PS VR 2等均有望于年内量产出货,Quest 3和Apple MR产品预计2023年面世。

虽然现有技术下的VR设备还未实现《头号玩家》、赛博朋克中的场景,但随着全球手机销量逐渐下降,手机已不再是人们追逐的兴趣点。同时,各大VR厂商持续发布新产品,叠加VR丰富的应用场景,让这一赛道呈现出“群雄逐鹿”的态势。

01 不愿从“元宇宙大梦”中醒来的Meta

2021年是VR产业的消费级拐点,Meta旗下Oculus系列产品销量破1000万是行业标志性事件,22Q1Oculus系列产品全球市占率已达90%以上,市场占有率一马当先。不过,布局元宇宙也使马克•扎克伯格在现实世界中付出了高昂的代价。

作为美股市场的科技巨头企业,Meta Platforms曾经是美股市场的明星股,总市值一度接近万亿美元。随着Meta把重心转移至元宇宙领域,上市公司也采取了更名策略,甚至把上市公司的代码也更改了。

更改名字之后的Meta,并未获得市场资金的青睐。截至9月20日,Meta今年以来累计下跌超过55%,总市值也从最高近万亿美元的市值大幅下滑至不足4000亿美元的市值水平。

Meta押注元宇宙,本来是充满了想象空间,但无奈研发成本高、研发周期长,并不是短时间内就可以看到回报。

根据最新财报数据,Meta的VR部门Reality Labs在持续亏损中,2022年第二季度该业务营收4.52亿美元,高于2021年第一季度的3.05亿美元。同时,该部门成本高达33亿美元,高于2021年第一季度的27亿美元。因此,部门亏损28亿美元,也高于2021年第一季度的24亿美元。

图 | Meta VR部门Reality Labs

业界认为, Meta此前是在“亏本”销售其VR产品,利用价格优势获取较高的市场份额 ,但在核心业务不景气的情况下,Meta可能会调整VR产品的价格补贴政策,从而对其VR产品的出货量造成影响。

与此同时,在VR内容层面,相较于Roblox、堡垒之夜、我的世界等大规模虚拟平台,Oculus的用户基础、收入、开发者支持、开发者营收、文化影响等还远不够,未来发展并不容易。

除了自身的经营问题,Meta面临最大的一个挑战,就是苹果和谷歌也计划抢滩头显市场,留给Meta的时间可能不多了,除了这两大巨头,字节跳动也让Meta感受到了很强的“寒意”

02 向Meta宣战,字节还差什么?

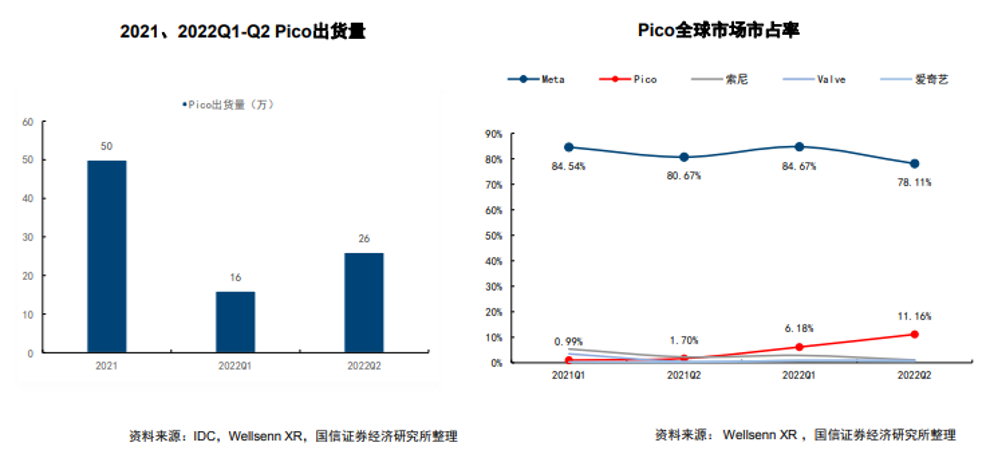

国内顶流的VR品牌当属Pico。去年8月,字节跳动以90亿高价收购Pico,而后Pico发展迅速,保持中国VR市场份额第一。Pico还是除Oculus之外,全球市占率唯一提升的VR品牌,本土品牌市占率从2021年第四季度的38%提升至2022年第二季度的70%;全球市占率从2021年第一季度的0.99%提升至2022年第二季度的11.16%。

目前来看,Pico正在凭借字节生态、人才资源、营销体系全面追赶Meta。字节和Meta均通过收购方式进入VR产业、自建内容分发平台,并整合进自有生态,而Meta强于社交,字节胜于短视频,Meta有先发优势,字节有后发差异化优势。

Oculus系列产品经历过PC VR、VR一体机和6DoF一体机时期三个产品形态期,以Quest2为代表的6DoF VR一体机已成为当前VR头显的主流形态,凭借性能、低价、舒适度、内容等迅速打开市场。

而Pico Neo3的硬件性能、技术实力足以和Quest2媲美,甚至在屏幕分辨率、视场角、电池容量等方面优于Quest,同样产品体验之下Pico还享有价格和国内市场优势。

图 | Pico

从新品角度,即将上线的Pico4是Pico纳入字节生态后,首次与Quest品牌的正面竞争,最大的亮点是二者都将采用pancake光学方案。

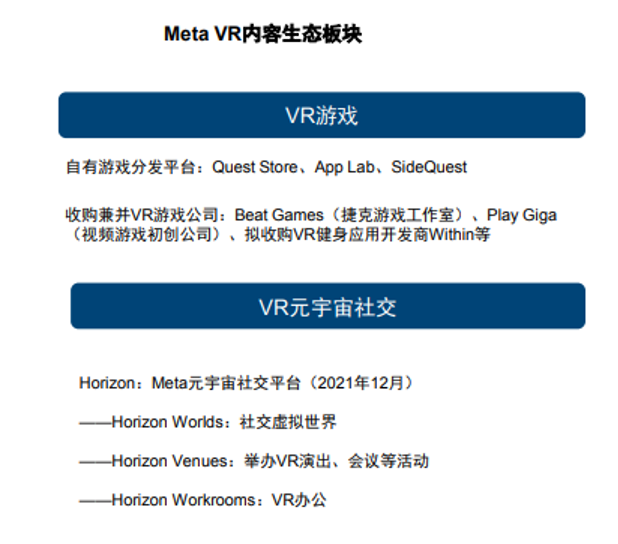

此外,国信证券还提到, 两大VR生态拉开差距的根源是内容。

尽管Quest和Pico都可串流接入Steam,但Meta自有内容平台包括Quest Store、相对开源的APP Lab以及生态补充SideQuest。 相比之下,Pico Store内容以外采为主,发展仍处于早期阶段。

不过,国信证券还认为, Quest主要强于游戏,Pico则有望借视频弯道超车。

目前主流的VR内容平台主要有Steam、Oculus、Pico、Viveport。据Pico官网统计,Pico的VR内容生态有213款内容,其中游戏有162款,VR游戏合计数量占比为76%,其他VR应用有51款。

图 | Pico游戏商店

对比Oculus Quest官网商店,一共有383款VR内容上架,而且过去几年,Oculus Quest平台的内容上线速度维持在同比增速30%以上。

相较于Pico,Oculus延续的是传统游戏主机厂商的发展路径。

一方面源于美国较强的PC主机游戏土壤,另一方面在于Quest友好的开发者生态——有效的内容筛选策略、头部VR游戏团队的收购以及长尾内容应用的重视。

而基于字节算法和内容方面的基因,一方面,Pico的VR直播有出色的出圈表现,另一方面Pico发布“创作者激励计划”,扶持内容制作公司、技术方和创作者。 长期来看,Pico视频有望成为VR视频直播的引领者。 同时,Pico也在更接近大众所期待的泛娱乐本身,诸如VR影片、演唱会、体育赛事等内容也在持续上架。

03 索尼的VR“野心”

PlayStation VR是由索尼互动娱乐开发的VR产品。PS VR于 2016 年 10 月发布,截至 2021 年 12 月,PS VR已在全球售出1100万台。

前不久,索尼在多个社交媒体上宣布,虚拟现实头戴设备“PlayStationVR2”将在明年初发布,在VR2正式发布时,索尼还会准备好20多款大型虚拟现实游戏。

图 | PS VR2

与Meta、字节以及其他头戴式设备的厂商不同,索尼借助PSVR率先抢占了游戏这一最有前景的应用赛道。目前,Meta的头戴设备更愿意将精力放到元宇宙,字节的头戴设备则可能聚焦到视频以及内容上。 索尼VR硬件是游戏主机PS的外延拓展,与主流VR硬件形成差异化的用户定位,叠加高品质独占游戏内容的优势,PS VR的市场份额和销量持续增长。

无论PSVR2在开售初期价格如何,都会让PS的死忠玩家为其买单,而在2~4年的“服役”周期内,这款设备也将继续推动PSVR类游戏的进程。

此外,索尼在游戏、音乐、影视等方面都握有海量优质内容,还可以让这些优质IP在元宇宙提升价值。

游戏方面,索尼以PS游戏与硬件为核心打造了一系列产品,在主机游戏领域占有重要的行业地位。音乐方面,索尼音乐集团在全球拥有众多顶尖歌手及音乐人资源,如迈克尔·杰克逊、westlife、麦莉·赛勒斯、艾薇儿、布兰妮、碧昂斯等。

图 | 索尼音乐

影视方面,索尼曾先后收购哥伦比亚电影集团公司、米高梅电影公司,由此发展成为全球头部的影视公司,旗下拥有《蜘蛛侠》、《黑衣人》、《彼得兔》等经典电影、动画IP。索尼背靠庞大的优质内容资源库,有望在元宇宙的内容供给方面扮演重要角色。

索尼社长吉田宪一郎曾表示,借助元宇宙可以使游戏、电影、音乐等娱乐方式得以拓展,市场有望进一步扩大。此外还考虑通过传感器对体育场上运动员动作进行捕捉和再现,让观众可从喜欢的角度观赛。

不过,对索尼而言,PSVR 2绝不是在VR领域布局的终点——毕竟,外设产品的销量始终不如主机本身。 从某种意义上讲,要让VR充分实现价值,就不能只将VR产品定位为主机的一个附属品。

未来,索尼或许会考虑开发一款与PlayStation品牌没有内在关联的独立VR头显。这并非毫无依据的猜测:早在2020年8月,索尼集团就曾发布一个招聘职位,招募人手开发一款“大约5年后发布”的VR头显。未来,索尼对于VR的真正野心很可能并不局限于提升PlayStation品牌。

04 硬件增速挺快,内容生态却没跟上

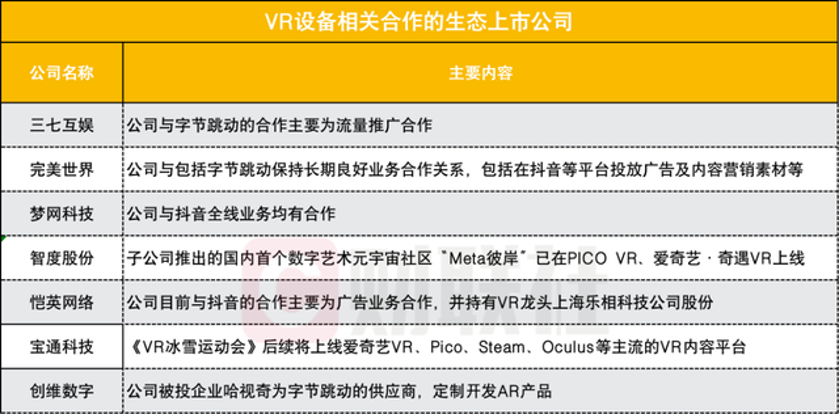

面对VR市场机会,国内绝大部分生产企业对VR产业的布局主要集中在光学部件、显示及零组件、机构件及其他零组件、电池等环节,其中比较有代表性的企业包括歌尔股份、三利谱、联合光电等。

图 | 《科创板日报》VR设备硬件生产商

国内VR龙头歌尔股份在接受机构调研时曾表示,声光电、显示、结构件是公司长久以来的核心技术,对于XR赛道、光学和显示非常重要,公司将聚焦元宇宙产业方向不动摇。

国产偏光片龙头企业三利谱曾表示,公司研究开发VR产品已有一年多时间,产品认证工作已接近尾声,同时已采购相应的生产设备,目前正在安装调试,预计下半年可以实现小批量供货。三利谱日前在投资者互动平台上表示,公司在Pancake光学膜产品领域具有相关的技术储备。

联合光电则是通过投资大朋、小派,提前布局VR领域,二者目前均已成为国内VR龙头企业,2021年,公司AR/VR出货量已近5万台,并与乐相、小派、亮亮视野、纳德等国内多家AR/VR企业达成深度合作关系。

内容层面,随着VR硬件技术的发展,硬件渗透率提升的核心要素已经全面转向爆款内容的出现和新商业场景落地。具体来看,当前消费级VR应用场景正逐渐覆盖社交、办公、娱乐等C端应用场景。前瞻产业研究院数据显示,2021年VR游戏、视频等泛娱乐消费级应用市场占比约为52%,是目前VR主要的内容应用领域。

图 | 财联社:VR设备内容提供商

海通证券研报显示,国内以Pico为代表的应用生态仍处于初期发展阶段,在新平台快速上量时期内容相对稀缺的情况下, 精品内容成为爆款的可能性大幅提升,而传统内容研发商有望先一步获取行业红利。

Sei Network Unlocks Japan Market After Hitting $626M In TVL

US traders and DeFi fans have turned their eyes to Sei Network (SEI) after its Total Value Locked (T...

Pump.fun Confirms $1.3B ICO for $PUMP Token on July 12: Details

The post Pump.fun Confirms $1.3B ICO for $PUMP Token on July 12: Details appeared first on Coinpedia...

Stability World AI Joins Forces with BearFAI to Revolutionize AI Utility Across Web3

Stability World AI and BearFAI unite to blend real-time conversational AI and creative tools by boos...