详解 Uniswap 费用提案,会对其命运产生怎样的影响?

Uniswap 的命运在于如何、何时以及是否打开其费用开关。按费用计算,它是以太坊上最大的应用程序,每天为流动性提供者带来数百万美元的收入。但利润率为 0%,因为 Uniswap 费用开关尚未打开。

这种情况最终可能会改变!经过数月的辩论,最近的一项治理提案似乎将最终打开利润水龙头——仅针对三个流动资金池。

Uniswap 这样做时会发生什么?

他们的市场份额会被竞争对手抢走吗?

他们将获得多少利润?

如果他们把每个池的费用开关都打开了会怎么样?

让我们为您一一解答。

如果 Uniswap 开启费用开关会怎样?

迄今为止,协议成功与其代币表现之间脱节的最明显例子之一就是 Uniswap。

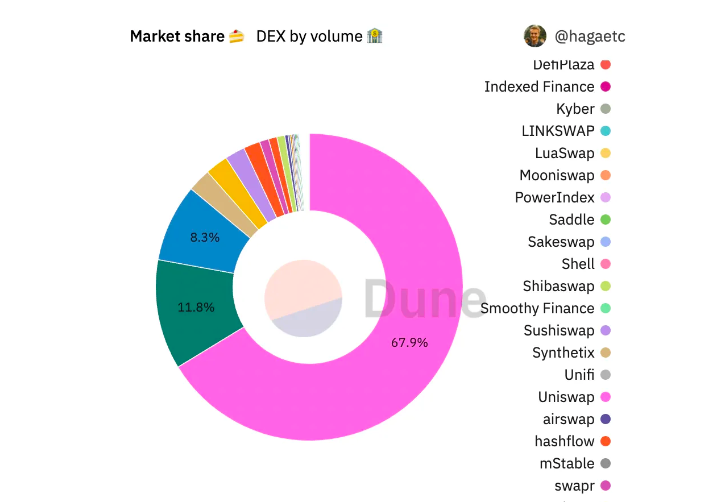

Uniswap 是以太坊 L1 上交易量最大的去中心化交易所,占有 67.9% 的份额。该协议是一棵摇钱树,在过去一年中为其 LP 产生了12亿美元的收入。

有些时候,它的每日费用收入甚至超过了以太坊本身。尽管占据了主导地位,但UNI 的表现远远落后。

尽管更广泛的市场出现了相当大的波动,但其表现不佳的一个理由是Uniswap 没有打开“协议费用开关”。

通过打开费用开关(只能通过 UNI 持有者的治理投票来完成),Uniswap DAO 能够在逐个池的基础上累积流动性提供者赚取费用的10%-25%。

这就是Uniswap协议本身可以赚钱的方式。

自 2021 年 5 月 Uniswap V3 上线以来,费用开关一直未激活。然而,这种情况可能很快就会改变,因为 PoolTogether 的创始人 Leighton Cusack 提出的为三个池开启费用开关的提议已经通过了 Uniswap 治理的前两个阶段。

该提案的影响不容小觑:如果获得通过,它将向市场表明 Uniswap 治理能够打开费用开关。

它还提出了一些关键问题:

-

Uniswap 能否在不失去市场份额的情况下开启费用开关?

-

该协议可以从该提案中获得多少收益?

-

他们将从激活所有池的费用开关中获得多少收入?

-

这对 UNI 代币意味着什么?

让我们一起来探索。

提案的现状

在深入分析之前,让我们看一下费用开关提案本身的细节。

该提案建议对 Uniswap 的以太坊部署中的三个池收取 10% 的 LP 费用。这可能是最低费率,因为该协议允许在每个池的基础上减少10%-25%的 LP 费用。

选定的池及其费用等级如下:

ETH-DAI (0.05%)

ETH-USDT (0.30%)

ETH-USDC (1%)

费用开关将激活 120 天(约 4 个月),所赚取的费用将计入 Uniswap DAO 资金库。之后,另一项提案将在治理之前提出,代币持有者可以选择投票关闭这三个池的收费开关。

到目前为止,该提案已经通过了 Uniswap 治理的前两个阶段:Temperature和Consensus Check投票,在 Snapshot 上进行。

通过Temperature Check的提案初稿要求开启 ETH/USDC(0.05%)和 USDC/USDT(0.01%)的费用开关,并将协议费用设置为 10%。

该提案以几乎一致的支持通过了Temperature Check,350 万个 UNI 投了赞成票,而只有 54 个 UNI 投了反对票。

在社区反馈和研究之后,将费用开关提案的第二次迭代提交给Consensus Check投票。这一次不是为DEX上最活跃的两个池激活费用开关,而是要求采取更多的试验方法来激活上面列出的三个池的费用开关,以便在预定的一段时间内测试多个费用等级。

这一修订后的提案再次以压倒性的支持通过,1900万 UNI支持,只有418 UNI反对。

虽然该提案需要通过最终的、具有约束力的链上投票,但基于投票率和治理论坛的评论,似乎在社区内得到了广泛的支持。

尽管最终投票肯定不会那么一边倒,但 Uniswap 似乎很有可能激活这三个池的费用开关。

Uniswap 会失去市场份额吗?

让我们看看为什么 Uniswap 可以在不损失大量市场份额的情况下开启费用开关。

反对开启费用开关的理由很简单:如果 Uniswap 开启费用开关,他们将失去作为 LP 的市场份额,因此由于利润率受到压缩,流动性将从交易所流出。

这种风险在很大程度上是由于 Uniswap V3 提供流动性非常困难,因为它使用集中流动性,这需要更积极的管理。

鉴于已经很难盈利,削减 LP 的利润率可能会造成负反馈循环,Uniswap 失去流动性,导致交易执行变差,从而为 LP 带来较低的交易量和回报,导致 DEX 将市场份额流失给竞争对手。

这种风险在 DEX 等竞争激烈的领域被放大,竞争对手之间几乎没有差异,因此带来了永久的、长期的费用压力。

但 Uniswap 应该能够开启费用开关有几个原因,其中最令人信服的一个原因是“粘性交易量和流动性”的想法。这指的是完全忠于Uniswap的交易量和流动性的概念,如“自动做市商经济学”一文中所述,该论文研究了开启费用开关的可行性。

这种粘性协议参与者的概念是基于这样一个想法,即由于其强大的品牌,许多交易者将只使用 Uniswap。对于流动性提供者来说也是如此,因为由于 Uniswap 的跟踪记录和协议设计,其中合约是不可变的,LP 可能更愿意在 DEX 上继续做市,而不是迁移到竞争对手。

此外,几乎所有其他主要现货或衍生品 DEX,例如 Curve、Balancer、SushiSwap、GMX、dYdX 和 Perpetual Protocol 都收取 LP 费用。鉴于此,Uniswap 似乎也能够在不失去相当大比例的市场份额的情况下收取费用。

为 UNI 代币带来价值

现在我们已经了解了如果费用开关被激活,Uniswap 可以赚取多少钱,让我们看看它可以为 UNI 代币带来多少价值。

虽然费用开关提案不要求向代币持有者分配收益,但未来UNI持有者肯定有可能选择通过回购或分配ETH或稳定币等资产的方式为自己分配一些协议费用。

这将是意义重大的,因为它将把UNI从一个纯粹的“毫无价值的治理代币”变成一种价值资产。

让我们假设 Uniswap DAO 选择通过一种机制分配从费用开关中产生的所有收入的 50%,在这种机制中,UNI 持有人可以将其代币质押来获得这些美元收入。

保守一点,我们还假设 75% 的流通 UNI 将被质押以赚取此收益,因为一些供应仍留在中心化交易所等场所或用作 DEX 的流动性。

正如我们所看到的,如果 Uniswap 上所有池的费用开关以 10% 的比率激活,假设相同的 75% 的质押率和 50% 的支付率,根据过去30天、120天和365天的交易活动,UNI持有者将获得1.25%-2.44%的收益。

尽管这一回报将低于veCRV和GMX等其他DEX代币的收益,但考虑到 Uniswap 作为行业内领先者的地位,这一回报可能仍然对投资者具有极大的吸引力。

更大的图景

正如我们所看到的,开启 Uniswap 费用开关的影响是巨大的。三个池的激活仅仅触及了其盈利能力的皮毛。广泛的费用激活会立即将 Uniswap 变成整个 Web3 中最赚钱的应用程序之一。此外,如果 DAO 将部分收益直接分配给代币持有者,UNI 代币将成为一种具有吸引力的资产。或许更重要的是,鉴于其作为 DeFi 最著名协议的地位,Uniswap 成功开启了费用开关,这将向市场发出信号,即“无价值的治理代币”实际上可以获取价值。

希望这篇文章对大家有一定的帮助。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。如果只是你一个人,四顾茫然,发现一个人都没有,想在这个行业里面坚持下来其实是很难的。

Ethereum Shows Early Signs of Momentum Shift as Technical Indicators Strengthen

Ethereum ($ETH) shows early bullish signs as RSI and MACD strengthen, but low trading volume challen...

Ripple Price Prediction as XRP ETF Approval Odds Near 100%

The post Ripple Price Prediction as XRP ETF Approval Odds Near 100% appeared first on Coinpedia Fint...

Ethereum Wyckoff Accumulation Hints At Explosive Q3 – $4K Level In Sight

Ethereum is trading just above the $2,500 mark following days of volatility, choppy price action, an...