加密金融历史转折点:USDC 们正在反噬 DeFi

就在以太坊测试网宣布合并成功这一喜大普奔消息的同时,加密世界也迎来了另一个历史转折点: 因 USDC 发行方 Circle 冻结部分地址的资金访问权,主流 DEX 协议 dYdX 出现用户账号屏蔽情况,被动跟随 Tornado Cash 制裁。

3 天前,美国财政部外国资产控制办公室 (OFAC) 将 Tornado Cash 和 45 个与其相关的以太坊钱包地址列入其 SDN 制裁名单中。这也使 Tornado Cash 成为继 Blender.io 后,第二个被 OFAC 制裁的混币器。但与前者不同的是,Tornado Cash 是监管机构以协议为目标进行制裁的头一个案例。

「整个加密行业进入了一个重大转折点,政府对行业的监管也进入了未知领域」。在昨日早些发布的一篇博文中,Circle CEO Jeremy Allaire 不断强调「Tornado Cash 事件」的重要意义。在表明绝对遵守监管秩序态度的同时,文章的字里行间都透露着 Jeremy 对此次行业监管,以及加密未来的顾虑与担忧。

不少人还没能完全理解 Jeremy 口中的「重大转折点」究竟意味着什么。但也许随着越来越多的「去中心化协议」被动跟随制裁后我们会发现,那些曾经撑起整个去中心化世界的行业基石,如今却作为监管利器,成为反噬行业的杀手锏。我们不禁思考,行业还有没有去中心化可言?Crypto 抗审查和监管的能力有多强?加密世界未来的隐私路怎么走?

Tornado Cash:一个工具的 B 面

创世故事

Tornado Cash 的创始人 Roman Semenov 本科攻读的是物理专业,他特别喜欢研究黑洞、宇宙粒子、量子统计这些知识。但随着互联网潮流的兴起,Roman 开始接触并学习编程,不久后便连续创办了几家互联网初创公司。17 年,出于对新鲜事物的好奇和喜爱,他又进入了区块链领域,从事以太坊扩容方面的工作。那时以太坊扩容的主流方案还是 Plasma,但 Roma 在加入后不久便发现了 Plasma 的效率问题,很快就转向了 ZK Snark 的路径。

Roman 一开始学习 ZK Snarks 并没有考虑到这项技术在隐私方面的潜力,只是用于解决以太坊的可扩展性问题,以及一些预言机方面的开发。然而随着 Roman 越发深入加密 OG 社区,他才发现了隐私赛道的巨大市场,以及自己团队掌握的天然优势。

由于底层设计,不管是比特币还是以太坊,其网络上的交易都是公开的。只要别人知道了你的钱包地址,自己的财务历史就完全处于暴露状态。Roma 发现,很多加密硬核玩家并不愿意让自己陷入这种被动状态,但在以太坊和 Monero 这样的隐私 Token 之间转移资产又非常不便。于是就借着这个 idea 在以太坊黑客松上做了一些隐私项目的尝试,没想到大获成功。

没多久,团队决定将自己的小实验付诸生产,Tornado Cash 便就此诞生了。

Tornado Cash 创始人 Roman Semenov

Tornado Cash 最重要的一点就在于,它不再是一个简单的混币器,而是一个搭建在智能合约上的混币器。对于刚加入 Crypto 的加密新人来说,这或许没有什么区别。但对加密 OG 们来说,这一点却至关重要,因为它涉及到托管这个问题。

其实混币器这个概念并不新颖,在 Tornado Cash 之前就有很多团队做过尝试,但它们大都为中心化公司。用户只需提交指定地址、支付费用,资产转移过程则在链下完成。这也意味着自己的资产将由公司托管,用户数据和所有权均面临风险,对于很多经历过「Mt.Gox 事件」的加密 OG 来说,这就是一个巨大的 Red Flag。

而像 Tornado Cash 这样基于智能合约混币器则是非托管的。用户将资金发送到混币器后会收到一张存款凭证,可以在任何时间从新地址向混币器发送提款操作。此外,Tornado Cash 还会与中继器服务提供商合作,确保新地址可以在没有 Gas 储蓄的情况下提取到资金。即不用托管,还能省 Gas,与传统混币器比起来,Tornado Cash 自然地成了隐私用户们的首选。

经过几年的开发和熏陶,Roman 早已是一个铁打的以太坊 OG。秉持着社区主导的理念,在 Tornado Cash 上线后,团队几乎不干预协议的运转,主要进行开发研究,并将新的代码发布到 GitHub。Tornado 所有部署、协议更改和重要决策都是由社区通过 DAO 的治理模式做出的。

当然,这时的 Roman Semenov 并没有想到,自己的王牌协议竟会在 3 年后成为恐怖分子和毒枭的「亲家」。

黑客们的最爱

2022 年 3 月,大名鼎鼎的链游 Axie Infinity 团队打造的跨链桥 Ronin Bridge 被盗,价值超 6.2 亿美元的加密资产在不到一月的时间里流失,酿成有史以来最大的加密黑客攻击事件。当人们发现问题并通知团队后,大家却只能眼睁睁看着近 4.5 亿美元的被盗资金流入 Tornado Cash,被洗得无影无踪。

虽然 Ronin 这样上亿级别的被盗事件仍十分罕见,但各种大大小小的漏洞利用和盗窃案例在过去一年已经呈现出不断增长的趋势,尤其体现在 DeFi 协议和跨链桥中。而这些事件往往都有一个共同点,即黑客会将大部分窃取资金发送到 Tornado Cash。

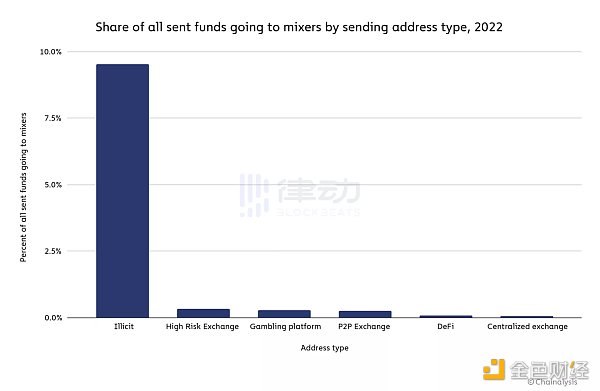

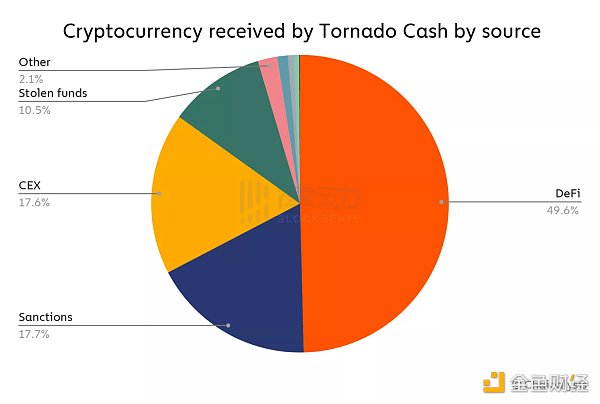

必须承认,混币器的核心定位和功能,以及其很少要求 KYC 的特性,使它们自然而然地成为了网络罪犯的首选。根据 Chainalysis 的数据显示,从非法地址发送的资金中,有近 10% 是被转到了 Tornado Cash 这样的混币器中,而转到中心化交易平台、DeFi 这些「主流基建」的资金甚至都没有超过 0.5%。

从 2021 到 2022 年,Tornado Cash 协议中非法地址的资金占比上升了 10%,超过 25%。在周一的报告中,OFAC 更是努力描绘 Tornado 在非法洗钱行为中扮演的重要角色,指出其在诞生以来短短 3 年的时间里,洗钱价值超 70 亿美元。

在对 Tornado Cash 实施制裁前,监管部门也多次联系了 Roman,希望团队能够就非法洗钱问题提供相应的改善和解决措施,但团队对此的反应并不积极。Roman 表示,自己的团队几乎无法控制 Tornado 用户对协议的操作,「在帮助调查方面,我们无能为力,因为团队对协议没有太多控制权」。

在一次采访中,Roman 甚至立下了 Flag。他相信,对去中心化协议实施制裁「在技术上是不可能实现的」。而对于这样的回应,监管部门也只好拿出重锤。

中心监管 vs 开源协议:Crypto 到底有多去中心化?

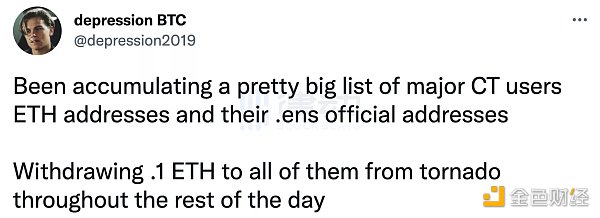

在监管消息传出后不久,名为 @Depression2019 的用户就在 Twitter 上发文,表示自己积累了大量名人以及 KOL 的钱包地址,并会通过 Tornado Cash 向这些发送 0.1 ETH。不少用户纷纷在下方互动,以为这种公开反抗监管的行为只是说笑。

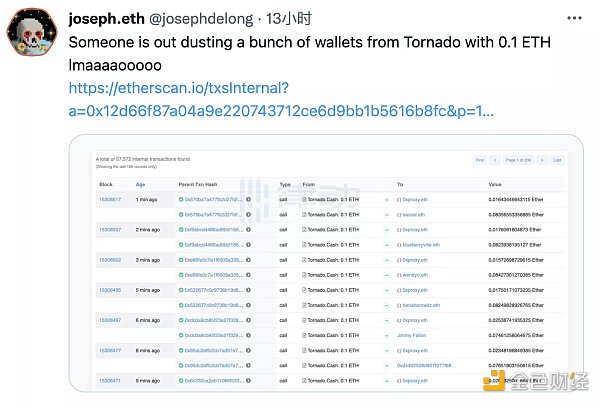

没想到在周二,一个匿名地址真的向这些以太坊地址发送了来自 Tornado Cash 的交易。Coinbase CEO、Beeple、脱口秀主持人吉米·法伦、服装品牌 Puma 以及为向乌克兰捐款而创建的钱包地址都受到了影响,一时引起了不少讨论。

一定程度上,这的确反映出了对从 SDN 黑名单地址接收资金的用户进行制裁的荒谬性,毕竟他们无法拒绝他人的转账。同时,这也再次体现了原生和中心化 Crypto 应用之间的本质差别。

由于 Tornado Cash 上是一个混币器智能合约,不仅无法被关闭,还很难套进法律监管的框架,因为你总要有一个受制裁的实体。因此 OFAC 的办法,则是「转移」制裁的实体,要求或制裁与 Tornado Cash 关联的美国个人或实体,要求他们冻结来自 Tornado Cash 的交易或资金。

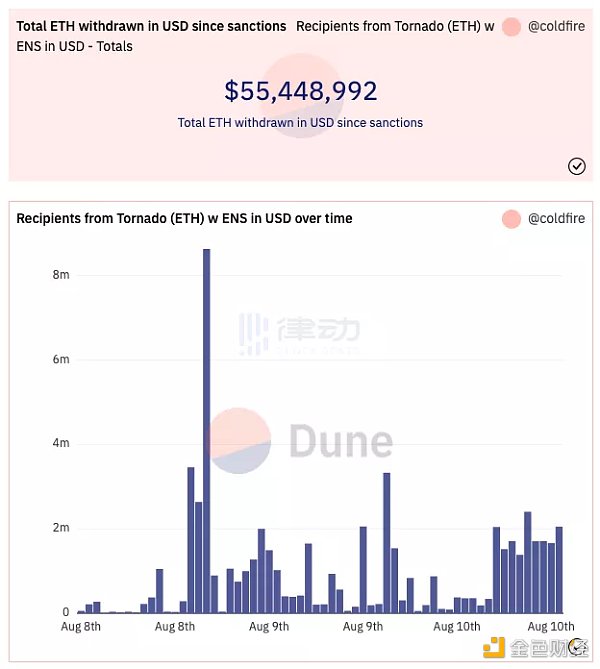

很显然,这种办法非常笨拙。监管机构的体系框架仍停留在使用银行、基金等机构充当「看门人」的传统金融,抓住了机构这个实体,就抓住了金钱的水龙头。但 Crypto 开源和去中心化的属性本身就旨在消除中介机构,没了实体的概念,监管其实是寸步难行的。据 Dune Analytics 数据显示,自 8 日 OFAC 禁令公布以来,仍有超 5500 万美元的 ETH 从 Tornado Cash 转出,进入新的钱包地址。

那既然如此,为什么加密领域的开发者们却仍对此次制裁充满顾虑?回答还是一样。

「Source Code Is Speech」

Tornado Cash 并不是实体,尽管在 Tornado 之前有很多加密机构都「享受」到了法律的制裁,但 Tornado Cash 是监管部分第一次针对协议追究法律责任。也就是说,对它的制裁不仅仅在用户隐私层面造成了影响,更是对协议自由带来了新的威胁。

在加密圈子里待久了,我们早已深谙「Code is law」的概念。但对很多 OG 开发者来说,协议在他们眼中不光是律法,还是自己思想与言论的体现。换句话说,协议自由与言论自由一样重要。在禁令公布后,有的开发者甚至搬出了 1996 年联邦法院「伯恩斯坦诉美国案」(Bernstein v U.S.),以捍卫受美国第一宪法修正案保护的「源代码即言论」的法律合规性。

Circle CEO Jeremy 也在昨日发布的博文中写道:「制裁协议现在已成为一个主要的政策问题,即我们一方面想要在公共区块链上获得无需许可的创新权利,一方面仍要坚持财务诚信原则并阻止不良行为。这应当引起极大的关注和讨论,以及不断发展新的政策。」

的确,对 Tornado Cash 采取粗暴的制裁方式,为加密领域监管开了一个不好的先河。今天是 Tornado Cash,明天是不是 Uniswap、SushiSwap?什么时候是尽头?底线又在哪里?不管怎么说,这次制裁都将去中心化协议置入了一个危险的境地。

当然,这次制裁也让行业意识到,监管 Crypto 的关键并不在协议与否,而是领域里究竟有多少实体。其实,这个行业没我们想象那么去中心化。

搭在 Web2 上的 Web3

OFAC 制裁公布后不到 24 小时,Tornado Cash 的源代码就从 Github 上消失,Roman 的个人 GitHub 帐户被停用,个人存储库被关闭,他本人甚至都不在制裁名单上。而加密领域最重要的捐款应用 Gitcoin 也即刻停止了一切对 Tornado Cash 的赞助。

尽管 Tornado Cash 的代码仍在运行,其交互前端网页却已无法打开,使不熟悉智能合约的加密用户取回自己的资金变得难上加难。

Tornado Cash Github 页面

过去一年,各类 Web3 协议和应用层出不穷,让人目不暇接。我们每天活在去中心化的叙事中,似乎忘记了自己对 Web2 的依赖。社区信息的管理依靠 Discord,行业资讯的传播依靠 Twitter,代码的传播和开发依赖 Discord。

这种看似合理的依赖,为中心化的监管提供了有利的筹码,因为它增加了领域内的实体数量。监管机构虽然不能关闭合约,但却可以禁止代码的传播;虽然不能取缔 DAO 社区,但却可以监视甚至隔断成员之间的联系;虽然找不到匿名团队,但却可以封掉项目的 Twitter 账号。只要实体足够多,监管之手就可以无处不在。

这些真实存在的风险在行业「和规化」「主流化」的言论叙事中被人们忘的非常彻底,去中心化与去实体化也似乎成了两个概念。这次制裁也算是为行业敲了个警钟,在 Web3,非协议即实体,旦实体便监管。

基于中心化的 DeFi

尽管充分表达了对 OFAC 制裁的担忧顾虑,但 Circle 该听话还是要听话,第一时间冻结了 SDN 名单上地址的 USDC 访问权。这让不少加密用户开了眼界,原来自己手中的「数字美元」也能被没收。我们不禁思考,这与传统金融又有何不同呢?

在加密领域,稳定币可谓是最大的赛道,市值超千亿美元,占整个加密市场的 10%。豪无疑问,没有稳定币,就不会有 DeFi Summer,更不会有如今繁荣的 Web3 生态。可以说,稳定币是如今去中心化世界的基石。但当前占据市场主体的四大稳定币(USDT、USDC、BUSD、DAI),三个来自中心化机构。

在 18 年 USDT 陷入短暂危机之后,关于中心化稳定币的风险,就一直是圈内争论的热点。中心化稳定币虽然是基于足额抵押,但存储其银行账户里的美元法币却存在冻结风险,另外,部分存款还会被用来购买公司债券、国债等,这也增加了中心化风险。一直以来,人们都偏爱 USDC 胜于 USDT,认为 Circle 更加合规且公开透明。此次冻结访问权也让不少人意识到,二者之间的差别并不是很大。

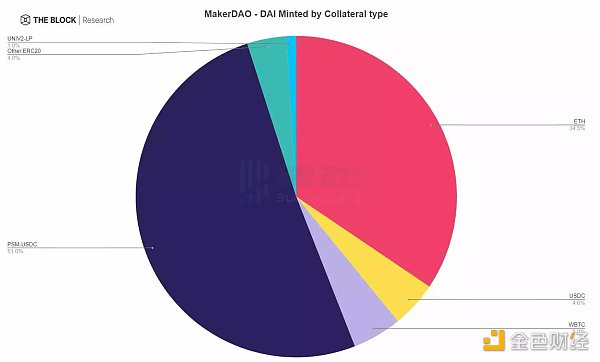

为了摆脱中心化风险,DAI 这样的去中心化稳定币就应运而生了。同样采用足额抵押,使用的却是去中心化的加密资产,与美元的锚定则通过算法调整利率来实现。尽管叙事很美好,但实际情况却不是如此。不管是 DAI 还是 FRAX,在其抵押资产中,USDC 都拥有绝对的占比。也就是说,当前的去中心化稳定币,仍然是搭建在中心化基础之上的。

DAI 质押资产比例,USDC 占比过半。(图片来自 The Block)

果然,在 Circle 宣布冻结黑名单地址访问权后不久,主流 DEX 之一 dYdX 就出现用户账号被无故冻结的情况。

dYdX 发表申明称,OFAC 的「突击禁令」使许多从未直接使用过 Tornado Cash 的用户也受到了影响,这些用户在与我们的平台交互之前,甚至都没有意识到他们的资金曾与 Tornado Cash 有关联。

尽管 dYdX 团队正在合规范围内努力进行调整,取消了一些帐户的禁令,但面对 OFAC 和 Circle 的「无形大手」,团队也无能为力。在 Twitter 上,dYdX 创始人 Antonio 表示了对 OFAC 制裁和 Circle 冻结访问权的遗憾,但同时又指出了 DeFi 离不开 USDC 的现实。可以想象的是,未来将会有更多的 DeFi 协议或 Web3 应用出现同样的问题。

其实在 UST 崩盘后,算法稳定币的命题就逐渐失去了光泽,新老稳定币项目纷纷走回足额或超额抵押的道路,USDC 也不约而同地成为了它们的主要背书资产。这确实是个非常 Ironic 的事实:一个由华尔街巨头孵化的金融机构,如今却成了整个 DeFi 的中流砥柱。我们不禁想,谁才是去中心化世界的主人?

「Know Your Customer」:关于隐私和秘密

人在加密圈,无时无刻不在谈 KYC 三字。中心化交易平台要 KYC,项目众筹要 KYC,元宇宙买地产也要 KYC。不过这个行业虽常提 KYC,但很多用户并不知道 KYC 究竟意味着什么。实际上,KYC 不只是一套验证程序。

「Know Your Customer」是传统金融长久以来的基本准则。通过了解自己客户的工作、财务背景来评估为其开户的潜在风险,更重要的,是阻止「Bad Actors」进入市场。但我们也知道,金融同样是一个极其注重隐私的行业,毕竟没人愿意随便让别人开自己的财务状况。

正因如此,反作弊的 KYC 需求和保护个人信息的隐私需求形成了一股相互排斥却又彼此吸引的力量,成为行业难以解决的悖论。于是在金融界,我们还会听到另一句话:「隐私和秘密就像一对双胞胎,常常被人搞混」。

The Panama Paper

2016 年 4 月,一家名叫 Sddeutsche Zeitung 的德国报纸发布了一份律师事务所的泄漏文件。一周后,来自全球 100 多家媒体和国际调查记者联盟合作,针对该文件开展了一项庞大的调查,并在此后成为揭露国际金融和政治腐败的代名词——巴拿马文件。

被泄露的文件来自世界四大离岸律师事务所之一 Mossack Fonseca。在这 1150 万份加密文件中,涵盖了超 21 万个避税网络,涉及来自 200 个不同国家的个人和实体,其中有十几位现任或前任世界领导人,数百名商界、娱乐界名人以及其他富豪。在文件公开前,这些人的个人财务信息是完全保密的。

调查者发现,大多数文件内容并没有违法行为,Mossack Fonseca 设立的离岸商业实体也完全合法。但当人们再仔细深究时便发现,在层层空壳公司和晦涩条款下,隐藏着大量的逃税、欺诈等犯罪行为。这套成熟的法律框架,并不是简单地守住了 Super Rich 的财务隐私,它也为「Bad Actors」提供了庇护所。

位于巴拿马的 Mossack Fonseca 事务所总部

不可否认,隐私市场能够带来巨大的盈利。但对隐私的追求和高标准,常常会无意滋养秘密的生长,有时甚至是刻意而为之,毕竟对隐私需求最大的,无非就是上述两类人了。长期以来,对隐私市场的争夺一直在全球各金融中心上演,从瑞士到伦敦再到纽约,政府和金融机构以更高的标准、更实惠的条款,在「Know Your Customer」的帽子下吸引着巨额资金,其中就不乏来路不正的「Blood Money」。

crypto 的「隐秘战争」

提了这么多,就是想说明,关于隐私和秘密的缠斗并不仅存在于加密领域,而是贯穿整个金融世界的永恒命题。

实际上,Tornado Cash 并不完全是「强盗之家」。据 Chainalysis 数据显示,Tornado 超过一大半的资金来源于 DeFi 协议和中心化交易平台。出于隐私需求,很多 DeFi 项目团队和 Crypto 巨鲸都会定期使用 Tornado Cash 更换钱包地址,对于它们而言,Tornado 是必不可少的隐私工具。

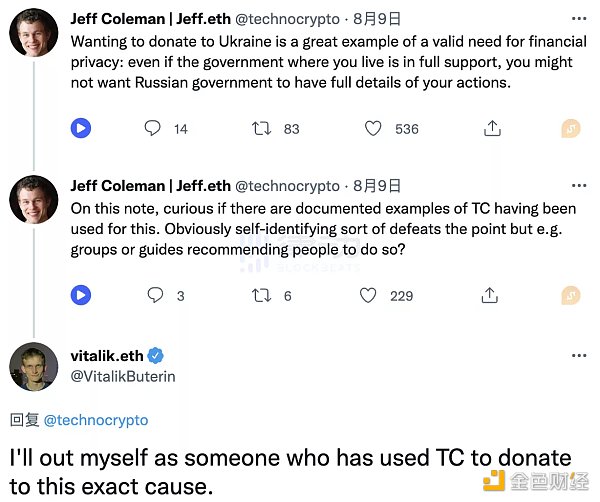

而对普通的加密用户也同样如此,当我们遇到要向特定组织和国家匿名捐款,或支付敏感的医疗费用等情况时,隐私工具就体现出了它的价值,只不过是此类情况并不常见罢了。9 日,Vitalik 为了支持这一观点,还在 Twitter 上公开声明自己曾使用 Tornado Cash 向乌克兰捐款。

而针对监管部门的制裁喊战,行业其实也做出了积极回应。Circle CEO Jeremy 在强调此次事件重要性的同时,号召行业的领袖和开发者,集思广益向决策者提供更好、更适合 Crypto 的监管方案,以确保自由、开源协议的未来。

就个人而言,我始终认为,Crypto 面对的不是监管之战,而是一场「隐秘」之战。

长期以来,对加密行业的监管借口主要就是反洗钱、反欺诈,从比特币到 DeFi,再到现在的 Tornado Cash 皆是如此。你必须承认,不管是现实还是加密世界都存在大量的非法行为,既然现实世界中的不法行为受到了制裁,为什么加密世界里的就不应该呢?

实际上,去中心化不代表去监管,即使是去中心化的世界,也仍然有「Code is law」。Crypto 不应该成为法外之地,维护健康的金融和社区秩序,同样是「Crypto Code」的基本职责。

当然,迎监管也不代表去隐私。比特币、DeFi 等技术生而为了解决传统金融的不足,这种不足很大程度上就来自隐私和秘密的混淆。作为它的替代者,Crypto 理应在这一方面做得更好。在 Zk 等技术的加持下,如今的 Crypto 比任何时代和技术都更接近于解开关于隐私和秘密的终极悖论。 未来的 Crypto,应该成为监管本身,甚至是反塑中心化世界的监管新工具 。

Solana Latest News; Why SOL Price Likely To Fall Below $150 In June As Mantix Set For Explosive Gains

Solana may fall below $150 in June despite upgrades, while new DeFi platform Mantix gains momentum w...

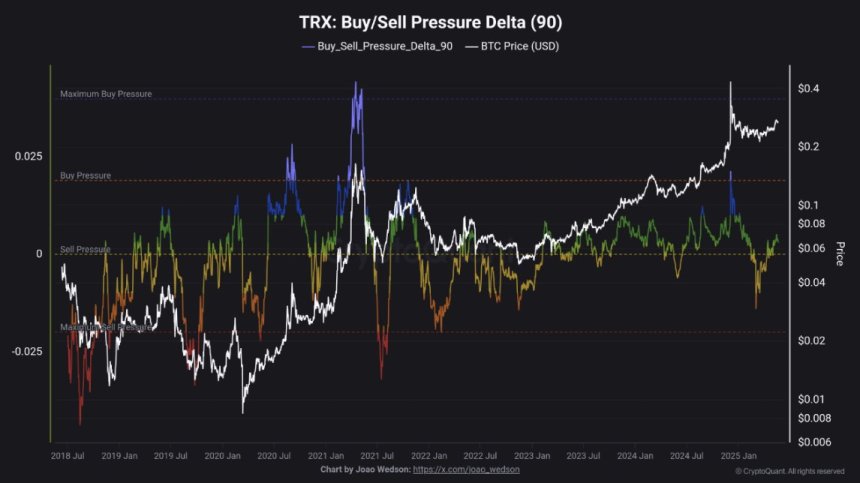

Tron Bulls Regain Control – On-Chain Data Shows Fresh Buying Pressure

While Bitcoin and other major cryptocurrencies have surged to new all-time highs, Tron (TRX) has rem...

What is Short Selling? A Beginner’s Guide

Short selling is a trading strategy marked by a trader’s intent to take profit from a dip in the pri...