以太坊合并前后5大维度数据对比

TL;DR

1, 以太坊 合并是为了分片做准备,其次才是环境更友好,更高的安全性和去中心化程度。

2,主网合并的复杂度远超测试网,我们对9月19日能否如期合并持悲观态度。

3,合并完成后, ETH 将减产90%,质押释放的ETH无法覆盖Gas燃烧,以太坊极有可能进入通缩时代。

4,合规将成为PoS以太坊网络的达摩克里斯之剑。

5,从短期来看,以太坊合并为质押赛道带来发展红利。从长期来看,STaaS的发展主要靠 公链 生态繁荣和赛道本身的创新。

以太坊合并(The Merge)近在咫尺。

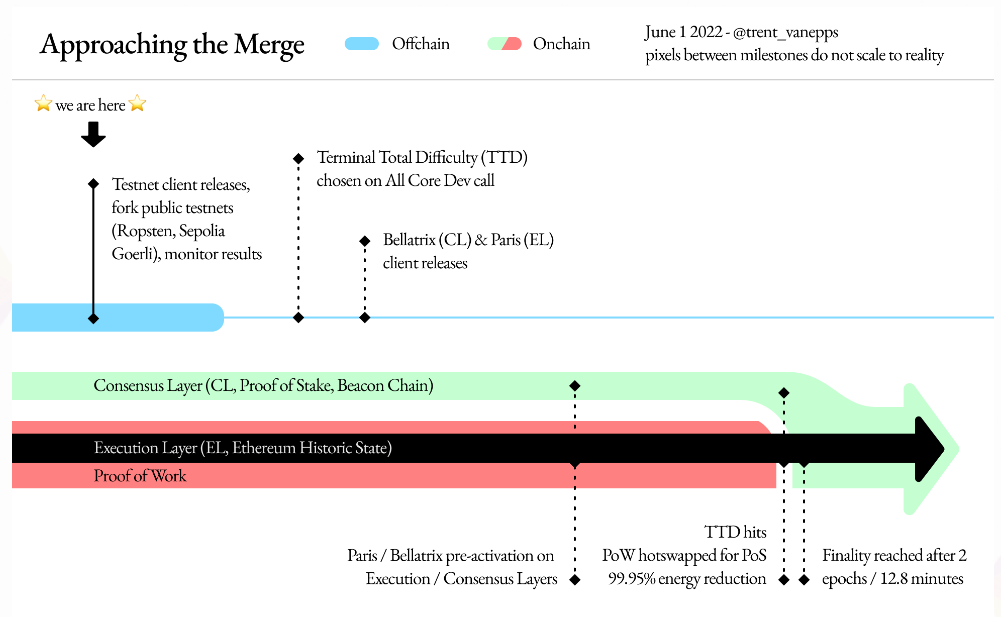

根据开发者电话会议,3个测试网中,Ropsten、Sepolia已经成功合并,最后一个测试网Goerli的合并预计在8月第2周进行。9月初将部署Bellatrix更新。然后是为期2周的合并部署。如果一切顺利,主网合并预计在9月19日前后进行。

来源:https://blog.ethereum.org/

合并是以太坊历史上最重要的升级。作为生态最大、最复杂的 区块链 ,它将首次完成共识机制从PoW向PoS的转换。这在区块链历史上应该是前所未有的。如果成功,以太坊合并将给其他区块链提供一个重要的范例。

为什么要合并?

我们所说的以太坊合并是指以太坊主网和信标链(Beacon Chain)合并。整个以太坊网络将继承原来主网的交易状态,信标链会被合并进去作为共识层。合并后最直观的改变就是以太坊的共识机制从PoW变成PoS。

合并前是PoW(工作量证明)机制。节点暴力计算,争夺出块权,获得收益。在这个过程中,为了确保网络安全,需要有较高比例的节点存储所有(或者大部分)数据,每个节点都要参与交易验证。节点被无差别对待,所有交易也被无差别处理。

合并后是PoS(权益证明)机制。出块节点(提案人,Proposer)和验证节点(验证委员会,Committee)被随机选出。等到合并后的下一个阶段“数据分片”实现,不同节点可以各自只存储部分数据,验证也只由被选出的Committee负责进行。

这实际上降低了节点门槛,也减轻了以太坊的数据存储压力(不必永久存储所有数据),是通过优化主网运行规则来扩容。需要注意的是,PoS并不能带来扩容,扩容依赖于分片的实现。

·为分片做准备

以太坊网络之所以转变为PoS是为了分片做准备。 实际上PoS和分片的组合在官方文件中获得了认可。以太坊官网中写道“信标链(PoS)将处理/协调分片和质押人网络。”

笔者认为,合并的终极目标是扩容,扩容要通过分片+Rollup实现,为了分片,以太坊网络需要先转变为PoS,因为PoS和分片在逻辑上更为一致。PoW考虑全局性,而PoS和分片则都用到“随机数”的元素,它们都追求“最小的充分性和必要性”,减少存储/验证冗余。

其次才是为众人称道的环境更友好,以及更高的安全性和去中心化程度。

·PoS对环境更友好

PoW网络出块是算力竞争,这种竞争对机器、电力提出越来越高的要求。以最典型的PoW网络—— 比特币 为例,根据剑桥大学此前的数据,比特币网络一年的耗电量大约是1213.6亿度,超过阿根廷、荷兰、阿拉伯联合酋长国全年耗电量。

虽然以太坊的耗电量远低于比特币,但是作为一个新兴科技领域的代表,它也在追求变得更加环境友好。

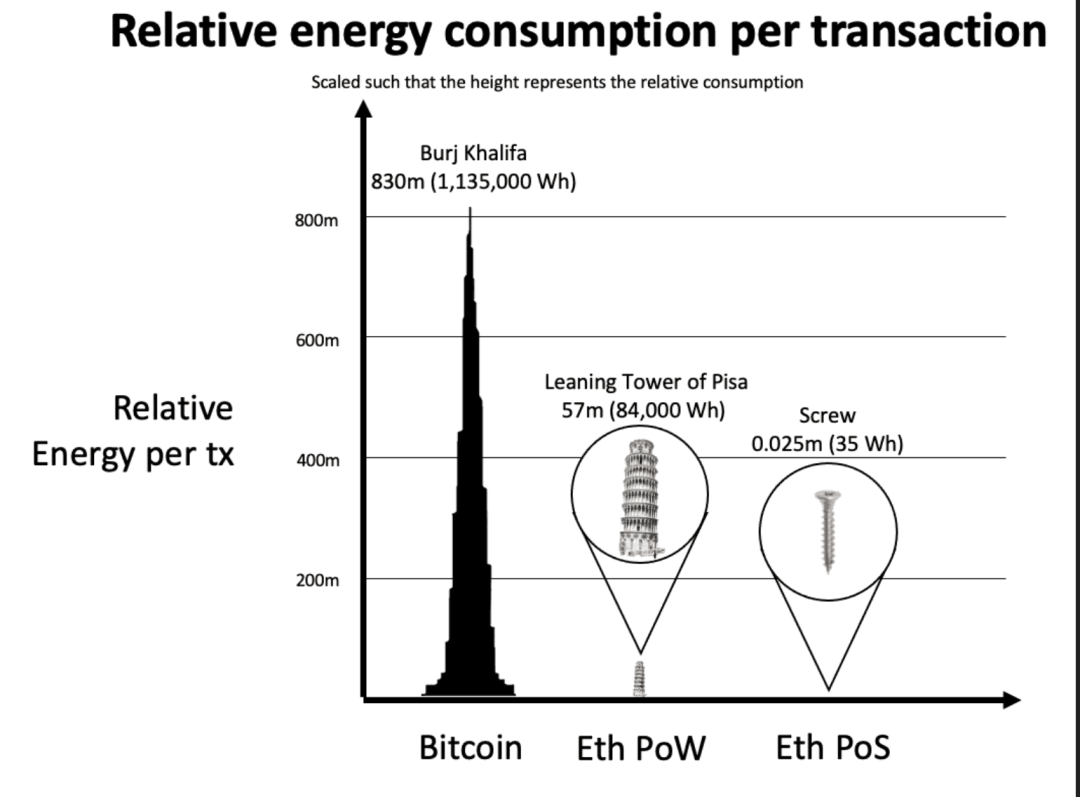

据了解,合并之后,以太坊网络的耗电量将减少99%以上。10万次Visa交易大概消耗149度电,相比之下,合并后的PoS以太坊网络进行10万次交易只消耗0.667度电。

把耗电量类比成高度,数据和图片引用自:海外独角兽

·安全性和去中心化程度

至于网络安全性和去中心化程度,Vitalik曾讨论过他认为PoS相对于PoW更具优势的原因。

整体而言,PoS节点的参与门槛更低。比特币PoW节点间的竞争已经“进化”到ASIC,除了资金外还有机器搭建、运维门槛,普通人无法参与。

PoS网络无法拒绝任何人成为节点(或者节点的一部分)。虽然32 ETH现在意味着4.5万美元左右的高资金门槛,但是已经有越来越多的服务商支持小额ETH质押,PoS在机器、操作上的门槛也更低。

此外,根据Vitalik给出的一些数据,PoS网络的攻击成本高于PoW网络。在被攻击后,PoS的恢复能力也优于PoW网络。(后文会有介绍)

在广受争议的PoS导致富者更富问题上,因为PoS支持的参与群体更广泛,节点的质押+Gas收入会被分摊(相当于以小节点的数量优势减缓巨鲸财富增长)。Vitalik认为,以太坊转成PoS后,财富集中程度的翻倍可能要花一个世纪,在这个过程中,ETH的重新分配,如消费、慈善捐赠,也会减缓财富集中趋势。

目前来看,PoW和PoS的安全性和去中心化程度到底孰优孰劣还没有定论。

合并前后的信标链

基于上述原因,以太坊确定了分片+Rollups+PoS的未来发展路径。

作为发展路径的第一步,信标链和现行以太坊主网的合并已经提上日程。合并预计在9月19日前后进行。

·合并前

就好像空间站(以太坊主网)要增加新的模块(信标链),飞船(信标链)要提前为对接(合并)做准备,信标链的准备工作至少开始于2020年12月1日。

2020年12月1日,以太坊推出信标链,从推出之日起至今,信标链一直与以太坊主网并行运行,彼此独立。

信标链是一条PoS链,负责出块的提议者(Proposers)和负责交易验证的验证委员会(Committee)从质押ETH的验证者中随机选出。

所以从上线的第一天开始,信标链就支持了ETH质押/存储功能,通过质押32个或更多ETH,你能成为验证者,获得质押利息。目前ETH的存入还是一个单向的过程,ETH和利息的提取要等到合并后的上海升级之后。

现在信标链除了质押ETH,随机选择节点出块和验证,对节点进行奖励和惩罚,维持网络正常运行之外,没有其他功能,目前它不支持账户和智能合约。

相比之下,现在的以太坊主网则是一条承载着成千上万应用,数千亿美元链上资金,以及要同时承担共识、数据可用、交易执行三个功能的PoW链。

·合并后

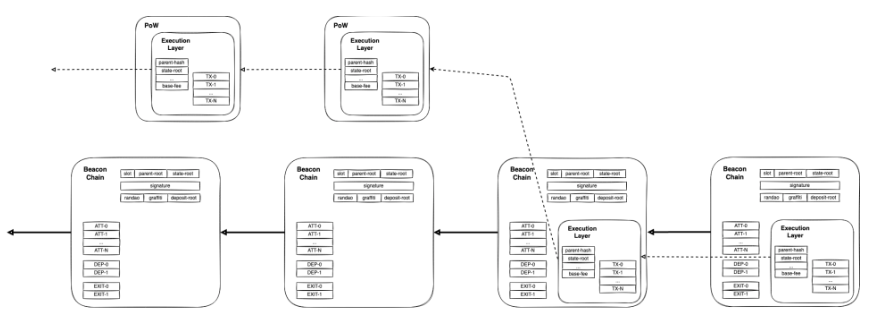

等到信标链合并到以太坊主网,以太坊的PoW共识层将被替换成信标链(PoS),交易状态则是继承自原以太坊主网。

来源:Danny Ryan

信标链将协调质押网络,类似于一个中枢记账本,记录验证者名单,对验证者进行奖励和惩罚,合并后信标链成为以太坊整体的一部分,应该也会同时承担交易执行、数据可用的职责。在分片实现后,信标链还将协调分片网络。

从当前的规划来看,以太坊未来的发展路径是想要通过优化主网共识(PoS),优化数据存储/验证效率来提高主网性能,同时外接“假肢”——Rollup,交易执行主要向Rollup拓展。

因此,整个过程可以看做是向Rollup承接以太坊交易执行层,以太坊Layer1作为更高效的数据有效层和共识层过渡。 未来的发展不排除这种情况:以太坊Layer1退居幕后,Rollup成为交易执行的高可扩展性机器,以太坊Layer1为Rollup数据有效性和共识提供保障。

为了推动共识机制从PoW向PoS转变,以太坊还设置了“难度炸弹”。“难度炸弹”会使PoW计算难度指数上升,从而劝退矿工,确保以太坊在合并后成为“纯粹”的PoS链。对于矿工群体,已经有人预测以太坊分叉的可能。

合并现状

以太坊的合并需要由代码变动来实现。尽管合并以“最小破坏”为原则,但是因为牵扯到大量的应用和资金,这一过程必须谨慎。节点和DApp开发者可以根据https://ethereum.org/en/upgrades/merge/提示进行操作。

在主网合并前,以太坊分别在Kiln、Ropsten、Sepoli、Goerli测试网上进行合并测试。目前Kiln、Ropsten、Sepoli已经成功过渡到PoS。Goerli的合并预计在8月11日进行。

由于Goerli是最接近以太坊主网的测试网,Goerli合并测试比较重要。这之前将分别在Goerli、主网上进行影子分叉测试。影子分叉是合并的试运行,此前的影子分叉中不是没有问题。

再考虑到测试网合并并不是真正的以太坊主网合并。以太坊主网上运行着数千个节点、55万多个代币智能合约、数以万计的 DeFi 、NFT应用,相比之下,测试网中的应用和资金要轻便许多, 以太坊主网的合并复杂度远超测试网。

再加上以太坊的合并已经经历过多次延期。江卓尔也表示,还有大量的应用没有开始测试合并。因此,我们对9月19日能否如期合并不抱乐观态度。

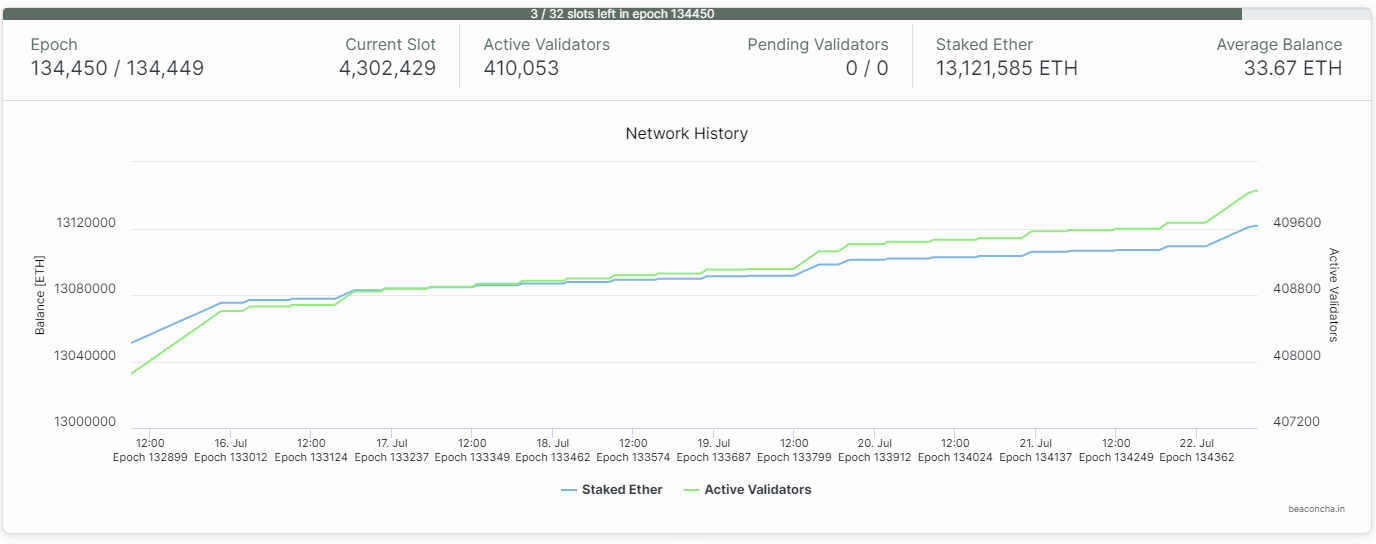

在信标链方面,目前验证者数量已经超过41万个,ETH质押数量超过1310万个,占到总供应量的约11%。从上线至今,信标链一直稳定运行,信标链已经为合并做好准备。

信标链现状,来源:beaconcha.in

合并前后5大维度数据对比

合并前后,以太坊网络会出现一些变化。哔哔News将从去中心化程度、安全性、节点收入、代币供应、合规风险5个维度进行对比和说明。

·去中心化程度

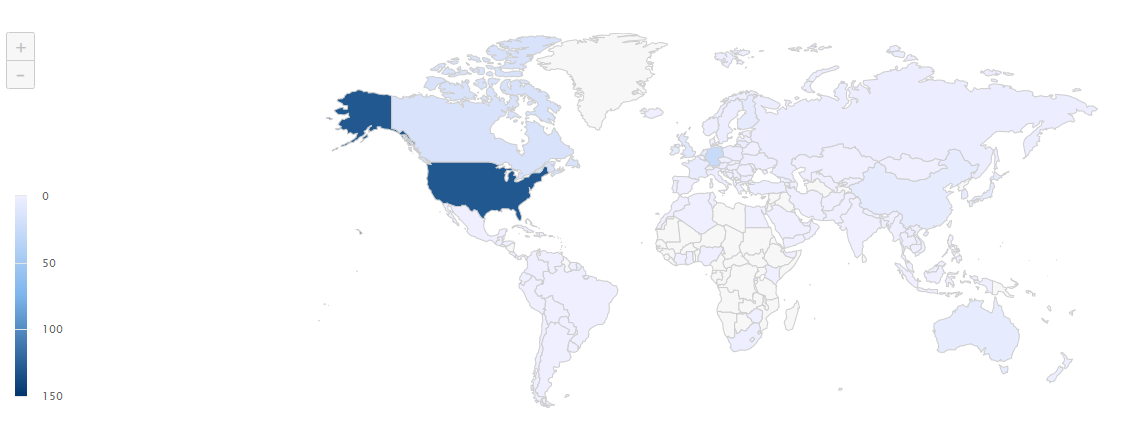

合并前,以太坊活跃节点数量维持在数千个,高峰期曾达到12569个(目前活跃节点处在数百个的低谷期)。这些节点分布在全球各地。无论是从数量还是地理分布上看,PoW的以太坊网络去中心化程度已经很高。

以太坊PoW节点分布,来源:etherscan.io/nodetracker

相比之下,未来将接棒PoW的信标链验证者数量更多。目前信标链验证者(质押32 ETH的客户端)超过41万个。

需要注意的是PoW网络中的节点区分大小,不同的节点算力水平不一样,而信标链中每个验证者背后都质押了32 ETH,份额相同,没有差异。可能存在大量验证者由同一个巨鲸掌控的情况。所以仅从节点数量进行对比无法完全说明问题。

当我们比较去中心化程度时,我们也该考虑网络的参与门槛。尽管以太坊PoW的竞争还主要停留在GPU阶段,但是合并后,参与门槛有望降低。

PoW时代,要参与以太坊网络,你需要有专门的机器,并且机器成本不低,机器还在经历着持续的迭代。PoS时代,以太坊网络对于机器、机器操作和维护的要求都有所降低。用户也可以直接通过质押服务商以小额ETH参与质押,能进一步免除机器配置、运维上的麻烦。

所以,以太坊合并后支持的参与群体会比PoW更加广泛,你只要有ETH就可以参与。

PoS可能会带来财富集中问题,这是很多人对以太坊合并存疑的一个重要原因。事实上,任何系统都无法阻止资源、财富的集中倾向。

考虑到以太坊的参与群体更为广泛,并且质押的代币可收回有利息,相比于机器折旧和淘汰,参与者更愿意在质押中投入成本。“小节点”的数量和持续参与能缓解巨鲸财富增长的速度。Vitalik认为以太坊网络的财富集中程度翻倍可能需要一个世纪的时间长度。

但无可否认的是,PoS的以太坊网络对于巨鲸而言确实没有门槛,他们的财富优势将得到最大程度的发挥。

·安全性

在安全性方面,Vitalik曾发文论证合并后的以太坊网络更加安全。论证从攻击成本、攻击后恢复难易程度进行说明。

1)攻击成本

假设网络每天有$1的区块奖励,攻击此网络所需的成本是多少?

基于GPU的PoW网络

你可以租到便宜的GPU,所以攻击网络的成本就只是租到足够的GPU算力以超过现有的矿工。每产生$1的区块奖励,现有矿工的成本将接近$1 (如果成本高于$1,矿工会因为无利可图而退出,反之新矿工就会加入进来)。因此,攻击网络的成本只需要高于$1/天,而且可能只需要持续几个小时。

总攻击成本: ~$0.26 (假设攻击6小时,攻击成本为>$1/24*6),且因为攻击者可以收到区块奖励,这个数字还有可能压到零。

基于ASIC的PoW网络

ASIC其实是资本成本:当买进ASIC时,你预期大概可以用两年,因为它会慢慢耗损或是被性能更好的硬件取代。如果一个链被51%攻击了,社群可能会更换PoW算法来做出应对,而这时你的ASIC就会失去价值。平均而言,PoW节点成本约为1/3的经常性成本和2/3的资本成本。

因此,每$1的区块奖励上,PoW节点每天会花~$0.33在电力与维护上,~$0.67在ASIC上。假设ASIC可以用大约2年,矿工会需要为单位ASIC硬件花费 $486.67。($486.67 = 365天 x 2 x $0.67)

总攻击成本:$486.67 (ASIC) + $0.08 (电力与维护,0.33/24*6) = $486.75

PoS网络

权益证明的成本几乎是百分百的资本成本(质押的币)。唯一的营运成本是运行节点的成本。和ASIC不同的是,质押的币不会贬值,而且当你不想质押了你还可以在一段短时间内取回质押金。因此,参与者应该会愿意为同样程度的奖励付出比ASIC的情况更高的资本成本。

让我们假设~15%的质押利率足够吸引人们质押 (这是ETH合并后的期望APR)。因此每天$1的区块奖励会吸引相当于6.667年资金($1 / (15%/年)的抵押,换算为金额为$2,433($1/天 x 365 x 6.667)。

节点消耗的硬件与电力成本很小,每一千元的电脑可以抵押成千上万的资产,而且每月~$100 的电力与网费也算足够。但保守来说,我们假设这些经常性成本是抵押总成本的 ~10%。所以我们只有每天$0.90的区块奖励对应到资本成本,因此我们还要把上面的数字减少~10%。

总攻击成本:90% * $2,433(资本成本)+$0.10/24*6(电力)= $2,189

笔者补充:PoW网络中要实现攻击,需要满足>50%算力,以太坊合并后的PoS网络中,根据一些人分析,1/3的质押份额是一个比较重要的安全阈值。在这种情况下,0.26/2<486.75/2<2189/3。

从计算结果来看,PoS的以太坊网络的攻击成本高于PoW的以太坊网络。这种反脆弱性来自于市场对以太坊的信心(以太坊不太可能变得一文不值)。

相比于机器会折旧和淘汰,质押的币不会损耗,反而会生息,尤其是在质押资产有升值预期的情况下。这激励更多普通用户参与。市场的参与越是去中心化,质押的资金越多,撬动以太坊网络所需的资金成本就越是高昂。

2)更容易从攻击中恢复

在攻击恢复层面,Vitalik认为,PoS网络的恢复能力强于PoW网络。

对于GPU维护的PoW网络,一旦被攻破后,网络几乎没有抵抗和恢复能力。

对于ASIC维护的PoW网络,社群能够应对第一波攻击,通过硬分叉来更改PoW算法。但同时,所有机器(包括攻击者和诚实节点的ASIC)都将变得毫无价值。因为没有足够的时间去为新算法创造新的ASIC,攻击和抵抗情境又将回到GPU的情况(笔者注:因攻击者和诚实节点回到同一起跑线,情况会比攻击者在有准备的情况下攻击GPU网络好一些)。攻击者可以攻击再攻击,使网络无法恢复。

相比之下,在PoS网络中,对于某些51%攻击(特别指想要推翻已经敲定的区块的攻击),PoS网络有内设的罚没(slashing)机制,攻击者在攻击的同时会受到重创。对于更难侦测的攻击(特别指51%合谋截断他人信息的攻击),也有办法削弱攻击者。但如前文所述,确保攻击者质押份额<1/3是比较重要的安全阈值。

·ETH供应和节点收入

现在市场对于以太坊合并最兴奋的叙事莫过于“减产”。合并后ETH产量将减少;EIP-1559烧毁Base Gas费;用户被鼓励质押ETH,使得ETH的流通量降低。这些因素有比较大的可能使以太坊进入通缩时代。

ETH的通胀/通缩情况取决于2个要素,分别是ETH的年产量(新增量)和ETH作为Base Gas每年被燃烧的量(销毁量)。

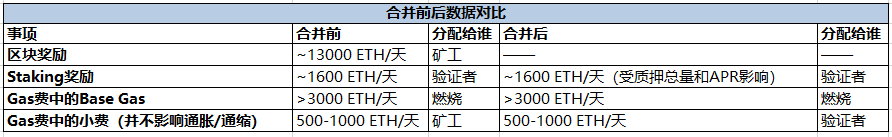

ETH的产量来自2部分,分别是出块奖励和信标链上ETH的质押奖励。合并前出块奖励归矿工所有,平均每13.3秒产出2.08 ETH,这样一年下来的出块奖励大约为493万ETH。合并后,出块奖励将被取消。

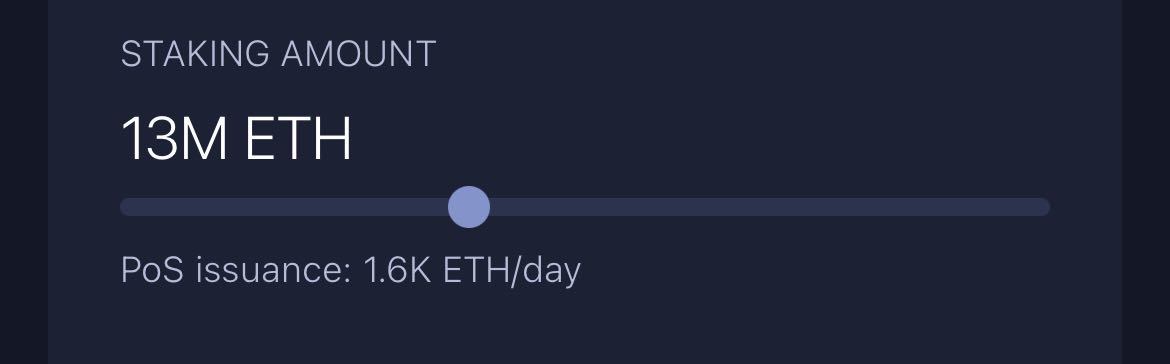

至于ETH质押奖励,目前总共有约1300万ETH被质押,一年释放大约58.4万ETH作为质押奖励。合并前后,质押奖励都分配给信标链上的验证者。

质押奖励取决于总质押量和APR,APR逐渐降低 来源:Ultrasound.money

现在ETH的总供应量是1.197亿,所以合并前,以太坊年产量占总供应量的(493+58.4)/11970=4.6%,合并后,这个数据变为58.4/11970=0.49%。 合并导致ETH减产89.4%。

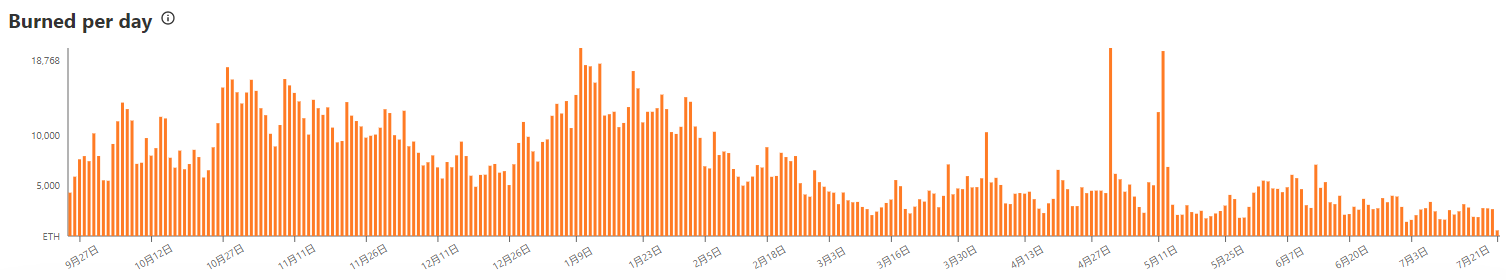

ETH销毁方面,根据Watchtheburn.com数据,每天销毁的Base Gas费持续波动。自EIP-1559生效(2021年9月27日)以来,不到1年的时间,已经销毁超255万ETH。

255万ETH>58.4万ETH, 可见合并后,除非ETH质押量剧增,否则质押释放的ETH奖励远不足以覆盖Gas燃烧销毁。以太坊在合并后极有可能进入通缩时代。

再加上质押激励(已经有人将ETH称为“链上国债”,因为收益稳健,用户愿意参与,目前已经有11%的ETH被质押到信标链),ETH的市场流通量应该会处于较低水平,这些都是价格提振因素。

但同时,笔者也认为,对于一个“应用货币”而言,通缩模型因为不足以满足缓慢增长的使用需求,长期来看并不可持续。(不作为投资建议)

Base Gas燃烧情况,平均每天燃烧>3000 ETH,来源:watchtheburn.com

来源:哔哔News

ETH供应曲线模拟 来源:Ultrasound.money

合并前后,由于ETH释放和分配情况调整,验证者将接手原矿工的部分收入,验证者的年收益率将从4.6%上升到9.2%。

来源:Ultrasound.money

·合规风险

以太坊是继比特币之后最接近“商品”概念的虚拟资产,但合并可能会改变这一形象。 CFTC 前主席Heath P. Tarbert就曾暗示“在以PoS作为共识机制的区块链上,那些用做抵押的代币将很可能会被视为证券商品”。

Stake.fish 在《2021 年质押生态系统报告》中也曾分析到“由于质押在某种意义上看起来像固定收益,这可能会招致监管者认为验证者比矿工更接近于金融实体。如果发生这种情况,那么验证者将没有办法保持合规”。

所以整体来看,合并很可能在去中心化、安全性、节点收入、ETH供应上为以太坊带来优化,但合规是潜在的达摩克里斯之剑。

Staking成新红利赛道

随着以太坊合并进入倒计时,Staking赛道获得了前所未有的关注。

直接质押ETH存在3个问题,一是金额门槛要达到32 ETH或更多,二是质押金和利息无法立刻取出,导致很高的机会成本,三是存在节点运营门槛。质押服务商(Staking as a Service,STaaS)是连接普通用户和信标链的纽带,使普通用户也能参与。

STaaS解决了上述3个核心问题:资金门槛、资金流动性、节点运营。STaaS把用户资金聚集起来,每凑足32 ETH就能作为一个运营者加入网络。

STaaS在收到用户资金的同时,向用户发放对应数量的xETH衍生品,作为赎回ETH和生息的凭证,这些xETH可以在二级市场流通,从而释放用户“押金”的流动性,把机会成本降到0。xETH也能参与DeFi乐高,提高资本效率。

有的STaaS自己运行节点,有的则是把用户的ETH质押需求和节点运营商的节点运营能力匹配起来,让普通用户省去节点配置、运行、维护的麻烦。

来源:哔哔News

整体来看,这个市场头部效应明显。

从用户数量和ETH质押量的角度来看, Lido 是绝对的头部。Kraken、Binance等CEX因为离用户最近,并且易于操作,也占据了不少的份额。其次是像 Stakefish、Figment 这样的专业质押服务商。在去中心化质押流动池方面, Rocket Pool 的数据也靠前。

因为操作、功能同质化严重,所以STaaS相互间的竞争激烈。 大部分此类平台把资金门槛降到0.1 ETH(有的甚至没有资金限制),对应的服务费占比基本稳定在10-15%的水平。在这些平台上,用户的操作也大同小异。

Lido成为头部主要得益于两点,一是品牌效应,二是衍生品stETH的交易深度。Lido和Curve等DeFi应用建立了深度关系。现在Curve上的ETH/stETH池子有12亿美元的流动性,为用户换手stETH提供了充分的交易深度。

但是这些还不能作为Lido绝对的护城河。例如stETH在近期黑天鹅事件中就曾出现价格脱锚。Lido也被质疑会为以太坊带来中心化风险。目前还没有任何一家STaaS具备绝对的差异化优势。用户仍然可以舍弃一家STaaS而选择另一家,几乎没有阻力。

从根本的需求来看,STaaS间的竞争将围绕用户体验(操作便捷程度)、资金门槛、服务收费、去中心化程度(安全程度)、xETH交易深度等综合维度展开。

来源:国盛证券

从短期来看,以太坊合并事件为质押赛道带来发展红利。从长期来看,STaaS发展的最主要凭借是公链生态繁荣,以及赛道本身的创新。

赛道本身的创新可能会来自2个方面,一是xETH衍生品,这里将同时蕴含脱锚风险和DeFi可组合潜力;二是STaaS机制的创新。

Rocket Pool和SSV Network是哔哔News目前看到机制比较创新的STaaS。

Rocket Pool平台通过“撮合”节点运营商和用户来提供服务。与Lido通过DAO筛选节点运营商不同,任何节点运营商都可以在Rocket Pool上创建迷你池。

他们只需要质押16 ETH和价值1.6 ETH的平台代币RPL。剩余的16 ETH,Rocket Pool会从用户端“凑齐”。当节点出现罚没(slashing)时,节点运营商的ETH会被优先扣除。RPL会被出售兑换ETH,来补充节点运营商的ETH。

对于每个节点运营商而言,他们聚集的用户资金上限是16 ETH。这虽然带来可拓展性的限制,但是却能带来很好的去中心化效果。

SSV Network则采用了去中心化验证者技术(Decentralized Validator Technology, DVT)。用户质押涉及到2种私钥,分别是取款私钥和验证者签名私钥,其中验证者签名私钥需要不断地进行签名,离线或者恶意行为会造成罚款,所以当用户委托节点运营商或者流动性服务提供商质押ETH时,需要把验证者签名私钥给对方。

通过DVT,用户可以把验证者签名私钥加密后分成多份,分配给不同的节点运营商。这种情况下,当有小部分节点运营商离线或者有恶意行为时,整个验证结果不会受到影响,ETH不会被罚没。这也将带来更加去中心化的以太坊网络。这种思路也可以被应用到其他有Slashing机制的PoS网络。

参考文章:

《以太坊创始人Vitalik详解:POS安全性优于POW的三点关键因素》by 链得得

《以太坊在合并后将面临哪些潜在的中心化风险?》by TJ Keel

《以太坊转PoS在即:Staking赛道及代表项目深度解析》by Mint Ventures

《区块链行业大转换——以太坊合并,从显卡跌价说起》by 国盛证券

Played the Bounce, Avoided the Break – How Timing Beat Volatility

Our BTC overweight provided stability as volatility returned, while timely rotations in and out of E...

Traders Turn Bearish on Bitcoin Following High-Profile Political Tensions, Data Shows

Bitcoin (BTC) dropped sharply over the past 24 hours, nearing the $100,000 mark with an intraday low...

Viral Screenshot Misrepresents XRP’s Role in U.S. Federal Reserve Operations

A viral image falsely claims the Federal Reserve will adopt XRP and Ripple is buying back tokens; no...