金色观察 | Bankless:为什么说DeFi永远不会消亡

弹性、抗脆弱性、透明。

这是个毫无争议的假设:人们多是无知的、贪婪的,完全没有能力在这个复杂的世界里通行。

那么,围绕这个不争的事实,我们又该如何设计经济系统呢?

一个有弹性的经济系统的标志就是:它清醒地接受事实,围绕着这些不是很理想的实际情况构建自身体系,绝不忽略现实。

一个有弹性的体系不依赖于牛市价格,具有适应不断变化的市场环境的能力,不需要来自监管机构或乐善好施的亿万富翁的外部干预。

在金融的世界里,弹性系统需要能坚定地回答几个关键性问题:

1. 这一体系能有效清除坏账吗?

2. 针对不可持续的业务模式,该体系究竟会抑制、淘汰它们,还是支撑它们发展?

3. 在系统性风险聚集之前,该体系能做到以上两点吗?

4. 当体系统性风险降临, 该体系能以最少的管理动作和最小的负面溢出效应解决问题吗?

针对这些目标,去中心化金融的表现要比中心化金融更胜一筹。

从协议代币经济学的设计,到日常国库管理和资产负债表的状况,DeFi的方方面面都是透明的,可在区块链上被实时监测。

这让我们能够看到那些大玩家瞄准了什么项目,以及哪里风险比较集中。

主流媒体频繁地把DeFi描述为“金融的狂野西部”,但事实远不像描述的那样无法无序。

去中心化金融中的自治

让我们来聊聊最近Lido Finance和Solend关于自治所做的努力:

Lido控制着 ETH 大约三分之一的循环供应。如此集中的ETH持有引发了 以太坊 底层研究人员和 V神 本人对以太坊可能发生中心化风险的担忧。接踵而至的是众多辩论,然后产生了一个治理提案,要求限制流动质押协议中ETH的存储量。但这个治理提案失败了。欣慰的是,Lido推出了进一步去中心化的验证者集,添加了8个新的验证者。

Solana的顶级借贷协议Solend面临着更紧急的风险。已发现有巨鲸持有不成比例的巨额头寸(1.7亿美元),如果 SOL 的价格继续下跌,或可触发灾难性清盘事件,对整条链造成影响。

为应对这一威胁,Solend开发者向社区引入了一系列治理提案。首先是提议接管巨鲸账户,执行安全清算,但最终的落地方案是引入一项新的宪规,将借款限额限制在最高5千万美元(上面提到的巨鲸借款额是1.08亿美元)。

很可能Lido和Solend还没有脱离困境,但是它们的在治理方面的努力彰显了DeFi的与众不同。

区块链网络和链上活动规则的透明性得以让内外部利益相关者社区团结起来,共同面对所关切的问题,一起找到解决方案。在上面两个案例中,都有利益相关者竖起了红旗预警,在情况还没有发展到无法补救之前便深入参与到技术讨论中去。

人们会制造愚蠢的风险,系统会受到恶意攻击,情况会很糟糕。问题是什么样的游戏规则能最好地应对这些。

TradFi的答案是“政府会出台相关法律”。

DeFi的回答是“我们让代码做决定”。

中心化金融的没落

于此相反,想想过去一个月里那些如多米诺骨牌般倒下的加密银行。

在这场惨败的阵地中心是规模巨大似乎不可能败下阵来的风投基金三箭资本。三箭资本流动性问题的最早期信号应该是在OTC交易面临高额(4亿美元)清算的时候,时值六月中旬的市场崩盘,这是没办法保密的。

三箭资本的不稳定性迅速引发了一系列危险的影子交易。BlockFi向三箭资本提供了10亿美元的超额抵押贷款,Voyager Digital又向其贷出了6.7亿美元。

尽管后者有相对安全的4.3%的资本充足率水平,但导致其当前困境的正是这个冒险的决定:向一个对冲基金提供高于自身总资本两倍的集中化贷款。

当然,有风险的交易在金融界里遍地都是,不仅仅只存在于加密银行间。在这里,风险本身并不是重点,重点是 系统该如何有效治理进而抵御风险 。

与DeFi不同,加密银行中心化的资产负债表把广大网民独立调查的能力排斥在外。

这些高杠杆高风险的交易只有在水煮沸了外溢后才被人所知,但为时已晚。加密银行间的流动性危机之所以被公众所知,是因为加密银行只有这么做才有可能把钱拿回来,这是必要的合法手段。

中心化加密银行的风险危机是具有欺骗性的,鉴于它们的很多交易实际上都是关起门来暗中进行的OTC双边交易,只有内部人员知情。

DeFi 的中心化玩家

一个能彰显DeFi比较优势的恰当的办法就是看中线:中心化的玩家正在进行去中心化的交易。

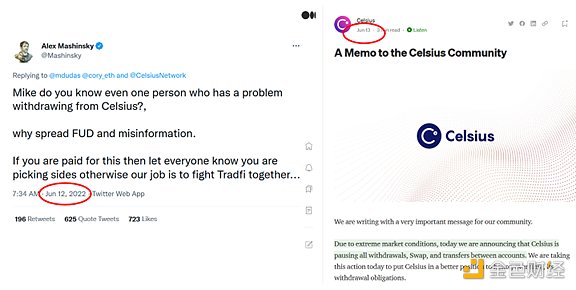

例如,Celsius的风险首次曝光时有线索指向其无力偿付一系列的链上贷款。其中一笔贷款是在Maker的vault里的17,900个WBTC质押,Celsius急忙补充资金,防御因比特币价格下跌导致的清算(这笔贷款已在7月7日足额还清),还有一笔在Aave上的45.8万个 stETH质押(其价格正在偏离ETH),还有在Compound和Oasis的质押。

多亏了链上曝光,加密观察员才得以部分地检查预示风暴的天气预报。

果真,在其CEO反驳投机指控宣布Celsius濒临破产边缘的一天后,Celsius暂停取币。警钟响的太迟了,但让人欣慰的一点是损失不会像原本那样持续更长时间。

另一个中线例证是五月份Terra的崩溃。那场灾难的迹象对撸毛玩家来说完全透明可见,因为流动性首次开始在Curve上迅速枯竭。正如我的同事Ben所说的那样:

“UST的兑换率在5月7日周日第一次受到压力,压力源于USTw-3CRV Curve资金池的一笔8500万美元的UST到USDC的兑换……这单大宗交易更加动摇了公众对资金池流动性提供者的信心,纷纷迅速提取他们的3CRV,导致资金池的余额在5月8日降至77%的UST和23%的3CRV。”

下一个轮到的是最中心化、最坚定的反DeFi阵营。

随着数百万的Terra投资者开始恐慌,Do Know在推特上发表了知名言论“部署更多资本稳定ust”,而Terra的中心化实体Luna Foundation Guard则开始转手价值15亿美元的比特币来稳固其算法稳定币。

以上全不受智能合约规则约束,实际上只是个承诺而已。那个时候,Anchor的资本外流如洪水之势,Terra已精疲力竭。

在三箭资本的案例中,分析师知道其资产负债表有问题,是因为链上证据显示此前在5月份三箭资本在LUNA锁仓中损失了5.6亿美元,加之他们在七月份下架了stETH头寸。三箭资本的破产谜题还没有完全解开,但足够我们管中窥豹,做出可信的推测。

最终,随着这些公司纷纷快速临近破产,DeFi的贷款是其中主要的受偿对象,因为在DeFi平台之间高风险、高杠杆的暗中双边交易移交到法律系统后,这是唯一选择。

为什么?你可以在法庭上为自己博取个比较好的结果,但你无法和智能合约争辩。

以上例子都表明了令人信服的一点:Celsius、Terra和三箭资本只有一只脚跨进了链上世界,这是在最终的黑夜来临之前有可能探查到不可持续性风险的关键。这并不能完全规避或防止危机(如Lido何Solend那样),但如果他们完全是DeFi原生的,是有可能规避或防止危机的。

结束语

重申一下之前的观点,社会学的公正起点是承认人们大多是贪婪的、愚蠢的无赖。苏格兰启蒙运动哲学家David Hume 说,真正有弹性的政治经济系统应该建立在这一人类本性的基本事实之上:

……每个人都应被假设为一个无赖,他所有的行为都是为了私人利益,别无他求。 尽管他贪婪有野心,我们要通过其私利追求去管理他,让他配合公共利益。

DeFi的优点在于不对简单的现实做天真的假设。它接受人类的缺陷,并围绕人类缺陷设计出没有温度没有感情的智能合约。Ryan在“上周rollup”中说的很好: 在 DeFi 的世界中,代码是清算人,是结算引擎。

在三箭资本陨落的尘埃中,主要DeFi协议如Aave、Compound和Maker通过执行清算和清除坏账运行良好。仅2022年7月份(此文撰写时间为七月中旬),Aave、Compound和Maker就很丝滑地进行了9位数的清算,其中Compound为990万美元,Aave为260万美元,Maker为4900万美元。

当灾难来临,那将意味着没有暗中讨价还价,不靠听从法庭发落,也不需监管者的游说,单靠我们同意遵守的不可篡改的智能合约规则就能解决问题。

看,这就是一个有弹性的经济系统该有的样子。

这就是DeFi。

(英文原文链接:https://newsletter.banklesshq.com/p/defi-will-never-die)

Bitcoin’s Parabolic Glory Days May Be Over, Analyst Claims

Bitcoin has climbed 250% since BlackRock’s IBIT launch. But those massive green candles—spikes trade...

RENDER’s Price Stuck in a Tight Range, the Situation is a “Critical Juncture”: Analyst

Render has been stuck in a tight range between $2.70 and $5.50 for several days now, with market mov...

Ethereum CME Futures Open Interest Hits Record $7.85B – Is ETH Overheating?

Ethereum is entering a powerful new chapter in its market cycle. After months of prolonged selling p...