Celsius 的暴雷,会是加密领域的“雷曼时刻”吗?

如LUNA的崩溃是加密货币的贝尔斯登时刻,那么Celsium Network有可能成为该行业的雷曼时刻,这种失败加剧了市场危机。

Celsius类似于银行,自诩为一家民主化的利息收入和借款平台,在周末冻结提款后,据传已经破产。据该公司称,Celsius成立于2018年,截至今年5月,已向客户提供了超过80亿美元的贷款,管理的资产达120 亿美元。

在提款冻结之后,Coinbase、BlockFi和Crypto.com宣布裁员,同时加密对冲基金三箭资本也开始出现破产传闻。

除了短期影响之外,在六周的时间里,600亿美元在LUNA危机中蒸发,Celsius的麻烦也随之而来,对加密货币行业的整体信任度正在降至新低。

在过去的几周里,CoinDesk收到了来自Celsius用户的多份报告,其中一些人担心在该公司的CEL代币支持的数百万美元贷款被清算后会失去“家园”。首席执行官Alex Mashinsky经常在直播中将这些贷款吹捧为“巨额交易”。

尽管多次尝试联系Celsius和Mashinsky,但CoinDesk尚未收到正式回复,尽管Mashinsky周三在推特上表示,他和他的团队正在不停地工作以解决这些问题,该公司已聘请了重组律师。

利用DeFi产生收益

虽然停止提款和转账的决定让投资者感到意外,但Celsius的问题及其产生高收益的方式早已埋下了祸根。

链上数据表明,在过去几个月中,Celsius 一直在使用多种DeFi协议,包括Terra的Anchor 和以太坊的中坚力量Lido和Curve,以利用客户资金支付17%的APY收益率。区块链分析提供商Nansen确定进行这些交易的钱包与Celsius有关。

以这种方式产生收益将是战略的转变。两年前,Celsius是向个人或机构交易者放贷,它通过要求这些借款人提供抵押品来控制风险。

“对于收益率的来源,人们有很多困惑,” Mashinsky在2020年的一段视频中说。“Celsius通过借贷资产产生一定的利润,类似于银行的做法。” 我们以短期的方式把它们借出去。这些并不是贷款。把金融资产借给玩家,他们可以通过套利、做市或做空某些股票或数字资产进行交易并为自己创造收入。”

“我们相当于数字世界中的证券借贷,” Mashinsky说,指的是华尔街的一种长期做法。

他将此描述为一种比DeFi更为保守的策略,在这种策略中,不向个人或公司提供贷款,而是向由代码控制的资金池提供贷款,尽管也有充足的抵押品。

但自2021年初以来,当DeFi变得更具吸引力时,Celsius迅速变得更加肆无忌惮地试图创造高收益。

为DeFi提供借贷与Celsius之前的模式有着不同的风险状况。

“一方面,有智能合约风险,有协议风险,”加密投资银行Galaxy Digital的全公司研究主管 Alex Thorn说。“此外,DeFi中的借贷使你显著暴露于市场波动中,而向信誉良好的机构借款人贷款则大不相同,风险与依靠加密货币市场价格来维持或增长是不一样的。”

在这方面,将客户资产放入DeFi市场上的风险明显高于在担保基础上向机构对手方放贷。

然而,Celsius的转向有一个可能的优势,至少对外界来说,DeFi的透明度要高得多。

“所有的加密货币交易员都在关注这些头寸,看看Celsius什么时候会被清算,” Thorn说。“这在传统金融中是不可能的,当然在私人债务安排中也不可能。”

上个月,Terra区块链的算法稳定币UST崩盘;据数据提供商DeFi Llama称,这导致生态系统锚定协议中的TVL从140亿美元降至不到500万美元。The Block首次报道的链上数据表明,Celsius在混乱期间匆忙从Anchor协议中撤出5亿美元。

然而Mashinsky声称,"Celsius网络没有任何有意义的风险,尽管有相反的猜测"。

DeFi灾难

2021年6月,以太坊质押服务商Stakehound披露,其丢失了超过38000个ETH的私钥。Nansen提供的链上数据表明,Celsius损失了至少35000 个ETH,留下了现在一文不值的Stakehound ETH代币。

Celsius没有通知客户这一损失。相反,人们在不久之后的直播中看到首席执行官Mashinsky拿着一个滑板,上面写着 "hodl",(加密货币俚语,意为不要在恐慌中卖出)。

这是许多不幸事件中的第一个,这些事件损害Celsius应对市场低迷的能力。根据DirtyBubbleMedia的分析,在错误地没收Badger DAO黑客赔偿金后,Celsius还损失了 2200 万美元,之后又受到stETH脱锚的影响。

最近几周,包括Alameda和Amber Group在内的几家资产管理公司已经抛售了大量资金,其中Amber从Curve池中提取了1.28亿美元到一个钱包中,并将其中大部分发送到FTX,可能是为了套现。

根据加密投资者Brad Mills的分析,6月7日,Celsius的负债超过100 万ETH。Celsius流动性储备仅为26.8万ETH,直到合并完成之前还有28.8万个无法使用。推特用户@Crypto_Joe10在一个非常详细的主题中写道,如果用户开始要求提取超过Celsius的流动储备的ether,它将被迫以7%的折扣清算其持有的stETH,这还不包括由于缺乏流动性而产生的滑点。

越来越大的压力迫使Celsius出手

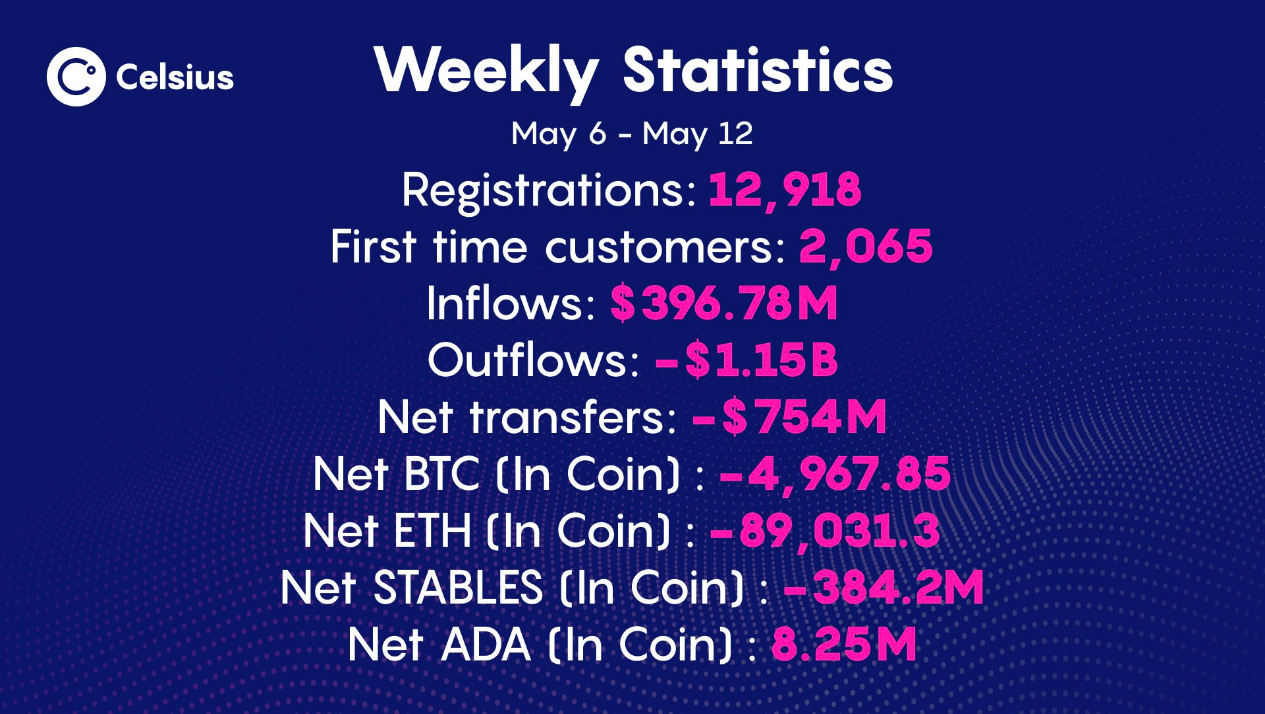

每周Celsius都会在其YouTube频道上主持一个AMA,其既定目标是对用户透明。自5月初 Terra暴雷以来,其平台流出量都超过流入量,在5月的第一周,资金外流超过10亿美元。

Celsius 5月流出量 (Celsius/Twitter)

由于投资者撤出流动性的速度比其他人愿意冒险投入的速度更快,Celsius发现自己处于困境,因为它必须扩大收入来源才能继续向客户支付其高昂的收益。

关于Celsius在LUNA崩盘前从Anchor抽走5亿美元的报道,导致人们进一步质疑Celsius用客户资金承担风险。

展望未来

Celsius及其投资者未来路线仍然不确定,尽管该公司在社交媒体上保持相对平静,但链上数据显示,它正在积极地与做市商和DeFi协议商谈资金和贷款,以确保不会因杠杆头寸而被清算。6月13日,它出售了部分stETH头寸,然后向即将清算的Maker贷款添加抵押品。

Celsius可能面临更多阻力,根据加拿大广播电台的报道,在向公民提供不受监管的贷款服务后,Celsius已陷入监管困境。去年,该公司在肯塔基州被下达了停业令,而阿拉巴马州、新泽西州和德克萨斯州的监管压力也在增加。周四,德克萨斯州和其他四个美国州宣布,正在对Celsius冻结提款的举措进行调查。

在监管不确定的情况下,该公司在最近几周整顿了其风险披露信,还将其Earn产品的访问权限制在经认可的投资者手中。

在概述其停止平台活动原因的官方更新中,Celsius表示,该步骤对于确保其能够履行其提款义务是必要的。Celsius表示其最终目标是稳定流动性并尽快恢复账户之间的提款、转账和交易。在考虑各种选择时,还有很多工作要做,这个过程需要时间。

随着Celsius品牌的破灭,CEL代币现在的交易价格为60美分,比一年前8美元的历史高点低了93%,该公司面临着重建声誉的艰巨任务。

Bitcoin, Ethereum, XRP Price Prediction for Next Week (28th July – 2nd Aug 2025)

The post Bitcoin, Ethereum, XRP Price Prediction for Next Week (28th July – 2nd Aug 2025) appeared f...

Bitcoin’s New Clock: How Wall Street Killed The Old Cycle, According To Expert

According to Matt Hougan, chief investment officer at Bitwise, what used to be a near‑perfect four‑y...

4 Best Altcoins to Buy Today With Unexpected Breakout Patterns: BDAG, ADA, XRP & ONDO!

Discover the best altcoins to buy today including BlockDAG, ADA, XRP, and ONDO. Learn why each stan...