Bankless:这个熊市对 DeFi 来说 意味着什么

熊市正在破坏整个加密领域。

价格严重下跌。主要的行业参与者正在祭坛上被焚烧祭天。加密推特(CT)上的市场情绪也感觉像是在葬礼上接受休克疗法。

Terra 和 Celsius 在几天内就被市场力量曝光并开膛破肚。现在,据传三箭资本(3AC)也面临破产。

大环境很糟糕。不良行为者正在被驱逐。这也意味着现在是 DeFi 的开放季节 -- 没有人是安全的。

加密市场继续快速回旋下降,宏观经济警报每天都在拉响,数十亿美元的加密企业在不到灭霸响指的一瞬间从推特告密者变成了破产者。

当一切都在我们眼前炸开时,你可能会问……“DeFi 死了吗?”

以下,我将戴上听诊器为你寻找答案。

DeFi 现状

让我们看看一些链上性能指标,以评估 DeFi 当前的状况,以及自熊市以来流动性和活动收缩的程度。

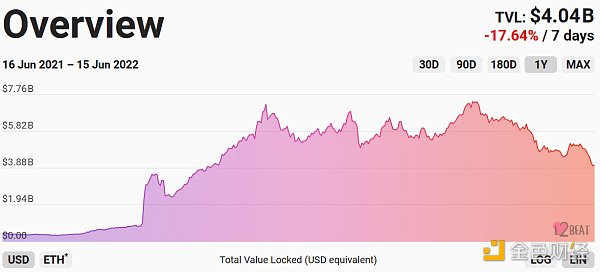

TVL

来源:DeFi Llama

各条链上的 DeFi 协议总 TVL 为 625.9 亿美元,比 2021 年 12 月的历史高点 1868 亿美元下降了 66.5%。这种缩减是由 ETH 和 w BTC 等广泛整合的资产的下降,以及可能归因于收益率下跌的资本外流所导致的。

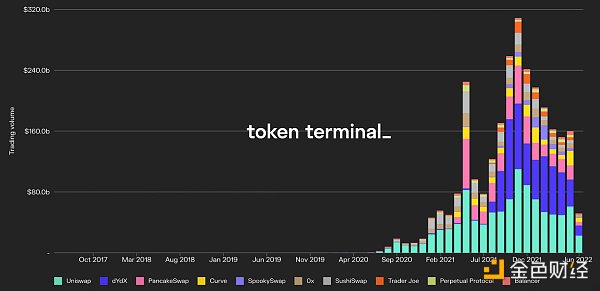

DEX 交易量

来源:Token Terminal

DEX 当前的月交易量处于 1033 亿美元的水平,远低于 2021 年 11 月 21 日的峰值 3086 亿美元,也就是说,图中 10 个样本平台的交易量下降了 66.2%。由于交易活动和价格升值是高度相关的,这种下降趋势可能是由于过去几个月的市场疲软所造成的。

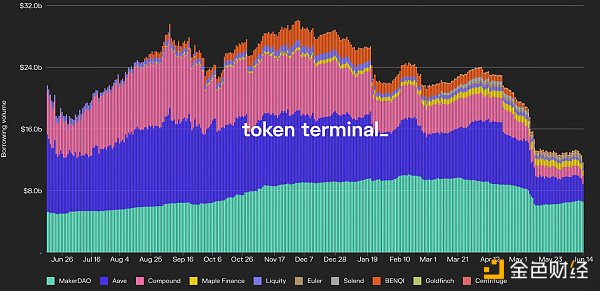

借款规模

来源:Token Terminal

借款量 -- 衡量借贷协议上未偿债务的价值 -- 目前为 51 亿美元,比 2021 年 12 月的峰值 211 亿美元减少了 75.3%。对贷款杠杆的需求减少是当前熊市环境的直接因素。

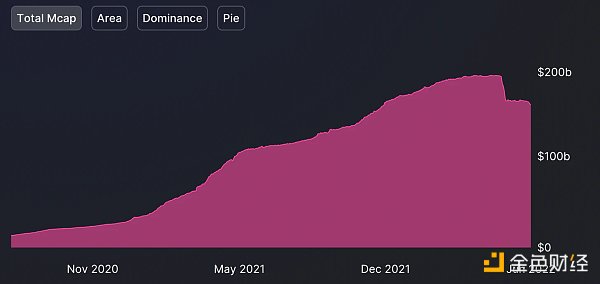

稳定币供应

来源:DeFi Llama

稳定币的市值目前为 1567 亿美元。这比 2021 年 5 月的峰值 1889 亿美元下降了 17.1%。这种下降与 UST 的崩溃相吻合,UST 在其高峰期的市值超过 187 亿美元。而这也导致了其他稳定币 -- 如 USDT、BUSD 和 DAI-- 的供应收缩,因为持有者在恐慌中赎回了资产。

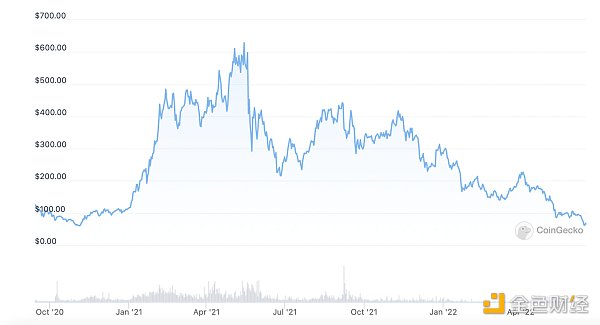

代币价格

DPI 价格;来源:CoinGecko

DeFi 代币已经从 2021 年春季的历史高点缩水了。DPI-- 按管理资产(AUM)计算,是最大的 DeFi 指数 -- 已经从 656.49 美元的峰值下跌了 90.3%。它目前的交易价格为 63.45 美元。

除了这些广泛的市场弱点之外,DPI-- 持有一篮子 14 种 DeFi 代币 -- 的下跌已经被通胀的代币奖励所加剧。许多 DPI 中的代币提供积极的流动性挖矿计划,但这些奖励在目前的市场条件下并无吸引力。

要点

资本正在离开这个生态系统。用户的交易量在减少,借贷量也在减少。稳定币正在被兑换成法币,数量高达数十亿。

这一切都发生在 DeFi 代币继续流失市场价值的时候,而全球经济则进入了它自己更大、更差的熊市。

提醒一下:DeFi 正处于一个重大的收缩期。

DeFi 的自残式挣扎

在对 DeFi 的第一个历史性重大收缩期有所了解后,我们将深入研究价格下跌的一些根本原因和相关的链上活动的放缓。

收益的反身性

由于价格行为和链上活动之间的相关性,DeFi 的收益率具有高度的反身性。

随着更广泛的加密市场在 2020 年底及之后的反弹,协议使用量、流动性和杠杆率也随之飙升。这种使用量的增加也导致了更高的收益率,因为流动性提供者赚取了更多的互换费用,贷款市场的存款利率上升,以代币计价的激励措施的价值增加。收益率的提高导致了更多的资金流入 DeFi。Degens 和 famer 们对年利率经常达到四或五位数以上的优势感到高兴。

有些人称这是一个乌托邦式的良性循环。其他人则称其为贪婪。

问题是:反身性是双向的。

随着价格的下降,链上活动也在下降。这导致了收益率的一致下跌,并推动了流动性的外流。当回报率较低时,在 DeFi 中部署资本的吸引力就会降低,而现在的回报率低到你都不想看上一眼。

收益率的压缩是真实的。稳定币在 Compound 和 Aave 的存款利率(0.7-1.7% 之间)目前低于 t-bills 的收益率(t-bills 是最短期限的美国国债)。

即使联邦政府能够提供比 DeFi 更好的交易,用户也可能会觉得,他们没有得到适当的补偿,因为参与去中心化金融的前沿经济会带来相当大的风险。

对流动性挖矿的过度依赖

DeFi 的活动和价格收缩因整个行业对流动性挖矿的过度依赖而加剧。Degens 可能认为流动性挖矿是金融的游戏化,是 DeFi 的一大胜利,但这种做法已经奉行了一个货币激励系统,刺激了不可持续的增长,需要加以改进。

2020 年 7 月,由 Compound 推广的流动性挖矿激励计划为 DeFi 的第一波采用提供了动力,为协议提供了一个令人难以置信的有效工具,通过补贴其原生代币的收益率来快速引导使用和增长。

尽管流动性挖矿作为短期增长黑客很有效,但它有几个重要的缺点。首先,激励计划已被证明是对雇佣资本的一种吸引,因为一旦奖励开始消退或收益率压缩,流动性往往会流出协议或 DEX 池。

此外,流动性挖矿对奖励代币 -- 几乎总是协议自己的治理代币 -- 的价格产生了下行压力,因为 famer 们通过出售这种资产实现他们的收益。

反过来,这也加速了 DAO 财库的去资本化,因为协议通常将其原生代币供应的很大一部分分配给这些奖励计划。这减少了协议的资金来源,同时也减少了它在不利宏观经济条件下的弹性——就像我们现在所处的那样。

协议破裂和漏洞

随着熊市继续其圣经式的大屠杀,许多事件破坏了信任,并凸显了 DeFi 固有的关键风险。

到目前为止,最突出的是 Terra 的崩塌 。

正如你可能已经听说的那样,Terra 的 UST 和 LUNA 都在 5 月崩溃。UST 脱钩,LUNA 过度通胀,而其结果是在短短几天内,价值崩塌了 99.9%。根据每个代币的峰值市值,这意味着投资者价值的总计约 598 亿美元财富被快速抹去。这差不多是新西兰整个国家的 GDP,就像山雾中的奇异鸟一样消失了。

UST 的死亡螺旋也影响了其他 Terra 协议,如 Anchor,这是一个货币市场,对 UST 存款支付固定的~20% 的利率,并将其作为一个“储蓄账户”开给用户。该协议是所有 DeFi 中最大的协议之一,在其高峰期时积累了超过 171.5 亿美元的 TVL。

除了协议的崩塌,DeFi 在熊市开始之前就已经被黑客蹂躏了。仅在 2022 年,就有超过 14.4 亿美元的用户资金在 20 个漏洞中损失,这已经超过了 2021 年的所有损失价值。这些攻击的频率和规模可能加剧了链上活动的急剧减少,因为资金损失的可能性,加上收益率的压缩,使得在链上部署资本的风险回报率降低。

UST 的破坏力,以及数十亿被盗资金,已在用户中播下了对 DeFi 协议设计和安全深深的不信任种子。

DeFi 复兴的催化剂

在了解了 DeFi 价格和活动萎缩的原因后,让我们来探讨振兴该行业增长模式的一些潜在催化剂。

1. 可扩展性解锁

到目前为止,DeFi 的采用仅限于一小部分热忱的 degens 的一个主要原因是 -- 没错 -- 可扩展性限制。

尽管有喘息的机会,但以太坊的 gas 费用仍然很高,以至于很大一部分潜在用户都被排除在外。这不仅限制了可以建立的应用程序的类型,而且还鼓励了对那些已经建立的应用程序进行不良的风险和仓位管理。

例如:为了节省 gas 费用,处理较小资金的用户被迫将资金集中在较少的协议上。这意味着他们无法按自己的意愿调整头寸,甚至可能根本就不调整。想象一下,在下棋时,你的棋步只有对手的一半。这就是你在 CeFi 平台上的障碍。

虽然可扩展性问题不仅仅局限于以太坊上的拥堵,但正是在以太坊上,通过 optimistic 和 zk-Rollups 等方案,我们正在推出解决办法。虽然该技术仍处于初级阶段,但这些二层(L2)网络已经开始看到有意义的采用和交易量。Arbitrum 和 Optimism 已经设法吸引了总共 12 亿美元的 TVL,而 dYdX-- 使用 Starkware 的 StarkEx 构建 -- 现在是按交易量计算最大的永续 DEX。

来源:L2Beat

通过为用户提供更便宜的交易费用和近乎即时的部分确认,L2 不仅极大地改善了用户体验和非绑定平台,而且将使新一波用户大规模地进入 DeFi 领域。

此外,L2 还为开发者解锁了一个新的设计空间。今天,这些 rollup 上的许多最受欢迎的应用都是不太可能在 L1 上创建的应用 -- 例如,衍生品协议。与 dYdX 一起,其他永续交易所,如 GMX 和 Perpetual Protocol ,以及期权协议 Lyra 和 Dopex,已经成为了各自网络上流量最大的一些平台。

随着这些可扩展性解决方案获得牵引力、知名度和流动性,我们应该会继续看到新颖的应用被建立起来,这些应用在 L1 或 TradFi 轨道的范围内是不可能创建的。

所以,如果你认为 Degens 和流动性挖矿是疯狂的,那就等着看 Degen regens 和他们对“金融工具”的定义吧。

2. 切实的真实世界的采用

另一个有助于振兴 DeFi 的因素是我们永远难以捉摸的老朋友“现实世界的采用”。

尽管今天有数十亿的资金被锁定在 DeFi 中,但其中大部分来自于一小群鲸鱼和散户。由于缺乏容易上手和监管方面的考虑,在这个选定的群体中,除了流动性挖矿之外,很少有人采用和使用 DeFi。

现在出现了无数条路线,通过这些路线,DeFi 可以被更多不同的市场参与者利用,这反过来将促进增长并为生态系统注入了新的流动性。引入数十万亿资金的道路正在铺设。

例如:Maple Finance、Clearpool 和 TrueFi 等协议为机构提供了使用 DeFi 以合规方式获得担保不足的贷款的途径,使他们能够从链上操作带来的低交易成本和高效率中受益。这些贷款协议已经爆炸性地流行起来,Maple 最近的贷款发放量超过 15 亿美元。

虽然这些贷款已在很大程度上扩展到了 CeFi 实体,如做市商和对冲基金,但同样的基础设施最终可以被传统的金融机构所利用,这些机构掌握着更多的资本。

像 Aave ARC 这样的产品(提供白名单的 KYC 资金池),为 TradFi 机构提供了另一个场所,允许他们将其衰老、痛风的双脚浸泡到到链上经济的水域中 -- 然后,DeFi 的真正战斗将会开始。

除了机构,我们也看到了现实世界中的企业利用 DeFi 的早期迹象。Goldfinch 是一个去中心化信贷协议,已经向在尼日利亚、东南亚和墨西哥等市场经营的企业发放了超过 1.022 亿美元的贷款。

这代表了另一种途径,DeFi 可以扩大其用户群,带来新的资本,并通过在现实世界中实际提供融资来证明其价值主张。

结论

UST(稳定币)、Terra(UST 的 L1)、Celsius(CeFi 银行)和三箭资本(Terra 的 VC)快速连续的焚烧绝不是自发的。这种现象在发现后的几天内就从病态的产品层迅速蔓延到了母体组织,并造成了致命的后果。

但归根结底,这些项目都不是建立在以太坊上的,也没有一个是 DeFi 平台。事实上,在它们之后,DeFi 提供的完全透明和开放的金融系统的价值主张从未如此清晰。

有点去中心化的是 NGMI。这个缩写现在听起来有点不同。

那么,下一步是什么?像 L2 这样的可扩展性解决方案意味着 DeFi 很快就会有足够的带宽来接纳新一代的用户。构建市场意味着开发者可以自由地构建边缘案例原型,而不是急于求成的 copycats。DeFi 的贷款人正在与实体企业相交,从而走向真实世界的采用。

这为数万亿的新资本涌入生态系统并推动其发展铺平了道路。

是的,DeFi 可能下降得很厉害。

但是,它肯定没死。

事实上,DeFi 还好。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum